Полная версия

Законные налоговые схемы

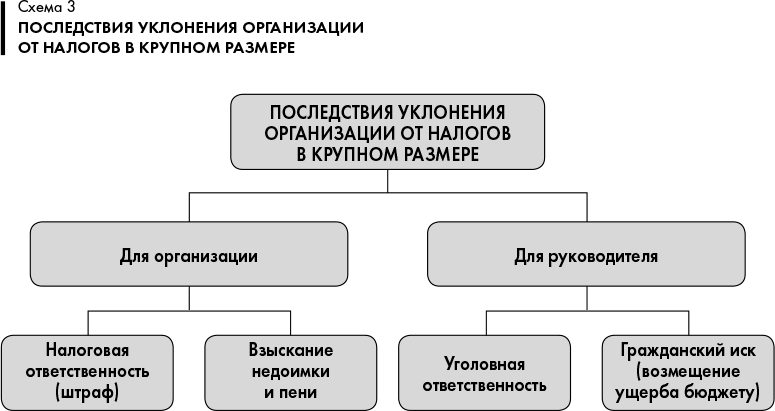

Д. Н. Ивкин, являющийся руководителем и единственным учредителем ООО, был признан виновным в совершении преступления, предусмотренного п. «б» ч. 2 ст. 199 УК РФ, по факту уклонения от уплаты НДС с организации в особо крупном размере путем непредставления налоговой декларации, представление которой обязательно. Налоговая инспекция обратилась в суд с иском к Д. Н. Ивкину о возмещении материального ущерба, причиненного преступлением.

Верховный Суд Российской Федерации в определении от 27 января 2015 г. указал11:

«…Ущерб Российской Федерации причинен организацией-налогоплательщиком по вине Ивкина Д. Н., уполномоченного представлять интересы указанной организации, в связи с чем Ивкин Д. Н. является лицом, ответственным за возмещение причиненного государству ущерба.

<…> В данном случае неуплата юридическим лицом по вине ответчика налога является ущербом, причиненным бюджету Российской Федерации, возместить который иным образом не представляется возможным».

При этом суды подразумевают, что сумма, взыскиваемая с руководителя организации-налогоплательщика, является возмещением ущерба бюджету, но не является недоимкой по налогу, от уплаты которого уклонилась организация, несмотря на то что ущерб был нанесен именно в результате уклонения от уплаты налога.12

Постановление Президиума Курганского Областного суда от 28 марта 2016 г .1:

«…Ущерб Российской Федерации в виде неуплаченных налогов причинен Лесовым как физическим лицом, возглавляющим юридическое лицо и в соответствии со ст. 27 НК РФ являющимся его законным представителем.

Ссылка в приговоре на то, что предметом иска является недоимка ООО «<…>», не основана на законе, поскольку ИФНС России по г. <…> были заявлены требования о возмещении ущерба, причиненного совершенным преступлением, а не о взыскании недоимки».

Такой ход рассуждений означает, что возмещение ущерба руководителем организации не будет считаться погашением недоимки по налогу. В этом случае фактически происходит удвоение долга перед казной13.

Эта малоприятная тенденция, скорее всего, будет продолжена, поскольку Конституционный Суд РФ в уже упомянутом определении от 19 ноября 2015 г. счел подобную практику правоприменения не противоречащей Конституции РФ.

Приходится констатировать, что так называемое снятие корпоративной вуали, не предусмотренное законодательством о юридических лицах, на сегодняшний день доктринально обосновано высшими судами и успешно применяется для взыскания налоговых долгов.

Важный момент: как показывает анализ судебной практики, переложение налогового долга организации на ее руководителя чаще всего происходит в том случае, когда этот руководитель одновременно выступает единственным учредителем данной организации.

Рекомендации:

1. Единственным учредителям организаций в ходе налогового планирования следует быть особенно осторожными.

2. При выявлении у организации крупной налоговой недоимки рекомендуется изыскать возможность погасить ее за счет имущества организации, чтобы руководителю потом не пришлось выплачивать эту суму за свой счет.

3. В случае возбуждения уголовного дела в отношении руководителя организации ему рекомендуется немедленно и в полном объеме уплатить недоимку, пени и штрафы. Это позволит избежать уголовной ответственности в соответствии с Примечаниями к ст. 198 и 199 УК РФ. Отметим, что условием освобождения от уголовной ответственности, кроме уплаты всех требуемых сумм в бюджет, является совершение преступление впервые.

Если рекомендация уплатить все требуемые суммы вызывает у руководителя негодование, следует вспомнить о том, что в случае привлечения к уголовной ответственности на него все равно будет возложена обязанность возместить ущерб, но в этом случае к ней добавится судимость и, возможно, к тому же произойдет удвоение долга перед бюджетом.

4. Если же руководитель организации уже привлечен к уголовной ответственности и суд принял решение об удовлетворении гражданского иска, то рекомендуется требовать от суда, чтобы суд не просто указывал в решении на возмещение ущерба, а конкретизировал, какой налог, в каком размере и за какой период должен уплатить осужденный. Такая мера позволит предотвратить двойную уплату одного и того же долга руководителем организации и самой организацией-налогоплательщиком.

1.5. Законные и незаконные налоговые схемы: где эта тонкая грань?

Большое практическое значение имеет правовая оценка налоговых схем.

Три различных метода налогового планирования: законная налоговая оптимизация, злоупотребление правом и незаконное налоговое планирование – это три совершенно разных юридических состава, влекущие разные правовые последствия, но в реальной жизни между ними существует очень тонкая грань, которую четко не могут провести не только налогоплательщики, но и порой сами налоговые органы и суды.

При решении вопроса о законности или незаконности налоговых схем на исход дела влияют две группы факторов: правовые и политические.

Правовые факторы оценки налоговых схем

Начнем с того, что незаконное налоговое планирование обычно выражается в явном нарушении законодательства – в форме неисполнения предписаний и нарушения запретов, содержащихся в нормативных актах. Это позволяет в большинстве случаев отличать его от других видов налогового планирования (законной оптимизации и злоупотребления правом), которые требованиям законодательства соответствуют по крайней мере с формальной точки зрения.

Как уже указывалось выше, критерий определения незаконных налоговых схем – это их соответствие признакам составов налоговых правонарушений.

Однако составы налоговых правонарушений сформулированы так, что под них может подойти довольно широкий круг действий налогоплательщика. «Подозрительный» метод налогового планирования зачастую рассматривается налоговиками и судом как способ совершения налогового правонарушения, предусмотренного ст. 122 НК. Состав данного правонарушения сформулирован недостаточно определенно: «Неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия)». Как видим, перечень способов совершения данного правонарушения является открытым и позволяет правоприменителю решать вопрос о наличии в действиях налогоплательщика состава правонарушения по своему усмотрению.

В общем и целом вопрос о законности или незаконности налоговой схемы зависит от совокупности конкретных обстоятельств дела, от степени неестественности схемы и упирается в процесс доказывания.

В тех случаях, когда из обстоятельств дела следует, что налогоплательщик хотел уклониться от налогов, создал искусственную и неправдоподобную структуру договорных отношений, его могут привлечь к налоговой ответственности, даже если по документам его действия законны.

Налогоплательщиков могут наказать за фиктивные операции, за ведение дел с несуществующими контрагентами и т. п., если налоговый орган докажет, что эти действия были направлены на уклонение от уплаты налогов.

Если схема ухода от налогов предполагает создание сложной структуры договорных отношений, перевод персонала от налогоплательщика к контрагенту и эти действия не имеют объяснения разумными экономическими причинами или целями делового характера, что видно невооруженным глазом, то налоговая ответственность наступит с высокой долей вероятности.

К налоговой ответственности могут привлечь за злоупотребление статусом организации инвалидов или сельскохозяйственной организации в целях получения налоговых льгот, если не соблюдены особые условия, установленные законодательством для деятельности таких организаций.

В постановлении ФАС Поволжского округа от 6 июня 2014 г. по делу № А65-19000/2013 суд оставил в силе решение налогового органа о привлечении дома-интерната к налоговой ответственности, указав:

«Освобождается от НДС оказание медицинских услуг; оказание услуг по уходу за больными, инвалидами и престарелыми… Статьей 149 НК РФ предусмотрен раздельный учет операций, подлежащих налогообложению и не подлежащих налогообложению…

Налогоплательщиком не представлены доказательства ведения им раздельного учета подлежащих налогообложению операций и операций, освобождаемых от налогообложения. Суд пришел к выводу, что, заявляя указанные налоговые вычеты, учреждение не соблюдало установленные законодательством условия».

Еще более тонкой и расплывчатой является грань между законными налоговыми схемами и злоупотреблением правом.

Особенно ярко эта проблема проявилась применительно к праву на вычет по НДС.

В силу п. 1 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму налога, исчисленную в соответствии со ст. 166 НК РФ, на установленные ст. 171 НК РФ налоговые вычеты. Вычетам, согласно ст. 172 НК РФ, подлежат суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), после принятия на учет указанных товаров (работ, услуг) и при наличии соответствующих первичных документов. Налоговые вычеты, предусмотренные ст. 171 НК РФ, производятся на основании соответствующих требованиям ст. 169 НК РФ счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), после принятия на учет указанных товаров (работ, услуг) при наличии соответствующих первичных документов.

Нередки такие ситуации, когда формально счета-фактуры соответствуют требованиям законодательства, но контрагент налогоплательщика не платит налоги в бюджет, является фирмой-однодневкой или имеет связи с фирмами-однодневками, уклоняющимися от налогов. В таком случае денежные средства на возмещение НДС в бюджет не поступают, и в случае признания права налогоплательщика на вычет по НДС бюджет понесет имущественные потери.

Если исходить из буквы закона, то такая неуплата или неполная уплата налогов контрагентами не препятствует праву на вычет.

Постановление Арбитражного суда Московского округа от 2 февраля 2016 г. № Ф05–18833/2015:

«Суды установили, что обществом выполнены требования ст. 171, 172 НК РФ, представлены документы, подтверждающие его право на применение налоговых вычетов.

…Уплата налогов контрагентами в ином размере, чем заявлено к вычету обществом, не может рассматриваться в качестве обстоятельств, свидетельствующих о недобросовестности налогоплательщика и, как следствие, об отсутствии у него права применить налоговые вычеты по НДС по сделкам с этими контрагентами»14.

В определении Конституционного Суда РФ от 16 октября 2003 г. № 329-О было сформулировано немаловажное положение: истолкование положений Конституции РФ «не позволяет сделать вывод, что налогоплательщик несет ответственность за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет».

Однако судебная практика знает и другие подходы. В деле ЗАО «Штрабаг» право налогоплательщика на возмещение НДС было напрямую поставлено в зависимость от уплаты налога иными лицами.

Общество приобрело по договору купли-продажи здание, перечислило деньги за него контрагенту, а тот перевел денежные средства организациям, имевшим признаки фирм-однодневок.

В постановлении Арбитражного суда Московского округа от 27 января 2016 г. указано, что от спорной сделки купли-продажи здания не был сформирован в бюджете источник возмещения, так как контрагентом не исполнена корреспондирующая обязанность по уплате в бюджет сумм НДС. Обществу было отказано в возмещении НДС15.

Определением Верховного Суда РФ от 6 июля 2016 г. № 305-КГ16-3987 отказано в передаче дела для пересмотра в порядке кассационного производства.

Это уже судебное правотворчество, которое, кстати, существенно сужает возможности разработки налоговых схем.

Политические факторы оценки налоговых схем

Анализ судебной практики разных лет показывает, что интерпретация фактических обстоятельств, толкование налоговых норм и даже ход рассуждений судей во многом зависят от внутренних процессов в судебной системе и от налоговой политики на данном историческом этапе.

Примерно каждые 5–6 лет на первый план выходит защита то фискальных интересов, то прав налогоплательщиков.

С начала и до середины 1990-х гг. отношение судей к налогоплательщикам было довольно жестким, большую роль в определении подходов тогда играли письма Государственной налоговой службы России.

Затем до 2001 г. произошел поворот в сторону защиты прав налогоплательщиков, в чем большую роль сыграли правовые позиции Конституционного Суда РФ.

С 2001 по 2005 г. судебная практика ужесточилась, что было вызвано появлением и распространением доктрины добросовестности налогоплательщика.

С 2006 по 2011 г. субъективный критерий добросовестности был заменен на более объективный критерий обоснованной налоговой выгоды, что сделало судебную практику более предсказуемой, а обстановку – более благоприятной. В тот период концепция необоснованности налоговой выгоды применялась судами довольно взвешенно.

С 2012 г. вновь усиливаются жесткие тенденции по отношению к налогоплательщикам. Концепция необоснованности налоговой выгоды применяется довольно широко, появляются новые инструменты борьбы со злоупотреблениями (снятие корпоративной вуали, фактическое право на доход и т. д.).

Эти тенденции, безусловно, порождены не столько позициями Конституционно Суда или доктринальными веяниями, сколько той экономической и политической обстановкой, которая наблюдается в соответствующий период в стране. Так, 2006–2008 гг., в которые судебная практика начала смягчаться, характеризуются профицитом бюджета16, а в последние годы, когда мы наблюдаем ужесточение подходов, наоборот, имеет место экономический кризис и характерный для него бюджетный дефицит. Естественно, в таких условиях усиливаются фискальные интересы государства и, как следствие, потребность в повышении собираемости налогов.

Что касается последних тенденций, то, кроме ужесточения практики, можно выделить снижение количества налоговых споров и в то же время усиление внимания налоговых органов к крупным налогоплательщикам.

Эти тенденции ярко иллюстрирует статистика: за I квартал 2016 г. рассмотрено три тысячи дел по налоговым спорам, сумма требований по которым составила 59,3 млрд руб., за I квартал 2015 г.– 12 тысяч дел при сопоставимом уровне доначислений17. Таким образом, количество споров с бизнесом уменьшилось в четыре раза, а цена иска возросла в тех же масштабах.

Рекомендации:

1. Налогоплательщикам рекомендуется избегать создания налоговых схем, основанных на злоупотреблении правом, поскольку увеличилась вероятность неблагоприятных последствий применения таких методов.

2. Крупным налогоплательщикам в ходе налогового планирования следует проявлять особую осторожность.

Глава 2.

Законные методы снижения налогов

2.1. Стабильность. Законность. Безопасность

Как уже указывалось в предыдущей главе, налоговая политика в настоящее время ужесточилась, в связи с чем риски при использовании налоговых схем, основанных на злоупотреблении правом, и тем более – незаконных, существенно повысились.

В связи с этим возрастает интерес к законным методам налогового планирования, которые, возможно, и не дадут такой большой налоговой экономии, но позволят снижать налоги стабильно, законно и на 100% безопасно.

Основными методами законного налогового планирования служат закрепленные в самом НК РФ специальные налоговые режимы и налоговые льготы. Эти правовые рычаги предоставило налогоплательщикам само государство. Поэтому весьма разумно было бы использовать их по полной программе.

Российская система налогообложения предоставляет налогоплательщикам возможность использовать самые разные схемы расчетов с государством. С одной стороны есть общая система налогообложения, которая подразумевает уплату нескольких различных налогов и характеризуется достаточно высокой финансовой нагрузкой на бизнес. В качестве альтернативы ей есть различные специальные режимы налогообложения, которые помогают снизить налоговое бремя. В настоящее время существует пять таких режимов, ориентированных на разные сферы бизнеса:

– единый сельскохозяйственный налог (ЕСХН);

– упрощенная система налогообложения (УСН);

– единый налог на вмененный доход (ЕНВД);

– патентная система налогообложения (ПСН);

– система налогообложения при выполнении соглашений о разделе продукции.

Последний спецрежим имеет некоторые особенности, но относительно первых четырех в целом можно сказать следующее. Переход на специальный налоговый режим позволяет вместо нескольких налогов платить один, причем по пониженной ставке. Организации освобождаются от налога на прибыль организаций, предприниматели – от налога на доходы физических лиц в части доходов от предпринимательской деятельности. Также обе категории налогоплательщиков освобождаются от налога на имущество, не признаются плательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией.

Зачастую при переходе на спецрежимы упрощается налоговый учет, в некоторых режимах предприниматель освобождается от обязанности предоставлять налоговую декларацию, ему разрешается не использовать контрольно-кассовую технику.

Конечно, все бизнесмены хотели бы воспользоваться такими преференциями. Однако НК РФ устанавливает четкие требования к предпринимателям и организациям, которые нужно соблюдать, чтобы перейти на льготный режим. В основном это ограничения по численности работников и годовому доходу. Некоторые спецрежимы распространяются на определенные виды деятельности. Например, единый сельскохозяйственный налог могут уплачивать только производители сельхозпродукции. Однако есть и универсальные налоговые режимы. Пожалуй, самым подходящим режимом для максимального числа налогоплательщиков служит УСН – упрощенная система налогообложения. Кстати, для бизнесменов, использующих УСН, существует вполне законная налоговая схема дробление бизнеса, о которой будет сказано ниже.

Еще один способ законно сэкономить на налогах – использование налоговых льгот. Налоговые льготы – это преимущества, предоставляемые определенной категории налогоплательщиков, позволяющие не платить налог или платить его в меньшем размере.

Для каждого налога в НК РФ установлены свои налоговые льготы. Существуют также сферы бизнеса и категории организаций, которые являются льготными по нескольким налогам (IT-организации, социально ориентированные организации и т. п.).

В данной главе будут рассмотрены легальные способы, позволяющие сэкономить на налогах. В условиях изменяющейся жизни и повышенных рисков законные налоговые схемы имеют следующие преимущества:

– стабильность;

– законность;

– безопасность.

В этой связи рекомендуется отдать предпочтение именно законным способам налоговой экономии.

2.2. Специальные налоговые режимы

2.2.1. Единый сельскохозяйственный налог

Глава 26.1 НК РФ, действующая с 1 января 2002 г., предусматривает систему налогообложения для сельскохозяйственных товаропроизводителей, которая также именуется единым сельскохозяйственным налогом (далее – ЕСХН).

Преимущества ЕСХН

Организации, перешедшие на ЕСХН, освобождаются от налога на имущество организаций и налога на прибыль; индивидуальные предприниматели – от налога на имущество физических лиц и налога на доходы физических лиц (НДФЛ). Лица, перешедшие на ЕСХН, не платят НДС.

Ставка ЕСХН составляет 6% от разницы между доходами и расходами (по сути – с прибыли), что существенно ниже ставки налога на прибыль, составляющей 20%, или ставки НДФЛ для предпринимателей, которая составляет 13% от аналогичной налоговой базы.

Таким образом, при переходе на ЕСХН налоговая экономия для организаций составляет 14%, а для индивидуальных предпринимателей – 7% прибыли. Кроме того, экономятся средства, которые ушли бы на уплату НДС и налога на имущество.

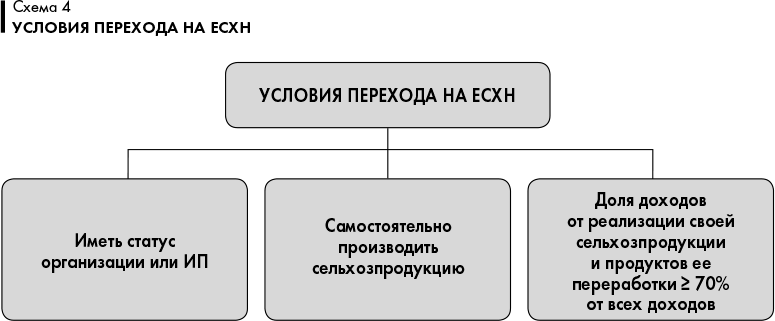

Кто может перейти на единый сельскохозяйственный налог?

Согласно п. 1 ст. 346.2 НК РФ, налогоплательщиками ЕСХН признаются организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату ЕСХН в порядке, установленном гл. 26.1 НК РФ.

Сельскохозяйственными товаропроизводителями, согласно п. 2 ст. 346.2 НК РФ, признаются организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую (промышленную) переработку и реализующие эту продукцию. Условием признания организации или индивидуального предпринимателя сельскохозяйственным товаропроизводителем является доля дохода от реализации произведенной ими сельскохозяйственной продукции, включая продукцию первичной переработки сельскохозяйственного сырья собственного производства, в общем доходе таких организаций и индивидуальных предпринимателей, которая должна составлять не менее 70%.

Это значит, что основным видом деятельности должно быть производство сельскохозяйственной продукции и первичная переработка своего сырья. При этом допускается переработка сырья на арендованных основных средствах.

Что такое сельскохозяйственная продукция?

К сельскохозяйственной продукции, в соответствии с п. 3 ст. 346.2 НК РФ, относится продукция растениеводства сельского и лесного хозяйства и продукция животноводства (в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов). Конкретные виды такой продукции определяются Правительством РФ в соответствии с Общероссийским классификатором продукции. Постановлением Правительства РФ от 25 июля 2006 г. № 458 утвержден Перечень видов продукции, относимой к сельскохозяйственной продукции.

Важность собственного производства сельхозпродукции

В судебной практике подчеркивается важность собственного производства сельскохозяйственной продукции. Ключевая правовая позиция по этому вопросу сформулирована в постановлении Президиума ВАС РФ от 23 марта 2010 г. № 16377/09 и постоянно транслируется судами.

Примером служит постановление АС Северо-Западного округа от 13 ноября 2015 г. по делу № А56-11637/2013.

Общество заключило с подрядчиком договоры подряда на выполнение подрядчиком собственными силами работ по заготовке кормов (силоса). Общество передало подрядчику в аренду земли сельскохозяйственного назначения (пашни, сенокосы, пастбища), недвижимость (здания водонасосной, коровника, кормокухни, сенные сараи, силосные и дренажные траншеи). В последующем готовый продукт (силос) реализовывался обществом.

Доход от реализации силоса общество считало доходом от производства сельскохозяйственной продукции и считало себя плательщиком ЕСХН.

Налоговая инспекция пришла к выводу, что общество не имело права переходить на ЕСХН, и доначислила налоги по общей системе налогообложения.

Суд поддержал позицию налоговой, указав:

«Налогоплательщики, самостоятельно не производящие сельскохозяйственную продукцию, а лишь осуществляющие ее первичную и последующую (промышленную) переработку из сельскохозяйственного сырья несобственного производства, вне зависимости от доли дохода от реализации такой продукции в общем объеме полученных ими доходов от реализации товаров (работ, услуг) не вправе применять ЕСХН, поскольку сельскохозяйственными товаропроизводителями не являются.

Для отнесения налогоплательщика к категории сельскохозяйственных товаропроизводителей в целях гл. 26.1 НК РФ имеет значение не просто факт производства им сельскохозяйственной продукции, а доля дохода от реализации произведенной им из сельскохозяйственного сырья собственного производства сельскохозяйственной продукции, включая продукцию ее первичной переработки, которая должна составлять не менее 70% от общего дохода от реализации товаров (работ, услуг), в том числе и от дохода от реализации продукции первичной переработки, произведенной им из сельскохозяйственного сырья несобственного производства».

Однако следует обратить внимание, что в НК РФ нет норм, которые бы запрещали налогоплательщикам применять ЕСХН, если они привлекают иных лиц для выполнения определенных работ на отдельных этапах производства сельхозпродукции. В вышеупомянутом деле и других подобных делах роковую роль играет тот факт, что сам налогоплательщик не выполнял совершенно никаких работ по производству сельхозпродукции.