Полная версия

Комплексный экономический анализ предприятия. Краткий курс

Н. В. Войтоловский, А. П. Калинина

Комплексный экономический анализ предприятия

Предисловие

Совершенствование управления деятельностью коммерческих организаций на этапе динамично развивающейся рыночной экономики в складывающейся конкурентной среде является необходимым условием их успешного функционирования.

Руководство коммерческих организаций вынуждено решать возникающие задачи формирования стратегии развития и тактических действий организации: оптимизации структуры и состава имущества; поиска дополнительных источников финансирования; повышения инвестиционной привлекательности; выявления неиспользованных резервов и др. В этой связи важнейшая роль принадлежит разработке, своевременному принятию и оперативному исполнению управленческих решений, обоснованных результатами экономического анализа.

В пособии в кратком и доступном виде излагаются теоретические основы экономического анализа, показана роль анализа в управлении коммерческой организацией, рассматриваются вопросы управленческого анализа затрат организации и себестоимости продукции, работ, услуг; анализа финансовых результатов, рентабельности и деловой активности; анализа финансового состояния и внешнеэкономической деятельности коммерческих организаций.

Использование методов управленческого и финансового анализа позволяет получать реальную оценку эффективности деятельности коммерческих организаций и формировать оптимальные управленческие решения.

В пособии изложены теоретические основы и прикладные вопросы экономического анализа в соответствии с новыми образовательными государственными стандартами.

Методики анализа, представленные в каждом разделе издания, проиллюстрированы конкретными примерами, отражающими хозяйственные и финансовые ситуации бизнес-процесса.

Пособие подготовлено коллективом кафедры экономического анализа эффективности хозяйственной деятельности Санкт-Петербургского государственного университета экономики и финансов:

• профессором А. П. Калининой – предисловие;

• профессором А. П. Калининой, доцентом Л. В. Переверзевой – раздел I, главы 1–4;

• доцентом А. А. Чистяковой – глава 5, п. 5.1–5.3;

• профессором Н. В. Войтоловским – п. 5.4;

• профессором А. П. Калининой, доцентом В. П. Курносовой – раздел II, глава 6, раздел III;

• профессором М. Л. Слуцкиным – главы 7–8;

• профессором И. И. Мазуровой, профессором Г. Ф. Сысоевой – раздел IV;

• доцентом И. П. Малецкой – раздел V.

Раздел I

Основы теории экономического анализа

Глава 1

Научные основы экономического анализа

1.1. Понятие, предмет и задачи экономического анализа

Содержание экономического анализа (ЭА) понятно из следующего определения.

ЭА представляет собой комплексное системное изучение экономики предприятий, организаций, всех субъектов рыночных отношений, а также их структурных подразделений с целью объективной оценки достигнутых результатов, выявления причин отклонений и путей повышения эффективности хозяйствования.

При этом комплексность означает всестороннее изучение хозяйствующего субъекта. Это достигается путем использования различных источников информации и систем показателей, совокупности разнообразных способов и приемов экономического анализа.

Системность – это достижение в процессе экономического анализа единой цели, позволяющей объединить отдельные направления исследования в целостную систему. Системность предполагает координацию, определенную последовательность экономического анализа.

Под предметом экономического анализа понимаются хозяйственные процессы, происходящие в различных организациях и их структурных подразделениях; социально-экономическая эффективность и конечные результаты их деятельности, складывающиеся под воздействием разнообразных факторов и получающих отражение через систему экономической информации.

Основные задачи экономического анализа следующие.

1. Проверка напряженности и реальности бизнес-планов, обоснованности применяемых норм и нормативов.

2. Анализ выполнения плана и динамики важнейших показателей производственной, финансовой и хозяйственной деятельности.

3. Определение причин отклонения от плана и изменения важнейших показателей в динамике путем проведения факторного анализа.

4. Выявление и измерение внутренних резервов повышения эффективности производственной, финансовой и хозяйственной деятельности.

5. Обоснование управленческих решений по регулированию всех видов деятельности.

1.2. Объекты и субъекты экономического анализа

Объектами экономического анализа выступают различные коммерческие и некоммерческие организации. Это юридические лица, классификация которых приведена в главе IV части I ГК РФ.

Субъектами экономического анализа являются юридические и физические лица, заинтересованные в получении информации о деятельности организации. Они представляют собой партнерские группы – пользователи информации о деятельности данной организации (табл. 1.1).

Таблица 1.1. Основные партнерские группы – субъекты анализа

1.3. Экономический анализ как функция управления

Место экономического анализа в системе управления организацией упрощенно можно отразить следующей двухблочной схемой (рис. 1.1).

Рис. 1.1. Место экономического анализа в системе управления организацией

Как видно из схемы, экономический анализ занимает промежуточное место в системе управления – между бухгалтерским учетом и регулированием предпринимательской деятельности.

Если функцией учета являются сбор и накопление информации, то преобразование этой информации для раскрытия сущности явлений и причин их изменения с целью принятия научно обоснованных управленческих решений и последующего регулирования производства – задача экономического анализа.

Глава 2

Метод и методика экономического анализа

2.1. Понятия метода и методики экономического анализа

Под методом экономического анализа следует понимать способ системного комплексного изучения, измерения и обобщения влияния отдельных факторов на показатели производственной, финансовой и хозяйственной деятельности с целью изыскания неиспользованных резервов повышения эффективности всех видов деятельности и принятия управленческих решений.

Методика ЭА представляет собой совокупность специфических приемов исследования, применяемых при обработке экономической информации в соответствии с поставленными целями.

Методика подразделяется на общую и частную. На рис. 2.1 приведены элементы (составные части) общей методики ЭА.

Общая методика отражает процедуру аналитического исследования в общем виде, без учета отраслевой специфики хозяйствующих субъектов.

Соответственно частная методика является конкретизацией общей применительно к определенным, конкретным процессам и учитывает их отраслевые особенности.

Далее подробнее рассматривается содержание и сущность составных частей (элементов) общей методики экономического анализа.

2.2. Система аналитических показателей

Под системой показателей подразумевается такое упорядоченное их множество, в котором каждый показатель дает качественную или количественную характеристику определенной стороны деятельности хозяйствующего субъекта.

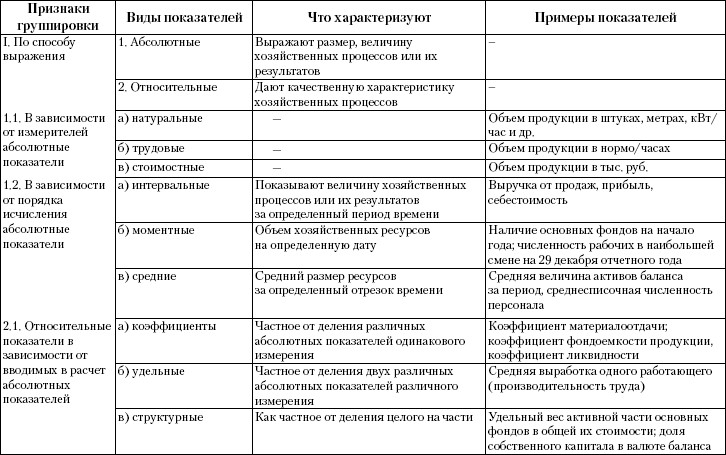

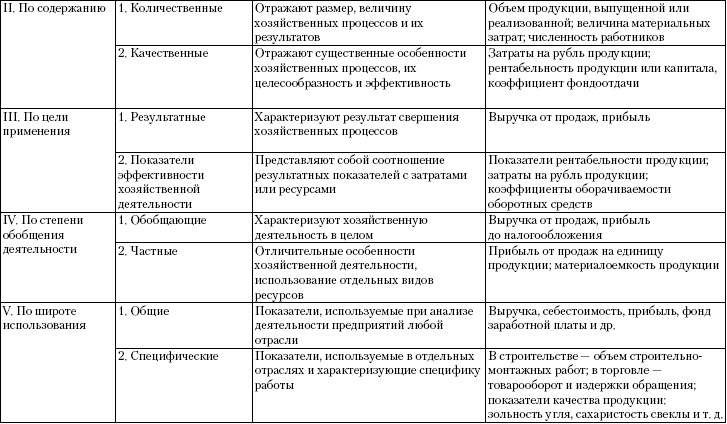

Классификация показателей позволяет лучше разобраться в их природе и принципах расчета (табл. 2.1).

Рис. 2.1. Элементы (составные части) общей методики ЭА

Таблица 2.1. Классификация системы аналитических показателей

2.3. Понятие и классификация факторов в экономическом анализе

Под факторами понимаются условия протекания хозяйственных процессов или причины, вызвавшие их изменения. Единой научно обоснованной классификации факторов в экономическом анализе не выработано. Ниже приведена примерная классификация факторов по ряду признаков (рис. 2.2).

2.4. Понятие и классификация резервов

Под резервами в экономическом анализе понимают нереализованные возможности улучшения использования ресурсов и повышения эффективности деятельности хозяйствующего субъекта.

Примерная классификация резервов по ряду признаков показана на рис. 2.3.

2.5. Экономико-математическое моделирование как способ изучения и оценки хозяйственной деятельности

Важным способом изучения и оценки результатов деятельности организаций является экономико-математическое моделирование.

Экономико-математическое моделирование позволяет определить количественное выражение взаимосвязей между результативным показателем и факторами, влияющими на его величину. Данная взаимосвязь может быть представлена в виде экономико-математической модели.

Построение экономико-математической модели включает следующие этапы:

• Изучение динамики результативного показателя и выявление факторов, влияющих на эту динамику.

• Построение модели функциональной зависимости результативного показателя от определяющих его факторов.

• Разработка различных вариантов прогноза результативного показателя.

• Анализ и экспертная оценка возможной величины результативного показателя в будущем.

Рис. 2.2. Классификация факторов в экономическом анализе

Рис. 2.3. Схема классификации резервов в экономическом анализе

К основным видам математических моделей, используемых в экономическом анализе, относятся: аддитивные, мультипликативные, кратные, комбинированные.

Общая формула аддитивной модели:

Q = a + b – c + d – f + … + n.

В аддитивной модели результативный показатель представляет собой алгебраическую сумму факторов-слагаемых.

Примером аддитивной модели может служить методика расчета суммы прибыли до налогообложения в форме 2 «Отчет о прибылях и убытках».

Прибыль до налогообложения представляет собой алгебраическую сумму следующих слагаемых:

• прибыль от продаж,

• + проценты к получению,

• – проценты к уплате,

• + доходы от участия в других организациях,

• + прочие доходы,

• – прочие расходы.

Общая формула мультипликативной модели:

Q = a×b×c×…×d.

В мультипликативной модели результативный показатель представляет собой произведение факторов – сомножителей.

Примером мультипликативной модели может служить выручка от продаж в торговой точке, реализующей один вид товара:

B = q×p,

где B – выручка от продаж; q – количество проданного товара в натуральном выражении; p – цена продажи единицы товара. Общая формула кратной модели:

В кратной модели результативный показатель представляет собой относительную величину, отражающую соотношение факторов.

Примерами кратной модели могут служить различные коэффициенты рентабельности. В частности, рентабельность собственного капитала (RCK) выражается формулой:

где П – сумма прибыли за период; СК – средняя величина собственного капитала за период.

Общая формула комбинированной модели:

При решении аналитических задач экономико-математические модели можно преобразовывать из одного вида в другой.

Рассмотрим пример преобразования кратной модели в комбинированную [6].

Рентабельность капитала организации (R):

где П – сумма прибыли за период; К – средняя величина капитала организации за период.

Среднюю сумму капитала организации можно представить в виде двух факторов-слагаемых:

К = F + E,

где F – средняя величина основного капитала; Е – средняя величина оборотного капитала.

Следовательно, формула рентабельности капитала усложняется:

Далее вводим в формулу рентабельности показатель выручки от продаж (B).

Формула рентабельности капитала усложняется и приобретает следующий вид:

где B – выручка от продаж; П/В– коэффициент рентабельности продаж; F/B – коэффициент фондоемкости продукции (по основному капиталу); E/B – коэффициент закрепления оборотного капитала.

Рассмотренный вариант преобразования коэффициента рентабельности капитала принято называть процедурой удлинения экономико-математической модели. Возможна и обратная процедура – сокращение экономико-математической модели.

2.6. Методы детерминированного факторного анализа экономических показателей

Важным методологическим вопросом в экономическом анализе является изучение и измерение влияния факторов на величину исследуемых экономических показателей. Без глубокого и всестороннего анализа факторов невозможно сформулировать обоснованные выводы о результатах деятельности организации, выявить резервы повышения ее эффективности, обосновать управленческие решения.

Факторный анализ – это анализ влияния факторов на изменение результативного показателя. Методы факторного анализа применяются в тех случаях, когда поставлена задача: рассчитать влияние отдельных факторов на изменение результативного показателя.

Основными задачами факторного анализа являются:

1) отбор факторов, которые определяют динамику результативных показателей;

2) классификация и систематизация факторов с целью обеспечения возможностей системного подхода;

3) определение вида зависимости и моделирование взаимосвязей факторов с результативными показателями;

4) расчеты влияния факторов и оценка роли каждого из них в изменении величины результативного показателя;

5) принятие управленческих решений на основе результатов факторного анализа.

К методам детерминированного факторного анализа экономических показателей относятся:

1) метод экономико-математического моделирования;

2) метод сравнений;

3) метод элиминирования;

4) индексный метод;

5) метод цепных подстановок;

6) интегральный метод;

7) метод выявления изолированного влияния факторов и др. Рассмотрим применение названных методов факторного анализа на

примере мультипликативной модели.

Поставлена задача: провести факторный анализ выручки от продаж за два рабочих дня в торговой точке, реализующей один вид товара, и выявить влияние основных факторов на изменение выручки.

1. Применяем метод экономико-математического моделирования.

Модель взаимосвязи результативного показателя (выручки) и факторов, обусловивших его изменение, имеет следующий вид:

B = q×p,

где B – выручка от продаж; q – количество проданного товара в натуральном выражении; p – цена продажи единицы товара.

2. Применяем метод сравнений.

Зафиксируем в виде формулы сумму выручки от продаж за два рабочих дня.

Базовый вариант (выручка за первый день):

B0 = q0 × p0.

Отчетный вариант (выручка за второй день):

B1 = q1×p1.

Изменение выручки за второй день в сравнении с первым:

ΔB = B1 – B0.

3. Применяем метод элиминирования.

Элиминирование представляет собой логический прием, при помощи которого устраняется (исключается) ряд факторов и выделяется один, влияние которого требуется измерить. Это позволяет последовательно и раздельно рассмотреть каждый фактор изолированно от других.

Рассчитаем влияние факторов на изменение выручки:

влияние на выручку изменения количества проданного товара; при этом влияние изменения цен устраняется:

ΔB(q) = (q1 – q0) × p0;

влияние на выручку изменения цены единицы товара; при этом влияние изменения количества товара устраняется:

ΔB(p) = (p1 – p0) × q0.

При использовании в анализе метода элиминирования в классическом варианте возникает затруднение, состоящее в том, что сумма влияния факторов не равна величине изменения результативного показателя:

B1 – B0 ≠ ΔB(q) + ΔB(p).

Образуется так называемый «неразложенный остаток» (H). Математически его можно представить следующим образом:

H = Δq × Δp.

Изложенное выше проиллюстрируем на практическом примере.

B0 = 10 тыс. шт. × 6 руб. = 60 тыс. руб.

B1 = 12 тыс. шт. × 9 руб. = 108 тыс. руб.

___________________________________

ΔB = 108 – 60 = + 48 тыс. руб.

Расчеты влияния факторов:

1) ΔB(q) = (12–10)×6 = + 12 тыс. руб.;

2) ΔB(p) = (9–6)×10 = + 30 тыс. руб.

___________________________________

Итого: + 42 тыс. руб.

«Неразложенный остаток» составил 6 тыс. руб., или:

Δq = + 2 тыс. шт.

Δр = + 3 руб.

H = 2×3 = 6 тыс. руб.

Экономистов не устраивало наличие «неразложенного остатка», и они постоянно вели поиск новых методов факторного анализа, которые позволили бы разложить изменение результативного показателя по факторам без остатка.

В связи с этим обстоятельством появились такие методы факторного анализа, как индексный метод, метод цепных подстановок, интегральный метод, метод выявления изолированного влияния факторов и др.

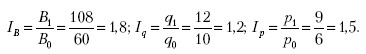

Индексный метод факторного анализаСущность индексного метода факторного анализа состоит в следующем: во-первых, определяются индекс результативного показателя и индексы факторов; во-вторых, устанавливается схема взаимосвязи индекса результативного показателя с индексами факторов; в-третьих, составляется алгоритм расчетов влияния факторов на изменение результативного показателя.

Рассмотрим применение индексного метода факторного анализа на примере. Имеем информацию о выручке от продаж в торговой точке за два аналогичных периода времени.

Базовый вариант: B0 = q0×р0

B0 = 10 тыс. шт.×6 руб. = 60 тыс. руб.

Отчетный вариант:

B1 = q1×р B1 = 12 тыс. шт.×9 руб. = 108 тыс. руб.

_________________________________________

ΔB = B1 – B0 = 108 – 60 = + 48 тыс. руб.

Рассчитаем индексы результативного показателя и индексы факторов:

Взаимосвязь индекса результативного показателя с индексами факторов аналогична взаимосвязи самого результативного показателя с факторами, т. е.

IB = Iq × Ip;

1,8 = 1,2 × 1,5.

Алгоритм расчетов влияния факторов индексным методом для решения двухфакторной мультипликативной модели1) влияние на выручку изменения количества проданного товара:

ΔB(q) = (Iq – i)×B0;

2) влияние на выручку изменения цены единицы товара:

ΔB(p) = (Iq × Ip – Iq) × B0.

Проверка:

ΔB = B1 – B0 = ΔB(q) + ΔB(p).

Расчеты влияния факторов:

1) ΔB(q) = (1,2 – 1,0) × 60 тыс. руб. = + 12 тыс. руб.;

2) ΔB(p) = (1,2 × 1,5 – 1,2) × 60 тыс. руб. = + 36 тыс. руб.

________________________________________________

Проверка: ΔB = 108 – 60 = 12 + 36.

48 тыс. руб. = 48 тыс. руб.

Достоинство индексного метода состоит в том, что изменение результативного показателя раскладывается по факторам без остатка.

Вместе с тем этому методу свойствен серьезный недостаток – элемент субъективизма.

Субъективизм состоит в произвольном определении порядка расположения факторов в цепочке сомножителей.

Метод цепных подстановокМетод цепных подстановок является производным от индексного метода факторного анализа.

Его суть состоит в следующем. Для расчета влияния факторов на изменение результативного показателя определяется условная величина (подстановка), отражающая, каков был бы результативный показатель, если бы один фактор изменился, а другие остались бы неизменными.

Если в модели число факторов – сомножителей более двух, то приходится определять несколько взаимосвязанных подстановок (цепочку подстановок). Отсюда название – метод цепных подстановок.

Алгоритм расчетов влияния факторов методом цепных подстановокБазовый вариант: В0 = q0 × p0.

Подстановка: Bусл = q1 × p0.

ΔB(q) = Bусл – B0 = q1p0 – q0p0 = (q1 – q0) × p0 = Δq × p0.

Отчетный вариант: B1 = q1 × p1.

ΔB(p) = B1 – Bусл = q1p1 – q1p0 = (p1 – p0) × q1 = Δp × q1.

Сумма влияния двух факторов равняется изменению результативного показателя:

В1 – В0 = ΔB(q) + ΔB(р).

Расчеты влияния факторов:

1) влияние на выручку изменения количества проданного товара:

ΔB(q) = (12 – 10) тыс. шт. × 6 руб. = + 12 тыс. руб.;

2) влияние на выручку изменения цены единицы товара:

ΔB(p) = (9 – 6) тыс. шт. × 12 руб. = + 36 тыс. руб.

Проверка: ΔB = 108 – 60 = 12 + 36

48 тыс. руб. = 48 тыс. руб.

Достоинство метода цепных подстановок, как и индексного метода, состоит в том, что изменение результативного показателя раскладывается по факторам без остатка.

Вместе с тем методу цепных подстановок также присущ элемент субъективизма, который заключается в выборе порядка расположения факторов в цепочке сомножителей.

При практическом применении цепных подстановок возникли различные модификации этого метода, предназначенные для упрощения расчетов.

Такими модификациями являются: способ абсолютных отклонений, способ относительных отклонений, способ процентных разниц.

Алгоритм расчетов влияния факторов методом упрощенных цепных подстановок (способом абсолютных отклонений) для решения трехфакторной мультипликативной моделиБазовый вариант: Qo = ao×bo×co.

Отчетный вариант: Q1 = a1×b1×c1.

AQ = Qi – Qo.

Расчеты влияния факторов:

1) ΔQ(a) = Δa × b0 × c0;

2) ΔQ(b) = a1 × Δb × c0;

3) ΔQ(c) = a1 × b1 × Δc.

Q1 – Q0 = ΔQ(a) + ΔQ(b) + ΔQ(c).

Интегральный метод факторного анализаИнтегральный метод факторного анализа применяется в тех случаях, когда результативный показатель может быть представлен как функция от нескольких аргументов. Изменения функции в зависимости от изменения аргументов описываются соответствующими интегральными выражениями.

При проведении факторного анализа интегральный метод может быть использован для решения двух типов задач [6].

К первому типу относятся такие задачи, в которых отсутствует информация об изменении факторов внутри анализируемого периода либо от этого изменения можно абстрагироваться. В данном случае величина изменения результативного показателя не зависит от порядка расположения факторов в модели. Этот тип задач называется статическим. В качестве примера можно привести сравнительный анализ показателей двух аналогичных объектов.