Полная версия

О чем думают экономисты: Беседы с нобелевскими лауреатами

Касс: Нет, как я уже сказал, Финн в период аспирантуры занимался программированием.

MD: Давайте поговорим теперь об использовании Лукасом модели перекрывающихся поколений.

Касс: Скажу вам, что эта статья в Journal of Econоmic Theory, о которой мы говорим, очень любопытна. Меня не особенно интересовала макроэкономика, но что меня поразило, и это относится также к одной моей более поздней работе, так это сделанное Лукасом для нахождения равновесия допущение, что переменные состояния очевидны (собственно, тогда мне впервые и пришла в голову идея солнечных пятен). Мы с ним вели длинные дискуссии, и я спрашивал: «Боб, а почему в этой модели это и есть фактическое пространство состояний?». Этот вопрос всплыл (сейчас я забегаю вперед) уже после того, как я перебрался в Пенсильванский университет. В какой-то момент мы с Карлом начали его обсуждать и разработали то, что мы затем назвали идеей солнечных пятен. Но для меня первоначальным толчком послужили разговоры с Лукасом.

MD: Также в работе Лукаса впервые в экономике были применены сжимающие отображения.

Касс: Да, Бобу нравилось использовать сжимающие отображения для получения фиксированных точек. Думаю, он мог всегда использовать этот метод. Возможно, он даже не знает теорему Брауэра! Нет, на самом деле он ее знает. Просто ему нравятся сжимающие отображения. Как бы то ни было, теория капитала, как я ее понимал, гласила, что, используя пространство фундаментальных состояний, можно работать с неопределенностью, равно как и со временем. Поэтому индекс товара мог показывать время, неопределенность и всевозможные характеристики товара, например, местонахождение. Но теория роста гласила, что равновесие – это просто цены, зависящие от пространства базовых состояний. Боб пошел дальше, и решил (не знаю даже, как лучше сказать), что оно больше похоже на функцию от переменных базовых состояний или, если сформулировать точнее, пространство состояний само генерируется каким-то базовым процессом через наблюдаемые переменные. Таким образом, само пространство состояний может быть, например, деньгами и какими-то случайными экономическими шоками. Деньги – одна из переменных состояний, хотя на самом деле они определяются базовым пространством состояний. Состояния мира описываются деньгами и случайными переменными, связанными с экономическим шоками, которые характерны для отдельных территорий.

Главный вопрос – что такое пространство состояний?

MD: Другой фундаментальной работой была работа Брока и Мирмана.

Касс: Работа Брока и Мирмана стала своего рода вехой, поскольку они попытались ввести в неоклассическую модель неопределенность. Где я познакомился с Баззом Броком? Базз был аспирантом в Университете Беркли, и его диссертация, кажется, была посвящена оптимальному росту в многосекторной модели. Наверное, тогда я с ним и познакомился. Наши пути пересекались еще не раз, например, когда позже в течение года я работал в Калифорнийском технологическом институте, Базз тоже был там какое-то время. Мы немного общались, когда Брок работал над теорией роста, а потом наши пути просто как-то разошлись. Он по-прежнему очень активен. Просто я не очень следил за его исследованиями.

MD: Когда вы работали в Университете Карнеги-Меллона, Лукас и Прескотт приступили к новой макроэкономической работе. Насколько это было интересно для вас?

Касс: На самом деле я за этой работой не следил.

MD: Вы считаете, эта работа была больше микроэкономической?

Касс: Она явно была микроэкономической, хоть и называлась макроэкономической, и, знаете, по какой-то причине я никогда особенно не обсуждал ее с Бобом. Не знаю почему. У нас были прекрасные личные отношения, но отчего-то мы о ней почти не говорили. Мы по-разному подходили ко многим проблемам, поэтому редко обсуждали работу, разве что когда отправлялись вместе обедать, но вряд ли это можно назвать научной дискуссией. Наверное, все дело было в том, что Боб принадлежал к Чикагской школе и придавал большое значение эмпирической проверке, что бы под этим ни подразумевалось, то есть тому, что, честно говоря, не вызывало у меня ни малейшей симпатии и интереса. Поэтому у нас были различные точки зрения на то, зачем люди занимаются теорией и каково ее значение, и я все еще придерживаюсь мнения, что теория – это в большей мере способ организации ваших мыслей, того, как вы думаете о мире. Наиболее надежны теории тогда, когда следует привести контрпримеры, опровергающие какие-либо излишне самонадеянные утверждения. Когда вам удается построить модель, которая доказывает отсутствие какого-либо явления, именно тогда [неодобрительно посмеивается]… Никто не может сколько-нибудь уверенно утверждать, что какое-то предположение верно. И это подводит нас к вопросу о том, когда утверждение истинно, а когда нет, если вы хотите выразить его количественно. Вы можете предлагать идею, оставаясь на качественном уровне, – как, например, в случае с кривой Лаффера. Построенные вами модели, которые, однако, будут давать совершенно разные результаты, сделают эти смелые предположения более чем сомнительными. Не знаю, как выглядят цифровые данные. Вероятно, большинство регрессий очень разнородны: если вы возьмете какие-либо данные, подгоните под них какую-нибудь кривую и потом заявите, что обобщили данные с помощью этой кривой, то ваше утверждение будет сомнительным.

MD: Наверное, сейчас самое время спросить, что вы думаете о так называемой калибровке теоретических моделей, пропагандируемой в последние лет десять Прескоттом и другими.

Касс: Основная проблема, связанная с калибровкой, на мой взгляд, заключается в уровне абстракции модели, к которой применяется калибровка. Я имею в виду, если вы калибруете что-то, например, по сути напоминающее неоклассическую модель, то лично мне совершенно непонятно, что́ это может означать. Когда я об этом думал (а я, честно говоря, не продумывал это в деталях), то понятие калибровки в целом и наличие, как вы говорите, модели, хорошо подогнанной к фактическим данным, показались мне довольно неопределенными. Например, чтобы сказать, что благодаря калибровке генерируются для определенных значений параметра временны́е ряды с теми же свойствами, которые присущи и наблюдаемым временным рядам, думаю, что сначала нужно договориться о том, что́ это означает, когда два временных ряда близки друг к другу. Когда я обратил внимание на существующие работы по экономическому циклу, мне показалось довольно неясным, что именно подлежит калибровке и что такое хорошая модель. Возможно, я несправедлив к сторонникам теории реального экономического цикла, поскольку в этой области работают действительно талантливые исследователи, которые, наверное, уже уточнили идею калибровки и ушли от простых расчетов, связанных с первоначальной неоклассической моделью роста. Но, видимо, ушли не очень далеко, поскольку мы все еще имеем дело с агрегированными временны́ми рядами. Мой ученик Джон Дональдсон, который работает в этой области, очень хороший специалист, и я его очень уважаю.

Проблема с теорией реального экономического цикла заключается, как я полагаю, в том, что сегодня она превратилась чуть ли не в религию. Мы обсуждали эту тему с Виктором [Риос-Рулем], которого я очень уважаю, и он считает – и практически в этом убежден – что это единственный способ смотреть на мир, смотреть на экономику. А когда кто-нибудь говорит мне, что существует один-единственный способ чего-либо, я всегда воспринимаю это скептически. Я не верю, что применение теории общего равновесия – единственный способ смотреть на мир. Думаю, меня многому научила теория игр, научила концентрироваться на стратегических идеях и учитывать значение стратегии и несовершенство информации.

MD: Разве теория общего равновесия не требует того же?

Касс: Вполне возможно, но есть и другие способы работы с несовершенной информацией, и все они важны. Но я также думаю, что модель общего равновесия сама по себе имеет значение, что она по-прежнему важный эталон, и что с помощью этой теории можно еще многое сделать.

MD: В этом вы сходитесь с Прескоттом.

Касс: Да, совершенно верно. Но, возможно, Прескотт занимает более крайнюю позицию. Я очень многому научился, преподавая в Пенсильванском университете, где работали хорошие специалисты по теории игр. Действительно, я многому научился и вполне мог бы читать курс теории игр – только потому, что работал в Пенсильванском университете – и для этого не обязательно даже было читать какие-то статьи.

MD: Давайте поговорим о тех годах в Пенсильванском университете, которые связаны с моделями перекрывающихся поколений.

Касс: Если память мне не изменяет, мы с Карлом Шеллом снова стали обдумывать модель перекрывающихся поколений где-то в середине или конце 1970-х. Если нужно сказать точнее, то я бы назвал 1977 г. Расскажу, с чего все началось, насколько я помню. У нас с Карлом состоялась дискуссия, поскольку здесь проходил семинар, который вели младшие преподаватели, и мы в нем также участвовали. Нам пришлось вернуться к истокам и прочесть кое-какие классические работы по макроэкономике, которые люди хотели обсудить. Одной из таких работ была работа Лукаса 1972 г. Не помню, почему один из нас решил ее представить, но она заставила меня снова задуматься над тем, о чем я спрашивал Боба, – а именно о пространстве состояний, и мы с Карлом обсудили эту проблему. Карл сообразил, что мы можем формализовать идею о том, чтобы иметь в пространстве состояний произвольные переменные. Так Карл разработал первый пример равновесия солнечных пятен, думаю, именно тот, который он впоследствии использовал в своей так называемой лекции Маленво. Это линейная модель перекрывающихся поколений (OLG), в которой от солнечных пятен зависит распределение ресурсов домохозяйств, но не их благосостояние, и я раскритиковал этот пример. Я сказал: «Карл, этот пример неубедителен. С точки зрения благосостояния он значения не имеет».

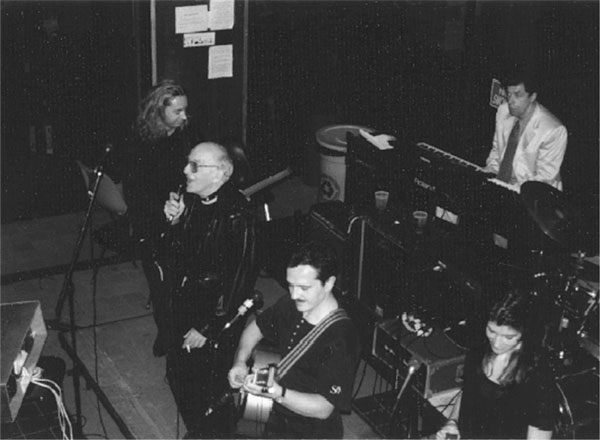

Рис. 2.3. Капустник на экономическом факультете Пенсильванского университета, во время которого преподаватели и аспиранты исполняли пародии друг на друга. Касс выступает в сопровождении оркестра Рэнди Уайта, 3 марта 1998 г. Слева направо: Рэнди Райт, Дэвид Касс, Андрей Шевченко (аспирант-экономист), Гвен Юди (Университет Джорджтауна) и Боен Йованович (за фортепьяно)

Мы собирались на конференцию по теории роста, которую мы с Карлом организовали в Сквом-Лейк (штат Нью-Гемпшир). И после этого спора я почти все время, пока проходила конференция, провел у себя в номере, пытаясь разработать пример равновесия солнечных пятен в модели перекрывающихся поколений, при которой солнечные пятна действительно влияли бы на распределение ресурсов. Первым примером, который я подготовил, был пример с квадратичной функцией полезности. Он был таким сложным! Мы с Карлом рассказали о нем на конференции, но нашу идею никто не понял. Никто ничего не понимал до последнего дня, пока мы действительно не представили нашу работу, и тогда единственным, кто понял, что мы имеем в виду, был Стив Сэлоп. Мы были обескуражены.

MD: Речь шла об оптимизации в модели перекрывающихся поколений?

Касс: Да, это была модель перекрывающихся поколений, но в этой модели (как может подтвердить Стивен Спир, поскольку его диссертация была как раз об этом) вы должны очень осторожно выбирать свою функцию полезности. Помню, я решил, что не смогу получить равновесие солнечных пятен для стандартных параметрических форм, и мне понадобятся кросс-продуктовые параметры, поэтому… как бы то ни было, мы с Карлом вернулись к нашей идее и знали, что она очень перспективна. Реакция на нее со стороны наших коллег несколько обескуражила нас, поэтому к работе над ней мы приступили далеко не сразу. Энтузиазм Карла был колоссальным – он много об этой идее говорил. В конце 1970-х он отправился в Париж, где прочитал свою лекцию Маленво, на которую всегда ссылается, поскольку хочет, и совершенно справедливо, чтобы мы отстояли свой приоритет.

Среди тех, с кем он часто обсуждал эту тему, был Костас Азариадис. Думаю, что Карл неоднократно объяснял Костасу свою идею, и тот в конце концов ею заинтересовался и написал на эту тему работу. Он понял, что, используя не подход, основанный на полезности, а систему вероятностей Маркова первого порядка, можно получить равновесие солнечных пятен. Вообще-то эту мысль в целом развивает в своей диссертации Стив, решив проблему задолго до того, как это сделали, например, Азариадис и Геснери. Но кое за что я все же должен Костаса поблагодарить. Когда он написал свою работу или, возможно, еще до этого, мы поняли, что если собираемся развивать эту идею, то пора уже этим заняться.

MD: И это привело к появлению статьи в Journal of Political Economy?

Касс: В статье в JPE был описан простой стандартный пример, не требовавший использования схемы перекрывающихся поколений, хотя мы и основывались на одном из свойств модели перекрывающихся поколений – расхождении в результате ограничения участия на некоторых рынках. Гораздо позже мы написали работу, показывающую, что есть еще один аспект модели перекрывающихся поколений – каким-то образом в ней играет роль бесконечность времени. Мы разработали пример с полными рынками и неограниченным участием – попробую сейчас его описать. В принципе это была модель перекрывающихся поколений, где вся неопределенность существует только в первом периоде, вы получаете либо альфу, либо бету и можете купить страховку на любой случай, но из-за бесконечности модели вы все равно получите равновесие солнечных пятен. Поэтому можно сказать, что существуют две причины равновесия солнечных пятен: одна из них имеет отношение к временной структуре перекрывающихся поколений, а другая – к недостаточному доступу к рынкам активов.

МD: Кажется, Джим Пек исследовал вторую причину в своей диссертации?

Касс: Да, верно. Я довольно долго не очень задумывался о солнечных пятнах, особенно в модели перекрывающихся поколений, но он делает обобщение относительно нестационарных равновесий солнечных пятен в модели OLG. Думаю, солнечные пятна действительно интересны, но даже когда мы с Карлом написали статью для JPE, мой интерес изменился. И я стал обдумывать проблему общего равновесия, в которой вы можете создать модель конечной размерности. Конечно, у нас есть простая, но очень важная теорема, которая гласит, что если имеются все необходимые условия первой теоремы благосостояния, то невозможно получить солнечные пятна. Затем мы используем то, что Карл обычно называл теоремой филадельфийского фолка – она заключается в том, что если вы нарушите любое из этих условий, то можете получить равновесие солнечных пятен. Это не совсем верно, поскольку она говорит только о том случае, когда у вас есть теорема, в которой А, В и С предполагают D, и если вы откажетесь от одного из этих допущений, то скорее всего вывод будет неверным. Но, конечно, может быть и так, что вывод в любом варианте будет верным. Полагаю, что именно здесь мнения мое и Карла несколько расходятся, но он очень заинтересовался отсутствием выпуклости. Его примеры разработаны верно. Но не вполне правомерно заявлять, что если имеется какая-либо невыпуклость, это означает наличие солнечных пятен, поскольку (как указали Гераклес Полемарчакис и я) невыпуклость может наблюдаться в производстве. И, так как максимизация прибыли соотносится с гиперплоскостью, вы можете заменить все значения под гиперплоскостью и назвать это множеством производственных возможностей, и вы снова получите первую теорему благосостояния.

Пример в JPE – реальный простой пример, в котором есть два состояния мира, и мы в рамках модели перекрывающихся поколений рассматриваем два класса домохозяйств. В ответ на изменившиеся условия в мире один класс может продать активы, а другой не может, поскольку родился позже и поэтому обязан торговать только на рынке реального товара. Это один пример. Но мне захотелось придумать и другие примеры равновесия солнечных пятен. В частности, в начале 1980-х я отправился на год в Париж, и первое, чем я решил заняться, – это придумать другие примеры равновесия солнечных пятен в условиях отсутствующего рынка. Почему-то я решил, что это можно сделать с помощью модели, в которой у вас есть активы, но их недостаточно для изменения состояния мира. Так я заинтересовался неполными рынками. Это еще одна статья, которая мне очень нравится, – она называется «Основной пример». Мне с трудом удалось ее опубликовать, поскольку я написал ее в стиле, принятом в JPE, как своего рода продолжение первой статьи, а, по мнению сторонников чикагской школы, солнечные пятна ничего не объясняют и вообще неинтересны. Вот с чем мне пришлось столкнуться.

МD: В знаменитой публикации Карекена и Уоллеса Касс и Шелл, в частности, говорят, что, по определению, модель перекрывающихся поколений – единственная динамическая дезагрегированная модель, которая может считаться интересной макроэкономической моделью.

Касс: Здесь я должен вернуться к тому, как создавалась модель перекрывающихся поколений. Этой моделью я заинтересовался из-за солнечных пятен. А затем Окуно и Зилча (возможно, это произошло на той же конференции в Сквом-Лейк) представили доклад, в котором пытались доказать, что если ввести в модель перекрывающихся поколений деньги, то равновесие, при котором деньги будут иметь нетривиальную цену, обязательно будет парето-оптимальным. В их доказательстве был изъян.

МD: Нейл Уоллес не раз говорил об этом в Миннесоте.

Касс: В своей работе они пытались доказать то, во что верил Нейл. Я видел их доказательство, читал его очень внимательно – и в нем есть ошибка. Я решил, что оно, возможно, неверно, поскольку строится на определенных свойствах функций полезности и прочего, и поэтому решил придумать контрпример. Я придумал множество контрпримеров того, как можно ввести деньги и по той или иной причине (гетерогенности, нестационарности и т. д.) не получить парето-оптимальности. Я снова заинтересовался моделью перекрывающихся поколений. Мы с Карлом действительно в нее верили и стали работать над ней в более общем плане, когда завершили работу над солнечными пятнами. Мы действительно в то время считали ее единственной серьезной моделью, в которой деньги имели какое-либо значение. Конечно, впоследствии появились довольно известные работы, посвященные другим моделям, в которых деньги играют основную роль.

МD: Хотя с математической точки зрения эти модели не сильно отличаются от вашей?

Касс: Я как раз собирался об этом сказать. Модель Кийотаки-Райта мне очень нравится, но я уже говорил вам, Рэнди: мне кажется, что важнейшая особенность обеих этих моделей – неограниченность горизонта планирования. Ограничив свой поиск, вы тоже не добились бы, чтобы деньги имели какое-либо значение. Поэтому, хотя нам и не хватило фантазии придумать другую модель, а эта, например, была бы вашей моделью с поиском и неограниченным горизонтом, думаю, вы были правы, утверждая, что необходимость введения денег обусловлена временны́ми границами модели. Я по-прежнему считаю, что деньги имеют ценность постольку, поскольку люди думают, что деньги будут ее иметь. И единственный способ заставить их думать именно таким образом – не принуждать людей инвестировать. И в этом модель Кийотаки-Райта схожа с моделью перекрывающихся поколений.

MD: Это интересно, поскольку существуют такие модели с неограниченным горизонтом, в которых деньги роли не играют. Поэтому горизонт не является достаточным условием.

Касс: Точно так же, как неограниченный горизонт не обязательно обеспечивает деньгам какую-то роль. Кроме того, у вас должно быть определенное несовершенство, какое-то нарушение условий действия первой теоремы благосостояния, например, ограничение участия или неконкурентное поведения (поисковая модель).

MD: Согласны ли вы с тем, что в монетаристской теории еще немало вопросов, которые только предстоит решить?

Касс: Да, конечно. Было бы хорошо, но, наверное, невозможно, иметь непротиворечивую модель, в которой мы могли бы уйти от того, что при бесконечном будущем деньги имеют ценность, но трудно представить себе, как это можно сделать. У Джона Геанакоплоса есть модель, модель неполных рынков с деньгами и с ограничениями, связанными с предоплатой. В этой модели деньги имеют ценность, поскольку их выпускает банк, и вы обязаны их ему возвращать. Но по большому счету банк эти деньги просто выбрасывает, и на самом деле эта модель не является закрытой. И это, конечно, ее недостаток.

MD: Какие проблемы возникают в связи с бесконечным горизонтом планирования?

Касс: Когда-то в 1980-е я изменил свое отношение к бесконечному горизонту. Думаю, что в итоге причина моих возражений была связана с рациональными ожиданиями, хотя я определил бы рациональные ожидания скорее с точки зрения общего равновесия, чем с позиций макроэкономики. В моем понимании рациональные ожидания означают, что у вас есть однозначно определенное пространство состояний, и что в этих состояниях каждый индивидуум разделяет общие ожидания относительно цен, которые будут превалировать в дальнейшем. В результате этих ожиданий на нынешних рынках установится равновесие, и когда наступит завтрашнее состояние, учитывая эти планы, единственным равновесием на рынке реального товара будет равновесие по ценам, которые прогнозируются. Но есть небольшая проблема: ведь возможно и другое равновесие. Ни у одной известной мне модели равновесия нет разумной процедуры реального достижения цен равновесия, поэтому неясно, почему фактические цены совпадут с прогнозируемыми. Возвращаясь к этому вопросу, скажу, что я в состоянии понять, почему могу захотеть использовать рациональные ожидания как эталон, если мы делаем не слишком долгосрочный прогноз. Но обычно при этом необходимо принять допущение, что вы знаете, какова мировая структура. Существует, на мой взгляд, большая разница между этим допущением и неявным допущением о том, что вы будете знать ее всегда. Эта проблема меня очень беспокоит.

MD: Считаете ли вы, что для каких-то релевантных вопросов целесообразнее использовать краткосрочную модель?

Касс: Думаю, что можно использовать краткосрочную модель, но когда вы достигнете определенного периода – при условии, что вы его достигнете, – у людей появятся основания ожидать, что за ним последует и другой период. Это своего рода индуктивный аргумент. Вы не можете «отсечь» мир потому, что в последнем периоде люди все равно будут ожидать наступления еще одного периода. Я имею в виду то, что мне понятен этот аргумент, но мне просто не нравится вывод, что модель должна быть бесконечноразмерной. Исходя из своего опыта я считаю, что бесконечноразмерные и конечноразмерные модели изоморфны. Но они не изоморфны с точки зрения наделения ролью бумажных денег, и это меня беспокоит. Поэтому я хочу ввести одно из тех искусственных допущений, над которыми я обычно смеялся. В частности, допущение о том, что люди получают пользу от того, что не тратят деньги, или что их вынуждают не тратить деньги, чтобы модель была закрытой. Для меня такое допущение предпочтительней введения бесконечного горизонта. Я совершил полный круг. Я знаю, что мы с Карлом в своей защите модели перекрывающихся поколений часто смеялись над подобными искусственными закрытыми моделями, но теперь я отношусь к ним с большей симпатией.

MD: Продолжая разговор о неполных рынках, можно сказать, что одна из нынешних тенденций в макроэкономическом анализе – финансовая интеграция.

Касс: Думаю, что введение финансов в макроэкономический анализ имеет первостепенное значение, но также я считаю, что предметом этого анализа в основном станут отсутствующие рынки.

MD: Кое-кто находит модели неполных рынков слишком специальными, так как определенная категория рынков просто закрыта.

Касс: Они действительно очень специальные, но первый шаг к пониманию этой проблемы – построение модели, в которой вы это допустили. Сейчас во многих работах делается попытка оправдать отсутствующие рынки, например, тем, что, если имеется пространство конечных состояний, то тогда идиосинкратические переменные должны казаться частью определения пространства состояний. Тогда вы не сможете получить рынки для идеосинкратического риска из-за проблемы морального риска. Другая возможность – недостаток информации. Сегодня люди пытаются создавать более формальные модели, работающие на основе стандартной, несовершенной в том или ином отношении информации, что приводит к тому, что вы получаете неполные рынки. Они хотят, чтобы эта неполнота стала эндогенной.