Полная версия

Законные налоговые схемы

Анализируя решения нижестоящих судов, Арбитражный суд Северо-Кавказского округа в своем постановлении от 18 марта 2016 г. № Ф08-1159/2016 заключил: «Суд правомерно отклонил довод инспекции о том, что только положительный финансовый результат и динамика его роста являются основанием для признания в налоговом учете расходов на оплату услуг по управлению».

Обстоятельства дела таковы. Налоговый орган начислил налог на прибыль, сочтя экономически необоснованными расходы общества на управление, юридическое сопровождение деятельности организации по договору о передаче полномочий единоличного исполнительного органа. В период привлечения стороннего управляющего доходы общества снизились.

Суд указал, что оценивать эффективность деятельности управляющего вправе только общее собрание участников или акционеров организации.

Решение принято в пользу налогоплательщика.

Рекомендация. Создать затраты и уменьшить прибыль позволит заключение сделок по поводу работ и услуг, которые налогоплательщик не может оказать себе сам. Следует также позаботиться о доказательствах реальности выполнения данных договоров (например, должны быть документы, удостоверяющие оказание консультационных услуг: письменное заключение эксперта, протокол совместного заседания сотрудников налогоплательщика и консалтинговой фирмы, звонки в консалтинговую фирму и т. п.).

3.4. Обоснованность расходов и бремя ее доказывания

Если сделка предполагает большие расходы, которые уменьшают налоговую базу по налогу на прибыль, то налоговые органы могут усомниться в разумности деловой цели сделки, влекущей такие расходы. В суде будет проверяться обоснованность расходов.

Статья 252 НК РФ устанавливает, что расходами признаются обоснованные и документально подтвержденные затраты, понесенные налогоплательщиком. При этом под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Таким образом, налоговое планирование в части затрат, уменьшающих налогооблагаемую базу, таит в себе множество рисков, вызванных наличием в законе такой оценочной категории, как «экономическая оправданность» затрат.

Как показывает практика, расходы могут быть признаны необоснованными, если:

– стали причиной получения убытка;

– не привели к получению доходов в налоговом периоде;

– сумма затрат является несоразмерно крупной по отношению к активам организации;

– не связаны с основными видами деятельности фирмы;

– направлены на приобретение слишком дорогого имущества или предметов роскоши (например, люксового автомобиля) и т. п.

Рекомендация. Если налоговые органы пытаются навязать налогоплательщику свое представление о целесообразности расходов, исходя из которых фирма должна ограничивать свои потребности, аргументы в свою защиту налогоплательщик может сформировать на основе правовых позиций Конституционного Суда России.

Определения Конституционного Суда РФ от 4 июня 2007 г. № 320-О-П, от 4 июня 2007 № 366-О-П и от 16 декабря 2008 г. № 1072-О-О содержат следующие выводы:

– обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности; при этом речь идет именно о намерениях и целях (направленности) этой деятельности, а не о ее результате; вместе с тем обоснованность получения налоговой выгоды не может быть поставлена в зависимость от эффективности использования капитала;

– налоговое законодательство не использует понятие экономической целесообразности и не регулирует порядок и условия ведения финансово-хозяйственной деятельности, а потому обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата – в силу принципа свободы экономической деятельности налогоплательщик осуществляет ее самостоятельно, на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность;

– судебный контроль не призван проверять экономическую целесообразность решений, принимаемых субъектами предпринимательской деятельности, которые в сфере бизнеса обладают самостоятельностью и широкой дискрецией, поскольку в силу рискового характера такой деятельности существуют объективные пределы в возможностях судов выявлять наличие в ней деловых просчетов.

Итак, при оценке экономической обоснованности должна учитываться общая направленность на получение дохода, при этом экономическая обоснованность не есть экономическая эффективность. Данные положения признаются Минфином в письме от 29 июля 2013 г. № 03-03-06/2/30016 и учитываются судебной практикой71.

Несмотря на существование четкой правовой позиции Конституционного Суда РФ, споры о целесообразности действий налогоплательщика возникают до сих пор.

Когда расходы признаются обоснованными:

– расходы, которые носят обычный характер для хозяйственной деятельности данной организации;

– расходы, обязательные для налогоплательщика в силу нормативного или ненормативного правового акта, например, расходы, обусловленные требованиями законодательства об охране окружающей среды, о недрах, санитарно-эпидемиологическими требованиями и т. п.;

– расходы на оплату услуг юриста, маркетолога, переводчика и тому подобных специалистов, даже если в штате есть сотрудник соответствующего профиля;

– расходы на услуги (консультации), которые связаны с предпринимательской деятельностью и по своему характеру способствуют ее осуществлению и развитию.

Пункт 1 постановления № 53 закрепляет презумпцию добросовестности налогоплательщиков, в связи с чем предполагается, что действия налогоплательщика, имеющие своим результатом получение налоговой выгоды, экономически оправданны, а сведения, содержащиеся в документах, – достоверны. Это означает, что бремя доказывания необоснованности налоговой выгоды ложится именно на налоговый орган.

Однако в ряде случаев налогоплательщикам приходится доказывать в суде факт экономической оправданности своих расходов72. При этом налогоплательщикам не рекомендуется занимать пассивную позицию, иначе в суде теряется весь смысл состязательности сторон. Такая позиция судов была широко распространена до издания постановления № 53, время от времени она встречается и в более поздних судебных актах.

Но отрадно заметить, что в целом суды верно распределяют бремя доказывания, и если налоговый орган не смог доказать необоснованность затрат налогоплательщика, то решение принимается в пользу последнего.

Рекомендация. Если в суде на налогоплательщика пытаются возложить бремя доказывания обоснованности его затрат, следует ссылаться на п. 1 постановления № 53.

3.5. Фиктивные операции. Мнимые сделки

Даже внешне юридически безупречный гражданско-правовой договор на самом деле может оказаться мнимой сделкой, которая совершена лишь для вида, без намерения создать соответствующие ей правовые последствия (п. 1 ст. 170 ГК РФ).

Абзац 1 п. 4 постановления № 53 гласит: «Налоговая выгода не может быть признана обоснованной, если получена налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности». В данном случае речь идет о мнимых сделках и выдуманных хозяйственных операциях, существующих только на бумаге. Формулировка абз. 1 п. 4 означает, что доказанность таких обстоятельств однозначно влечет признание полученной в результате этой сделки налоговой выгоды необоснованной.

Это подтверждается однообразной судебной практикой.

В определении Верховного Суда РФ от 24 ноября 2015 г. № 303-КГ15-13916 налоговая выгода признана необоснованной, поскольку налогоплательщиком создан формальный документооборот. Налоговой инспекцией установлены и судом признаны: взаимозависимость участников спорной сделки, осуществление расчета в одном банке в один день с использованием заемных денежных средств; отсутствие экономической выгоды для осуществления спорной операции; отсутствие доказательств фактического использования налогоплательщиком предмета лизинга73.

Представление налогоплательщиком всех необходимых документов не влечет автоматического применения льгот. В большинстве случаев суды проверяют реальность совершенных операций или по крайней мере наличие возможности для их совершения.

ВАС РФ выделяет типичные случаи нереальных операций, которые обобщены в п. 5 постановления № 53:

1. Невозможность реального осуществления налогоплательщиком указанных операций с учетом времени, местонахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг.

Арбитражный суд Западно-Сибирского округа, признавая позицию налогоплательщика неправомерной, указал, что объем услуг, приобретенных у контрагента, несоизмеримо больше того объема грузов, которые фактически были перевезены налогоплательщиком, согласно актам приемки выполненных работ74.

2. Отсутствие необходимых условий для достижения результатов соответствующей экономической деятельности в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств. Все эти критерии учитываются в совокупности.

При отсутствии всего вышеперечисленного сделка в любом случае будет признана фиктивной75.

При отсутствии основных средств или при отсутствии (незначительной численности) работников, если доказано только одно из этих обстоятельств, вопрос о признании сделки мнимой в судебной практике решается по-разному в зависимости от совокупности обстоятельств.

Количество решений в пользу налогоплательщиков и решений о взыскании недоимки примерно одинаковое. Вынося решения в пользу налогоплательщиков, суды в основном аргументируют свою позицию тем, что контрагенты могли привлекать третьих лиц (например, постановление Арбитражного суда Волго-Вятского округа от 1 апреля 2015 г. № Ф01-797/2015 по делу № А17-1920/2014), или же суды ссылаются на п. 5, 6 постановления № 53 и указывают, что факт отсутствия основных средств свидетельствует о получении налогоплательщиком необоснованной налоговой выгоды только в совокупности и взаимосвязи с иными обстоятельствами (постановление ФАС Центрального округа от 21 апреля 2014 г. по делу № А68-5200/2013).

При отсутствии либо складских помещений, либо транспортных средств, либо производственных активов в судебной практике также существует две точки зрения, но большее количество судебных решений вынесено в пользу налогоплательщика.

Отклоняя доводы налоговой о том, что контрагент налогоплательщика не имел возможности исполнять обязательства по поставке товара, так как у него отсутствуют транспортные средства, суд указал, что, в соответствии с условиями договора, поставка осуществляется самовывозом – силами и средствами покупателя (постановление Арбитражного суда Центрального округа от 25 марта 2015 г. по делу № А14-12362/2013).

Факт отсутствия офисных помещений у налогоплательщика или его контрагентов, по оценкам судов, и вовсе не считается доказательством фиктивности сделок.

3. Учет для целей налогообложения только тех хозяйственных операций, которые непосредственно связаны с возникновением налоговой выгоды, если для данного вида деятельности также требуется совершение и учет иных хозяйственных операций. Этот признак обычно используется в доказывании наряду с другими.

4. Совершение операций с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком в документах бухгалтерского учета.

Фиктивность операций налогоплательщика довольно часто доказывается исходя из того, что его контрагент не осуществляет деятельности (в большинстве случаев это понимается как отсутствие его юридической регистрации, неосведомленность или смерть лиц, числящихся руководителями контрагента, нулевая налоговая отчетность, один человек в штате или отсутствие работников по трудовому договору)76.

Довольно критичным признаком служит отрицание руководителя контрагента своей причастности к его деятельности. Это почти наверняка делает ничтожными все подписанные контрагентом договоры.

Однако практике известны примеры, когда, несмотря на это обстоятельство, была доказана реальность сделки с помощью показаний менеджера и кладовщика контрагента77. Это означает, что бороться нужно всегда.

3.5.1. Новая тенденция – встречные проверки

Сегодня обозначился новый виток в борьбе государства с фиктивными операциями, направленными на возмещение НДС из бюджета.

Поскольку документальным основанием возмещения НДС является счет-фактура, оформленный продавцом, налоговые органы стали проводить тотальные встречные проверки. То есть счета-фактуры, предъявленные к вычету, сопоставляются с данными контрагента. Если в отчетности у продавца такой же счет-фактура отсутствует, вычет по НДС не предоставляется. Этот факт следует учитывать в процессе налогового планирования.

3.5.2. Налоговые последствия фиктивных операций и мнимых сделок

Если хозяйственные операции между налогоплательщиком и контрагентом были признаны фиктивными, а сделки – мнимыми, то по таким сделкам не применяют вычеты по НДС, а расходы не учитываются в целях исчисления налога на прибыль. Это влечет доначисление налогов.

Кроме доначисления налогов, налогоплательщика могут привлечь к налоговой ответственности – в случае доказанности отсутствия у него намерения осуществлять реальную экономическую деятельность.

Подчеркнем, что принятие решения о мнимости сделки не является ее переквалификацией. Если налоговый орган приходит к выводу, что сделка является мнимой, то может взыскать недоимку по налогу (пени, штрафы) во внесудебном порядке.

Указание в решении налогового органа по результатам выездной налоговой проверки на наличие признаков мнимости договоров не является их переквалификацией в сделки иной правовой природы для целей применения подп. 3 п. 2 ст. 45 НК РФ. Поэтому действия налогового органа по внесудебному принудительному взысканию налога были признаны законными (постановление Президиума ВАС РФ от 1 июня 2010 г. № 16064/09). В данном постановлении особо отмечено, что содержащееся в нем толкование правовых норм является общеобязательным.

3.5.3. Реальность хозяйственных операций спасет ситуацию

Бывают ситуации, в которых сделка не учитывается из-за пороков контрагента, а реальность расходов налогоплательщику удается доказать. В таких делах суды отказывают в вычете по НДС, но признают право на учет расходов, что позволяет налогоплательщику хотя бы снизить налог на прибыль.

Пример дает постановление Арбитражного суда Дальневосточного округа от 29 апреля 2015 г. № Ф03-1050/2015, в котором установлено следующее.

Счет, товарная накладная и счет-фактура подписаны бывшим директором контрагента К., тогда как в спорный период обязанности директора исполнял П., который отрицал факт совершения рассматриваемой сделки. Не выявлено место осуществления реальной предпринимательской деятельности контрагента, не подтверждена достоверность сведений об адресе общества, указанном в счете-фактуре.

Суд заключил, что в связи с недостоверностью документов налогоплательщик не вправе применить вычет по НДС. Вместе с тем факт приобретения и наличия указанного товара у налогоплательщика ИФНС не оспаривается, что дает основания для учета соответствующих расходов по налогу на прибыль78.

Бывают даже случаи, когда доказанная реальность операций спасает вычеты по НДС при недостатках в оформлении счетов-фактур.

Отклоняя доводы ИФНС о подписании документов неустановленными лицами, Арбитражный суд Центрального округа указал, что при реальности произведенного сторонами исполнения по сделкам то обстоятельство, что документы оформлены за подписью лиц, отрицающих их подписание и наличие у них полномочий руководителя, само по себе не является безусловным и достаточным доказательством, свидетельствующим о получении заявителем необоснованной налоговой выгоды79.

Рекомендация. В подозрительных случаях налогоплательщику следует сделать особый упор на доказывание реальности произведенных затрат и своей хозяйственной деятельности в целом.

3.5.4. Как доказать реальность хозяйственных операций

Доказать то, что сделка действительно была заключена, а главное – исполнена, налогоплательщику помогут следующие документы:

– копии книги продаж и книги покупок;

– выписки по своим счетам и счетам контрагента (при этом движение средств не должно носить транзитный характер, не должно быть признаков обналичивания денежных средств);

– акты приемки-сдачи;

– маршрутные листы доставки товаров грузоперевозчиком, расходные накладные, товарные накладные, пропуска сотрудников и т. п.

Чем больше документов будет представлено в совокупности, тем лучше. Важно также, чтобы документы соответствовали друг другу.

Наиболее авторитетным доказательством фактического выполнения хозяйственных операций для налогового органа послужат документы других органов власти.

В постановлении ФАС Центрального округа от 5 июня 2014 г. по делу № А23-2729/2013 указано, что налогоплательщиком с целью производства работ по строительству поисково-разведочной скважины был заключен договор подряда на выполнение строительных работ. Налоговая инспекция выявила недостоверные сведения в документах и сочла, что между сторонами отсутствовали реальные хозяйственные операции.

Суд встал на сторону налогоплательщика благодаря акту проверки Управления Федеральной службы по надзору в сфере природопользования, которым было задокументировано, что работы на спорной скважине были выполнены80.

Еще один пример.

Постановлением Арбитражного суда Центрального округа от 23 января 2015 г. по делу № А54-939/2014 решение налоговой инспекции об отказе в применении вычетов по НДС признано неправомерным, несмотря на отсутствие у контрагентов налогоплательщика персонала, основных средств, производственных активов, складов, транспорта и представление ими нулевых налоговых деклараций.

Налогоплательщик доказал фактическую поставку товара, что подтверждается в том числе товарными накладными «ТОРГ-12». Копии транспортных накладных имеют отметки пограничных таможенных органов о пересечении товаром таможенной границы. Суд заключил, что данные документы подтверждают фактический вывоз товара за пределы территории Российской Федерации, что соответствует требованиям подп. 3 и 4 п. 1 ст. 165 НК РФ81.

3.6. Сделка под прикрытием

Иногда налогоплательщики используют такие налоговые схемы, при которых по документам заключается один договор, а в действительности он прикрывает другой. Такие сделки законодательство квалифицирует как притворные (ч. 2 ст. 170 ГК РФ). Налогоплательщики совершают такие сделки, поскольку налоговые последствия заключения различных договоров неодинаковы, и фирмы стремятся официально заключать те договоры, по которым придется платить меньше налогов.

Исходя из положений п. 7 постановления № 53, объем прав и обязанностей налогоплательщика в таком случае должен определяться исходя из их подлинного экономического содержания. Такая позиция отражает концепцию превосходства существа над формой.

Чтобы начислить налог исходя из подлинного экономического содержания сделки, необходима ее правовая квалификация. В определении от 16 декабря 2002 г. № 282-О Конституционный Суд РФ разъяснил, что правовая квалификация сделок означает выяснение реальных отношений между сторонами сделки: была ли совершена купля-продажа, мена и т. д. При этом вид сделки устанавливается по предмету договора, его существенным условиям и последствиям, к которым она приведет.

Так как сделка уже имеет свое юридическое оформление, то производится ее переквалификация.

Первоначально она осуществляется налоговым органом при вынесении им решения о доначислении налога (в отдельных случаях – также о привлечении к ответственности). Затем взыскание налога (пени и штрафа) должно производиться в судебном порядке, в соответствии с подп. 3 п. 2 ст. 45 НК РФ.

В связи с тем, что порядок взыскания недоимки (пени, штрафа) в случае мнимости и в случае притворности сделок различен, следует особо обратить внимание на критерии различия этих двух ситуаций.

Главный критерий – наличие реальных хозяйственных связей между сторонами.

Налоговый орган может произвести взыскание в бесспорном порядке, если сделка никаких фактических отношений под собой не подразумевает и не прикрывает. В таком случае переквалификации не требуется, а значит, подп. 3 п. 2 ст. 45 НК РФ не применяется82.

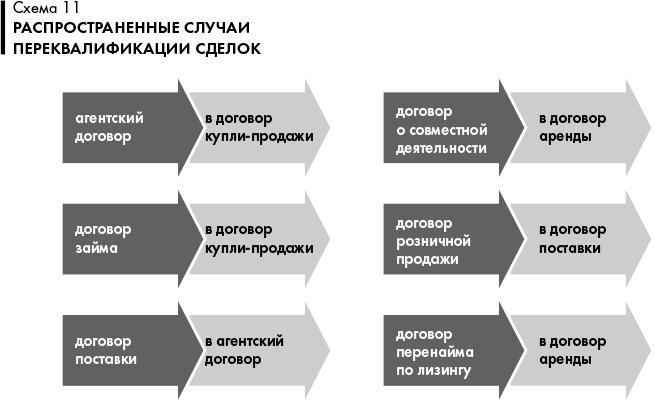

Переквалификация производится, если между сторонами существуют фактические отношения, но они явно не соответствуют условиям договора или обычаям делового оборота. Часто переквалификации подвергаются контракты, не предусмотренные ГК РФ, поскольку налоговые органы пытаются подтянуть их под договоры, поименованные в НК РФ. Особенно распространены следующие случаи переквалификации:

› агентского договора в договор купли-продажи;

› договора займа в договор купли-продажи;

› договора поставки в агентский договор;

› договора о совместной деятельности в договор аренды;

› договора розничной купли-продажи в договор поставки;

› договора перенайма по лизинговому договору в договор аренды.

На практике встречается переквалификация и других договоров.

Изменение квалификации сделок направлено на определение реального объема налоговой обязанности хозяйствующего субъекта, заключившего притворную сделку.

Такая переквалификация не должна затрагивать гражданско-правовых последствий сделок, т. е. прав и обязанностей сторон по договору.

В целях применения налоговых последствий не требуется предварительное обращение налогового органа в суд с иском о признании сделки недействительной. Сделки, не соответствующие закону или иным правовым актам (ст. 168 ГК РФ), мнимые и притворные сделки (ст. 170 ГК РФ) являются недействительными независимо от признания их таковыми судом в силу положений ст. 166 ГК РФ.

Обратим внимание: налоговый орган не вправе требовать изменения гражданско-правовых последствий сделки, а суды не должны решать этот вопрос. Обсуждению подлежат только налоговые последствия. Судебные решения последних лет соответствуют данному положению.

Согласно позиции Конституционного Суда РФ, изложенной в определении от 12 июля 2006 г. № 267-О, суды должны исследовать фактические обстоятельства хозяйственной деятельности, а не ограничиваться только установлением формальных условий применения нормы (абз. 1 п. 3.2).

Поскольку порядок взыскания налога для налоговой инспекции в случае изменения квалификации сделки является усложненным (по другим основаниям налоговая может взыскать налог самостоятельно и даже безакцептно), то на практике случаи переквалификации сделок встречаются достаточно редко, налоговые органы стараются подобрать какое-либо другое основание, чтобы признать налоговую выгоду необоснованной, например, отсутствие деловой цели сделки.

3.6.1. Когда производится переквалификация?

Рассмотрим некоторые примеры изменения юридической квалификации сделок и их последствий.

Налоговые органы могут переквалифицировать посредническую сделку в сделку купли-продажи и доначислить налог на прибыль и НДС (у посредника, согласно ст. 156 НК РФ, налоговая база формируется исходя только из посреднического вознаграждения, а у продавца, согласно ст. 154 НК РФ, – исходя из всей продажной цены товаров). Это происходит, когда в посреднический договор включаются положения, противоречащие самой природе таких сделок, например:

– товар, полученный на реализацию, посредник должен оплатить не позднее определенного срока вне зависимости от того, продан он конечному покупателю или нет;

– принимая на себя обязательство оплатить товар не позднее определенной даты, так называемый комиссионер соглашается нести риск невозможности дальнейшей продажи товара;

– комиссионер обязан перечислять комитенту платежи по графику;

– цена закупаемого для комитента товара увеличивается при просрочке им платежа.

Рекомендация. Чтобы обосновать правомерность исключения дохода из налогооблагаемой базы как полученного в рамках осуществления агентского договора, налогоплательщику необходимо подтвердить исполнение данных договоров и получение вознаграждения за исполнение агентских поручений.