Полная версия

Развитие интегрированной системы учета и отчетности: методология и практика. Монография

В состав блоков организационно-функционального механизма включены: учетная политика, гармонизирующая внешние и внутренние интересы пользователей информации; планирование/бюджетирование/оценка стоимости услуг/формирование показателей; план-фактный анализ индикативных показателей финансовой стратегии на каждом этапе ее реализации; принятие управленческих решений по результатам анализа отчетности. Такой состав блоков функционального механизма соответствует теории управления, структуре системы управления как таковой и ее функциям.

В прикладном значении содержание блоков предопределено теоретически постулируемыми принципами функционирования системы, охарактеризованными выше. Совокупность принципов функционирования учетно-контрольной и аналитико-оценочной системы и ее механизма составляют не только традиционные принципы учетной политики: непрерывность, объективность, консерватизм, конфиденциальность, но и принцип преемственности учетной и управленческой информации для достижения единой цели – обеспечение обоснованности параметров стратегического развития.

Взаимодействие элементов механизма предполагает получение массива релевантной информации, на основе которой могут разрабатываться проекты финансовой стратегии (прикладные модели решения управленческих задач или конкретные инструменты управления финансовыми потоками). На практике это выражается в сочетаемости информации, получаемой в рамках каждого блока механизма, и ее комплексного использования при разработке показателей финансовой стратегии, их координации с показателями текущей финансово-хозяйственной деятельности компании. Механизм учетно-контрольной и аналитико-оценочной системы, равно как и его базовая информационная платформа – бухгалтерский учет, анализ и контроль, подвержены влиянию внутренних и внешних факторов (изменение структуры активов компании, состава и условий взаимодействия с кредиторами, дебиторами и инвесторами, условий привлечения источников финансирования и погашения долговых обязательств и др.). При существенном воздействии таких факторов в процедуры преобразования «исторической» информации в релевантную также вносятся требуемые изменения.

Как известно, любой процесс управления информацией начинается с планирования, поэтому отправной точкой модификации информации о состоянии управляемого бизнеса является учетная политика компании. Определяя содержание учетной политики, бухгалтер-менеджер компании планирует конечные результаты бизнеса, отражаемые в публичной и внутренней отчетности. Тем самым координируются информационные потоки собственно учетного процесса и бюджетирования. Их координация на выполнения конечной цели – получение релевантной информации для управления стоимостью бизнеса осуществляется на основе углубленного финансового анализа и внутрикорпоративного контроля. На наш взгляд, прикладные модели бюджетирования позволяют преобразовывать собственно учетную информацию в релевантную, необходимую менеджменту компании для управления стоимостью бизнеса в рамках финансовой стратегии. При разработке системы бюджетов информация «снимается» с учетных регистров, преобразовывается и включается в тот или иной бюджет в зависимости от сути такой информации (бюджет движения денежных средств, бюджет налогов, бюджет инвестиций и др.). Весь процесс модификации «исторической» информации в релевантную является объектом внутрикорпоративного анализа и финансового контроля, что обеспечивает ее актуальность и достоверность.

В практике финансового менеджмента используются различные модели модификации информации, настроенные на достижение конкретной цели управления. Для модификации информации, получаемой при функционировании каждого из проиллюстрированных на рис. 1 элементов функционального механизма системы управления финансовой стратегией, унифицированной модели не существует. Следовательно, все действия по преобразованию «исторической» информации в релевантную должны быть сначала идентифицированы как относительно самостоятельные системно-процессные объекты управления. Это необходимо для выявления их особенностей при последующей разработки концепта финансовой стратегии. Для этого они должны быть сначала описаны вербально (научно обоснованная характеристика содержания, взаимосвязей и целей), а затем оформлены в качестве методических рекомендаций их практического применения. С помощью механизма (набор методик и инструментов, описывающих процессы планирования, регулирования, учета, анализа, контроля и других его функциональных блоков (элементов), в реальную практику воплощаются теоретически постулируемые принципы бухгалтерского учета и финансового менеджмента.

Результативное информационное обеспечение стратегирования бизнеса предполагает методологически верную трактовку содержания понятий «стратегия», «бизнес-стратегия», «стратегические ориентиры», «финансовая стратегия», «поведенческая стратегия» и др. В противном случае при выборе стратегии поведения или разработке стратегических ориентиров (целей) развития бизнеса в условиях реальной практики могут быть допущены существенные просчеты или выработаны ошибочные управленческие решения. В результате у акционеров, потенциальных инвесторов или работников компании формируются ошибочные представления как о текущем состоянии бизнеса, так и о выполнимости бизнес-стратегии.

В настоящее время трактовки существа названных понятий различаются. Вместе с тем сформировалось представление о двуедином смысле понятия «стратегия»: как формы поведенческих действий менеджеров и как внутрикорпоративного документа, содержащего базовые ориентиры развития бизнеса на определенную перспективу. Такие документы часто называются специалистами бизнес-стратегиями. Понимание двуединой сути понятия «стратегия» важно не только для теоретических исследований, но и для конкретной практики разработки стратегии в форме документально оформленной программы развития бизнеса на трехлетнюю или более отдаленную перспективу. Во-первых, содержание стратегии развития бизнеса должно не только быть понятным для всех заинтересованных лиц (акционеры, потенциальные инвесторы, банки и др.), но и у разработчиков должна быть уверенность, что для достижения стратегических параметров у компании достаточно финансовых ресурсов, квалифицированного кадрового персонала, технического потенциала, структура управления компании соответствует стратегическим ориентирам. Во-вторых, при разработке предметного формата стратегии (документа) важно, чтобы в компании были специалисты, поведенческие стратегии которых соответствовали не только требованиям корпоративной этики, но и способные на высокопрофессиональную поведенческую реакцию на возникающие риски, угрожающие выполнению стратегических намерений компании. В-третьих, большое значение имеет стратегия в обоих ее смыслах (и документ, и реакция) для работников бухгалтерской и финансовой служб компании. Поведенческие реакции сотрудников, за редким исключением, ориентированы на реализацию ранее выбранных стратегических целей. Исключением можно считать реорганизацию бизнеса в форме присоединения, слияния и т. д., т. е. когда данное юридическое лицо прекращает свое существование и «старая» стратегия и как документ, и как коллективное поведение сотрудников компании утрачивает свой функциональный смысл.

Многогранность термина «стратегия» отмечается многими исследователями. По нашему мнению, стратегия – это системное видение отдаленных перспектив развития сложного по масштабам, территориальному рассредоточению, методам организации управления бизнеса, обеспечивающее сбалансированность и общее направление экономического роста. Если компания обслуживает растущие рынки, а структура спроса меняется медленно, технологии изготовления и продаж услуг стабильны, то при всех этих условиях стратегия должна изменяться медленно и постепенно. Сбалансированность действий бухгалтеров и менеджеров и организационная координация их функций достигаются неформальным путем: накоплением опыта, адаптацией к внутренней и внешней экономической, социально-политической среде. Адаптация к внешним воздействиям и рискам позволяет менеджменту компании постигать принципа стратегического ориентирования на рынках товаров (услуг), труда и капитала, используя прошлый опыт и вновь приобретенные профессиональные навыки. Следовательно, процессы качественного изменения бизнеса должны наблюдаться при реализации выбранной стратегии развития хотя бы в минимальной степени, в противном случае выбранная концепция стратегии будет экономически необоснованной или просто окажется формальным актом.

Та же двойственность присуща и понятию «экономическая стратегия», «финансовая стратегия» как ее органичной части, однако постигнуть смысл и научиться управлять такими стратегиями – проблема, стоящая практически в ряду трудно разрешимых. Результативное информационное обеспечение финансового стратегирования бизнеса предполагает методологически верную трактовку содержания понятия «финансовая стратегия». В противном случае при разработке принципов и моделировании механизма реализации финансовой стратегии (источники информации, модели преобразования «исторических» показателей отчетности и другие содержательные стороны) под условия реальной практики могут быть допущены существенные просчеты, тем самым сформируются ошибочные представления о содержании финансовой стратегии, выполнимости ее параметров.

Содержательность и выполнимость стратегии является базовым ориентиром для собственников, ожидающих дивидендные выплаты, для работников компании, рассчитывающих на повышение окладов и выплату премий, а также для потенциальных инвесторов, планирующих вложение своих средств в стратегически ориентированный бизнес компании.

Финансовая стратегия определяется нами как совокупность содержательных характеристик финансово-кредитной, инвестиционной, социально-компенсационной политик экономического субъекта на текущий период, подвергнутых предметной формализации для отражения перспективных изменений ресурсного потенциала бизнеса и возможных угроз со стороны внешней экономической среды. Финансовая стратегия также понимается как комплексная система и одновременно процесс управления прироста стоимости активов и пассивов компании на основе релевантной информации, базу которой формирует учетно-контрольная и аналитико-оценочная система. В таком понимании финансовая стратегия является наиболее рискоемкой частью экономической стратегии компании, поскольку она представляет перспективы наращивания стоимости бизнеса, а, как известно, предугадать состояние денежной, кредитной и других макросистем, а тем более политики финансовых властей даже на среднесрочную перспективу практически невозможно. При определении стратегии развития стоимостных параметров бизнеса целесообразное распределение ресурсов между разными его секторами и видами вносит некоторую ясность в решение вопросов, какие тактические действия следует предпринимать, а от каких отказаться во имя реализации конечной стратегической цели. Такая аналитическая предусмотрительность в принятии управленческих решений позволяет своевременно выявить предпринимательские риски и разработать меры по их минимизации, что также может включаться в состав комплексной стратегической цели.

На практике предметная формализация финансовой стратегии (выбор диапазональных показателей1 и методов контроля их достижения) может осуществляться как посредством разработки свода письменных документов, так и графиков, диаграмм, блок-схем в электронных носителях. Преимущество таких таблиц заключается в их наглядности, позволяющей достаточно легко проводить корректировки, связанные с изменением ранее принятых ориентиров финансовой стратегии. Менеджмент компании обязан оперативно реагировать на значимые для бизнеса события окружающего мира и соответствующим образом корректировать ориентиры финансовой стратегии. Наличие такой информации позволяет проводить аналитическую оценку результатов реализации экономической стратегии (финансовой и др.), несмотря на отсутствие для этого унифицированных методик. Некоторые крупные компании в силу своей специфики хозяйствования разрабатывают собственные методики оценки, но они используются под грифом «для внутреннего пользования». Трудности формулирования качественных и количественных позиций экономической, а особенно прикладной финансовой стратегии предопределены многими причинами. Одна из них заключается в слабой заинтересованности российского менеджмента в разработках системы стратегического ориентирования из-за дороговизны инструментов адаптации зарубежных методик, неготовности к такой адаптации российской правовой среды и др. Вторая причина, пожалуй, одна из главных – это отсутствие единого информационного поля как на макроэкономическом, так и на корпоративном уровне, позволяющего сформировать базу данных для разработки финансовой стратегии. Данные официальной статистики признаются многими экспертами как весьма условные, предположение о предстоящих изменениях федерального законодательства в экономической сфере выдвигаются настолько различные, что привести их к однозначному варианту практически невозможно. Наконец, показатели публичной бухгалтерской отчетности («историческая» информация), определяемые сегодня в рамках законодательных ограничений, также не являются прочной методологически верной платформой для разработки концепции стратегического развития компаний. Выход из создавшегося положения видится в разработке специальной системы критериев модификации показателей публичной бухгалтерской отчетности в массив релевантной информации. Выбор таких критериев должен определяться в зависимости от специфики бизнеса, зависящей от целого комплекса факторов (вид деятельности, рыночная ниша, ресурсный потенциал и др.).

В состав таких критериев входят и обязательные макроэкономические индикаторы: уровень инфляции, стоимость денег во времени, фондовые индексы и др.

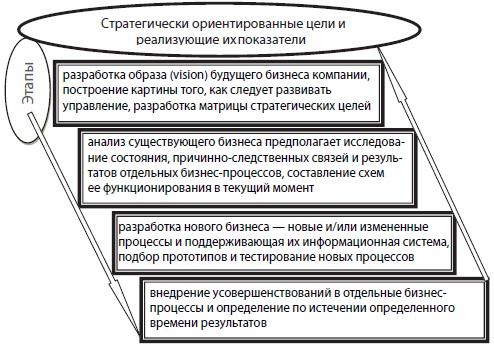

Формирование финансовой стратегии – сложный процесс сбора, структурирования информационных потоков, модификация данных и разложение информации в рамках отдельных пошаговых действий бухгалтеров и финансовых аналитиков компании. Содержание основных этапов разработки и реализация стратегически ориентированных показателей развития бизнеса иллюстрирует блок-схема на рис. 6.

Рис. 6. Содержание этапов разработки и реализация стратегически ориентированных показателей развития бизнеса

Принимаемая к исполнению финансовая стратегия развития бизнеса должна, по нашему мнению, давать четкое представление о выбранном экономическим субъектом векторе движения к достижению стоимостных параметров бизнеса или базовых показателей эффективности. Постоянный мониторинг такого движения по выбранному вектору (реализация компетенций) позволяет отслеживать отклонения от принятых стратегических ориентиров (базовых показателей эффективности), выявлять причинно-следственные связи, на основании которых вносятся необходимые корректировки и в индикативные показатели, и в концепции их достижения на отдельных этапах.

Как подчеркивалось ранее, создание экономической и финансовой концепции стратегического развития бизнеса (стратегия как компас бизнеса) требует огромных усилий по ее информационному обеспечению. Для этого привлекаются как внутренние, так и внешние информационные источники, базовое место в которых занимают официальные: статистика, аудит, финансовый мониторинг (внешние источники) и бухгалтерский учет, экономический анализ, внутрикорпоративный финансовый контроль (внутренние источники). Такая информация служит фундаментом к формированию производной (модифицированной) информации второго, третьего и т. д. уровней, т. е. вся информация структурируется по принципу «дерева целей».

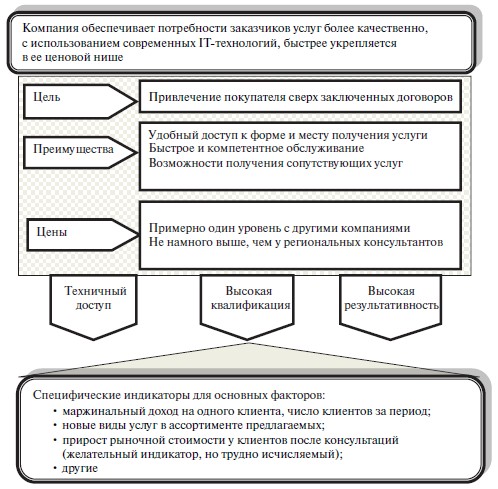

Видение структурирования целей по критерию «реализуемость» стратегии представлено на рис. 7.

Рис. 7. Определение целей по критерию «реализуемость» стратегии

При рассмотрении содержания концепций управления стратегическим развитием компании аналитики широко используют термин «стратегическое управление», не раскрывая при этом его теоретический смысл и прикладное содержание. Управлять можно стратегией как набором индикативных (приблизительных или условно-относительных) показателей или как поведенческими действиями менеджеров компании в зависимости от изменений факторов внешней и внутренней экономической среды. А слово «стратегическое» – лишь прилагательное, указывающее на некое свойство предмета, к которому оно прилагается, но дающее представление об объекте управления. Однако в современных публикациях российских ученых термин «стратегический» используется достаточно вольно, даже в отношении бухгалтерского учета, обособляя от этой неделимой системы некий стратегический учет. Так, например, В. Б. Ивашкевич определяет стратегический учет как «интеграцию прогнозных, плановых и учетно-аналитических функций; оценку результатов текущей и будущей деятельности, финансового состояния и производственного потенциала организации; разработку нескольких вариантов стратегии развития организации и выбор наиболее оптимального из них; учет факторов времени, капитала, доходности и риска. Целью стратегического учета является обеспечение эффективного функционирования, выживаемости организации на сравнительно длительную перспективу [29]. Приведенное суждение ученого характеризует, скорее всего, систему контроллинга, функционирующего как три блока информационной системы: показателей бюджетов на каждый очередной финансовый год, показателей бухгалтерского учета о произошедших фактах хозяйственной жизни, результатах сопоставительного анализа показателей мастер-бюджета (сводные плановые показатели) и показателей финансовой отчетности. На практике эта концепция контроллинга выражается совместными целями деятельности бухгалтеров и финансовых менеджеров, несмотря на различия (и некоторые противоречия) способов выполнения ими своих функций.

По определению К. Симмондза, «стратегический учет – это обеспечение и анализ данных управленческого учета о компании, ее конкурентах для использования при разработке и контроле за реализацией экономической стратегии, в особенности относительно уровня и тенденций в реальных затратах и ценах, объема, доли рынка, потока денежных средств и требуемой доли общих ресурсов фирмы [92]. Объясняя, для чего так называемый стратегический учет, ученый оставляет термин «управленческий учет» без определения его содержания и без доказательств его объективной необходимости. Поэтому остается неясным, на базе каких показателей будут определяться уровень и тенденции в реальных затратах и ценах, в объеме и доли рынка, потоках денежных средств и требуемых для всего этого общих ресурсов компании. В работах В. Э. Керимова также отсутствует ясное определение стратегического учета, поскольку оно состоит из набора – «система регистрации, обобщения и представления данных, необходимых для принятия стратегических управленческих решений менеджерским аппаратом хозяйствующего субъекта» [68]. Остается под вопросом, какие и где регистрируются данные, необходимые для принятия решений на перспективу. По мнению В. А. Тереховой стратегический учет должен определить и дополнить понимание экономической стратегии организации, так как ни одна учетная система не может удовлетворить все потребности стратегического управления [71]. И в этой трактовке остается неясным, каким образом стратегический учет будет выполнять эту роль, если автор так и не раскрыл суть этого термина. И что означает «дополнять понимание», на одном понимании системы для управления бизнесом не строятся. Их конструкция – это органичное единство принципов, показателей развития и целей, т. е. определение приростных величин всех этих показателей.

Б. Райан как один из основоположников учета для формирования стратегии определял его как некий способ отражения финансовых и управленческих проблем организации [55]. А какие конкретно необходимы способы для отражения финансовых и управленческих проблем и в какой форме они должны быть представлены на практике (т. е. посредством каких конкретно финансовых показателей), ученый не назвал. Эта недосказанность дает почву для вольного додумывания и искусственного приспособления его рекомендаций для решения действительно насущных проблем российской экономической действительности. Именно так появляются экзотические термины в бухгалтерской и финансовой теориях и в прикладных сферах применения теоретических знаний. Последствия этого, разумеется, очевидны.

В работе М. А. Вахрушиной вопросы принятия стратегических управленческих решений рассмотрены на базе сегментарного учета [15]. Однако такое ориентирование может не выдержать испытание временем, поскольку в течение даже одного финансового года сегментирование бизнеса меняется, оно крайне подвижно под влиянием конкуренции, кризисных ситуаций на мировых и внутренних рынках, изменений приоритетов правящей элиты и т. д.

Можно привести еще множество различных суждений ученых относительно экономической, финансовой концепций информационного обеспечения и стоимостного содержания объектов учета и управления, и каждое из них базируется на определенных аргументах и доказательствах. Продолжающиеся научно-практические изыскания верной концепции только подчеркивает актуальность проблемы и трудность ее решения в условиях нестабильного и конкурентного рынка.

1.3. Организация учетного процессаСодержание и процесс подготовки отчета зависит от той цели, которую он ставит. Отчет – это инструмент управления компанией в целом, обеспечивающий в первую очередь устойчивое ведение бизнеса. Процесс глобализации мировой экономики, несомненно, повлиял и на форму представления годовой отчетности, особенно в крупных транснациональных компаниях. В 60-е гг. все было просто: баланс, отчет о прибылях и убытках, отчет о движении денежных средств. Сегодня идет развитие новых форм отчетности: нефинансовой отчетности; экологической отчетности; отчетности о деятельности в области устойчивого развития и т. д. Однако помимо расширения видов отчетности идет ее расширение в прямом смысле этого слова: огромные объемы бумажной работы! В 1975 г. отчетность составляла в среднем 50 страниц, в 2008 г. – уже 350 страниц в среднем, причем это простая финансовая отчетность. От объема отчетности страдает ее прозрачность, поскольку пользователям нужно сфокусироваться на чем-то, что действительно нужно для них. Так, за 2011 г. ОАО «Газпром» помимо финансового отчета выпустило три нефинансовых отчета: отчет о деятельности в области устойчивого развития; экологический отчет; годовой корпоративный отчет. За тот же период, например, ОАО «Роснефть» выпустило четыре нефинансовых отчета: отчет о деятельности, отчет о деятельности в области устойчивого развития на территории РФ, отчет о корпоративном управлении, отчет по основным фактам. Примеров компаний, составляющих одновременно несколько нефинансовых отчетов, множество. Компании, выпускающие нефинансовые отчеты, несут колоссальные расходы: на сбор информации и подготовку отчета, на работы по полиграфическому исполнению буклета годовой отчетности, на работы по изготовлению презентаций и размещение электронных версий отчетов на своих сайтах, на услуги по публикации в средствах массовой информации и т. д.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.