Полная версия

Методика риск-ориентированного аудита

Рассмотрим, как международная модель аудита нашла отражение в российском законодательстве.

Мировая практика государственного аудита XX века строилась на базе двух классических концепций (моделей) регулирования аудиторской деятельности: государственной и общественно-государственной.

Развитие аудита в странах Европейского Союза (Германии, Австрии, Франции, Испании), где он ориентирован главным образом на интересы банков и государственных организаций, проходило по первой (европейской) модели, согласно которой аудиторская деятельность жестко регламентируется государством, а функции государственного аудита (контроля) возложены на централизованные органы.

Для данной модели характерно регулирование аудиторской деятельности с помощью законов и подзаконных актов, охватывающих всех участников аудиторской деятельности и их взаимоотношения.

На государственные органы возложены функции по аттестации аудиторов, лицензированию аудиторских организаций, а также осуществление контроля за качеством аудита. При государственной системе регулирования устанавливается обязательный характер аудиторских стандартов, что позволяет им совместно с законодательными актами обеспечивать регламентацию аудиторской деятельности.

Государственное регулирование аудиторской деятельности не означает, что профессиональное аудиторское сообщество не принимает участие в регулировании собственной деятельности, однако саморегулирование аудиторской деятельности при данной модели незначительно. Оно, как правило, выражено в совместной работе с уполномоченными государственными органами по подготовке и обсуждению законодательных актов, имеющих отношение к аудиторской деятельности, а также в защите и представлении интересов членов профессиональных объединений.

Вторая (американская) модель получила развитие в англоязычных странах, где регулирование аудиторской деятельности осуществляется главным образом профессиональными общественными аудиторскими объединениями, т. е. имеет форму саморегулирования.

Так, в систему регулирования аудиторской деятельности в США входят:

– Комиссия по ценным бумагам и биржам (Securities and Exchange Commission, SEC) и комиссии штатов по бухгалтерской отчетности, наделенные полномочиями по разработке и установлению стандартов бухгалтерского учета и надзора за деятельностью аудиторов;

– Американский институт дипломированных общественных бухгалтеров (American Institute of Certified Public Accountants, AICPA) – некоммерческая самоуправляемая организация, созданная в 1947 году и занимающаяся разработкой и интерпретацией основных правил ведения и раскрытия информации в финансовых отчетах коммерческих организаций;

– Совет по стандартам финансового учета (Financial Accounting Standards Board, FASB) – независимая самоуправляемая организация, созданная в 1973 году и занимающаяся разработкой и интерпретацией основных правил ведения и раскрытия информации в финансовых отчетах неправительственных организаций.

Модель саморегулирования аудиторской деятельности США применяется также в ряде стран (Канада, Великобритания, Австралия), которые традиционно отличаются от других стран с развитой рыночной экономикой концепцией бухгалтерского учета и права.

Ведущую роль в системе органов регулирования аудита в таких странах занимают профессиональные аудиторские объединения. Им переданы все основные функции, такие как аттестация аудиторов, осуществление контроля за качеством аудита, а также разработка стандартов и норм аудита. Результаты аудита, прежде всего, рассчитаны на потребности акционеров, инвесторов, кредиторов и других заинтересованных лиц.

Для саморегулируемой модели принципы, нормы, а также стандарты аудиторской деятельности являются основными инструментами установления взаимоотношений между всеми субъектами аудита. Государственное влияние на аудиторскую деятельность осуществляется лишь посредством общего регулирования экономики и других сфер деятельности.

Проведенные исследования показали, что различие концепций (моделей) регулирования аудиторской деятельности обусловлено задачами, которые решает аудит, и неодинаковой степенью вмешательства государства в регламентацию и организацию аудиторской деятельности.

Тенденцией последних лет стало объединение принципов государственного и общественного регулирования в смешанной модели, в которой принцип саморегулирования уступает место паритетному участию в регулировании аудиторской деятельности профессионального сообщества и государства.

После ряда допущенных аудиторами нарушений, выявленных с делом компании Enron аудиторской компанией Arthur-Andersen, серьезным изменениям подверглась американская модель регулирования. Непрофессиональное поведение сотрудников аудиторской компании нанесло ущерб общественному имиджу аудиторской профессии. В результате в США и Великобритании принято решение о создании надзорных органов, которые призваны жестко контролировать работу аудиторов.

В странах Западной Европы аудит всегда находился под жестким государственным надзором, например, в Германии аудит и бухгалтерский учет находятся под контролем Министерства юстиции, а во Франции – Министерства экономики и финансов.

Отрицательная деятельность аудиторов в США стала следствием утраты веры им в качестве надежных стражей спокойствия на финансовых рынках. За последние годы во многих странах произошло ужесточение государственного регулирования и контроля за деятельностью аудиторов и аудиторских фирм. В 2002 году в США принят закон Сарбейнса-Оксли (Act Sarbanes-Oxley of 2002, SOX), известный также как Закон o реформе отчетности публичных компаний и защите инвесторов.

Многие страны (Австралия, Великобритания, Евросоюз, Япония и др.) для ужесточения контроля за прозрачностью и качеством финансовой отчетности общественно значимых компаний разработали правовые акты, аналогичные Закону Сарбейнса-Оксли. При этом законодатели постарались учесть при их подготовке специфические национальные особенности корпоративной культуры, чем полностью пренебрегли разработчики американского закона, распространившие на всех участников рынка ценных бумаг США (независимо от страны происхождения) обязательность подчинения требованиям, присущим национальной деловой культуре США.

В России действует Закон «Об аудиторской деятельности» 307-ФЗ от 30.12.08, который закрепил создание смешанной модели регулирования и всегда совершенствуется.

Мировая практика аудита доказала неэффективность модели «чистого» саморегулирования.

Характерными признаками смешанной модели являются:

– четкое разделение полномочий государства и делового сообщества по регулированию аудиторской деятельности (государство регламентирует общие правила национального аудита, а также контролирует деятельность профессиональных объединений);

– создание смешанных органов регулирования аудиторской деятельности;

– создание смешанной системы нормативных актов регулирования аудиторской деятельности.

Рассмотрим регулирование аудита в коммерческом секторе. Аудит осуществляют следующие субъекты аудиторской деятельности:

– Уполномоченный федеральный орган государственного регулирования аудиторской деятельности – Минфин России;

– Казначейство России;

– Банк России;

– Некоммерческая организация (СРО).

Аудит осуществляют следующие субъекты аудиторской деятельности:

– аудиторские организации

– индивидуальные аудиторы.

В системе правового регулирования аудита в России можно выделить два уровня (табл. 1.1).

Таблица 1.1

Правовое регулирование аудита в Российской Федерации

С 1 января 2017 года аудиторская деятельность в России осуществляется на основе международных стандартов аудита. Минфином России завершено признание действующих международных стандартах аудита (МСА). Приказами Минфина России от 24 октября 2016 года № 192н (в редакции приказа от 30 ноября 2016 года № 220н) и от 9 ноября 2016 года № 207н названные в таблице 1.2 стандарты введены в действие на территории Российской Федерации, с изменениями по состоянию на 9 января 2019 года. Так с 12 февраля 2019 года вступил в силу Приказ Минфина России от 09.01.2019 № 2н, которым введены в действие новые международные стандарты на территории Российской Федерации.

В условиях постоянно динамично меняющихся экономических условий, международные стандарты так же пересматриваются, так за 2021–2022 гг. изменения вставлены в тал.2.1 по строчно.

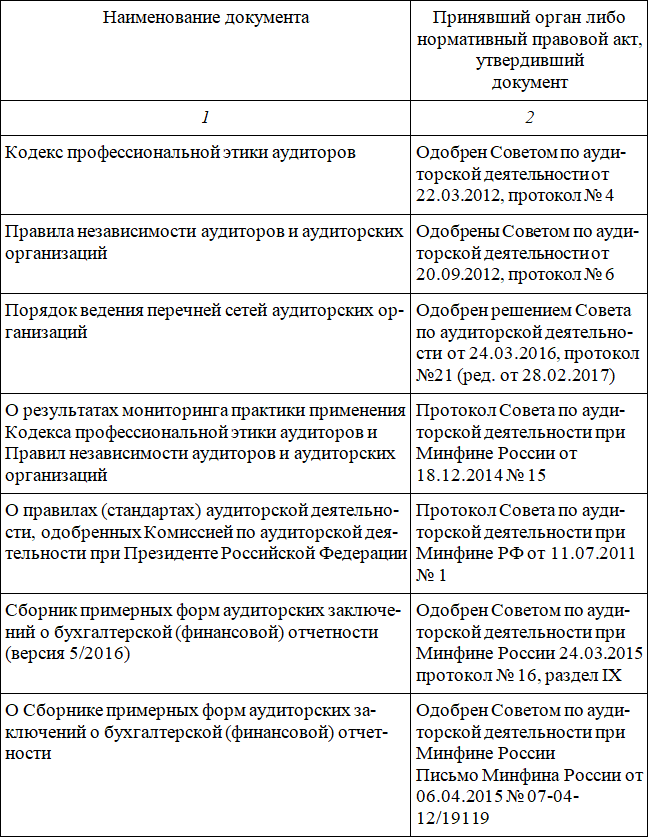

Таблица 1.2.

Международные стандарты аудита применяемые в России

Для правильной организации работы с МСА аудиторы и аудиторские организации должны использовать дополнительные документы (табл. 1.3).

Таблица 1.3

Дополнительные документы Международной федерации бухгалтеров (МФБ), признанные для применения в России

Кроме того, к дополнительным источникам информации для проведения аудита относятся действующие в РФ законодательные акты (кодексы, федеральные законы, региональные законы и др.), нормативно-правовые акты (постановления Правительства РФ, субъектов РФ), положения, стандарты, методические указания, инструкции и т. д.

К внутренним источникам можно добавить в зависимости от объекта аудита: учетную политику, бухгалтерскую отчетность, регистры бухгалтерского учета, первичные документы, анализ счетов, договоры, протоколы собраний, решения учредителей и др.

Для достижения цели при проведении независимого аудита в целом источники информации по видам представлены в достаточном объеме.

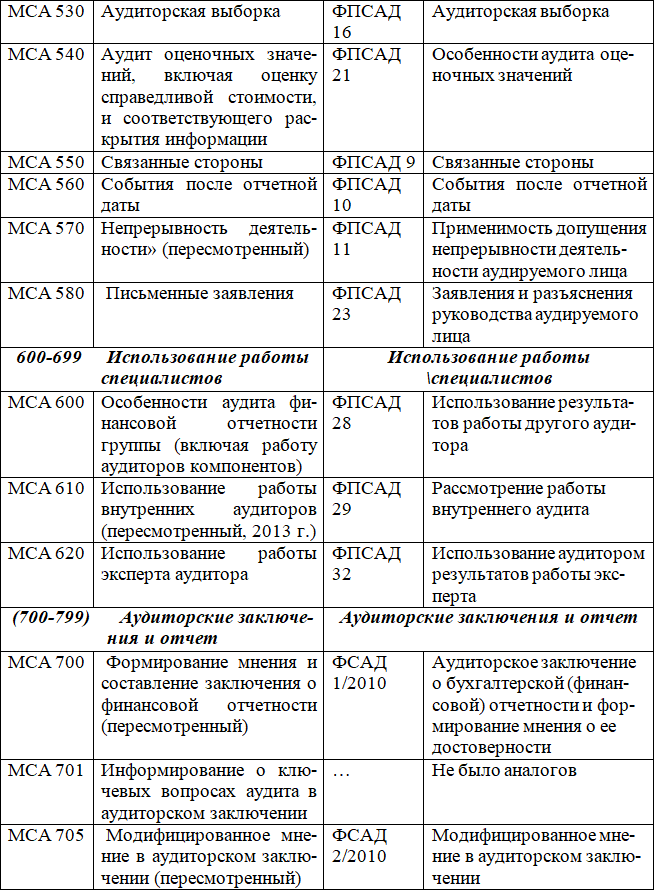

Проведем краткое сравнение международных и российский стандартов аудита на соответствие для лучшего понимания и применения их в практической деятельности, (табл. 1.4).

Таблица 1.4

Соответствие международных и российских стандартов аудита [31]

Примечание. Все ФПСАД утратили силу с 1 января 2018 года в связи с изданием Постановления Правительства Российской Федерации от 23.10.2017 № 1289 и Приказа Минфина России от 26.09.2017 № 147н.

В результате сравнения можно заключить, что ряд международных стандартов аудита не имел аналогов в российской системе. Некоторые стандарты содержат узкое направление применения в аудите. В то же время, отметим, что по МСА отдельные стандарты имеют отношение к финансовым инструментам, например, такие, как учет хеджирования, прибыли или убытков при первоначальном признании финансового инструмента (часто называемые прибыли или убытки «первого дня»), взаимозачет, переход рисков или обесценение, включая создание резерва под убытки по займам.

Вышеуказанные международные стандарты разработаны в понимании контекста концепций достоверного представления финансовой отчетности, так как существуют отличия в понимании использования концепций и подготовки финансовой отчетности специального назначения.

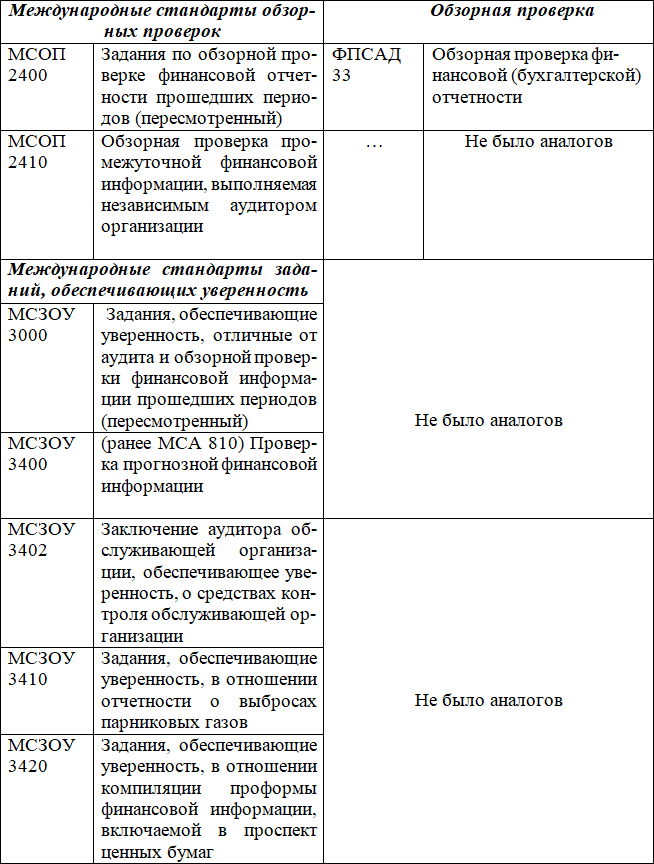

В Российской Федерации имеются иные документы, регулирующие аудиторскую деятельность. К ним относятся: методические указания, порядок, правила, сборники, программы, требования и др. (табл. 1.5).

Таблица 1.5

Нормативно-правовые акты, регулирующие аудиторскую деятельность в Российской Федерации [52]

Анализа использования действующих международных стандартов аудита в Российской Федерации показал, что ряд стандартов для наших аудиторов являются новыми, что может привести к трудности их применения на практике в связи с отсутствием полноценного рынка этих направлений. Для эффективного применения международных стандартов аудита необходимо использовать методы риск-оринтированного аудита к объектам аудита.

Риск-ориентированный аудит – это аудит, основанный на экспертных экономико-математических, статистических методах направленных на выявление существенных рисков, событий, фактов хозяйственной жизни в деятельности предприятий и организации, сформированный на информационных материалах специалистов или специальной структуры организации.

На наш взгляд, риск-ориентированный аудит позволит определить риски, вывить из них существенные для аудируемого лица и на базе выявленных существенных рисков провести детальный аудит с учетом аудиторских процедур, таких как: инспектирование, наблюдение, запрос, подтверждение, подсчет, аналитические процедуры, письменные заявления, уместность и надежность, компетентность, выборка и др.

Глава 2. Методика аудита и управление рисками

2.1. Объекты аудита, аудиторы и аудиторские организации

В моделях регулирования аудиторской деятельности определено, что существует государственное регулирование и профессионально-общественное. В то же время в ряде стран есть и смешанные подходы к процессу аудита. Так, в Соединенных Штатах Америки и европейских странах объектами аудита выступают компании и/или юридические лица, которые являются публичными, (крупные акционерные общества) размещают свои акции на бирже.

Нормы регулирования аудита по своей природе направлены на защиту прав акционеров и лиц, приобретающих ценные бумаги организаций. У государства недостаточно ресурсов и возможности проконтролировать все компании, и поэтому оно снимает с себя социальную ответственность, за исключением жизненно важных сфер для человека в общем понимании.

В Российской Федерации существует закон «Об аудиторской деятельности» и ряд законодательных и нормативно-правовых актов, определяющих объекты аудита. В приложении 1 приведен перечень организаций, подлежащих обязательному аудиту, по следующим критериям: определенный вид деятельности, финансовые показатели, консолидированная отчетность, статус организации общественно значимые организации или организации общественно значимые на финансовом рынке. Необходимо отметить, что в процессе развития экономики данный перечень пополняется новыми критериями.

Так, появилась новеллы в законе общественно значимые организации и организации финансового рынка, а также руководитель аудита.

К общественно значимым организациям относятся:

1) публичные акционерные общества;

2) организации, ценные бумаги которых допущены к организованным торгам, а также организации, бухгалтерская (финансовая) отчетность которых включается в проспект ценных бумаг;

3) кредитные организации, головные кредитные организации банковских групп, головные организации банковских холдингов;

4) страховые организации, общества взаимного страхования;

5) организации, являющиеся профессиональными участниками рынка ценных бумаг, бюро кредитных историй, клиринговые организации, организаторы торговли, негосударственные пенсионные фонды, управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов;

6) государственные корпорации, государственные компании, публично-правовые компании;

7) организации, в уставных (складочных) капиталах которых доля государственной собственности составляет не менее 25 процентов;

8) иные организации, которые представляют и (или) раскрывают отчетность в соответствии с Федеральным законом от 27 июля 2010 года N 208-ФЗ "О консолидированной финансовой отчетности".

Данные новшества приводят к тому, что изменяется введения реестра, как общественно значимых организаций, так и организаций, которые имеют такой же статус на финансовом рынке. Теперь реестр ведут три регулирующих аудит органов: Казначейство России, Банк России и СРО.

Аудитор – физическое лицо, получившее квалификационный аттестат аудитора и являющееся членом одной из саморегулируемых организаций аудиторов.

Руководитель аудита – аудитор, отвечающий в аудиторской организации за оказание аудиторской услуги аудируемому лицу, в том числе аудитор, возглавляющий аудиторскую группу.

Квалификационный аттестат аудитора выдается саморегулируемой организацией аудиторов при условии, что лицо, претендующее на его получение сдало квалификационный экзамен; имеет на дату подачи заявления о выдаче квалификационного аттестата аудитора стаж работы, связанной с осуществлением аудиторской деятельности либо ведением бухгалтерского учета и составлением бухгалтерской (финансовой) отчетности, не менее трех лет. Не менее двух лет из последних трех лет указанного стажа должны приходиться на работу в аудиторской организации. Аттестат выдаётся при наличии высшего образования по образовательной программе, имеющей государственную аккредитацию [3].

Аудитор, имеющий действительный квалификационный аттестат аудитора, выданный в соответствии с Федеральным законом от 7 августа 2001 года N 119-ФЗ "Об аудиторской деятельности", вправе участвовать в аудиторской деятельности (осуществлять аудиторскую деятельность) в соответствии с типом имеющегося у него квалификационного аттестата аудитора, за исключением участия в проведении обязательного аудита бухгалтерской (финансовой) отчетности общественно значимых организаций.

Аудиторская организация – коммерческая организация, являющаяся членом одной из саморегулируемых организаций аудиторов.

Аудиторская организация может быть любой организационно-правовой формой, за исключением публичного акционерного общества, государственного или муниципального унитарного предприятия.

Численность аудиторов, являющихся работниками коммерческой организации на основании трудовых договоров, должна составлять не менее трех. Но для эффективной аудиторской деятельности с учетом изменений в законодательстве введены дополнительные требования по численности в 2022–2023 гг., информация представлена в таблице 2

Таблица 2

Численность аудиторов для вступления в СРО и для аудита общественно значимых организаций

Доля уставного (складочного) капитала коммерческой организации, принадлежащая аудиторам и (или) аудиторским организациям, должна быть не менее 51 процента. Численность аудиторов в коллегиальном исполнительном органе коммерческой организации должна быть не менее 50 процентов состава такого исполнительного органа. Лицо, являющееся единоличным исполнительным органом коммерческой организации, должно быть аудитором. Полномочия исполнительного органа коммерческой организации не могут быть переданы по договору другой коммерческой организации или индивидуальному предпринимателю (управляющему) [3].

Дополнительными требованиями к аудиторской организации являются: безупречная деловая репутация; наличие и соблюдение правил осуществления внутреннего контроля качества работы; уплата взносов в саморегулируемую организацию аудиторов в размерах и порядке, которые устанавливаются ею; уплата взносов в компенсационный фонд (компенсационные фонды) саморегулируемой организации аудиторов.

В целом наша система аудита стремится к мировым стандартам, однако понимание и организация структуры управления на государственном уровне и саморегулируемые организации (СРО), по нашему мнению, нуждаются в совершенствовании. Мы считаем, что Закон об аудите и переходные положения, содержат ряд некорректных изменений в таких областях как: управление аудиторами и аудиторскими организациями и требования к ним, слишком много контрольных органов. Не совершено система повышение квалификации, отсутствие конкуренции в образовательной деятельности приводит к упадку отрасли или сферы в целом. Это можно продемонстрировать на примере численности аудиторов привело к негативным результатам и сокращению аудиторов и аудиторских организациях (табл. 2.1).

Таблица 2.1

Количество аудиторских организаций и индивидуальных аудиторов в России*, на 1 января, тыс.

* Источник – Минфин РФ [52]

Приведенные данные наглядно показывают тенденцию уменьшения количества аудиторских организаций и индивидуальных аудиторов. Мы описывали, что большим промахом была и остается это принятие единого квалификационного аттестата, для того чтобы стать аудитором.

Вместе с тем, проведенные исследования говорят о том, что одновременно наблюдается положительная тенденция в повышении квалификации специалистов для предприятий и учреждений финансового блока. За счет временного лага аудиторы могут использовать большое число учебных программ в удобное время, но это повлечет увеличение расходов у аудиторов. Эта норма скопирована нашими разработчиками закона из положения Американского института дипломированных присяжных бухгалтеров (AICPA), который требует от своих членов, работающих в качестве аудиторов, прослушивать в течение трех лет не менее 120 часов курсов, связанных со специальностью.

В России темы курсов повышения квалификации определяют саморегулируемые организации, и работающий аудитор не может в полном объеме выбрать курсы по своей специальности и специфике. С 2022 года с учетом изменений в сторону болеет ответственного подхода и престижа аудитора увеличиваются часы, в начальном этапе необходимо пройти по специфике деятельности аудируемого лица не менее 120 часов до начала проведения проверки и по 40 часов ежегодно по данному направлению. И только после этого аудитора могут допустить, быть руководителем аудита или группы.

Отмена лицензирования и введение единого сертификата привели к сокращению числа аудиторов. На наш взгляд, имевшаяся система лицензирования позволяла аудиторам быть более компетентными в специализирующейся области. Напомним, что до отмены Закона об аудиторской деятельности 2008 года в России аттестаты аудиторов подразделялись в области кредитных (банковский, групп и холдингов) организаций; страховых организаций и общества взаимного страхования; бирж и внебюджетных фондов, инвестиционных институтов; общий аудит. Логика выстраивания по сферам экономики, по нашему мнению, оправдана, так как человек не может знать специфику деятельности аудируемого лица в полном объеме, а разделение по направлениям повышает уровень качества проведенного аудита.

Изучение современных особенностей зарубежного аудита показывает, что например, в США аудиторы сертифицируются по трем специализациям:

– присяжный бухгалтер;

– присяжный внутренний аудитор;

– присяжный аудитор информационных систем.

Для получения лицензии на ведение практики аудита в США необходимо сдать достаточно сложный экзамен. Акцент в этой стране делается на контроле качества независимого аудита. Он проводится на нескольких уровнях:

– государственно-общественном;

– корпоративном;

– общественном [45].

Изучение требований к аудиторам убеждает в необходимости сохранения аудиторской деятельности по направлениям внутри саморегулируемой организации, что позволит повысить качество аудита, а также усилит возможности контролировать качество оказываемых услуг.

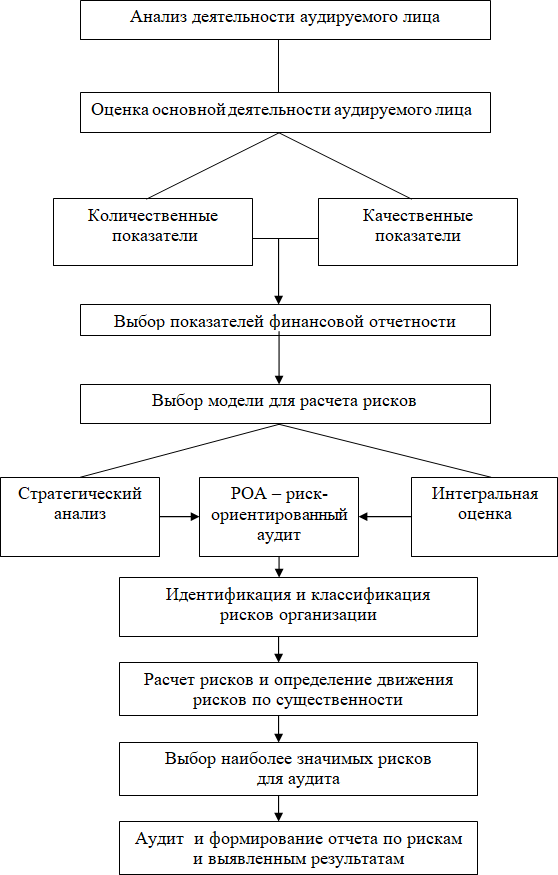

В связи с проведением аудита в России на основе международных стандартов необходимо разработать стратегию риск-ориентированного аудита. Предлагаем рассчитывать алгоритм стратегии аудита по схеме, приведенной на рисунке 2.1.

Можно выделить следующие преимущества, которые получает аудитор (аудиторская организация) при использовании модели риск-ориентированного аудита:

– видение развития организации в долгосрочной перспективе;

– реакция на изменение рынка;

– эффективное распределение ресурсов;

– снижение значимых рисков;

– повышение эффективности бизнеса.

Реализация модели риск-ориентированного аудита поможет аудиторам в проведении следующих мероприятий: анализ внешних факторов; анализ внутренних факторов; выбор показателей для расчета модели; идентификация рисков; определение наиболее значимых и/или существенных рисков для проведения аудита; проведение риск-ориентированного аудита; формирование отчета по выявленным результатам.