Полная версия

Налоги за 14 дней. Экспресс-курс

2.3.2. Определение суммы внереализационных доходов для целей налогообложения

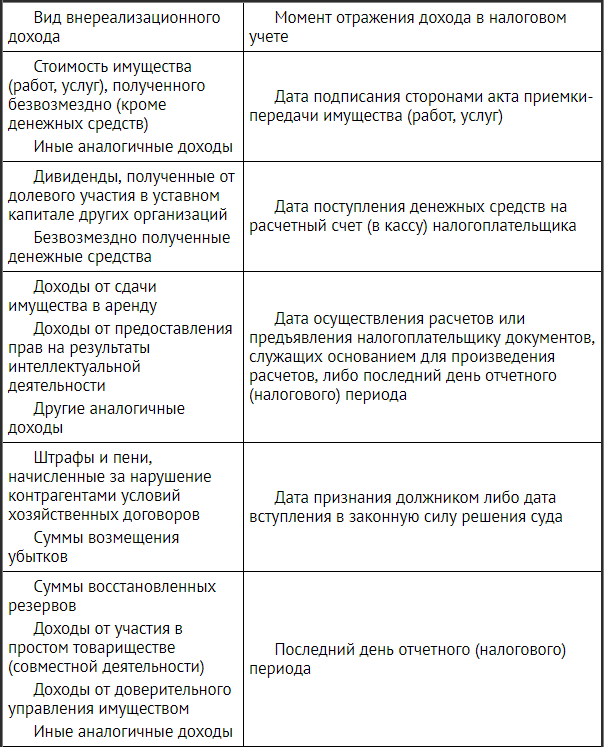

Рассмотрим более подробно следующие виды внереализационных доходов:

• положительные курсовые разницы;

• положительные суммовые разницы (до 01.01.2015 г.)[13];

• проценты по коммерческим кредитам и векселям к получению;

• штрафы и пени к получению;

• имущество, полученное безвозмездно;

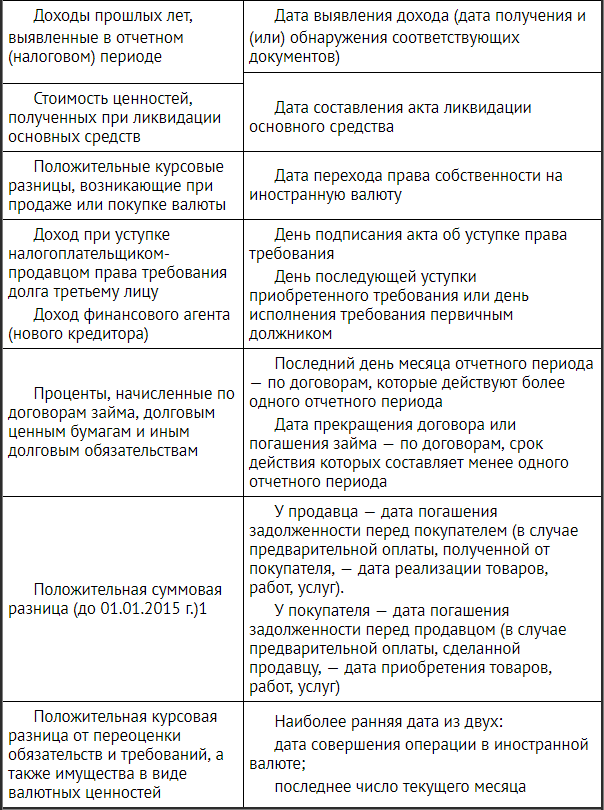

• доходы (прибыль) прошлых лет, выявленные в отчетном году;

• стоимость ценностей, полученных при ликвидации основных средств;

• стоимость ценностей, выявленных в результате инвентаризации;

• доходы в виде списанной кредиторской задолженности;

• суммы восстановленных резервов;

• дивиденды к получению;

• проценты к получению;

• доходы от участия в совместной деятельности.

Положительные курсовые разницыНалоговый учет на территории Российской Федерации ведется в рублях. Поэтому требования и обязательства, выраженные в иностранной валюте, а также имущество в виде валютных ценностей должны пересчитываться в рубли на более раннюю из указанных ниже дат:

• на дату совершения операции в иностранной валюте;

• на последнее число текущего месяца.

Доходы, выраженные в иностранной валюте, для целей налогообложения пересчитываются в рубли по официальному курсу ЦБ РФ на дату признания дохода. Если в налоговом учете возникла положительная курсовая разница, то она отражается в составе внереализационных доходов.

Положительные курсовые разницы образуются:

• при пересчете денежных средств на валютном счете или валюты в кассе, если на дату осуществления операции с валютой (или на последний день текущего месяца) ее курс вырос;

• при пересчете дебиторской задолженности, если на дату погашения задолженности (или на последний день текущего месяца) курс валюты оказался выше, чем на дату ее возникновения;

• при пересчете кредиторской задолженности, если на дату погашения задолженности (или на последний день текущего месяца) курс валюты оказался ниже, чем на дату ее возникновения.

Курсовые разницы по выданным/полученных авансам, номинированным в иностранной валюте, не учитываются при налогообложении[14].

Пример 2.16Положительные курсовые разницыЗАО «Пончик» заключило договор с английской фирмой «ATC International» на поставку своих пончиков в Англию. ЗАО «Пончик» отгрузило продукцию 1 января текущего года на общую сумму 1000 фунтов стерлингов (НДС не облагается). Фирма «ATC International» оплатила счет ЗАО «Пончик» в фунтах стерлингов 15 апреля текущего года. ЗАО «Пончик» определяет доходы по методу начисления и отчитывается по налогу на прибыль ежеквартально.

Курс фунта стерлингов составил (условно):

• на 1 января – 150 руб./фунт стерлингов;

• на 31 марта – 153 руб./фунт стерлингов;

• на 15 апреля – 155 руб./фунт стерлингов.

В налоговом учете:

в отчете за I квартал:

• доход в виде выручки от реализации – 150 000 руб.;

• внереализационный доход в виде положительной курсовой разницы – 3000 руб.;

в отчете за первое полугодие (нарастающим итогом):

• доход в виде выручки от реализации – 150 000 руб.;

• внереализационный доход в виде положительной курсовой разницы – 5000 руб.

Положительные суммовые разницыПродажная цена может быть установлена в условных единицах (у. е.) с привязкой к иностранной валюте (например, к доллару США, евро и т. д.). Цену, установленную в условных единицах, нужно пересчитывать в рубли по курсу на дату оплаты.

Если с даты реализации товаров (работ, услуг) до даты их оплаты курс иностранной валюты вырос, то рублевая задолженность покупателя увеличится. Сумма, которую ему придется доплатить, до 01.01.2015 г. называлась положительной суммовой разницей[15].

Если с даты реализации товаров (работ, услуг) покупателю до даты их оплаты курс иностранной валюты понизился, то задолженность покупателя уменьшится. Сумма, на которую уменьшится долг, до 01.01.2015 г. называлась отрицательной суммовой разницей[16].

В налоговом учете положительные суммовые (с 01.01.2015 г. – курсовые) разницы учитываются как внереализационные доходы, а отрицательные – как внереализационные расходы. На выручку от реализации они не влияют. С 01.01.2012 г. такие разницы не облагаются НДС.

Если организация учитывает выручку по кассовому методу, то суммовые (с 01.01.2015 г. – курсовые) разницы при налогообложении прибыли не учитываются.

Пример 2.17Суммовые (курсовые) разницыПо договору купли-продажи стоимость товаров выражена в условных единицах с привязкой к доллару США и составляет 1000 у.е.

Продавец учитывает выручку при расчете налога на прибыль по методу начисления.

Курс доллара США, установленный ЦБ РФ, составил:

• на дату отгрузки товаров покупателю – 76 руб./долл.;

• на дату оплаты товаров – 76,5 руб./долл.

В налоговом учете продавца отражаются:

• на дату отгрузки – выручка от реализации товаров в сумме 76 000 руб.;

• на дату оплаты – внереализационный доход в сумме 500 руб. (положительная суммовая разница).

По сделкам, заключенным до 01.01.2015 г., суммовая разница возникала однократно на дату оплаты. Порядок признания данной разницы (которая теперь приравнена к курсовым разницам) по сделкам, заключенным после 01.01.2015 г., происходит на последнее число текущего месяца или на дату оплаты, в зависимости от того, что произошло ранее.

Проценты по коммерческим кредитам и векселям к получениюВ договоре купли-продажи товаров (работ, услуг) организация может предусмотреть предоставление покупателю отсрочки или рассрочки платежа с условием выплаты процентов за такую отсрочку. Подобная схема называется коммерческим кредитом.

В налоговом учете проценты, полученные по любым долговым обязательствам (в том числе по коммерческим кредитам), учитываются как внереализационные доходы. На выручку от реализации товаров (работ, услуг) они не влияют.

Пример 2.18Проценты по коммерческим кредитамЗАО «Винни-Пятачок» продает товары, цена которых, согласно договору, составляет 236 000 руб. (включая НДС – 36 000 руб.). По условиям договора покупатель должен оплатить товары через 30 дней после их получения. При этом покупатель должен уплатить 0,1 % от стоимости товаров за каждый день отсрочки платежа.

Общая сумма процентов за отсрочку платежа составит

236 000 руб. × 0,1 % × 30 дней = 7080 руб.

В налоговом учете отражаются:

• выручка от продажи товаров (без НДС) – 200 000 руб.;

• внереализационный доход в виде процентов по коммерческому кредиту – 7080 руб. Эта сумма (по мнению автора книги) облагается НДС по расчетной ставке (см. п.3.4.3).

Штрафы и пени к получениюКонец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

Организации и физлица вправе самостоятельно признать себя взаимозависимыми по любым другим основаниям, если особенности отношений между ними могут повлиять на какое-либо одно из следующих обстоятельств или на их совокупность (п. 6 ст. 105.1 НК РФ):

– условия заключенных ими сделок;

– результаты заключенных ими сделок;

– экономические результаты их деятельности;

– экономические результаты деятельности представляемых ими лиц.

При этом в целях взаимозависимости учитывается такое влияние, которое заключается в возможности одного лица определять решения, принимаемые другими лицами. По этим же основаниям признать лиц взаимозависимыми может суд (п. 7 ст. 105.1 НК РФ).

2

Порядок определения доли прямого и косвенного участия организаций и физлиц в других организациях регулируется ст. 105.2 НК РФ.

3

Для данной категории сделок также установлена сумма доходов, при превышении которой сделки, совершенные с одним лицом, считаются контролируемыми. Эта сумма должна составлять более 60 млн руб. за календарный год (п. 7 ст. 105.14 НК РФ).

4

Сумма доходов по таким сделкам также должна превышать 60 млн руб. за календарный год (п. 7 ст. 105.14 НК РФ).

5

Имеются в виду документы, опубликованные на официальных сайтах Минфина России и ФНС России, а также письменные разъяснения, адресованные конкретному налогоплательщику.

6

Подробнее – см. книгу Молчанов С.С. «Налоги. Расчет и оптимизация» на www.molchanov.biz.

7

Это нововведение не затрагивает базу, к которой применяются некоторые специальные ставки по налогу на прибыль. Например, ставки для организаций – участников региональных инвестиционных проектов.

8

До 01.01.2017 г. федеральная часть составляла 2 %, региональная часть – 18 %.

9

Если не определен точный период возникновения таких убытков.

10

С января 2009 г. также стоимость неотделимых улучшений в основные средства, предоставленные по договору безвозмездного пользования.

11

Введено с 01.01.2018 г.

12

По поводу оплаты путевок на лечение и отдых – см. п.2.6.12.

13

С 01.01.2015 г. из НК РФ исключены понятие «суммовые разницы» и специальный порядок их учета. Суммовые разницы в существовавшем понимании стали частью курсовых разниц и теперь учитываются по единым с ними правилам. Новые правила учета применяются к тем суммовым разницам, которые возникают в отношении сделок, заключенных начиная с 01.01.2015 г.

14

Курсовые разницы не облагаются НДС.

15

С 01.01.2015 г. – положительной курсовой разницей.

16

С 01.01.2015 г. – отрицательной курсовой разницей.