полная версия

полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

Для портфельного инвестора наличие премии за контроль – это нехорошо при любом раскладе. Если кто-то платит премию за контроль, то, возможно, он собирается «пилить» доходы компании, и это плохо. Если он платит эту премию для того, чтобы исправить ситуацию, это значит, что она плохая в моменте. А улучшится она в будущем или нет, это еще вопрос.

Вывод

Размер «премии за контроль» ─ это величина, обратно пропорциональная качеству корпоративного управления.

P.S. Не стоит путать премию за контроль с платой за ликвидность. Это ситуация, когда цена акции при проведении операций с крупным пакетом может существенно отличаться от рыночной стоимости как в большую, так и в меньшую сторону. Большим объемом операций по покупке можно взвинтить цену акции на открытом рынке до такой степени, что она будет неинтересна для покупателя. И, наоборот, операции по продаже могут обвалить цену до уровня, когда продавать уже нет смысла. Поэтому операции по продаже крупных пакетов акций, как правило, сопровождаются сложными переговорами.

Следующий материал курса «Факультатив»: 8.7. Член совета директоров – независимый или профессиональный? Каким должен быть член совета директоров

8.7. Член совета директоров – независимый или профессиональный? Каким должен быть член совета директоров (Курс «Факультатив»)

1-я часть. Текущая ситуация

Начнем с идентификации того, кого принято считать независимым директором.

Для включения обращающихся на бирже ценных бумаг в котировальные списки в совете директоров эмитента должно быть определенное количество независимых членов совета директоров. Они должны удовлетворять следующим критериям:

• не связаны с эмитентом;

• не связаны с существенным акционером эмитента;

• не связаны с существенным контрагентом или конкурентом эмитента;

• не связаны с государством или муниципальным образованием.

Подробнее с критериями связанности и существенности можно ознакомиться в правилах листинга биржи. Определение из закона «Об акционерных обществах» очень схоже с этим, поэтому приводить его здесь не будем. Отметим лишь, что требования биржи являются более важными для целей биржевого обращения акций.

Описанные формальные требования, по логике законодателя и той же биржи, должны гарантировать грамотные действия данного представителя в интересах всех акционеров и, как следствие, справедливое поведение акционерного общества в отношении наименее защищенной части – миноритарных акционеров. То есть определенное количество независимых директоров является как бы знаком качества корпоративного управления. Но так ли это на практике? И что происходит с критериями «независимости», если такой член совета директоров поддерживает своим голосованием неправильные корпоративные решения? Например, существует ли в настоящее время какая-то систематизированная публичная оценка действий независимых директоров? Абсолютно очевидно, что на данный момент с «независимостью» ничего не происходит и качества субъекта для целей PR компании и включения её в котировальный список не ухудшаются. Как говорится, «не важно быть, а важно слыть».

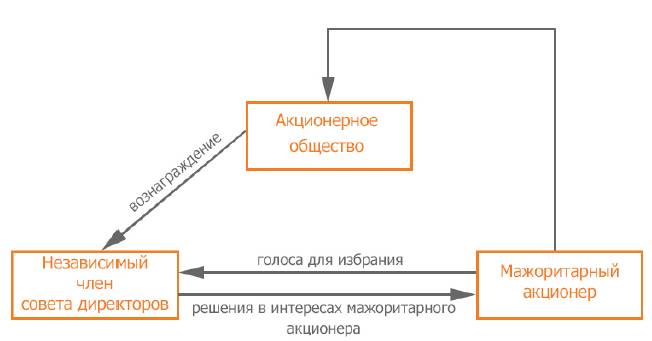

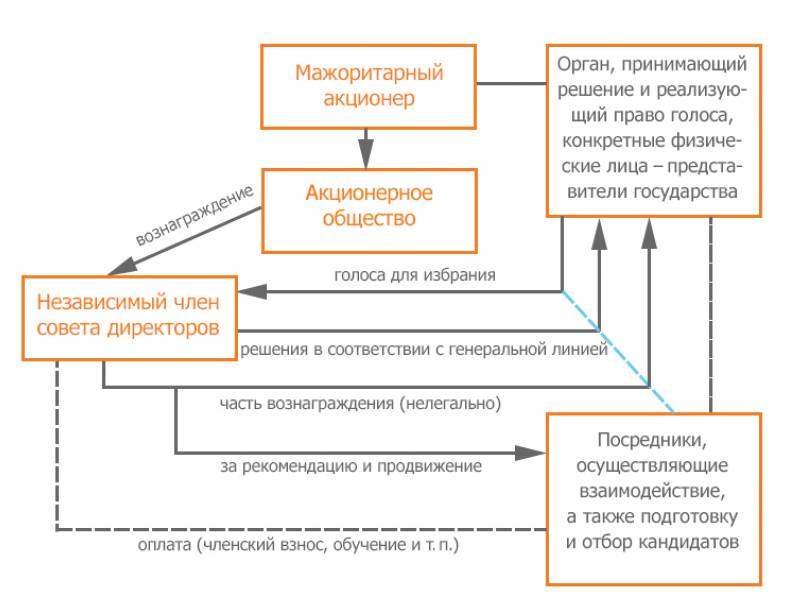

Мы считаем термин «независимый член совета директоров» бессмысленным. Любой член совета директоров может быть номинирован и избран только по представлению акционеров компании и с их же подачи может быть переизбран. Соответственно, ни о какой полной независимости речь идти не может. Более того, у члена совета директоров, обладающего формальными признаками независимого, возникает стимул быть покладистым по отношению к тому акционеру, от которого зависит его прохождение в совет директоров и получение доходов от работы (нахождения) в нем. Подобный «естественный отбор» среди таких независимых членов совета директоров приведет к тому, что мажоритарный акционер будет обладать полным контролем над ними, но при этом члены совета директоров будут удовлетворять всем формальным признакам независимых. Все довольны: формальные требования высокого качества корпоративного управления соблюдены. Еще раз повторимся, что эти люди не рискуют своими формальными признаками «независимости»: неважно, какие решения потом принимает такой член совета директоров. Может даже возникнуть какое-нибудь объединение или институт, которое будет рекомендовать такие «замечательные» кадры на взаимовыгодных условиях мажоритарным акционерам, например государству.

Рассмотрим основные схемы «сотрудничества», которые могут возникнуть в существующей системе выборов и работы независимых членов совета директоров.

1. Мажоритарным акционером является физическое лицо:

2. Мажоритарным акционером является государство:

Следует отметить, что сама по себе подобная система порочна и неизбежно будет существовать по таким законам. Кто-то возразит, что есть порядочные люди, живущие по правильным принципам. Да, действительно есть, но они будут постепенно вымываться системой как не очень комфортные для взаимодействия (вдруг честный и несговорчивый независимый член совета директоров заблокирует своим голосом какое-нибудь важное решение в интересах государства, например низкую цену выкупа акций в рамках обязательной оферты). К сожалению, любая система, основанная исключительно на честности, неподкупности и порядочности людей, на практике, как правило, недееспособна.

Существует ли более правильный способ формирования совета директоров, который бы гарантировал прохождение в совет лиц, стоящих на страже высокого качества корпоративного управления? Попробуем предложить некоторые варианты.

2-я часть. Альтернатива

Для начала необходимо отказаться от термина «независимый» и заменить его определением «профессиональный». Под профессиональным членом совета директоров (ПЧСД) мы понимаем специалиста, поставившего свои знания и опыт в области корпоративного управления на службу акционерному обществу, глубоко разбирающегося в механизмах работы акционерного общества, действующего на благо ВСЕХ акционеров и способного проследить взаимосвязь между принятием решений и тем, как они отразятся на акционерной стоимости общества. Появление в совете директоров любого кандидата будет зависеть от решения конкретных акционеров и никак иначе; если в будущем его не поддержат, то неважно, какими характеристиками обладает кандидат; работать в совете директоров он не будет. Таким образом, должна быть причина, по которой акционеры будут поддерживать ту или иную кандидатуру. И если причиной является требование биржи, то необходимо обеспечить наличие в советах директоров лиц, обладающих пониманием принципов качественного корпоративного управления и способных действовать в интересах всех акционеров, а не «зицпредседателей Фунтов» с набором формальных признаков. О том, как этого добиться, а также как запустить определенные саморазвивающиеся процессы, мы расскажем ниже.

Прежде чем озвучить базовый и единственно правильный, на наш взгляд, способ формирования совета директоров (профессионального), в качестве интересного варианта рассмотрим метод, которому мы дали название «Благородная модель».

2.1. Благородная модель

Предположим, существует акционерное общество, где мажоритарному акционеру принадлежит 51% голосующих акций. Фри-флоат (количество акций в свободном обращении) компании составляет 49%. Количество мест в совете директоров – 11. Тогда необходимое количество голосов для проведения в совет директоров составляет 8,34%. Несмотря на приличный размер фри-флоата, миноритарные акционеры не в состоянии консолидироваться и набрать это количество голосов. Причины бывают разные – от невозможности в принципе выдвинуть кандидата (нет и 2% голосов) до апатии «от наших голосов ничего не зависит». Действительно, когда люди видят, какой порог им предстоит преодолеть, то предпочитают не тратить время и усилия. Как результат, акционер с долей в 51% формирует все 100% мест в совете директоров, то есть 49% собственников в принципе лишены своих представителей, а могли бы иметь 5 мест. Можно, конечно, упрекать фри-флоат в пассивности, но справедливым ли является такое положение вещей? Люди часто ведут себя безответственно: правильным ли является со стороны сильных мира сего пользоваться их недостатками?

В такой ситуации мажоритарный акционер мог бы поступить следующим образом: выделить для представителей миноритарных акционеров определенное количество мест (естественно, не более пяти), например три. То есть обозначить своих восьмерых кандидатов и в последующем распределить имеющиеся голоса (51%) только среди них, не пытаясь занять все 11 мест в совете директоров. На оставшиеся три места помочь выдвинуть кандидатов от миноритарных акционеров. Каким образом осуществить отбор из всех желающих – это отдельный вопрос: вплоть до максимального списка (об этом разговор пойдет ниже). Обязательным же требованием должна быть полнота информации о кандидате: профессиональный опыт, образование, достижения и пр. Естественно, миноритарии, имеющие возможность (2% и более голосов) самостоятельно выдвинуть кандидатов, смогут это сделать без помощи мажоритарного акционера.

Что будет на практике

• Большинство мест в совете директоров и возможность принятия решений в рамках этого органа останутся за мажоритарным акционером. Решения собрания также по-прежнему будут находиться во власти мажоритария.

• Многократно возрастет активность миноритарных акционеров, так как они будут понимать, что выбор среди кандидатов от миноритариев зависит исключительно от их голосов, и что в такой системе в совет директоров может пройти кандидат даже с небольшим количеством набранных голосов. С каждым новым собранием будет расти количество вовлеченных в процесс миноритарных акционеров, объем голосов и уровень их грамотности.

• Возникнет настоящая конкуренция среди представителей миноритарных акционеров. Кандидаты будут проводить предвыборные кампании и по-настоящему бороться за голоса. Им придется постоянно расти профессионально как в области акционерного права, так и в сфере деятельности конкретной компании. При этом такому представителю будет крайне важно оправдать доверие своих «избирателей», чтобы быть поддержанным на следующих выборах на новый срок. Возникнут отчеты о деятельности и публикация программ кандидатов. Представитель от миноритариев должен будет аргументировать свои решения; невозможно будет скрыть действия, противоречащие их интересам. Это и будет обеспечивать высокий уровень корпоративного управления такого члена совета директоров.

• Постепенно возникнут имена (бренды), доказавшие свою дееспособность, которые будут хорошо известны среди инвесторов. Они будут дорожить своей репутацией. Нахождение такого лица в совете директоров будет гарантией качества принимаемых решений.

Следует отметить, что в условиях развития интернета такой способ взаимодействия не представляется затратным и трудоемким. На выборах в совет директоров миноритарные акционеры будут голосовать за кандидатов, в честности и принципиальности которых они уверены, а не потому, что кандидат соответствует формальным признакам. На этом и можно построить совершенно иную систему выбора членов совета директоров, которые в первой части статьи были названы «независимыми».

Реализация этой модели целиком и полностью зависит от желания мажоритарного акционера, именно поэтому мы дали ей наименование «Благородная». Было бы здорово, если бы биржа внесла в правила листинга обязательность подобной практики. Интересно, решится ли кто-то на такой интересный эксперимент? Где совершенно точно был бы значительный положительный эффект, так это в рамках управления государственным имуществом, особенно с учетом того, что это имущество по смыслу принадлежит гражданам. В итоге мог бы реализоваться процесс выборов народом своих лучших представителей. Если кто-то из читателей не догадался, о какой компании шла речь в примере, то подскажем – это национальное достояние России, ПАО «Газпром».

2.2. Клуб профессиональных членов совета директоров (ПЧСД)

С институциональной точки зрения должен возникнуть цензор, который объединял бы профессиональных членов совета директоров и внимательно следил бы за их деятельностью. Дадим ему наименование «Клуб ПЧСД». Требования биржи в рамках правил листинга должны регламентировать минимальное количество членов в советах директоров публичных акционерных обществ с подобным статусом.

Необходимо разработать четкие правила поведения (Кодекс ПЧСД) в советах директоров таких представителей акционеров. Дальнейшая работа ПЧСД должна быть полностью прозрачна, так как всем заинтересованным сторонам (акционерам, руководителям клуба и другим членам клуба) должно быть известно, соблюдает положения кодекса конкретный специалист или нет. Организовать такое информирование общественности достаточно просто: на сайте клуба ПЧСД должен существовать список его членов с указанием мест, где они являются членами совета директоров со статусом «профессиональный». Далее в разрезе каждого акционерного общества раскрываются даты заседаний совета директоров, повестка дня, принятые решения и то, как голосовал конкретный член клуба.

Если член клуба не придерживается кодекса ПЧСД и на практике не выполняет его положений или отказывается публично освещать свою деятельность, то, несмотря на его формальные признаки, руководство клуба должно лишить его статуса «профессиональный». Акционерное общество не будет удовлетворять требованиям правил листинга биржи, а конкретный специалист в будущем потеряет работу и лишится шанса в качестве ПЧСД попасть в совет директоров уже другого акционерного общества. Таким образом, каждый участник клуба ПЧСД будет дорожить своим статусом, а не местом в совете директоров конкретного акционерного общества. Действительно, даже тому мажоритарному акционеру, в чьих интересах такой специалист принял решение, ущемляющее, например, права миноритарных акционеров, не будет смысла поддерживать такого кандидата в будущем; он не будет обладать статусом ПЧСД, и формальные требования листинга выполнены не будут. И это не говоря уже о том, что миноритарные акционеры за него больше не проголосуют.

У человека должен возникнуть более сильный стимул в отношении обладания статусом ПЧСД, чем разовый заработок. Потеря статуса ПЧСД ведет к невозможности прохождения в совет директоров в таком качестве в будущем, а полная информационная прозрачность неправильного поведения в отношении миноритариев поставит крест на карьере такого специалиста.

Возникнет и обратный процесс – в результате такой схемы отбора ПЧСД будут появляться специалисты (в том числе отечественные) с безупречной репутацией, хорошими навыками корпоративного управления и большим практическим опытом. Работа таких специалистов действительно будет гарантией того, что совет директоров будет действовать в интересах всех акционеров, а акционерное общество будет развиваться максимально эффективно. Важным преимуществом будет являться и то, что у миноритарных акционеров появятся и ориентиры при выборах, и возможность провести в совет директоров кандидатов, которые защитят их интересы. И это будут не просто добровольцы или энтузиасты, а именно профессионалы. К тому же отпадет необходимость приглашать дорогостоящих, но бесполезных экспатов, которые едут в Россию, как правило, за легкими большими деньгами, а не с целью защиты прав миноритарных акционеров.

Принципиальные аспекты деятельности клуба ПЧСД

• Клуб должен быть организован миноритарными акционерами, инвесторами (например, на базе Ассоциации по защите прав инвесторов) при возможном участии биржи.

• У клуба должен существовать публичный кодекс с четко определенными действиями в рамках акционерного права. По сути, это инструкция, на основании положений которой можно принимать решения. Этот кодекс должен постоянно дорабатываться, но, главное, он не должен быть неконкретным, то есть похожим на существующие многочисленные кодексы, которые часто дублируют законодательство, и их можно соблюдать по форме, а не по сути.

• Деятельность членов клуба в советах директоров должна быть максимально прозрачна. Речь не идет о раскрытии информации, представляющей коммерческую тайну; важны иные действия, затрагивающие интересы акционеров. Особенно важно голосование ПЧСД по вопросам корпоративных реорганизаций, определения цен акций дополнительных эмиссий, условий выкупа акций, крупных сделок, изменений устава, рекомендаций распределения прибыли и др.

• У членов клуба должна быть обязательная отчетность по принятым решениям повестки дня совета директоров, а также описание предпринятых действий с целью исправления ненадлежащих ситуаций (например, нераскрытие обществом информации).

• Должна быть организована возможность осуществления обратной связи от акционеров обществ, где работает ПЧСД. Иными словами, акционеры должны иметь возможность пожаловаться на действия члена клуба, а руководство клуба должно организовать непредвзятое и грамотное расследование обстоятельств того или иного инцидента.

• Должна существовать общественная приемная клуба, где можно задать вопросы и получить ответы. У каждого ПЧСД должен быть личный кабинет с описанием истории его деятельности, профессионального опыта, достижений и заслуг. Необходимо обеспечить возможность общения с каждым ПЧСД всем заинтересованным лицам, но, в первую очередь, миноритарным акционерам. У членов клуба может существовать рейтинг, формируемый миноритарными акционерами.

• У клуба должны быть четкие критерии приема кандидатов в ПЧСД и исключения из клуба. Должна существовать комиссия, контролирующая деятельность членов клуба в качестве ПЧСД.

Акционерам необходимо учитывать факт того, что работа в совете директоров должна оплачиваться. Но ПЧСД должен помнить, что возможность получения этого дохода обеспечивается доверием акционеров (в первую очередь миноритарных), которое возникает в результате грамотных действий в отношении всех собственников акционерного общества.

Мы считаем, что только такой путь является правильным для появления дееспособных членов советов директоров, которых в текущей терминологии принято называть независимыми. Наличие ПЧСД должно стать требованием правил листинга.

Выводы

• Существующий способ выбора в советы директоров «независимых» членов не гарантирует высокого качества корпоративного управления в акционерном обществе. У таких кандидатов нет стимула принимать справедливые решения в интересах всех акционеров, когда такие решения противоречат желаниям мажоритарного акционера.

• Требования законодательства и правил листинга, сконструированные определенным образом, могли бы запустить итерационный процесс по улучшению качества корпоративного управления в акционерных обществах.

• Только независимая организация с четкими правилами и максимально прозрачными принципами освещения деятельности ее членов в состоянии создать дееспособный институт профессиональных членов советов директоров.

• Уровень экономического развития государства максимально зависит от эффективности работы советов директоров публичных акционерных обществ, на которые приходится львиная доля валового внутреннего продукта. Темпы и уровень развития самих обществ зависят от инвестиционного климата в стране. Благоприятный инвестиционный климат невозможен без высокого качества корпоративного управления в компаниях и соблюдения смысла и сути закона «Об акционерных обществах».

P.S. Специалисты УК Арсагера проводят регулярное исследование уровня корпоративного управления публичных компаний России. С 2008 года результаты исследования публично раскрываются на сайте компании. Отдельным пунктом в методике является толкование качества работы «независимых директоров» в публичных акционерных обществах. Практика показала, что профессиональный уровень таких представителей акционеров в целом является весьма невысоким. По ключевым и наиболее болезненным для акционеров вопросам они, как правило, голосуют в общем русле, совершенно не задумываясь о последствиях для акционеров и общества. В этой связи мы не улучшаем оценку корпоративного управления при наличии таких людей в советах директоров акционерных обществ. На наш взгляд, важнее качество принимаемых решений, нежели то, кем они принимаются.

Важно! Осознавая всю важность корпоративного управления для повышения доходов акционеров, мы выпустили Кодекс профессионального члена совета директоров с трактовкой наиболее важных вопросов, с которыми сталкиваются органы управления акционерным обществом. Документ не имеет аналогов в России и служит путеводителем для членов советов директоров при принятии важнейших решений в части корпоративного управления. До внедрения публичными компаниями в практику корпоративного управления положений Кодекса профессионального члена совета директоров мы обнуляем оценки по данной характеристике для всех объектов нашего исследования.

Следующий материал курса «Факультатив»: 9.5. Кто продает на максимумах и покупает на минимумах?

Глава 9. Как инвестировать самостоятельно

9.1. Кто выигрывает на фондовом рынке (Курс «Школа») UPD

Какой главный мотив большинства частных трейдеров на фондовом рынке, фьючерсах, опционах и рынке форекс? Это неугасаемая надежда на внезапное обогащение. Биржа и брокеры организуют курсы, где учат «зарабатывать своим умом», проводят всевозможные конкурсы на звание «лучшего инвестора». Победители показывают результат – сотни, даже тысячи процентов. Правда, когда совершается в среднем десяток операций в минуту, лучше подойдет термин «спекулянт». В этом материале мы попробуем разобраться, кто выигрывает на фондовом рынке и что для этого нужно делать.

Природа заработка на фондовом рынке

Общий результат всех участников на фондовом рынке – это не что иное, как изменение капитализации компаний за отчетный период плюс выплаченные ими дивиденды.

Среднерыночная теоретическая доходность за период = (изменение капитализации фондового рынка + дивиденды) / капитализация на начало отчетного периода.

Данный показатель весьма близок по смыслу к фондовому индексу. Индексы, по которым следят за динамикой фондовых рынков, как правило, не учитывают выплаченные дивиденды. В последнее время по большинству индексов параллельно рассчитывают полную доходность – эти же индексы, но с учетом выплаченных и реинвестированных дивидендов. Индексы имеют более узкую базу расчетов (меньшее число эмитентов, чем на рынке в целом), к тому же в большинстве индексов учитывается не капитализация всей компании, а только ее часть (фри-флоат). Тем не менее, для характеристики среднерыночной доходности индекс вполне приемлем.

Уточним понятие среднерыночной доходности с практической точки зрения.

В общем виде ее можно записать следующим образом:

где Y – среднерыночная доходность участников рынка;

ΔМС – изменение капитализации компаний за отчетный период;

D – выплаченные дивиденды;

С – транзакционные издержки (спреды, комиссия брокера, биржевой сбор, вознаграждение депозитария, проценты по маржинальному кредитованию, налог на дивиденды, налог с положительной курсовой разницы в случае совершения операций, вознаграждения управляющих, оплата обучения, информации и т. п.);

МС – капитализация компаний на начало отчетного периода;

Cash – среднедневная сумма денежных средств в портфелях участников рынка (размер всех средств, не вложенных в ценные бумаги, также сюда можно отнести вложения на срочном рынке в контракты, связанные с фондовым рынком).

Так как C и Cash всегда больше 0, то среднерыночная доходность автоматически становится хуже индекса полной доходности.

В результате мы приходим к важному выводу: все участники фондового рынка никогда не смогут обыграть фондовый индекс.

Статистика фондового рынка показывает, что фактические данные по результатам работы за 3-5 лет выглядят так: 80% проигрывают индексу(!), 13% работают с той же эффективностью и 7% выигрывают.

В сознании людей все происходит иначе: 90% игроков считают себя выдающимися, а коллег середнячками (эффект Лейк-Уобегона).

Обучающие курсы, технический анализ, пропаганда брокеров и бирж, конкурсы среди частных «инвесторов», где победители показывают 1 000% роста. Все это направлено на то, чтобы сформировать у человека убеждение: на финансовом рынке можно «внезапно обогатиться» и «мне надо чутка подучиться – я тоже быстро разбогатею».