полная версия

полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

Конечно, не все акции дают одинаковый результат, но тут поможет диверсификация.

Еще есть полезный ментальный прием: отказаться от измерения своего благосостояния в деньгах и перейти к его измерению в акциях. Надо копить не деньги (которые обесцениваются), а акции – как часть бизнеса, нацеленного на прибыль и создание стоимости.

Выводы

• Надо использовать фондовый рынок по прямому назначению – как технологичный способ приобретения бизнеса.

• При вложении в акции необходимо сознательно отказаться от игры на колебаниях и изолировать себя от мнения «экспертов».

• Осуществлять вложения регулярно, дисциплинированно и соблюдать диверсификацию.

• Помнить, что по статистике в долгосрочной перспективе акции растут, а деньги дешевеют.

Следующий материал курса «Школа»: 9.10. Регулярные инвестиции – возможность и необходимость.

9.5. Кто продает на максимумах и покупает на минимумах? (Курс «Факультатив»)

Джон П. Морган в 1929 году за несколько дней до биржевого краха сумел избавиться практически от всех акций, которыми владел. Комиссия Конгресса США заподозрила Моргана в использовании инсайдерской информации и манипулировании рынком. Банкир объяснил, что решение о продаже он принял, когда его чистильщик обуви поинтересовался перспективами акций железнодорожной компании, которые он недавно купил в некотором количестве. «Когда на рынок приходят чистильщики обуви, профессионалам на нем больше делать нечего», – резонно решил финансист.

Известная байка

Мы в УК Арсагера не пытаемся играть на колебаниях рынка. Мы и вам не советуем этим заниматься. Однако тяга людей к внезапному и стремительному обогащению непреодолима. Многим кажется, что можно научиться предугадывать минимумы и максимумы рынка. Мы решили поделиться интересным наблюдением относительно того, кому же это удается. Здесь не будет рассуждений на тему кукловодов и конспирологии, мы не сможем назвать конкретные фамилии или названия компаний. Это просто наблюдение, а точнее логическое рассуждение.

Начнем разматывать нашу логическую цепочку. Цена, которая в моменте сложилась на рынке, – это равновесие спроса и предложения. Причем равновесие, которое сложилось в денежном эквиваленте. Если объем торгов на бирже составил миллиард, это означает, что какое-то количество покупателей (обозначим это число Qbuy) потратило этот миллиард на покупку акций. А какое-то количество продавцов (обозначим это число Qsell) получило этот миллиард от продажи своих акций.

Кстати, для «голубых фишек» в течение торгового дня оборачивается всего около 0,1-0,2% от общего количества всех акций, и эти сделки задают стоимость всей компании. Для акций «второго эшелона» этот показатель может быть еще ниже.

Что часто происходит в пиковые моменты максимальной эйфории или глобального кризиса? В период кризиса царит тотальная депрессия, эксперты в деловых СМИ в один голос предвещают апокалипсис, как, например, осенью 2008 года. Абсолютное большинство участников рынка пропитаны идеей продажи – их количество Qsell в этот момент очень велико.

Вопрос: кто же покупает в этот момент? Мы не знаем их имена! Но акции не могут оставаться бесхозными, они не могут повиснуть в воздухе и не принадлежать никому.

Те, кто публично «громко кричит» о том, что все будет падать, как правило, уже продали и ждут момента, чтобы купить дешевле. Но они своими заявлениями оказывают информационное давление на тех, кто еще сомневается и не принял решения о продаже.

Общее настроение на рынке задается настроением участников по принципу «один человек – одно мнение». В спокойной ситуации количество покупателей примерно равно количеству продавцов (Qbuy ≈ Qsell). Но в пиковый (кризисный) момент количество продавцов намного больше, чем количество покупателей (Qsell >> Qbuy), и создается впечатление, что продают практически все.

Но мы помним, что цена – это равновесие спроса и предложения в денежном эквиваленте, а не по количеству участников. Запишем это в виде формулы (покупатели vs продавцы):

Vbuy * Qbuy = Vsell * Qsell,

где Qsell – количество продавцов;

Vsell – средняя сумма, полученная продавцом;

Qbuy – количество покупателей;

Vbuy – средняя сумма, заплаченная покупателем.

Средняя сумма, которую тратят покупатели, намного больше, чем средняя сумма, которую выручают продавцы (Vbuy >> Vsell). Иными словами, большому числу мелких продавцов противостоит небольшая, но «финансово могучая кучка» покупателей.

Например, складывается впечатление, что осенью 2008 года на рынке акций был вообще всего один покупатель – ВЭБ.

Похожая картина складывается, когда рынок достигает максимальных значений и царит всеобщая эйфория. Только в этот момент огромному количеству мелких покупателей противостоит небольшое количество крупных продавцов (как в байке про Моргана).

Выводы

• Это наблюдение объясняет, почему у большинства людей есть негативное отношение к фондовому рынку. Увлеченные массовой эйфорией, они купили на максимумах, а в период черной депрессии продали на минимумах, после чего стали чувствовать себя обманутыми.

• Это также объясняет, почему богатые богатеют, а бедные беднеют, и почему 20% населения контролирует 80% активов. Всех этих людей отличает разный менталитет.

• Вы можете попробовать сами покупать на минимумах, а продавать на максимумах. НО! На наш взгляд, гораздо лучший эффект дадут регулярные инвестиции.

Следующий материал курса «Факультатив»: 12.5. Блеск и нищета DCF.

9.6. Волатильность может приносить доход! Но не спекулянтам! (Курс «Университет»)UPD

«Фондовый рынок устроен так, чтобы перераспределять деньги от Активных к Терпеливым»

Уоррен Баффет

Для инвесторов на фондовом рынке уже стало аксиомой, что из двух финансовых инструментов, при прочих равных, предпочтительнее выбрать тот, который обладает меньшей волатильностью. Но это не всегда так! Оказывается, что при условии регулярности инвестиций вложение средств в волатильный финансовый инструмент в итоге может показывать бОльшую доходность, нежели вложения в стабильный инструмент.

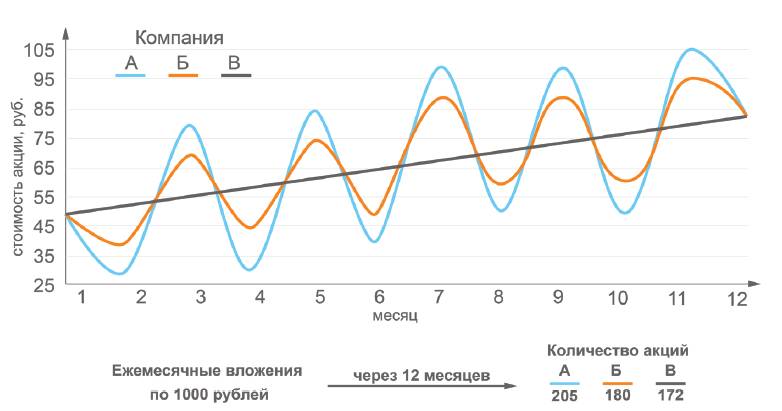

Это утверждение подтверждается следующим условным примером. Предположим, что ежемесячно инвестор вкладывает в акции трех компаний по 1 000 ₽, при этом на 12-й месяц акции всех компаний продаются.

Наибольшую волатильность показывают акции компании «А», а акции компании «В» демонстрируют равномерный прирост цены каждый месяц.

За год цена акций всех трех компаний выросла одинаково. Доходность вложений одинакова для инвестора, который купил акции в первом месяце и больше не вкладывал средств. В нашем случае инвестор, не обращая внимания на колебания цен, планомерно инвестировал по 1 000 ₽ в месяц в акции каждой из компаний.

В итоге, наибольшую доходность продемонстрировал не тот инструмент, у которого наблюдался постоянный прирост цены, а тот, колебания цены которого (волатильность) были наибольшими.

Эффект базы

Эту ситуацию можно объяснить эффектом базы. Эффект базы заключается в следующем: если цена акции упала на 50%, то, чтобы вы могли вернуть стоимость вложений на прежний уровень, она должна вырасти на 100%. Если посмотреть на эту ситуацию с позиций терпеливого инвестора, то при падении цены акции на 50% он не думает, что потерял что-то, а понимает, что может приобрести на ежемесячную сумму инвестиций в два раза (на 100%) больше акций. В дальнейшем при росте цены инвестор на ежемесячную сумму вложений приобретет меньше акций. Но в итоге у него будет 205 акций компании «А», это на 33 акции больше, чем если бы график изменения цены был похож на прямую линию как у компании «В», и на 25 акций больше, чем при инвестировании в компанию «Б». То есть за счет покупок акций «А» в нижних точках «на руках» у инвестора оказывается больше акций, продав которые, в случае если цена выровняется, он получит наилучший результат.

Таким образом, для терпеливого инвестора, осуществляющего регулярные инвестиции, лучшим выбором для вложения средств могут стать именно волатильные финансовые инструменты. Почему же тогда большинство инвесторов так боятся волатильности на рынке? Данный страх вытекает из устоявшейся финансовой практики и психологических аспектов.

Волатильность в теории портфеля Марковица

Теория портфеля Марковица гласит, что при одинаковой доходности акций (одинаковом наклоне линий доходности) стоит выбирать актив с меньшей волатильностью. Данное утверждение незаметно стало аксиомой, а базируется оно на том, что если вам, как инвестору, срочно понадобится наличность, то вы продадите финансовый инструмент по той цене, которая в данный момент сложилась на рынке. Для высоковолатильных инструментов эта цена может быть гораздо ниже цены приобретения. Следовательно, по теории Марковица, чем ниже волатильность, тем ниже риск. Учитывая психологический аспект инвестирования, инструмент, который показывает равномерный прирост цены во времени (наподобие банковского депозита), крайне привлекателен для инвестора своей стабильностью, ему кажется, что и доходность по такому инструменту выше, чем доходность по акции, которая сегодня стоит 50 ₽, завтра 70, а послезавтра 10. Но, как видно из нашего примера, стабильный актив при регулярном инвестировании существенно проигрывает волатильному активу с позиции доходности. В результате мы приходим к выводу, отличающемуся от теории Марковица: в случае регулярных вложений при выборе более волатильного актива инвестора может устраивать меньший итоговый рост цены, чем у стабильного инструмента, то есть меньший наклон линии доходности.

Психологический аспект инвестирования в волатильные финансовые инструменты

Инвестирование в волатильные финансовые инструменты – дело нелегкое, в первую очередь с психологической точки зрения. Когда участники фондового рынка действуют по принципу «куда все, туда и я», тогда-то и возникают колебания стоимости финансовых инструментов – волатильность. График изменения цен волатильных финансовых инструментов похож на синусоиду, за волной роста следует волна падения. То есть когда волна роста проходит, то цены на тот или иной инструмент начинают падать. Психологически человек устроен так, что при росте цены на акцию он вложит в нее больше денег, чем при падении. Рост всегда ассоциируется с чем-то положительным, с ощущением того, что выбор финансового инструмента был сделан правильно и надо побыстрее вложить туда еще средств. При падении все происходит с точностью до наоборот, инвестор стремится или вложить меньше, или вовсе избавиться от этой «ошибки». Дисциплинированность инвестирования позволяет преодолевать эти сиюминутные эмоции и не поддаваться движениям толпы на фондовом рынке.

Начиная с августа 1997 года, человек ежемесячно покупал акции Газпрома на 1 тыс. ₽. В августе 2021 года, несмотря на три кризиса, стоимость накопленного им пакета акций Газпрома составляла около 4 млн ₽. При этом он потратил на покупку 293 тыс. ₽, а в виде дивидендов получил 1 580 тыс. ₽.

Акции Газпрома далеко не самые выдающиеся на российском рынке – это средний результат. Показатели инвестирования в акции Норильского никеля или Сбербанка гораздо лучше. Единственная ошибка этого человека – низкая диверсификация вложений.

Выводы

• Учитывая, что у большинства инвесторов вложения в волатильный финансовый инструмент стереотипно ассоциируются с высоким риском, сам по себе такой инструмент является интересным для вложения с точки зрения доходности, а положительный эффект базы от регулярных инвестиций увеличивает привлекательность волатильных активов для терпеливых инвесторов.

• Для итогового результата не страшно купить акцию, когда она стоит дорого, гораздо критичнее – не купить ее, когда она стоит дешево. У инвестора, который регулярно вкладывает средства на фондовом рынке, волатильный финансовый инструмент не должен вызывать чувства страха. Наоборот, если вы дисциплинированно подходите к инвестированию и умеете преодолевать эмоциональные порывы, то «волатильность» может принести вам доход.

• Это необычный подход, он идет вразрез с портфельной теорией Марковица, но, тем не менее, это действительно так, а большинство «инвесторов», которые пытаются угадывать колебания цен, лишь сами создают волатильность, от которой терпеливый инвестор только выигрывает.

Следующий материал курса «Университет»: 9.7. Как инвестировать в облигации?

9.7. Как инвестировать в облигации? (Курс «Университет»)

Облигации принято считать более надежным инструментом, чем акции, и в то же время менее доходным. Мы хотим дать несколько простых и полезных советов тем, кто инвестирует в облигации. Мы расскажем о том, как повысить эффективность при работе с облигациями, как сравнивать облигации между собой и как отличить «хорошие» облигации от «плохих».

Сравнение облигаций с банковским депозитом

Облигацию можно сравнить с банковским депозитом, но, в отличие от депозита, у облигации есть ряд преимуществ. Во-первых, надежность, или, другими словами, платежеспособность облигаций таких компаний как Газпром, ЛУКОЙЛ, МТС превосходит надежность многих российских банков.

Во-вторых, банк принимает деньги на депозит и потом выдает их в виде кредитов. Оценить качество кредитного портфеля (надежность банка) – практически невыполнимая задача для вкладчика.

В-третьих, банк принимает депозиты по одним ставкам, а кредиты выдает по более высоким, оставляя разницу себе. Покупая облигации, вы кредитуете компанию напрямую без посредников и можете управлять кредитным качеством своего портфеля.

Ну и наконец, при досрочном прекращении депозита обычно теряются проценты и могут быть предусмотрены штрафные санкции. Портфель облигаций вы можете распродать в любой момент, при неизменных процентных ставках в стране вы не сильно потеряете в доходности.

Управление доходностью облигаций

Чтобы объяснить, как повысить эффективность портфеля, надо объяснить, как работает облигация. Облигация – это, с одной стороны, обязательство вернуть сумму вложения плюс доход, с другой стороны – это ценная бумага, которая может свободно покупаться и продаваться.

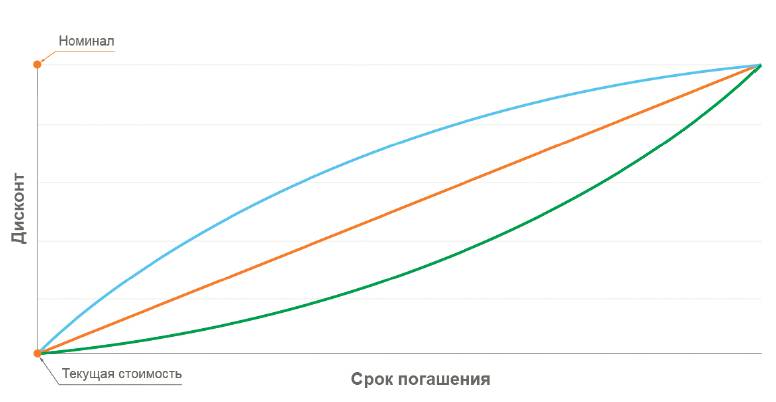

Рассмотрим самый простой случай – дисконтная бескупонная облигация. У облигации есть номинальная стоимость – это стоимость, которую компания обязуется вернуть при погашении. Цена, по которой облигация продается при размещении, меньше, чем номинальная стоимость. Разница между текущей стоимостью и номиналом называется дисконтом. Размер дисконта у такой облигации определяет доходность. На практике выпускаются более сложные облигации, которые имеют купоны (промежуточные выплаты). Кроме того, эмитент может объявить оферту (обязательство досрочно выкупить облигацию). Для таких облигаций приведенные в материале расчеты несколько усложняются. Простая дисконтная облигация позволит нам более наглядно объяснить физический смысл.

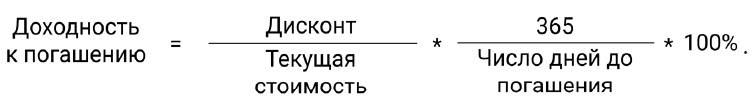

Еще один важный параметр – срок до погашения. Возьмем, например, облигацию со сроком погашения 1 год и текущей стоимостью 80% от номинала. Дисконт равен 20%, а доходность такой облигации составляет 25% годовых (20/80 * 100% = 25%).

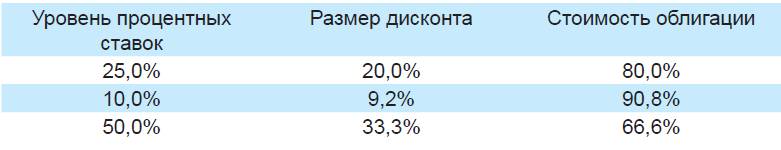

Главный параметр, который влияет на стоимость облигаций, – это общий уровень процентных ставок. Когда уровень ставок растет, растет доходность, которую хотят получить инвесторы при вложении в облигации => увеличивается дисконт => падает цена облигации. При снижении процентных ставок все происходит наоборот: инвесторы готовы довольствоваться меньшей доходностью => уменьшается дисконт => растут цены на облигации.

Если предположить, что доходность нашей облигации точно соответствует уровню процентных ставок, можно увидеть, как будет меняться ее стоимость в зависимости от этого параметра.

Поэтому для эффективного управления портфелем облигаций важно уметь точно прогнозировать будущий уровень процентных ставок.

При неизменном уровне процентных ставок с течением времени стоимость облигации будет плавно приближаться к номинальной стоимости. В идеальном случае график текущих цен будет выглядеть как почти прямая линия или, точнее, слегка выпуклая вверх дуга. В случае нашей облигации, если процентные ставки будут сохраняться на уровне 25%, ее стоимость через полгода будет составлять примерно 89% от номинала, а дисконт 11%.

Формула для расчета доходности облигации к погашению выглядит так:

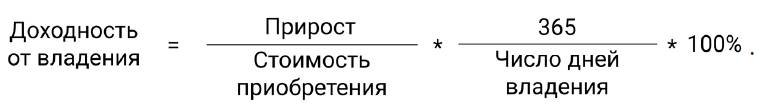

Но если общий уровень процентных ставок будет падать, цена на облигацию будет расти быстрее. И наоборот, при росте процентных ставок цена на облигацию будет расти медленнее или (при значительном росте) может даже временно снизиться. В приведенной выше таблице показано, какой будет цена нашей облигации через полгода при разном уровне процентных ставок. Мы видим, что если уровень процентных ставок вырастет до 50% годовых, цена нашей облигации останется на том же уровне, что и полгода назад, то есть не принесет владельцу за это время никакой выгоды. Но в случае снижения процентных ставок владелец облигации получит за эти полгода гораздо большую доходность, чем изначально рассчитывал. Допустим для простоты, что номинальная стоимость облигации 100 ₽. Вложив 80 ₽, владелец облигации получит за полгода 15,3 ₽, что означает доходность облигации 38,25% годовых вместо ожидаемых 25%.

Формула для расчета доходности облигации от владения выглядит так:

Цена облигаций с разным сроком до погашения при изменении уровня процентных ставок будет меняться по-разному. Цена облигаций с большим сроком до погашения более чувствительна к изменению уровня процентных ставок.

Отсюда вытекает простое правило: при ожидаемом снижении уровня процентных ставок более выгодно покупать «длинные» облигации с большим сроком до погашения. При ожидании роста процентных ставок лучше покупать «короткие» облигации.

УК Арсагера постоянно анализирует уровень процентных ставок и рассчитывает вектор процентных ставок для государственных, корпоративных и муниципальных облигаций. Этот показатель характеризует наши ожидания по изменению процентных ставок в ближайший год. Положительный вектор процентных ставок означает ожидание роста общего уровня процентных ставок и снижение цен на облигации. По нашему мнению, при положительном векторе процентных ставок целесообразно покупать «короткие» облигации. При отрицательном, наоборот, «длинные».

Значение вектора по модулю характеризует силу изменения уровня процентных ставок по облигациям в течение ближайшего года. Например, вектор процентных ставок +20% означает, что мы ожидаем роста процентных ставок по облигациям на 20%. При текущем уровне процентных ставок, скажем 10%, это будет означать, что мы ожидаем их роста до 12%.

Формирование портфеля облигаций

Теперь, когда мы объяснили механизм формирования цены и управления доходностью, скажем несколько слов о формировании портфеля и сравнении облигаций между собой. Все облигации, которые обращаются на рынке, разные. Мы делим все множество облигаций на однородные по мере риска группы, используя систему ранжирования Arsagera Asset Certification. При ранжировании учитываются такие показатели, как ликвидность и кредитное качество. Первая и вторая группы – это наиболее надежные и ликвидные облигации, третья и четвертая – второй эшелон, пятая и шестая – высокорисковые облигации. Каждый инвестор формирует портфель с учетом собственного аппетита и отношения к риску.

УК Арсагера в рамках каждой группы, так же как и при управлении портфелем акций, строит хит-парад облигаций по потенциальной доходности. Для каждой облигации рассчитывается потенциальная доходность с учетом текущей стоимости, будущей стоимости (прогнозируемой с учетом наших ожиданий по изменению уровня процентных ставок), промежуточных выплат и оферт (обязательств эмитента по досрочному погашению).

В рамках инвестиционной декларации устанавливаются лимиты на каждую группу облигаций и на одного эмитента в каждой группе. Таким образом, устанавливаются требования к диверсификации. Задача компании – сформировать и поддерживать в портфеле набор облигаций, имеющих максимальную потенциальную доходность, а также изменять структуру портфеля при изменении уровня процентных ставок.

Выводы

• При ожидаемом снижении уровня процентных ставок более выгодно покупать «длинные» облигации, а при ожидании роста – «короткие».

• Необходимо выбрать меру риска для портфеля облигаций, которая соответствует вашему аппетиту к риску. При выполнении данной задачи вы можете использовать систему ранжирования Arsagera Asset Certification.

Два этих ↑ простых совета помогут вам самостоятельно сформировать портфель облигаций и эффективно им управлять.

• Для повышения эффективности управления портфелем необходимо сравнивать облигации между собой в рамках каждой группы, а также рассчитывать и постоянно отслеживать их потенциальную доходность. Это трудоемкий процесс, который мы можем выполнить для вас в рамках управления портфелем облигаций.

Следующий материал курса «Университет»: 9.8. Как инвестировать в акции, используя потенциальную доходность?

9.8. Как инвестировать в акции, используя потенциальную доходность? (Курс «Университет»)

Когда вы приходите в банк положить деньги на депозит, вы смотрите на доходность, которую установил банк и которую вы получите в будущем. Вас не интересует, какие проценты получили люди, которые принесли в банк деньги год назад. И это абсолютно здравый и правильный подход к размещению денег на депозите.

Когда речь идет о покупке акций, людям кажется, что информация о том, сколько принесло владение той или иной акцией тем, кто купил ее год (месяц, неделю, день) назад, влияет на то, сколько владение этой акцией принесет им. На похожей идее основывается технический анализ, главный постулат которого – вся информация о будущих ценах содержится в графике, отражающем прошлые изменения цен.

Однако к покупке акций можно подходить так же как к банковскому депозиту – покупать те акции, которые обладают более высокой доходностью. Но на акциях не написана их будущая доходность, поэтому мы называем этот показатель «потенциальная доходность». Такое название отражает вероятностный характер получения доходности.

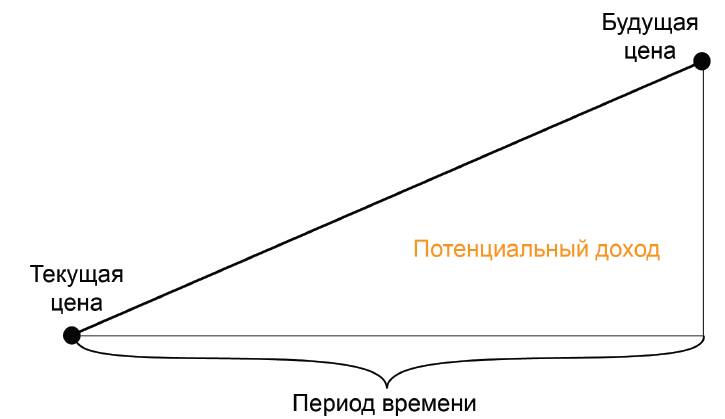

Расчет потенциальной доходности акций

Как узнать потенциальную доходность от инвестирования в акции? Расчет очень простой: есть текущая цена, есть период времени (например, год) и есть будущая цена (через год). Разница между будущей и текущей ценой и отражает потенциальный результат за период. Самый сложный и трудоемкий процесс – это сделать прогноз будущих цен акций. Мы рассчитываем будущие цены исходя из фундаментальных показателей деятельности бизнеса (прибыли, выручки, балансовой стоимости и пр.).

После того, как сделаны все расчеты, мы получаем потенциальную доходность по всем акциям и можем отсортировать полученный список исходя из размера потенциальной доходности каждой из акций. У нас получится своеобразный хит-парад акций.

Как управлять портфелем акций, используя хит-парад?

При управлении портфелем мы ставим перед собой задачу обеспечивать максимальную потенциальную доходность портфеля при заданном клиентом уровне риска.

Если у клиента четко сформированы его инвестиционные приоритеты, то при передаче средств в управление он составляет инвестиционную декларацию, в которой задает определенный уровень риска портфеля. Если у инвестора нет индивидуальных требований к инвестиционной декларации, то он может «присоединиться» к портфелю инвестиционного фонда, в котором существует своя, общая для всех инвесторов декларация (регламент управляющего трейдера).

В инвестиционной декларации устанавливаются требования и ограничения к составу и структуре портфеля. В частности, она позволяет установить соотношение акций и облигаций в портфеле, лимиты на каждую группу ценных бумаг, лимиты на одного эмитента в каждой группе.