Полная версия

Взыскание долгов: от профилактики до принуждения

Основные задачи:

– андеррайтинг контрагента – составление анкеты, выявление и проверка данных, в том числе об имуществе, сбор документов, проверка правоспособности контрагента, полномочий лиц на заключение сделки;

– проработка оформления правоотношений – выбор надлежащей договорной конструкции, формулировка договорных условий, в том числе:

● обеспечение действенных в правовом смысле механизмов для управления задолженностью (право получать документы в процессе работы, проверять имущество; система пеней, предоплата и пр.),

● обеспечение возможности принудительного взыскания задолженности,

● исключение возможности признания договоров недействительными;

– выбор и оформление способа обеспечения исполнения обязательств: страхование, залог, поручительство и пр.

Таким образом, основная цель правовых мер – исключить правовой риск. Ряд полезных рекомендаций в этом направлении даны Банком России, который определяет правовой риск для кредитных организаций как риск возникновения убытков вследствие влияния внутренних и внешних факторов22. Рассмотрим их подробнее.

К внутренним факторам возникновения правового риска отнесены: – несоблюдение организацией законодательства РФ, в том числе при составлении учредительных и внутренних документов;

– несоответствие внутренних документов организации законодательству РФ, а также неспособность организации своевременно приводить свою деятельность и внутренние документы в соответствие с изменениями законодательства;

– неэффективная организация правовой работы, приводящая к правовым ошибкам в деятельности организации вследствие действий служащих или органов управления;

– нарушение организацией условий договоров;

– недостаточная проработка организацией правовых вопросов при разработке и внедрении новых технологий и условий проведения операций и других сделок, финансовых инноваций и технологий.

К внешним факторам возникновения правового риска отнесены:

– несовершенство правовой системы (отсутствие достаточного правового регулирования, противоречивость законодательства РФ, его подверженность изменениям, в том числе в части несовершенства методов государственного регулирования и(или) надзора, некорректное применение законодательства иностранного государства и(или) норм международного права), невозможность решения отдельных вопросов путем переговоров и как результат обращения организации в судебные органы для их урегулирования;

– нарушение клиентами и контрагентами организации условий договоров;

– нахождение организации, ее филиалов, дочерних и зависимых организаций, клиентов и контрагентов под юрисдикцией различных государств.

Банк России рекомендует прямо в учредительных документах определить основные принципы управления правовым риском и приводит их перечень:

– цели и задачи управления правовым риском с учетом характера и масштабов деятельности организации;

– порядок выявления, оценки, определения приемлемого уровня (уровня, не угрожающего финансовой устойчивости организации и интересам ее кредиторов и вкладчиков) правового риска и мониторинга (постоянного наблюдения) за уровнем правового риска, в том числе на консолидированной основе;

– принятие мер по поддержанию приемлемого уровня правового риска, включающих в себя в том числе контроль и(или) минимизацию риска;

– порядок информационного обеспечения по вопросам правового риска (порядок обмена информацией между подразделениями и служащими, порядок и периодичность представления отчетной и иной информации по вопросам управления правовым риском и т.д.);

– порядок управления правовым риском при дистанционном обслуживании, включая интернет-банкинг; при разработке и внедрении новых технологий и условий совершения операций и других сделок, иных финансовых инноваций и технологий; при выходе на новые рынки;

– распределение полномочий и ответственности между советом директоров (наблюдательным советом), исполнительными органами, подразделениями и служащими в части реализации основных принципов управления правовым риском;

– порядок контроля за эффективностью управления правовым риском.

В целях минимизации правового риска Банк РФ рекомендует применять следующие методы:

– стандартизация операций и других сделок (порядки, процедуры, технологии осуществления операций и сделок, заключения договоров);

– установление внутреннего порядка согласования (визирования) юридической службой заключаемых организацией договоров и проводимых операций и других сделок, отличных от стандартизированных;

– анализ влияния факторов правового риска (как в совокупности, так и в разрезе их классификации) на показатели деятельности организации;

– проведение на постоянной основе мониторинга изменений законодательства РФ, стран местонахождения зарубежных филиалов, дочерних и зависимых организаций;

– подчинение юридической службы организации единоличному исполнительному органу;

– оптимизация нагрузки на сотрудников юридической службы, обеспечивающая постоянное повышение квалификации;

– обеспечение доступа максимального количества служащих к актуальной информации по законодательству;

– стимулирование служащих в зависимости от влияния их деятельности на уровень правового риска.

3. Организационно-управленческие меры23

Цель: оптимизация системы заключения договоров.

Основные задачи:

– создание эффективной структуры управления организацией в целях управления задачами, поставленными на этапе профилактики возникновения задолженности, в том числе формирование успешной организационной культуры, распределение должностных обязанностей, подбор и мотивация персонала;

– проработка действенной и отлаженной системы бизнес-процессов, направленной на своевременное взаимодействие служб организации и выполнение ими своих задач на этапе профилактики возникновения задолженности;

– создание автоматизированной системы управления долгами для учета клиентов, договоров, сроков исполнения;

– создание технологии по работе с клиентами (должниками), выраженной в системе инструкций, регламентов, памяток и прочих документов, исключающей возможную некомпетентность сотрудников;

– внедрение инноваций – обеспечение условий для поиска нестандартных решений и новых форм получения прибыли, противодействия кризисам;

– хозяйственное обеспечение деятельности – обеспечение организации необходимыми ресурсами (компьютеры, телефоны, рабочие места).

4. Меры по обеспечению общей безопасности

Цель: исключение любых угроз для безопасности организации.

Основные задачи:

– анализ контрагента на предмет наличия судимости, связи с преступностью;

– выезд к контрагенту для проверки реальности его деятельности;

– выявление общих угроз для деятельности организации;

– противодействие рейдерским захватам;

– контроль информационной безопасности внутри организации.

§ 2.3. Андеррайтинг контрагента: ключевые данные для анализа, существо проверки, перечень источников данных

Излишняя доверчивость – источник лишних неприятностей.

Эдуард СеврусАндеррайтинг контрагента (от англ. underwriting – подтверждение) – это процедура оценки кредитором контрагента.

Остановимся на анкетировании клиента – наиболее простом на практике способе оценки как для целей выявления проблемных участков, так и в целях улучшения работы с контрагентом как с клиентом. В анкету помимо вопросов, интересующих работников отдела взыскания, целесообразно включать и графы, интересующие менеджеров по клиентам, поскольку большинство систем построения лояльности ориентированы на получение знаний о клиенте (опросы, дисконтные карточки, карточки клиента).

Автор одной из книг предлагает использовать даже иррациональные способы проверки клиента, в частности ввести в штат организации гадальщика, который ввиду своей высокой наблюдательности, а также мало кому известных качеств может сказать, вернет долг клиент или нет24. Конечно, стоит трезво оценивать рискованность таких способов.

Этап профилактики отличается от этапа взыскания долгов в первую очередь добровольностью в представлении документов, сведений и информации, поскольку подобное желание у должника не всегда остается после возникновения оснований для предъявления к нему иска. В связи с этим заполнение анкеты, как правило, не вызывает у добросовестного контрагента больших возражений. Для недобросовестного же контрагента заполнение анкеты сопровождается риском указания ложных, недостоверных сведений, которые могут ввести кредитора в заблуждение при принятии решения о заключении договора, а для должника – повлечь уголовную ответственность по ст. 159 «Мошенничество» УК РФ (по кредитам – ст. 159.1 «Мошенничество в сфере кредитования», ст. 176 «Незаконное получение кредита» УК РФ). В ряде случаев заполнение анкеты может быть не обязательным, а по желанию клиента.

В некоторых организациях данный документ называют «анкета-декларация» с целью достичь у контрагента однозначного понимания, что анкета – это не просто перечень произвольной информации, но и официальный документ, предполагающий достоверность информации и определенные заявления и гарантии правового характера, за которые контрагент может понести ответственность.

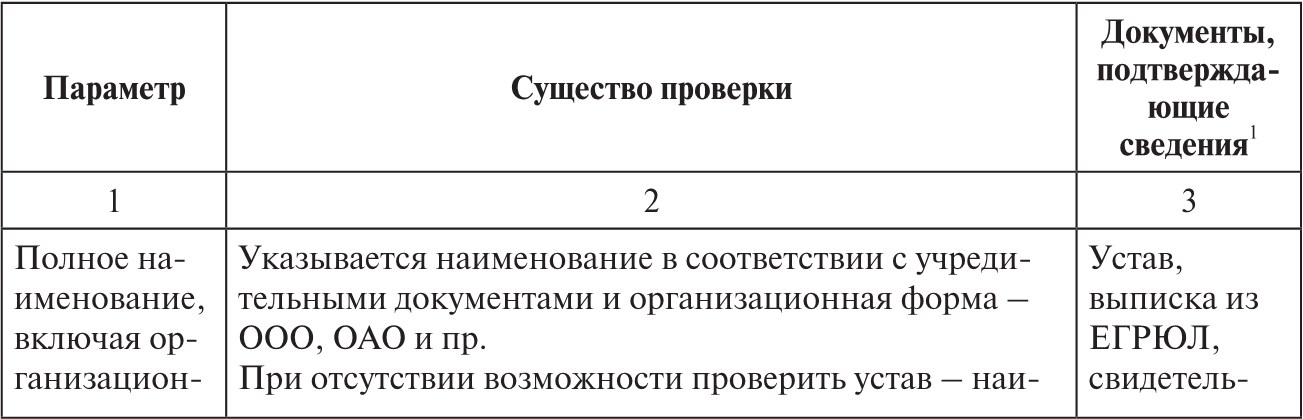

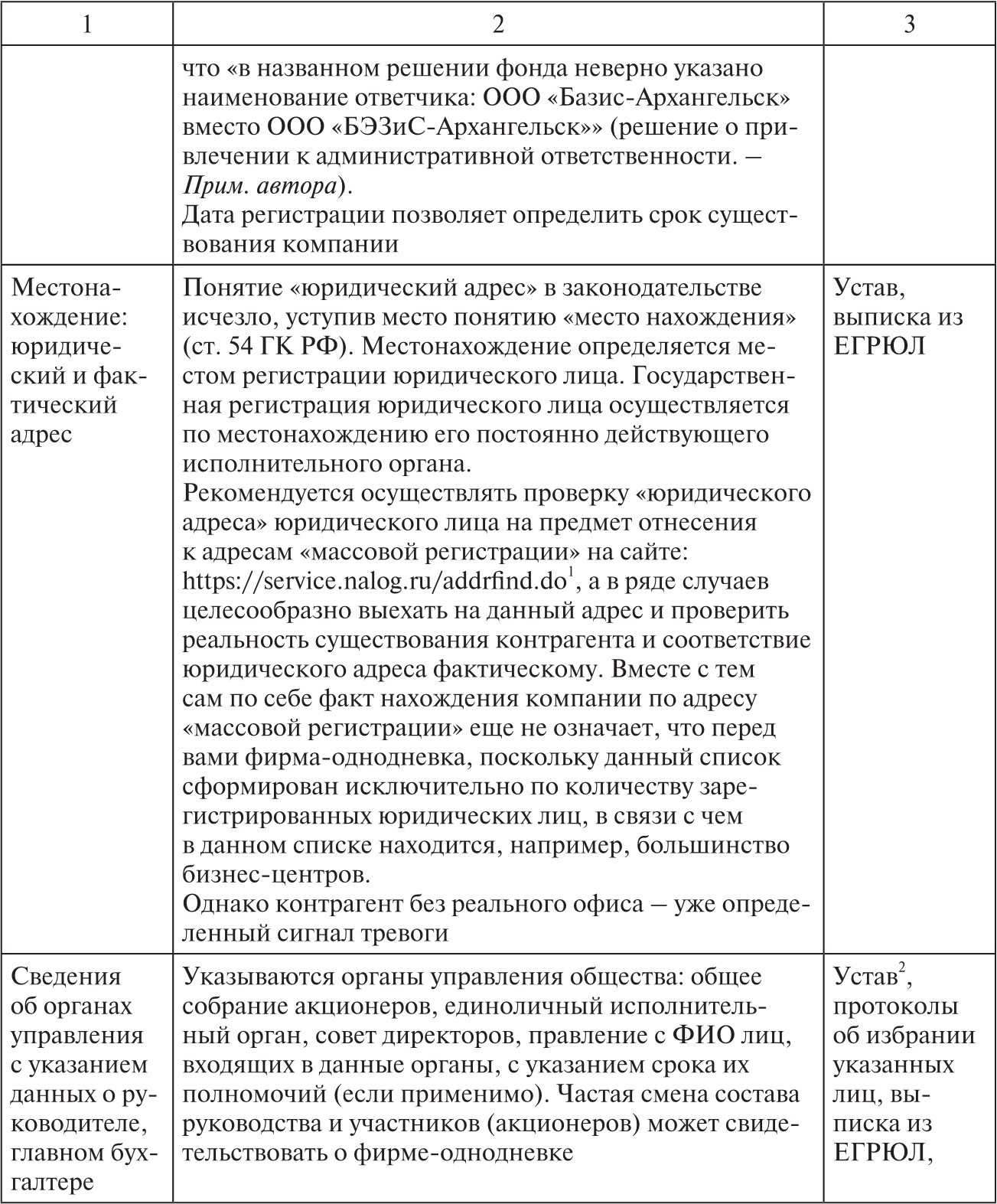

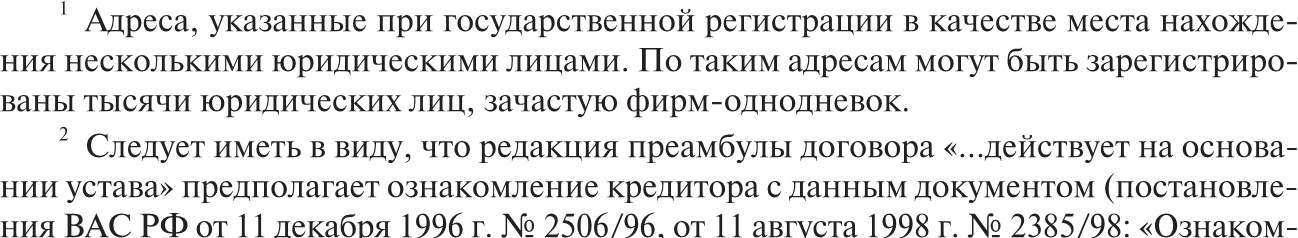

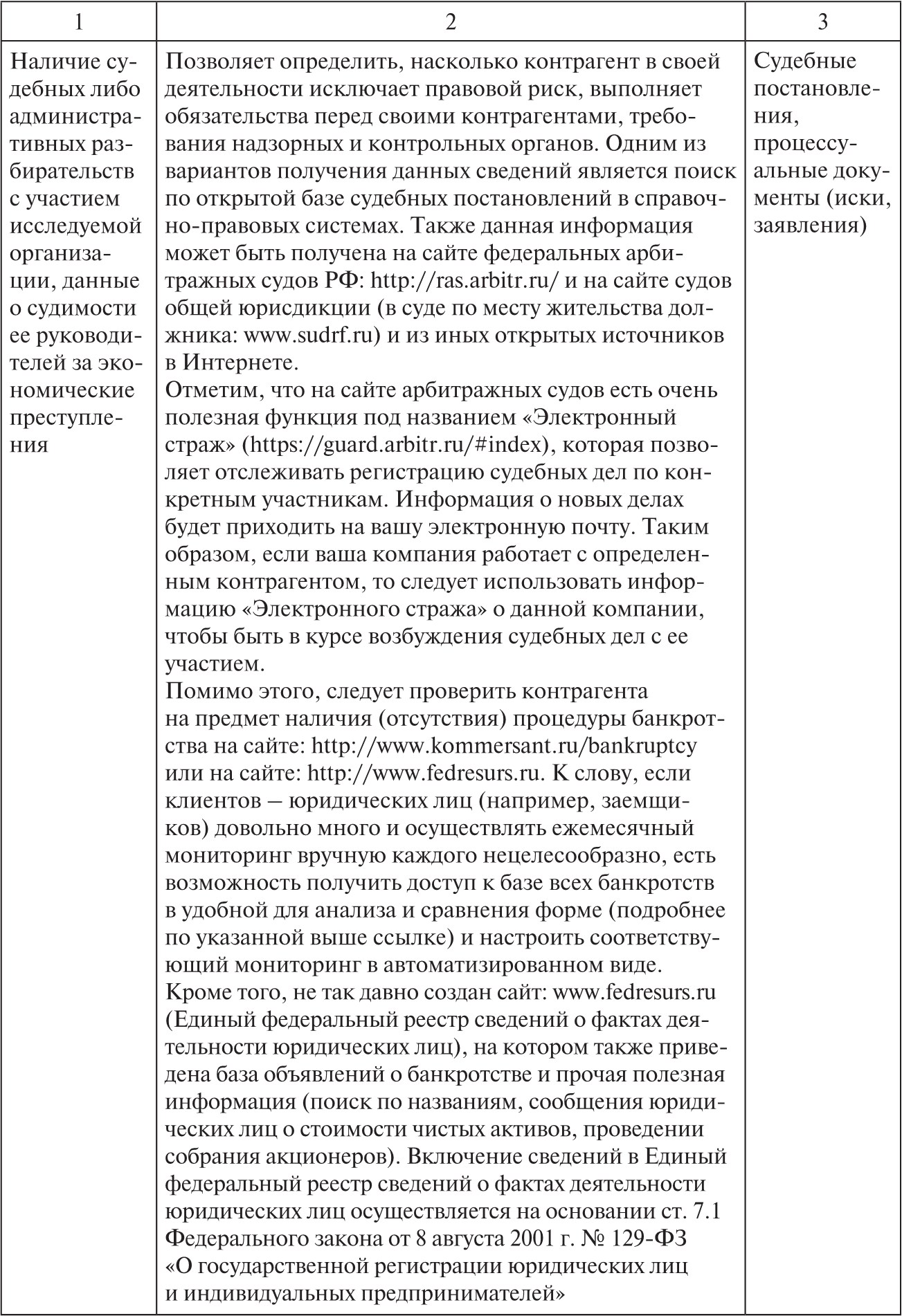

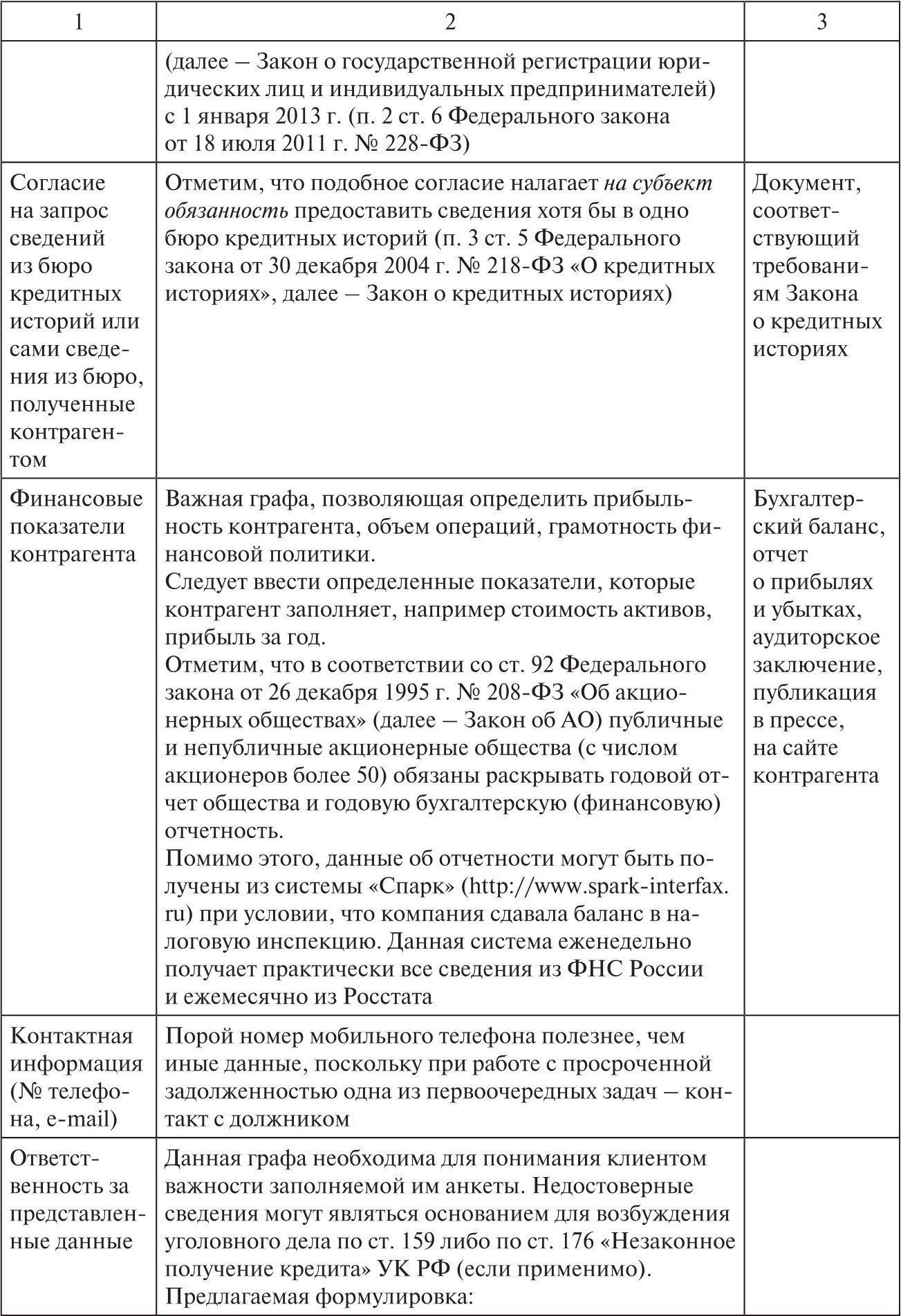

Приведем основные графы анкеты-декларации для юридических лиц (табл. 1.1).

Таблица 1.1

Анкета для контрагента – юридического лица

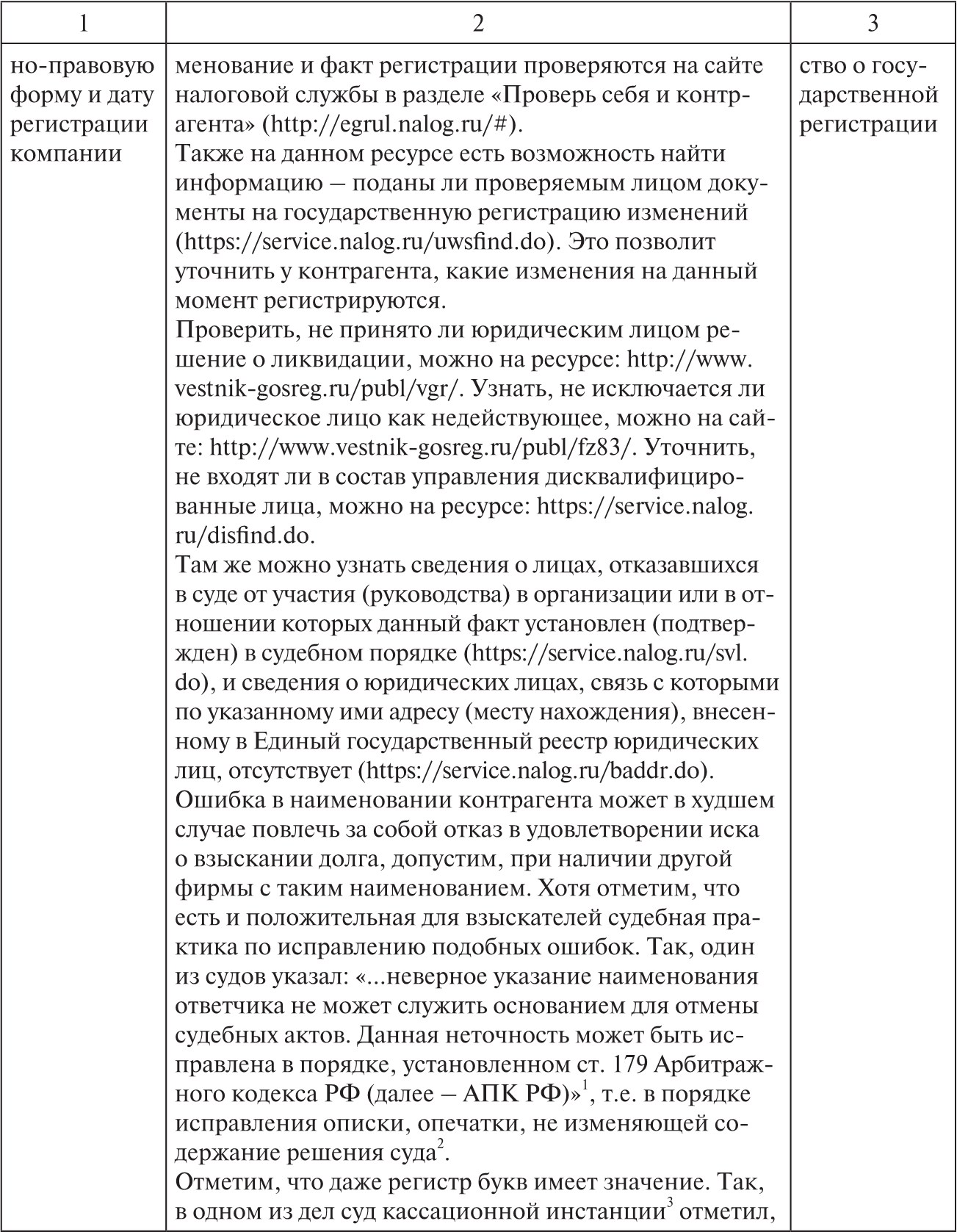

Продолжение таблицы 1.1

Продолжение таблицы 1.1

Продолжение таблицы 1.1

Продолжение таблицы 1.1

Продолжение таблицы 1.1

Окончание таблицы 1.1

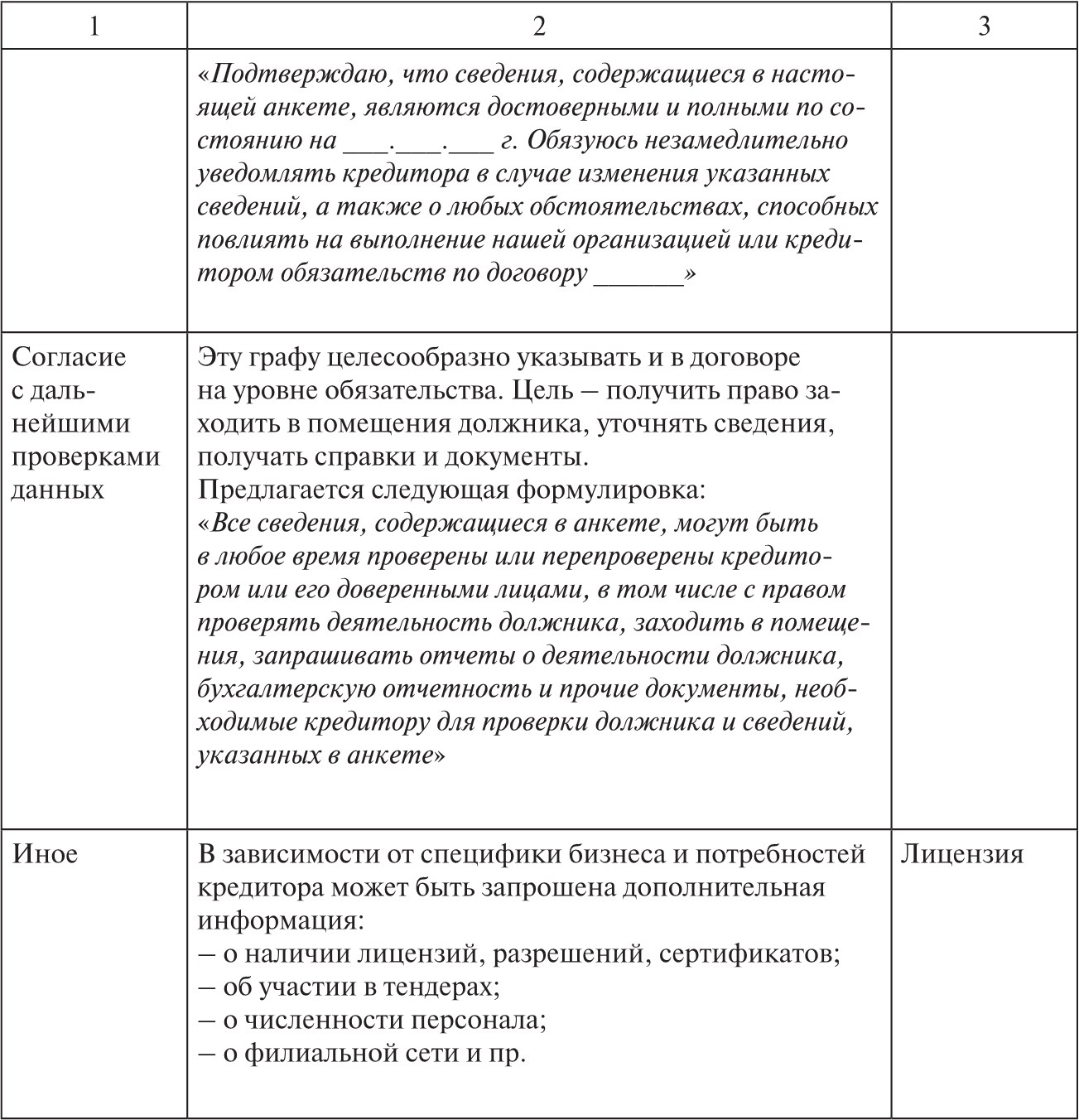

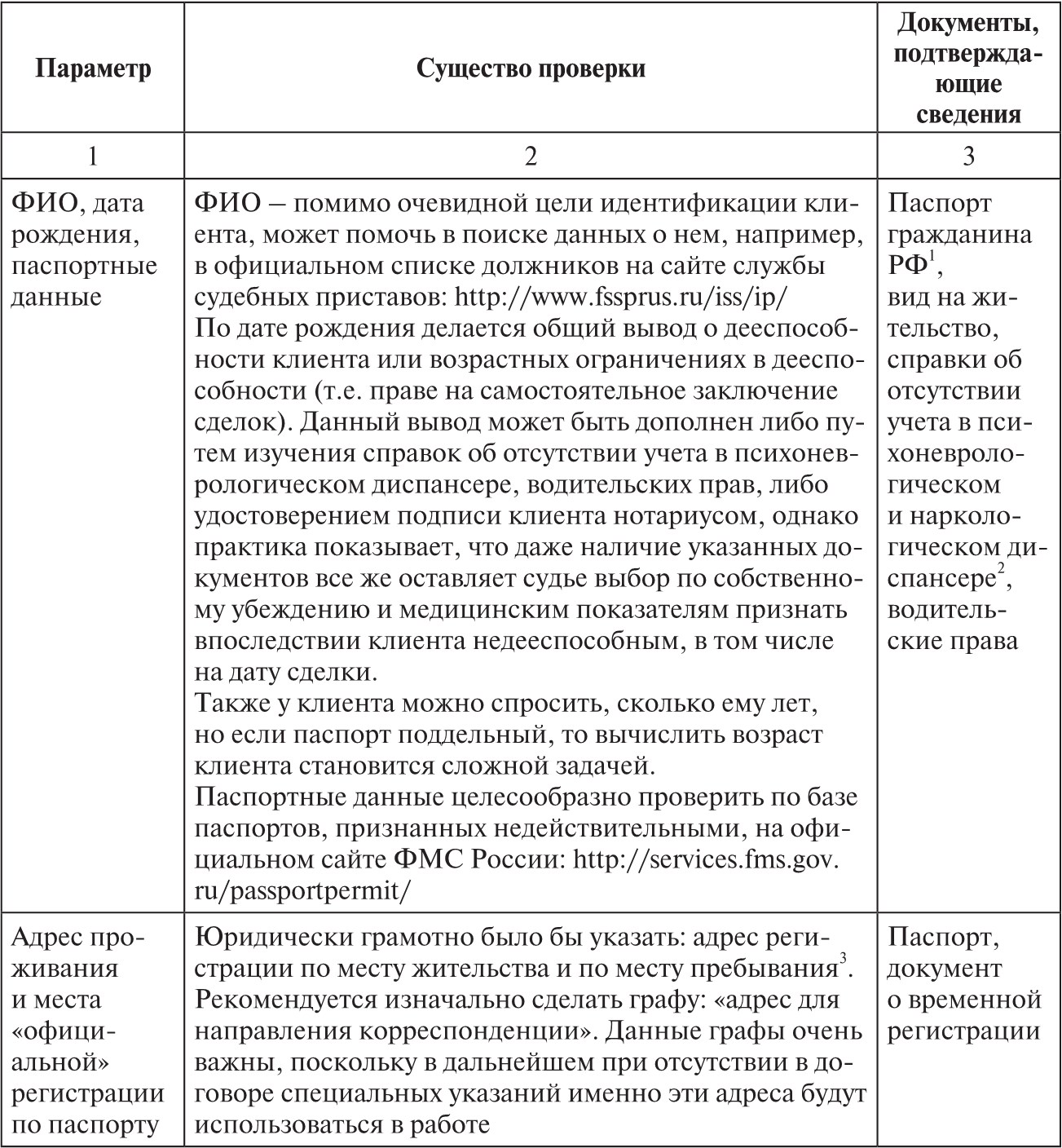

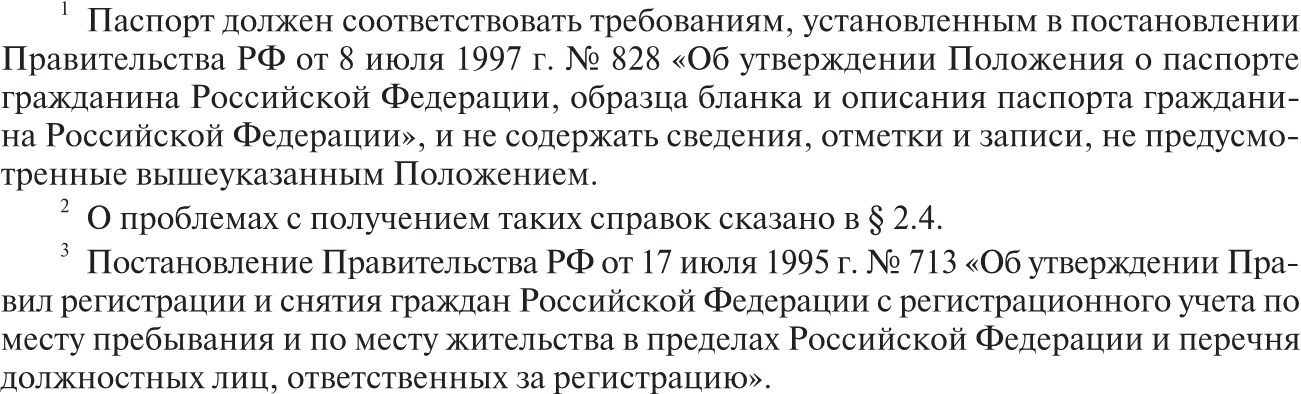

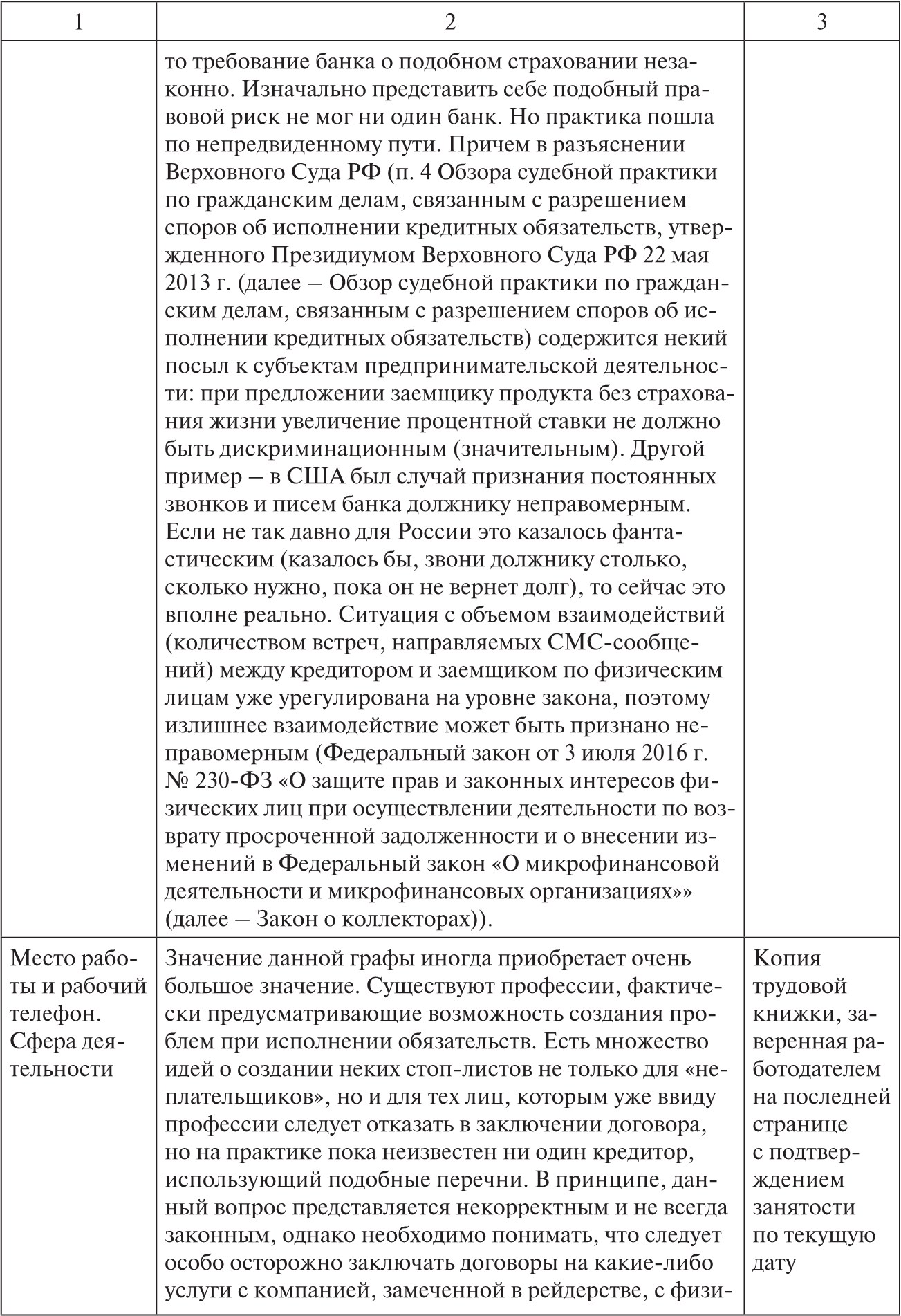

Теперь рассмотрим ключевые показатели анкеты для клиента – физического лица (табл. 2.1).

Таблица 2.1

Анкета для контрагента – физического лица

Продолжение таблицы 2.1

Продолжение таблицы 2.1

Продолжение таблицы 2.1

Окончание таблицы 2.1

Все данные о клиенте анализируются, проверяются, затем переносятся в электронную базу данных (подробнее об этом в § 7.3 книги) и помещаются в определенное досье (кредитное досье либо дело клиента). Некоторые организации создают карточку клиента, хотя в современном мире намного продуктивнее автоматизированная обработка данных.

Для эффективного использования анкет необходимо введение формальных требований к определенным показателям (значениям) анкет с типовыми вариантами решений, например, размер потенциального ежемесячного платежа должен составлять не более1/3 от ежемесячного дохода клиента. Если размер дохода меньше, следует предложить клиенту запросить иные параметры кредита.

В США, да и в России, популярны скоринговые системы оценки показателей, при которых определенные значения дают определенное количество баллов. Итоговое количество баллов служит критерием для принятия решения о сотрудничестве с клиентом25.

Отметим, что количество показателей может быть больше или меньше в зависимости от специфики ситуации. Можно начать с «необязательных» для заполнения анкет, например, установив для заполнивших анкету более льготные системы работы, а затем оценить результативность такого подхода.

Значение анкеты сложно переоценить – все эти данные впоследствии могут быть полезны взыскателю для повышения эффективности процедуры взыскания. Главное, при появлении проблемной задолженности эти анкеты читать, ведь зачастую подбираются только документы, необходимые для суда, заново ищется нужная информация, а про анкету никто не вспоминает.

Тем не менее анкета в рамках управления дебиторской задолженностью представляет собой лишь данные, представленные (декларируемые) клиентом, что не спасает от явных мошенников. Для верификации анкетных данных, а также более серьезной проверки контрагента существуют процедуры проверки правоспособности клиента, его полномочий, также актуально изучение первичных документов. Кредитору следует изначально определиться, насколько глубока должна быть проверка каждого клиента, а если проверка очень содержательна, то целесообразно максимально ее оптимизировать и ускорить, поскольку не все клиенты будут готовы проходить сложную процедуру, что повлечет за собой неэффективность уже самой бизнес-модели ведения деятельности.

§ 2.4. Проверка правоспособности и полномочий представителя контрагента: общие положения, правовые аспекты, судебная практика, способы получения «слабой» стороной выписки из ЕГРЮЛ, устава, бухгалтерской отчетности, сведений об участии должника в судебных разбирательствах при невозможности истребования документов у контрагента

Дороже всего люди расплачиваются за то, что пренебрегают банальными истинами.

Фридрих НицшеЧтобы организация могла заключить сделку с вашей компанией, она должна обладать правоспособностью. Клиенты – физические лица для этого должны быть дееспособными.

Помимо этого, лицо, которое непосредственно подписывает договор, должно иметь право (полномочия) действовать от имени контрагента.

Проверка права контрагента самостоятельно заключить договор, а также проверка полномочий представителя контрагента заключать от его имени сделку – один из ключевых этапов профилактики возникновения проблемной задолженности.

Отсутствие одного из указанных признаков может повлечь за собой признание заключенного договора недействительным и возврат сторон в первоначальное положение, что следует, в частности, из следующих статей ГК РФ: 171 «Недействительность сделки, совершенной гражданином, признанным недееспособным», 172 «Недействительность сделки, совершенной несовершеннолетним, не достигшим четырнадцати лет», 173 «Недействительность сделки юридического лица, совершенной в противоречии с целями его деятельности», 174 «Последствия нарушения представителем или органом юридического лица условий осуществления полномочий либо интересов представляемого или интересов юридического лица».

Например, Постановлением ФАС СКО от 14 мая 2008 г. № Ф08-2222/2008 установлено:

«…исходя из отчета о прибылях и убытках общества, судами правомерно спорная сделка отнесена к крупной, поскольку превышает 25% балансовой стоимости имущества общества.

Согласно пункту 3 статьи 46 Федерального закона «Об обществах с ограниченной ответственностью» решение о совершении крупной сделки принимается общим собранием участников общества. Крупная сделка, совершенная с нарушением требований, предусмотренных настоящей статьей, может быть признана недействительной по иску общества или его участника (пункт 5 статьи 46 указанного закона).

Поскольку общее собрание участников общества не принимало решения об одобрении оспариваемой сделки, суды обоснованно удовлетворили требования общества о признании ее недействительной и применении последствий ее недействительности в соответствии со статьями 167 и 168 Гражданского кодекса Российской Федерации».

Проверка правоспособности юридического лица

Право заключать сделки возникает у юридического лица сразу с момента его государственной регистрации. Прекращается данное право в момент ликвидации организации.

Правоспособность бывает двух видов: общая – это право заключать все сделки и специальная – только на заключение сделок, соответствующих предмету и целям деятельности. Ограничения определяются действующим законодательством и положениями учредительных документов26.

Коммерческие организации (например, все ООО и ПАО), за рядом исключений, вправе заключать любые договоры и осуществлять любые виды деятельности, если даже какой-то вид деятельности в уставе не указан.

Государственные и муниципальные унитарные предприятия (ГУП и МУП), включая казенные, обладают в соответствии с законом специальной правоспособностью и не вправе совершать сделки, противоречащие целям и предмету их деятельности. Кроме того, данные организации не вправе, как правило, распоряжаться имуществом без согласия собственника. Такие сделки будут недействительными. Поэтому при сделках с данными предприятиями следует в обязательном порядке проверять учредительные документы.

Право юридического лица осуществлять деятельность, на занятие которой необходимо получение лицензии, возникает с момента получения такой лицензии или в указанный в ней срок и прекращается по истечении срока ее действия. Чтобы понять, требуется ли для деятельности контрагента лицензия, следует посмотреть ст. 12 Федерального закона от 4 мая 2011 г. № 99-ФЗ «О лицензировании отдельных видов деятельности».

Отметим, что, если даже в учредительных документах коммерческой организации данная деятельность не указана, это не является препятствием для выдачи лицензии и осуществления лицензируемой деятельности27.

В целях надлежащей проверки правоспособности юридического лица изучаются:

– учредительные документы со всеми изменениями и дополнениями, подтвержденными соответствующими свидетельствами о регистрации (нотариально удостоверенные копии);

– свидетельство о государственной регистрации юридического лица (нотариально удостоверенная копия);

– выписка из ЕГРЮЛ (оригинал или нотариально удостоверенная копия) – отметим, что выписка действительна только на момент выдачи, хотя обычаи делового оборота признают ее актуальной месяц, но по большому счету следует запрашивать выписку и на дату заключения договора;

– протоколы общего собрания участников (акционеров) об избрании органов управления (совета директоров, наблюдательного совета, генерального директора) (заверенная секретарем собрания копия).

Подчеркнем, что фактически еще с 2002 г. регистрирующие органы устранились от проверки учредительных документов на соответствие закону. В связи с этим при проверке полномочий конкретного лица на подписание договора стоит обращать внимание не только на содержание устава, но и на его соответствие требованиям законодательства РФ.

Проверка правоспособности индивидуального предпринимателя и дееспособности физического лица

Правоспособность индивидуального предпринимателя практически приравнена к правоспособности юридических лиц: возникает с даты государственной регистрации в качестве предпринимателя (а не с даты рождения физического лица).

Способность гражданина своими действиями приобретать и осуществлять гражданские права, создавать для себя гражданские обязанности и исполнять их (гражданская дееспособность) возникает в полном объеме с наступлением совершеннолетия, т.е. по достижении 18-летнего возраста. До этого возраста ряд сделок совершаются только родителями (для малолетних в возрасте до 14 лет) либо с согласия законных представителей самими гражданами (для граждан в возрасте с 14 до 18 лет), однако ряд особенностей и исключений установлены ст. 26, 28 ГК РФ.

Для некоторых организаций и случаев проверка правоспособности контрагентов является обязательной. Например, в п. 1.5 инструкция Банка России от 30 мая 2014 г. № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» указано: «Должностные лица банка осуществляют прием документов, необходимых для открытия счета соответствующего вида, проверку надлежащего оформления документов, полноты представленных сведений и их достоверности в случаях и в порядке, установленных настоящей Инструкцией, на основании полученных документов проверяют наличие у клиента правоспособности (дееспособности)…». Однако, как проверять эту самую дееспособность физического лица, ЦБ РФ не сообщает.

В связи с этим проверка идет от обратного – нет ли информации об отсутствии дееспособности или ее ограничениях. Для этого, как правило, проверяются:

– паспорт и достижение возраста 18 лет (ксерокопия, оригинал предъявляется);

– водительские права либо разрешение на право ношения оружия, либо справка из психоневрологического и(или) наркологического диспансера.

Отметим, что сведения о наличии у гражданина психического расстройства, фактах обращения за психиатрической помощью и лечении в учреждении, оказывающем такую помощь, а также иные сведения о состоянии психического здоровья гражданина являются врачебной тайной и отнесены к сведениям конфиденциального характера (ст. 8, 9 Закона РФ от 2 июля 1992 г. № 3185-I «О психиатрической помощи и гарантиях прав граждан при ее оказании»).

Допускается предоставление сведений о состоянии психического здоровья гражданина по требованию, но лишь в случаях, установленных федеральными законами. По указанной причине ряд врачей отказываются выдавать подобную справку, поскольку, например, для получения кредита предоставление данных о психическом состоянии человека законом не предусмотрено.

С одной стороны, логика данной статьи понятна – тема достаточно деликатная, а с другой – как кредитору оценить дееспособность физического лица? По данным Росстата число лиц с болезнями нервной системы в 2005 г. составляло 15,3 на 1000 человек, в 2010 г. – 16,4, в 2014 г. – 16,2, а в абсолютном значении – около 2400 человек в год28. При этом речь идет о тех, кто получил данный диагноз впервые в рассматриваемом году, т.е. из года в год количество таких больных складывается. Отсутствие способности понимать свои действия является основанием для признания сделки недействительной (ст. 177 ГК РФ), хотя справки из психоневрологического и (или) наркологического диспансера от признания человека в дальнейшем недееспособным не спасут.

По нашему мнению, поскольку для проверки кредитором достаточно справки об учете(неучете) в соответствующем учреждении, а не о фактах обращения за помощью и о состоянии психического здоровья, то с согласия (запроса) физического лица данные об учете(отсутствии учета) в подобных учреждениях должны быть предоставлены.

Проверка полномочий на совершение сделки

От имени юридического лица договор подписывает орган, уполномоченный на это учредительными документами, т.е. единоличный исполнительный орган (директор, генеральный директор, президент). Для проверки легитимности руководителя необходимо запросить:

– протокол общего собрания акционеров (участников) или совета директоров (орган, уполномоченный избирать единоличного исполнительного органа определяется по уставу) об избрании генерального директора и сверить срок полномочий с уставом. Полномочия руководителя организации на заключение договоров от ее имени являются уставными; все другие лица могут подписывать договоры только на основании доверенности;

– доверенность – выдается не от имени руководителя, а от имени самого юридического лица. Доверенность от имени юридического лица выдается за подписью его руководителя или иного лица, уполномоченного на это в соответствии с законом и учредительными документами (п. 4 ст. 185 ГК РФ). Наличие доверенности не освобождает от проверки полномочий лица, выдавшего доверенность.

При проверке полномочий руководителя организации на подписание договора необходимо определить, являются ли предполагаемые сделки:

– крупными сделками29 – для этого размер активов общества (не путать с размером уставного капитала и стоимостью чистых активов30), по данным последнего квартального бухгалтерского баланса, соотносится с ценой (или балансовой стоимостью) приобретаемого имущества – если сделка превышает 25% размера активов, то по общему правилу является крупной;