Полная версия

Взыскание долгов: от профилактики до принуждения

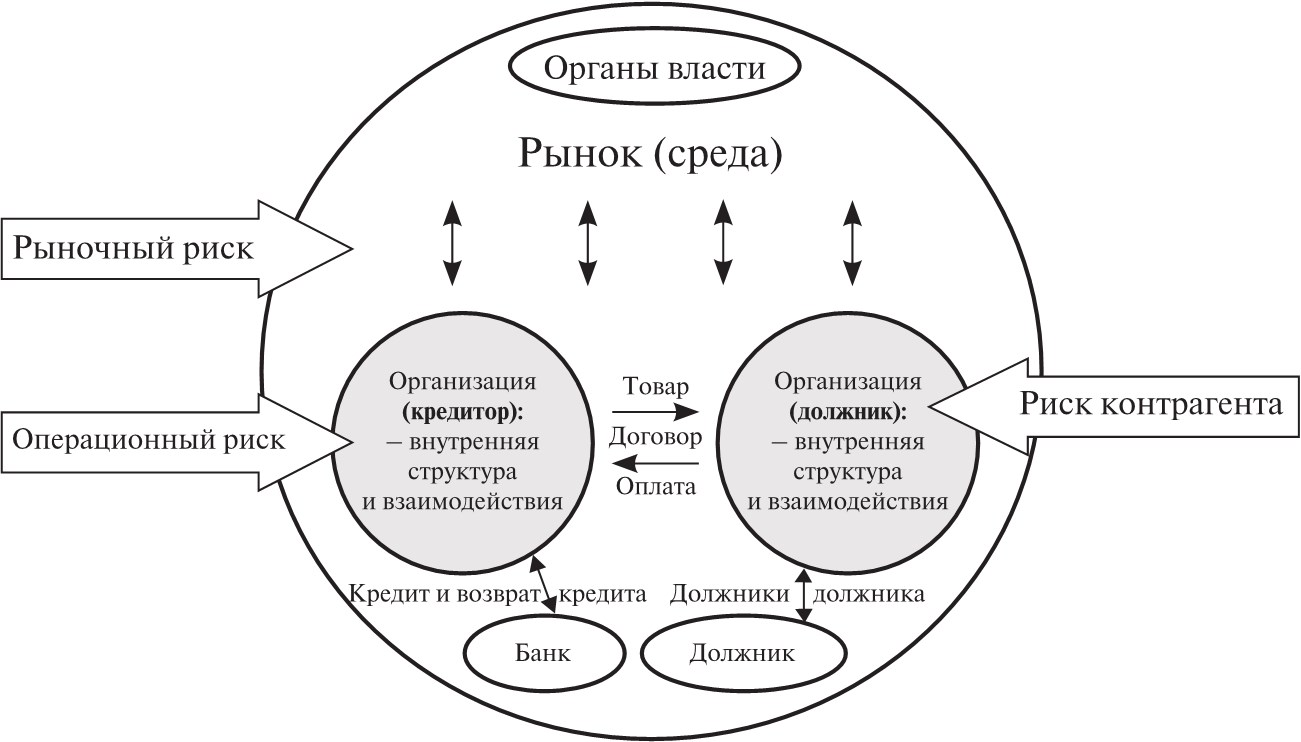

Рис. 1.1. Базовая схема рисков

При анализе рисков следует понимать, что и кредитор, и должник – это одна из частей более общей системы, включающей в себя и другие организации, и множество различных отношений, причин и следствий, и определенную платформу для существования: законодательство, географическое положение, конкретную историческую ситуацию.

Сам должник – точно такая же организация, как и кредитор, со своей внутренней структурой, операционными и рыночными рисками, персоналом. И должник в ряде случаев аналогично зависит от деятельности своих поставщиков и прочих должников, как и кредитор, который, как правило, также является должником в других отношениях.

Система (от греч. systema) означает нечто составленное из частей, соединение. Система – упорядоченная совокупность элементов, между которыми существуют или могут быть созданы определенные отношения12. Система – это «сложное единство, сформированное многими, как правило, различными факторами и имеющее общий план или служащее для достижения общей цели»13.

Рассматривая дебиторскую задолженность, должника, отношения с ним и его риски как одну из частей системы во всех ее взаимосвязях и проявлениях, т.е. используя системный подход, кредитор получает мощный инструмент управления данным процессом, поскольку имеет возможность увязывать все риски, видеть процесс в целом, а не разрозненные факты и события, определять основных участников процесса и ключевые точки воздействия на него.

Системный подход – это подход, при котором любая система рассматривается как совокупность взаимосвязанных элементов. Сущность этого подхода заключается в рассмотрении объектов как систем и одновременно как элементов более общей системы.

Системный подход позволяет понимать общие предпосылки и условия для возникновения проблем, конкретные причины невозврата задолженности, прогнозировать то или иное поведение должника, представлять тенденции движения всей системы, а также общие и частные причинно-следственные связи.

Однако должник не может существовать и вне другой, более общей системы – государства. В системе, выраженной в виде государственных органов, нормативно-правового регулирования, механизмов учета и регистрации, должники отражаются, как в зеркале, в виде регистрации в налоговой службе, фондах, сдачи бухгалтерского баланса, показывающего виды и движение активов организации, прибыли и убытки. В системе «отражается» и имущество, подлежащее государственной регистрации, расчетные счета в банках, арендные отношения с контрагентами. Таким образом, используя «отражение» деятельности организации-должника, можно относительно ясно видеть, что она собой представляет.

Приведем в качестве примера открытые интернет-ресурсы, позволяющие увидеть эти «отражения» и общие взаимосвязи системы, в частности:

– данные Минэкономразвития России могут быть полезны для анализа рыночной ситуации (www.economy.gov.ru);

– данные с сайтов судов – для определения среднестатистической вероятности возврата иска, о количестве дел на одного судью, сведения о том, не судится ли должник, каков процент возврата исков, удовлетворения жалоб на приставов, удовлетворения исков определенной категории на www.cdep.ru;

– данные Банка России (www.cbr.ru) – для понимания тенденций выдачи кредитов, тенденций роста просрочек или уточнения данных по банку.

На наш взгляд, ознакомиться со статистикой судов максимально полезно хотя бы для того, чтобы понять, как действуют и какие иски подают другие юристы и выигрываются ли такие дела. Именно с этой целью далее будет приведена статистика по наиболее значимым судебным решениям.

Также большую практическую пользу можно извлечь:

– из сайта ФНС России (www.nalog.ru) – о зарегистрированных юридических лицах, об адресах массовой регистрации;

– сайта ФССП России (www.fssprus.ru) – о том, является ли организация должником, об имуществе, выставляемом на торги, о статистике возврата долгов, количестве исполнительных производств и нестандартных способах поиска имущества.

На сайте www.notary.ru можно проверить, не приостановлен ли статус нотариуса. О существующих юридических проблемах взыскания и путях решения можно узнать на юридических форумах (www.bankir. ru, www.yurclub.ru), о новостях в сфере законодательства – подписавшись на рассылку системы «Гарант» или «КонсультантПлюс» (www. garant.ru, www.consultant.ru).

Глава 2

Профилактика возникновения проблемных долгов

Кто ищет одних лишь верных прибылей, навряд ли станет очень богат; а кто вкладывает все имущество в рискованные предприятия, зачастую разоряется и впадает в нищету; поэтому надлежит сочетать риск с известным обеспечением на случай убытков.

Фрэнсис Бэкон§ 2.1. Цель профилактики, выбор объема профилактических мер

Предвидеть – значит управлять.

Блез ПаскальПрофилактика (от греч. prophylaktikos – охранительный), согласно словарю русского языка Д.Н. Ушакова14, означает совокупность мероприятий, предупреждающих заболевания. В современном русском языке профилактику понимают гораздо шире, чем профилактику заболеваний, распространяя термин на многие другие отношения.

Проблемный долг, как и любую проблему, следует исключать до его возникновения. Продавая товар компании, в которой нормой признана «политика неплатежей»15, можно с большой вероятностью утверждать, что в определенный момент у вашей организации появится проблемная задолженность.

Цель профилактики – не допустить проблемного клиента к сотрудничеству с организацией, исключить экономические, правовые и прочие риски, связанные с невозвратом долга для существующих контрагентов (например, признание договора недействительным), вести учет, контроль и документальное обеспечение своевременного возврата долга, а также предпринимать действия по предупреждению невозврата долга. «Прививками» являются определенные меры профилактики, позволяющие оценить и нейтрализовать данный риск до заключения договора и создать систему «пожарной безопасности» на этапе сопровождения договора.

Профилактика проявляется и в том, что организация следит за клиентом и оценивает ряд показателей, которые характеризуют проблемность данного клиента и приводят к необходимости исключить дальнейшую работу с ним. Такие решения принимаются, в частности, если выясняется, что:

– размер кредиторской задолженности контрагента (т.е. размер других долгов) уже превышает стоимость реальных активов;

– количество заказов резко вырастает, а это не обусловлено возможностями клиента и потребностями рынка;

– магазин клиента закрыт «на ремонт», перекрыт стройкой, и возможности реализации вашего товара отсутствуют;

– клиент отказывается предоставить документы для оценки правоспособности (при условии, что ранее это было нормой);

– клиент необычно себя ведет, например: он торопится, суетится, соглашается на самые невыгодные условия, явно не желает платить по предоплате – все это может свидетельствовать о проблемности контрагента или мошеннической схеме;

– в бизнес-окружении ходят «слухи» о проблемности контрагента. Порой интуиция подсказывает, что что-то не так. Ведь глядя на рекламу МММ, миллионы человек поверили в высокие прибыли, однако вряд у них не появлялась мысль, что «бесплатный сыр бывает только в мышеловке».

При отсутствии профилактических мер, во-первых, исключается возможность оценки данного риска, во-вторых, возрастает вероятность реализации данного риска.

Приведем пример: кредитный инспектор не проверил подписание кредитного договора заемщиком, хотя по технологии заемщик должен подписывать этот договор в присутствии инспектора. Однако этого сделано не было – подписанный договор в банк передал курьер, кредит был перечислен заемщику. В первую же дату возврата кредита возникла просрочка. В судебном заседании о взыскании суммы кредита заемщик заявил, что не подписывал договор, и потребовал почерковедческой экспертизы. Выяснилось, что заемщик действительно не подписывал договор и не подписывал платежных поручений о перечислении кредитных денег со своего счета, в связи с чем суд отказал во взыскании долга, а дело перешло в разряд уголовных. Таким образом, только одна элементарная ошибка на этапе профилактики привела к максимально негативным последствиям.

Однако в некоторых сферах и сама профилактика не является нормой. Например, проверка личности обратившегося, т.е. сверка с паспортом. Очевидно, что надо знать клиента в лицо, хотя бы для того, чтобы не заключить договор с мошенником, не имеющим с контрагентом ничего общего. Однако в деловой практике отношений между небольшими организациями это не принято.

Особо вопрос профилактики актуален для «слабой» стороны в договоре.

«Слабая» сторона в договоре в нашем понимании – это сторона, которая не имеет возможности изменять условия договора, проверять контрагента («сильную» сторону). При этом она обязана выполнить все условия, предложенные контрагентом. Причиной этого может быть монопольное положение контрагента – «сильной» стороны (банк, страховая компания, организация системы ЖКХ, государственная организация), уникальность услуг контрагента. При этом речь идет не только о договорах присоединения, но и о всех других случаях, когда по «неюридическим» причинам сторона обязана следовать указаниям «сильной» стороны, хотя вправе и отказаться от заключения договора с таким контрагентом, зная, что это решение будет для нее невыгодным.

«Сильным» сторонам проще. Так, один из банков имеет возможность даже фотографировать заемщиков. Пожалуй, когда технологии отслеживания по камерам наблюдения достигнут определенных высот, недобросовестный должник не сможет появиться на улице, боясь своего обнаружения. С другой стороны, паспорт заемщика также содержит фотографию, и, предоставляя копию паспорта, никто уже не задумывается, что дает свою фотографию кредитору.

Профилактика важна и для понимания должниками вашей политики истребования долгов: если должник получает уведомление о платеже за несколько дней до оплаты, после первого дня просрочки получает вежливую претензию с требованием уплатить пени, а также уведомление о лишении в дальнейшем скидок и уступок, то вашу организацию начнут уважать и передвинут в списке кредиторов, которым надо платить вовремя, на первое место, если даже название вашей компании не начинается с буквы «А».

Однако есть мнение, что, сколько клиента не проверяй или насколько клиент не был бы хорош с точки зрения показателей деятельности, при большом желании долг он не вернет, имущество «уведет», и, соответственно, застраховаться от невозврата практически невозможно.

Да, это отчасти так – если клиент не намерен отдавать долг, он его добровольно не отдаст и сделает все возможное, чтобы принудительно долг также не был бы взыскан. Вместе с тем система профилактики позволит изначально исключить проблемных контрагентов, выстроить юридически «чистую» сделку, обеспечить исполнение обязательств по ней имуществом должника либо иными гарантированными способами и, главное, обеспечить возможность принудительного взыскания задолженности.

Выбор объема профилактических мер

Делай, что можешь, тем, что имеешь, там, где ты есть.

Теодор РузвельтДебиторская задолженность – это нормальное явление. Полностью исключить его из рисков означает прекратить деятельность организации, поэтому в профилактике важен баланс между интересами коммерческой организации и рисками контрагента.

Попросить клиента заполнить анкету еще можно, но в идеале хотелось бы попросить предоставить залог или поручительство генерального директора, все документы по имуществу, принести справку о дееспособности и об отсутствии судимости, запросить обязательство о ежеквартальном представлении финансовой отчетности, указать в договоре 100%-ную предоплату. Но это чаще всего невозможно. И не всегда целесообразно с точки зрения затрат и эффекта.

Сложные системы профилактики возникновения просроченной задолженности просто нецелесообразны в ряде ситуаций, например: при розничной продаже, при полной предоплате, при объективно небольшом риске, при перекрытии риска эффектом от множества сделок. А в некоторых случаях – при заключении публичного договора (т.е. обязательного к заключению кредитором) – полная проверка и оформление обеспечения вовсе невозможны.

Системы профилактики долгов, в том числе с заключением обеспечительных сделок, распространены лишь в банковской и финансовой сфере. В остальных случаях профилактика ограничивается установлением в условиях договора неустоек и получением информации из открытых источников.

Есть интересная интерпретация универсального закона Парето о том, что 20% причин порождают 80% следствий. Речь идет о том, что 20% дебиторов дают 80% всей дебиторской задолженности. Возможно, это и не так, но очевидно, что максимально следует проверять дебиторов, которые приносят организации наиболее существенный размер задолженности, и в меньшей степени следует проверять те 80% дебиторов, которые дают лишь 20% всей дебиторской задолженности.

Перед тем как выстраивать систему сбора данных, проверки документов и правоспособности, следует ответить на вопросы: насколько это оправданно и в каком случае какой объем профилактики проводить? Каков минимальный объем профилактики для каждого случая?

Отметим, что глобально решением проблемы возврата долгов могут быть не профилактика и возврат задолженности, а наращивание бизнеса, агрессивное увеличение количества клиентов, увеличение ставок и цены товара. В конкретной ситуации это может быть более эффективным, чем создание инструментария для взыскания долгов, но в целом – это очень рискованный путь. Подобная политика без четкого представления объема возможных невозвратов и конкретного эффекта приведет лишь к банкротству компании.

Перечислим критерии, которые помогут дать ответ на указанные вопросы.

Первый критерий – рискованность сделки с контрагентом для существования кредитора, в частности:

– значительный для организации размер потенциальной дебиторской задолженности, например, когда непогашение данной задолженности повлечет для организации невозможность исполнять иные свои обязательства – по заработной плате, аренде, налогам, другим контрагентам16;

– иные случаи, когда риск заключения договора с данным контрагентом для организации существен, например, по срокам отвлечения средств, по невыгодности условий.

Второй критерий – это затраты на систему профилактики. Выявление имущества должника и его деловой репутации, сбор и обработка неофициальной информации требуют наличия службы безопасности или расходов на услуги сторонних организаций. Проверка правоспособности – необходимость создания юридической службы. Выезд в компанию – это транспортные расходы. Учет клиентов в системе – затраты на покупку и настройку системы. До внедрения системы профилактики целесообразно рассчитать данные затраты, эффект от них и риски, связанные с отсутствием системы профилактики.

Вполне возможно, что увеличить стоимость товара (с учетом общего риска невозврата) и направить усилия сотрудников на поиск новых клиентов окажется дешевле и выгоднее индивидуальной профилактической работы с клиентом.

Кроме того, можно заказать информационную справку по проверке клиента у сторонней организации. Так, анализ предложений на данном рынке показал, что стоимость услуг по проверке соответствия представленных данных о существовании фирмы, ее руководителе и учредителях, о счетах, а также проверка по базам налоговой службы, судебным базам, отсутствию(наличии) судимости составляет от 3000 до 7000 руб. Однако никакой ответственности данные компании за недостоверные сведения не несут.

Если для крупных компаний такой вопрос неактуален – клиенты сами приносят все необходимые документы и сведения, то наиболее целесообразным вариантом для «слабой» стороны договора является выбор минимального перечня профилактических действий, не требующих особых затрат, например, проверка по открытым судебным базам и запрос выписки из ЕГРЮЛ17. Зачастую контрагенты не против того, чтобы дать ключевые документы для ознакомления.

Третий критерий – время, необходимое для профилактических мер. Время, как известно, самый важный и невосполнимый ресурс. Упущенное время вернуть нельзя. С другой стороны, «тише едешь – дальше будешь».

Следует предварительно оценить максимальное время, необходимое от момента обращения клиента до заключения с ним сделки. Рассмотрим с точки зрения затрат по времени два примера: запрос документов о контрагенте и оформление залога недвижимого имущества.

Запрос и анализ копий документов о контрагенте включает в себя:

– выявление объема данных и перечня документов по клиенту (до обращения клиента);

– доведение информации о запросе до клиента, анализ полученной информации клиентом (несколько минут);

– поиск документов клиентом и доставка в вашу организацию (от часа до нескольких дней);

– копирование документов клиентом или вашей организацией (до часа);

– сверка копий и оригиналов документов (до часа);

– независимое получение выписки из ЕГРЮЛ (5 дней);

– внесение данных о клиенте в анкету или автоматизированную систему (до часа);

– проверку правоспособности контрагента и полномочий руководителя контрагента (5 дней).

В итоге запрос и анализ документов могут занять до 10 дней и потребуют участия как минимум одного специалиста организации, наличия ксерокса, принтера и уплаты государственной пошлины для получения выписки из ЕГРЮЛ.

Рассмотрим второй пример: оформление залога недвижимого имущества. Эта процедура состоит из:

– определения перечня документов для проверки предмета ипотеки (до обращения клиента);

– поиска клиентом документов по имуществу и доставки их в вашу организацию (от дня до месяца, если документы надлежащим образом не оформлены);

– копирования документов (до 1 часа);

– сверки копий и оригиналов документов (до 1 часа);

– проверки данных об имуществе (получение выписки из ЕГРИП – до 5 дней).

– проверки состояния предмета залога (1 день);

– подготовки правового заключения по принятию в залог имущества (до 5 дней);

– устранения замечаний, выраженных в правовом заключении: от предъявления согласия супруги залогодателя до узаконения перепланировки (до 2 месяцев);

– составления договора об ипотеке, согласования и визирования заинтересованными подразделениями, подписания договора (от 5 дней до 1 месяца);

– поездки в федеральную регистрационную службу и сдачи документов для государственной регистрации договора об ипотеке (1 день в лучшем случае);

– государственной регистрации договора об ипотеке (1 месяц);

– получении зарегистрированных документов (1 день).

В итоге, выдвигая требование о представлении залога недвижимости, организация и клиент потратят как минимум полтора месяца (при наличии всех документов) только на оформление залога плюс работа специалиста юридической службы, службы проверки залогов, менеджера по привлечению клиентов, транспортные расходы, использование ксерокса и принтера, уплата пошлины за регистрацию договора.

Вместе с тем при неисполнении контрагентом своих обязательств у вашей организации будет гарантированное обеспечение, из стоимости которого можно будет удовлетворить свои требования к должнику. Но насколько клиент заинтересован в ваших услугах, чтобы ждать месяц?

На основании анализа всех критериев следует выявить ключевые в конкретной ситуации направления и объем профилактики возникновения просроченной задолженности.

Обратите внимание: отсутствие системы профилактики может повлечь за собой риск неплатежей не только одного клиента, но и многих клиентов, помимо возникновения системного риска захвата предприятия рейдерскими компаниями или мошеннических схем.

К примеру, в период кризиса 2008 г., по данным Департамента имущества Москвы, «рейдерские атаки на столичные предприятия в последнее время усилились, поскольку ослабленные предприятия становятся наживкой для недружественных поглощений. Активизация рейдеров напрямую связана с негативными последствиями мирового финансового кризиса для городской экономики. В городе появились структуры, которые постоянно мониторят рынок, выявляя проблемные предприятия, пригодные для захвата. В особо трудной ситуации оказались предприятия малого и среднего бизнеса»18.

§ 2.2. Ключевые меры профилактики на начальном этапе построения отношений с контрагентом: экономические, правовые, организационные, обеспечение безопасности. Понятие правового риска

Лучше думать перед тем, как действовать, чем после.

ДемокритРассмотрим экономические, юридические, организационно-управленческие меры профилактики возникновения проблемной задолженности, а также блок мер по общей безопасности.

1. Экономические меры

Цель: исключение экономических (финансовых) рисков.

Основные задачи:

– разработка кредитной политики – базового документа, устанавливающего параметры дебиторской задолженности, в частности те, что будут указаны далее;

– установление максимального размера дебиторской задолженности (по мнению экспертов, достижение размера дебиторской задолженности более 30% размера активов является для организации существенным риском. При определении максимального размера долгов следует учесть расходы организации на производство товара и размер активов организации. Далее следует рассчитать, сможет ли организация покрыть данные расходы из собственных средств);

– установление и регулярный пересмотр лимитов задолженности на каждого контрагента с учетом его платежной дисциплины, а также имеющихся рыночных рисков для деятельности данных контрагентов19;

– планирование дебиторской задолженности – установление дат и размеров возникновения дебиторской задолженности и сроков ее погашения с учетом необходимости новых заказов, выплаты заработной платы, собственных долгов и обязательств и сроков их исполнения. Определение тенденций возврата и просрочки, коэффициентов оборачиваемости дебиторской задолженности необходимо для формирования бюджета, распределения долговой нагрузки, соблюдения показателей ликвидности;

– расчет рыночного риска и риска контрагента – определение вероятности неисполнения конкретным должником своих обязательств с учетом рыночного риска;

– установление политики ценообразования – в цену на товар закладывается не только прибыль организации, но и компенсация риска невозврата планируемого объема задолженности, в частности:

● определение скидок в зависимости от платежной дисциплины контрагента (например, предоставление скидки стимулирует к оплате по системе предоплаты),

● формирование размеров штрафов и пеней – с учетом того, что не все расходы могут быть переложены на должника в суде20, рекомендуется оценить данные расходы и заложить их в размер штрафов и пеней,

● формирование принципов расчетов с контрагентами (предоплата, сроки оплаты, безналичные платежи и пр.) исходя из финансового состояния кредитора, собственных обязательств кредитора; – определение налоговой политики кредитора;

– диверсификация клиентов по степени риска для организации;

– формирование системы показателей и их оценки для определения платежеспособности контрагента – выявляются в результате анализа бухгалтерской отчетности, результатов хозяйственной деятельности, перспектив рынка, на котором работает контрагент, в частности:

● установление перечня показателей деятельности должников, сигнализирующих об определенных рисках невозврата (на этапе как андеррайтинга, так и сопровождения исполнения). Например, соотношение размера реальных активов и кредиторской задолженности, определение стандартных рисков и условий приемлемости нестандартных рисков,

● проверка платежеспособности и финансового состояния контрагента в целях определения рисков невозврата;

– формирование условий обеспечения исполнения обязательств – необходимость обеспечения определяется исходя из наличия риска невозврата долга, анализируется необходимость иного страхования рисков. Далее проводится анализ стоимости закладываемого имущества исходя из сроков реализации, прорабатываются условия иного обеспечения с учетом его стоимости и гарантированности;

– определение ключевых показателей эффективности управления дебиторской задолженностью.

2. Правовые меры21

Цель: исключение правового риска.