Полная версия

Искусство приумножения капитала

Я могу порекомендовать выбрать накопительный счет у агрегаторов на банки.ру и сравни.ру. Только обратите внимание, что процент должен быть стабильно высоким на протяжении всего срока содержания подушки, а условия обслуживания не должны предполагать обязательность ежемесячных трат по дебетовой карте. На момент написания этой книги моим личным требованиям отвечали только 3 банка, это Открытие, частично ТКБ и Ренессанс.

Дальше вас ждет тест, который вы пройдете довольно легко если усвоили материал из уроков. Обязательно проходите тестирования, не пасуйте перед заданиями, на их прохождение у вас столько времени сколько потребуется. После прохождения тестирования переходите к следующему уроку. Помните, что этот материал приоритетен для достижения финансовой независимости и будущего расставания с работодателем. Жду вас в следующем уроке.

ТЕСТ К ГЛАВЕ 1

Задание 1. Кто может заниматься инвестициями?

1. Только предрасположенный к инвестициям человек

2. Только специальные управляющие компании

3. Любой человек

Задание 2. В какой пирамиде 90-х действовал принцип «сегодня всегда дороже, чем вчера»?

1. Властилина

2. Русский Дом Селенга

3. Финико

4. МММ

5. Хопер-инвест

Задание 3. Что из перечисленного не является инвестицией в широком смысле? Проще говоря, на чем нельзя заработать?

1. Права на музыкальные произведения

2. Личный автомобиль, не для такси

3. Покупка старых нераспакованных наборов LEGO, журналов, комиксов, первых моделей айфонов и т.д.

4. Квартира для личного проживания

5. Старые виниловые пластинки, марки, советские игрушки, монеты

6. Покупка коллекционных предметов для продажи на аукционе

7. Покупка дорогого алкоголя не для употребления, а для перепродажи

8. Покупка акций, облигаций, фондов

9. Покупка золота

Задание 4. Можно ли инвестировать без цели инвестирования которая измерима по сумме и сроку?

1. Можно, но не нужно, так как для каждой цели и срока должны быть определены нужные инвестиционные инструменты

2. Нет, нельзя, ничего не получится в итоге

3. Можно, все равно что-нибудь да выйдет

Задание 5. Если вы хотите получать 20 000 рублей в среднем ежемесячно при годовой доходности ваших вложений в районе 12%, то не меньше какой суммы должен быть размер ваших инвестиций? Если проще – сколько нужно вложить чтобы получать 20 000 рублей в месяц, если это вознаграждение в годовом выражении составляет 12%.

Задание 6. Можно ли инвестировать если есть незакрытые рассрочки/кредиты?

1. Можно если осталось платить около года

2. Господи, НЕТ конечно!!!

3. Можно если доходность от инвестиций выше процента по кредиту

Задание 7. 360 000 часов это немногим более 41 года. Но ведь мы же оптимисты? Или просто еще очень молоды… А сколько часов в 50 годах? Пусть високосных лет в расчетах не существует.

Задание 8. Какие параметры должны характеризовать ваши систематические инвестиции?

1. Размер зарплаты

2. Мера риска

3. Процент доходности

4. Возвратность вложений

5. Куда сейчас модно инвестировать на рынке

Задание 9. Ваша зарплата 35 000 рублей, вы держите себя в черном теле, иначе как объяснить скромный уровень расходов в размере 9 000 рублей в месяц. Но вот незадача – ежемесячный платеж по долговым обязательствам составляет 14 000 рублей. Что вам было бы предпочтительнее: уменьшать срок кредита или размер платежа?

1. И гасить, и откладывать в подушку, и инвестировать

2. Ничего не делать, пусть будет как есть

3. Делать частично-досрочные погашения с уменьшением размера платежа, через месяц пересчитать

4. Делать частично-досрочные погашения с уменьшением срока кредита, через месяц пересчитать

Задание 10. Для чего нужна подушка безопасности?

1. Подушка нужна для экстренных трат

2. Чтобы всегда иметь деньги на повседневные расходы

3. Подушка нужна для супер выгодных предложений горящих туров

4. Подушка нужна чтобы похоронить на счете деньги с концами

Задание 11. Какой минимально допустимый размер подушки безопасности, в рублях?

Задание 12. Подходят ли акции, облигации, фонды, золото, валюты для хранения подушки безопасности?

1. Да, всегда доступные деньги в любой момент времени, даже когда биржи закрыты

2. Нет, так как деньги должны быть доступны к снятию хоть через минуту после возникновения потребности

3. Да, будет расти быстрее, чем вклад в банке

ГЛАВА 2 АКТИВЫ И БРОКЕРЫ

Виды активов

Поздравляю с успешным прохождением тестирования по предыдущему модулю и добро пожаловать к первой практической части. В ней мы чуть подробнее разберем то, что является инвестициями, какие есть виды активов и далее перейдем к выбору брокера.

Задание 1. Еще раз вспомним про то, как можно классифицировать действие или объект как инвестицию:

1. Инвестиция это приобретение актива с целью его дальнейшей продажи по более выгодной цене

2. Инвестиция это получение кредита на покупку необходимых средств

3. Инвестиция это ставка в онлайн казино или на спорт

4. Инвестиция это покупка жилья или автомобиля для личного пользования

5. Инвестиция это приобретение актива с целью получения от него дохода в виде процентов или дивидендов

Раз дела обстоят именно таким образом, то является ли покупка золота для дальнейшей продажи по более высокой цене инвестицией? Да.

Можно ли купить недвижимость, пусть даже на этапе котлована, и к моменту сдачи объекта выставить ее на продажу дороже? Да.

А может быть стоит не продавать это жилье, а вместо этого сдавать его и получать ежемесячную арендную плату? Тоже да.

По сути инвестицией является любой товар или услуга, которые будут к месту и с выгодой: закупка варежек к зиме, муки для пекарен перед весенней посевной или старый добрый КАМАЗ с навозом перед дачным сезоном.

Но у меня закрадываются сомнения относительно предложенных вариантов, вы ведь хотите цифровой способ что-то покупать, желательно со смартфона, чтобы затем это продать дороже, либо чтобы оно регулярно приносило доход. И тут появляется основное разделение по видам активов, которое необходимо учитывать, ведь купленная коллекционная монета отличается от вклада в банке, а вложения в акции и облигации отличаются от квартиры, которую купил для себя.

Знакомьтесь. Активы делятся на производительные и непроизводительные:

1. Производительные активы это те активы, которые производят дополнительную прибыль для их владельца без необходимости заниматься их перепродажей;

2. Непроизводительные активы это те активы, которые не производят сами по себе чистую прибыль, но могут создать ее если продать эти активы дороже чем купил.

Например если вы купили автомобиль и сдаете его в аренду таксопарку, то автомобиль генерирует вам прибыль и является производительным активом. А вот если вы покупаете автомобиль и хотите заработать на нем только от перепродажи, то это непроизводительный актив, так как он не генерирует вам доход, а прибыль может появиться только в случае перепродажи.

Вы положили на год в шкаф слиток золота, горстку коллекционных монет и 15 телевизоров. Открыли шкаф через год, а их количество не изменилось, потому что они ничего не произвели. Значит это непроизводительные активы, а значит заработать на этих вещах можно только если вы попытаетесь продать их дороже чем купили.

Вы положили в шкаф долю действующего бизнеса в виде акций, часть его долгов в виде облигаций и банковскую карточку с процентом на остаток по ней. Открыли шкаф через год, их количество тоже не изменилось, но изменилась их стоимость из-за того, что бизнес зарабатывал прибыль и делился с вами дивидендами например или купонными платежами по облигациям, ну а набежавший процент по банковской карточке и подавно увеличил размер вложений. То что работает и приносит прибыль даже если просто лежит в шкафу называется производительным активом, который кстати тоже можно продать дороже чем купил, но при этом вы расстанетесь с потоком поступления новых денег.

Задание 2. Вы купили вагон подушек каждую по 300 рублей и через год продали их по 900 рублей. За год количество подушек стало больше? Они произвели какое-то количество нового пуха или перьев? Может быть подушки поделились пополам митозом и их количество удвоилось? НЕТ. Выгода от этого инструмента образовалась только из-за того, что вы продали его дороже, чем купили. Поэтому подушки или любое другое средство вложения с подобными характеристиками это:

1. Производительный актив

2. Непроизводительный актив

Задание 3. Выберите все непроизводительные активы (те активы, которые создают дополнительную чистую прибыль ТОЛЬКО если их продать дороже чем купил):

1. Золотой слиток

2. Вклад в банке под процент

3. Пачка валюты в шкафу

4. Дивидендные акции

5. Ведро клубники на базаре

Прекрасно. Те активы давали нам прибыль только если их купить дешевле (или даже получить бесплатно, то есть даром), а потом продать кому-то дороже. Вот только от простого лежания в шкафу эти вещи не принесут ничего. А ведь стоимость непроизводительных активов может еще и упасть.

Задание 4. Теперь давайте выберем производительные активы (те активы, которые генерируют дополнительную чистую прибыль для их владельца):

1. Может все таки золото? Золото же всегда в цене!

2. Акции компаний, так как это частичка права собственности на имущество компании и получение соответствующей доли прибыли

3. А как насчет облигаций? Это же по сути долги компаний или даже государства, которые они обязаны возвращать с процентами (в общем случае)!

4. Все так сложно, лучше положить деньги на вклад в банк, это точно принесет хоть какой-то процент

5. Надо инвестировать в соль, сахар, гречу и патроны

6. Я понял! Если недвижимость купить для сдачи в аренду, то она должна приносить доход!

А вот грибы, интересно, или любые другие растения это производительный актив?.. Как вы думаете? Просто я не знаю если честно. Но что-то в этом есть…

Суть инвестиционных стратегий может быть абсолютно разной, но чтобы на долгосроке быть всегда в плюсе нужно выбирать производительные активы, а не ждать создания подходящих условий, которые бы повысили стоимость непроизводительных активов для того, чтобы выйти из них в прибыль, а чаще всего хотя бы просто в 0.

Однако и тот и другой вид активов подвержен простому и не всегда понятному колебанию рыночных цен. Поэтому мы уточнили, что работой с заведомо ненулевой суммой в итоге будет обладание именно производительными активами.

Игорь Рыбаков в одной своей книге написал гениальную вещь на это счет: выбирай только те решения, которые сделают тебя богаче.

Я прислушался к совету, которым теперь делюсь с вами. О том как, где и какие активы выбирать мы поговорим чуть позже, а пока нам нужно разобраться с брокерами. Не пропускайте эту часть, там содержится бонус. А уже во второй части книги мы подробно рассмотрим проверенные и самые выгодные стратегии трейдинга и инвестирования. Поехали дальше!

Брокеры

Брокеры это посредники, которые предоставляют нам доступ к организованным торгам на биржах. Без брокеров торговать на биржах нельзя, это пока что.

Биржа это место где реализован технологичный способ передачи прав собственности на самые разные активы: акции, облигации, фонды, металлы, товары, инструменты срочного рынка и так далее.

Свободные денежные средства за счет которых вы будете приобретать производительные активы хранятся на счетах брокеров, пока вы их не потратите на что-то. Купив что-то, вы передаете эти деньги через брокера на биржу, а биржа передает их уже продавцу на счет, который открыт уже у его брокера.

Права на купленные активы хранятся в промежуточных структурах, называемых депозитариями, которые брокеру не принадлежат. Депозитарии занимаются учетом прав собственности на хранящиеся на счетах инвесторов активов.

Брокера можно сравнить с организацией, которая выдала вам счет с доступом к нему, вы кладете деньги на этот счет и что-то покупаете и продаете, а далее внутри биржи происходит взаимоудовлетворение заявок покупателя и продавца.

Задание 5. Можно ли торговать на бирже без открытия брокерского счета?

1. Да

2. Нет

Какие биржи вам уже известны? В списке приведены лишь некоторые из них.

1. Xetra

2. NYSE

3. KASE

4. Санкт-Петербургская биржа

5. Московская биржа

6. NASDAQ

По сути нам нужны торги инструментами в основном на Мосбирже, именно на ней представлена львиная доля всех компаний РФ. До одного знаменательного события, связанного с Украиной, там начинали торговаться еще и иностранные акции за рубли, но на момент написания книги все торги этими инструментами были заморожены.

Исторически так сложилось, что на СПБ Бирже торговались в свою очередь иностранные активы, их можно было купить уже за валюту. Нужно ли оно вам или обойдемся другими альтернативами покажет время, а пока пойдем дальше.

Названия каких из этих брокеров или схожих по названию компаний вы уже слышали ранее?

1. Тинькофф Инвестиции

2. Сбербанк

3. ВТБ

4. Альфа-банк

5. БКС

6. Открытие

7. ФИНАМ

8. Цифра брокер

9. Любой другой брокер

Суть в том, что ввиду ранее объявленных санкций многие брокеры потеряли возможность торговать иностранными активами, включая даже простейшие валюты, а ведь именно на бирже можно купить те же самые доллары и евро по самому выгодному курсу, но мы не об этом.

Вы можете посмотреть тарифы на сайтах этих брокеров и выбрать что-нибудь для себя. Обратите внимание на комиссию за сделки, на отсутствие платы за депозитарные услуги и на отсутствие платы за обслуживание. Чтобы просто познакомиться с рынком, вы можете открыть брокерский счет в том банке в котором у вас уже есть обычный карточный счет.

Вот некоторые банки, которые также позволяют открыть брокерский счет: Сбербанк, ВТБ, Альфа-банк и Тинькофф. Из этого списка наиболее удобен конечно же Тинькофф, с этим даже спорить нет смысла. Но из-за вышеприведенных обстоятельств брокер предоставляет доступ не ко всем актуальным инвестиционным инструментам биржи.

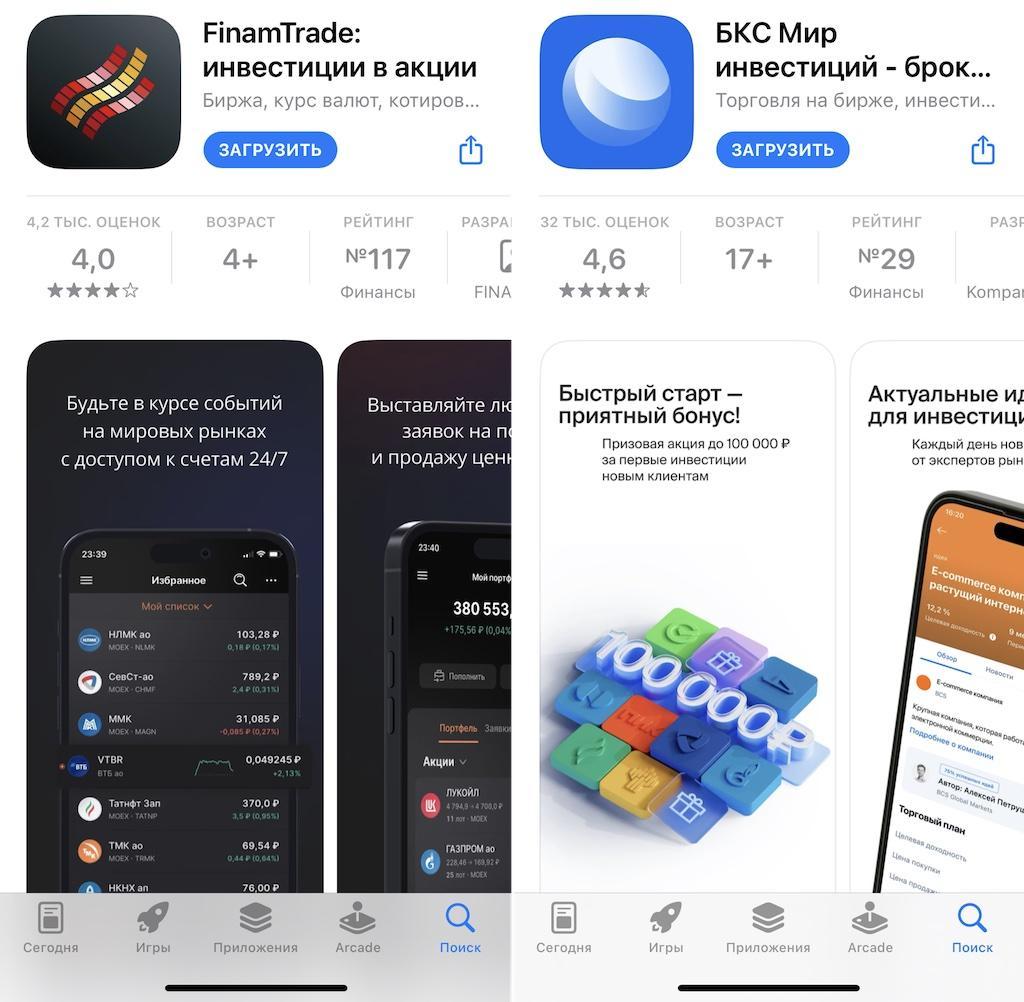

На момент написания книги вышеперечисленные брокеры находились под санкциями, поэтому есть смысл обратить внимание на двух других брокеров, которым были доступны все инвестиционные инструменты и даже больше. Это ФИНАМ и БКС.

Конечно многим инвестиции все еще представляются как установка какого-то приложения, завод трехсот рублей на счет и получения десятков тысяч через год. Но правда в том, что процентов 80 не пополняет и не инвестирует даже 30 000 рублей, представляете?

По сути, что такое 30 000? Это всего лишь несколько акций Сбербанка, Лукойла, Газпром нефти, Татнефти, Черкизово, Ленты, М.видео и ЛСР – компаний, которые стремятся ежегодно расти и стабильно выплачивать дивиденды. Кстати вот вам и первый сбалансированный и проверенный временем портфель из акций крупных российских компаний. Не является индивидуальной инвестиционной рекомендацией.

Скорее всего рано или поздно вы выберете наиболее подходящего брокера, поэтому давайте кратко посмотрим на их возможности.

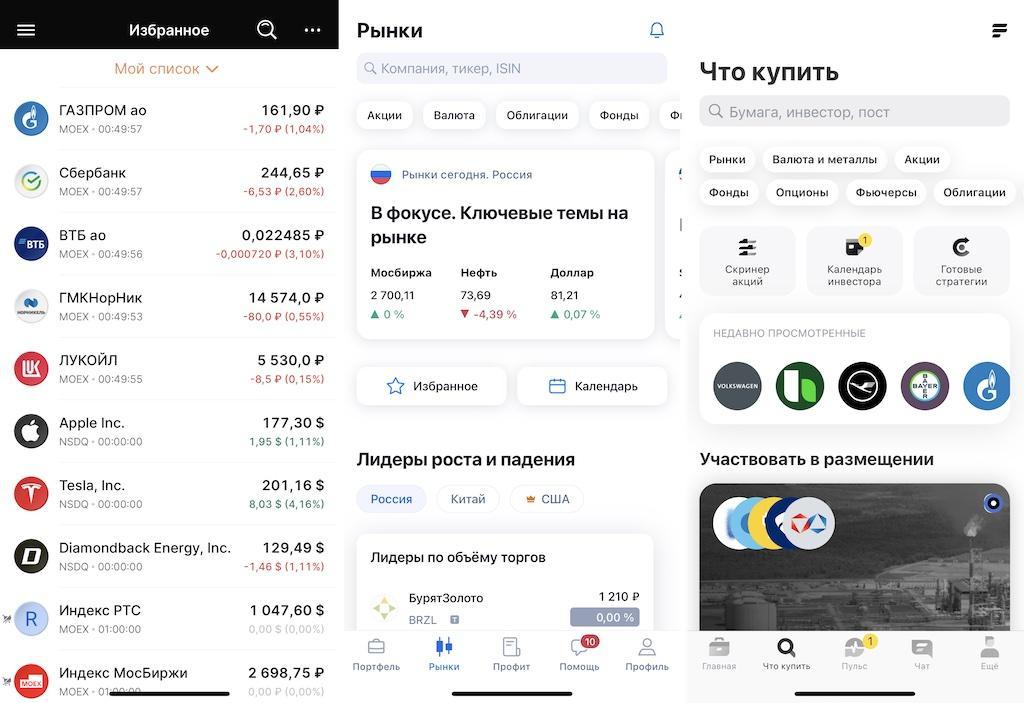

После запуска выбранного брокера вы увидите краткую подборку избранных инструментов для быстрого доступа:

Нажав на значок лупы, вы можете поискать другие интересные активы для рассмотрения вариантов инвестиций.

Задание 6. Как вы думаете, каким первоочередным качеством должен обладать выбранный вами брокер?

1. Доступ к максимальному количеству бирж

2. Отсутствие конской абонентской платы и платы за депозитарное обслуживание

3. Быстрая качественная круглосуточная поддержка

4. Низкие комиссии за куплю/продажу инструментов

5. Удобное мобильное приложение

Задание 7. А после этого, что наиболее важно в определении наиболее подходящего брокера?

1. Доступ к максимальному количеству бирж

2. Удобное мобильное приложение

3. Легкий и оперативный способ вводить и выводить средства с брокерского счета

4. Низкие комиссии за куплю/продажу инструментов

5. Быстрая качественная круглосуточная поддержка

Очень важно с самого начала определиться какого брокера выбрать для работы на бирже. Слово "работа" звучит конечно крипово, но это хотя бы не график 5 через 2, с 9:00 до 18:00.

Открыв брокерский счет вы вступаете в клуб инвесторов, которым нравится подобная работа, многие лишь только мечтают о таком. Те же, кто НЕ инвестируют и продолжают испытывать по жизни колесо удачи, они всегда довольствуются меньшим и им даже не стыдно за такую жизнь перед своими близкими, женами или детьми.

Пока мы не ушли далеко в дебри, хочу подать вам идею заинтересовать также вашего ребенка тягой к зарабатыванию денег на бирже. Это может быть полезно как с точки зрения поддержания достаточного уровня математической подготовки у ребенка, так и в целом для взращивания достойных продолжателей вашей инвесторской династии, которым будет не страшно в старости оставить такое наследство. И сделать это можно с помощью бесплатного виртуального инвестиционного счета.

Купите вместе с ребёнком акции тех компаний, которые ему уже могут быть знакомы. Проезжая мимо Сбербанка, Лукойла, Роснефти и прочих спрашивайте есть ли акции этих компаний на бирже. После похода в ресторан KFC попросите загуглить компанию, которая подставляет туда курочку. А вечером сидя за семейным чаепитием или просто прогуливаясь по продуктовому магазину можете спросить какой производитель сахара написан на коробке с рафинадом.

«А давай купим акции этой компании и посмотрим что из этого выйдет? Сколько нужно денег чтобы купить лот Татнефти где мы машину заправляем? Сколько у нас останется на счете после покупки?» Не ограничивайтесь акциями тех компаний, которые проезжаете, спрашивайте и про иностранные акции компаний продукция которых на расстоянии вытянутой руки – Apple, Microsoft, Ford и так далее. Зародить в ребенке интерес к инвестициям легко. Достаточно чтобы он начал получать хоть какой-то ощутимый результат, пусть и виртуальный.

Все большее количество родителей задумываются о том как научить своих детей управлять своими финансами и эффективно вкладывать свои сбережения. Первое, чему научится ребенок это то, что инвестирование на фондовом рынке при правильном подходе может принести солидную прибыль. Важно научить детей понимать разницу между инвестиционными инструментами, а также оценивать свой результат.

Обучение инвестированию на фондовом рынке также может помочь детям развить финансовую грамотность и научиться планировать свои реальные финансы в будущем. Дети, которые знакомы с инвестированием, лучше понимают как работает экономика и по статистике оказываются более успешными по жизни в будущем.

В отличие от других объективно не самых полезных мобильных игр, обучение инвестированию помогает развить важные навыки и знания, которые пригодятся им в будущем. Проще всего будет открыть бесплатный виртуальный демонстрационный счет у выбранного вами брокера чтобы вы совершали свои операции в одинаковых приложениях.

Дальше вас ждет тест на который у вас будет как и прежде отведено столько времени сколько вам потребуется. Тест мало того, что будет на логику, так еще и задаст ключевого персонажа которого мы проведем через всю эту и последующую часть книги. После прохождения тестирования переходите к следующей главе, где мы изучим основные инвестиционные инструменты. Не забудьте проверить, что у вас не осталось нерешенных задач в этой главе и приступайте к тестированию.

ТЕСТ К ГЛАВЕ 2

Задание 1. Вы купили корзинку и пошли в лес по грибы по ягоды. Набрали добра и пошли продавать на рынок. Корзинка это производительный актив?

1. Да, без нее не было бы набрано даров леса

2. Нет, корзины не производят свое содержимое

Задание 2. Вы пошли на рынок и продали содержимое корзинки гостю из средней Азии на перепродажу, а он и говорит, мол продай товар вместе с тарой, дорого заплачУ! Вы подумали и решили, а чего бы и не продать ему эту корзину с AliExpress в 2 раза дороже? И продали. Может теперь корзина это производительный актив?

1. Нет, ведь если я уберу корзину в кладовку, то потом не выну уже 2 корзины! Корзина корзину не родит, Зин!

2. Да, так-то она производила грибы-ягоды еще в прошлый раз наверное))

Задание 3. И тут до вас дошло, что раз сами по себе корзины ничего не производят, а интерес к этой емкости имеет место быть, то может закупать их контейнерами прямиком из Китая, да реализовывать с небольшой наценкой, демпингуя бабок с металлическими ведрами в цене тары? Покупаем дешевле, продаем дороже. Классика! Корзина – это непроизводительный актив?

1. Все верно, если корзина как и любой другой предмет ничего не производит, но его можно покупать дешевле, а продавать дороже, то это тоже актив, просто он НЕпроизводительный

2. Без ягод и грибов корзина это вообще не актив, а не пойми что…

Задание 4. Шли годы, а вам все меньше хотелось терпеть логистические расходы на транспортировку корзин контейнерами из Китая. И вот, одним прекрасным утром гуляя по лесу, вы понимаете, что дешевле открыть фабрику тут, на месте, ибо лозы вокруг просто завались. Открыли фабрику, наняли людей, выкупили какой-то ближайший лесхоз и начали свое дело. Производство работает, торговля прет, вся страна знает ваш бренд фабрики "Korzinochka", а Китай пребывает в состоянии ужаса от происходящего из-за сжимающегося рынка. Ваша фабрика, акции на средства производства этой фабрики, долговые обязательства перед кредиторами в виде облигаций – это производительные активы?

1. Мне все еще нравится идея с грибами и золотом. Больше в лес я не хожу…

2. Китайский юань – вот это производительный актив!

3. Конечно да! Компания же производит чистую прибыль, которую могут получать держатели акций и облигаций!

Задание 5. Вы выбрали наиболее подходящего вам брокера для работы на бирже, пополнили свой счет для торговли и сидите выбираете что купить. Где хранятся сейчас ваши средства?

1. В депозитарии

2. На счете у брокера

3. Деньги уже на бирже, все

4. Ваши деньги у меня, ахаха

Задание 6. Какая биржа наилучшим образом подходит для торговли российскими инвестиционными инструментами?

1. NASDAQ

2. Рекламная биржа

3. Биржа труда

4. Xetra

5. KASE

6. NYSE

7. Московская биржа

8. Санкт-Петербургская биржа

Задание 7. Расставьте ваши действия по выбору брокера и началу работы в порядке от начала и до конца:

1. Открываем счет у брокера, при необходимости заказываем бесплатную дебетовую карту, пополняем счет и не забываем протестировать вывод средств

2. Ищем тарифы брокеров без завышенной абонентской платы, платы за депозитарное обслуживание и без грабительских комиссий за сделки

3. Не боимся делать первые пробные шаги на дешевых инструментах типа акций ВТБ, Аэрофлот, Ростелеком и тому подобное

4. Качаем приложение брокера на смартфон, авторизуемся с данными счета и изучаем инвестиционные инструменты в приложении и на специальных сайтах

ГЛАВА 3 ИНСТРУМЕНТЫ

Фонды

99% книг по инвестициям начинаются с обзора такого инвестиционного инструмента как акции. И это неправильно. Сейчас объясню почему.

Наша фабрика "Корзиночка" создана за счет наших собственных средств, а также от доходов за долгие годы стыда торговли на рынке. Но у нас есть ни много ни мало, а планы на мировое господство, и для этого нужно расширение бизнеса. Как привлечь капитал? С помощью акций или облигаций?