Полная версия

Налогообложение МБ в Латинской Америке

Сергей Каледин

Налогообложение МБ в Латинской Америке

Латиноамериканские государства в целом, в рейтингах стран, в которых легко вести бизнес, занимают не высокие позиции, кроме того, только 6% больших компаний из числа семейного бизнеса расположено в странах Латинской Америки. Это объясняется наличием большого количества налогов, сложностями в налоговом администрировании и другими проблемами. Вместе с тем, ряд страх Латиноамериканского региона повысил свои позиции в международных рейтингах, и ряд стран оказался выше по международному положению, чем Российская Федерация. Это связано со многими причинами:

– интенсивное развитие экономики;

– меньшая зависимость от цен на нефть;

– традиционное развитие малого бизнеса.

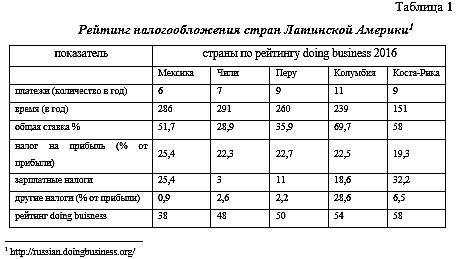

Положение в отношении налоговых рейтингов doing business стран Латинской Америки традиционно не высокое, что связано со следующими проблемами:

– большое количество налогов от 6 до 11 видов налогов;

– наличие бюрократических процедур, что заставляет налогоплательщиков проводить достаточно много времени в налоговом органе.

Налоговая политика в сфере малого бизнеса в Латиноамериканском регионе имеет следующие особенности:

Наличие дифференциации налогообложения для малого и среднего бизнеса

В странах Латинской Америки предусмотрена система налогообложения, предусматривающая более низкие дифференцированные ставки для малых предприятий и предпринимателей.

Так, в Бразилии предусмотрена простая дифференцированная система от 4% до 17,42% налогообложения для малого бизнеса с годовым валовым доходом до 3 600 000 бразильских реалов. Если сумма валового дохода превышает данную сумму, то налог на прибыль также является дифференцированным от 8% до 32% в зависимости от вида деятельности. Также предусмотрено освобождение от федеральных налогов для IT-компаний с количеством сотрудников до 4 человек и квартальным валовым доходом до 30 000 бразильских реалов.

Дифференциация налогообложения также проявляется в налогообложении доходов физических лиц, так, минимальная ставка подоходного налога составляет 7,5%, а максимальная ставка доходит до 27,5%. Максимальный обязательный платеж, уплачиваемый работодателем, устанавливается в диапазоне от 26,8% до 28,8%. При этом для самозанятого населения взносы устанавливаются в фиксированном размере 20% от базового оклада, таким образом, поддерживается самозанятость населения, развитие предпринимательства, в том числе малого предпринимательства.

Возможность международного сотрудничества

Возможность международного сотрудничества характеризуется наличием международных двусторонних соглашений об избежании двойного налогообложения. Данные соглашения позволяют расширять географию при ведении малого бизнеса, исключить двойное налогообложение, в том числе в плане налогообложения налогом на прибыль, НДС, а также в части налогообложения дивидендов. Как отмечает Шахмаметьев А.А1., страны Латинской Америки занимают наибольшую активность в конвенционном сотрудничестве, имея 319 соглашений об избежании двойного налогообложения, для сравнения США – 153, Соединенное Королевство – 151, Франция – 133. Это позволяет субъектам малого предпринимательства эффективно осуществлять деятельность за рубежом и в латиноамериканском регионе.

Наличие конвенций и соглашений позволяет:

– малым предприятиям планировать доходы и налоговую политику не только в стране регистрации малого предпринимательства, но и в других странах;

– малые предприятия могут привлекать денежные средства из-за рубежа, при этом инвесторы не будут бояться репатриации прибыли;

– малые предприятия могут планировать доходы и бюджетную нагрузку при работе в зарубежных юрисдикциях, а также в случае экспортно-импортных операций;

– малые предприятия защищены от дискриминации при работе за рубежом.

Также международное сотрудничество в странах Латинской Америки достигается за счет разработки модельных законов и конвенций, таких как Модельный налоговый кодекс для стран Латинской Америки, позволяющий обеспечить унификацию налогообложения и налогового администрирования. Рафалюк Е.Е. отмечает, что данный документ используется в качестве «руководящей линии2» в налогообложении. Модельная форма налогового регулирования используется и в странах СНГ, где разработан Модельный налоговый кодекс, вместе с тем, из-за политических и экономических аспектов разновекторного развития стран бывшего Советского Союза, на практике, предприниматели и субъекты малого предпринимательства не могут воспользоваться преференциями и унифицированными нормами в области налогообложения.

Одновременно в странах Латинской Америки установлены ограничения в части перевода инвестиций за границу. Так, Веселкова Е.Е.3 обращает внимание, что инвестор в Бразилии может осуществлять перевод прибыли за рубеж после предъявления документов об уплате налогов, при этом также устанавливаются ограничения по сумме переводимой прибыли, равное 12% от первоначальных инвестиций.

Еще одной особенностью законодательства стран Латинской Америки является применение механизмов трансфертного ценообразования. Так, в Аргентине применяются методы трансфертного ценообразования по сделкам с взаимозависимыми лицами. В частности, аргентинский закон предусматривает правила трансфертного ценообразования по сделкам со взаимозависимостью. Кроме того, должны быть подтверждены цены сделок между юридическими и физическими лицами, находящимися в юрисдикциях, которые не имеют достаточной налоговой прозрачности, не имеют соответствующих соглашений с Аргентинской стороной. В этом случае компании, в том числе субъекты малого бизнеса, должны подтвердить правомерность применения методов ценообразования. В Аргентине действуют следующие методы:

– метод сопоставимых неконтролируемых цен;

– метод последующей перепродажи;

– затратный метод;

– доходный метод;

– транзакционный метод получения чистой маржи.

В Боливии также имеются особенности контроля за трансфертным ценообразованием. Так, подлежат контролю с точки зрения ценообразования сделки между «боливийскими компаниями, в которых принимает участие прямо или косвенно иностранный капитал», при этом доля участия определяется как 50% или более, также к контролируемым сделкам относятся сделки, в отношении которых иностранный участник имеет полномочия для принятия решений в компании. В этом случае налоговые органы могут корректировать цены по сделке. Контролируемой компанией может быть признана как компания прямо, так и косвенно контролируется лицами, которые проживают за рубежом. Положения о трансфертном ценообразовании были введены в Боливии в 2014 году в связи с принятием закона, включающего в себя определение трансфертного ценообразования, при этом различные аспекты режима ценообразования до сих пор не урегулированы.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

Шахмаметьев А.А. Международное налоговое право. М.: Международные отношения, 2014. 824 с.

2

Рафалюк Е.Е. Унификация международного частного права в странах Латинской Америки: история и современность // Журнал российского права. 2010. N 5. С. 88 – 98.

3

Веселкова Е.Е. Национально-правовое регулирование иностранных инвестиций // Законодательство и экономика. 2015. N 5. С. 46 – 53.