Полная версия

Налогообложение МБ в Азиатском регионе

Сергей Каледин

Налогообложение МБ в Азиатском регионе

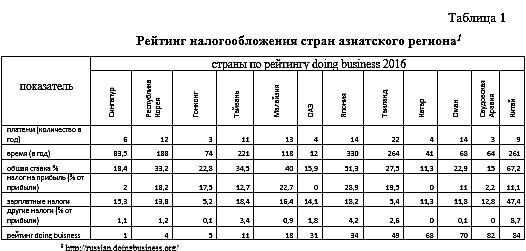

Региональная налоговая политика в Азиатском регионе имеет значительные различия. В некоторых странах предусмотрены значительные налоговые льготы, в других же предусмотрены значительные ставки налогов. Традиционно, целый ряд стран азиатского региона занимает достаточно высокие позиции в рейтингах налогообложения, прежде всего, – это оффшорные налоговые юрисдикции (таблица).

Достаточно много стран азиатского региона занимают позиции в рейтингах налогообложения и ведения бизнеса выше, чем Российская Федерация, что обусловлено, по мнению автора, следующими особенностями:

– незначительным количеством налоговых платежей;

– отсутствием разделения на налоговые и неналоговые платежи;

– электронным документооборотом, отсутствием специализированных административных процедур, не прописанных в актах, регулирующих налогообложение, таких как налоговые комиссии, комиссии по убыткам, проверки складских помещений, кассовых аппаратов и пр.

Если говорить о малом бизнесе, то в азиатском регионе достаточно развит семейный бизнес, что связано с традициями передачи дела по наследству, преемственностью поколений, развитием национальной культуры малых предприятий.

Также налоговая политика в Азиатском регионе имеет следующие особенности:

Дифференциация налогообложения в Азиатском регионе

Значительные расхождения в налоговой политике в Азиатском регионе, по мнению автора, связано со следующими причинами:

– отсутствие сильных интеграционных тенденций, которые наблюдаются в Европейских странах;

– наличие различных природных ресурсов в Азиатских странах;

– разный уровень развития информационных технологий, инноваций;

– различный политический строй.

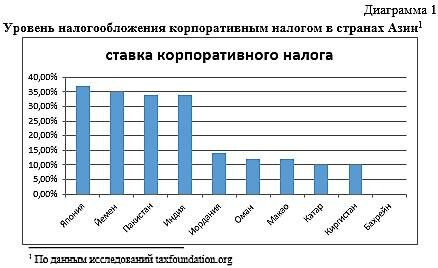

Налоговые ставки корпоративного налога различаются от самых высоких до самых низких.

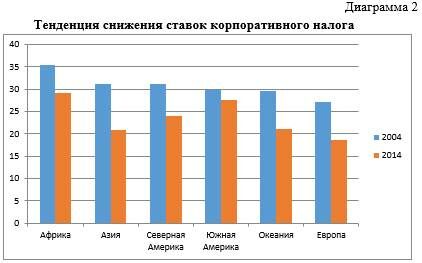

Вместе с тем, несмотря на значительную дифференциацию ставок в азиатском регионе, необходимо отметить общую мировую тенденцию в отношении снижение ставок корпоративного налога. Соответственно, данная тенденция характерна и для азиатского региона (Диаграмма 2).

При этом некоторые страны с устойчивым развитием и экономическим ростом снижают свои налоги.

В качестве примера можно назвать Китай и Индию.

Таким образом, возможно проследить прямую тенденцию к снижению налогового бремени.

Алан Рейнольдс1 делает вывод о том, что процветающими в настоящее время можно назвать страны, которым удалось сократить долги, налоги и расходы.

Кроме тенденции к снижению ставок корпоративного налога еще одной тенденцией является реформирование системы налогообложения. Центральная Азия и Западная Европа являются странами, где проводится наибольшее количество реформ в области налогообложения за последние 8 лет. Время нахождения в налоговых органах в этом регионе сократилось до 200 часов, а количество налоговых платежей до 22,2, общая ставка налога составляет 12,6%.

Наибольшее время затрачивает налогоплательщик в Южной Америке (619 часов), а наименьшее на Ближнем Востоке – 158 часов.

Дифференциацию налогообложения можно наблюдать не только в части различных ставок налогов в различных странах азиатского региона, но и в рамках одной страны. Более низкие ставки предусмотрены для самозанятых граждан и субъектов малого предпринимательства. Причем дифференциация налогов наблюдается на различных уровнях. Так, в Китае предусмотрена дифференциация как корпоративного налога, так и налога на доходы физических лиц. В Китае предусмотрена общая ставка корпоративного налога в размере 25%, вместе с тем, для малого и среднего бизнеса при получении дохода менее 100 000 юань возможно применение сниженной ставки в размере 20%, если стоимость основных средств не превышает 30 миллионов юань. Аналогичный принцип поддержки малого бизнеса установлен и в Российской Федерации в части применения упрощенной системы налогообложения для субъектов малого предпринимательства. Однако основным отличием китайской системы налогообложения является возможность применения также дифференцированных ставок по налогу на доходы физических лиц. Минимальная ставка налога на доходы физических лиц установлена в размере 3%, для самозанятых граждан ставка налога составляет всего лишь 5%, вместе с тем, в зависимости от дохода наивысшая ставка подоходного налога может достигать 45%. Подобное дифференцирование налогообложения доходов физических лиц позволяет развивать именно малый бизнес, экономить на налогах путем развития самозанятости населения, а одновременно сократить уровень безработицы за счет индивидуальных предпринимателей, то есть самозанятых граждан.

Аналогичная дифференциация подоходного налога предусматривается и в Японии, причем дифференциация налога наблюдается как на национальном, так и на местном уровне. Минимальный налог на доходы физических лиц на национальном уровне составляет 5%, местный минимальный налог на доходы физических лиц составляет 10%. При повышении уровня личных доходов, увеличивается и размер налога, так максимальная ставка налога составляет 40% от доходов физического лица, а местный налог составляет 10%. Подобная дифференциация налогообложения доходов физических лиц позволяет меньше платить налогов малому бизнесу, и повысить социальную ответственность крупного бизнеса, владельцев больших компаний, получающих значительные годовые бонусы. Такая дифференциация позволяет уменьшить налоговые выплаты для самозанятого населения и малых предприятий и одновременно повысить собираемость налогов за счет крупного бизнеса.

Реформирование системы налогообложения

Реформирование системы налогообложения позволяет постоянно учитывать интересы налогоплательщиков различных категорий, использовать современные и передовые информационные технологии, экономические тенденции развития налогообложения.

Реформирование систем налогообложения можно наблюдать как в общем по стране, так и в отдельных регионах. Наиболее значительные изменения произошли в Таиланде, где наблюдается снижение корпоративного налога с 30% до 23%, кроме того, произошли изменения в социальных взносах, так общая ставка снизилась с 37,2% до 29,8%. Среди регионального реформирования системы налогообложения наиболее значимое место занимает Шанхай, в котором были проведены реформы в части налогового и муниципального администрирования, улучшена эффективность возврата налогов и установления налогообложения, что позволило в целом снизить время нахождения налогоплательщика в налоговом органе на 20 часов до 318 часов2.

Предоставление налогового кредита и налоговых вычетов

Как способ стимулирования развития бизнеса во многих странах применяется такой механизм, как налоговый кредит. Налоговое кредитование представляет собой изменение срока уплаты налога, а также начисленных штрафов и пени. Hежим налогового кредитования действует в таких странах, как: Китай, Гонконг, Индонезия, Япония и другие.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

Investor’s Business Daily

on April 3, 2013, Countries That Cut Debt, Taxes and Spending Are Thriving, By

Alan Reynolds

2

https://www.pwc.com/gx/en/paying-taxes/assets/pwc-paying-taxes-2014.pdf