полная версия

полная версияЛегкий способ списать кредитные долги

Итак, какие ошибки могут привести к отказу в признании должника банкротом.

Досудебные ошибки должника.

Именно из-за них исковое заявление может остаться без движения или и вовсе быть возвращено обратно. Это и неправильно оформленное исковое заявление, и неполный пакет документов, который должник должен приложить к исковому заявлению, всевозможные справки и выписки. Эти документы необходимы судье для полного представления об образе жизни должника, его финансовом положении и имеющейся собственности. Так же причиной отказа в признании должника банкротом может стать любая ошибка в справках и выписках или прошедший срок их действия.

Отсутствие чеков об оплате обязательной госпошлины точно также является основанием для отказа.

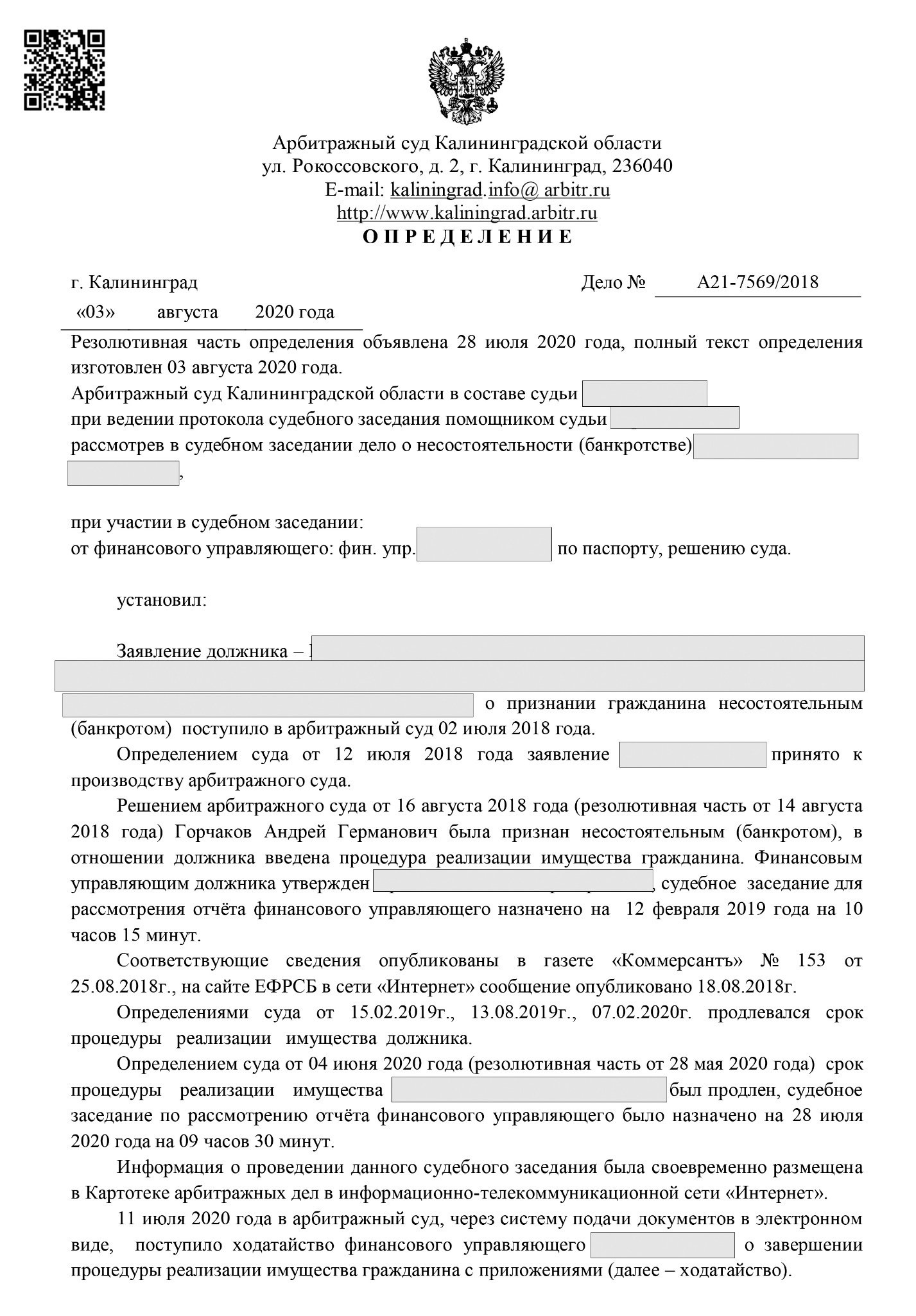

Перед началом процедуры должник должен внести на счет арбитражного суда госпошлину в размере 300 рублей, а также – сумму вознаграждения финансового управляющего в размере 25 000 рублей. Если на момент подачи иска у должника не окажется необходимой суммы, он может подать ходатайство об отсрочке выплаты до первого судебного заседания.

Еще одной часто встречающиеся причиной для отказа является направление иска не по адресу. Должник должен подать иск на признание себя банкротом в арбитражный суд по месту своей регистрации. Чаще всего проблемы возникают при подаче иска онлайн. Должники из-за своей неосведомлённости путают местоположение суда, либо вообще подают не в арбитражный суд, а в федеральный суд общей юрисдикции, а то и в мировой.

Как правило, эти нарушения незначительные, и судья отправляет иск на доработку должнику, а после исправления принимает повторно.

Ошибки должника на первом судебном заседании.

Отлично. Судья принял исковое заявление, но это еще не показатель положительного решения. Судья может прекратить рассмотрение дела. Как правило, это происходит из-за отсутствия у должника обязательных условий для признания его банкротом. Чтобы должник был признан банкротом, он должен обладать целым рядом критериев, которые четко определяет законодательство РФ.

К ним относятся: общая задолженность по всем займам в размере 500 000 рублей и наличие просрочки минимум 3 месяца по одному из кредитов. Если должник не соответствует этим критериям, суд откажет ему в признании его банкротом.

Кроме этого, кредитному должнику необходимо доказать, что он действительно находится в сложном финансовом положении и не смог справиться с выплатой кредитов по независящим от него причинам.

Ошибки должника в ходе одной из процедур признания банкротства.

Судья прекратит производство по делу о признании должника банкротом на любой из стадий процедуры банкротства, если будут обнаружены признаки фиктивного банкротства либо введение кредиторов в заблуждение.

Под признаки фиктивного банкротства подпадают случаи, когда должник продал свое имущество за три года до начала процедуры банкротства. Особенно если они совершены по договору дарения или купли-продажи с ценой ниже рыночной. Такие сделки могут быть признаны судом как умышленное отчуждение имущества с целью его сокрытия от кредиторов.

Под введением кредиторов в заблуждение понимается получении кредита с помощью предоставления недостоверных сведений. Обычно это справка о доходе, не соответствующая действительности, либо другие действия, связанные с предоставлением недостоверной информации кредитору.

Когда должнику откажут в признании его банкротом окончательно

Закон о банкротстве четко определяет должников, которым 100% будет отказано в признании их банкротами. Это:

Должники, которых ранее привлекали к уголовной ответственности за финансовые махинации;

Должники, уличенные в преднамеренном банкротстве;

Должники, которых привлекли к ответственности за намеренную порчу или уничтожение чужого имущества;

Должники, признанные неплатежеспоспособными менее 5 лет назад;

Должники, прошедшие через процедуру реструктуризации долгов в течении последних 5 лет.

Если вы прямо или косвенно попадаете под эти признаки, то прежде чем начать процедуру по списанию кредитных долгов, свяжитесь, пожалуйста, со мной. Я поделюсь своим опытом в решении подобной ситуации и, уверена, эта информация будет вам полезна.

Тюремный срок вместо списания долга

Часто кредитные должники даже не знают, что существует несколько статей уголовного кодекса, по которым они могут быть привлечены к уголовной ответственности. Прежде чем затевать процедуру банкротства, необходимо предусмотреть возможные последствия, чтобы избежать такого исхода.

Любой человек хочет сохранить свое имущество и собственность, и это нормально. Однако когда вы взяли деньги в долг и хотите сохранить имущество от кредиторов, это совсем другая история. Криминальная. И история эта может закончиться не признанием вас банкротом, а тюрьмой.

Давайте разберемся, какие действия могут расцениваться как противозаконные.

Ответственность кредитного должника, согласно уголовному кодексу, наступает за:

1. Фиктивное банкротство (ст. 197 УК РФ);

2. Преднамеренное банкротство (ст. 196 УК РФ);

3. Неправомерные действия при банкротстве (ст. 195 УК РФ).

Санкциями указанных статей установлена ответственность виновных лиц от штрафа в размере до 500 тыс. рублей до лишения свободы сроком до 6 лет.

Существует два вида незаконного банкротства: фиктивное и преднамеренное. Цель обоих противоправных банкротств одна – не платить кредитору. Уйти от обязанности возвращать долги и сохранить свое имущество.

Под фиктивным понимают такое банкротство, при котором должник объявляет себя банкротом, но при этом деньги и имущество для удовлетворения требований кредиторов у него есть, но спрятаны.

Преднамеренное же банкротство – это когда должник совершает действия или, наоборот, бездействие, которые приводят к его разорению.

Какие ваши действия могут служить основанием для привлечения к ответственности за фиктивное или преднамеренное банкротство?

Вас могут привлечь к уголовной ответственности, если вы:

1. Скрыли сведения или умышленно исказили информацию о своем имуществе и финансовом положении;

2. Совершили действия, которые нанесли ущерб вашим кредиторам;

3. Совершали попытки помешать работе финансового управляющего.

Признаками фиктивного или преднамеренного банкротства должника также могут послужить:

несоответствие собранных финансовым управляющим сведений с информацией, предоставленной должником;

предоставление должником поддельных документов о доходах и расходах;

проведение должником сделок незадолго перед подачей заявления о своей финансовой несостоятельности.

Если у заинтересованных лиц возникнут подозрения на этот счет, будет проведена всеобщая проверка документации на наличие факта фиктивного или преднамеренного банкротства. Она производится на основании всей информации, которую предоставил должник и информации, которая была получена от других организаций. Эти сведения сравниваются, сопоставляются для выявления схожести и финансовых расхождений.

Важно.

Должник не будет нести уголовную ответственность, если не будет доказана его вина. В данном случае, преступными признаются действия, совершенные умышленно.

Если действия были совершены по другой причине (неграмотности), то должник не будет привлечен к уголовной ответственности.

История 9. Сел в тюрьму за неуплату кредита.

Жизнь Антона была просто прекрасна. Брендовая одежда и отдых на самых дорогих курортах, автомобиль бизнес-класса, дорогие рестораны.

Знакомые и друзья, наблюдая в соцсетях роскошную жизнь Антона, тихо завидовали, однако ничему не удивлялись, ведь Антон – серьёзный предприниматель.

Однако на самом деле его жизнь была совсем не такой, какую он показывал в интернете. Шесть кредитов и куча других долгов. Он был должен всем. Брал у одних, перезанимал у других. Постоянные стресс и страх.

Но остановиться Антон уже не мог.

Как наркоман, которому срочно нужна доза. Антону нужны были дорогие вещи, ему нужно было показать всем, что он успешен и крут. Вещи давали ощущение, будто он и правда успешен. И Антон не мог признаться, что он – обычный человек с необычными финансовыми проблемами.

Долговая петля затягивала свою удавку все сильнее, и вот Антон закрыл свой бизнес, который кормил его семью много лет. Причина закрытия была в том, что предприниматель забирал почти все деньги из оборота, бизнес был попросту обескровлен.

Затем начались проблемы с законом. Он обманул давнего клиента и подделал документы. Суд. Приговор. Три года условно.

И вот момент, когда дальше уже некуда, и Антону ничего не оставалось, кроме как пройти процедуру банкротства.

Антон решил, что нужно переоформить машину и дачу на свою тетю, чтобы кредиторы хоть что-то ему оставили. Без дорогой машины он не представлял жизни. Что скажут знакомые, когда увидят его в автобусе? А дача… Он так много сил и средств вложил в неё! Отдавать ее просто невозможно.

Антон радостно потирал руки. Как он все умно сделал: и долги спишутся, и имущество останется.

Однако во время процедуры банкротства арбитражный управляющий запросил справки, по которым было установлено, что перед процедурой банкротства были переоформлены машина и дача.

Кредиторы обратились с заявлением о признании сделок недействительным и о возбуждении уголовного дела.

Такого хитрый Антон совсем не ожидал. В начале он думал, что все образуется само собой, но надеждам Антона не суждено было сбыться. Суд признал его виновным и приговорил к пяти годам колонии общего режима.

Через год Антона, на тот момент работника швейного цеха Ик 40, вызвали в спецчасть, где он узнал, что жена подала заявление на развод.

Сколько стоит банкротство?

Думаю, вы точно со мной согласитесь, если я скажу, что это – один из важнейших вопросов в процедуре. Ведь если у вас не будет возможности оплатить услуги, то, к сожалению, вы не сможете и списать свои долги. И здесь следует помнить, что вы не выкидывайте деньги в трубу, в никуда. Вы вкладываете! В свою новую и спокойную жизнь. Жизнь без долгов.

Какие же вас ждут вложения?

Все предстоящие затраты можно разделить на три группы.

Досудебные. Прежде всего, за подачу заявления в арбитражный суд вам понадобится вложиться в оплату госпошлины в размере 300 рублей. После этого понадобится внести судебный депозит на оплату фиксированного вознаграждения финансовому управляющему – 25 000 рублей, а также комиссию за внесение – 750 рублей. Ваши вложения на назначение арбитражного управляющего составят от 2500 до 10 000 рублей. Но и это далеко не все, ведь чтобы судья признал вас банкротом, мало подать одно только заявление – придется приложить целый ряд документов. Всевозможных выписок и справок. Обычно за оформление каждой справки или выписки предусматривается плата, так что на досудебные вложения имеет смысл заложить около 30 000 рублей.

Судебные. Они, как правило, небольшие. Это почтовые расходы, поскольку в ходе процесса будет обязательна отправка письменных уведомлений. На это вы потратите примерно 4000 рублей.

Затем вам будет необходимо опубликовать сведения о банкротстве. Это обязательно. Во-первых, потребуется опубликовать информацию в газете «Коммерсантъ». Если заявление гражданина суд признает обоснованным и сразу вводит процедуру реализации имущества, то достаточно одной такой публикации, а при двух процедурах – реструктуризации долгов и реализации имущества – соответственно, необходимы две публикации. Средняя стоимость каждой из них составляет порядка 10 500 рублей.

Во-вторых , нужно будет вложиться для внесения сведений о банкротстве в ЕФРСБ. Количество публикаций зависит от числа кредиторов, стоимость каждого сообщения составляет 600 рублей.

Другие расходы. Это оплата транспорта, телефонной связи, банковских услуг и прочего. В среднем эти вложения за время всей процедуры составят около 3000 рублей.

В результате, минимальные вложения для процедуры банкротства составят примерно 45 000 – 50 000 рублей.

Конечная стоимость зависит от вашей ситуации, в частности, – от суммы кредитного долга: чем он больше, тем больше потребуется затрат.

Услуги арбитражного управляющего – отдельная статья ваших вложений.

Согласно законодательству, процедуру банкротства проводит арбитражный управляющий, а не сам кредитный должник.

Именно арбитражный управляющий общается с кредиторами и судом, при этом он имеет право получить доступ ко всей необходимой информации относительно имущества должника и его кредитных обязательств.

В обязанности арбитражного управляющего входят также проверка обоснованности финансовых претензий кредиторов, управление средствами на счетах клиента, представление его интересов в суде, совершение сделок от имени должника, истребование необходимых сведений и доказательств, публикация сведений о ходе банкротства в ЕФРСБ и газете «Коммерсантъ», отчет о проделанной работе и тому подобное.

В среднем стоимость услуг арбитражного управляющего составляет 25 000 рублей.

Стоимость дополнительных юридических услуг.

Кредитный должник должен знать, что провести списание кредитного долга самостоятельно довольно сложно. Из-за неправильно оформленных или недостающих документов арбитражный суд может отказать в проведении процедуры банкротства.

По неопытности можно затянуть банкротство на очень долгий срок или вообще получить отказ по списанию долгов.

Профессиональные юристы помогут сократить сроки, уменьшить расходы и получить необходимый вам результат – списание кредитных долгов.

Юрист разработает план действий, поможет составить заявление и сформировать пакет необходимых документов, сведя к нулю возможность штрафа за просрочку. Стоимость экспертизы и сбора пакета документов составит примерно 15 000 рублей.

Таким образом, общая стоимость услуги банкротства физического лица под ключ варьируется в диапазоне от 100 000 до 150 000 рублей.

Самая главная причина, почему помощь юриста будет вам крайне необходима: вы сможете провести оплату всех услуг в рассрочку.

И, конечно, хочу еще раз остановить ваше внимание на важном моменте!

Необходимо с особой ответственностью подходить к выбору юриста.

Организаций, занимающихся этим, очень много, но далеко не все из них работают со 100% результатом и оправдывают потраченные на их услуги деньги. Обращайте внимание на репутацию юриста и положительную практику. И, я уверена, вас будет ждать успех и новая жизнь без кредитных долгов!

История 10. Влезть в долги, чтобы стать банкротом.

Когда-то у Виктора Ивановича была жена. Но 6 лет назад она умерла, а единственная дочь давала о себе знать только когда ей были нужны деньги. Виктор Иванович давно был кредитным должником. Уже даже почти привык. Какой-то кредит заплатил, по какому-то – опять просрочка.

Кредитным должником он стал не случайно, а из-за финансовых проблем дочери. То ее выгоняет парень, с которым она жила, из его квартиры, то на работе недостача, то вляпается в организованный подругой бизнес, от которого остаются одни долги…

Сколько раз Виктор Иванович говорил, что это – последний раз, и все равно снова помогал дочери. «Кто ей поможет кроме меня? Что ж сделаешь, такая уродилась».

И помогал, и брал кредиты и подработку, исправно тянул лямку кредитного должника, пока не стало плохо со здоровьем. Восьмой десяток. Пора бы и на отдых. Вот тогда-то и задумался Виктор Иванович о том, чтобы списать свои долги через процедуру банкротства.

Нашел юридическую фирму, реклама которой все время мелькала на телевизоре, пришел на бесплатную консультацию. Офис красивый, все солидно, молодые девушки окружили вниманием.

Юрист посмотрел документы и назвал сумму. Виктор Иванович ахнул. Сумма его долгов была 3 миллиона, а юрист просил 500 тысяч. Черт с ним, решил Виктор Иванович, все равно выгодно.

Как ни странно, но ему удалось взять еще один кредит суммой в 250 тысяч, а юрист согласился, что оставшуюся сумму Виктор Иванович оплатит в рассрочку.

Прошло семь месяцев, суд списал все долги Виктора Ивановича. Радости не было предела. Наконец можно пожить спокойно. Но радость была совсем не долгой.

Через неделю он встретил подругу своей умершей жены, у которой были такие же проблемы с кредитами, и оказалось, что он переплатил юристам в три раза.

Было очень обидно и горестно, но Виктор Иванович решил, что пусть это будет ему наукой. Прежде чем браться за какие-то серьёзные дела и вложения, узнай у других компаний цены, сравни их, и только тогда принимай решение!

Этапы банкротства

1. Признаки банкротства;

2. Подача заявления в суд;

3. Назначение арбитражного управляющего;

4. Рассмотрение обоснованности заявления;

5. Реструктуризация;

6. Реализация имущества;

7. Завершение процедуры.

Первый этап – это когда у вас возникли признаки банкротства. Напомню: это ваша неплатежеспособность и отсутствие имущества, достаточного для погашения кредитных долгов. Если эти признаки у вас есть, то вы можете подать заявление о признании вас банкротом.

Второй этап – непосредственно подача заявления в арбитражный суд. Вы подаете заявление о банкротстве, формируете необходимый пакет документов и прикладывайте к заявлению.

Если вы или ваш юрист составили заявление правильно и приложили все необходимые документы, то судья принимает заявление к производству и назначает дату рассмотрения. Если заявление составлено с ошибками, вы не приложили какие-либо документы или не оплатили госпошлину, судья оставит ваше заявление без движения на один месяц, о чем вынесет определение, в котором укажет, что нужно исправить, какие документы донести, что доплатить. У вас есть месяц на то, чтобы внести необходимые корректировки.

Третий этап – это назначение арбитражного (финансового) управляющего.

Перед рассмотрением заявления о банкротстве судья направит запрос в саморегулируемую организацию арбитражных управляющих. Либо если вы оформляли процедуру через юриста или арбитражного управляющего, то вы указываете данные управляющего, и он, в свою очередь, даст свое формальное согласие и направит в арбитражный суд согласие заняться вашим делом. Судья прикалывает этот ответ в дело и переходит к следующему этапу.

Четвертый этап. Рассмотрение обоснованности заявления.

Ваше заявление составлено правильно, судья его принял, теперь он назначает дату рассмотрения его обоснованности.

В срок до трех месяцев с того момента, как судья принял заявление, он обязан признать его обоснованным или отказать в этом.

Если судья признает ваше заявление о признании вас банкротом обоснованным, он вводит одну из двух процедур банкротства: либо реструктуризация долга, либо реализация вашего имущества. Во время рассмотрения заявления, судья проверяет наличие признаков банкротства: являетесь ли вы неплатежеспособным, и действительно ли вашего имущества будет недостаточно для покрытия ваших долгов.

Если судью все устраивает, то он признает заявление обоснованным и решает, какую процедуру вести: реструктуризации или реализации имущества.

Пятый этап. Реструктуризация.

Задачей реструктуризации является сохранение имущества, за счет которого можно погасить долги и восстановить вашу платежеспособность. Если вы работаете официально, то, скорее всего, судья выберет процедуру реструктуризации. А если у вас официальных доходов нет, то судья примет решение о реализации вашего имущества, то есть, по сути, решение о списании ваших долгов и признании вас банкротом.

При принятии судьей решения о реализации имущества и признании банкротом все просто и понятно, а вот если он выбирает процедуру реструктуризации, это немного сложнее. Процедура реструктуризации состоит из двух частей. Подготовительная часть, – она может длиться от 3 до 6 месяцев, подразумевает возможность сохранения имущества должника, анализ его финансового состояния, проведение собрания кредиторов и разработку плана реструктуризации. И вторая часть, которая называется исполнение плана реструктуризации и длится до 3 лет. Подразумевает она, что после введения реструктуризации арбитражный управляющий будет смотреть, актуальна ли опись имущества должника, которая была ему предоставлена. Он делает запросы в государственные органы, которые ведут учет сделок, имущества и доходов должника. После введения процедуры реструктуризации, арбитражный управляющий должен опубликовать сведения об этом в газете «Коммерсантъ» и в ЕФРСБ. Согласно законодательству если кредиторы хотят получить какие-то средства через ваше банкротство, они обязаны включиться в реестр кредиторов. Для этого они подают заявление в арбитражный суд о включении их в реестр кредиторов. Судья в свою очередь удовлетворяет эти заявление и направляет информацию арбитражному управляющему для включения в реестр. Арбитражный управляющий включает их в реестр и публикует в ЕФРСБ сведения о том, что такой-то кредитор вступил в реестр такого-то должника-гражданина.

Последствием введения процедуры реструктуризации является мораторий на погашение долгов. Что это значит? С этого момента все долги могут быть вами погашены только через процедуру банкротства. Банки не имеют права в автоматическом порядке списывать деньги с ваших счетов, также приостанавливаются все судебные дела и исполнительные производства.

Также с того момента, как будет введена процедура реструктуризации, сделки на сумму свыше 50 000 рублей вы имеете право совершать только с письменного разрешения арбитражного управляющего. Завершается процедура реструктуризации отчетом арбитражного управляющего в суде.

Шестой этап. Процедура реализации имущества.

На реализацию вашего имущества судья дает срок до шести месяцев. Для чего он это делает? Хочет определить, есть ли у вас признаки фиктивного банкротства, а также продать с торгов имущество, которое у вас осталось, и погасить требования кредиторов за счет реализации этого имущества в порядке очередности, установленной в законе о банкротстве.

Что вы можете, а что не можете делать при процедуре реализации?

Теперь ваши сделки могут совершаться только с разрешения арбитражного управляющего. Вам откроют специальный и основной банковский счет. На основной банковский счет будут зачисляться все ваши доходы. Арбитражный управляющий будет выдавать вам не более 50 000 рублей, а оставшаяся часть пойдет на финансирование процедуры банкротства.

Специальный банковский счет открывается для зачисления туда денег с реализации вашего имущества. Со специального банковского счета осуществляются расчеты с кредиторами. Имущество стоимостью более 100 000 рублей реализуется с организованных торгов в форме электронного аукциона. Имущество стоимостью менее 100 000 рублей может реализовываться в любом порядке, без проведения торгов.

Этап семь. Завершение процедуры банкротства.

Завершается процедура банкротства продажей имущества после расчета с кредиторами и представления отчета арбитражного управляющего в суд. Судья выносит определение о завершении процедуры банкротства и освобождении вас от кредитного долга.

Часто от своих клиентов-кредитных должников слышу один и тот же вопрос касаемо продажи и реализации имущества в счет оплаты требований банка: У меня вообще все заберут? Выселят на улицу и оставят ни с чем?

Я много раз отвечала на этот вопрос, в том числе и в этой книге, но повторю еще. Реализации подлежит ваша недвижимость за исключением вашего единственного жилья. Вторая квартира, гараж, дача, дом в деревне – в общем, все, что не является вашим единственным жильем, должно быть продано с торгов в счет погашения кредита. Продаже также подлежат все принадлежащие вам транспортные средства, исключением может стать то, что автомобиль вам нужен для заработка: например, вы работаете в такси, и без этого автомобиля финансовое положение вашей семьи сильно ухудшится. А также если вы инвалид, и в вашей собственности автомобиль, необходимый вам для передвижения.

Не подлежит описи имущество необходимое для жизни: холодильник, газовая плита и предметы быта, личные вещи.