Полная версия

Финансовый менеджмент для практиков. Полный курс МВА по корпоративным финансам ведущих бизнес-школ мира

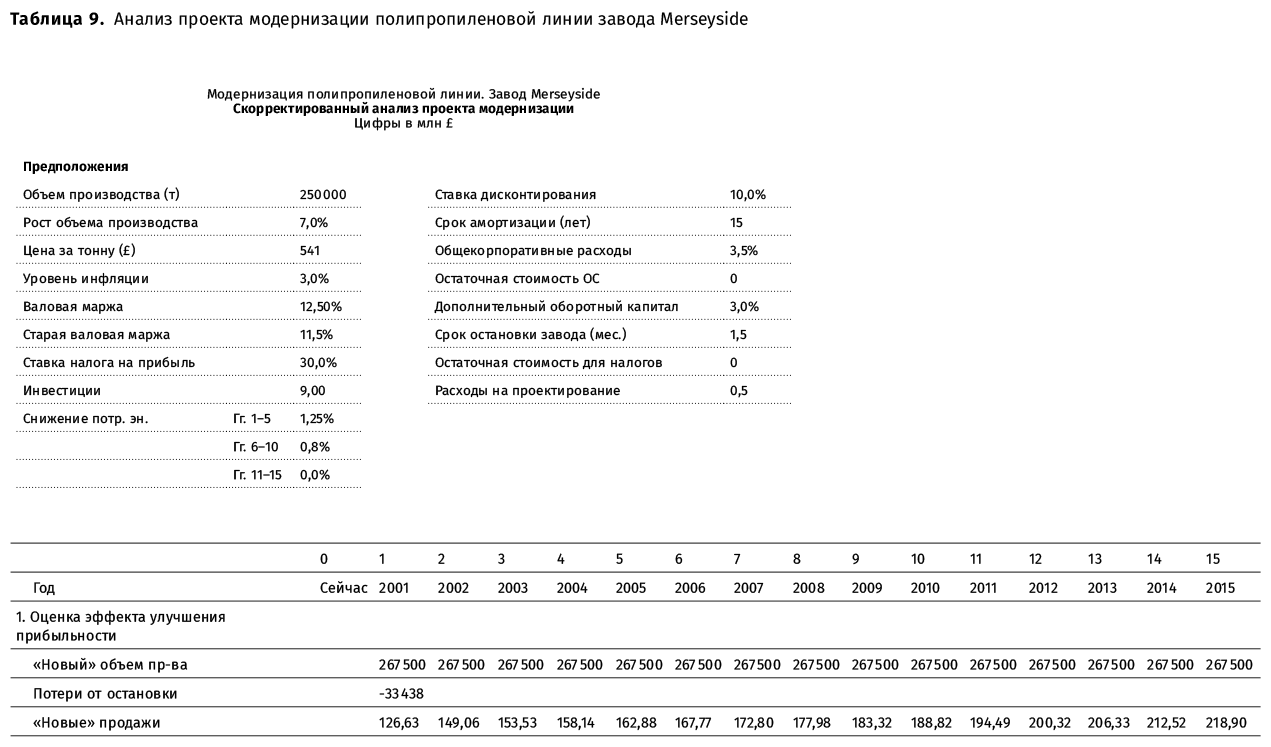

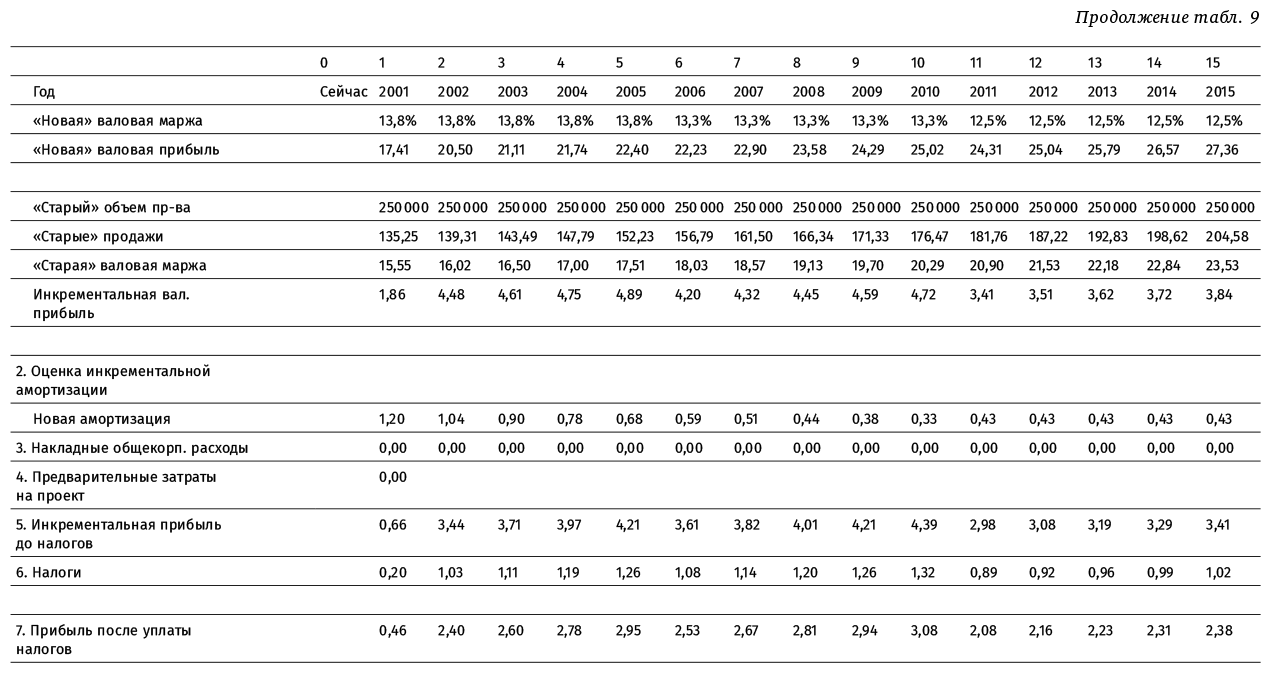

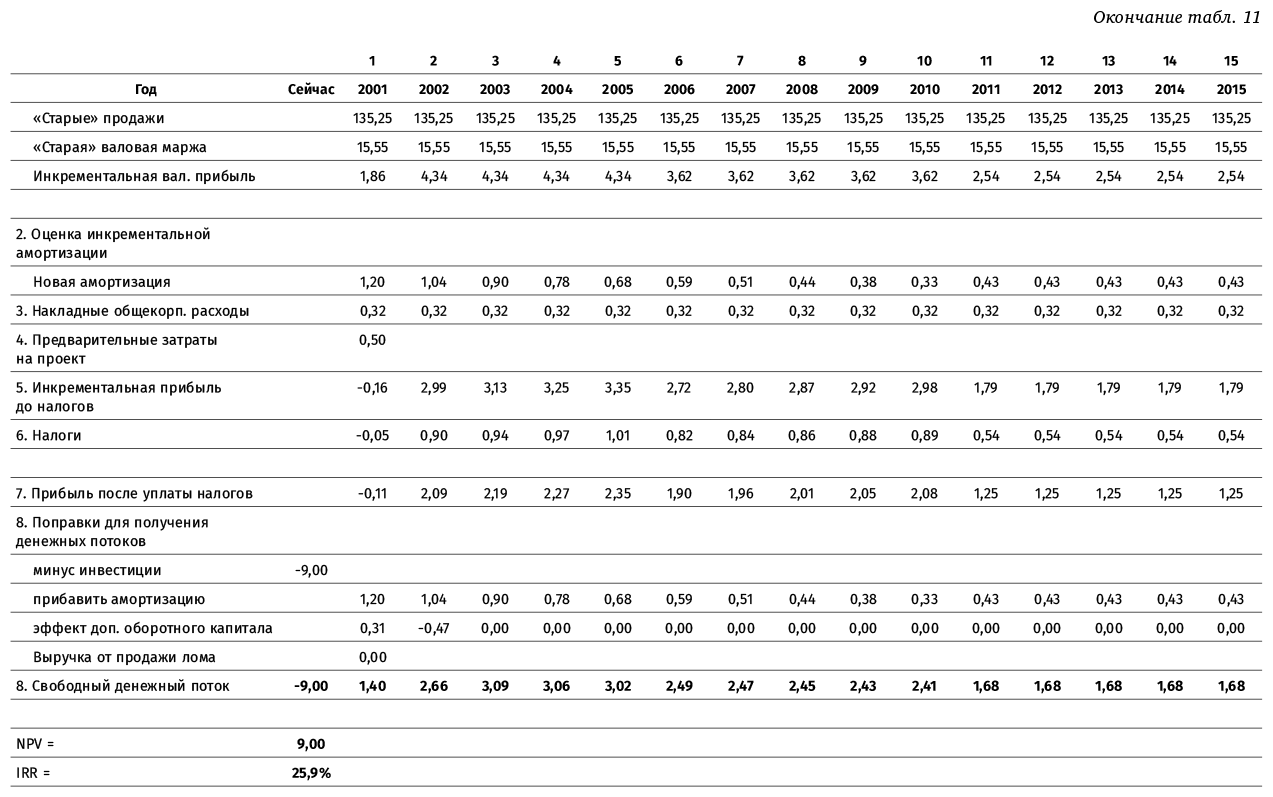

На тот момент Merseyside производил 250 000 метрических тонн полипропилена в год. Текущая цена полипропилена составляла £541 за тонну. Ставка налога на прибыль равнялась 30 %.

Старые активы завода были полностью самортизированы. Модернизация привела бы к необходимости постановки на баланс новых активов, которые необходимо было амортизировать в течение 15 лет по схеме ускоренной амортизации, допускаемой налоговыми органами.

Увеличение объемов производства потребовало бы однократного увеличения запасов сырья, незавершенного производства и готовой продукции в размере 3 % от себестоимости дополнительно производимой продукции.

Кроме того, в свой анализ Такер включил £500 000 расходов на проектирование модернизации, которое выполнили инженеры-конструкторы завода в ходе подготовки анализа проекта. Согласно требованиям корпоративного центра Pearl Propylene, в расчет проекта были также включены дополнительные накладные расходы на корпоративный центр в размере 3,5 % от остаточной стоимости основных средств, принимаемых на баланс завода в результате проекта.

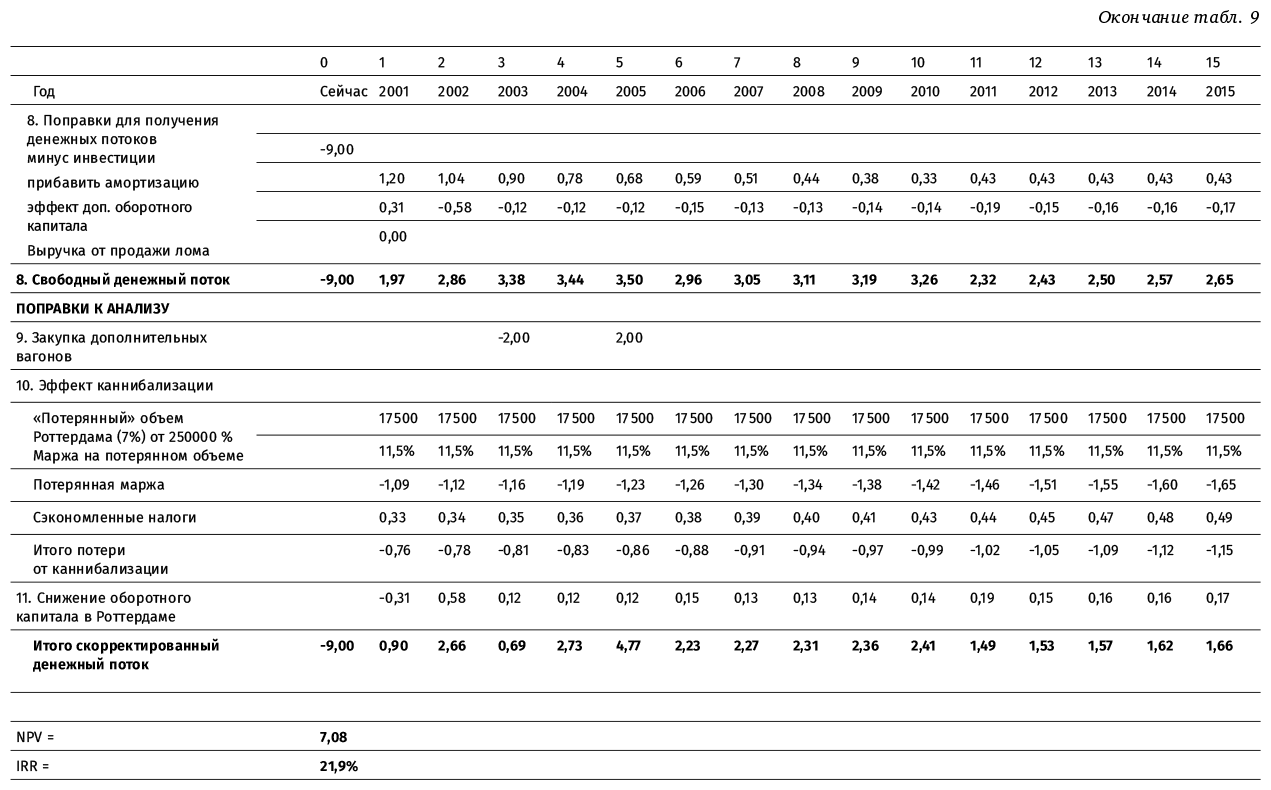

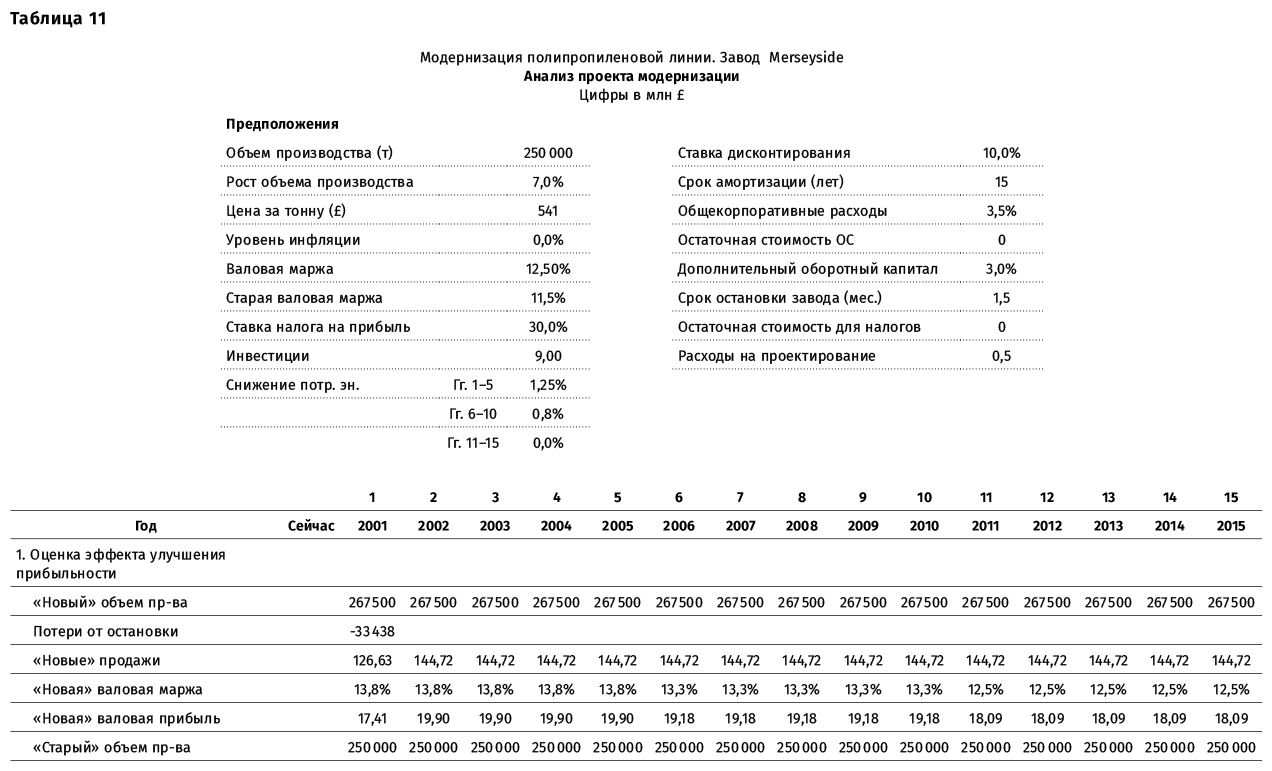

Такер подготовил анализ и финансовую модель проекта на основе этих данных (табл. 9).

После этого он начал обсуждение предполагаемого проекта с менеджерами различных подразделений Pearl Propylene.

Замечания транспортного дивизиона

Транспортный дивизион отвечал за организацию транспортировки сырья и готовой продукции. Он подчинялся другому исполнительному вице-президенту компании. Бонусы обоих исполнительных вице-президентов зависели от финансовых показателей их дивизионов.

Для перевозки пропилена Pearl Propylene использовала собственные цистерны, которые числились на балансе транспортного дивизиона. Из-за предполагаемого увеличения объемов производства полипропилена транспортный дивизион должен был увеличить количество цистерн, используемых для доставки пропилена на Merseyside. В настоящий момент он мог обеспечить дополнительный объем из имеющегося резерва, но более интенсивное использование привело бы к необходимости ускорения обновления парка цистерн. В настоящий момент обновление было запланировано на 2005 год, но в случае реализации проекта модернизации обновление потребовалось бы провести в 2003 году. Закупка новых цистерн обходилась в £2 млн. Цистерны невозможно было бы использовать на других заводах компании вне Англии из-за разницы в ширине железнодорожной колеи.

Замечания, полученные от финансового контролера транспортного дивизиона, говорили о необходимости включения затрат на вагоны в общую сумму инвестиций проекта, но Такер не был согласен с такой постановкой вопроса. Он сказал Брейди:

Транспортный дивизион из-за нашего проекта не потратит ни пенса. Я бы сказал, что мы даже приносим им дополнительную пользу, позволяя использовать их незадействованные в настоящий момент цистерны. Если и надо закупать цистерны, это должны быть инвестиционные расходы транспортного дивизиона. В этой компании мы все время работали по принципу «каждому свое» – каждый дивизион должен сам решать свои проблемы. Транспортный дивизион не входит в «Промежуточные химические продукты», так что их дополнительные расходы нас не касаются.

В соответствии со своей точкой зрения Такер не отразил в анализе дополнительные расходы на закупку цистерн.

Замечания департамента сбыта дивизиона «Промежуточные химические продукты»

Анализ Такера вызвал ряд комментариев у директора по сбыту дивизиона «Промежуточные химические продукты». На встрече с Такером он сказал:

Ваш анализ предполагает, что мы сможем продать весь дополнительный объем полипропилена, но, как вы понимаете, рынок полипропилена высококонкурентный. Сейчас индустрия находится в депрессии из-за перепроизводства. В результате увеличение объема производства в Merseyside приведет к необходимости снижения производства в Роттердаме. В этом случае получит ли компания дополнительную прибыль? Зачем тратить деньги, чтобы увеличение продаж одного завода снизило продажи другого?

Вице-президент по маркетингу был менее скептичен. Он сказал, что более низкая себестоимость в Merseyside в результате проекта позволит забрать часть бизнеса у конкурентов. В текущих экономических условиях конкуренты жестко бились за клиентов, но рано или поздно рынок должен был восстановиться, и было разумно предположить, что в этом случае дополнительные объемы можно было бы реализовать.

Выслушав обе точки зрения, Такер решил не учитывать эффект от каннибализации в своем анализе. Он сказал Брейди:

Каннибализация – это в реальности не денежный поток. В этом случае никто никому не выписывает чек и не платит денег. Если компания начнет нагружать свои проекты по снижению издержек подобными вычетами, ей никогда не стать конкурентоспособной.

Замечания директора по производству Merseyside

Гриффин Тьюитт, заместитель Брейди по производству, предложил к проекту необычное дополнение. Последние несколько месяцев Тьюитт был занят подготовкой обоснования для проекта модернизации отдельного участка завода Merseyside – производственной линии этилен-пропиленового каучука (ЭПК), разновидности синтетической резины. Это был уникальный продукт, разработанный Pearl Propylene. В свое время предполагалось, что этот устойчивый к окислению вид резины будет хитом и заменит собой обычную резину, но в конечном счете ЭПК так и остался нишевым продуктом. Pearl Propylene была основным поставщиком ЭПК в мире и весь объем производила на линии Merseyside. ЭПК приносил очень небольшую прибыль, так как испытывал серьезную ценовую конкуренцию со стороны других подобных продуктов.

Тьюитт предложил модернизацию линии ЭПК стоимостью £1 млн. Модернизация должна была снизить издержки производства ЭПК и дать дополнительный денежный поток в £25 000 в год. Но в этом случае значение NPV проекта получалось минус £750 000. Тьюитт пытался защитить свой проект перед инвестиционным комитетом компании, говоря о том, что NPV не учитывает стратегических аспектов проекта и возможности повышения цен на ЭПК после окончания рецессии в экономике. Тем не менее комитет отверг проект, в основном по экономическим основаниям.

Зная о работе Такера, Тьюитт предложил ему:

Почему бы тебе не включить проект ЭПК в состав своей модернизации полипропиленовой линии? Положительный NPV модернизации достаточно большой, чтобы безболезненно поддержать и мой проект. Это очень важный для компании проект, но его важность не понимают там, в центральном офисе. Если мы инвестируем сейчас, мы будем готовы использовать рыночную ситуацию, когда закончится рецессия. Если мы сейчас не инвестируем деньги в ЭПК, через три года нам придется вообще прекратить производство этого продукта. Ты хочешь, чтобы нам пришлось снова сокращать людей? Ты хочешь управлять умирающим заводом? Вспомни, наши бонусы привязаны к общему объему выручки завода, который включает в себя и выручку от ЭПК. Кроме того, в корпоративном центре после принятия решения никто никогда не смотрит, куда реально делаются инвестиции.

Замечания корпоративного центра

Подготовив проект, Фрэнк Такер проконсультировался с Эндрю Гоуэном, который работал в финансовом департаменте корпоративного центра Pearl Propylene. Гоуэн прокомментировал анализ:

…денежные потоки и ставка дисконтирования должны быть последовательны в тех предположениях, которые мы используем. Ставка дисконтирования в 10 %, которую ты используешь, – это номинальная ставка. В нее заложена инфляция в размере 3 % в год. Соответственно, реальный возврат на капитал, который ожидает Pearl Chemical, – 7 %.

Разговор прервали до того, как Такер смог полностью понять мысль Гоуэна. На настоящий момент Такер решил оставить в анализе ставку дисконтирования в 10 %, так как она была установлена корпоративным центром.

Главный вопрос

На данный момент проект имел NPV в £9 млн. Такер опасался, что предполагаемые изменения могут привести к тому, что NPV уйдет в отрицательную область. Скоро предстояла защита проекта на заседании инвестиционного комитета Pearl Propylene.

Разбор полетов Pearl Propylene

Ситуацию с проектом модернизации Merseyside мы будем рассматривать с двух точек зрения:

● с точки зрения технической правильности финансовых расчетов;

● с точки зрения практики работы большой производственной компании.

Техническая часть

Давайте посмотрим правильность расчета Такера с точки зрения финансового анализа. Сначала давайте пройдемся по анализу Такера, представленному в табл. 9 (таблицу в электронном виде можно найти на сайте http://www.gerasim.biz). Прежде всего посмотрите на построение модели – в ней есть несколько моментов, которые полезно запомнить и использовать в работе при создании собственных.

● Модель должна ясно показывать ход мысли при оценке проекта. В данном случае Такер последовательно показывает различные категории эффектов от проекта – дополнительные продажи, дополнительную маржу, инкрементальную амортизацию, увеличение оборотного капитала и т. д. Я бы рекомендовал при анализе и построении модели описать в отдельном файле логику ее построения, чтобы она была очевидна не только вам, но и другим людям, которые по долгу службы будут проверять и анализировать вашу модель.

● Любая абсолютная цифра в хорошей финансовой модели Excel должна фигурировать только один раз. Дальше должны использоваться ссылки на эту цифру. Особенно актуально это для используемых предположений. Посмотрите на модель Такера. Все предположения, такие как валовая маржа, ставка налога на прибыль, ставка дисконтирования, срок остановки завода и т. д., вынесены отдельно, а в расчетной части модели используются ссылки на эти предположения. Поверьте, вы избежите массы ошибок при использовании этого подхода. Кроме того, построенная таким образом модель облегчает последующую корректировку данных. Если меняется ключевое предположение, модель пересчитывается автоматически. Такая гибкость очень важна в инвестиционном анализе, так как ваши предположения будут меняться (часто в процессе разработки модели у вас не будет точных данных по предположениям, и вам придется временно использовать «пробные» значения, которые в дальнейшем вы будете менять).

NPV и IRR рассчитываются автоматически через формулы Excel. Но я рекомендую автоматический расчет NPV через вычисление коэффициентов дисконтирования по причинам, которые упоминал выше, – формулы Excel негибки и иногда выдают ошибки.

В модели сначала вычисляется инкрементальная прибыль, из которой вычитаются налоги, а потом добавляются обратно «неденежные» расходы, такие как амортизация. Альтернативный вариант – прямое вычисление денежных потоков по каждой категории эффектов. Например, вычислили дополнительную прибыль и сразу отняли налоги; вычислили амортизацию и сразу прибавили налоговый эффект. Оба варианта имеют право на существование.

При оформлении расчетов:

● Старайтесь построить логику модели ступенчато, от простого к сложному. Помните, что модель – инструмент для принятия решения. Менеджеры при рассмотрении инвестиционных проектов всегда подозрительно относятся к проектам, где они не понимают логику развития событий. Поэтому логика должна быть простой и четкой. Например, эффект проекта построен на экономии тепла. Начинаем от простого: эффект = экономия в ГКал × стоимость закупки 1 ГКал. Далее уже может идти более сложный расчет экономии ГКал. Скажем, экономия достигается за счет сокращения отапливаемого пространства. Формула: эффект = количество кв. м × экономия ГКал на кв. м. Далее идет расчет экономии количества метров и т. д. Иными словами, сложность увеличивается постепенно. В этом случае менеджеры и аналитики при рассмотрении проекта легко поймут, как и за счет чего достигается эффект. Так им будет легче одобрить проект. Если расчет непонятен, он сразу вызывает подозрение и неприятие при проверке. Не увлекайтесь красивыми сложными расчетами. Главное достоинство хорошей модели оценки инвестиционного проекта – ее «понимабельность».

● В модели расчета не должно быть неизвестно откуда взявшихся цифр, кроме общеизвестных (например, количество дней в году). Предположения модели лучше вынести в отдельный лист Excel.

● Активно используйте ссылки на ячейки. Любое абсолютное значение должно фигурировать в модели в качестве цифры только один раз (как в кейсе Merseyside). Далее ее упоминания должны идти через ссылки. Это помогает избежать ошибок при изменении параметров модели.

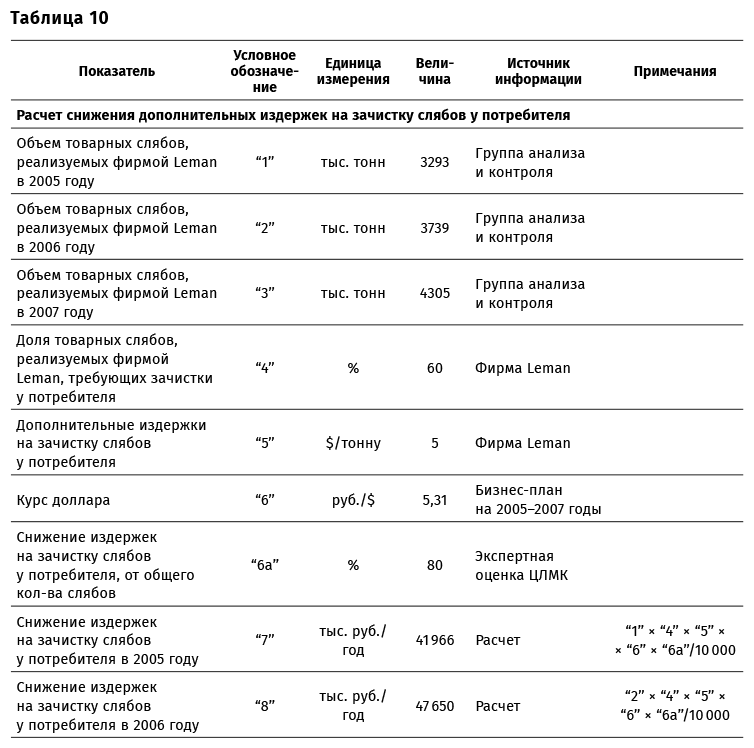

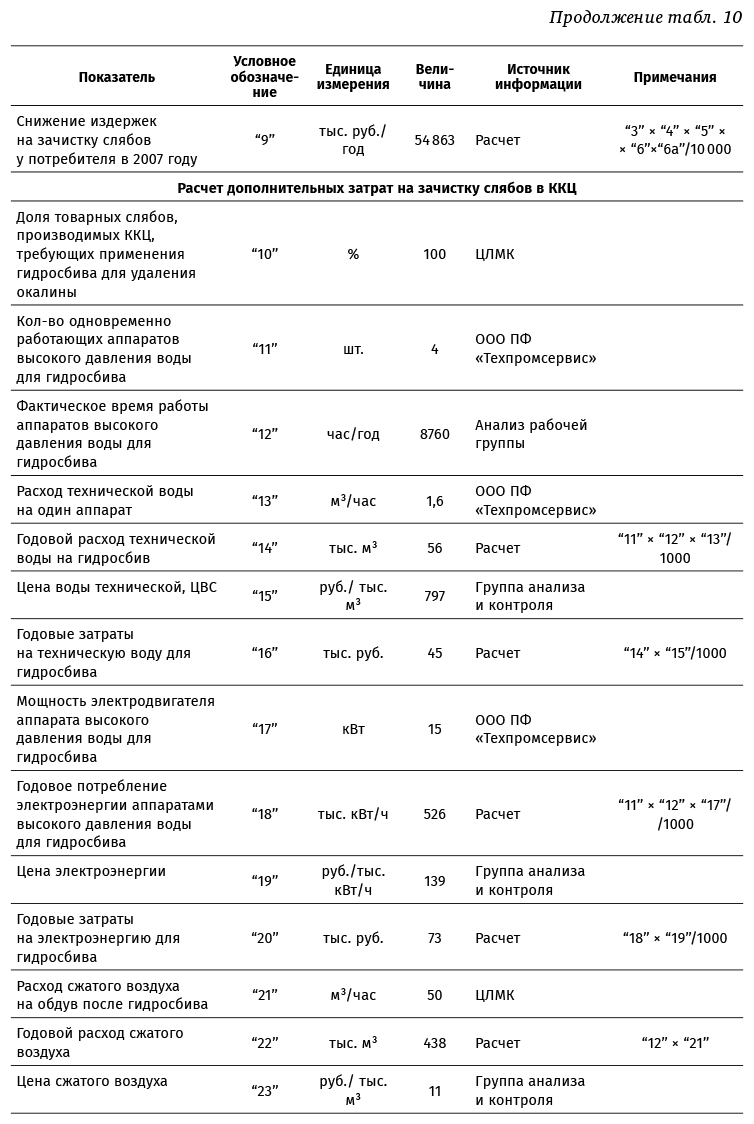

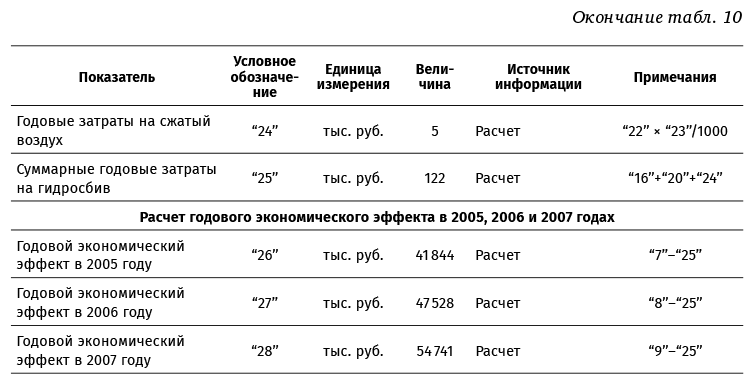

● Вводите условные обозначения, с помощью которых даже в распечатанном виде можно было проследить логику расчета (табл. 10).

● Обязательно указывайте источники информации (табл. 10).

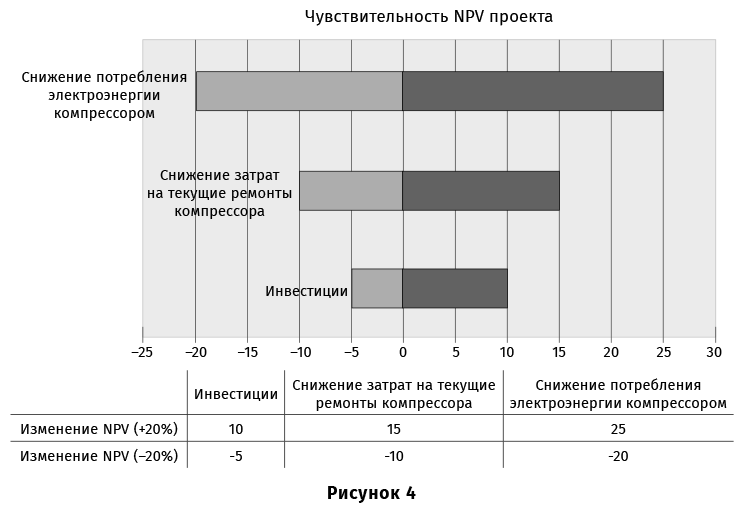

При подготовке проекта очень полезно сделать анализ чувствительности NPV модели к изменению различных факторов. В этом случае вы берете модель, изменяете последовательно каждое ключевое предположение проекта на ±20 %, записываете получившееся значение NPV. Результаты полезно бывает визуально выразить в виде диаграммы торнадо (рис. 4).

Такой анализ нужен:

● чтобы понять, на какие факторы риска проекта следует обратить особое внимание при его внедрении;

● чтобы узнать, на анализ и подтверждение каких показателей надо потратить дополнительные усилия при проработке проекта.

В примере на рис. 4 очевидно, что наиболее важным показателем инвестиционного проекта является снижение потребления энергии компрессором. Повысить вероятность достижения целевых значений этого показателя можно, например, обязав в договоре поставщика оборудования соблюдать требуемые характеристики или замерив потребление энергии таким же оборудованием на другом предприятии, где оно установлено (экскурсию может помочь организовать поставщик), – методов много.

Теперь по самому расчету Такера:

● Расчет эффекта от изменения объемов и валовой маржи произведен верно.

● При подсчете инкрементальной амортизации использован метод двойного уменьшающегося баланса. Поскольку более подробной информации в кейсе дано не было, предполагаем, что расчет верен.

● Накладные расходы, несмотря на то что это вроде как требование корпоративного центра, учитывать технически неверно. Какие денежные потоки «родит» в корпоративном центре модернизация завода? Никаких. Завод как раньше работал, так и будет работать. Посему инкрементальным денежным потоком накладные расходы корпоративного центра не являются. Здесь надо отметить, что возможны дополнительные коммерческие расходы для продажи увеличившегося объема, но оценить их в данной ситуации не представляется возможным. Предполагаем, что эти расходы настолько небольшие, что учитывать их в расчете NPV смысла не имеет – они не повлияют на результат. Помните: бесконечно совершенствовать можно расчет любого проекта. Важно учесть не все возможные факторы, влияющие на него, а ключевые параметры проекта, которые могут повлиять на бизнес-решение по его принятию или отклонению.

● Учет затрат на проектирование в первом году ошибочен – затраты уже были понесены инженерной группой. Эти затраты – типичный санк кост, поэтому они не должны учитываться в расчете проекта (в нашем будущем решении о судьбе проекта).

● Расчет налогового эффекта произведен верно.

● Расчет оборотного капитала произведен верно. Обратите внимание, что в ходе реализации проекта размер оборотного капитала сначала уменьшится, что даст компании плюсовой денежный поток (в 2001 году из-за остановки производства на модернизацию Merseyside произведет меньший объем продукции, чем базовый). Далее оборотный капитал увеличится, что даст отрицательный денежный поток.

Пройдемся по замечаниям подразделений компании:

● Замечание транспортного дивизиона справедливо. Действительно, в случае использования дополнительных вагонов их придется закупать раньше. Это даст отрицательный денежный поток по проекту в £2 млн в 2003 году. Однако, купив цистерны в 2003 году, компания избежит необходимости их закупки в 2005 году. Соответственно в 2005 году в проекте надо будет учесть положительный денежный поток в £2 млн. Это инкрементальный денежный поток, который проект помог сэкономить компании в 2005 году. Не забывайте про этот важный момент. Покупка цистерн сама по себе не является следствием проекта – их бы все равно купили. Следствием проекта является ускорение закупки новых цистерн. Технически дополнительно в анализе можно было также учесть эффект от изменения начисления амортизации (мы бы раньше стали амортизировать новые цистерны), но проигнорируем его ввиду незначительности.

● Каннибализация – реальнейший денежный поток. Это потери денег компанией в целом из-за проекта Merseyside. В самом деле, если возможность продажи дополнительного объема Merseyside реализуется только за счет снижения загрузки Роттердама, то реальный эффект от проекта по дополнительному объему будет существенно ниже. Эффектом будет не полная валовая маржа по дополнительному объему (13,8 %), а только разница между валовой маржой Роттердама и Merseyside (13,8 % – 11,5 % = 2,3 %). Это критичный момент, который в обязательном порядке должен быть учтен в расчете. Кроме того, мы должны учесть, что в этом случае при снижении объема продаж в Роттердаме снизится и оборотный капитал роттердамского завода, что станет положительным денежным потоком проекта. Разумно предположить, что снижение оборотного капитала в Роттердаме практически перекроет увеличение оборотного капитала в Merseyside.

● Предложение Тьюитта о включении в проект модернизации работ по ЭПК должно быть отдельным проектом, и учитывать его в данном проекте нельзя. Это совершенно самостоятельный проект со своим эффектом и инвестициями.

● Замечание по поводу инфляции абсолютно справедливо. Действительно, в модели использованы реальные денежные потоки и номинальная ставка дисконтирования. В расчетные цифры экономии надо добавить инфляцию в 3 %, чтобы далее с номинальной ставкой дисконтирования использовались номинальные денежные потоки.

Модель с учетом всех указанных изменений приведена в табл. 11. Вы видите, что после корректировок NPV проекта остается положительным, но снижается до £7,1 млн. IRR снижается с 25,4 до 21,9 %. Проект по-прежнему выгоден. Бояться Такеру вроде как нечего – не так страшен черт, как его малюют.

Но давайте посмотрим на организационные аспекты проекта модернизации Merseyside.

Организационная часть

Сейчас мы попробуем оценить все описанное с точки зрения работы большой компании. Во-первых, давайте подумаем, откуда взялся проект. Автор (Брейди) – директор завода. В чем его мотивация в проекте? Только ли это желание повысить эффективность? На самом деле мотивация может быть разной. Во многих случаях производственникам хочется работать на новом оборудовании. Это совершенно нормально. С новым оборудованием меньше операционных проблем. Уменьшаются простои, легче выполнять производственный план, новые инвестиции дают некую уверенность в завтрашнем дне и отсутствии необходимости будущих увольнений. Вместо постоянной тяжелой борьбы с издержками, где вы сражаетесь за каждую копейку (в данном случае пенс) себестоимости, за счет нового оборудования вы сразу сможете сделать рывок в ее снижении. Да и просто приятнее работать, когда вокруг новое оборудование, а не проржавевшие трубы. Для чего я это говорю? Очень просто – при анализе инвестиционного проекта надо учитывать мотивацию тех людей, которые представляют данные.

В данном случае в проекте есть два ключевых показателя его эффективности: повышение объема производства и снижение себестоимости. Значения этих показателей определяли люди, которые кровно заинтересованы в том, чтобы проект был принят. В этом случае стоит очень внимательно отнестись к подтверждению цифр, которые представляют эти люди. Часто на практике вы увидите, что мотивация влияет на оценки людей. Если они заинтересованы в проекте, оценки могут быть (и очень часто бывают), скажем так, чрезмерно оптимистичными. Достижима ли экономия себестоимости в несколько процентов? Чем можно подтвердить эту оценку? А чем подтверждается 7 %-ное увеличение объема производства? Это просто экспертная оценка или цифры подтверждены техническим анализом? Задача финансового анализа – принять правильное бизнес-решение, которое принесет акционерам деньги, а не удовлетворит некие «хотелки» менеджеров. Поверьте, «хотелок» в инвестиционных проектах, предлагаемых в любой крупной и не очень крупной компании, вы увидите предостаточно. Их важно выявить и отсечь, чтобы избежать потом проблем поиска виноватых в неправильных решениях, когда станет ясно, что планируемой по проекту прибыли никогда не увидеть.

Понимая это, в крупных компаниях устанавливают многоуровневый инвестиционный процесс, который мы рассмотрим чуть ниже в этой главе, и не всегда доверяют предположениям. Методологически неправильные накладные расходы 3,5 % на сумму активов на практике являются неким инструментом защиты компании от чрезмерно оптимистичных оценок инициаторов проектов. Таким образом, затрудняется «прохождение» через сито корпоративных решений «плохих» проектов. С моей точки зрения, правильнее применять другие методы «отсечения», такие как, например, установка отсечения по срокам окупаемости. На практике вы увидите, что часто проекты, которые «на бумаге» имеют положительный NPV, в компании отвергаются, так как нет уверенности в том, что предполагаемых значений ключевых показателей эффективности этих проектов можно достичь на практике. Помните, что финансовая модель и NPV – это инструмент для облегчения принятия бизнес-решений. Принимать решения только на основе анализа и чисел нельзя.

Второй момент, на который хочу обратить внимание, это так называемое «туннельное» мышление. Менеджеры завода видят мир «со своей колокольни» и оценивают проект только с точки зрения своего завода. Они не знают проблем, которые их проект может вызвать у других подразделений компании. В случае с Merseyside это дополнительные цистерны, трудности с продажей увеличенного объема и т. д. Что из этого следует? На практике вам нужно всегда стараться проанализировать всевозможные эффекты проекта, включая его влияние за пределами непосредственного производственного участка, на который он направлен. Кроме того, «продвигая» инвестиционный проект, вы обнаружите, что в больших компаниях нужно «договариваться» с подразделениями, которые вам или вашему боссу часто не подчинены. При этом позиция этих подразделений может «зарубить» проект, и вы часто ничего с этим не сможете сделать. Например, мы видим замечание директора по сбыту: «Продать не сможем». Действительно не сможем или просто директор по сбыту не хочет возиться со сбытом дополнительного объема? Ответ на этот вопрос не всегда однозначен. Иногда вам придется просить дополнительные ресурсы у других подразделений компании. Если вы как инициатор проекта не сможете этого добиться, проект может быть положен под сукно. Иногда для выделения ресурсов вам придется идти на некоторые уступки другим подразделениям. Например, вспомним ситуацию с замечаниями транспортного дивизиона Pearl Propylene. Ее разрешение очень похоже на компромисс между директором завода и директором транспортного дивизиона – часть нужных цистерн завод получит «из имеющихся резервов», но при этом «надо будет раньше купить новые».

Ответственность за достижение такой договоренности лежит на инициаторе проекта, то есть человеке, который кровно заинтересован в его продвижении. Это уже вопрос не финансов, а внутренней политической «кухни» большой компании. Анализируя инвестиционные проекты больших компаний, вы часто будете видеть результат подобных «компромиссов». Иногда «переговоры» приводят к тому, что в проект включаются ненужные затраты с отрицательным NPV. Подобную ситуацию мы видим в просьбе заместителя директора относительно включения в проект модернизации производственной линии ЭПК. В данном случае проект ЭПК в состав «большой модернизации» завода включен не был, но на практике подобные случаи встречаются довольно часто.

Выводы