Полная версия

Финансовый менеджмент для практиков. Полный курс МВА по корпоративным финансам ведущих бизнес-школ мира

Алексей Герасименко

Финансовый менеджмент для практиков. Полный курс МВА по корпоративным финансам ведущих бизнес-школ мира

Редактор Михаил Белоголовский

Главный редактор С. Турко

Руководитель проекта А. Василенко

Корректоры Е. Аксёнова, Т. Редькина

Компьютерная верстка М. Поташкин

Художественное оформление и макет Ю. Буга

Иллюстрация на обложке shutterstock.com

© Алексей Герасименко, 2021

© ООО «Альпина Паблишер», 2021

Все права защищены. Данная электронная книга предназначена исключительно для частного использования в личных (некоммерческих) целях. Электронная книга, ее части, фрагменты и элементы, включая текст, изображения и иное, не подлежат копированию и любому другому использованию без разрешения правообладателя. В частности, запрещено такое использование, в результате которого электронная книга, ее часть, фрагмент или элемент станут доступными ограниченному или неопределенному кругу лиц, в том числе посредством сети интернет, независимо от того, будет предоставляться доступ за плату или безвозмездно.

Копирование, воспроизведение и иное использование электронной книги, ее частей, фрагментов и элементов, выходящее за пределы частного использования в личных (некоммерческих) целях, без согласия правообладателя является незаконным и влечет уголовную, административную и гражданскую ответственность.

* * *Вступление

Дорогие читатели! Наконец вышла в свет моя третья книга. Изначально она задумывалась как отдельная работа, посвященная продвинутым вопросам корпоративных финансов. Однако совместно с издателем решено было объединить ее с базовым материалом моей второй книги, добавив несколько кейсов в уже изданные главы и актуализировав их материал. Это позволит вам иметь под одной обложкой полный курс по корпоративным финансам – от базовых понятий до продвинутых тем.

Знания в области финансов, по моему глубокому убеждению, нужны не только финансистам-профессионалам, но и любым руководителям, которые хотят грамотно выполнять свою работу. Финансы – это основа для принятия любых бизнес-решений в современном мире.

База, на которой строится повествование, дана в моей первой книге «Финансовая отчетность для руководителей и начинающих специалистов»[1]. Предполагаю, что к моменту прочтения этих строк вы уже изучили ее, поэтому не буду повторять те моменты, которые были изложены ранее. Если «Финансовую отчетность для руководителей и начинающих специалистов» вы пока не читали, на правах рекламы рекомендую это сделать. Тогда мы с вами будем одинаково понимать ключевые термины, такие как «компания», «инвесторы», «совет директоров», «собственный капитал», «активы», «задолженность», «ценные бумаги», «EBITDA» и т. д.

Из этой книги вы узнаете:

● каковы основные задачи финансового директора;

● как выглядит организационная структура финансовой функции в компании;

● как оценивать проекты вложений в оборудование и новые технологии;

● как оценивать стоимость компании в целом;

● как определить оптимальную структуру капитала компании;

● как финансировать компанию, за счет каких источников;

● что такое проектное финансирование, реальные опционы;

● как лучше возвращать деньги акционерам;

● каким образом проводятся сделки по покупке или, наоборот, продаже компаний;

● что такое Leveraged Buyout (LBO), как его проводить и оценивать;

● как проводить реструктуризацию задолженности компании и что происходит при банкротствах;

● как управлять валютными, процентными и прочими финансовыми рисками

и многое другое.

Книга раскрывает все темы, которые преподаются на курсах МВА в области финансов в лучших бизнес-школах мира. Так что после ее прочтения можете считать, что частично получили диплом МВА.

Материал я старался изложить простым языком практики, используя собственное образование и опыт работы с финансами и инвестициями. Теорию мне дали книги, а также обучение по программе МВА в одной из лучших бизнес-школ мира – MIT Sloan. Практику дали годы работы в консалтинговой компании PricewaterhouseCoopers, а также в других крупных компаниях, среди которых «Объединенные машиностроительные заводы», «Метинвестхолдинг», «Мечел» и «Группа ГАЗ», в том числе и работа «в полях» на крупных промышленных предприятиях, таких как «Азовсталь», «Ижорские заводы» и «Уралмашзавод».

Имея опыт нескольких лет жизни и работы за границей, «западные» концепции в книге я излагал в сравнении с Россией и ее спецификой. Думаю, это должно помочь вам правильно воспринять их.

Ни одна книга не может описать всю многогранность и сложность окружающего нас мира, поэтому иногда я использовал некоторые упрощения окружающей действительности. Сделано это специально, чтобы подчеркивать основные мысли, оставляя за кадром информационный шум.

Безусловно, по некоторым теоретическим вопросам есть разные точки зрения. В этой книге по каждому вопросу я высказывал свой взгляд, свою интерпретацию теорий. Я старался давать те объяснения, которым меня научила жизнь. Не обессудьте, если вы с чем-то не согласны. У каждого свой взгляд на вещи.

Надеюсь, что смогу помочь вам получить те знания, на которые вы рассчитывали, открывая эту книгу.

С уважением,Алексей ГерасименкоБлагодарности

Хочу выразить свою признательность людям, которые помогали мне в написании этой книги: Сергею Ющенко, Максиму Дрыгину, Андрею Далекому, Юлии Голыгиной. Без вас, уважаемые коллеги, книга не появилась бы на свет. Также хочу поблагодарить всех ребят из ADE Professional Solutions, которые помогли вычитать и подкорректировать рукопись.

Огромное спасибо моей жене Кате за ее постоянную помощь и поддержку!

Посвящаю эту книгу своим деткам: Маргарите и Пете. Любимые мои птенцы, надеюсь, когда вы вырастете, этот труд будет актуальным и полезным и для вас!

Глава 1

Что такое финансы и зачем они нужны

Прежде чем переходить к финансам, давайте зададим себе более фундаментальный вопрос: а зачем в этом мире нужны компании? Зачем заниматься бизнесом? Ответ не так прост, как может показаться, и зависит от того, кем вы являетесь.

● Если вы инвестор, то вкладываете в компании свои деньги или деньги, которые вам дали в управление другие люди. Ваша основная цель при этом – получить как можно большие проценты на свои вложения. Эти проценты выражаются в прибыли компании, которую она выдает вам в виде дивидендов, или в росте курса ее акций.

● Если вы предприниматель, вас также будет интересовать прибыль, но при этом важным моментом будет и «увлекательность» того, что вы делаете, для вас лично. Иногда вы будете готовы пожертвовать деньгами и получить меньшую прибыль, реализовав какой-то проект, который интересен лично вам.

● Если вы государство, вопрос прибыли компании вас, конечно, тоже интересует. В конце концов, из прибыли компании платят налоги, которые государство использует, чтобы обеспечивать зарплатами служащих, содержать армию, полицию и т. д., – словом, с большей или меньшей эффективностью реализовывать те задачи, ради которых существует государство. Но в не меньшей степени вас будут интересовать и вопросы социальной стабильности. Во многих случаях вы будете готовы пожертвовать прибылью компаний, чтобы избежать, например, роста безработицы. Вы также заинтересованы в росте благосостояния населения (читай – зарплат работников), что уменьшает прибыли компаний.

Словом, у разных сторон (по-английски эти стороны называют stakeholders) в бизнесе разные интересы. В своей работе компании должны учитывать интересы всех сторон. Но тема финансов и управления ими прежде всего касается выполнения задачи, наиболее интересующей инвесторов, а именно максимизации того количества денег, которые компании им должны приносить. Максимизация доходов инвесторов (акционеров) – центральная задача финансов, и повествование в этой книге будет строиться главным образом вокруг нее.

Финансы и финансовые менеджеры

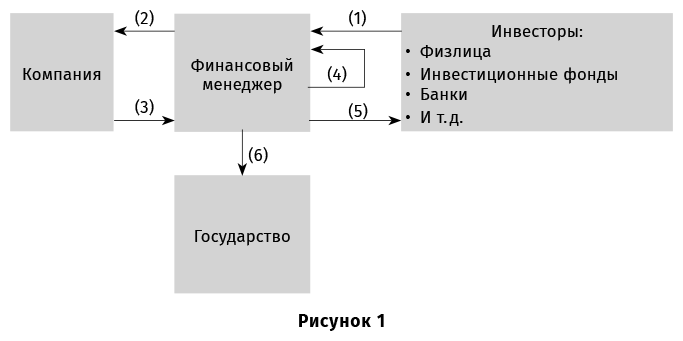

Что же включает в себя наука под названием «финансы»? О чем мы будем говорить в этой книге? Чем занимаются люди, связанные с финансами, – финансовые менеджеры? Чтобы ответить на эти вопросы, давайте рассмотрим круговорот денег в бизнесе (рис. 1).

1. В момент своего появления, а также далее, по мере необходимости, компании получают деньги от инвесторов (подробнее о различных типах инвесторов см. мою первую книгу) и кредиторов. Иными словами, владельцы или кредиторы бизнеса должны вложить в бизнес деньги. Первая задача финансов и финансовых менеджеров – различными способами привлечь деньги в бизнес. В этой книге мы будем говорить о том, какими способами можно привлечь деньги и как это делать.

2–3. Компания инвестирует полученные деньги в свою деятельность, чтобы генерировать прибыль, то есть еще больше денег. Вторая задача финансов и финансовых менеджеров – обеспечить вложение денег в наиболее эффективные проекты, то есть проекты, которые обеспечат получение инвесторами наибольшей прибыли. Третья задача – правильно управлять рисками, возникающими при вложении денег в проекты, чтобы добиваться тех показателей, на которые рассчитывают инвесторы, вкладывая деньги в проекты. В этой книге мы будем говорить о том, как оценить и сравнить между собой различные возможности вложения денег в бизнес, то есть как правильно инвестировать деньги, получаемые от акционеров и кредиторов. Мы будем говорить как об инвестициях в новые проекты (так называемые капитальные вложения), так и об инвестициях в другие компании (слияния и поглощения). Также мы поговорим об эффективном управлении рисками – какие риски компании следует принимать на себя, каких следует избегать и как этими рисками управлять.

4–5. Получаемые от инвестиций деньги компании могут инвестировать в новые проекты или отдать акционерам и кредиторам. Четвертая задача финансов и финансовых менеджеров – правильно вернуть деньги кредиторам и инвесторам с тем, чтобы они решили свои задачи (например, заплатили меньше налогов с дохода). В этой книге мы будем говорить о том, как возвращать деньги, прежде всего акционерам, в виде дивидендов или выкупа собственных акций. Мы также поговорим о том, как обеспечивается возврат денег кредиторам и акционерам в случае возникновения у компании трудностей (реструктуризации и банкротства).

6. Часть денег компания должна отдать государству в виде налогов. Пятая задача финансов – правильно заплатить налоги. Эта задача является темой специальной литературы по налогообложению, и мы не будем рассматривать ее глубоко.

На схеме мы видим понятие «финансовый менеджер». Пока что оно включает в себя всех людей, работающих в области корпоративных финансов, – и специалистов отделов учета, и финансовых директоров. Далее в книге мы более подробно рассмотрим, кто и чем конкретно занимается в больших и не очень больших компаниях.

Глава 2

Оценка инвестиционных проектов

В этой главе мы узнаем, как оценивать инвестиционные проекты. Мы с вами:

● рассмотрим понятие денежного потока, а также узнаем, какие денежные потоки учитываются при оценке инвестиционных проектов;

● познакомимся с дисконтированием и понятием Net Present Value;

● изучим различные методы оценки инвестиционных проектов и принятия решений о «зеленом» или «красном» свете для проекта.

Инвестиционный проект – а что это такое?

Как мы с вами уже говорили, одна из главных задач финансов – помочь менеджерам вкладывать деньги в «правильные» инвестиционные проекты. Но что это такое, инвестиционный проект?

Инвестиционный проект – это набор мероприятий, имеющих определенную цель, который требует вложения определенных денег и должен в итоге принести определенные деньги. Возьмем, например, покупку новой производственной линии на завод.

● Мероприятия – надо спроектировать и построить помещение, где будет стоять линия, купить линию, привезти, смонтировать, подвести электроэнергию, нанять и обучить людей, купить материалы для производства, наладить логистику и т. д. и т. п.

● Деньги – затраты на мероприятия (стоимость оборудования, проектирования, монтажа, строительства здания), выручка от продажи продукции, издержки на производство этой продукции, а также налоги.

● Цель проекта – произвести определенный продукт в заданном объеме, с известной себестоимостью и продать его по конкретной цене. Разница между ценой и издержками производства (плюс прочими издержками бизнеса) должна будет составить прибыль. Прибыль должна постепенно окупить затраты на создание линии и в дальнейшем принести инвесторам проекта дополнительные деньги.

На самом деле любой бизнес можно представить себе как большой инвестиционный проект. Вы вкладываете в бизнес деньги, покупая оборудование, материалы, обеспечивая зарплатой работников и т. д. Вы ожидаете, что бизнес будет приносить вам прибыль. Внутри работающего бизнеса также постоянно будут возникать инвестиционные проекты. Например, покупка нового, более эффективного оборудования на завод – инвестиционный проект.

Принципы оценки инвестиционных проектов

В жизни менеджерам и предпринимателям постоянно приходится принимать решения – куда вкладывать (или не вкладывать) деньги. В какие проекты нужно, а в какие не нужно вкладываться? Логика принятия такого решения вроде бы очевидна – проект должен оцениваться по той прибыли, которую он приносит. Безусловно, не стоит вкладывать деньги в проект, который денег не принесет (впрочем, здесь есть свои нюансы – иногда компания реализует «социальные» проекты, которые никогда не окупятся, но делать их надо). Но как быть, если у вас есть два проекта, каждый из которых принесет вам прибыль? Как сравнить их между собой? Как определить, какому проекту дать «зеленый свет», а какой придержать? Прежде чем ответить на этот вопрос, давайте рассмотрим несколько нюансов.

Прибыль и деньги

В предыдущей книге мы с вами изучали финансовую отчетность и видели, что понятие «прибыль» и понятие «деньги, которые приносит бизнес» или, иначе говоря, «денежный поток», – это две большие разницы. Бухгалтерская прибыль – это прибыль «в принципе», которая, безусловно, в какой-то момент должна стать реальной. Но часто на прибыль в текущем году оказывают влияние «бумажные» факторы, которые к этому году имеют косвенное отношение (за деталями отсылаю вас к моей первой книге).

Как предпринимателя или инвестора, который собирается вложить деньги в проект, нас интересуют прежде всего деньги, а именно как и когда они должны вернуться от проекта. Поэтому при оценке инвестиционного проекта используется не бухгалтерская прибыль, а его денежные потоки, то есть деньги, которые надо вложить в проект, и деньги, которые он будет приносить. Оценка проекта и его денежных потоков зависит от двух основных факторов:

● распределения денежных потоков во времени;

● рискованности проекта и его денежных потоков.

Время

В какой из двух проектов вы готовы инвестировать?

● Проект А. Вкладываем сейчас 100 руб., получаем в течение 5 лет по 30 руб.

● Проект В. Вкладываем сейчас 100 руб., получаем в течение 2 лет по 75 руб.

Очевидно, что проект В интереснее потенциальному инвестору, так как те же деньги он получает быстрее. Деньги сегодня стоят дороже, чем деньги завтра. Имея сегодня 1 руб., вы через год получите 1 руб. 06 коп., не прилагая никаких усилий, просто положив деньги в банк. То есть деньги «сегодня» ценнее денег «завтра» не просто так, а потому, что существует возможность их прибыльного вложения. Если сложить 100 руб. сегодня и 100 руб. через год, то их суммарная ценность будет ниже, чем ценность 200 руб. сегодня.

Понятно, что при оценке и сравнении инвестиционных проектов мы должны учитывать не только абсолютную сумму денег, которую принесет проект, но и то, как быстро он принесет эти деньги.

Риск

Предположим, у вас есть 100 000 руб. Вы можете:

● положить их на депозит в Сбербанк под 6 % годовых;

● купить лотерейные билеты.

Очевидно, что, принимая решение купить на эти деньги лотерейные билеты, вы рассчитываете на выигрыш, который будет в тысячи раз превышать первоначальные инвестиции. Иначе говоря, ваш ожидаемый возврат на инвестиции в случае покупки лотерейных билетов должен быть намного больше 6 % годовых. Почему? Ответ очевиден: при покупке лотерейных билетов вероятность потери денег гораздо выше, чем если положить их на депозит в Сбербанк. Риск потерять деньги в Сбербанке значительно ниже риска потерять их, играя в лотерею. Иными словами, чем выше риск, тем выше должен быть ваш ожидаемый возврат на вкладываемый капитал.

Продолжим пример: вы решили положить деньги в банк, но кроме Сбербанка у вас есть возможность положить деньги на депозит в Торгово-промышленный банк Якутии. Вы готовы будете сделать это под 6 % годовых? Вряд ли. Маленький банк, очевидно, менее безопасен, чем Сбербанк. Поэтому, чтобы привлечь вас, такой банк должен предложить вам более высокий процент по депозиту, скажем, 11 %. Опять же, чем выше потенциальный риск ваших инвестиций, тем более высокий возврат на свои инвестиции вы требуете, даже если варианты вложения денег лежат в одной области.

При оценке инвестиционного проекта вы должны оценивать риски вложения денег в проект и сравнивать их с альтернативными возможностями вложений. Деньги вы будете вкладывать туда, где вам предлагается либо меньший риск при той же ожидаемой доходности, либо более высокая доходность на ваши инвестиции с тем же риском.

Методы оценки инвестиционных проектов

Итак, нам надо оценить и сравнить между собой два инвестиционных проекта, каждый из которых приносит больше денег, чем требуется в него вложить (говоря по-научному, имеет положительный кумулятивный денежный поток). Как это сделать? Давайте двигаться путем логики.

Срок окупаемости

Первый очевидный ответ – надо вкладывать деньги в проект, который принесет больше денег. Но что делать, если у вас есть два проекта?

● Проект А. Вложив 100 руб. сейчас, получаем положительный денежный поток в 50 руб. каждый год в течение трех лет (всего 150 руб.)

● Проект В. Вложив 10 руб. сейчас, получаем положительный денежный поток в 15 руб. каждый год в течение трех лет (всего 45 руб.)

Очевидно, что проект А приносит больше денег, но при этом проект В приносит больше денег на каждый вложенный рубль и требует меньше инвестиций. Какой из них выгоднее? Это уже более сложный вопрос. В небольших компаниях предприниматели обычно рассуждают примерно так: меня интересует проект, который позволит мне быстрее «отбить» назад свои деньги. Иными словами, предпринимателя интересует срок окупаемости.

Математически получить срок окупаемости несложно: надо взять инвестиции проекта и поделить на годовую прибыль (по-английски такой срок окупаемости будет называться accounting payback period). Для проекта А срок окупаемости составляет 100 / 50 = 2 года, для проекта В – 10 / 15 = 2/3 года (8 месяцев). Предприниматель устанавливает для себя некий порог, например, не вкладывать деньги в проект со сроком окупаемости больше года. В этом случае он не станет вкладываться в проект А, даже несмотря на то, что этот проект принесет в сумме гораздо больше денег, чем проект В.

Вроде все просто? Как грубый тест этот метод годится. Но мы не учли, что разные проекты имеют разный риск вложения денег. Вполне возможно, что проект В, приносящий более высокий доход на рубль инвестиций, гораздо рискованнее, чем проект А. Вероятность потерять деньги в нем, по сравнению с проектом А, может быть существенно выше. Как учесть такой фактор? В поисках ответа на этот вопрос в середине XX века прогрессивное человечество изобрело понятия «дисконтирование» и «NPV».

Дисконтирование и NPV

Поскольку первый возможный принцип оценки – по окупаемости – не учитывает важные моменты инвестирования, давайте подумаем с точки зрения логики, как еще можно было бы принять инвестиционное решение. Для этого давайте посмотрим на инвестиции глазами человека, решающего, положить ли ему деньги на депозит в банк или инвестировать куда-то еще. Если предлагаемый процент возврата на депозит достаточно привлекателен с учетом известности (рискованности) банка, то человек выберет депозит. В оценке инвестиционных проектов принцип тот же самый: если проект обещает достаточно привлекательный для инвесторов процент возврата с учетом риска, то инвесторы деньги на проект дадут.

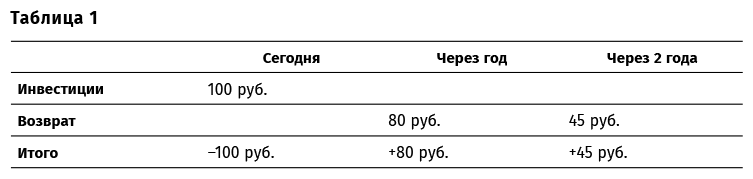

Давайте рассмотрим такой проект (табл. 1).

Предположим, что с учетом риска проекта инвесторы готовы вложить в него деньги под 10 % годовых. В этом случае в конце первого года общий долг компании перед инвесторами составит 100 + 100 × 10 % = 110 руб. Из них 80 руб. вернутся инвесторам. В проекте после первого года из инвесторских денег останется 110 – 80 = 30 руб. В течение второго года инвесторы потребуют на них 30 × 10 % = 3 руб. процентов, то есть общий долг составит 30 + 3 = 33 руб. Из проекта в конце второго года инвесторам вернется 45 руб., то есть они получат на свои деньги не только требуемый процент возврата, но и дополнительный доход в 45 – 33 = 12 руб. сверх того! На таких условиях деньги в проект вкладывать можно и нужно.

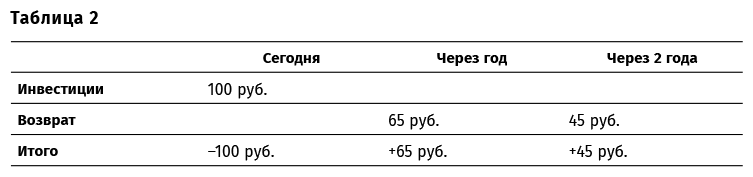

Давайте немного изменим условия проекта (табл. 2).

Опять же в конце первого года долг составит 110 руб., из которых инвесторам вернется 65 руб. Итого оставшийся долг на начало второго года составит 110 – 65 = 45 руб. На конец второго года долг составит 45 + 45 × 10 % = 49,5 руб. Однако в конце второго года проект даст инвесторам только 45 руб. Иными словами, они не получат от проекта ожидаемого возврата на вложенный капитал в размере 10 %. Возврат будет ниже требуемого. Деньги вкладывать нельзя, даже несмотря на то, что проект прибыльный.

Итак, чтобы вложить деньги в проект, инвестор должен получать на него процент не ниже требуемого уровня. Уровень требуемого дохода при этом будет зависеть от риска этого проекта.

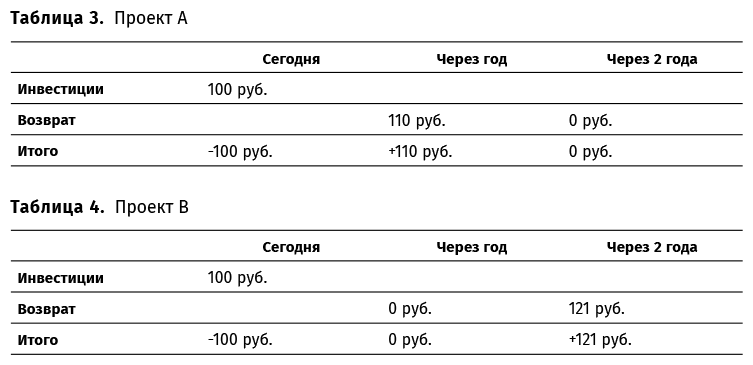

Сделаем следующий шаг. Предположим, у нас есть два одинаковых по риску проекта, в которых требуемый инвестором возврат составляет 10 % годовых (табл. 3, 4).

Очевидно, что в проекте А инвестор вкладывает сейчас 100 руб., а через год получает ровно такой возврат, который ожидает, – 110 руб. (10 % на свой годичный «вклад»). Остаток долга будет нулевой. Но в проекте В получается то же самое: через год общая сумма долга составит 100 + 100 × 10 % = 110 руб. В течение второго года на эту сумму также будет начислен процент, то есть общая сумма долга составит 110 + 110 × 10 % = 121 руб. Получив в конце второго года от проекта 121 руб. возврата, инвесторы опять же получат от проекта ровно столько, сколько они ожидают. Остаток долга через два года также нулевой. В этом случае логически инвесторам будет все равно, давать деньги на проект А или на проект В – оба эти проекта для них равнозначны. Обратите внимание, что если бы проект В в конце второго года давал бы инвесторам не 121, а 122 руб., им было бы выгоднее вложить деньги в проект В по сравнению с проектом А, даже несмотря на то что деньги им возвращаются только через 2 года (зато их возвращается больше, чем они ожидают).

В этих двух проектах для инвесторов 110 руб. возврата через год эквивалентны 121 руб. возврата через 2 года. Продолжая эту мысль, мы можем сказать, что 110 руб. через год (и 121 – через два) эквивалентны возврату 100 руб. немедленно! Действительно, если бы мы захотели вернуть деньги инвесторам немедленно (передумали и решили не делать проект), нам не нужно было бы платить инвесторам проценты. Мы должны были бы вернуть им ровно столько, сколько брали, то есть 100 руб.

Итак, все три цифры (100 руб. сейчас, 110 руб. через год, 121 руб. через два) эквивалентны. Иначе говоря, для инвесторов 110 руб. через год равны 100 руб. «сегодняшних денег» и равны 121 руб. «денег через два года» (с учетом того, что эти деньги вкладываются в проекты с одинаковым риском).