Полная версия

Моя лучшая инвестиция. Инвестиции для женщин, мам и домохозяек

Анализ активов и пассивов семьи свелся у меня к такой таблице в EXEL.

Таблица. Семейные активы и пассивы

Анализ был неутешителен – все активы, которыми мы владели, не приносили никакого дохода. Более того, все они были приобретены на кредитные средства и приносили только расходы – нужно было каждый месяц платить за них банку. По сути, они являлись нашими пассивами.

И сделать их источником доходов не выходило. Если бы машина не была нужна в бизнесе, ее можно было продать, закрыть кредит и не платить за гараж. И тогда наши активы выглядели бы так.

Таблица. Возможный вариант семейных активов и пассивов после продажи автомобиля

То есть при почти таком же положительном балансе (700000 рублей), мы ежемесячно платили бы меньше на 11100 рублей (ушли бы оплата гаража 4000 рублей и платеж по кредиту на машину 7100 рублей).

На эту сумму изменился бы баланс доходности и затрат

26740—15640=11100 рублей

Но машина нужна была мужу по работе, поэтому была неприкосновенна, как священная корова или курица, несущая золотые яйца. А вопрос с квартирой – платить ли за съемную или жить в своей и платить ипотеку, уже давно был решен в пользу ипотеки. Из-за ежемесячных платежей по ней текущий денежный поток от активов был отрицательный. Одно грело душу – исходя из таблицы было видно, что баланс самой стоимости активов был все-таки положителен. Разница в 700000 рублей показывала, что мы почти богаты (здесь должен был быть ухмыляющийся смайлик, если бы в книге это было возможно). И, конечно, шутка эта была бы невеселая, потому что квартиру, находящуюся в закладной у банка, я своим активом не считала.

Комментарий автора

Нужно пояснить, что активы – это такое имущество, финансовые инструменты и права, которые не только окупают собственное содержание, но и кладут дополнительную прибыль в наш карман без нашего активного участия. Это могут быть депозиты, доля в бизнесе, авторские права, а также квартиры, которые сдаются в наем и приносят ежемесячно арендную плату.

Пассивами являются те же средства, которые забирают у нас доход вместо того, чтобы приносить прибыль. То есть требуют затрат на свое содержание и обслуживание и вынимают деньги из вашего кармана. – квартира, если за нее нужно платить ипотеку и ежемесячные коммунальные платежи, машина, которую нужно заправлять, ремонтировать и платить ежегодную страховку, а также все виды кредитных обязательств – все то, что было приобретено нами когда-то, но за что деньги мы отдаем сейчас.

Поняв после расчетов, что активы заполучить мечту нам не помогут, я взялась строить финплан. Он должен был показать, как при определенных доходах и расходах и в какой именно срок мы сможем достичь своих крупных материальных целей – мечт.

Составлялся он в программе EXEL и выглядел примерно так (см. табл.)

Таблица для расчета целей

Я модифицировала таблицу под себя. Теперь наша мечта – дом выглядела так.

Таблица. Главная цель – дом, параметры, стоимость

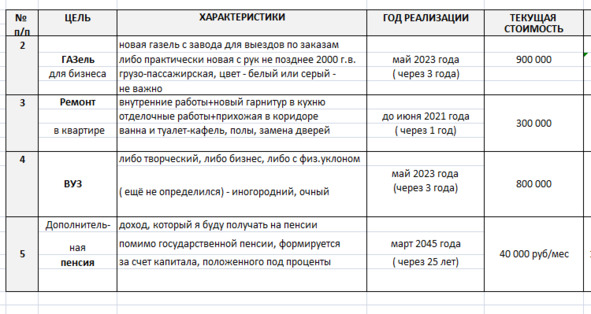

На этом я не остановилась и озвучила, так сказать, на бумаге все прочие цели и задачи, которые были в голове. Получилось следующее.

Таблица. Прочие цели семьи

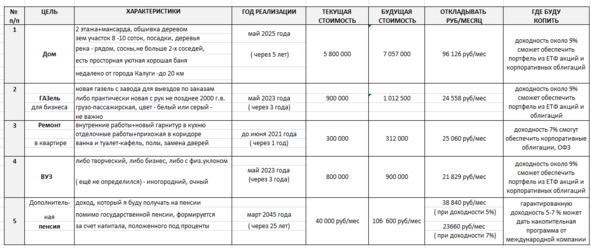

Однако это было не все. Если через год сумма в 300 000 рублей, оставалась примерно такою же, то ГАЗель за девятьсот тысяч рублей через три года с поправкой на инфляцию превращалась уже в миллион с небольшим.

С поправкой на инфляцию (около 4% согласно официальной статистике), суммы менялись, особенно на длительном этапе. Для расчета я использовала калькуляторы депозитов, а для расчета пенсии нашла хороший и достаточно наглядный калькулятор на сайте https://finex-etf.ru/calc/pension.

Таблица. Итоговая, с поправкой на инфляцию

Тут все было наглядно и ясно. Если мы будем откладывать 96 тыс. руб каждый месяц, то через пять лет купим наш прекрасный дом. А если дополнительно сможем откладывать еще 22 тыс.руб. в течение трех лет, то накопим ребенку на институт. Заполненная таблица беспристрастно и очень четко показывала, что для достижения всех поставленных целей нам надо было уже начинать отчислять в разные накопительные инструменты (на брокерские счета и инвестиционные программы) почти 200 тыс.руб ежемесячно. Чтобы сделать достижение целей более реальным, требовалось либо искать дополнительные источники дохода, либо отодвигать сроки, либо обойтись более скромными целями.

Что сделал финансовый план – он показал четкую дорогу к финансовой цели. Осталось лишь систематически дисциплинированно пополнять счета – и результат будет достигнут! А если откладывать больше, то и цели будут достигнуты раньше. Может, стоит найти подработку, может, сменить работу совсем. В любом случае большая цель, поставленная фин планом, как маяк, притягивает к себе и не дает расслабиться.

РЕЗЮМЕ

1. Фин план дает возможность перевести вашу мечту в план, полностью оцифровав ее и расписав пути достижения – когда и сколько вы будете откладывать для ее достижения и когда наконец достигнете.

2. Фин план помогает дисциплинировать накопления. А чтобы сделать процесс достижения более гарантированным, сделайте накопления автоматическими – настройте регулярное отчисление определенного процента с каждой суммы. Любые мобильные приложения позволяют сделать процесс накопления и перевода средств максимально удобными, не нужно даже посещать банк, чтобы пополнить свой счет или сделать перевод в выбранный финансовый инструмент.

3. Именно финансовый план дает стимул к накоплению денег вместо их расходования. Иначе все деньги будут потрачены, даже если доход семьи вырастет. Ведь известно, что чем больше получаешь, тем больше тратишь. Просто начинаешь покупать что-то из того, что всегда хотелось, но об этом даже не позволял себе думать. Когда увеличиваются доходы, человек расслабляется, приоткрывает кран финансового потока шире – и деньги начинают стремительно утекать в разных направлениях. А цель снова отдаляется, становясь недосягаемой мечтой. Без ориентиров вы так и будете все время тратить, не откладывая. План же стоит на страже вашей мечты.

4. Единственным дополнением к фин плану служит описание того, через какие инструменты вы придете к своей цели. Вам нужно точно понять – подойдут ли вам депозит, накопления через страховую компанию, ПИФы или биржевые продукты. Для этого нужно, как минимум, знать, в каких случаях используют то или другое. Но об этом мы поговорим в других главах этой книги.

История 5: Страшная

Того, кто не задумывается о далеких трудностях,

непременно поджидают близкие неприятности

Конфуций

Еще до моей работы в банке, когда мы только переехали в Калугу и стали снимать квартиру, муж устроился на работать на Калужский завод (не буду говорить название). Это было одно из старинных предприятий города с почти советским укладом трудового дня, небольшой, но стабильно выплачиваемой зарплатой и рабочей неделей пять через два (пять дней рабочих с понедельника по пятницу, суббота, воскресенье – выходные). Муж уходил утром чуть позже семи часов (завод работал с восьми часов), приходил к шести вечера. Все было четко и понятно. Я оставалась дома с детьми. Гуляла, готовила, играла, следила за порядком – словом, делала все то, что делают в таких случаях женщины, сидящие дома.

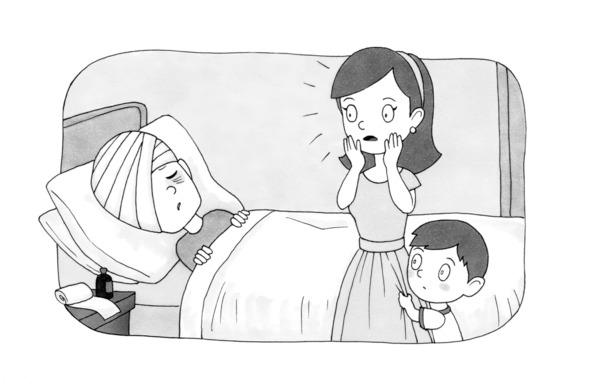

Но однажды случилось страшное. Муж, как обычно, ушел с утра на работу. Я с детьми, Михаилом (ему было тогда четыре с половиной года) и полуторагодовалым Федей, сидела дома. Было все, как всегда. После обеда я укладывала спать мелкого, когда с работы вернулся Станислав. Голова его была перебинтована, часть повязки закрывала правый глаз. Он прошел в комнату и, не раздеваясь, лег. А я с ужасом смотрела на забинтованные голову и глаз, и все спрашивала- как, что случилось? Муж сказал мне только: «Все хорошо, задело на работе» – и уснул. Я осталась посреди квартиры с недоуснуснувшим в кровати маленьким ребенком, вторым дитём, испуганно смотревшим на спящего отца, и непонятно в каком состоянии мужем. Мой привычный и отлаженный мир рухнул. Я поняла, что как раньше, уже не будет, что случилось что-то страшное, и главное – что я совершенно к этому не готова и даже не знаю, что делать в этой ситуации.

Позже выяснилось, что муж, работая на станке, обрабатывал какую-то железную деталь, и она отскочила и полетела прямо в него. Хорошо еще, задела по касательной, небольшой угол в траектории движения спас от прямого попадания в лоб, а то могло бы и мозг задеть. А так железка ударилась в кость над глазницей, пробила её, но не пошла дальше в голову, а отскочила в сторону. Отклонись она чуть меньше или повернись муж немного другим боком – и был бы он инвалид или покойник.

Это была настоящая производственная травма, ЧП! Но на работе дело замяли. Оформили больничный, начальник попросил мужа подписать документ, что он сам виноват в случившимся, вроде как нарушил технику безопасности. Но какая техника безопасности, если оборудование было старое и приспособлений не хватало. Если бы муж не подписал заявление, то с категорией «производственная травма» ему полагалась бы крупная выплата и большие разборки на предприятии. А так ему оплатили только больничный в обычном порядке. Несколько месяцев муж «лечился» – просто лежал дома да ездил на перевязки, причем приходилось отсидеть немалое время в общей очереди в рабочей поликлинике. Снимок, который ему сделали тогда, так и лежит дома. В случае ухудшения здоровья и получения группы инвалидности, как сказал врач, можно будет подавать в суд и попробовать отсудить компенсацию. А так – инвалидом не стал, значит, все нормально, обошлось. Обошлось-то обошлось, только вот кости срослись неровно, и на лбу с тех пор осталась вмятина, а на любое изменение погоды у мужа теперь прыгает давление и болит голова. И это – следствие того самого случая на производстве.

После этой ситуации я поняла, что все должно было быть как-то иначе, и стала искать варианты. Судиться с производством было явно бессмысленно, мы не знали город, не знали, куда обращаться, да и поздно уже было. Я думала, что могло бы компенсировать в подобной ситуации финансовые и моральные потери. И инструмент действительно был.

Обычная страховка, ну почему я не оформила ее раньше? В случае мужа при затянувшемся более двух недель больничном он мог бы получать от 500 рублей в день. Плюс денежная компенсация при черепно-мозговой травме могла быть от 80% страховой суммы. А застраховать можно было и на пятьсот тысяч рублей, и на миллион, и на два. Вся страховка обошлась бы при этом в не такую уж заоблачную сумму, около 10 000 рублей. Компенсация по страховому случаю была бы в сотни раз больше. А деньги тогда ой как бы пригодились. Мы снимали квартиру и платили каждый месяц около 10000 рублей, я не работала. Как жили, точнее, выживали эти месяцы, пока муж не вернулся в строй и не вышел на работу (уже на другое предприятие) – я не помню. Помню только свой постоянный страх, обиду и растерянность. Переживала – сможет ли он выздороветь и восстановиться или вдруг что-то пойдет не так и я останусь одна с двумя малышами на руках в чужом городе, на съемной квартире, без работы и средств к существованию. А если бы на руках был страховой полис, страховая выплата помогла бы организовать лучшее лечение и дала бы возможность больному подольше отдохнуть. Да и я бы волновалась меньше.

Но тогда я, увы, не знала про страховку и никогда не имела дело со страховыми компаниями. Как, подозреваю, и большинство из граждан нашей страны. Ведь каждый думает – зачем тратиться, я молод (молода), здоров (здорова), у меня дети (Бог не допустит гибели кормильца) – что со мной может произойти? Русский менталитет и привычное «авось» играет подчас злую шутку. В то время, как на Западе практически каждый работающий имеет страховой полис, в России лишь мизерная часть людей имеет хорошие страховки. Если у человека есть полис страхования жизни, то, как правило, он получил ее в банке при получении кредита. Мало кто страхуется сам.

Но пока я пошла искать варианты, где можно застраховать мужа, мало ли, какие сюрпризы преподнесет нам ещё судьба. Я уже ни от чего не зарекалась. И мне в очередной раз «повезло». Не выходя из дому я познакомилась с молодым финансовым консультантом, по совместительству агентом в страховой компании ППФ. Как раз от него я и узнала о так называемом накопительном страховании жизни. На тот момент я была убеждена (опять же, благодаря консультанту), что НСЖ – лучшая возможность застраховаться от всего и на долгий срок.

Комментарий автора.

Смысл НСЖ если кратко.

Вы страхуетесь в Страховой компании. Компания берет на себя риски – травмы на производстве или в результате ДТП, возникновение опасного для жизни заболевания, смерть или инвалидность. Если эти случаи наступают до конца срока действия полиса – сумма, на которую оформлен полис, выплачивается полностью, причем страховка начинает действовать с момента подписания договора и внесения денежных средств. Даже если страховой случай наступил через неделю – все равно выплата будет в полном объеме. Правда, изначально клиент заполняет анкету и указывает все перенесенные за пять лет до этого заболевания. Потом делать это уже не придется – все пять или двадцать пять лет действия полиса, на которые вы оформляетесь, действует первоначальная анкета. Один раз заполнив ее – клиент на годы получал защиту от любых перечисленных в договоре страховых случаев. Но и это еще не все. Все накопленные клиентом суммы в конце срока возвращались – или самому клиенту, или его родственникам, если с клиентом что-то случалось. Все выгодоприобретатели и наследники также прописывались в полисе.

Ну разве не чудо, думала я, давая договор на подпись мужу. Он указывался здесь как застрахованный, а я как выгодоприобретатель – «на случай чего». Договор мы с радости заключили на максимальный срок двадцать лет, чтобы все эти годы не переживать по поводу нежданно-негаданно возникающих травмирующих ситуаций. Только два небольших нюанса омрачали нашу радость. Первое – наш консультант почему-то закончил свою деятельность в компании ППФ и подобрал для нас похожий полис в страховой компании Метлайф, куда он перешел работать. И второе – учитывая недавний случай на работе у мужа, компания посчитала его как высоко-рискового клиента и уменьшила сумму к выплате, исключив из страховых случаев также травмы и заболевания. Но я уже твердо настроилась, что у мужа должен быть полис страхования, и договор был заключен. В течение первых пяти лет мы исправно платили раз в год сумму с добавленной индексацией (была такая опция, и мы ею воспользовались, – ну, чтобы просто увеличить возможную сумму выплаты).

Но я же не стояла на месте, а дальше углублялась в тему личных финансов. И чем дальше, тем с удивление отмечала, что накопительное страхование мало кто рекомендует делать и это считается не столь уж и выгодным, более того – уважаемые мною финансовые консультанты советовали не смешивать накопление и страхование в одном флаконе, а заключать договора отдельно со страховыми компаниями, отдельно – с инвестиционными. Мне понадобилось еще пару лет, чтобы осознать справедливость этих утверждений. Что же не так было в накопительном страховании?

Комментарий автора.

Самая главная проблема НСЖ – чтобы накопить действительно серьезную сумму – вы должно либо очень долго копить, либо платить очень высокие взносы. Ведь по сути ту сумму, которую вы получаете в конце программы, вы должны накопить сами. Хотите накопить три миллиона рублей за двадцать лет – вносите примерно по 150 тысяч рублей в год. ⠀ Доходность по этим программам крайне консервативная, то есть до обидного низкая – всего два-три процента. Закон не разрешает страховым компаниям инвестировать в рисковые инструменты. Поэтому, как говорят сами агенты – НСЖ не средство приумножения, это скорее консервативное накопление. Схемы инвестирования непрозрачны. Никто не расскажет, куда вложены ваши средства. Нельзя останавливать платежи и досрочно выводить средства – в обоих случаях договор будет расторгнут и вы получите назад выкупную сумму – меньшую, чем вы даже внесли.

И – на страхование не принимаются люди пенсионного возраста, т.е. основные годы риска болезней страховка не захватывает (в отличие от зарубежных программ, где люди страхуются до 100—120 лет). Страховать молодых есть смысл разве что только на несчастные случаи. Программы накопительного страхования есть в компаниях: ППФ, Альянс, Метлайф.

Еще обиднее стало, когда я позже увидела условия американских страховых компаний, где суммы к возмещению при практически таких же страховых взносах на порядок выше – не каких-нибудь 10 000 $, а как минимум 100 000$.

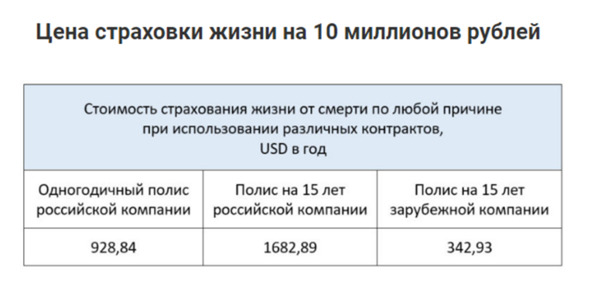

На сайте финансового консультанта Владимира Авденина приводится такой пример. Чтобы застраховать жизнь в России на 10 000 000 рублей, требуется вносить от 929 до 1683 долларов ежегодно, в зависимости от возраста клиента и прочих условий. В то же время в зарубежной компании та же сумма страхового возмещения достигается за счет значительно более скромной суммы в 343$.

Таблица Сравнение цены страхования жизни в различных компаниях.

Источник: https://avdenin.ru/lifeinsurance/kak-zastrahovat-zhizn-na-10-millionov.html

Тогда я точно осознала, что нашла не самый лучший вариант для страхования мужа. Но, к сожалению, выйти из программы Метлайфа не получилось. Чтобы не потерять взносы, которые мы платили в течение шести лет, я не закрыла программу, а просто убрала все лишнее: индексацию по инфляции, госпитализацию, риски ожогов, переломов и прочей некритичной ерунды, с которой мы бы и так справились. Оставила основные: уход из жизни и инвалидность. Ежегодный платеж таким образом был сокращен почти в три раза – с 36000 до 12000 рублей. Параллельно я нашла неплохую российскую страховую компанию (с Метлайф я принципиально больше не хотела иметь дело) и застраховала жизнь мужа на два миллиона рублей за всего 6000 рублей в год. Да, это было обычное рисковое страхование, и суммы в конце срока не возвращались. Но разница была очевидна – платить 36000 рублей в год и получить 800000 рублей через двадцать лет или платить 6000 рублей в год и иметь страховой вариант в сумме 2000000 рублей. Зачем платить в шесть раз больше, чтобы получить в итоге в два с половиной раза меньше? Чем мне еще понравилось рисковое страхование – это то, что договор действует, пока ты этого хочешь. Ты сам продлеваешь его, оплачивая ежегодный взнос в фиксированной сумме. Можешь прекратить делать выплаты, и никто не заставит тебя платить дальше, и не наложит никаких санкций. Да, мне понравилось рисковое страхование, на мой взгляд, это понятный, прозрачный и вполне эффективный инструмент финансовой защиты.

Зачем я пишу все это? Зачем расписываю вам плюсы и минусы и убедительно говорю: «Застрахуйтесь!» Я страховой агент и получу комиссию за ваше обращение в страховую компанию? Нет. Буду ли я иметь какую-то выгоду от того, что вы застрахуетесь?

Тоже нет.

Просто я буду знать, что, если, не дай бог, наступит сложная ситуация, у вас будет чем закрыть бреши бюджета и продолжать жить дальше без снижения уровня жизни. Я просто надеюсь на ваше здравомыслие и говорю, нет – кричу – страховка нужна, особенно когда работает один папа, а мама с детьми (одним или двумя – не важно) сидит дома без работы, и помощи ждать неоткуда. Когда вы все зависите от здоровья мужа – кормильца. Если с ним что-то случится, вы сможете хотя бы часть своих проблем решить с помощью выплаченного вам страхового возмещения. И не нужно будет бегать просить помощи на лечение и не дай бог, похороны – у родных, друзей и близких или в государственных учреждениях. Да, по смерти кормильца государством положено пособие на детей, но не думаю, что эта сумма реально поможет выжить.

Конечно, вы можете сказать, что вы хороший человек, и вас Бог милует – и беда пройдет мимо.

Расскажу одну историю из жизни. Она взаправду случилась, хоть и не с моими друзьями, а хорошими знакомыми моих друзей.

Жила семья, муж, жена, четверо ребятишек. Старшему было тринадцать, младшему один год. Жена, назовем ее Аня, как водится, не работала, сидела с детьми, тем более, что жили они в своем доме и хлопот хватало. Муж, добрый солнечный человек, работал художником, как мог, помогал жене по дому и очень любил свою семью.

И вот однажды он с детьми – старшим сыном и дочерью поехали по делам в город. И не вернулись. По дороге домой их сбил КАМАЗ. Не было дождя или тумана, было лето и солнце. Не было великих грешников – ехал отец семейства и его дети. Но случилась авария, каких тысячи случается на дорогах страны каждый день. Владимир, назову его так, погиб, сын после реанимации и нескольких операций на позвоночнике выжил, девочка получила сотрясение мозга. Осталась Аня с четырьмя детьми на руках единственной хозяйкой в большом доме. Конечно, страховки не было. Просто спасли друзья. Так случилось, что у солнечного человека было много хороших и близких людей, и они озаботились и взяли на себя расходы о семье друга. Да и Аня вскоре нашла нового мужа.

А вы уверены, что случись что-то сейчас с главой вашего семейства, о семье будет кому позаботиться? Вы можете гарантировать, что чья-то забота компенсирует весь потерянный заработок на ближайшие год-два (а желательно и дольше – до момента наступления дееспособности детей или хотя бы окончания их учебы)?

А это случай уже из моей жизни. В банке со мною работала девушка – хрупкая, большеглазая, младше меня на пятнадцать лет. Она была ведущим менеджером. У нее была хорошая семья и отец даже подарил квартиру, хоть и был в разводе с ее матерью. Лена (назову ее так) как раз начала делать там ремонт – по своему вкусу, так, чтобы бабочки по потолку летали, мы еще все вместе обсуждали ее проект на работе, восхищались ее милой фантазией. Все было хорошо у Лены. Не везло ей только в личной жизни. С парнями она не сильно дружила – все время на работе, да еще и характер – принципиальный, честный, без компромиссов. И тут вдруг нашелся парень, стали они переписываться в контакте, потом гулять. Он катал её на машине и забирал вечером с работы. Все шло к свадьбе. И тут мы узнаем страшное – Лена попала в аварию. Они со своим Лешей ехали на машине и где-то в городе на перекрестке на них выехала машина. А ехала Лена в больницу, потому что была беременна. И не выжила, а парень чудом выжил. Мы были на похоронах. Её мать рыдала, были отец и младшая сестра. Даже парень был там и с виноватым видом стоял рядом с родственниками на костылях. Через несколько месяцев он вполне выздоровел и поменял статус «безутешного» на «в поиске» в той же соц. сети, где и познакомился с Леной.

К чему я рассказала эти две истории? Я не думаю, что во втором случае матери Лены были нужны деньги от страховой компании, хотя ей пришлось закрывать кредит дочери в нашем банке (Лена как раз брала на ремонт). Я к слову о том, что и в первый раз – мужа и отца четверых детей, и во второй – беременную девочку двадцати лет – Бог допустил до гибели. Как же вы можете после этого быть уверены, что с вами и вашими родными ничего не случится? Я после этих случаев уже ни в чем не уверена. У Бога на нас свои планы, и нам их не дано знать. Кто-то умирает в младенчестве, оплакиваемый родными и безутешной матерью, а кто-то доживает до девяносто лет вроде никому бы и не нужный. Мы не знаем судьбы. Поэтому лучше подстраховаться. Соломка еще никому не вредила.

РЕЗЮМЕ

1. Итак, я ЗА страховку, разумную, правильную, на достаточную сумму и в надежной страховой компании. В идеале сумма, полученная при страховом случае, должна быть равна сумме дохода на ближайшие год, а еще лучше до совершеннолетия ребенка, учитывая расходы семьи, в том числе и все оплаты по кредитам. То есть вы должны закрывать суммой страхового возмещения возможную потерю основного дохода. В хороших страховых компаниях на сайте есть калькуляторы, где можно рассчитать необходимую сумму возмещения. Но при отсутствии вы можете сделать это сами, сложив все расходы семьи или сумму заработка отсутствующего при крайних обстоятельствах члена семьи – за месяц, умножить все это на годы до совершеннолетия детей и прибавить разовые расходы, которые планируется совершить для получения ребенком образования (оплата обучения в ВУЗе, проживание в другом городе, если понадобится, дорога). Плюс оставшиеся к погашению суммы кредитов (если ранее не посчитали их в ежемесячных расходах).