Полная версия

Кредитная работа в банке: методология и учет

В октябре 1922 г. Госбанк СССР выпускает в обращение новые банкноты – червонцы. Один червонец приравнивался по золотому содержанию к царской десятирублевой золотой монете. В течение 1922–1924 гг. Госбанк СССР провел три денежные реформы.

Товарно-денежные отношения были восстановлены. Роль Госбанка СССР в экономике росла. Значительно расширилась сеть его учреждений. Если в начале 1922 г. он имел всего 21 филиал, то в 1929-м в стране функционировали уже 589 учреждений Госбанка СССР.

В 1922–1925 годах были образованы банки, предназначенные для обслуживания отдельных отраслей хозяйства. Большинство из них являлись акционерными. Существовала также система сельскохозяйственного кредита. В 1922 году был образован первый в стране банк с участием иностранного (шведского) капитала.

В 1922–1926 годах в СССР происходило интенсивное развитие обществ взаимного кредита (далее – ОВК). Позже, в 1927–1928 гг., был поднят вопрос о выходе из ОВК рабочих и служащих, так как членство в этой организации «нарушало классовый принцип».

В 1926–1928 годах в СССР начала набирать силу потребительская кооперация. Кроме того, в первый год нэпа была воссоздана система сберегательных касс и ломбарды.

В июне 1927 г. правительством страны было принято постановление «О принципах построения кредитной системы», которое разграничило функции банков. Была усилена роль Госбанка СССР как органа краткосрочного кредитования, а отраслевых банков – как органов долгосрочного кредита.

Переход к новой экономической политике вызвал непримиримые противоречия в правительстве между сторонниками и противниками нэпа. В конце 1930 г. нэп был ликвидирован, а кредитная система страны претерпела коренные изменения в результате реформы 1930–1932 гг. Основной задачей реформы стала централизация кредитной системы. Кроме того, усилилась роль Госбанка СССР как единого банка краткосрочного кредитования процессов производства, распределения и обращения. Была сформирована сеть специализированных банков долгосрочного кредитования и финансирования капитальных вложений. Спецбанки были подчинены Наркомфину.

В начале 1980-х гг. в связи с ухудшающейся экономической ситуацией произошли значительные перемены во внутренней политике. Советское руководство открыто признало кризисное состояние экономики и объявило курс на перестройку. В ходе реформ было принято решение о реорганизации банковской системы.

На первом этапе реформы в 1987 г. была сформирована система новых банков, включающая Промстройбанк, Агропромбанк, Жилсоцбанк, Сбербанк, Внешэкономбанк. Госбанк СССР передал кредитование и расчетно-кассовое обслуживание специализированным государственным банкам.

В результате первого этапа банковской реформы была вновь сформирована сеть специализированных государственных банков. Кредитная система оставалась одноуровневой.

На втором этапе реформы, который пришелся на период с 1988 до начала 1989 г., произошли серьезные изменения в экономике и политике. Правительство СССР предприняло попытку спасти социализм, в связи с чем взяло курс на построение «рыночного социализма».

Было решено сохранить централизованную банковскую систему и перевести государственные банки на полный хозяйственный расчет и самофинансирование, причем основным показателем их деятельности должна стать статья «Прибыль». Однако банки не получили собственных капиталов, а централизованная система управления ресурсами сохранилась, что не отвечало требованиям времени.

В 1988–1989 годах на базе средств отраслевых министерств стали создаваться коммерческие и кооперативные банки. Всего за эти два года их было создано около 150. Так начала формироваться двухуровневая кредитная система.

После 1990 г. реструктуризация кредитной системы продолжилась: государственные специализированные банки реорганизовывались в коммерческие. К 1990 году в стране функционировало свыше 300 коммерческих банков, а к началу 1992-го – 1414.

Кредитная система Российской Федерации

Кредитная система Российской Федерации является двухуровневой, т. е. состоит из государственных и негосударственных кредитных учреждений. В ее состав входят как банковские, так и небанковские кредитные учреждения, при этом первых значительно больше.

Кредитную систему Российской Федерации возглавляет Центральный банк Российской Федерации (далее – Банк России), который является главным банком страны.

По состоянию на 1 марта 2011 г. количество зарегистрированных кредитных организаций в России составило 1145, действующих кредитных организаций – 1010.

Глава 2 Фундаментальные основы кредитования

…наконец, выданный заемщику кредит банк первоначально обязательно зачисляет на специально для этого открываемый ссудный счет.

Из учебника «Банковское дело»Фундаментальные основы обычно черпают из учебной литературы. Но это просто удивительно, до чего далеки от жизни бывают вузовские учебники по банковскому делу. Помимо приведенной в качестве эпиграфа цитаты в них довольно часто встречаются следующие утверждения:

• «существует специальный вид кредита – контокоррентный, который отражается на специальном счете, сочетающем в себе свойства ссудного и расчетного счетов»;

• «кредиты подразделяются на краткосрочные (предоставленные банком сроком до года) и долгосрочные (предоставленные на срок свыше года)»;

• «клиенты бывают первого, второго и третьего классов кредитоспособности»;

• «кредиты на заработную плату выдаются наличными по чеку с ссудного счета заемщика»;

• «задолженность по кредитам, безнадежная и (или) признанная нереальной для взыскания, в случае недостаточности средств на счете резерва относится на убытки отчетного года»;

• «в обеспечение возвратности кредита может быть принята поступающая заемщику выручка и т. д.».

Некоторые из этих нетривиальных утверждений просто-напросто устарели, но тем не менее в переиздаваемых каждый год учебниках присутствуют (например, что касается контокоррентных счетов и краткосрочных и долгосрочных кредитов: когда-то давно в плане счетов банков действительно имелись активно-пассивные счета и деление по срокам было соответствующее). Наличие других, возможно, объясняется излишним увлечением авторов учебников теоретической стороной дела в ущерб его практической стороне. Но вот пассаж о «первоначальном зачислении выданного кредита на ссудный счет», на наш взгляд, вообще не поддается разумному объяснению.

Это еще мелочи по сравнению с заданиями, которые предлагают выполнить студентам после прочтения указанных выше учебников.

Например, такой тест: «Овердрафт: а) требует обеспечения; б) не требует обеспечения». На самом деле правильный ответ: «Это определяется договором», но условием теста он не предусмотрен.

Или вот задача: «Даны обороты по расчетным счетам клиента банка за три месяца в тысячах рублей. Требуется рассчитать потребность в кредите». Кто возьмется ее решить?

Тем не менее полезная информация в учебниках тоже иногда встречается. Но лучше все-таки для понимания сути операции пользоваться не только учебной литературой, но и действующими нормативными документами.

Нормативное регулирование

Правовые основы кредитных операций установлены главой 42 «Заем и кредит» Гражданского кодекса Российской Федерации (далее – ГК РФ).

Порядок осуществления операций по предоставлению (размещению) банками денежных средств клиентов, а также бухгалтерского учета кредитных операций установлен Положением Банка России от 31 августа 1998 г. № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» (далее – Положение № 54-П).

Порядок формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности установлен Положением Банка России от 26 марта 2004 г. № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (далее – Положение № 254-П).

Порядок формирования резервов на возможные потери по условным обязательствам кредитного характера, в том числе по неиспользованным кредитным линиям и неиспользованным лимитам по предоставлению средств в виде «овердрафт» и «под лимит задолженности», определяется Положением Банка России от 20 марта 2006 г. № 283-П «О порядке формирования кредитными организациями резервов на возможные потери» (далее – Положение № 283-П).

Порядок начисления процентов по активным операциям банка определяется Положением Банка России от 26 июня 1998 г. № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками» (далее – Положение № 39-П).

Общий порядок отражения в бухгалтерском учете кредитных операций определяется Положением Банка России от 26 марта 2007 г. № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (далее – Положение № 302-П).

Существуют и другие законодательные и нормативные акты, имеющие отношение к кредитным операциям банков или каким-то образом касающиеся их: Налоговый кодекс Российской Федерации (далее – НК РФ), Закон Российской Федерации от 29 мая 1992 г. № 2872-1 «О залоге», Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)», Федеральный закон от 10 декабря 2003 г. № 173-Ф3 «О валютном регулировании и валютном контроле» (далее – Закон № 173-Ф3), а также положения, инструкции и указания Банка России. По мере необходимости мы также будем к ним обращаться.

Кредит как экономическая категория

Под кредитом как экономической категорией понимаются экономические (денежные) отношения, связанные с размещением временно свободных денежных средств на условиях срочности, платности, возвратности.

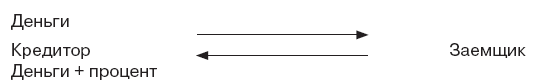

При кредите стоимость в денежной форме движется сначала от кредитора к заемщику, а затем от заемщика к кредитору.

Движение стоимости в денежной форме при кредите является двусторонним и возвратным (рис. 2.1).

Рис. 2.1. Движение стоимости в денежной форме при кредите

Участниками кредитных отношений в самом простом случае выступают кредитор и заемщик. Кроме них в сделке может участвовать и гарант (поручитель, залогодатель). Кредитор выдает ссуду заемщику, который после ее получения становится должником. В случае невыполнения заемщиком своих обязательств перед кредитором гарант отвечает по ним своими активами.

Заем и кредит

Понятия «заем» и «кредит» в ГК РФ различаются содержательно по ряду признаков. Из их сравнения вытекает, что кредит (частный случай отношений займа) обладает следующими неотъемлемыми специфическими свойствами:

• речь идет о передаче одной стороной (кредитором) другой стороне (заемщику) не любых вещей, а только денег, причем лишь во временное пользование (не в собственность), при этом указанные деньги могут не являться собственностью самого кредитора;

• кредит не может быть беспроцентным;

• договорное оформление (в письменном виде) выдачи (получения) кредита рассматривается как обязательный, хотя и неспецифический для кредитной сделки параметр, в то время как для договора займа письменная форма не всегда обязательна;

• в качестве кредитора выступает не любое лицо, а только кредитная организация, как правило, банк; в этом смысле кредит – это банковский кредит в денежной форме;

• возвращается кредит также в денежной форме.

В соответствии со ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных в договоре, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты.

Кредитный договор должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность кредитного договора – такой договор считается ничтожным (ст. 820 ГК РФ).

Необходимость заботиться о будущем возврате выдаваемого кредита, как правило, заставляет банк требовать от потенциального заемщика:

• обоснования разумности и экономической эффективности операции (сделки), на которую запрашивается кредит, что в общем случае означает открытость и определенность относительно целевого назначения кредита;

• предоставления кредитору возможности контролировать в известных пределах целевое использование кредита, эффективность такого использования и в целом эффективность бизнеса заемщика – юридического лица;

• предоставления кредитору известного материального или иного обеспечения выдаваемого им кредита как доказательство надежности отношений сторон даже в случае неудачного проведения заемщиком операции (сделки), на которую брался кредит, или в целом неблагоприятного развития бизнеса и финансового состояния заемщика.

Выданный заемщику кредит банк отражает на специально для этого открываемом ссудном счете (но это вовсе не означает, что банк «первоначально зачисляет на него выданный клиенту кредит», как это мнится авторам некоторых учебников).

Таким образом, кредит предполагает передачу банком заемщику (юридическому или физическому лицу) на основании специального письменного договора исключительно денежных средств (собственных средств банка или заемных) на определенный в таком договоре срок на следующих условиях:

• возвратности и платности в денежной же форме;

• подконтрольности;

• как правило, целевого использования и обеспеченности.

Кредит имеет место не с момента подписания сторонами кредитного договора, а с момента реального предоставления соответствующей суммы заемщику.

Термин «кредит» используется также при обозначении:

• товарного кредита (предоставления в заем вещей);

• коммерческого кредита (предоставления в заем денег или вещей в виде аванса, предварительной оплаты, отсрочки или рассрочки платежа за товары, работы, услуги);

• бюджетного кредита (предоставления бюджетных средств юридическим лицам на возвратной и возмездной основе);

• налогового кредита (отсрочки уплаты части налога на прибыль или иного налога).

Во всех этих случаях термин «кредит» получает иное содержательное наполнение, отличное от содержания понятия «банковский кредит».

Кредит и ссуда

В банковском законодательстве и в ГК РФ термин «ссуда» не применяется, однако он широко используется в нормативных документах Банка России (например, в Положении № 254-П) и литературе. При этом не обосновываются ни назначение его использования, ни то особенное содержание, которое, возможно, отличает ссуду от кредита. Фактически эти термины используются как синонимы.

Классификация кредитов

Базовые услуги кредитования, предоставляемые коммерческими банками своим клиентам (как юридическим, так и физическим лицам), можно представить в виде следующей классификации:

1) по экономическому назначению:

– целевой,

– без указания конкретной цели;

2) по форме предоставления:

– в безналичной форме,

– в наличной форме (только физическим лицам),

– с использованием банковских карт (кредитных или расчетных карт с овердрафтом);

3) по технике предоставления:

– одной суммой,

– овердрафт,

– кредитная линия,

– комбинированные варианты;

4) по способу предоставления (одним или несколькими заемщиками):

– индивидуальный,

– синдицированный;

5) по времени и технике погашения:

– погашаемые одной суммой в конце срока,

– погашаемые равными долями через равные промежутки времени,

– погашаемые неравными долями через различные промежутки времени.

Для классификации кредитов на те или иные группы и виды могут использоваться и другие критерии.

Принципы кредитования

Под принципами понимаются основные правила какого-либо вида деятельности, признаваемые таковыми в силу того, что они выражают определенные причинные связи и устойчиво повторяются в массе случаев. Исходя из этого можно определить следующие безусловные принципы банковского кредитования:

• срочность – кредит дается на однозначно определенный срок (в том числе на условиях «до востребования»);

• возвратность – в согласованный срок вся сума кредита должна быть возвращена полностью;

• платность – за право пользования кредитом заемщик должен заплатить оговоренную сумму процентов;

• подчинение кредитной сделки нормам законодательства и банковским правилам, в частности обязателен кредитный договор (соглашение) в письменной форме, не противоречащий закону и нормативным актам Банка России;

• неизменность условий кредитования – положений кредитного договора (соглашения). Если они меняются, то это должно делаться в соответствии с правилами, сформулированными в самом кредитном договоре, либо в специальном приложении к нему;

• взаимовыгодное^ кредитной сделки: ее условия должны адекватно учитывать коммерческие интересы и возможности обеих сторон.

Принципы платности, срочности и возвратности упоминаются в Положении № 54-П.

К еще одной группе принципов можно отнести распространенные правила кредитования, которые используются, если такова воля сторон, выраженная в кредитном договоре, и не должны применяться, если не включены в договор, – условные принципы:

• целевого использования кредита;

• обеспеченного кредитования – кредит может быть обеспечен полностью, частично или не обеспечен вовсе.

Кроме того, в особую группу могут быть выделены принципы кредитования, которые устанавливаются и закрепляются во внутренних документах банка в качестве элемента кредитной политики, – внутренние принципы банка.

Права заемщика и кредитора в отношении отказа от предоставления или получения кредита. Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

Заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено договором, законом или иными правовыми актами.

Кредитор также вправе отказаться от дальнейшего кредитования заемщика по договору в случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита.

Внутрибанковские нормативные документы

В соответствии с п. 1.7 Положения № 54-П банки должны разработать и утвердить внутренние документы, определяющие:

• их политику по размещению (предоставлению) средств;

• учетную политику и подходы к ее реализации;

• процедуры принятия решений по размещению банком денежных средств;

• распределение функций и полномочий между подразделениями и должностными лицами банка;

• внутренние правила размещения денежных средств, в том числе кредитования клиентов банка.

Разумеется, все эти документы или, по крайней мере, большинство из них в банках давно уже разработаны. А вот проверить их на полноту и актуальность никогда не помешает.

Как и в случае с любым другим направлением деятельности банка, начинать надо с организационной структуры.

Минимальный набор внутрибанковских документов организационного характера, связанных с кредитной работой, должен включать:

• положения о подразделениях (отделах, управлениях, дирекциях и т. д.) и коллегиальных органах банка (например, о кредитном комитете);

• приказы о создании соответствующих подразделений;

• должностные инструкции руководителей и специалистов.

Теперь собственно документы по кредитованию:

• кредитная политика;

• процентная политика;

• лимитная политика (при необходимости);

• положение о кредитовании (по группам клиентов, например, или по видам операций);

• положение о порядке формирования и использования резервов на возможные потери по ссудам;

• типовые формы договоров (кредитных, залога, поручительства и т. д.);

• утвержденные программы кредитования;

• отдельные методики (например, по определению кредитоспособности заемщиков и т. д.);

• отдельные инструкции и процедуры (например, рабочие инструкции для каждого сотрудника; процедура работы с залогами, с проблемной задолженностью и т. д.) и др.

Особенности предоставления (размещения) кредитными организациями денежных средств

Кредиты могут выдаваться банком клиентам, в том числе другим банкам, независимо от того, имеют ли они банковские (депозитные, корреспондентские) счета в банке-кредиторе.

Кредитование может осуществляться как в валюте Российской Федерации (рублях), так и в иностранных валютах, с соблюдением требований валютного законодательства.

Положением № 54-П установлены некоторые ограничения по способам предоставления банками денег клиентам.

Так, юридическим лицам денежные средства могут быть предоставлены только в безналичном порядке путем зачисления денежных средств на банковский счет клиента-заемщика. Даже если кредит предоставляется на оплату платежных документов и на выплату заработной платы, средства не могут быть направлены на указанные цели непосредственно с ссудного счета.

Физическим лицам средства могут быть предоставлены либо в безналичном порядке (путем зачисления средств на банковский счет или счет вклада клиента), либо наличными денежными средствами через кассу банка.

Кредиты в иностранной валюте выдаются как юридическим, так и физическим лицам только в безналичном порядке.

Предоставление банком денежных средств клиентам может осуществляться следующими способами:

• разовой выдачей;

• открытием кредитной линии;

• с овердрафтом;

• участием банка в предоставлении денежных средств клиенту банка на синдицированной основе;

• другими способами, не противоречащими действующему законодательству и Положению № 54-П.

Разовая выдача может осуществляться зачислением на счет клиента или наличными деньгами физическому лицу

Открытие кредитной линии предполагает заключение соглашения (договора), на основании которого заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств при соблюдении одного из следующих условий:

1) общая сумма предоставленных заемщику денежных средств не превышает максимального размера (лимита), определенного в соглашении (договоре), – под лимит выдачи,

2) в период действия соглашения (договора) размер единовременной задолженности заемщика не превышает установленного ему данным соглашением лимита – под лимит задолженности.

При заключении договора кредитной линии допускается указывать в нем оба эти условия, т. е. ограничивать размер средств, предоставленных клиенту, как по общей сумме, выданной в течение всего срока действия договора, так и по единовременной задолженности. В этих же целях могут быть использованы и любые другие дополнительные условия.

Овердрафт может считаться разновидностью кредитной линии. Это способ кредитования, заключающийся в зачислении банком необходимой суммы на счет клиента при отсутствии или недостаточности на нем денежных средств и оплате расчетных документов с банковского счета, если условиями договора банковского счета предусмотрено осуществление такой операции. Для физических лиц овердрафт может быть привязан также к договору банковского вклада, по крайней мере, так утверждает Банк России в Положении № 54-П и Плане счетов бухгалтерского учета. Правда, ГК РФ считает иначе, и к этой теме мы позже вернемся.

Глава 3 Кредитная политика банка

Основным, можно даже сказать программным, документом, регулирующим кредитные операции банка, является кредитная политика. Ее наличие обусловлено требованиями Положения Банка России от 16 декабря 2003 г. № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах» (далее – Положение № 242-П) (см. приложение 2 к Положению № 242-П «Перечень основных вопросов, связанных с осуществлением внутреннего контроля, по которым кредитная организация должна принять внутренние документы»).

В пункте 1.7 Положения № 54-П установлена обязанность кредитной организации разработать и утвердить внутренние документы, определяющие ее политику по размещению (предоставлению) средств.

Никто, надо полагать, не будет возражать против того, чтобы считать указанные выше политики одним и тем же документом.

Согласно Современному экономическому словарю, кредитная политика – проводимая государством, правительством, банками политика кредитования, включающая: