Полная версия

Азбука оффшора. Досужие заметки искателя приключений на свою… налоговую декларацию

Об авторах

Кто эти люди? Почему я должен им доверять и полагаться на их опыт? Это первое, что приходит в голову, когда берешь в руки книгу, посвященную любому специальному вопросу. Вот и мы чувствуем необходимость представить коллектив авторов:

Капиталина Оффшорова

Пионер российского рынка оффшорных регистраций. По слухам, еще в младшей школе зарегистрировала свою первую оффшорную компанию, по каналам S.W.I.F.T. проникла в швейцарскую банковскую систему, откуда вернулась интродьюсером двадцати пяти швейцарских банков, пяти люксембургских трастов и одного лихтенштейнского князя.

Эльвира Рублева

Всю сознательную жизнь, хотя и в бессознательном состоянии, проработала в иностранных банках, открывая, а в последние годы все больше закрывая, счета оффшорным компаниям, трастам, фондам. Ведет свой блог в интернет-банке, где лайкает аккаунты клиентов. В инстаграмме выкладывает банковские выписки.

Утилити Билл

Английский солиситор[1], всю жизнь заверявший копии документов на соответствие оригиналам, недавно получивший место Комплайенс Офицера[2], где продолжил работать с теми же документами и теми же номиналами и окончательно подорвал нервную систему. Ночами вскрикивает и пытается установить бенефициара.

Ват Такс

Дипломированный и сертифицированный бухгалтер из Нидерландов, чья специализация касается вопросов налогообложения в ЕС, и чья жизнь подчинена ритму квартальной отчетности. Не признает калькуляторы, в уме вычисляет НДС с точностью до шестого знака.

Устав Меморандович

Корпоративный юрист из Черногории, чей профессиональный опыт начался еще в конце 90-х годов, когда Черногорский оффшорный банк был неотъемлемой частью российской банковской системы. Может поддержать разговор о банках-корреспондентах, апостилированных документах и выплаченных дивидендах.

Теркс Кайкосян

После двадцати лет работы в ведущих юридических фирмах Малых Антильских островов (Кюрасао, Сен-Мартен, Аруба и Тортола) уже больше трасти[3] нежели адвокат, и больше креол нежели армянин. Свое завещание оформил на себя.

Трамп Лин и Ли Ма Сол

Трамп Лин Американский лоббист и Ли Ма Сол кипрский адвокат, юристы-близнецы китайского происхождения, оба сторонники беспошлинной торговли между Гонконгом и штатом Делавэр, авторы теории избежания двойной ответственности за плагиат.

Берта Виргинская

Профессор экономики с незамутнённым фискальным сознанием и повышенной социально-налоговой ответственностью, любимая ученица академика Б. В. Островитянова, автор блестящего автобиографического бестселлера «Как и куда Белла Белизка уходила от налогов?»

Б. В. Островитянов

Автор, литературного текста и весь творческий коллектив выражают особую признательность компании GSL Law and Consulting, на чей опыт они опирались в своей работе. В качестве жеста признательности авторы передают все права на издание и распространение книги компании GSL Law and Consulting, а также отказываются от гонорара.

О компании

Компания GSL Law and Consulting почти два десятка лет занимается тем, что принято называть международное налоговое планирование и оффшорное корпоративное строительство. За этими красивыми словами скрываются пласты специализированных знаний в различных отраслях национального и зарубежного права, бухгалтерского учета и аудита, как в России, так и за ее пределами.

В компании GSL Law and Consulting работают более 150 сотрудников в офисах, расположенных в основных мировых центрах налогового планирования: в Лондоне, Гонконге, на Кипре, Британских Виргинских островах, а также в Москве.

GSL Law and Consulting консультирует своих клиентов, проводит семинары, вебинары и мастер-классы в Москве и международные конференции в Европе, переводит на русский язык законы иностранных государств, пишет книги.

GSL Law & Consultingwww.gsl.org/ru/offshoreКому адресована эта книга

Все начинается с малого… Когда-то и авторы этой книги впервые услышали это загадочное слово: оффшор. И также задавались вопросами: что делает зарегистрированный агент? сколько стоит номинальный сервис? зачем нужен апостиль? где лучше открыть счет? Именно этому неосведомленному читателю и предназначена книга, название которой говорит само за себя. «Азбука оффшора» – это набор базовых сведений, которые необходимы каждому, у кого слово «Панама» вызывает ассоциации с головным убором, а не с «панамским скандалом». Впрочем, читатель осведомленный также должен оценить обзор событий и фактов, без освещения которых тема останется нераскрытой, хотя их сложно отнести к категории «ликбеза»:

– Panama Papers и другие «оффшорные сливы» – какая информация будет доступна после наступления эры всеобщего обмена: иногда будущее смотрит на тебя из твоего монитора.

– Кипрская стрижка депозитов (deposit haircut) 2013 года – событие, после которого обычно теряют веру в человечество, но в данном случае почему-то были потеряны только деньги;

– Как открыть счет в новых условиях? – научиться летать легче;

– Консорциум журналистов расследователей (ICIJ) – организация, больше похожая на элитный спецназ тимуровцев, добывающих компромат на сильных мира сего, если они засветились в оффшорах;

– Эпидемия банковских сливов – это когда айтишники иностранных банков за деньги или по доброй воле сдают информацию о клиентах спецслужбам;

– Куда идет номинальный директор? – куда бы он ни шел, теперь вам вряд ли по дороге;

– Compliance officer – зверь, которым пугают детей искушенные в бизнесе бенефициары.

А в последнее время самыми популярными вопросами стали: Что такое КИК? В чем заключается деофшоризация? Чем занимается Compliance Officer? Как будет работать автоматический обмен налоговой информацией? Безусловно, авторы не обошли своим вниманием и эти сверхактуальные темы. Справились ли они с этими и другими задачами – решать Вам!

Оффшор: что нужно знать до начала работы

Оффшорная компания – что это?

За последние десятилетия понятия «оффшор» и «оффшорная компания» прочно закрепились в лексиконе отечественных бизнесменов, политиков, журналистов и обывателей. Законодательно, однако, эти термины до сих пор не «оформлены», что приводит к появлению их разнообразных трактовок, различающихся с точки зрения как смыслового, так и эмоционального наполнения.

Согласно сложившейся международной деловой практике оффшорными считаются компании, зарегистрированные в государствах, предоставляющих льготный налоговый режим (вплоть до полного освобождения от уплаты налогов) для всех или определенных категорий юридических лиц. При этом, как правило, обязательным условием получения статуса «оффшора» для компании является запрет осуществлять любую предпринимательскую деятельность на территории страны регистрации.

Оффшорные компании отличаются от «обычных» и по другим признакам. В частности, в подавляющем большинстве оффшорных юрисдикций такие компании освобождены от обязанности подавать в государственные органы корпоративную и финансовую отчетность. Правильность и тщательность ведения «бухгалтерии» компании, таким образом, оказываются на совести ее владельца и регулируются только разумной деловой необходимостью хозяйственного учета.

Другой отличительной особенностью оффшорных компаний является повышенный уровень конфиденциальности информации об их директорах и акционерах. Оффшорные юрисдикции не ведут открытых реестров, из которых любое лицо может получить данные о структуре компании. Однако ситуация в этой сфере начинает меняться в сторону большей прозрачности.

Применительно к слову «оффшор» и всем его производным вопрос орфографии действительно актуален. Проблема корректности написания данного термина возникла в тот момент когда российские предприниматели начали более или менее регулярно работать с оффшорными компаниями, а оффшорные компании – с ними, т. е. ориентировочно в начале 90-х годов уже прошлого века.

Иностранная этимология (напомним, что в английском языке “offshore” имеет не только «морское» значение, но и употребляется в более широком смысле – «зарубежный») поспособствовала тому, что по аналогии с оригинальным написанием в обиходном употреблении слова «оффшор» в нем появились две буквы «ф».

Однако уже прижившаяся орфография не была воспринята академическими источниками, и в 2008 году в Русском орфографическом словаре под ред. В.В.Лопатина и Новом словаре иностранных слов под ред. Е.Н. Захаренко, Л.Н. Комаровой, И.В. Нечаевой был кодифицирован иной вариант написания слова – «офшор». В таком же виде данный термин на сегодняшний день употребляется и в законодательстве РФ.

Авторы книги тем не менее, осознанно занимает позицию, не соответствующую официальной, и вслед за большинством пользователей русскоязычного интернета[4] ориентируется на иной «вызывающий доверие источник».

Оффшорные юрисдикции – что, где и сколько?

Оффшорными юрисдикциями называют государства, пополняющие свой бюджет не столько за счет налоговых поступлений, сколько за счет ежегодных фиксированных сборов и пошлин с компаний, зарегистрированных на их территории, но ведущих деятельность за ее пределами.

Взамен государственные власти законодательно гарантируют компаниям максимально простой способ администрирования, минимальные требования к отчетности и относительно высокий уровень конфиденциальности данных о директорах, акционерах и конечных собственниках (бенефициарах).

География оффшорных юрисдикций охватывает весь земной шар: карибские островные государства, такие как Британские Виргинские острова, Багамские острова, Каймановы острова, Ст. Киттс и Нэвис, Теркс и Кайкос, Антигуа, Ангилья, Доминика, Сент Винсент и Гренадины, Санта Лючия, Белиз, Панама и др; Сейшелы и Маврикий, расположенные в Индийском океане; тихоокеанские микрогосударства – Науру, Вануату, Маршалловы острова; главные финансовые центры Юго-Восточной Азии Гонконг и Сингапур; остров Мэн, Джерси, Гернси, Гибралтар и другие европейские низконалоговые юрисдикции, – вот лишь краткий перечень стран, регулярно попадающих в различные «оффшорные списки», составляемые отдельными государствами и международными организациями. Но стоит отметить, что примерно 70 % всех оффшорных зон находятся в Карибском бассейне. Именно в этом регионе сосредоточились наиболее востребованные оффшорные юрисдикции.

Единого перечня оффшоров в настоящий момент не существует. Отдельные списки, учитывающие те или иные признаки оффшорных зон, составляют Международный Валютный фонд, Организация экономического сотрудничества и развития, ОЭСР (OECD), Группа разработки финансовых мер борьбы с отмыванием денег, ФАТФ (FATF), Tax Justice Network, публикующая Индекс Финансовой Секретности (Financial Secrecy Index), и другие международные организации и институты. В качестве примера можно привести составленные в 2009 году списки ОЭСР (OECD), которые включали в себя страны, не отвечающие международным стандартам в сфере налогообложения и раскрытия информации.

Подобные списки «оффшорных зон» существуют и в Российской Федерации. В 2007 году Минфин утвердил Перечень государств и территорий, предоставляющих льготный режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций. Периодически он пополняется новыми юрисдикциями. Также в 2016 году был утвержден еще один список – Перечень государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с Российской Федерацией.

Как правило, критерии, положенные в основу составления большинства списков оффшорных зон, так или иначе связаны с готовностью (или, точнее, неготовностью) отдельных государств раскрывать информацию о конечных собственниках компаний, зарегистрированных на их территориях, и бенефициарах денежных средств, размещенных в их финансовых институтах.

Заключение оффшорными государствами международных соглашений об обмене налоговой информацией и согласие идти на «компромиссы» в области защиты банковской тайны способствуют исключению юрисдикций из «черных» и «серых» списков. Примером может служить перечень ОЭСР, включившей в апреле 2009 года 38 юрисдикций в «серый список» (страны, согласившиеся обеспечить в своей национальной практике применение международного налогового стандарта, но не обеспечившие его в должной мере) и 4 юрисдикции в «черный список» (страны, не согласившиеся обеспечить в своей национальной практике применение международного налогового стандарта). По состоянию на декабрь 2012 года «черный список» ОЭСР пустует, в «сером» осталось лишь 2 страны – тихоокеанские микрогосударства Науру и Ниуэ.

В конце 2016 года прошло совещание министров финансов стран ЕС, на котором обсуждались критерии нового «черного списка» налоговых убежищ. Список еще окончательно не утвержден, но Совет ЕС направил предупреждения о возможности включения в «черный список» 92 странам.

Оффшорные юрисдикции – какие они бывают и чем отличаются друг от друга?

Оффшорные юрисдикции различаются не только по географическому положению, но и по иным признакам, имеющим значение для налогового планирования.

Так, различные оффшорные государства устанавливают различные условия получения компанией льготного налогового статуса, например:

– британская заморская территория Ангилья освобождает от уплаты налога на прибыль абсолютно все компании, зарегистрированные на ее территории, независимо от места ведения деятельности и организационно-правовой формы;

– компании, зарегистрированные на острове Мэн, освобождаются от уплаты налогов, если смогут подтвердить налоговой инспекции свой статус налогового нерезидента;

– белизское и сейшельское законодательство освобождает от уплаты налогов компании, зарегистрированные в особой организационно-правовой форме («международная коммерческая компания»);

– гонконгские компании обязаны платить местные налоги, только если они осуществляют деятельность, приводящую к извлечению дохода, на территории Гонконга, и т. д.

Среди других значимых параметров, по которым оффшорные юрисдикции отличаются друг от друга, можно назвать следующие: репутация (определяемая по частоте включения юрисдикции в различные «черные списки»); уровень конфиденциальности информации о владельцах компании (ведется ли в государстве публичный корпоративный реестр); профессионализм местных юристов и агентов, регистрирующих и обслуживающих компании; законодательные требования к корпоративной структуре (минимальное количество директоров, минимальный оплаченный уставный капитал); размеры государственных пошлин за регистрацию и продление компаний; стабильность политического режима.

Нежелание налогоплательщика платить налоги в казну государства, равно как и стремление правителей развивать предпринимательство и торговлю, являлось той движущей силой, которая с незапамятных времен привела к созданию такого уникального экономического института, как оффшорная зона.

И некоторые финикийские и греческие города-государства в Древнем мире, и торговые республики Северной Италии в Средневековье, и пиратские вольницы на островах Карибского побережья в эпоху великих географических открытий – все они обладали рядом признаков, которые характеризуют классические оффшорные зоны нашего времени.

Любопытно, что многие из них умудрились пронести свой «оффшорный статус», в прямом смысле, сквозь века. Рекордсменом в этом условном соревновании выступает остров Мэн. Находясь на полпути между Великобританией и Ирландией, этот крошечный скалистый клочок суши был одним из центров империи викингов, пиратов раннего средневековья. Остров Мэн, являясь административной единицей Великобритании, и по сей день сохраняет оффшорное законодательство, являя собой “допустимое лицо оффшорной юрисдикции” (accepted face of offshore).

Что уж говорить о Карибском регионе – сосредоточии 70 % всех мировых оффшорных зон, где каждое третье островное государство имеет крайне либеральное налоговое законодательство, а в 16–18 веках каждый первый остров был в той или иной степени связан с пиратами или каперами различных национальных принадлежностей. И даже Norman Island, который послужил прообразом пиратского острова сокровищ Стивенсона, сейчас входит в состав Британских Виргинских островов – самой популярной оффшорной зоны в мире.

Современные оффшорные зоны своим вторым рождением обязаны распаду колониальных империй в 60– 80-х годах XX века, когда экономически развитые государства Европы и Америки были вынуждены “отпустить в свободное экономическое плавание” ряд своих бывших доминионов, находившихся у них на дотациях, порекомендовав им стимулировать их экономику за счет притока иностранных инвестиций посредством введения оффшорного законодательства.

“Долог ли век современных оффшорных зон?” – спросит нас читатель, обеспокоенный наступлением, которое ведут экономически развитые страны последние годы. Еще десять лет мы были более оптимистичны в отношении счастливых перспектив существования оффшорных зон. Да, борьба идет с теми отрицательными чертами оффшорных территорий, которые не препятствуют незаконной деятельности национальных и наднациональных преступных организаций, не затрагивая те положительные черты свободных экономических зон, которые способствуют предпринимательству и развитию экономики. Однако, кардинальные изменения в околооффшорных сферах столь значительны, что оффшорную индустрию в самом скором времени ждут большие потрясения. Они уже начались – об этом читайте в заключительных главах нашей книги.

Использование оффшорной компании – не противозаконно ли это?

Если отвечать на этот вопрос коротко, то ответ здесь возможен только один: «Смотря как вы ее используете».

Приобретение акций иностранных компаний (в том числе оффшорных) и получение дивидендов от их деятельности, осуществление полномочий их руководителей, действия от имени компании на основании доверенности, – все эти действия не запрещены российским законодательством. Более того, для их совершения не требуется получения каких-либо разрешений или уведомления органов государственной власти, в отличие от практики, закрепленной в законодательстве некоторых государств СНГ.

Все это, однако, не означает, что на оффшорную компанию, работающую на территории Российской Федерации, не распространяется российское гражданское, налоговое, таможенное и иное законодательство.

Если ваша оффшорная компания регулярно извлекает доход из источников на территории РФ и не уплачивает установленные налоги – это противозаконно.

Если ваша оффшорная компания осуществляет в России лицензируемую деятельность без получения соответствующей лицензии – это противозаконно.

Если ваша оффшорная компания занижает таможенную стоимость товара, ввозимого на территорию России… Мы думаем, логика повествования понятна.

Использование оффшорных компаний в соответствии с правовыми нормами является не только законной, но и более чем распространенной практикой, как в нашей стране, так и за рубежом. Более того, в отдельных ситуациях регистрация оффшорной компании оказывается единственным способом вступить в деловые отношения с иностранными контрагентами. В качестве примера можно напомнить, что российские компании, ведущие торговлю с Китаем, в большинстве случаев по требованию китайских партнеров вынуждены регистрировать компании в Гонконге или на Британских Виргинских островах и осуществлять расчеты через них.

Несколько лет назад правительство России взяло курс на деофшоризацию бизнеса. Как результат был принят комплекс законодательных актов, который зачастую называют законодательством о Контролируемых иностранных компаниях (КИК). Но даже эти нормы не запрещают российским резидентам (за исключением некоторых категорий граждан) владеть иностранными компаниями, в том числе оффшорными.

Поскольку во многих оффшорных юрисдикциях налог на операции с ценными бумагами незначителен или отсутствует, то на долю оффшоров приходится по некоторым оценкам порядка 30 % общемирового валового продукта (GDP). Неслучайно многие крупнейшие фонды, банки, инвестиционные и страховые компании имеют отделение в оффшорных юрисдикциях.

Также оффшорные компании зачастую используют в холдингостроительстве в качестве головных компаний. Если проанализировать листинг акций крупных российских брендов на Лондонской бирже, то можно увидеть среди них множество компаний именно из оффшорных юрисдикций, а вовсе не российские юридические лица.

И вообще, для того чтобы лично почувствовать “присутствие оффшора в нашей жизни”, достаточно повнимательнее всматриваться в товары и продукты, которые вы покупаете. И тогда вы неожиданно для себя обнаружите бумагу, произведенную на острове Мэн (хотя там сроду не растет ничего, кроме можжевельника), клубнику с Британских Виргинских островов (хотя непонятно, как она не сгнила при транспортировке через 8 часовых поясов) или подсолнечное масло из штата Делавэр.

Настоящей «Сказкой об оффшорах» стала публикация утечек из так называемого «панамского досье» (о нем будет рассказано подробно в отдельной главе). Из него у обывателя сложилось впечатление, что приблизительно каждый пятый государственный деятель, политик или селебрити в той или иной степени были связаны с офф-шорами. А уж если говорить о предпринимательской среде, то просто невозможно найти олигарха, который не засветился бы в связи с использованием оффшорных структур.

Однако, даже на сайте консорциума журналистов-расследователей (ICIJ), опубликовавших данный слив говориться о «… легитимности использования оффшорных компаний и факт попадания в базу данных вовсе не свидетельствует о совершении правонарушения»

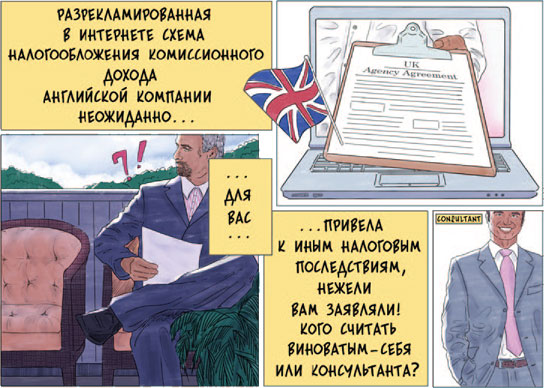

Какие сложности могут возникать при использовании оффшорных компаний в России?

Как уже говорилось выше, на территории РФ в отношении оффшорных компаний применяются те же нормы, что и в отношении российских юридических лиц, за исключением отдельно обозначенных в законе случаев, которые действительно предполагают отклонения от обычного порядка ведения хозяйственной деятельности и могут повлечь дополнительные затраты.

Так, регулярное осуществление оффшором предпринимательской деятельности на территории России в установленных случаях влечет возникновение постоянного представительства в налоговом смысле, что связано с дополнительными расходами на аккредитацию представительства, постановку на налоговый учет и дальнейшую подготовку и подачу отчетности по правилам, установленным для иностранных компаний.

Определенные «технические» сложности могут возникать и при документальном оформлении отношений оффшорных и российских компаний (в том числе банков, реестродержателей и др.) в силу отличий в правовом регулировании внутрикорпоративных отношений в оффшорных юрисдикциях и специфики администрирования и документооборота оффшорных компаний.