полная версия

полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

Корректная оценка результатов управления

Для корректной оценки результатов управления, помимо отчета о самих результатах, приводятся еще три отчета.

• Бенчмарк – отчет, показывающий, как соотносятся результаты управления с изменением рынка в целом и в разрезе каждой группы с учетом ограничений (лимитов), установленных инвестиционной декларацией.

• Measurement Arsagera Reallocation Quality (MARQ) – отчет, ретроспективно показывающий эффективность изменения состава и структуры портфеля, то есть насколько правильным было практически каждое решение управляющего о совершении сделки.

• Вклад отдельных инструментов в финансовый результат управления. В этом отчете отражены акции, которые присутствовали в портфеле, и то, какую прибыль или убыток они принесли в отчетном периоде. Из отчета также видно, какая часть прибыли уже получена в результате закрытых сделок, а какая является результатом переоценки.

Предоставление этих отчетов позволяет клиенту контролировать ситуацию с манипулированием результатами.

Однако для максимальной прозрачности предоставляется полный реестр сделок. По этому отчету всегда можно проверить, какие сделки фактически совершал управляющий, и были ли их условия рыночными.

Оплата комиссии «за прибыль»

В УК Арсагера по договорам индивидуального доверительного управления клиент платит комиссию ТОЛЬКО как процент от прибыли, заработанной по портфелю. Как правило, у большинства компаний комиссия складывается из двух составляющих: процента от прибыли и процента от стоимости активов, что, по нашему мнению, снижает мотивацию.

Правила расчета вознаграждения «за прибыль» исключают «эффект храповика». То есть вознаграждение взимается, только если портфель превысил свое предыдущее максимальное значение.

Ограничение на договоры с минимальной гарантированной доходностью (МГД)

Устав УК Арсагера ограничивает возможность Правления заключать договоры займа, кредитные договоры, выдавать поручительства и совершать операции с векселями. Заключение договоров с МГД подразумевает принятие на себя обязательств, исполняемых за счет собственных средств. За все время деятельности компании не было заключено ни одного договора с МГД. Это позволило минимизировать конфликт интересов между разными клиентами. В свое время было очень непросто принять такое решение и отказаться от огромного сегмента рынка пенсионных резервов НПФов и других клиентов, которые требуют МГД. Но 2008 год подтвердил правильность этого решения – тогда целый ряд УК прекратили свое существование из-за невозможности выполнить свои обязательства по МГД перед НПФ.

Контроль за операциями

УК Арсагера регулярно раскрывает состав портфеля и результаты сделок по собственным средствам. Любой желающий сможет ознакомиться с этими операциями. Данная мера позволяет клиенту отслеживать сделки управляющей компании. Это дает ему уверенность в том, что на него не будут «сброшены» плохие активы.

В дополнение несколько слов про конфликт интересов. С одной стороны, законодательство требует, чтобы управляющий относился к управлению средствами клиентов с той же заботой, что и к своим. С другой стороны, совершая сделки с большим количеством обособленных портфелей, всегда может возникнуть рыночная ситуация, при которой для одного портфеля сделка была более выгодной, а для другого менее. Это происходит из-за постоянного колебания цен. Мы для себя выработали следующую практику: при необходимости совершить сделку по ряду портфелей в первую очередь совершать сделки по ПИФам, затем по индивидуальным портфелям, и только после этого осуществлять сделки по собственному портфелю. Но даже при этом может возникнуть ситуация, когда в силу изменения конъюнктуры рынка сделка по собственному портфелю окажется более выгодной. Но такие отклонения обычно носят незначительный характер, и разница составляет максимум 1-2%. В любом случае это реальные сделки, заключенные на рыночных условиях. При злоупотреблении речь идет о разнице в десятках, сотнях, а иногда даже тысячах процентов и совершении сделок с подставными компаниями.

УК Арсагера предложила Банку России внести изменения в законодательство, разрешающие управляющей компании приобретать за счет собственных средств паи открытых фондов, которыми она управляет. Это позволит исключить вышеописанный конфликт интересов, возможные злоупотребления и полностью реализует принцип управления «с той же заботой, что и своими», так как механизм паевого инвестиционного фонда обеспечивает равенство результата для всех пайщиков и исключает возможность создания преимущества для одного пайщика в ущерб интересам другого.

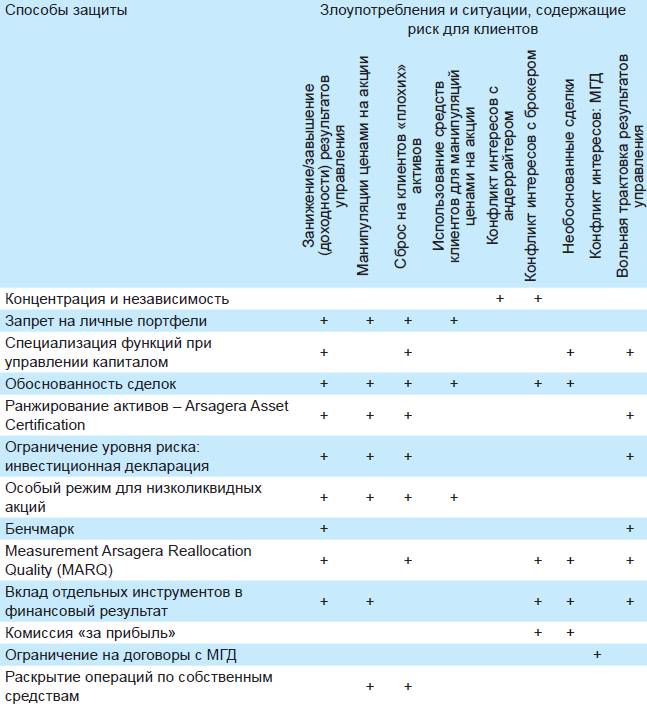

В приведенной ниже таблице перечислены злоупотребления и ситуации, содержащие риск для клиентов (подробно описаны в материале «Что нужно знать о доверительном управлении»), а также то, как предложенные меры помогают защититься от них.

Следующий материал курса «Университет»: 11.7. Почему неправильно гарантировать доходность инвестиций?

11.7. Почему неправильно гарантировать доходность инвестиций? (Курс «Университет»)

К нам часто обращаются люди с вопросом: «Хочу вложить такую-то сумму на такой-то срок, какая будет доходность? Сколько я заработаю?» Для большинства людей, имевших ТОЛЬКО опыт банковских вкладов, является ШОКОМ то, что в денежном выражении их вложения в ПИФы, акции, облигации могут не только увеличиться, но и уменьшиться. Для многих эта информация выглядит как безответственность и приносит такое разочарование, что они даже не хотят дальше разбираться в этом вопросе. Сейчас мы расскажем, почему неправильно гарантировать доходность инвестиций и почему надо ОПАСАТЬСЯ тех, кто это делает!

Сразу оговоримся: для банков гарантировать доходность абсолютно нормально и естественно. Депозиты и кредиты – это основные продукты для большинства банков. Банки принимают вклады по одной ставке, а кредиты выдают по другой, более высокой. Разница этих ставок, как правило, обеспечивает расходы на текущую деятельность и прибыль для акционеров банка (мы не рассматриваем случай расчетных банков, где основной доход обеспечивается комиссией за проведение платежей).

Гарантированная доходность по депозитам обеспечивается более высокой доходностью по кредитам. При этом банки находятся под очень строгим контролем со стороны государства. Они постоянно отчитываются перед Центральным Банком о достаточности собственного капитала, соблюдении нормативов, обеспечивающих выплаты по вкладам, и финансовом состоянии тех, кому они выдали кредиты.

Многие люди даже не задумываются, что обязательство банка по депозитному договору все равно не является 100%-ной гарантией. Это обязательство юридического лица, ведущего коммерческую деятельность, подверженную целому ряду рисков. Современная банковская история имеет множество примеров дефолтов даже со стороны очень крупных банков, позиции которых казались незыблемыми. Хорошо, конечно, что работает система страхования вкладов, но и это не защищает вкладчиков на 100%, а лишь снижает вероятность потерь.

За прошедшие 20 лет банковские вклады показали результат, близкий к уровню официальной инфляции. Поэтому говорить об увеличении вашего благосостояния на депозите можно лишь номинально. Реальная стоимость имущества на банковском вкладе, как правило, сохраняется на том же уровне, а денежное выражение создает лишь иллюзию роста. Понятный и предсказуемый процент – это главное и очевидное преимущество вклада, но расплатой за эту предсказуемость является низкая доходность депозитов.

Когда вы вкладываете деньги в акции, например через паевые фонды, то тут нет ситуации, как на банковском депозите. Управляющая компания (УК) по закону не может взять у вас деньги под один процент, чтобы вложить под другой. Здесь принципиально другая природа отношений. Вы «нанимаете» УК, чтобы профессионально выбирать наиболее интересные акции, а компания получает фиксированный процент за свою работу.

В отличие от банковского депозита, результат инвестиций (минус фиксированные расходы на управление) полностью принадлежит ВАМ. УК не уменьшит его, каким бы большим он не был, но возьмет свою комиссию, даже если он будет отрицательным. Последнее обстоятельство обычно особенно раздражает новичков, потому что как раз и выглядит как безответственность. Находясь в «денежной» системе координат, очень трудно принять идею о том, что снижение денежной оценки стоимости активов вовсе НЕ ЯВЛЯЕТСЯ показателем качества управления. Если ваш портфель упал на 10%, а рынок в целом (индекс МосБиржи) – на 30%, трудно рассматривать это как превосходный результат управления, хотя это так. Если ваш портфель вырос на 20% и существенно обогнал депозиты и инфляцию (!), это выглядит впечатляюще до тех пор, пока не знаешь о том, что рынок в целом дал +40%.

Вывод № 1. Доходность в денежном выражении не отражает качества управления. Если поставить управляющему задачу обеспечить доходность в денежном выражении, для него это будет мощнейшим стимулом начать игру на колебаниях. Вместо того чтобы сравнивать акции между собой и выбирать лучшие по соотношению их стоимости и экономических показателей деятельности эмитентов, управляющий будет пытаться угадать, когда их продать перед падением и когда купить перед ростом.

Попытки угадать колебания – это тупиковый путь! Это никому не удается на длительных интервалах времени. Статистика показывает: на интервале в пять лет 80% участников рынка проигрывают индексу. Надо понимать, что акции – это бизнес, за ними стоят реальные активы и труд людей, направленный на создание «полезности» для общества. В долгосрочной перспективе акции (как класс активов) наиболее хорошо подходят для увеличения благосостояния несмотря на то, что в краткосрочных периодах их денежная оценка может снижаться, а некоторые компании могут даже обанкротиться. Задача управляющего наращивать количество «хороших» акций в портфеле как при росте рынка, так и при снижении. Настоящая безответственность, по нашему мнению, создание у клиента иллюзии, что надо зарабатывать на колебаниях стоимости акций.

Вывод № 2. Гарантированная доходность стимулирует управляющего неправильно выполнять свои функции: играть на колебаниях вместо того, чтобы сравнивать активы и выбирать лучшие. Это дополнительно повышает риски, связанные с угадыванием, и, как правило, приводит к тому, что ухудшается результат, который мог бы получить клиент без всякой «дерготни».

Ну и наконец, давайте представим, что УК все-таки взяла на себя обязательство по некой минимальной гарантированной доходности (МГД) инвестиций. Юридически это возможно в рамках договора индивидуального доверительного управления. Если результат инвестиций окажется хуже, то компенсировать убытки УК будет за счет собственных средств.

На первый взгляд, можно сказать: «Супер, пускай отвечают своими деньгами за снижение рынка, мне как клиенту только лучше». На самом деле это весьма сомнительная «страховка». Вы, как клиент, можете узнать, сколько таких обещаний уже выдано? А сколько еще будет выдано после вас? В отличие от банков, НИКТО НЕ ОТСЛЕЖИВАЕТ, сколько таких гарантий выдано и хватит ли у УК средств, чтобы рассчитаться со всеми такими клиентами. У молодых и/или не очень успешных компаний может возникнуть соблазн использовать МГД как маркетинговый ход, рассчитанный на неинформированных и/или не очень умных клиентов.

В представлении большинства людей гарантия доходности всегда выражается в положительных величинах (> 0). Но если вам обещают в случае неудачных инвестиций возвратить начальную сумму вложений, с математической точки зрения это гарантия нулевой доходности. Продолжая эту мысль, можно говорить и о гарантии отрицательной доходности. Например, обязательство вернуть как минимум 90% от первоначальной суммы. Мы считаем, что, независимо от знака, гарантия минимальной доходности – это неправильно.

По договорам с МГД у управляющего сразу же появляется мощнейший стимул скомпенсировать свои расходы в убыточные периоды за счет доходов клиента в прибыльные периоды и сделать это с хорошим «запасом» на случай будущих убыточных периодов.

Кроме того, МГД – это обычно привилегия крупных институциональных клиентов, таких как пенсионные фонды и страховые компании. Мы уже писали, что МГД разделяет клиентов на два сорта. Если недобросовестному управляющему не удастся скомпенсировать убытки клиента за счет прибыльных периодов, то можно попробовать скомпенсировать их за счет тех клиентов, у которых нет такого условия.

Все это еще и искажает информацию о качестве управления (хотя на фоне вышеописанных возможных злоупотреблений искажение информации о качестве управления – это сущие пустяки).

Вывод № 3. У клиента НЕТ возможности контролировать объем гарантий УК, что может привести к банкротству УК, и обязательства так и не будут исполнены. Гарантированная доходность создает конфликт интересов, который может привести к злоупотреблениям! Это повышает риски и ставит под угрозу интересы других клиентов, не имеющих таких условий.

Мы советуем нашим читателям хорошо подумать, прежде чем использовать продукты с МГД!

Отсутствие гарантии доходности инвестиций в денежном выражении не означает, что отсутствуют гарантии сохранности имущества клиентов (денег и ценных бумаг). Юридические механизмы контроля сохранности имущества и надзор со стороны регулятора за соблюдением этих правил в отношении УК, ПИФов, ИДУ, брокерских компаний, депозитариев, возможно, обеспечивает даже более высокую сохранность активов, чем в банках. В первую очередь это касается ценных бумаг. В отличие от банков (которые деньгами одних клиентов кредитуют других клиентов) никто не передает ценные бумаги кому-то в пользование (исключение составляют клиенты брокерских компаний, использующие «шорт» и «плечо», или добровольно разрешившие брокеру использовать свои активы для этих целей). В случае банкротства УК или брокера активы клиента защищены от требований кредиторов.

В термине «ценная бумага» слово «бумага» давно ушло в прошлое. Акции и облигации существуют в безналичном виде. Это огромное преимущество с точки зрения обеспечения сохранности такого имущества. Безналичные деньги злоумышленники могут так или иначе перевести в наличные или увести в офшоры, откуда их уже никто не вернет. Безналичные акции или облигации никак не перевести в наличные. Их сохранность обеспечить проще, чем сохранность денег.

Начиная инвестиции, необходимо помнить о созидательной составляющей, лежащей в основе акций, и не бояться колебаний стоимости акций. Статистика показывает: в долгосрочной перспективе акции обеспечивают существенно более высокую доходность, чем депозиты. Необходимо осуществлять инвестиции регулярно и не паниковать во время кризисов. Наоборот, в эти периоды инвестиции особенно выгодны. Необходимо соблюдать диверсификацию, чтобы проблемы одной или нескольких акций (компаний) не могли принести существенный вред вашему благосостоянию.

Выводы

• Защита имущества клиентов на фондовом рынке обеспечивается не гарантией денежной доходности, а созданием условий для сохранности активов. В первую очередь для сохранности ценных бумаг (акций и облигаций).

• Мы считаем, что гарантировать доходность инвестиций в денежном выражении неправильно, потому что:

o это не снижает, а наоборот, повышает риски для клиента;

o это стимулирует не к выбору лучших активов, а к игре на колебаниях и злоупотреблениям;

o это может привести к снижению доходности инвестиций на фоне возрастающих рисков.

• Доходность в денежном выражении не отражает качества управления (особенно на краткосрочных периодах).

• Доходность по банковским депозитам – это не 100%-ная гарантия, а лишь вероятность исполнения банком своих обязательств. При этом стабильность по депозиту компенсируется его низкой доходностью.

Следующий материал курса «Университет»: 11.8. Чем опасен низкий порог в ИДУ?

11.8. Чем опасен низкий порог в ИДУ? (Курс «Университет»)

Согласно правилам индивидуального доверительного управления (ИДУ) УК Арсагера минимальная сумма вложений составляет 10 млн ₽, а минимальная сумма инвестирования в ПИФы – 1 тыс. ₽. Многие наши читатели задают вопрос: «Почему мы установили такой высокий порог для ИДУ, в то время как другие компании предлагают минимальный порог от 500 тыс. ₽, а иногда даже от 200 тыс. ₽?» Мы постараемся объяснить нашу позицию, а также рассказать, чем опасен низкий порог ИДУ для клиентов.

Один из наших читателей провел ценовое сравнение ИДУ и ПИФов и выяснил, что ПИФы (особенно при небольших объемах) более выгодны для клиента с точки зрения сопутствующих расходов. На наш взгляд, расходы – это далеко не главный фактор.

Низкий порог ИДУ опасен в первую очередь НИЗКИМ качеством управления. При низком пороге ИДУ часто применяются два подхода.

1 подход: набираются на работу «нулевые управляющие». Зачастую это даже студенты без опыта работы с недельными курсами технического анализа за спиной (что скорее минус). Зарплата, которая им устанавливается, минимальная или вообще отсутствует – основной заработок они получают от результатов управления портфелями клиентов. Таким стажерам даются в управление минимальные по размеру портфели РЕАЛЬНЫХ клиентов. Если они показывают неплохой результат, им дают дополнительные портфели и/или увеличивают их размер. Показавших плохой результат просто выгоняют и на их место набирают новых. Что такое «хороший» результат оставшихся? Удачное стечение обстоятельств или результат их расчетов? В этом обычно никто не разбирается.

Возможно, иногда в результате такой селекции появляются неплохие специалисты, которые, потренировавшись на клиентских деньгах, делают карьеру в инвестиционном бизнесе. Это, безусловно, очень хорошо для НИХ. А вы хотите, чтобы ваши деньги использовались как полигон для поиска «звезд» инвестиционного бизнеса?

Такой подход особенно часто применяется в инвестиционных группах, где управляющая компания является «продуктовым придатком» к брокерскому бизнесу. А также при так называемом «псевдодоверительном» управлении непосредственно в брокерских компаниях. Клиента убеждают разрешить «псевдоуправляющему» совершать сделки на его (клиента) брокерском счете. В этом случае «псевдоуправляющий» не имеет юридических ограничений, связанных с доверительным управлением, и может «вволю покуражиться» с «шортами», «плечами», «опционами», «фьючерсами» и прочим безобразием. В любом случае «правильно обученные» управляющие своими активными спекуляциями обеспечат хорошие комиссии брокерскому бизнесу.

Кстати, обеспечить единый уровень качества управления при таком подходе нереально. Два клиента могут задать одинаковые параметры для своих портфелей. Если эти портфели попадут к разным «управляющим», то в одно и то же время один из них может с «плечом» покупать Газпром в портфель для своего клиента в надежде на рост, а другой «шортить», ожидая падение. И это совершенно типовая ситуация для такого подхода. Да, в этом случае вашим портфелем управляет персональный управляющий. Для вас это важнее, чем результат управления?

2 подход: клиенты в инвестиционной декларации устанавливают соотношение акций и облигаций. Средства всех клиентов объединяются в «общий котел». Далее за счет этих средств формируются и управляются два больших портфеля: один из акций, другой из облигаций. В отчетах клиентов по итогам торгового дня в определенной пропорции отражаются ценные бумаги из каждого такого портфеля.

Никакого ИНДИВИДУАЛЬНОГО управления в этом случае НЕТ. Оно существует только в отчетности. Фактически это как бы два ПИФа, только ХУЖЕ. Они никак не оформлены юридически, а следовательно, не имеют тех строгих ограничений, которые призваны обеспечить соблюдение прав и интересов пайщиков. Соблюдение пропорций при распределении конкретных акций и облигаций по счетам клиентов обеспечивается исключительно добросовестностью бэк-офиса. Если какая-то часть клиентов решит забрать свои средства, то особенно серьезно могут пострадать права клиентов, которые остаются. Чтобы обеспечить вывод денег, управляющий, скорее всего, продаст наиболее ликвидные активы. «Неликвид», который остается при этом, пропорционально распределяется среди оставшихся клиентов, а в отчетности у этих клиентов можно будет увидеть продажу ликвидных активов и покупку вместо них неликвидных. Неприятная ситуация может возникнуть, если клиент примет решение получить свое имущество не деньгами, а ценными бумагами. Это в первую очередь касается акций и облигаций «второго эшелона», которые торгуются крупными лотами. Клиент просто ничего не сможет сделать с «обрывками» лотов, которые ему вернет управляющий.

Пожалуй, единственное преимущество данного подхода – это обеспечение единого качества управления и то при условии корректного распределения активов по счетам клиентов. Но в ПИФах это достигается гораздо лучше.

Стоит отметить, что с юридической точки зрения ни первый, ни второй подход не являются формальным нарушением или злоупотреблением. Это скорее вопрос качества предоставляемой услуги. Очень часто индивидуальное доверительное управление позиционируется и воспринимается как некий привилегированный продукт для избранных. Многие клиенты стремятся «дорасти» до ИДУ, наивно полагая, что получат там более качественное управление и большую защищенность, чем в ПИФе. Это не так! Качество управления и защищенность в ИДУ могут быть либо такими же, как в ПИФе, либо даже ХУЖЕ! Мы уже говорили, что ИДУ – это всего лишь «упаковка». Основная услуга управляющей компании – это система принятия инвестиционных решений.

В нашей реализации «индивидуальность» ИДУ – это в первую очередь система индивидуальных настроек с лимитами на каждую группу акций и облигаций и на отдельных эмитентов в каждой группе. Это обеспечивает возможность выбора индивидуальной меры риска для каждого клиента. Практика показывает, что такие настройки нужны далеко не всем клиентам, имеющим достаточно средств для ИДУ. Единое качество управления обеспечивается единым хит-парадом, но каждый портфель при этом является автономным. По каждому портфелю готовятся развернутая отчетность, аналитическое обоснование выбора активов и система показателей (MARQ, бенчмарки), позволяющие корректно оценить качество управления.

Ведение индивидуальных = автономных портфелей – это трудоемкий и затратный процесс. По нашим расчетам он становится рентабельным для компании при сумме от 10 млн ₽. Кроме того, для работы во «втором эшелоне», где сделки проводятся крупными лотами, этой суммы едва хватает для того, чтобы обеспечить приемлемую диверсификацию. Но даже клиентам, имеющим достаточно средств для ИДУ, мы рекомендуем использовать ПИФы, если у них нет потребности в персональных настройках меры риска. На наш взгляд, для клиента имеет смысл использовать наш продукт ИДУ, если он готов передать в управление 30-50 млн ₽ и более. В этом случае это становится выгодным с ценовой точки зрения, так как при увеличении размера портфеля снижается комиссия за управление. Следует отметить, что в рамках ИДУ УК Арсагера получает комиссию только от положительного результата управления (success fee). При этом ежегодные налоговые потери будут составлять около 1% от объема средств в управлении.

Выводы

• При низком пороге ИДУ практически невозможно одновременно обеспечить качественное управление для клиента и рентабельность для компании.

• При низком пороге ИДУ практически невозможно обеспечить приемлемую диверсификацию в акциях «второго эшелона».

• При низком пороге ИДУ нередко используются подходы, не обеспечивающие качественное управление, либо управление вообще не является индивидуальным, а его качество такое же, как в ПИФе или даже ХУЖЕ!

Следующий материал курса «Университет»: 12.1. Фондовый рынок Японии – исключение, подтверждающее правило.

11.9. Финансовые коэффициенты фондов (Курс «Аспирантура»)

Как оценить эффективность инвестиций? Общепринятым ответом на этот вопрос стало применение статистических коэффициентов. Считается, что они позволяют оценить эффективность работы по управлению активами. Рассмотрим, действительно ли при помощи данных коэффициентов возможно оценить эффективность результатов управляющего.

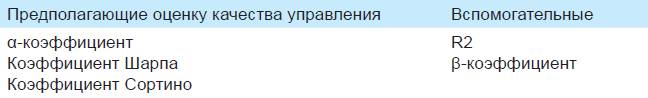

Наибольшее распространение получили следующие коэффициенты, которые можно разделить на две группы.

Коэффициент детерминации (коэффициент R2)

Коэффициент детерминации фонда демонстрирует тесноту взаимосвязи между динамикой результатов фонда и динамикой результатов рынка (индекса). Обычно показатель детерминации выражается в процентах и, соответственно, его значение может быть от 0 до 100%. Чем больше коэффициент детерминации, тем больше взаимосвязь между движением результатов фонда и соответствующего для этого фонда индекса.