полная версия

полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

Следующий материал курса «Университет»: 10.9. Транзакционные издержки и их влияние на результат инвестирования.

10.8. Инструменты сбережений (Курс «Школа) UPD

«Если Вы не думаете о будущем, у Вас его не будет».

Джон Голсуорси

Каждый человек, осознанно или нет, заботится о своем будущем. Это часть инстинкта самосохранения. Временные горизонты могут быть разные – для кого-то это месяцы или дни, а для кого-то – годы или даже десятилетия.

Для каждого из нас забота о будущем означает что-то свое: окончить институт и найти интересную работу, иметь свой дом и создать семью, вырастить детей и дать им хорошее образование… И не бояться старости…

Люди осознают необходимость сбережений как элемента Заботы о Будущем.

Получается, что главная практическая цель сбережений – это сохранение и перенос из настоящего в будущее определенной покупательной способности средств, имеющихся в наличии сейчас. Более того, желательно не только перенести в будущее текущую покупательную способность, но и по возможности преумножить ее.

Основные инструменты сбережений:

• долговые – депозиты, облигации;

• долевые – акции;

• недвижимость.

Инструменты сбережений реализуются посредством конкретных инвестиционных продуктов: депозиты через предложения конкретных банков, акции и облигации посредством ПИФов или путем самостоятельного приобретения через брокеров, недвижимость посредством самостоятельной покупки конкретного объекта или через покупку паев фондов недвижимости (ЗПИФН).

Долговые инструменты можно считать инструментами с номинальной доходностью, а акции и недвижимость – инструментами с реальной доходностью.

У инструментов с номинальной доходностью значение доходности определено и, как правило, не зависит от обстоятельств: девальвации, изменения уровня процентных ставок, (гипер)инфляции и т. п.

У инструментов с реальной доходностью доходность заранее не определена, но при этом ценность этих активов защищена от пертурбаций, связанных с покупательной способностью. Поэтому инструменты с реальной доходностью содержат в себе бонус в виде защиты от инфляции.

Не факт, что в каком-то рассматриваемом периоде инструменты с реальной доходностью принесут больше, чем инструменты с номинальной доходностью, но в определенных ситуациях спасают именно они.

Яркий пример – денежные реформы и гиперинфляция 1990-х, когда деньги на вкладах в банках обесценивались, а денежные средства, вложенные в недвижимость, сохранили свою покупательную способность.

Основной враг сбережений – инфляция. Если просто накапливать денежные средства, никуда их не вкладывая, их будущая покупательная способность будет уменьшаться с ростом инфляции.

Депозиты и облигации очень похожи – это вложение денег под фиксированную доходность (заранее определенный процент). В развитых странах население предпочитает облигации депозитам в силу более высокой ликвидности и несколько более высокой доходности.

В России население отдает предпочтение депозитам. По состоянию на начало 2022 года объем вложений граждан России в депозиты составлял около 35 трлн ₽, а количество людей, имеющих сбережения на депозитах, было более 35 млн человек.

Действительно, банковский вклад является очень простым и понятным инвестиционным продуктом: вкладываешь деньги на срок и хорошо понимаешь, сколько получишь по итогам. Кроме того, необходимо учитывать налогообложение доходов по депозитам, имеющее льготный режим для определенных сумм и сроков. Система страхования вкладов также является преимуществом этого инструмента.

Не менее популярными, чем депозиты, в России являются вложения в недвижимость. По опросам, регулярно проводимым ВЦИОМ, депозиты и недвижимость постоянно соперничают за первое место, периодически уступая его друг другу.

Вложения в недвижимость можно рассматривать как частный случай вложения в бизнес, где все 100%, как правило, принадлежат одному владельцу. Действительно, недвижимость удовлетворяет потребность в проживании, тепле и крыше над головой. Поэтому и сдача недвижимости в аренду, и непосредственное проживание в ней (как частный случай сдачи в аренду самому себе) являются простейшим видом бизнеса.

В отличие от депозитов вложения в недвижимость имеют высокий порог входа и являются более долгосрочными (от нескольких лет и более). Снижение входного порога, повышение ликвидности и возможность частичной продажи могли бы обеспечить фонды недвижимости (ЗПИФН), но пока этот инвестиционный продукт в России не имеет такого широкого использования и распространения, как в развитых странах.

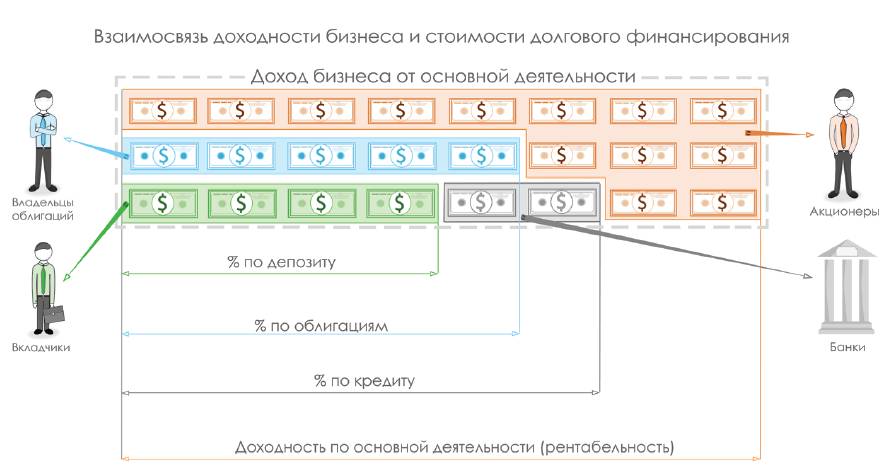

Вложение в акции – это способ приобретения доли в бизнесе и участия в результатах бизнеса (прибыли). Акции могут приносить доход как в виде дивиденда, так и в виде роста курсовой стоимости, которая в долгосрочном периоде отражает экономические достижения компаний. Мировая статистика показывает, что акции приносят более высокую доходность, чем депозиты и облигации в долгосрочной перспективе. Этому есть простое объяснение – доходы по депозитам (по большей части) выплачиваются за счет кредитов бизнесу, который берет их, когда может заработать больше, чем процент по депозиту плюс маржа банка. Более подробное объяснение читайте в материале «Взаимосвязь доходности акций и облигаций».

Акции – более сложный инструмент инвестирования, чем депозиты, и требуют соблюдения определенной техники безопасности. Основная трудность для большинства людей – это колебания курсов акций и временные снижения их стоимости.

Эта трудность информационного и психологического характера. Большинство людей не понимают, почему в долгосрочной перспективе акции растут, несмотря на периоды снижения стоимости. Более того, в периоды кризиса люди могут поддаться панике, формируемой СМИ, и продать акции по минимальной стоимости. В остальное время СМИ формируют неверный стереотип, представляя акции как игровой инструмент. Доход при этом, по их мнению, возникает исключительно в результате игры на колебаниях, а источником дохода являются средства других, менее удачливых игроков.

Точка зрения о том, что доход по акциям является следствием результатов основной деятельности компаний, звучит крайне редко и не является популярной. Мы приведем результаты исследования по оценке доходности депозитов и сравним их с уровнем инфляции, а также приведем информацию о доходности вложений в акции на рассматриваемых временных интервалах.

Цель инвестиций не в депозиты может быть только одна – получить более высокую доходность, чем на депозитах.

Согласно мировой и российской статистике, доходность банковских депозитов близка к уровню инфляции (по-научному: реальная доходность депозитов близка к нулю).

Доходность, превышающая результаты депозитов, будет означать прирост покупательной способности сбережений (или получение положительной реальной доходности).

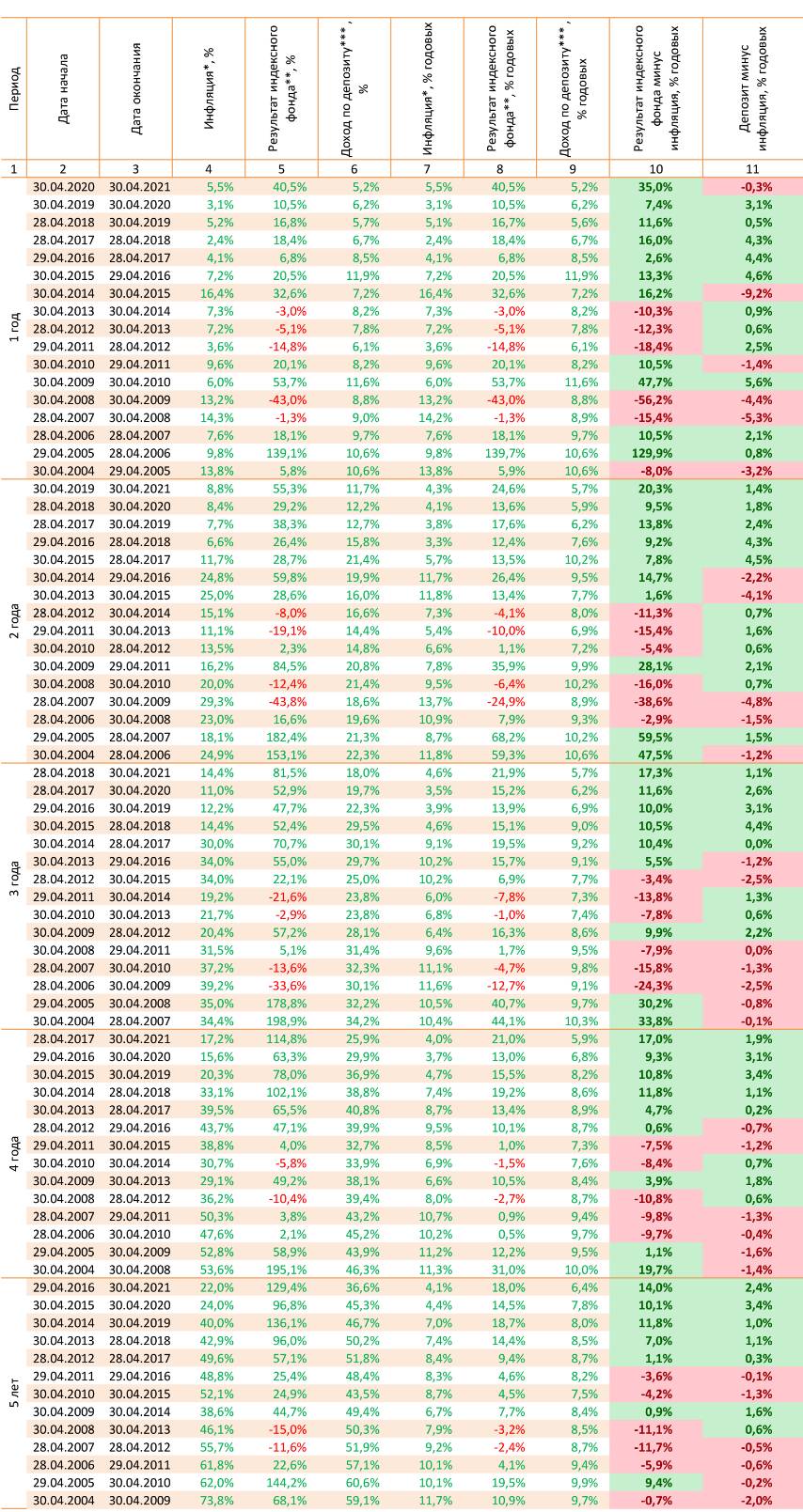

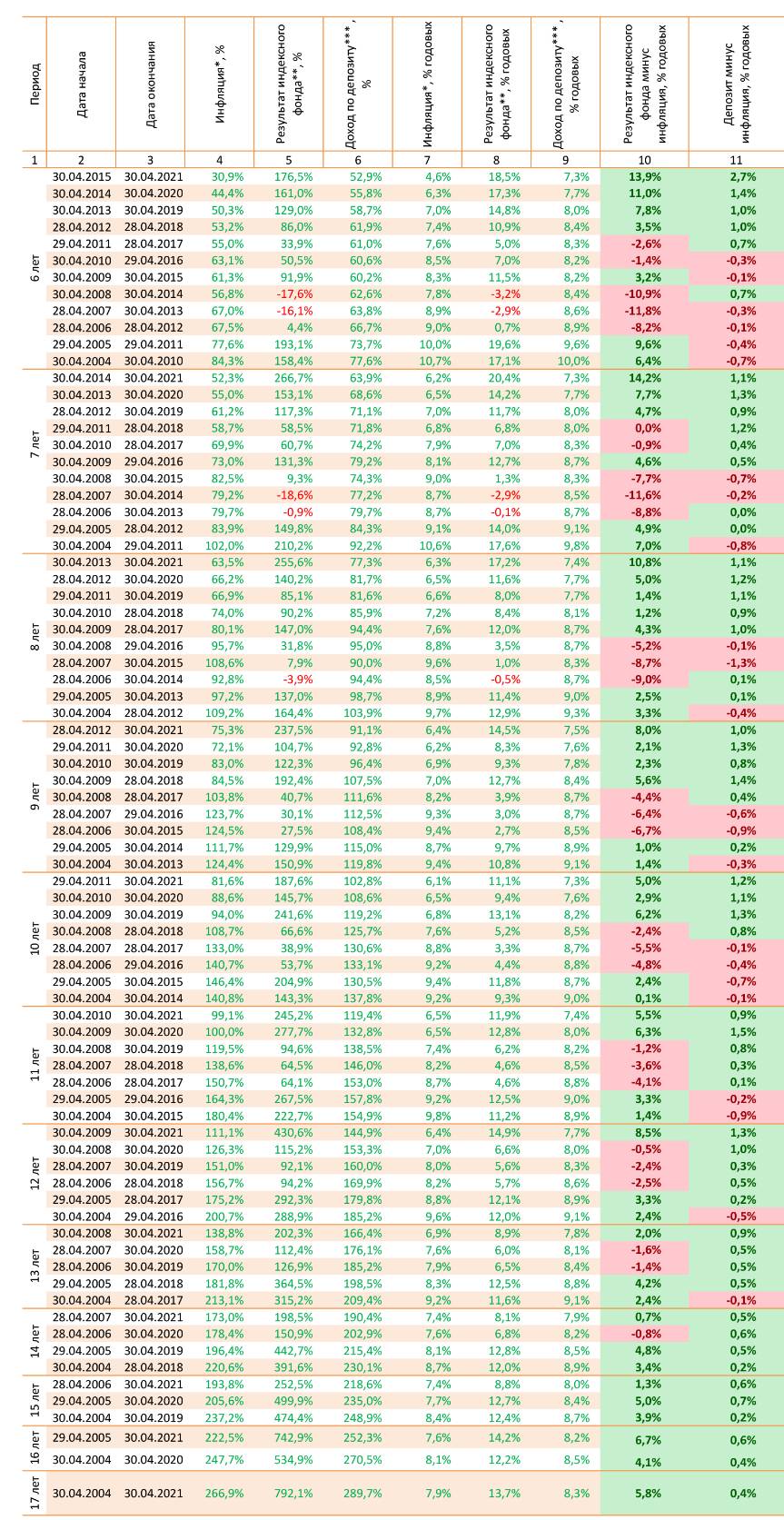

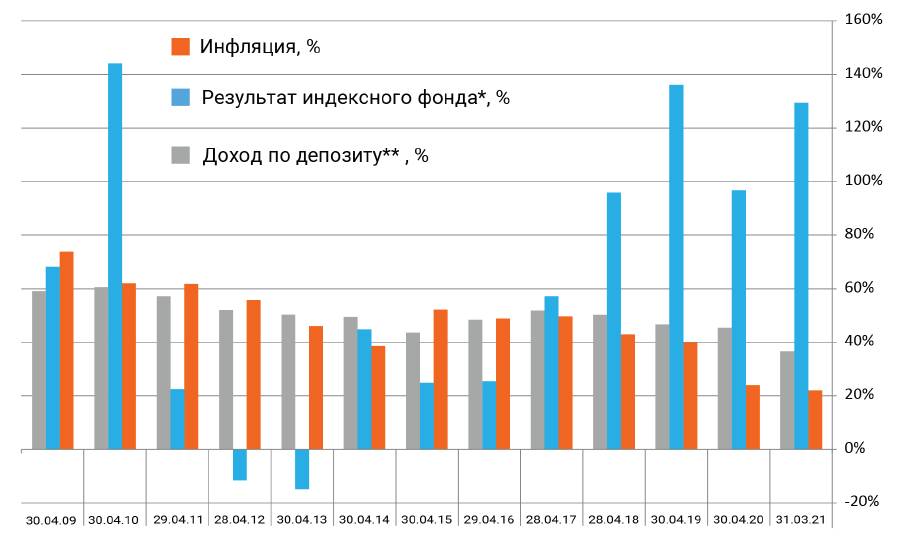

Для этого мы используем статистические данные о доходности банковских депозитов, инфляции и стоимости паев одного из индексных фондов. Мы посмотрим, какой результат получили люди, инвестирующие в эти инструменты, на разных временных окнах.

Мы берем данные реального индексного фонда по трем причинам.

Индексный фонд (по основному индексу широкого рынка) лучше всего характеризует доходность инвестиций в такой класс активов как акции.

Любое инвестирование сопровождается издержками. На сегодняшний день, несмотря на весьма высокие издержки (около 1-1,5% от среднегодовой СЧА, при том что в развитых странах издержки составляют 0,1-0,2% от среднегодовой СЧА), индексный фонд для массового инвестора является более удобным инструментом, чем самостоятельное ведение индексного портфеля.

В изменении стоимости индексного фонда учитываются полученные дивиденды.

В приведенной ниже таблице последовательно рассматриваются результаты инвестирования в выбранные инструменты на различных сроках. В столбце 1 указывается период инвестирования. В столбцах 2, 3 указаны даты начала и окончания соответствующего периода инвестирования.

В столбце 4 приводится информация об уровне инфляции за соответствующий период. В столбцах 5, 6 приводится результат инвестирования для выбранных инструментов за соответствующий период инвестирования в процентах.

В столбцах 7-9 указаны инфляция и результат инвестирования, который переводится в годовые проценты для периодов инвестирования больше 1 года.

В столбцах 10, 11 приводится результат инвестирования, очищенный от инфляции за соответствующий период.

* В результатах не учитывается взимание скидок и надбавок. Используются результаты одного из индексных фондов (с СЧА более 100 млн ₽) http://pif.investfunds.ru/funds/268. Не учитывается налогообложение.

** Используются данные Банка России о ставках доходности депозитных вкладов сроком от 181 дня до 1 года, действующих на начало соответствующего периода.

Приведенные данные показывают, что на коротких интервалах (1-3 года) результаты вложения в акции могут как существенно превосходить уровень инфляции, так и наоборот показывать результат, заметно уступающий уровню инфляции. На более длительных временных интервалах эти отклонения сокращаются. Результаты депозитов близки к уровню инфляции на средних и длинных интервалах.

На длительных интервалах проявляется превосходство вложений в акции над инфляцией. На 15-летних окнах вложения в акции превосходят уровень инфляции.

Вложиться непосредственно в инфляцию у людей нет возможности. Мы считаем, что банковский депозит дает максимальное приближение к инфляции – это показывают как вышеприведенные данные, так и исследования (российские и международные) на более длительных интервалах. Кроме того, депозит на сегодняшний день является наиболее доступным и самым популярным инвестиционным продуктом в России.

Поэтому в дальнейшем для своих инвестиционных продуктов мы будем использовать доходность депозитов как бенчмарк для оценки доходности других вариантов вложений, а также как способ сравнения с инфляцией. На коротких интервалах такое сравнение не показательно, но на интервалах 5 лет и более оно становится репрезентативным.

Следует помнить, что:

Реальная доходность = (1 + доходность)/(1 + инфляция) – 1.

То есть она рассчитывается не простым вычитанием инфляции из полученной доходности, а с учетом эффекта изменившейся базы.

При относительно небольших значениях инфляции, особенно на коротких сроках (год), значением реальной доходности считают разницу между полученной доходностью и инфляцией, так как искажение не является существенным.

На 17-летнем интервале вложения в акции превзошли депозит на 5,4% годовых, но в абсолютном выражении это дало разницу 502% (за счет сложного процента).

Представленная таблица дает объективную картину инвестирования на всем рассматриваемом интервале и позволяет исключить возможность использования данных только об удачных или, наоборот, только о неудачных периодах инвестирования. Мы будем накапливать данную статистику и периодически проводить обновление данных.

В регулярной отчетности по своим продуктам мы публикуем данную форму представления информации, чтобы сравнить результаты наших инвестиционных продуктов с доходностью депозитов и индексного фонда. Аналогичная форма представлена для варианта осуществления регулярных инвестиций.

Выводы

• Вложения в депозит позволяют получить результат, максимально приближенный к уровню инфляции (нулевая реальная доходность).

• Мы будем использовать информацию о доходности банковских депозитов на разных временных окнах в качестве бенчмарка для других вариантов вложений.

• На интервалах более пяти лет вложения в акции, как правило, имеют положительную реальную доходность и превосходят доходность депозитов.

• Цель наших инвестиционных продуктов, ориентированных на вложения в акции, – превосходить результаты индексных фондов, так как в долгосрочной перспективе результат вложения в акции превосходит доходность депозитов (имеет положительную реальную доходность). Любое превосходство над результатом индексного фонда в конечном итоге выливается в дополнительную реальную доходность для наших клиентов.

Следующий материал курса «Школа»: 11.1. Доверить или работать самостоятельно.

10.9. Транзакционные издержки и их влияние на результат инвестирования. Формула стоимости услуг доверительного управления (Курс «Университет») UPD

«Жизнь проще, чем кажется, но сложнее, чем думаешь…»

«Скромность не только украшает человека, но и делает его богаче…»

Немногие задумываются, насколько важным является для инвестора уровень транзакционных издержек (ТИ), которые он несет, осуществляя сбережения в ценных бумагах. В данной статье мы расскажем об этом и приведем результаты наших исследований. К транзакционным издержкам можно отнести все виды расходов по операциям, связанным с ценными бумагами: приобретение, владение, хранение, продажа, получение дохода, доверительное управление.

Влияние размера ТИ на результат инвестора, доля потерь в зависимости от уровня доходности

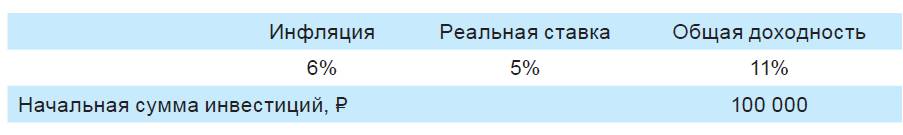

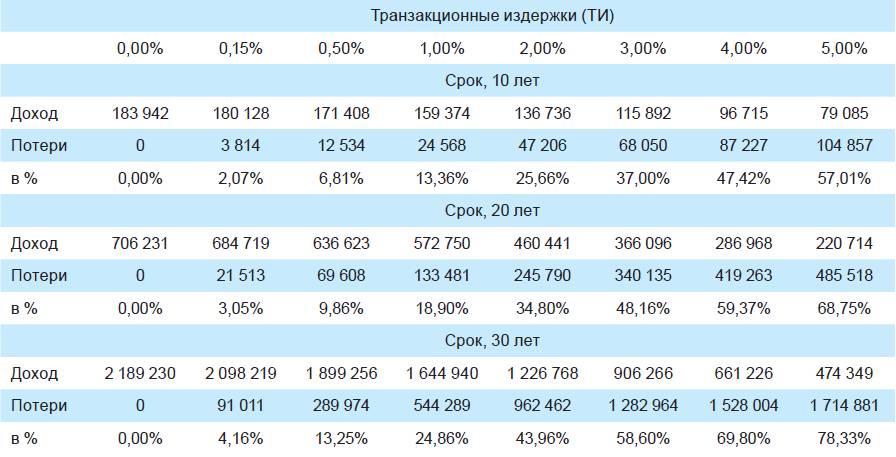

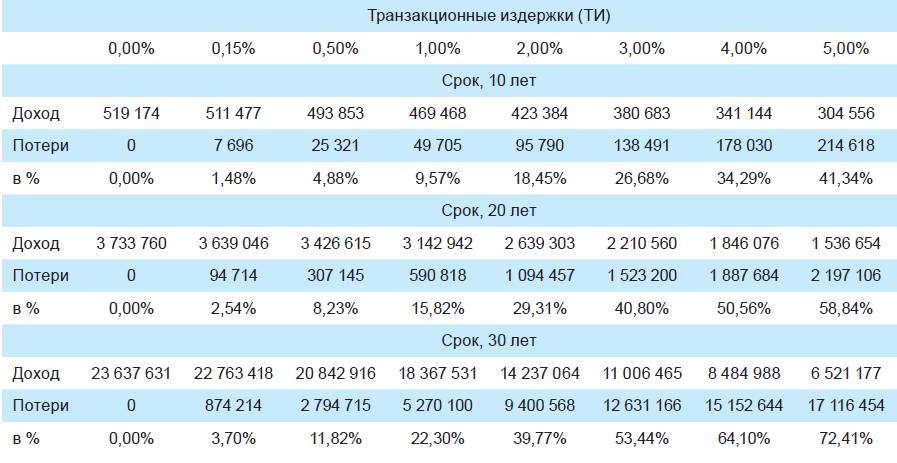

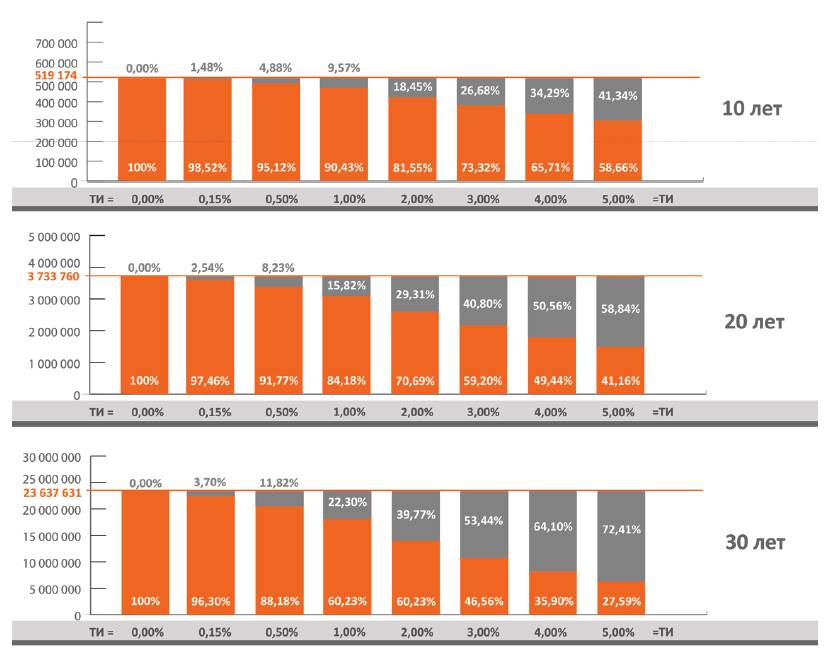

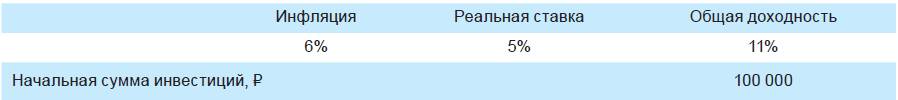

Приведем результаты инвестирования для следующих вводных данных:

На данном этапе мы не учитываем влияние налогов. Результаты для разного уровня ТИ (в % от стоимости портфеля) приведены в таблице.

То есть при издержках более 2% инвестор теряет на больших сроках инвестирования свыше половины прибыли! И это еще до итогового налогообложения.

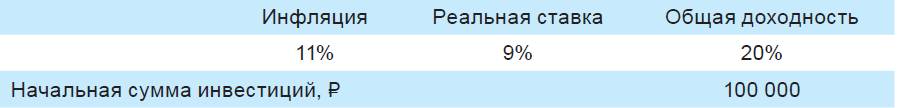

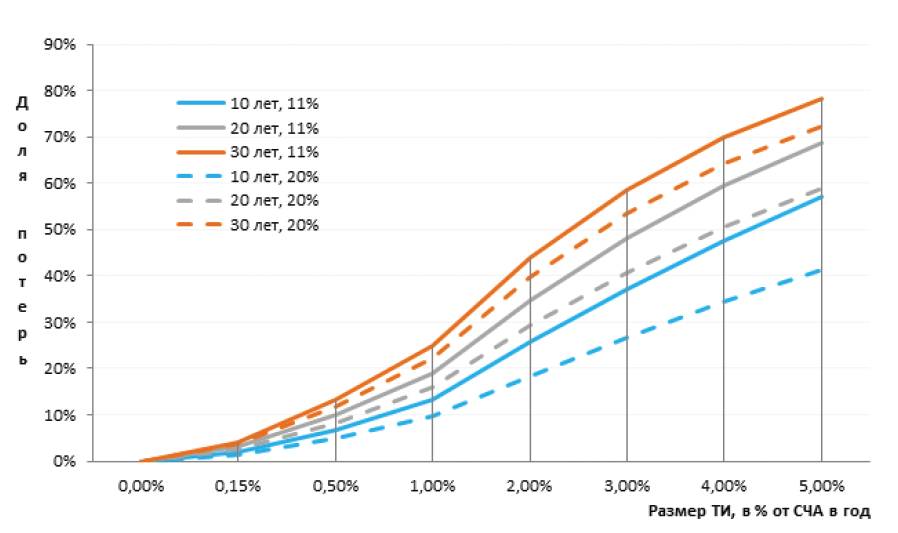

Увеличение абсолютных размеров доходности инвестирования не сильно меняет картину.

По-прежнему не учитываем влияние налогов. Результаты приведены в таблице.

Влияние размера ТИ при различных сроках инвестирования и уровнях доходности

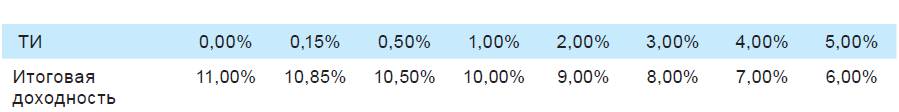

Итоговая для инвестора доходность в годовых до налогов для разного уровня ТИ представлена в следующей таблице.

Минимальным можно считать уровень издержек в 0,15% от размера портфеля в год для рядового инвестора, инвестирующего в самостоятельно формируемый индексный портфель.

Главным конкурентом сбережений на фондовом рынке является депозит. Необходимо отметить, что уровень депозитной доходности в долгосрочном периоде близок к размеру инфляции. Кроме того, необходимо учитывать налогообложение доходов по депозитам, имеющее льготный режим для определенных сумм и сроков.

Вопрос на полях: не является ли это еще одним способом (в дополнение к низкой финансовой грамотности) отодвинуть население от владения настоящей собственностью – собственностью на средства производства – акциями?

Предсказуемость и линейный рост сбережений в депозитах делает этот инструмент очень комфортным. Доходность инвестиций на фондовом рынке, в первую очередь на рынке акций, должна превосходить в долгосрочном периоде доходность депозита.

Если принять, что согласно статистике, долгосрочная первичная (до вычета ТИ) доходность рынка акций (основного фондового индекса) с учетом дивидендов превышает доходность депозитов на 3-5%, то становится очевидным предельный уровень ТИ для инвестора.

Также необходимо оценить влияние на уровень итоговой доходности налогообложения доходов от операций с ценными бумагами.

Влияние налогов и срока их уплаты на результат инвестора

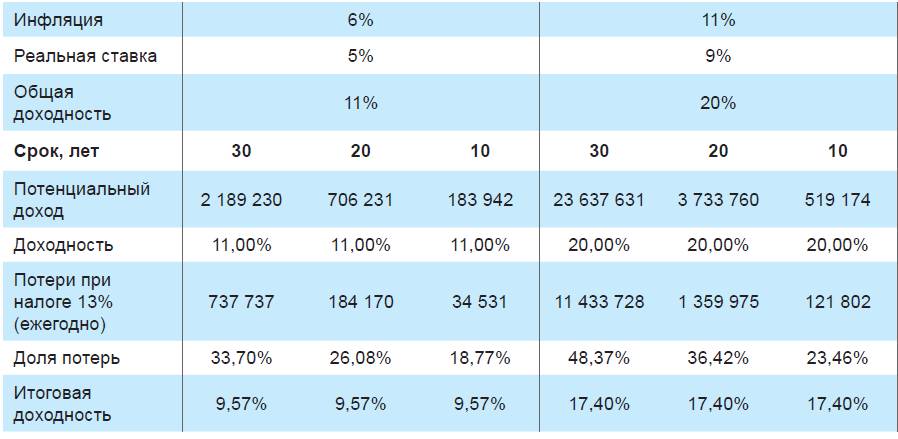

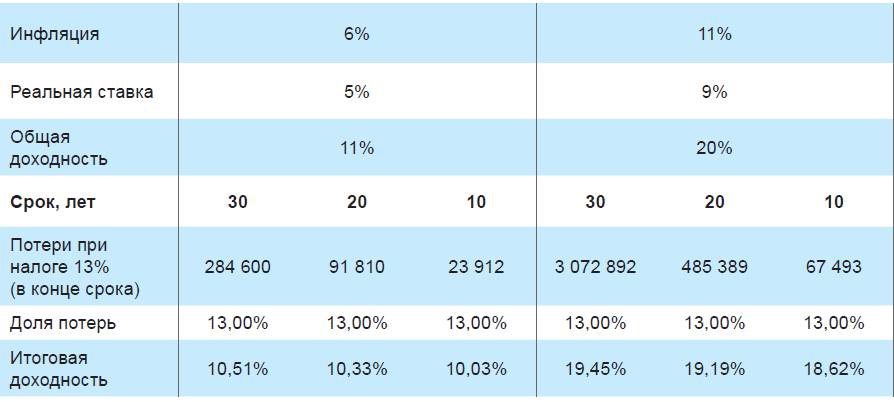

Приведем результаты инвестирования 100 000 руб. для разного уровня процентных ставок.

Как видим, влияние налога и срока его уплаты сильно влияют на итоговый результат. Потери инвестора от ежегодной уплаты налога на весь доход за год на долгих сроках в разы больше в сравнении с уплатой налога в конце срока инвестирования!

Такой значительный эффект дают так называемые налоговые каникулы, то есть возможность реинвестировать ежегодную прибыль с уплатой налога только в конце срока. При более высоких уровнях доходностей потери из-за ежегодного вывода средств на налоги увеличиваются до неприличных размеров.

Стоит отметить, что даже если инвестор не совершает операций с определенной акцией и, как следствие, не обязан по итогам года платить налог с курсового роста, то налог на дивиденды будет уплачен автоматически.

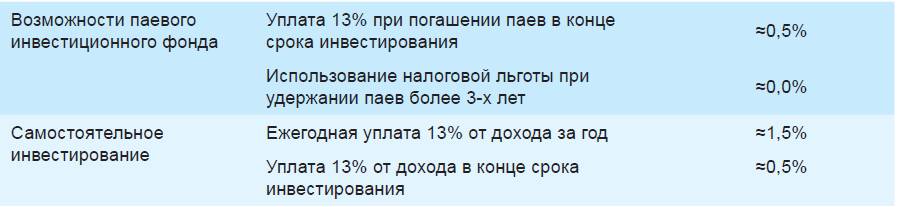

Если учесть, что доход портфеля от дивидендов составляет в среднем 30-40% от общей годовой доходности, то даже при отсутствии активных действий инвестор теряет существенные суммы, которые мог бы реинвестировать. Открытый паевой инвестиционный фонд (ОПИФ) обладает значительными налоговыми преимуществами: результат от операций с ценными бумагами и дивиденды не облагаются налогом, а налога на прирост стоимости пая при погашении можно избежать, продержав паи в собственности более трех лет (Подробнее в материале «Какие налоги платит ПИФ? Как пайщику получать регулярный доход?»).

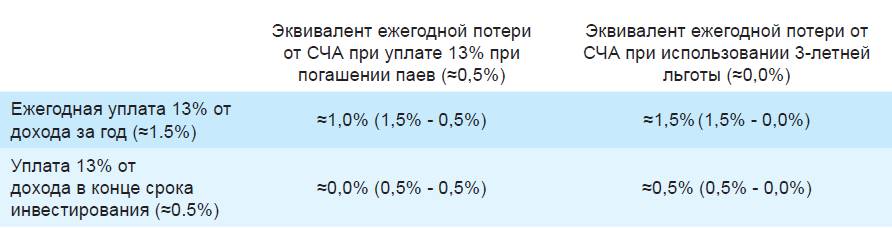

Несложно оценить преимущество ОПИФ (как формы управления портфелем) в сравнении с самостоятельным способом инвестиций в процентах от стоимости чистых активов (размер портфеля ценных бумаг фонда) в виде ТИ, которые инвестор мог бы выплачивать ежегодно за возможность получать налоговые каникулы, а в итоге и вообще не платить налог на доходы. Для этого достаточно сопоставить абсолютные размеры потерь инвестора от ТИ в первых таблицах с размером потерь от уплаты налогов.

Эквивалент ежегодных ТИ от СЧА.

Следует отметить, что случай, указанный в нижней строке таблицы, когда инвестор при самостоятельном инвестировании уплачивает налог от всего дохода только в конце срока, на практике невозможен в силу приведенного выше примера (ежегодное получение дивидендов).

Вычисляем преимущество ОПИФ в процентах от стоимости чистых активов (СЧА).

Округленно преимущество ОПИФа, как формы управления портфелем, в части уплаты налогов в долгосрочном периоде можно оценить в размере 0,5-1,0% ежегодных ТИ. Если общие ТИ ОПИФа меньше указанного размера, а эффективность управления одинаковая и равняется, например, среднерыночной, то рациональным поведением долгосрочного инвестора будет осуществлять сбережения посредством ОПИФа.

Активное управление: цели и риски

Цель активного управления – получение результата выше среднерыночного (упрощенно – результата основного фондового индекса акций, включающего дивиденды). Добиться этой цели можно двумя способами: игрой на колебаниях курсовой стоимости или формированием портфеля в долях, отличающихся от структуры фондового индекса (отсутствие определенных акций в индексе означает их долю, равную нулю).

Способ игры на колебаниях мы не рассматриваем, так как УК Арсагера не считает возможной эффективную игру на колебаниях в долгосрочном периоде.

В основе второго способа ─ кропотливый анализ деятельности всех эмитентов, возможных к приобретению в портфель, с целью формирования пула акций, обладающих средневзвешенной потенциальной доходностью, превышающей средневзвешенную потенциальную доходность акций из состава индекса.

Таким образом, если мы рассуждаем об осознанном и неслучайном процессе получения альфы (α – величина превышения результата фондового индекса), то это связано с серьезными трудозатратами в области фундаментальных исследований и скрупулезной аналитической работой как на уровне макроэкономики (прогноз уровня процентных ставок, величины инфляции, кросс-курсов валют, цен на сырьевых рынках, динамики ВВП и пр.), так и на уровне микроэкономики (прогноз экономических показателей деятельности конкретных компаний).

Споры о целесообразности предпринимаемых действий с целью получения α не утихают с момента изобретения индексных фондов, мы лишь отметим, что одним из основных видов услуги доверительного управления (если фонд не индексный) является деятельность управляющего с целью превзойти среднерыночный результат. В противном случае инвестору целесообразно вложить средства в индексный фонд.

Напомним статистику результатов участников рынка по сравнению с результатом индекса + дивиденды: 80% – хуже, 13% – равны, 7% – лучше. Случайный выбор управляющего приводит к вероятности не проиграть индексу в 20%. Поэтому большое количество инвесторов на развитых рынках в качестве приоритетного инструмента сбережений в акциях выбирают индексные фонды с минимальными ТИ.

Но фондовый рынок не может состоять исключительно из индексных фондов. Кроме того, у индексного инвестирования существует ряд существенных недостатков. Также важным моментом являются результаты инвестирования в фонды, работающие с α в долгосрочном периоде.

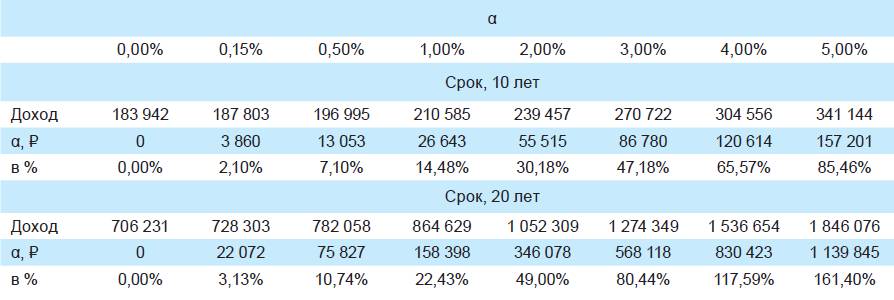

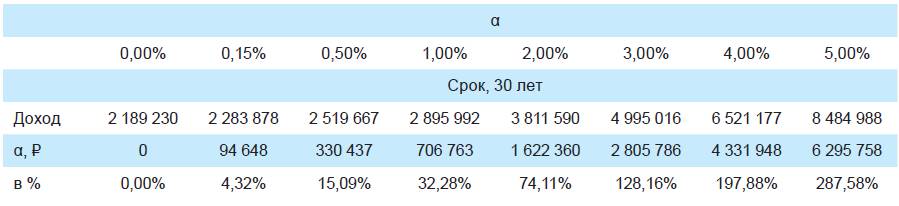

Приведем результаты инвестирования для следующих вводных данных.

Приведем результат инвестиций для различных значений α до налогообложения.

Как видно из таблицы, небольшое, на первый взгляд, преимущество над рыночным результатом (индекс + дивиденды) дает очень существенный дополнительный доход, особенно при долгосрочных вложениях.

Сравним результаты работы четырех фондов для приведенных выше вводных данных. Фонд И – индексный фонд с минимальными ТИ.

По итогам 30 лет инвестирования разница дохода пайщика на вложенные 100 000 в фонд, который опережает ежегодно индекс на 3%, против фонда, который отстает на 3%, огромна: 5 млн против 900 тыс.! Доход фонда с результатом на 5% менее индексного (что фактически равняется инвестированию с доходностью депозита 11% – 5% = 6% – уровень инфляции), всего 474 тыс., что в 10 раз меньше, чем у фонда с α = 3%.

Как мы уже не раз упоминали выше, инвестор вкладывает в акции с целью получить доходность, превышающую доходность депозита. Существует две стратегии, между которыми инвестор должен сделать выбор (безусловно, можно распределить средства и между этими двумя способами).

Индексное инвестирование (основной фондовый индекс). В долгосрочном периоде прекрасно справляется с этой целью, необходимо лишь жестко контролировать ТИ, сопряженные с таким инвестированием. Идеальным инструментом для таких инвестиций является индексный фонд с минимальными издержками. Если общие ТИ не превышают 0,15% в год, то это однозначно выгоднее, чем самостоятельное индексное инвестирование. Преимуществом обладает и индексный фонд с общими ТИ, не превышающими 1%, но в этом случае в стоимость услуги входят выгоды от налоговых каникул. Если общие ТИ фонда превышают 1,5% ─ это уже серьезный повод задуматься о сотрудничестве с такой управляющей компанией и, конечно, нужно отказаться от вложений в фонд с издержками 3% и более – долгосрочно инвестировать в такой фонд смысла нет!