полная версия

полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

Давайте представим ситуацию: есть акции компании, они обращаются на бирже. Компания работает стабильно, из года в год ее выручка и прибыль держатся на стабильном уровне. Однако возможна ситуация, когда, несмотря на эту стабильность, акции компании могут существенно вырасти, причем это не связано с улучшениями в экономике. Почему?

Читайте внимательно: информация будет интересна как самим компаниям, так и тем, кто покупает их акции.

Различие между корпоративным и текущим управлением

Это может произойти вследствие улучшения уровня корпоративного управления (КУ). Вы спросите – что это такое? Многим даже непонятна разница между корпоративным управлением и текущим (операционным) управлением компанией.

Текущее управление направлено на повышение уровня рентабельности основной деятельности компании, то есть на увеличение прибыли.

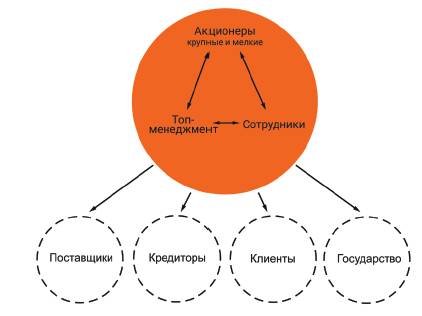

Корпоративное управление нацелено на повышение прозрачности деятельности, соблюдение баланса интересов между топ-менеджментом компании, акционерами и сотрудниками и их эффективное взаимодействие с внешней средой. В идеале достигается гармонизация интересов всех сторон, имеющих непосредственное отношение к бизнесу, в частности, крупных и мелких акционеров (или, другими словами, мажоритарных и миноритарных).

Взаимоотношения в рамках корпоративного управления

Возникает вопрос: как это касается стоимости акций? Ну, взаимодействуют крупные, мелкие акционеры и менеджмент между собой, а при чем здесь цены на акции? Цена акций в первую очередь зависит от экономики компании и рисков инвестирования в нее, то есть от прибыли и размера ставки дисконтирования. Уровень корпоративного управления (КУ) может оказывать влияние на оба этих фактора.

Влияние КУ на ставку дисконтирования

КУ оказывает прямое влияние на ставку дисконтирования. Чем выше КУ, тем ниже ставка дисконтирования, тем выше стоимость акций. В этом смысле уровень КУ характеризует добропорядочность и прозрачность компании по отношению к акционерам, в первую очередь к миноритарным.

Если наблюдаются факты вывода чистой прибыли и активов (например, наличие признаков продажи имущества по заниженным ценам, сомнительные сделки и т. д.), то при прочих равных акционеры менее охотно покупают акции данной компании.

Для исключения злоупотреблений в компании необходимо повышать уровень прозрачности. Это как в магазине – там, где ведется видеонаблюдение, сложнее воровать, а злоумышленники предпочитают «ловить рыбку в мутной воде».

В компании, где думают о создании стоимости для акционеров, повышение уровня прозрачности – вполне прагматичное поведение. Чем больше потенциальный инвестор знает о компании, чем более предсказуемо ее поведение, тем проще принять решение об инвестициях.

Для повышения прозрачности необходимо регулярно и оперативно публиковать отчетность. При этом она должна быть полной. Если это группа компаний, то консолидированная отчетность должна охватывать все организации, входящие в группу. Сведения о перспективах развития компании, доступ к уставу повышают уровень прозрачности и уровень КУ. Это крайне важно, ведь даже если в непрозрачной компании не происходит никаких злоупотреблений, инвесторы все равно будут относиться к ней с подозрением.

Методика оценки уровня корпоративного управления, разработанная УК Арсагера

В УК Арсагера разработана собственная методика оценки уровня КУ и ведется аналитика по большинству обращающихся на рынке компаний. С результатами оценки КУ можно ознакомиться в нашем ежегодном исследовании, представленном на сайте компании в разделе «Аналитика».

Чтобы показать, как КУ влияет на стоимость акций, рассмотрим пример. Две компании с одинаковой экономикой. Получают прибыль, к примеру, по 10 млн долл. в год. Работают в одной отрасли, их акции обращаются на бирже. У одной КУ идеальное и не увеличивает ставку дисконтирования, которая, допустим, составляет 10%. Ее капитализация в этой ситуации составляет 100 млн долл.

У другой компании очень низкое качество КУ. По нашим оценкам, это может увеличить требуемую инвесторами доходность на 20%, а в особых случаях и более. То есть ставка дисконтирования второй компании будет 30%, а ее капитализация – всего лишь 33 млн долл.

Здесь можно привести аналогию с банками – в один банк инвестор готов отдать деньги под 5%, а в другой не отдаст и под 15%.

Это значит, что только благодаря повышению качества КУ стоимость второй компании может вырасти почти в три раза.

Что влияет на качество корпоративного управления?

При составлении рейтинга мы учитываем следующие моменты:

• факты размывания долей в ходе дополнительных эмиссий;

• факты вывода чистой прибыли;

• факты несправедливых коэффициентов конвертации при сделках слияний и поглощений;

• факты рейдерства;

• размер доли крупных (аффилированных) акционеров;

• прозрачность структуры собственности;

• прозрачность дивидендной политики;

• регулярность, полнота и охват отчетности;

• соответствующая структура органов управления

• и много других факторов.

Повышение уровня КУ также может оказать влияние и на прибыль компании. К критериям оценки уровня корпоративного управления, которые могут его повысить, относятся такие параметры, как отсутствие конфронтации с сотрудниками компании, зависимость материального стимулирования менеджмента и членов совета директоров от эффективности деятельности компании, то есть если у менеджмента будет хорошая мотивация, повысится эффективность работы и это повлияет на прибыльность. Прозрачность компании будет дополнительным плюсом в случае получения кредитов, так как может снизить стоимость заемного капитала и, как следствие, повысить прибыльность.

Выводы

• Повышение качества КУ – это не странный альтруизм, это прагматичное поведение собственников и менеджмента компании в целях повышения стоимости бизнеса.

• Для повышения качества управления капиталом при инвестировании в акции мы разработали собственную методику, которая позволяет оценить уровень корпоративного управления эмитентов в России. Чем ниже уровень КУ отдельного эмитента, тем выше премия за риск, которая является составной частью ставки дисконтирования.

P.S. Отдельно стоит отметить, что на фондовых рынках развитых стран премия за риск низкого уровня КУ стремится к нулю. Если эмитент не будет удовлетворять высоким требованиям по качеству корпоративного управления, то его акции просто не будут допущены к торгам.

В России ситуация иная. При инвестировании в акции российских эмитентов уровень корпоративного управления является крайне важным параметром. Но ни одна компания (рейтинговое агентство) не проводит масштабных и всесторонних исследований уровня корпоративного управления в нашей стране. Поэтому для эффективного выполнения работы по управлению капиталом мы были вынуждены разработать методику исследования КУ.

Наша методика универсальна, она позволяет технологично оценить качество корпоративного управления любой компании, даже той, которая не попала в наше исследование. Для этого необходимо иметь доступ в Интернет и найти сайт интересующего вас эмитента, а затем, руководствуясь досье с критериями оценки уровня КУ, можно самостоятельно провести оценку. Для этого нет необходимости осуществлять личный контакт с представителями компании, все делается технологично и удобно.

В начале этого раздела мы говорили, что информация, изложенная здесь, будет интересна как инвесторам, так и эмитентам. Поэтому, если компания заинтересована в повышении стоимости своего бизнеса, то использование нашей методики позволит ей обнаружить и исправить слабые места, которые снижают качество КУ.

Следующий материал курса «Университет»: 6.6. ВВП и курсовая стоимость акций

6.6. ВВП и курсовая стоимость акций (Курс «Университет») UPD

Увидев в заголовке статьи аббревиатуру ВВП, вы, наверняка, сразу вспоминаете выступления политиков разных уровней и ведущих новостей, которые с нескрываемой радостью сообщают о том, что ВВП растет, или сдержанно констатируют факт снижения ВВП. Сейчас мы расскажем о том, почему изменение данного показателя находит такое яркое отражение в поведении участников фондового рынка.

Физический смысл показателя ВВП

В экономическом словаре дается следующее определение ВВП: «Валовой внутренний продукт – макроэкономический показатель, выражающий стоимость всех конечных продуктов (товаров и услуг), произведенных в стране в течение определенного периода».

Физический смысл данного показателя заключается в том, что он отражает объем товаров и услуг, произведенных в стране. В расчет ВВП входят только те товары и услуги, которые были проданы конечному потребителю. В тот момент, когда деньги от потребителей переходят производителям, у них появляется выручка. То есть можно сказать, что ВВП показывает размер выручки всех производителей товаров и услуг.

О чем нам может рассказать показатель ВВП

В абсолютных значениях показатель ВВП малоинформативен, но если сравнивать ВВП данного периода с его значением за предыдущий период (или несколько периодов), то можно проследить динамику его изменения, которая, по сути, отображает вектор развития всей экономики страны.

ВВП – это реальный показатель, так как отражает объем реально произведенной продукции, но измерять все произведенные товары и услуги в штуках или тоннах нереально, поэтому ВВП измеряют номинально – в рублях (по тем ценам, по которым товары и услуги купил конечный потребитель). Из этой особенности расчета ВВП возникает проблема его сравнения с предыдущими значениями: как выяснить, насколько ВВП вырос за счет реального увеличения производства, а не за счет инфляции (роста цен на продукцию)? Эту проблему решают путем корректировки ВВП предыдущих периодов на индекс-дефлятор (который и учитывает изменение цен на товары и услуги).

В видеоматериалах и макрообзорах компании Арсагера мы регулярно представляем изменение реального ВВП на скользящем окне.

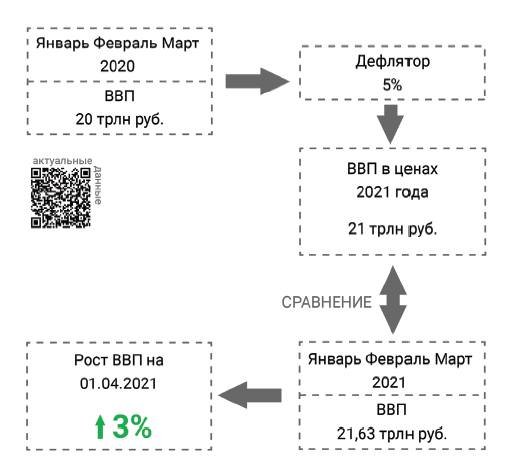

Рассмотрим условный пример.

Предположим, что мы говорим о росте ВВП на 01.04.2021 на 3%. Данное информационное сообщение следует понимать следующим образом.

Объем всех произведенных в России и реализованных конечному потребителю товаров и услуг за первые три месяца 2021 года на 3% выше, чем за первые три месяца 2020 года.

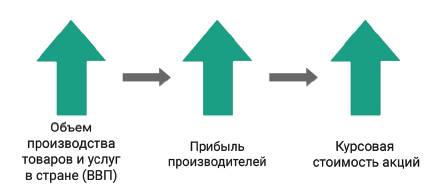

Рост показателя ВВП и курсовая стоимость акций

Здесь мы говорим о реальном росте производства, так как уже сделана поправка на рост цен. Без поправки на дефлятор рост ВВП был бы 8,1%, что преувеличивает вектор развития экономики.

Рост производства, представленный в нашем примере, означает рост выручки производителей и сказывается на их прибыли – она увеличивается. А при росте прибыли компаний растет курсовая стоимость их акций (об этом читайте в материале «Взаимосвязь экономики компаний и стоимости их акций»).

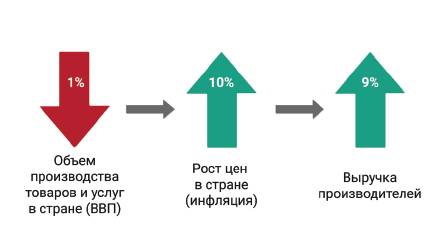

Снижение показателя ВВП и курсовая стоимость акций

При снижении ВВП происходит обратный процесс.

Однако данная ситуация характерна для рынка, на котором нет инфляции. В большинстве случаев необходимо соизмерять реальное изменение ВВП и уровень инфляции. Так как прибыль производителей может расти и при росте цен, то мы можем получить рост курсовой стоимости акций даже в случае снижения реального объема производства.

Новости о росте или снижении ВВП оказывают влияние на фондовый рынок в целом. Это выражается в его фронтальном росте или падении.

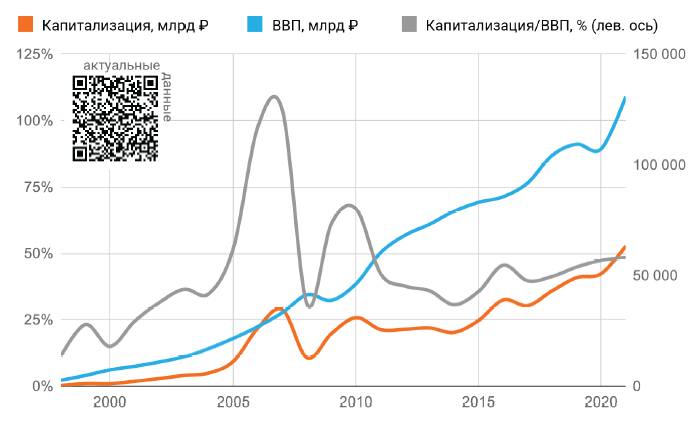

Капитализация и ВВП

Отношение капитализации рынка акций к ВВП может характеризовать общую оцененность/недооцененность стоимости акций. При этом необходимо учитывать какую долю в создании ВВП занимают компании, акции которых имеют публичное обращение.

Взаимосвязь с другими индикаторами

Также с ВВП сравниваются другие индикаторы (государственный долг, М2). Это позволяет давать относительную оценку данным показателям. Соотношение госдолга с ВВП показывает возможности государства по возврату долга кредиторам, ведь от объема производства зависит уровень налоговых доходов государства. Соотношение М2 (денежной массы) с ВВП показывает, достаточно ли в стране денежных средств для нормального обмена товарами и услугами и для обеспечения капитальных вложений.

Подробнее о взаимосвязи ВВП, капитализации рынка акций и денежной массы (М2) в материале «Линия Тишина».

Полную статистику изменения ВВП в России отслеживает Федеральная служба государственной статистики (gks.ru).

Выводы

• Для того чтобы правильно интерпретировать новости об изменении ВВП, необходимо помнить следующее:

• рост ВВП, как правило, приводит к росту курсовой стоимости акций компаний, производящих товары и услуги. При снижении ВВП необходимо сравнивать этот показатель с уровнем инфляции в стране, так как даже при снижении объема производства прибыль компаний-производителей может расти за счет роста цен на производимые товары и услуги;

• изменение ВВП оказывает влияние на весь фондовый рынок в целом. Таким образом, при растущем ВВП на фондовом рынке наблюдается тенденция к росту стоимости акций, при падающем ВВП может наблюдаться тенденция к снижению. Однако это не единственный показатель, который влияет на стоимость акций, поэтому для принятия инвестиционных решений необходимо руководствоваться совокупностью факторов, имеющих значение как для рынка в целом, так и для конкретной компании.

Следующий материал курса «Университет»: ¬6.7. Взаимосвязь экономики компаний и стоимости их акций

6.7. Взаимосвязь экономики компаний и стоимости их акций (Курс «Университет»)

Курсовая стоимость акций (P) зависит от ряда экономических показателей деятельности компаний. Это прибыль (Е), выручка (S), размер собственных средств (BV), ставка требуемой инвестором доходности, рентабельность выручки и собственного капитала. Тем не менее, для многих участников рынка под большим вопросом остается сам факт наличия такой зависимости. Многие полагают, что компании со своей экономикой живут сами по себе, а рынок их акций сам по себе. Здесь мы расскажем об исследовании, которое мы провели, чтобы выявить, эту взаимосвязь.

Представьте, что мы перенеслись на 10 лет назад и прихватили с собой бухгалтерскую отчетность всех компаний, обращающихся на фондовом рынке в течение этого периода. Перед аналитиками была поставлена задача: используя только информацию из отчетов компаний, выбрать лучшие акции и сформировать портфель по ценам, которые 10 лет назад были на рынке. Естественно, по условиям эксперимента нельзя использовать информацию о текущих ценах. Можно опираться только на цену десятилетней давности и информацию из общедоступных отчетов за эти десять лет.

Сразу сообщим: портфель, составленный из акций, выбранных таким способом, существенно опередил результаты рынка (индекса МосБиржи).

Вывод № 1. Существует взаимосвязь между экономикой и стоимостью акций и, если точно спрогнозировать результаты будущей деятельности компании, эти результаты рано или поздно найдут отражение в стоимости ее акций.

В этом выводе есть два тонких момента. Первый: «если точно спрогнозировать результаты будущей деятельности». В нашем эксперименте мы легко решили этот вопрос с помощью «машины времени», но на практике это очень трудная задача. Второй момент: «рано или поздно». Как быстро результаты деятельности находят отражение в стоимости?

Далее мы стали искать период времени, в течение которого проявляется данная зависимость. Для каждой отчетной даты, по каждой компании у нас имелись данные о фактической стоимости ее акций (Р), текущей прибыли (Е), выручке (S) и размере собственных средств (BV). Для каждой отчетной даты, опираясь на как бы известные нам в «будущем» показатели деятельности (информация из отчетности), мы могли рассчитать «справедливую» стоимость акций (Р’). Естественно, что текущая рыночная стоимость (Р) и будущая расчетная «справедливая» стоимость (Р’), как правило, не совпадают.

Для рассматриваемого исторического периода мы брали разные временные интервалы (квартал, полгода, год, два года, три и т. д.) и сравнивали текущую и «будущую» расчетные стоимости, а затем выбирали акции, где разница этих стоимостей имела максимальное значение. Затем мы изучали, в течение какого времени в последующих периодах фактическая цена максимально приближалась к расчетной. Иными словами, как долго может сохраняться разница между расчетной справедливой стоимостью и фактической ценой.

Вывод № 2. Мы выяснили, что для «голубых фишек» средний период времени, когда экономические результаты деятельности начинают отражаться в стоимости акций, составляет 1 год. Для «второго эшелона» этот период времени может составлять 2-3 года.

Наглядно были выделены четыре типовых ситуации (сценария), позволяющие изучать скорость проявления взаимосвязи стоимости акций и экономических показателей деятельности компании.

Первая ситуация: хорошая динамика экономических показателей – низкая цена акций. В этом случае цена акций «догоняет» экономику. Исторические данные показали, что иногда стоимость акции может долго оставаться на одном уровне, а потом резко вырастает до экономически обоснованного уровня или даже превышает его. Внешним наблюдателям часто кажется, что скачок спровоцировала одна из последних новостей. Например, новость об интересе со стороны крупного инвестора или заказ на скупку. Но причиной появления такой новости является накопившийся потенциал, который и порождает заказ на скупку или интерес «стратега». Последующее превышение стоимости может быть результатом рыночной рефлексии.

Вторая ситуация: плохая динамика экономических показателей – высокая цена акций. Эта ситуация противоположна первой. В данном случае стоимость акций снижается, догоняя «ухудшающуюся» экономику. В какой-то момент «отрицательный» потенциал накапливается, все большее количество держателей акций не могут игнорировать плохие результаты, разочаровываются и продают акции.

Третья ситуация: плохая динамика экономических показателей – низкая цена акций. В этом случае цена акций уже отражает плохое состояние дел в компании и, как правило, снижается параллельно с ухудшением динамики.

Четвертая ситуация: хорошая динамика экономических показателей – высокая цена акций. В этом случае цена с течением времени может снижаться или долгое время находиться «в боковике» (до тех пор пока не возникнет соответствия между ценой и экономикой). Иногда такие акции могут даже расти как бы «авансом», но темп их роста обычно ниже, чем темпы улучшения экономики.

Каждая из этих ситуаций доказывает взаимосвязь «экономики» и стоимости акций и может характеризовать скорость проявления данной зависимости.

Еще возможна ситуация, когда фактические цены акций соответствуют расчетным, а их динамика соответствует изменению экономических показателей деятельности (положительному или отрицательному). Эта ситуация доказывает взаимосвязь «экономики» компаний и стоимости их акций, но не дает информации о скорости проявления данной взаимосвязи.

Тонким моментом в исследовании является и расчет справедливой стоимости (Р’) на основании экономических показателей, таких как текущая прибыль (Е), выручка (S), размер собственных средств (BV). Для каждой отчетной даты в изучаемом историческом периоде по каждой компании мы определяли коэффициенты Р/Е, P/S, P/BV, которые в этот момент должны были бы нормально характеризовать стоимость компании на основании экономических показателей (Е, S, BV). В результате для каждого показателя мы получили свою «справедливую» расчетную стоимость: стоимость, рассчитанную на основе прибыльности (РЕ), выручки (PS) и размера собственных средств (PBV). Точно так же, сопоставляя разницу между этими расчетными показателями и фактическими, изучая скорость, с которой эта разница сокращается, мы выяснили влияние, которое каждый из этих показателей оказывает на приближение фактической рыночной стоимости к расчетной.

Вывод №3. Разные экономические показатели оказывают разный эффект на стоимость акций.

Данные показатели характерны для любой компании, но помимо них существуют показатели деятельности, характерные для каждой отрасли. В нефтянке, например, объем разведанных запасов, в энергетике – установленные мощности. Такие показатели тоже вносят свой вклад в проявление этой взаимосвязи. Наши исследования нацелены на то, чтобы выявить их влияние. Для точности прогнозов критична как переоценка, так и недооценка этого влияния.

Следует отметить, что на практике фактическая стоимость почти никогда в точности не отражает «экономику». В динамике это можно выразить в виде двух линий на графике. Первая отражает «справедливую» стоимость, рассчитанную на основе экономических показателей, а вторая – фактическую рыночную цену на бирже. Вторая будет все время колебаться относительно первой, как правило, достаточно плавной линии. Эти постоянные колебания и создают иллюзию отсутствия взаимосвязи. Ежеминутные хаотичные колебания рынка превращаются в закономерность на длинных временных интервалах – год, три, пять. Конечно, рост акций зависит от того, покупают их или нет. Но готовность покупать зависит от результатов бизнеса.

Остался один тонкий момент, который мы еще не обсудили: как максимально точно спрогнозировать результаты будущей деятельности? Это задача, на которой сконцентрированы все усилия наших аналитиков.

Выводы

• Результаты наших исследований показали четкую взаимосвязь между экономическими показателями деятельности компаний и стоимостью их акций.

• В каждый отдельный момент времени фактическая рыночная цена акций почти никогда не совпадает со стоимостью, рассчитанной на основе экономических показателей деятельности компаний. Эта взаимосвязь носит динамический характер и проявляется в течение одного года для «голубых фишек» и в течение двух-трех лет для акций «второго эшелона».

• Разные показатели оказывают разное влияние на данную взаимосвязь.

• Можно не бояться текущих колебаний, если уверен в точности своего прогноза экономических показателей.

Следующий материал курса «Университет»: 7.3. Показатель ROE – это суть бизнеса.

6.8. Интеллект фондового рынка (Курс «Факультатив»)

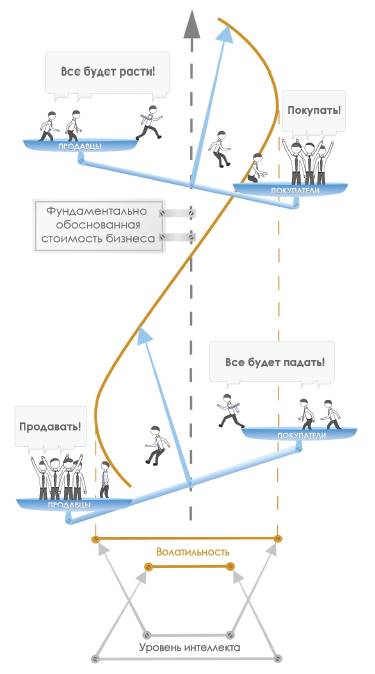

Уровень риска того или иного финансового инструмента определяется его волатильностью (или стандартным отклонением) – это одна из гипотез теории о построении оптимального портфеля. Мы не будем здесь обсуждать саму теорию, а постараемся разобраться, что же показывает волатильность. По нашему мнению, это своего рода индикатор интеллекта участников рынка: чем выше волатильность, тем ниже уровень знаний и наоборот. Попытаемся объяснить логику этого утверждения.

Волатильность – это подверженность цены финансового инструмента (например, акции) колебаниям. Чем сильнее колебания (отклонение от среднего значения), тем выше мера риска такого актива. По логике теории оптимального портфеля высокая волатильность свидетельствует о непредсказуемости поведения цены и делает актив более рисковым для вложения. Попытаемся посмотреть на это с другой стороны.

Волатильность как показатель интеллекта фондового рынка

Когда цена акции начинает резко расти, это привлекает внимание ряда игроков, которые тоже пытаются поучаствовать в этом росте и своими покупками придают этому росту дополнительный импульс. Продолжающийся рост привлекает еще больше внимания и еще больше новых игроков. Это происходит до тех пор, пока не иссякнет количество вновь привлекаемых игроков, после чего ситуация может измениться на противоположную, особенно при возможности играть на понижение.

Чем больше на рынке игроков, пытающихся участвовать в таких флешмобах, тем сильнее может быть амплитуда колебаний. Этот процесс известен под названием рефлексия рынка и хорошо описан Дж. Соросом в книге «Алхимия финансов».

Получается, что огромная масса людей приобретает или продает акции в попытке проехать на очередном колебании, не отдавая себе отчета и даже не задаваясь вопросом о том, сколько этот актив стоит на самом деле. Люди пытаются «чем-то» торговать, не зная, сколько это «что-то» стоит на самом деле, а просто пытаясь угадать настроение толпы. Такой легкомысленный и самонадеянный подход не может свидетельствовать о высоком уровне знаний. Это скорее свидетельство игровой зависимости.