полная версия

полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

Используйте брокеров с умом!

Брокер предоставляет вам «прекрасный ассортимент». Семинарами, «плечами» и «шортами» он более чем в 10 раз может увеличить свой доход. Чем больше вы проводите сделок, тем больше ваших денег переходит брокеру.

Не воспринимайте этот материал как антиброкерскую пропаганду. Позитивная функция брокера в том, чтобы обеспечить доступ инвесторов к фондовому рынку. Тем не менее, всегда будут люди, которые хотят поиграть на колебаниях ценных бумаг. Точно также казино никогда не останутся без клиентов. Но клиенты казино, как правило, хорошо знают, как зарабатывает казино. Клиенты брокеров тоже должны понимать, для чего нужны различные услуги брокеров.

В разговоре с дружественным нам брокером он сетовал: «Жалко, хорошие клиенты так быстро «умирают», а на «инвестиционных бакланах», которые купят и сидят, много не заработаешь».

По нашему мнению, квалификация инвестора выражается не в частоте совершения сделок, не в использовании разнообразных возможностей, предлагаемых брокером, не в операциях со сложными финансовыми инструментами. Квалификация инвестора определяется умением сравнивать акции между собой и находить лучшие.

Выводы

• Помните: рынок акций – не казино. Вы приходите туда не играть, а удобно и технологично становиться владельцем эффективного бизнеса.

• Не используйте «плечо» и не совершайте коротких продаж (не играйте на понижение). Это игра, а не инвестиции. Если вы покупаете акции без «плеча», никто и никогда не сможет продать их без вашего разрешения.

• Помните слова У. Баффета: «Лучшее время для продажи акций – никогда». Мы в УК Арсагера добавляем к этому: «Акции стоит продавать только тогда, когда вы нашли другие, более хорошие».

Следующий материал курса «Университет»: 5.10. Использование инсайда.

5.9. Стоп-лоссы придумали тру́сы? Тейк-профиты тоже… (Курс «Аспирантура»)

Стоп-лосс (stop-loss) – это способ ограничения убытков при управлении портфелем. Фактически это поручение закрыть позицию (продать ценные бумаги) при неблагоприятном движении цен. Наоборот, тейк-профит (take-profit) – поручение закрыть позицию при благоприятном изменении цен. В этом материале мы обсудим практику применения стоп-лоссов и тейк-профитов, а также дадим некоторые рекомендации об их использовании.

Наиболее широко такой прием как стоп-лосс используется в торговых системах на основе технического анализа. Не путайте торговую систему и систему управления капиталом – названия похожие, а суть разная.

Торговая система – это, как правило, определенный набор индикаторов технического анализа. Создатели торговых систем для каждого инструмента финансового рынка (например, для каждой акции) пытаются подобрать такой набор индикаторов и так настроить их параметры, чтобы повысить вероятность угадать движение цен.

Как используются стоп-лоссы и тейк-профиты?

На случай, если сигнал о совершении сделки при использовании торговой системы не оправдал себя, используется страховка – стоп-лосс. Если размер стоп-лосса устанавливают на уровне 5%, а вы купили акцию за 100 ₽, то при снижении цены до 95 ₽ она продается. Противоположностью стоп-лосса является тейк-профит – закрытие позиции при благоприятном изменении цен. Например, если тейк-профит устанавливается на уровне 15%, наша акция продается при росте цены до 115 ₽.

Возможно, применение стоп-лоссов (равно как и тейк-профитов) вполне обоснованный прием при использовании торговых систем. НЕРАЦИОНАЛЬНЫМ поведением, на наш взгляд, является использование самих торговых систем. Как правило, торговая система – это один из способов игры на колебаниях. Почему мы считаем это НЕПРАВИЛЬНЫМ, читайте в материалах «Рынок акций – рулетка или…» и «Кто выигрывает на фондовом рынке».

Однако вернемся к стоп-лоссам. Один из девяти постулатов, на которых базируется наша система управления капиталом, гласит: «Потенциальная доходность – главный критерий инвестирования». Механизм использования потенциальной доходности при управлении портфелем подробно изложен в материале «Как инвестировать в акции, используя потенциальную доходность?».

Стоп-лосс, тейк-профит и теория потенциальной доходности

При таком подходе стоп-лосс теряет свой смысл. Если нет оснований для изменения прогноза будущей стоимости актива, то снижение текущей цены ведет к росту потенциальной доходности актива (акции). В этой ситуации актив становится еще более интересным, и его надо докупать, а стоп-лосс требует его продавать. Именно по этой причине мы выбрали для этого материала такое ироничное название.

Кто-то скажет – это «стратегия разбавления». Купил одну акцию за 100 ₽. Потом, когда она упала до 50 ₽, купил еще одну, в итоге имеешь две акции по 75 ₽. Но «разбавление» здесь совсем не главное, тем более что дополнительное приобретение актива строго ограничено лимитом, установленным в инвестиционной декларации, и увеличения установленной меры риска по портфелю при этом не происходит. Главное – не бояться! Не бояться держать и дополнительно приобретать актив (акции), имеющий потенциал для роста. Потенциал, который основан на прогнозе будущих показателей деятельности эмитента.

Интересную трансформацию при использовании потенциальной доходности получает идея тейк-профита. Когда стоимость акции растет – падает потенциальная доходность. При сильном росте цен актив «падает» в хит-параде относительно других и при достаточно сильном движении будет продан (если не будет скорректирован прогноз его будущей стоимости). Нелепость тейк-профита в этом случае выражается в его «механистичности», которая может привести к «ранней продаже». С помощью тейк-профита, установленного «механически», невозможно определить, исчерпал ли актив свой потенциал. В этом случае актив может быть продан не потому, что это экономически обосновано, и весь его последующий рост пройдет мимо.

Еще одно нелепое свойство стоп-лосса. Например, стоп-лосс сработал – актив продан. Что дальше? Когда его можно снова купить? Если тут же с таким же новым стоп-лоссом, то для чего тогда был нужен первый стоп-лосс? Так можно сколько угодно падать, да еще и на брокера тратиться. А если не тут же, то когда? Через неделю? Через месяц? Кто знает ответ на этот вопрос? Особенно, если актив обладает высоким потенциалом.

Может реализоваться и другое. Трейдер установил стоп-лосс, тейк-профит, открыл позицию. Допустим, ситуация развивается таким образом, что ни стоп-лосс, ни тейк-профит не срабатывают. Акция «стоит» на месте, и это может продолжаться достаточно долго. В это время, например, может произойти снижение стоимости ряда акций, что сделает их более привлекательными для инвестиций. Но если трейдер ориентируется при совершении операций на стоп-лоссы и тейк-профиты, он упустит эту возможность.

Отличие подхода потенциальной доходности

Ключевое отличие подхода, использующего потенциальную доходность (в отличие от торговых систем, стоп-лоссов и тейк-профитов), состоит в отказе от игры на колебаниях. Актив продается не потому, что он (механически) вырос «на столько-то процентов», а потому, что он вырос относительно других так, что стал менее интересен (по сравнению с этими другими). И продается он не для выхода в деньги, а для приобретения других, более интересных. Рационально обоснованной причиной для продажи или покупки актива, на наш взгляд, может являться только его потенциальная доходность (в сравнении с потенциальной доходностью других активов).

При управлении паевыми инвестиционными фондами мы не применяем стоп-лоссы. Более того, в отчетах, которые используют наши аналитики и трейдеры, ИСКЛЮЧЕНА ИНФОРМАЦИЯ о стоимости приобретения актива. Она не должна оказывать на них психологического влияния. Основанием для принятия решения может являться только потенциальная доходность и место актива в хит-параде.

Выводы

• В случае использования потенциальной доходности как главного критерия при управлении портфелем не имеет смысл использовать стоп-лоссы и тейк-профиты.

• При снижении цены на актив, как правило, растет его потенциальная доходность, основанная на прогнозе его будущей стоимости. По нашему мнению, в таком случае его надо покупать, но никак не продавать.

• При росте цены на актив тейк-профит может привести к «ранней продаже» и не позволит получить инвестору весь экономически обоснованный рост.

• Нелепость стоп-лоссов и тейк-профитов в том, что нет ответа на то, как и когда снова проводить операции с активом, после того как они сработали.

• На наш взгляд, только потенциальная доходность и место в хит-параде позволяют выбрать экономически обоснованный момент для приобретения и продажи актива.

Следующий материал курса «Аспирантура»: 5.12. Ситуация в системе Российского правосудия или угроза национальной безопасности.

5.10. Использование инсайда (Курс «Университет») UPD

Как влияет на рынок использование лицами (в том числе управляющими компаниями) инсайдерской информации? Существует ли официальная информация о сделках, совершенных с использованием такой информации?

Первый вопрос, видимо, риторический. Использование инсайдерской информации обогащает тех, кто ее использует. Фондовый рынок ─ это замкнутая система. Если кто-то получает дополнительные доходы, значит, кто-то теряет или не зарабатывает ту прибыль, которую мог бы заработать.

Если зарабатывают обладатели инсайдерской информации, значит, те же суммы теряют те, кто этой информацией не обладает и не использует ее. В большей степени это касается тех, кто находится во фри-флоате (то есть к рыночным участникам). Крупные акционеры, а к ним относятся государство и олигархи, теряют меньше. Их доля в капитализации российского рынка акций по состоянию на начало 2022 г. составляет примерно 65%. Размер пакетов их акций настолько велик, что они просто не имеют возможности использовать инсайд, так как сама операция с их пакетом на открытом рынке может оказать существенное влияние на рынок, либо вообще невозможна. Получается, что ущерб в большей степени ложится на плечи владельцев 35% капитализации.

Официальная информация об объемах злоупотреблений инсайдерской информацией нам неизвестна. Наша экспертная оценка, которая базируется на ощущениях, а не на каких-либо расчетах – примерно 100-150 млрд ₽.

Капитализация фондового рынка России на начало 2022 г. около 60 трлн ₽. На рыночных участников приходится примерно 20 трлн ₽. Будем считать, что долгосрочная среднерыночная доходность рынка акций составляет 9-10% в год (при инфляции 4-5%). При текущей капитализации фри-флоата это около 2 трлн ₽ в абсолютных цифрах. Корректировка на размеры злоупотреблений инсайдеров приводит к тому, что доходность рыночных участников снижается примерно на 0,5-0,8%.

Эти цифры только кажутся небольшими, но не стоит забывать, что в абсолюте это 100-150 млрд ₽, которые злоумышленники забирают из карманов добропорядочных участников рынка. Это, кстати, один из видов транзакционных издержек, влияющих на результаты участников, и одна из причин того, почему на длительных интервалах 80% управляющих проигрывают рынку.

Как и в других видах коррупции, масштабы злоупотреблений только растут. Как защититься от этого? Способы защиты, доступные участникам рынка, нам неизвестны. Пока единственный способ защиты, который изобретен в мире, ─ это уголовное преследование. Заметную роль в процессе борьбы с инсайдерами могла бы сыграть биржа. У нее есть все данные, по которым можно изучать статистически аномальные «удачные» операции или случаи манипулирования рынком, после чего передавать эти данные для расследования.

Следующий материал курса «Университет»: 6.2. Прибыль компаний и курсовая стоимость акций.

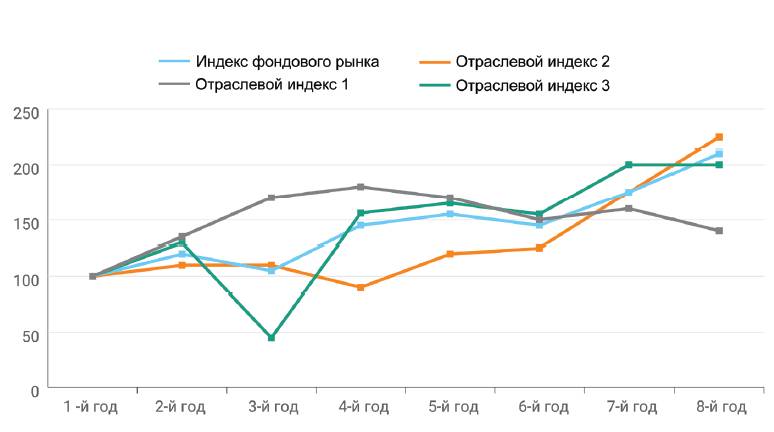

5.11. Вся правда об отраслевых фондах (Курс «Школа)

Не секрет, что среди инвесторов отраслевые ПИФы пользуются популярностью. Пайщиков привлекает то, что паи отраслевых фондов часто оказываются на вершинах рейтингов по доходности. Хотите узнать причину, по которой в продуктовой линейке присутствуют эти инвестиционные инструменты?..

Зачем управляющим компаниям нужны отраслевые фонды?

В погоне за привлечением средств управляющие компании придумали хорошую маркетинговую тактику – создание широкой линейки отраслевых фондов. Считается, что это высокий уровень сервиса по предоставлению широких возможностей клиентам.

С математической точки зрения изменение фондового индекса – это, по большому счету, сумма изменений всех отраслевых индексов, так как в индексе присутствуют все крупнейшие российские компании, задающие тон в тех или иных отраслях. Следовательно, на любом временном интервале всегда будут отрасли, которые выросли выше среднего, и наоборот. Вполне естественно, что есть отрасль-лидер, показавшая наилучший результат и опередившая все остальные отрасли.

Как следствие, у компании, предоставившей клиентам линейку отраслевых фондов, всегда будет фонд, который, особенно на коротком отрезке (например, 1 год), показывает впечатляющие результаты на фоне остальных, его и нужно продемонстрировать клиентам как результат выдающегося качества управления. Этот результат можно использовать в агрессивной рекламе в СМИ и за счет этого привлекать новые средства под управление и, соответственно, получать комиссию.

Обратная сторона медали отраслевых фондов

На самом деле, предлагая клиентам отраслевые фонды, управляющие компании снимают с себя ответственность по выбору отраслей, перекладывая эту сложную задачу на клиентов. Неужели клиент лучше профессионального управляющего должен знать, какая отрасль будет самой доходной в будущем? Зачем такому клиенту вообще нужна управляющая компания? Человек с такими способностями может самостоятельно инвестировать на фондовом рынке. Кроме того, нет гарантии, что инвестирование в рамках отраслевого фонда будет осуществляться в соответствии с ожиданиями клиента и в акции компаний необходимой отрасли. В состав того или иного отраслевого фонда запросто могут входить акции других отраслей. Это подтверждается тем фактом, что доходности фондов одних и тех же отраслей под управлением разных компаний показывают значительно отличающиеся друг от друга результаты. В отличие, например, от результатов индексных фондов, повторяющих индекс МосБиржи, доходности которых у разных компаний вполне сопоставимы.

Клиенты, зачарованные высокими показателями доходности отраслевых фондов, не отдают себе отчет в том, что результаты отдельных отраслей подвержены достаточно сильным колебаниям. И тот отраслевой фонд, который показал в недавнем прошлом доходность выше среднего, скорее всего свой потенциал уже исчерпал, и ждать от него хороших результатов в обозримом будущем уже не следует.

Работа управляющей компании, помимо всего прочего, заключается в том, что управляющий меняет диверсифицированный набор отраслей в портфеле, вкладывая деньги в компании, обладающие высоким потенциалом роста вне зависимости от привязки к конкретным отраслям, но не вкладывая при этом все средства в одну отрасль. Стоит обратить внимание, что на длительных временных интервалах большинство отраслевых фондов исчезает с вершин рейтингов.

Такие манипуляции с сознанием клиентов возможны из-за низкой инвестиционной культуры нашего общества. Клиенты управляющих компаний не настолько профессиональны, чтобы делать выводы о потенциале роста отдельных отраслей экономики. Разочарование, которое возникает у клиентов после неудачных инвестиций в отраслевые фонды, приводит не только к потере лояльности в отношении конкретных управляющих компаний, но и, что особенно печально, в целом к индустрии коллективных инвестиций и к вложению в акции в принципе.

Использование инвесторами отраслевых фондов как инструмента сбережений не может позволить им спокойно преобразовывать свой человеческий капитал в финансовый (подробнее в материале «Ваш самый главный актив – это вы сами!»), так как подразумевает то, что пайщик должен постоянно заниматься переходом от одного отраслевого фонда к другому или, иначе говоря, уметь играть на колебаниях.

Выводы

• По математической логике на любом интервале всегда будет отрасль, которая покажет доходность выше индекса. Но выбрать ее непрофессиональному инвестору практически невозможно.

• Мы считаем, что отраслевые фонды можно было бы отнести к категории фондов для квалифицированных инвесторов, чтобы исключить для начинающих инвесторов возможность убытков при использовании этих достаточно сложных продуктов. По нашим наблюдениям, большинство неквалифицированных инвесторов входят в отраслевые фонды на пике их стоимости, соблазняясь высокой доходностью, которую продемонстрировали эти фонды.

• По нашему мнению, задача управляющей компании заключается не в создании широкой линейки отраслевых фондов, а в качественном управлении классическим фондом акций, то есть в своевременной смене диверсифицированного набора отраслей в портфеле и опережении любого отраслевого фонда на длинных временных интервалах. Поэтому в продуктовой линейке УК Арсагера нет отраслевых фондов.

Следующий материал курса «Школа»: 6.1. От чего зависит курсовая стоимость акций?

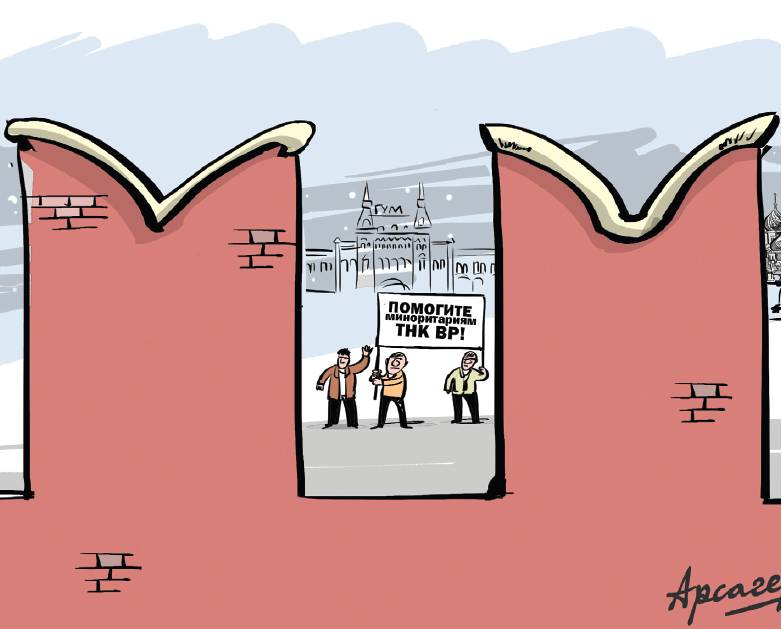

5.12. Ситуация в системе Российского правосудия, или угроза национальной безопасности (Курс «Аспирантура»)

Своим в России можно все, правила написаны для чужих. Поэтому и законы здесь не более чем условность, удобная для сильных и досадная для слабых. Недаром сакральный лозунг русских – «жить по правде». Но правда-то у каждого своя. Это право, то бишь закон, для всех общий, а общее – оно заведомо не свое.

Б. Акунин. «Мария», Мария…

Нам очень хочется верить в прогресс, особенно в прогресс в системе нашего правосудия. Чувство справедливости ─ одно из важнейших для человека. У человека в современном обществе надежды на справедливость связаны с органами правопорядка и в первую очередь с судом. Имея большой опыт судебных процессов в области корпоративного права, мы хотим поделиться наблюдениями и опасениями развития, а точнее движения, нашей системы правосудия.

На данный момент в практике судов скопилось большое количество уже рассмотренных дел и, казалось бы, большая выборка должна привести к выработке единой позиции по ряду ключевых типовых корпоративных видов споров. Но отсутствие в нашей стране принципа прецедентного права (вот уж никогда бы не подумали, что это повлечет такие последствия) привело к тому, что по одним и тем же видам ситуаций в области акционерного права судами вынесены совершенно разные решения. А взаимоотношения между акционерами на практике порой строятся вообще иным способом. В качестве примера можно привести практику выплаты дивидендов по привилегированным акциям. При узаконенной российскими судами необязательности этих выплат такое поведение акционеров-владельцев обыкновенных акций является просто по-человечески порядочным поступком, причем экономически невыгодным для них самих! В этих условиях инвестиции в акции с опорой на уставы конкретных компаний и российский закон «Об акционерных обществах» становятся лотереей с точки зрения соблюдения прав миноритарного акционера. Все переходит в средневековый принцип княжьего суда и жизни по принципу «не важно, какие законы, главное, чтобы человек (мажоритарный акционер) был хороший».

Действительно, отсутствие прецедентного права в какой-то степени развязывает руки каждому судье, он не боится вынести любое, даже самое нелепое решение, понимая, что им не нужно будет руководствоваться всем остальным, да и сам он не обязан руководствоваться результатами схожего случая или прецедента. Поэтому можно трактовать закон любым удобным судье способом. В результате скопилась база различных видов решений по однотипным делам. В зависимости от заинтересованности, которая может быть следствием как банальной взятки за нужное решение, так и следствием применения административного ресурса одной из сторон, судья может выбрать решение, полностью устраивающее и его, и заказчика. Мы также предполагаем, что судьи, особенно высоких инстанций, очень любят иски от наиболее грамотных миноритариев – для них это такие задачки со звездочкой. Как следствие, стоимость нужного решения для заинтересованной стороны становится значительно выше. Система правосудия фактически превращается в замечательный инструмент для судей, дающий им возможность продавать свои умения и «труд», в этакий «магазин решений», удобный для одних и досадный для других.

В любом случае о принципе справедливости речь уже точно не идет. Единственным сдерживающим фактором в этих условиях является публичная огласка и боязнь некоторых вершителей судеб войти в историю как человек, который вынес «законное», но нелепое по своей сути решение. Ведь про такие «исторические» решения когда-нибудь и собственные дети могут задать неприятный вопрос.

Система круговой поруки – корпоративное братство судебной системы – приводит к тому, что решения первых инстанций редко меняются. Это невыгодно: зачем портить статистику, демонстрировать противоречия и будоражить слаженную работу «магазина решений»? Получается парадокс – самая слабая с точки зрения понимания смысла юридического права первая инстанция является определяющей и по сути главной! Верховный суд просто может не взять дело в рассмотрение, то есть решить проблему по принципу «глаза не видят, душа не болит». Что удивительно, но уже и решения Верховного суда (противоречащих друг другу тоже немало набралось) не являются правилом для судов нижестоящих инстанций, обязательными являются лишь решения пленума и президиума Верховного суда. А их не торопятся создавать – вдруг завтра необходимо будет тому же Газпрому провести какое-то важное для него, но противоречащее смыслу закона решение.

Самое неприятное, что в этих условиях у судей нет никакой ответственности перед теми, кого они судят! Отсутствуют выборы, то есть обратная связь (корректирующая и развивающая судебную систему) от тех, для кого эта система существует. Судьи должны быть избраны гражданами ─ это краеугольный камень правового государства! Любой иной способ формирования судов, несмотря на красивые внешние демократические атрибуты, превратится в княжий суд и/или коррупционную систему использования записанных законов. Действительно, в чем толк существования законов и системы правосудия, если люди не верят в справедливость судов и не могут выбрать представителей, которым доверяют вынесение судьбоносных решений? Любой закон, даже самый прогрессивный, не имеет никакого значения без правильной, однозначной и последовательной трактовки, а также реализации его положений на практике. Именно поэтому в нашей стране многие на суды не рассчитывают, а пишут письма президенту и другим сильным мира сего. Именно поэтому многие судебные процессы превращаются просто в цирк и формальную процедуру, дающую возможность нечистым на руку и сердце прикрыть несправедливые действия формулировкой «законный».

Сложившаяся система только выглядит удобной для людей, пользующихся преимуществами такой системы правосудия. На самом деле она очень опасна для общества и государства. Такое положение вещей – неизбежный путь к хаосу. Современное общество (не средневековое) не может жить в таком миропорядке. Людей при невозможности добиться справедливости такая система правосудия толкает на решение вопросов насильственным путем, посредством выхода на улицы. Она порождает ненависть и стимулирует желание вершить справедливость собственными руками. Такая позиция часто навязывается и средствами массовой информации ─ в многочисленных сериалах и художественных фильмах одинокий герой в условиях отсутствия нормальной работы системы правосудия (а это хорошо понятно и знакомо зрителям) начинает вершить правосудие самостоятельно, не оглядываясь на принципы законности. Такое положение вещей может привести к катастрофическим последствиям. Это ярко демонстрирует пример Украины («мусорная люстрация» чего только стоит). В результате порядка и законности станет еще меньше. То есть получается обратная ситуация: чем более ручная система правосудия и удобное узаконивание каких-либо действий для якобы обеспечения порядка, тем выше риски наступления беспорядка, причем в крайнем его проявлении. Именно об этом должна думать власть, выстраивая систему правосудия.