полная версия

полная версияКурс лекций для портфельного инвестора

2. Движение цены, как правило, не является хаотичным. Колебание цены в ту или иную сторону берет свое начало от определенного уровня и имеет свое продолжение также до определенного уровня, который, можно рассчитать и спрогнозировать. Нельзя точно ответить, почему цена доходит до первого уровня отката Фибоначчи или до уровня, рассчитанного при помощи построенного треугольника и т.д. Вероятнее всего, профессиональные участники рынка, имеющие открытые позиции, должны все же где-то их закрывать, фиксируя прибыль (убыток). Скорее всего, они не игнорируют эти расчетные величины.

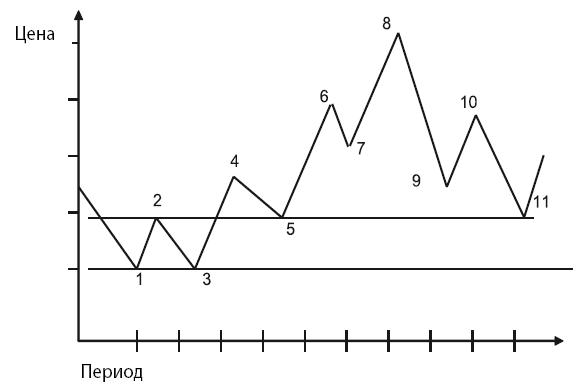

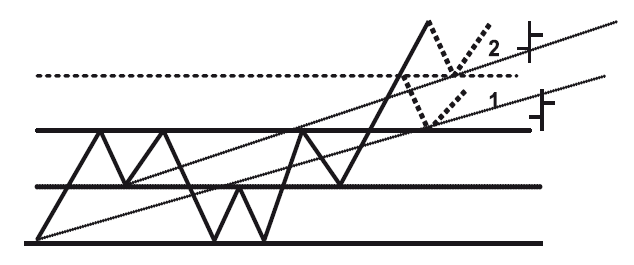

Рассмотрим факторы, заставляющие цену двигаться до определенных логических уровней, анализируя движение цены на графике, представленном на рис. 6.1.

Рис. 6.1

Мы находимся в точке 1. Трейдер (подразумевается группа специалистов) принял решение о покупке нескольких контрактов. Остальные участники пока наблюдают за происходящим.

Точка 2 – трейдер часть контрактов продал и зафиксировал прибыль.

Точка 3 – трейдер вновь купил, предполагая, что цена может пойти вверх.

Точка 4 – произошло пробитие уровня, вызванное различными факторами. В этой точке трейдер решил зафиксировать всю (или часть) полученную прибыль, продав контракты. Цена упала до точки 5. Некоторые наблюдавшие трейдеры предположили, что пробит важный уровень сопротивления и нужно искать возможность покупать. Подходящая точка для покупки – точка 5.

В точке 5 в игру включились новые участники, а также «старый трейдер». «Старый трейдер» имеет прибыль по предыдущим операциям, а новые участники еще нет. Следовательно, «старый трейдер» будет более терпеливым и, возможно, пойдет на больший риск.

В точке 6 некоторые трейдеры спешат закрыть свои позиции, что приводит к падению цены до точки 7.

В точке 7 в игру входят новые участники, которые дожидались подтверждения тренда третьей точкой, и цена вырастает до точки 8.

В точке 8 начинают закрывать позиции трейдеры, которые открывали позиции в точке 5, а также некоторые специалисты, открывшие позиции в точке 7.

В точке 9 мы видим последствия закрытых позиций. В этой точке трейдеры, которые видят восходящий тренд или которые закрывают ранее открытые позиции вниз, покупают. Цена доходит до точки 10.

В точке 10 постепенно происходит смена мнения относительно направления тренда. Особо осторожные трейдеры начинают закрывать свои позиции с небольшим убытком, предполагая, что, возможно, происходит смена направления тренда. И здесь входят в игру трейдеры, играющие вниз, рассчитывая, что начался нисходящий тренд. Происходит резкое падение цены до точки 11. И т.д.

3. Основная задача трейдера – правильно рассчитать предполагаемый уровень, от которого уже началось или может начаться движение цены, и уровень, до которого цена может дойти впоследствии. На первый взгляд, такой расчет может показаться гаданием на кофейной гуще. Однако это не так. Если не брать в расчет редкие массовые покупки и продажи в результате возникших определенных обстоятельств (неожиданная информация, террористические акты и т.д.), то профессиональным участникам рынка необходимо покупать и продавать инструменты торговли. Значения, при которых они покупаются и продаются, должны быть такими, чтобы основная часть участников также считала их значительными. Но это ни в коем случае не означает, что все участники рынка думают одинаково относительно последующего движения цены инструмента торговли. Одни могут думать, что данный уровень сильный и цена инструмента торговли ниже не пойдет (падающий тренд), другие специалисты могут предполагать, что цена будет еще ниже. Если количество денег одинаковое, то происходит консолидация. В том случае, если финансовых ресурсов больше у специалистов, считающих, что цена опустится ниже, происходит разворот и т.д.

4. Цена инструмента торговли в цифровом выражении не играет особой роли, за исключением круглых значений: 100, 500, 1000 и т.д., которые оказывают сильное психологическое воздействие на трейдеров. Цена в цифровом выражении должна использоваться только для расчета окончательных результатов по сделкам. Для расчета возможной амплитуды колебания цены можно обойтись и без цифровых значений инструмента торговли. Такой подход поможет избежать необъективной оценки рынка.

5. Технический компьютерный анализ – это вспомогательный инструмент, который может лишь подтвердить наличие определенного предполагаемого значимого уровня. Часто компьютерный анализ мешает принятию окончательного решения, и, по моему мнению, необходимо брать в расчет только лишь моменты с сильной дивергенцией.

6. Основными инструментами технического анализа для расчета необходимого уровня, относительно которого принимается решение об открытии или закрытии позиции, являются:

– линии тренда или относительно значительные (значимые) линии поддержки и сопротивления;

– значения уровней Фибоначчи;

– фигуры классического технического анализа;

– вспомогательные подтверждающие линии;

– цена открытия и закрытия;

– объем;

– компьютерный технический анализ.

Различные сочетания вышеперечисленных инструментов технического анализа дают определенные по значительности уровни, относительно которых принимаются решения об открытии и закрытии позиций. Чем больше инструментов технического анализа подтверждает определенный уровень, тем безопаснее открывать позицию от этого уровня.

7. Рекомендую исключить из вашего лексикона формулировку типа «Я уверен, что цена должна упасть или вырасти, так как фундаментальный и технический анализ указывают на это». Соответственно при этом открываются позиции и держатся открытыми против рынка сверх запланированного лимита по убыткам.

Во-первых: рынок никому ничего не должен! Во-вторых: когда громаднейшие финансовые ресурсы сосредоточены в нескольких фондах или у частных инвесторов (Баффет, Сорос, Дарт и др.), то им все равно, о чем говорит фундаментальный и технический анализ. Проведение спекулятивных операций против всех участников рынка является довольно занимательным занятием. Иногда таким образом могут развлекаться «богатые». Игра в казино (в качестве развлечения) по сравнению с игрой против рынка – детская забава. Для придания остроты ощущениям развлекающиеся граждане выбирают рынок, на котором их монопольное влияние не очень существенно. В России пока не известны случаи проведения досуга в такой форме, но с технической и финансовой стороны все гораздо проще, чем на Западе. Из этого следует, что нужно в обязательном порядке исключить личное мнение относительно обязательного будущего движения цены. Есть только уровни и сигналы об открытии и закрытии позиции. Вероятнее всего, от данного уровня цена может пойти вверх (вниз). Если не угадал, позиция автоматически закрывается.

Исключительное внимание при открытии позиции на финансовом рынке должно уделяться выбору рынков, на которых будут производиться торговые операции.

Для сортировки рынков необходимо проанализировать движение цены инструментов торговли в прошлом на предмет соответствия движения фундаментальным и техническим факторам, т.е. необходимо выяснить, поддается ли рынок фундаментальному и, конечно, техническому анализу в долгосрочном плане.

Фундаментальный анализ. При выборе рынков, на которых, возможно, будут открываться позиции на покупку или продажу инструментов торговли, фундаментальный анализ играет немаловажную роль. Основная задача выбора рынков – исключить те рынки, которые имели значительные расхождения между долгосрочным движением цены и фундаментальными факторами.

Такое расхождение – редкое явление. Как правило, значительное движение цены рано или поздно следует в направлении все-таки фундаментальных факторов. Некоторые валюты, например японская иена, часто двигаются вразрез со многими фундаментальными факторами. Российский рынок корпоративных акций также часто движется вразрез с фундаментальными показателями.

Технический анализ. Прежде чем остановиться на тех рынках, где будут проводиться торговые операции, необходимо отобрать рынки, наиболее поддающиеся техническому анализу (движение цены, как правило, можно предсказать при помощи инструментов технического анализа с большой вероятностью). Вероятность «предсказания» должна быть довольно высокой, как минимум, 60%. Но есть рынки относительно несложные, например: рубль/доллар, доллар/евро, нефть, золото, кофе, некоторые российские корпоративные акции. На них вероятность угадывания может достигать 70%.

Факторы, позволяющие говорить о том, что рынок поддается техническому анализу:

– количество несоответствий элементов технического анализа в прошлом, (т.е. случаев, когда элементы технического анализа показывали движение рынка в одну сторону, а рынок двигался в противоположном направлении). Чем больше подобных расхождений, тем менее предсказуем рынок. Но это ни в коем случае не означает, что расхождений не должно быть вообще;

– наличие на рынке в прошлом относительно частых и отчетливых элементов (фигур) технического анализа

– информация о том, как они работали в прошлом;

– сведений о том, как они взаимодействовали между собой (какие именно дополняли друг друга, а какие противоречили);

– амплитуды дневного колебания цены (это очень важный момент).

Следует избегать рынков (инструментов торговли), на которых амплитуда дневного колебания цены повышенная относительно других рынков. Можно правильно угадать направление движения цены, но значительные ее колебания не позволят удержать позицию открытой с выбранным лимитом по возможным убыткам.

После проведенного отбора количество рынков, на которых можно проводить операции, сократится как минимум на 50%. Рекомендуется остановиться не более чем на 40-60 инструментах торговли, которые следует анализировать постоянно и особенно тщательно, дожидаясь подходящего момента для открытия позиции. Это даст возможность входить в рынок в наиболее подходящий момент, причем вероятность наступления такого момента на одном из 50 рынков намного выше, чем на одном из 10.

Что касается российских корпоративных акций, то с учетом привилегированных акций количество анализируемых графиков цены корпоративных акций не превышает 25.

Открытие позиции. Позиция может быть открыта при достижении цены определенного уровня. Уровни могут быть нескольких видов:

– сильные – А;

– средние – Б;

– слабые – С.

Сильные уровни (А) включают в себя одновременное сочетание следующих инструментов технического анализа:

– долгосрочная линия тренда на дневных графиках, имеющая, как минимум, три подтверждающие точки. Это может быть также глобальная линия поддержки или сопротивления;

– уровень Фибоначчи;

– фигуры классического технического анализа. Это может быть завершающим этапом формирования какой-либо фигуры или отыгранным уровнем предыдущей фигуры;

– вспомогательные линии. Построение данных линий требует значительного образного мышления и наличия большого опыта работы. Пересечение данных линий в определенной точке подтверждает и усиливает данный уровень;

– компьютерный технический анализ должен, как минимум, не противоречить другим элементам технического анализа. Если наблюдается дивергенция, то это дополнительно усиливает уровень.

Средние уровни (Б) включают в себя одновременное сочетание следующих инструментов технического анализа:

– линия тренда на дневных графиках, имеющая, как минимум, две подтверждающие точки. Это может быть также среднесрочная линия поддержки или сопротивления;

– уровень Фибоначчи. Может быть первый, второй и третий.

– фигуры классического технического анализа. Это может быть завершающим этапом формирования какой-либо фигуры или отыгранным уровнем предыдущей фигуры;

– вспомогательные линии. Как минимум, две линии должны подтверждать определенный уровень;

– компьютерный технический анализ не должен противоречить другим элементам технического анализа.

Слабые уровни (С) включают в себя одновременное сочетание следующих признаков инструментов технического анализа:

– частичное сочетание различных инструментов технического анализа;

– отсутствие ярко выраженных фигур классического технического анализа;

– противоречие многих инструментов технического анализа друг другу.

Открытие позиции на покупку

1. Стратегическое решение об открытии позиции вверх принимается при достижении цены уровня «А» или «Б».

Это оптимальный вариант с наименьшим возможным риском. Особенно это относится к открытию первой позиции после внесения денежных средств на торговый счет, а также при наличии минимального лимита по возможным убыткам (в разах за отчетный период).

Непосредственный момент вхождения в рынок происходит при наличии важного элемента технического анализа, который должен обязательно присутствовать, – это значительное превышение цены закрытия торгового дня над ценой открытия, которое в дальнейшем будем называть сигналом для открытия или закрытия позиции.

Такому дополнительному сигналу придается большое значение. Цена закрытия, превышающая цену открытия, говорит о том, что участники рынка готовы платить за инструмент торговли в конце рабочего дня больше, нежели в начале торгового дня, и, вероятнее всего, на следующий день в какой-либо промежуток времени она, как минимум, превысит значение цены закрытия предыдущего дня. Как правило, этот сигнал подтверждается увеличенным объемом.

Открытие позиции после появления сигнала позволяет еще раз устранить ненужные эмоции при принятии окончательного решения.

Цена закрытия торгового дня, превышающая цену открытия этого дня, может быть обусловлена различными причинами, которые в свою очередь показывают возможное изменение мнения участников рынка о будущей стоимости инструмента торговли (в сторону увеличения). С позиции технического анализа причины могут быть следующие (если окончательное решение относительно открытия и закрытия торговых позиций принимается на основании технического классического анализа, не имеет значения, какие факторы повлияли на решения трейдеров относительно закрытия/ открытия торговых позиций, важен лишь общий баланс их мнений):

– открытие новых позиций вверх;

– закрытие ранее открытых позиций вниз.

Открытие позиций вверх или закрытие предыдущих позиций, которые открывались вниз, происходит по нескольким причинам:

– участники рынка предполагают, что движение цены скорее пойдет вверх, нежели вниз;

– участники рынка фиксируют полученную прибыль;

– участники рынка фиксируют убытки;

– по различным другим причинам.

В определенный момент времени возникает дисбаланс в равновесии между спросом и предложением и цена на инструмент торговли начинает расти. Специалисты, которые сомневались в возможном росте цены, пересматривают свои взгляды, принимая адекватные меры, тем самым увеличивая дополнительно спрос на данный инструмент торговли.

Все это, вместе взятое, и приводит к тому, что цена закрытия значительно превышает цену открытия торгового дня.

Такая форма анализа применима и к случаю движения цены в противоположном направлении.

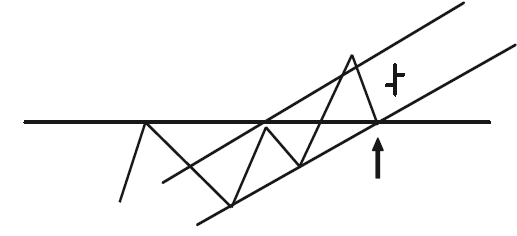

Рис 6.2

Рекомендуется открывать позиции за 20-40 минут до закрытия торгового дня.

Трейдеры, имеющие возможность следить за рынком в течение всего дня, могут открывать позиции в другое время, например после пробития важного уровня.

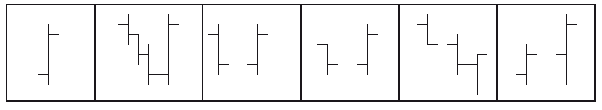

На рис. 6.3 приводятся некоторые важные варианты сочетания цены закрытия и цены открытия, характеризующие как повышающую тенденцию, так и возможную смену направления движения цены.

Рис. 6.3. Сигналы

Когда происходит увеличение объемов при данном расположении цены закрытия относительно цены открытия торгового интервала, то сигнал усиливается.

Зеркальное отображение правомерно для противоположного направления движения цены.

2. В случае получения прибыли по предыдущей позиции, открытой вниз от уровней «А» и «Б».

Предполагается, что может произойти «откат» в направлении против основного тренда. При открытии позиции против движения основного тренда в обязательном порядке должен присутствовать после отыгранной фигуры классического технического анализа сигнал покупки (цена закрытия превышает цену открытия).

Рис. 6.4

Закрытие ранее открытой позиции на покупку

1. Закрытие ранее открытой позиции на покупку от уровней «А» и «Б».

Уровень, при котором может закрываться позиция, как правило, поддается расчету. Для такого расчета используются элементы технического анализа – классические фигуры технического анализа, уровни Фибоначчи, вспомогательные линии и в незначительной степени компьютерный анализ, если он не дает сильных сигналов типа двойной и тройной дивергенции.

Расчет может дать несколько возможных уровней для закрытия позиции, которые могут располагаться на значительном расстоянии друг от друга.

Некоторые полученные при расчете уровни могут быть пройдены ценой довольно легко, а некоторые могут вызвать сильное сопротивление. Трейдеру предстоит выяснить, какие уровни наиболее значительны и где вероятнее всего цена приостановит свое движение и, возможно, начнет двигаться в обратном направлении. Это можно понять при помощи элементов технического анализа и постоянного наблюдения за рынком.

Очень важно, чтобы специалист заранее знал, что он будет делать, когда впоследствии цена достигнет некоторого заранее рассчитанного уровня. После открытия позиции любое последующее движение рынка должно быть в основном ожидаемым, как в сторону открытия позиции, так и в противоположную сторону.

Случается, цена на рынке начинает хаотично колебаться, но это бывает нечасто, так как непредсказуемые рынки были нами исключены. Эти возможные колебания должны учитываться при открытии позиции и не должны превышать запланированного лимита по возможным убыткам.

После расчета уровня, при котором будет закрываться позиция, выбирают момент непосредственного закрытия. Этот момент появляется, когда цена закрытия торгового дня гораздо ниже цены открытия, что подтверждается объемом. Неплохо также, когда подтверждает это и компьютерный анализ (различные виды дивергенций и др.).

Данный подход позволит избежать раннего закрытия прибыльной позиции. Как показывает опыт, если сильное движение рынка оказывается трендом, то, как правило, цена легко пробивает незначительные уровни сопротивления, ломая при этом различные дивергенции, сформированные компьютерным анализом.

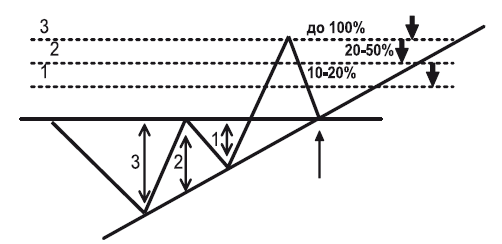

Рис. 6.5

Очень часто, особенно на рынке FOREX, для поддержания движения курса валюты в необходимом направлении официальные лица прибегают к различным информационным сообщениям, которые в дальнейшем способствуют росту или падению курса одной валюты по отношению к другой.

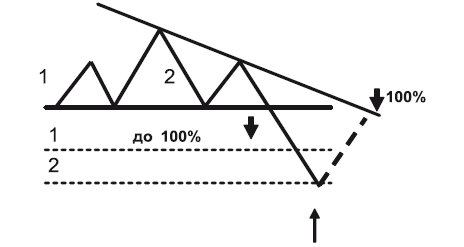

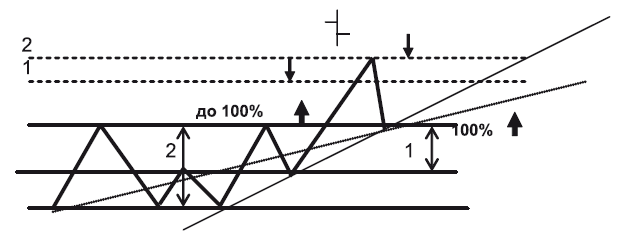

2. Закрытие ранее открытой позиции на покупку против основного тренда.

Краткосрочные позиции на покупку против основного тренда закрываются до получения дополнительных сигналов элементов технического анализа. Такого рода покупки должны производить трейдеры, имеющие большой опыт работы, либо те, кто получил значительную прибыль за отчетный период времени.

Рис.6.6

Открытие позиции на продажу

Открытие позиции на продажу подразумевает открытие позиции вниз по графику.

Позиция вниз может быть открыта в следующих случаях:

1. Наличие уровней типа «А» или «Б». Имеется в виду наличие понижающего тренда.

Зеркальное отражение открытия позиции на покупку от уровней типа «А» или «Б», описанного в предыдущем пункте.

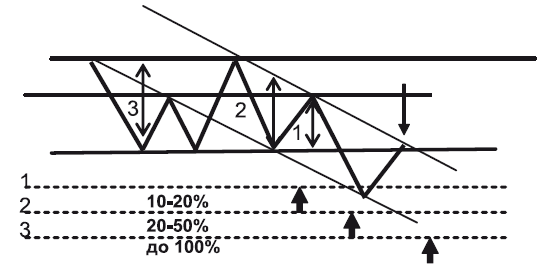

Рис. 6.7

2. Открытие позиции на продажу против основного восходящего тренда.

Открытие этой позиции осуществляется тогда, когда по ранее открытой позиции (вверх по основному тренду) была получена и зафиксирована значительная прибыль и цена достигла за относительно короткий промежуток времени определенного, заранее рассчитанного уровня. После получения сигнала, символизирующего возможное снижение цены (цена закрытия значительно ниже цены открытия), производится короткая продажа с ограничением возможного убытка, который не должен превышать более 15-20% от ранее полученной прибыли.

Не рекомендуется начинать короткую продажу против основного тренда, не получив прибыли по ранее открытой позиции в направлении основного тренда. Короткую продажу можно производить только при наличии значительного опыта торговли на финансовых рынках. Как показывает практика, движение цены по основному тренду может быть значительным, и заранее рассчитанные уровни возможной остановки цены могут быть пройдены без особой задержки.

Рис. 6.8

Закрытие ранее открытой позиции на продажу

Закрытие ранее открытой позиции на продажу происходит при достижении цены определенного уровня.

Следует различать два вида закрытия позиций по ранее открытым позициям на продажу.

1. Позиции, открытые исходя из расчета предполагаемых уровней группы «А» и «Б», могут закрываться при достижении определенных уровней. В случае значительного падения цены и достижения сильного уровня сопротивления в течение дня можно не дожидаться сигнала о закрытии позиции, а закрывать ее досрочно, фиксируя полученную прибыль.

Рис. 6.9

2. Позиции, открытые против основного тренда (короткие продажи), могут закрываться без особых сигналов элементов технического анализа, так как текущая прибыль является относительно неустойчивой и за короткий промежуток времени может перейти в убыток.

Рис. 6.10

Основная задача трейдера-спекулянта – выбирать момент для вхождения в рынок, где соотношение риск/прибыль наиболее благоприятное.

Перечисленные варианты открытия/закрытия торговых позиций являются наиболее благоприятными. Если специалист имеет значительный опыт работы и в отчетном периоде показал хорошие результаты торговли (вследствие чего появились дополнительные торговые лимиты), можно порекомендовать более рискованные вхождения в рынок. Следует иметь в виду, что злоупотребление следующими перечисленными вариантами открытия торговых позиций может ухудшить общие результаты торговли.

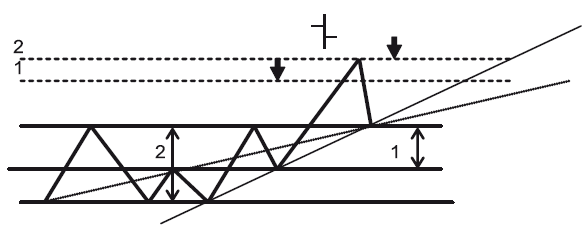

Рис. 6.11. Прорыв коридора

В случае возможного прорыва коридора цен возникает вопрос, где открывать позиции, в данном случае – позиции вверх.

1. Идеальный вариант. Цена возвращается к бывшей верхней границе коридора, началось движение вверх (1). Начало возможного движения вверх символизирует особый сигнал.

2. После пробития коридора цена за короткий период времени может пройти значимые уровни. В этом случае вхождение в рынок происходит при возврате цены к уровню, полученному при помощи расчета.

Для определения уровня и момента, от которого может начаться движение цены вверх, могут использоваться также вспомогательные инструменты: числа Фибоначчи, вспомогательные уровни и др.

Открытие позиции вниз в случае пробития коридора вниз – зеркальное отображение.

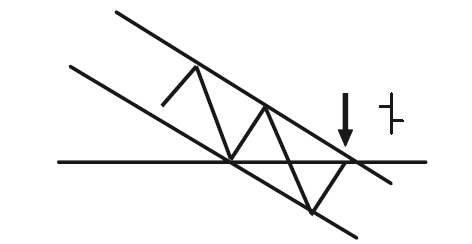

Прорыв нисходящего тренда

В случае возможного прорыва нисходящего тренда также появляются определенные возможности для открытия позиции вверх.