Полная версия

Налоги и налогообложение в АПК

Зарук Н. Ф., Носов А. В., Тагирова О. А., Федотова М. Ю.

Налоги и налогообложение в АПК

ВВЕДЕНИЕ

Учебное пособие «Налоги и налогообложение в АПК» предназначено для студентов, обучающихся по программам бакалавриата 080100 «Экономика» и 080200 «Менеджмент».

Целью курса «Налоги и налогообложение» является овладение теоретическими знаниями и практическими навыками в области налогообложения, применения их в дальнейшем в предпринимательской деятельности будущими бакалаврами.

В результате освоения дисциплины обучающийся должен:

1. Знать: налоговое законодательство РФ; основные принципы российской налоговой политики, её стратегию и тактику; проблемы и перспективы развития налоговой системы РФ; основные элементы налогов и сборов с юридических и физических лиц; порядок исчисления и уплаты налогов и сборов организациями и физическими лицами; порядок и сроки проведения налоговых проверок; виды налоговых правонарушений и санкции за их совершение;

2. Уметь: пользоваться нормативными документами; исчислять налоги и сборы, уплачиваемые организациями и физическими лицами; рассчитывать налоговые санкции за совершение налоговых правонарушений; оценивать изменения налогового законодательства в части механизма налогообложения; определять пути его дальнейшего совершенствования;

3. Владеть: методикой исчисления основных налогов и сборов, уплачиваемых физическими и юридическими лицами; навыками заполнения налоговых деклараций по соответствующим налогам.

В пособии нашли отражение основные положения современной системы налогообложения организаций и физических лиц с учетом норм Налогового кодекса Российской Федерации.

Все главы содержат краткие методические указания по изучению материала, дискуссионные вопросы, темы рефератов, тесты, практические задачи и ситуации с примерами решений. В решениях практических задач и ситуаций указаны статьи НК РФ, которые необходимо использовать при исчислении налогов, чтобы привить обучающимся навыки пользования законодательными актами. Дан список литературных источников, которые использовались для подготовки данного пособия и необходимы для изучения тем и выполнения заданий, представленных в нем. В приложениях приводятся ставки по отдельным видам налогов и виды санкций за нарушение налогового законодательства, что окажет практическую помощь при решении задач.

На протяжении последних лет налоговая система России постоянно подвергается изменениям, а законодательные органы правительства, как России, так и ее субъектов находятся в постоянном поиске оптимальных решений в сфере налогообложения. В связи с этим весь представленный материал изложен с учетом изменений, вступивших в силу с 01.01.2013 года.

Глава 1 ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ НАЛОГОВ И ОСНОВЫ НАЛОГООБЛОЖЕНИЯ

Методические указанияОдним из важнейших рычагов, регулирующих финансовые взаимоотношения предприятия с государством в условиях рыночного хозяйства, становится налоговая система. Она призвана обеспечить государство финансовыми ресурсами, необходимыми для решения важнейших экономических и социальных задач. Налоги, участвуя в процессе перераспределения новой стоимости, выступают частью единого процесса воспроизводства, специфической формой производственных отношений.

Необходимо различать понятия «налог» и «сбор».

В соответствии со статьей 8 Налогового кодекса Российской Федерации, под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Современное понимание природы налогов позволяет выделить ряд характерных черт, которые отличают налоги от других видов финансовых платежей. К таким специфическим чертам можно отнести:

– обязательный характер;

– законодательный характер;

– безэквивалентность;

– целевой характер.

Налоговая система призвана выполнять три основные функции: фискальную – обеспечение государства финансовыми ресурсами, необходимыми для осуществления его деятельности, с ее помощью формируется бюджет государства; регулирующую, которая означает, что налоги, активно участвуя в перераспределительном процессе, оказывают серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения; и две подфункции регулирующей функции: стимулирующую – за счет льготного налогообложения стимулировать развитие приоритетных отраслей производства дефицитной продукции и, наоборот, за счет высокого налогообложения сдерживать развитие нежелательных производств, и воспроизводственную подфункцию, которая проявляется через воздействие налогов на все стадии воспроизводственного цикла; контрольную – она оценивает эффективность налоговой системы, обеспечивает контроль за видами деятельности и финансовыми потоками, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику.

Налог – это сложная система отношений, включающая в себя ряд взаимодействующих элементов, каждый из которых имеет самостоятельное юридическое значение.

Следующие элементы налога являются общепризнанными в большинстве стран:

– налогоплательщик;

– объект налога;

– налоговая база;

– ставка;

– налоговый период;

– налоговые льготы;

– порядок исчисления налога;

– порядок и сроки уплаты налога.

При обложении налогами действуют три способа взимания налогов, т. е. учета и оценки объекта налога: кадастровый; декларационный; административный (у источника образования объекта).

Методы уплаты налога:– наличный платеж, когда плательщик вносит в казну государства определенную сумму денег в наличной форме;

– безналичный платеж, при котором существует перечисление через банк со счета клиента на счет бюджета;

– акцизными марками, т. е. оплата налога посредством покупки плательщиком специальных марок.

Практика налогообложения, исчисляемая не одним столетием, разработала основные принципы построения налоговой системы. Экономические принципы налогообложения были сформулированы в 1776 г. А. Смитом, который отмечал необходимость соблюдения принципов справедливости, определенности, удобства и экономии.

Принципы налогообложения на практике реализуются через методы налогообложения. Под методом налогообложения понимается установление зависимости между величиной ставки налога и размером объекта налогообложения. Разработаны четыре метода налогообложения: равный, пропорциональный, прогрессивный и регрессивный.

Вопросы для самоконтроля1. Как взаимосвязаны изменение государственного устройства и налоговая система?

2. С каким этапом развития общества связывают возникновение налоговой системы?

3. Почему налоги являются необходимым условием существования государства?

4. Какова экономическая сущность налогов?

5. Между какими субъектами возникают налоговые отношения?

6. Дайте определение налога и сбора.

7. Назовите общие и отличительные черты, присущие налогу и сбору.

8. Раскройте роль налогов в формировании доходной части бюджета государства.

9. Какие функции присущи налогам?

10. Как проявляется на практике фискальная функция налогов?

11. От каких факторов зависит значение фискальной функции?

12. Назовите элементы налогообложения.

13. Объясните необходимость установления элементов налога.

14. Каково содержание понятий «налогоплательщик» и «налоговый агент»?

15. Какие физические и юридические лица признаются взаимозависимыми для целей налогообложения?

16. Что такое облагаемая база и единица налогообложения?

17. Как определяется понятие «налоговая ставка»?

18. Что понимается под налоговым и отчетным периодами?

19. По каким налогам может быть изменен срок уплаты налога или сбора региональным законодательством?

20. Какие существуют способы уплаты налогов?

21. Назовите классические принципы налогообложения. Дайте их характеристику.

22. Назовите методы налогообложения.

23. В чем заключается метод прогрессивного налогообложения?

24. Какой из методов налогообложения является, на ваш взгляд, наиболее справедливым?

Темы рефератов1. Экономическая сущность налогов и их роль в современном обществе

2. Фискальная функция налогов и ее реализация в современных условиях

3. Регулирующая функция налогов и ее реализация в современных условиях

4. Налоги в античном мире

5. Дореволюционная податная система российского государства

6. Платежи в государственный бюджет советского периода

7. Налоговые льготы и их социально-экономическое значение

8. Способы взимания налогов

Тест1. Чем вызвана необходимость появления налогов?

а) необходимостью содержания нетрудоспособных и выполнения общественно полезных функций;

б) недостатком денежных средств у государства;

в) желанием граждан отдать лишние ценности государству.

2. В чем состоит экономическая суть налогов?

а) в добровольной передаче денежных средств государству;

б) обязательной передаче денежных средств от одного субъекта другому;

в) гласное, обязательно принудительное изъятие средств одним субъектом у другого.

3. Сущность налога – это…

а) изъятие государством в пользу общества части прибыли, полученной в результате хозяйственной деятельности организаций;

б) изъятие государством в пользу общества части стоимости валового внутреннего продукта в виде обязательного платежа;

в) изъятие государством в пользу общества части добавленной стоимости;

г) изъятие государством в пользу общества части дохода, полученного юридическими и физическими лицами.

4. Экономическое содержание налога выражается взаимоотношениями…

а) между хозяйствующими субъектами и государством по поводу формирования государственных доходов;

б) организациями, индивидуальными предпринимателями и государством по поводу формирования государственных доходов;

в) хозяйствующими субъектами, гражданами и государством по поводу формирования государственных доходов;

г) хозяйствующими субъектами, признаваемыми налоговыми резидентами, и государством по поводу формирования государственных доходов.

5. С какого момента времени действует Налоговый кодекс РФ (I часть)?

а) с первого января 1999 г.;

б) с первого сентября 1992 г.;

в) с первого января 2000 г.

6. Что понимается под налогом в соответствии с НК РФ?

а) обязательный платеж, который в силу закона взимается с юридических и физических лиц в строго установленных размерах и в определенные сроки;

б) обязательный платеж, который в силу закона взимается с юридических и физических лиц в строго установленных размерах и в определенные сроки в целях финансового обеспечения деятельности государства и муниципальных образований;

в) обязательный индивидуальный безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения и оперативного управления денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований.

7. Что понимается под сбором в соответствии с НК РФ?

а) обязательный взнос или платеж, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами юридически значимых действий;

б) обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами юридически значимых действий;

в) обязательный взнос, взимаемый только с организаций, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами значимых действий;

г) обязательный взнос, взимаемый с организаций и индивидуальных предпринимателей.

8. Что не относится к элементам функционального механизма налогов?

а) объект налога;

б) налоговая ставка;

в) льготы;

г) процент.

9. Налогоплательщиками или плательщиками сборов могут быть признаны…

а) только юридические лица;

б) организации и физические лица;

в) юридические лица и их обособленные подразделения, имеющие отдельный баланс и расчетный счет;

г) организации и индивидуальные предприниматели.

10. Налогоплательщики – это…

а) организации и физические лица, на которых НК РФ возложена обязанность уплачивать соответствующие налоги и сборы;

б) индивидуальные предприниматели и физические лица, на которых НК РФ возложена обязанность уплачивать соответствующие налоги и сборы;

в) организации, на которых НК РФ возложена обязанность уплачивать соответствующие налоги и сборы;

г) организации и физические лица, которые являются резидентами Российской Федерации и на которых НК РФ возложена обязанность уплачивать соответствующие налоги и сборы.

11. Какие обязанности характерны для налогового агента?

а) исчисление, удержание у налогоплательщика налога и перечисление его в бюджет;

б) прием от налогоплательщика средств в уплату налога и перечисление их в бюджет;

в) только перечисление налога в бюджет.

12. Объектами налогообложения могут являться…

а) объект, имеющий стоимостную характеристику, относящийся к имуществу, за исключением имущественных прав;

б) объект, имеющий стоимостную, количественную или физическую характеристику, с наличием которой у налогоплательщика возникает обязанность по уплате налога;

в) объект, имеющий стоимостную характеристику и относящийся к имуществу в соответствии с ГК РФ, за исключением имущественных прав;

г) только операции по реализации товаров, работ, услуг на территории Российской Федерации.

13. Налоговая база – это…

а) стоимостная, физическая или иная характеристика объекта налогообложения;

б) только стоимостная характеристика объекта налогообложения, выраженная в рублях или иностранной валюте;

в) стоимостная, физическая или иная характеристика объекта налогообложения, учитываемая по правилам бухгалтерского учета;

г) стоимостная, физическая или иная характеристика объекта налогообложения, находящегося на территории Российской Федерации.

14. Налоговая ставка – это…

а) размер налога на единицу налогообложения;

б) размер налога на налогооблагаемую базу;

в) размер налоговых начислений на единицу измерения налоговой базы;

г) размер налога, подлежащий уплате за календарный месяц.

15. Что такое налоговый период?

а) период деятельности налогоплательщика;

б) календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате;

в) период, в течение которого осуществлялась проверка налоговым органом.

16. Принципом налогообложения, сформулированным Адамом Смитом, является…

а) принцип справедливости;

б) принцип срочности;

в) принцип эластичности;

г) принцип достаточности.

17. Сущность принципа удобства состоит в том, что…

а) налог должен взиматься в такое время и таким способом, который представляет наибольшее удобство для плательщиков;

б) система налогообложения должна быть рациональна;

в) способ и время платежа должны быть заранее известны налогоплательщику;

г) уплата налога производится в денежном или натуральном выражении.

Практические задания1.1 Определите признаки, разделяющие понятия «налог» и «сбор»: регистрационный характер, безэквивалентность, обязательность, правопреемственность, принудительность, разрешительный характер, нерегулярный характер уплаты, уплата до начала хозяйственной деятельности.

1.2 Из перечисленных принципов налогообложения выберите принципы, сформулированные А. Смитом: определенность, однократность обложения, достаточность, удобство, экономичность, научный подход, справедливость, гибкость.

1.3 Дискуссия. Государственная политика направлена на увеличение налоговых поступлений в бюджет, вследствие чего была уменьшена ставка налога на доходы физических лиц до 13 %. Посредством какой функции государство проводит свою политику? Объясните схему увеличения налоговых поступлений в бюджет.

1.4 Дискуссия. В целях снижения налоговых обязательств и упрощения механизма налоговых расчетов для сельскохозяйственной отрасли с 1 января 2002 года была введена в действие глава 26.1 Налогового кодекса РФ «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)». Какую функцию налогов использует в данном случае государство?

1.5 Дискуссия. Платежи по земельному налогу решено направлять в бюджет муниципальных образований. Какая функция налога использована?

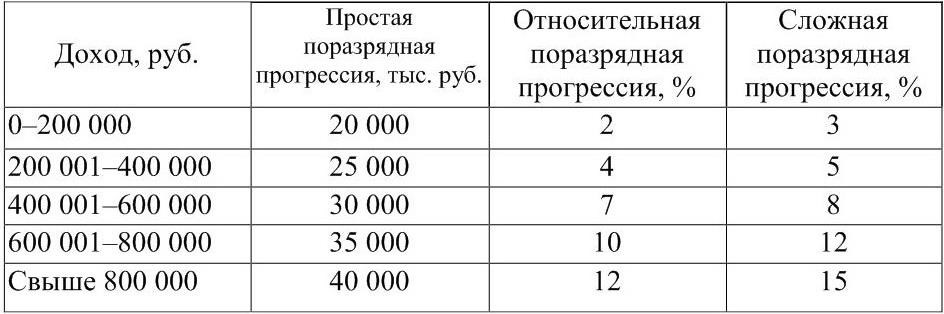

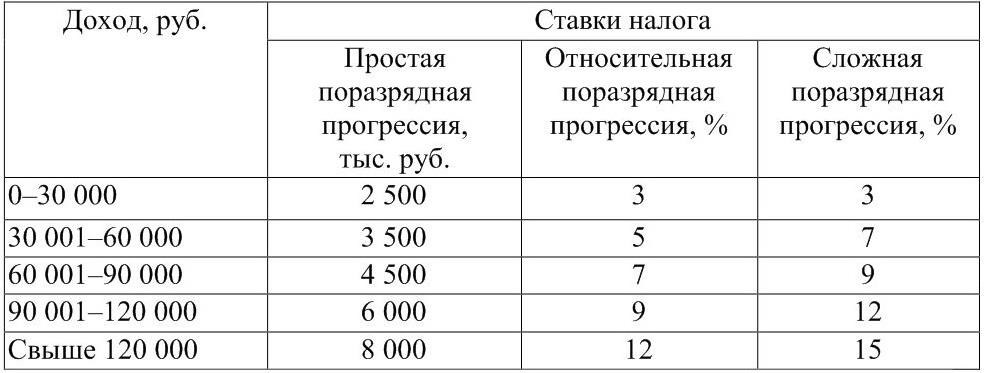

1.6 Исчислите сумму налога, которую должно уплатить юридическое лицо. Доход юридического лица равен 15 000 тыс. руб., данные по ставкам налога приведены в таблице. Сделайте вывод, какой из методов налогообложения наиболее предпочтителен для налогоплательщика.

Данные по ставкам налога

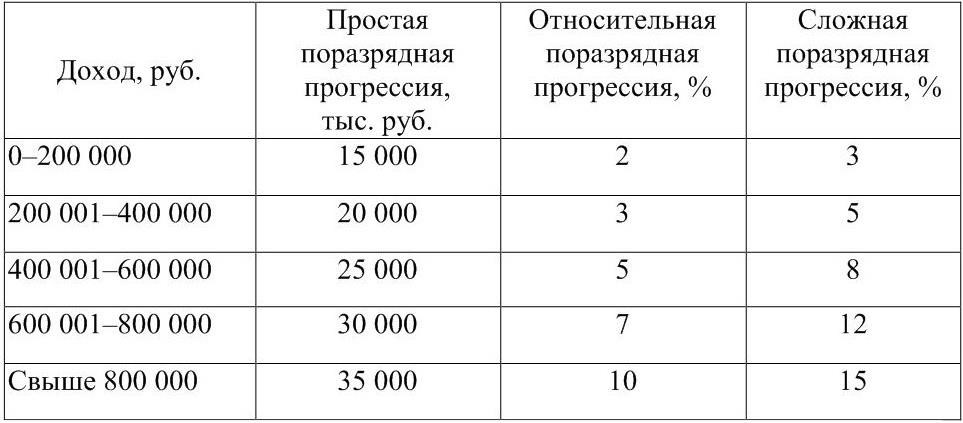

1.7 Исчислите сумму налога, которую должно уплатить юридическое лицо. Доход юридического лица равен 100 000 тыс. руб. Ставка налога по пропорциональному методу равна 10 %. Ставки налога для других методов налогообложения приведены в таблице. Сделайте вывод, какой из методов налогообложения наиболее предпочтителен для юридического лица.

Ставка налога для прогрессивных методов

1.8 Исчислите суммы налога, которые должны уплатить физические лица, различными методами налогообложения. Доход первого физического лица равен 150 тыс. руб., доход второго физического лица – 200 тыс. руб. Ставки налога приведены в таблице.

Глава 2 НАЛОГОВАЯ ПОЛИТИКА И НАЛОГОВАЯ СИСТЕМА ГОСУДАРСТВА

Методические указанияНалоговая система – взаимосвязанная совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения. Основной составной частью налоговой системы является совокупность налогов и сборов. К иным элементам налоговой системы относятся принципы, формы и методы установления налогов (вырабатываются в процессе деятельности соответствующих законодательных и исполнительных государственных органов), формы и методы налогового контроля и ответственность за нарушение налогового законодательства (это входит в компетенцию налоговых органов).

Налоговые системы разных стран существенно различаются. Однако, изучая пути становления налоговых систем в них, можно определить основные факторы, влияющие на структуру налоговой системы:

– уровень экономического развития (развития производительных сил);

– общественно-экономическое устройство общества (сочетание рынка и государства);

– господствующая в обществе экономическая доктрина (нейтральность налоговой системы или активное вмешательство и экономику страны);

– государственное устройство стран (федеративное или унитарное государство).

Налоговая нагрузка (налоговое бремя) – показатель совокупного воздействия налогов на экономику страны в целом, на отдельный хозяйствующий субъект или на иного плательщика, определенный как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

Существуют четыре методики расчета налоговой нагрузки, каждая из которых имеет свои достоинства и недостатки. Предлагаемые методики определения налоговой нагрузки отличаются в своих подходах по включению количества налогов в расчет налоговой нагрузки, а также по определению интегрального показателя, с которым соотносится сумма налогов.

Наиболее существенное значение в современной теории и практике налогообложения имеют следующие основания классификации налогов:

а) по способу взимания налоги распределяются на прямые и косвенные;

б) В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги:

– федеральные (общегосударственные) налоги;

– региональные налоги;

– местные налоги;

в) По источнику уплаты:

– налоги с выручки;

– налоги, включаемые в себестоимость;

– налоги, относимые на прибыль до налогообложения;

– налоги, относимые на прибыль, остающуюся в распоряжении предприятия;

– налоги, удерживаемые из доходов работника.

Налоговая система Российской Федерации представляет собой совокупность налогов, установленных законодательной властью и взимаемых исполнительной властью, принципов и методов их построения, изменения и отмены, уплаты и применения мер по обеспечению их оплаты, осуществления налогового контроля, а также привлечения к ответственности за нарушение налогового законодательства.

Перечень налогов установлен статьями 13, 14 и 15 Налогового кодекса РФ.

В основу построения налоговой системы Российской Федерации заложены следующие фундаментальные принципы налогообложения (ст. 3 Налогового кодекса):

1) принцип всеобщности и равенства налогообложения;

2) принцип недискриминации налогоплательщиков;

3) принцип экономического приоритета;

4) принцип презумпции правоты собственника при толковании налогового законодательства;

5) принцип ясности и доступности понимания порядка налогообложения.

Система налогового законодательства Российской Федерации. Система российского налогового законодательства – это совокупность нормативных актов различного уровня, содержащих налоговые нормы. Законодательство России включает в себя Налоговый кодекс РФ и принятые в соответствии с ним федеральные законы о налогах и сборах; законы и иные нормативные правовые акты о налогах и сборах субъектов РФ, нормативные правовые акты органов местного самоуправления о местных налогах и сборах.

Налоговыми органами РФ являются Федеральная налоговая служба и ее подразделения в Российской Федерации.

Помимо самих налоговых органов их полномочия распространяются на таможенные органы и органы государственных внебюджетных фондов в России в случаях, регламентированных Налоговым кодексом РФ (НК, ч. 1, ст. 30).

Налоговая политика – комплекс мероприятий государства в области налогов, осуществляемых органами власти и управления в соответствии с нормами налогового права.

Налоговая стратегия – метод налогового предвидения с расчетами на перспективу, согласно которому выделяются «плюсы» и «минусы» исполнения налоговой части бюджета, а также важные тенденции общественного развития.

Налоговая тактика – совокупность практических действий соответствующих органов власти и управления при выработке общих вопросов налогообложения на предстоящий год.

Налоговый механизм представляет собой совокупность организационно-правовых норм и методов управления налогообложением, включая широкий арсенал различного рода настроечных инструментов (налоговые льготы, налоговые ставки, способы обложения и др.).

Налоговый механизм включает в себя следующие элементы: планирование, регулирование, контроль.

Планирование – волевое управление экономикой, осуществляемое центральной властью с учетом объективно действующих экономических законов, путем сбалансированного развития всех отраслей и регионов национального хозяйства; а также координации экономических процессов в соответствии с целевой направленностью развития общественного производства. Налоговое регулирование – система экономических мер, оперативного вмешательства в ход выполнения налоговой части бюджета.