Полная версия

Японские свечи. Графический анализ финансовых рынков

Как видите, просвет в облаках, модели «ниже шеи», «на шее» и «толчок» отличаются друг о друга только степенью пересечения белого и черного тел. В модели «ниже шеи» в день формирования белой свечи торги завершаются вблизи минимальной цены предыдущего дня, а в модели «на шее» – чуть выше цены закрытия. В обоих этих случаях белые свечи обычно имеют маленькое тело. В модели «толчок» у белой свечи тело длиннее и оно перекрывает часть черного, однако не достигает его середины.

Если после образования любой из трех медвежьих моделей котировки опускаются ниже минимума белой свечи, это означает, что настало время продавать. Но имейте в виду, что модель «толчок» на рисунке 4.32 является медвежьей только на падающем рынке, а на растущем она будет бычьей. Кроме того, эта модель будет носить бычий характер, если в течение нескольких дней она возникает на графике дважды.

Необязательно запоминать названия всех трех моделей, представленных на рисунках 4.30–4.32. Достаточно запомнить, что для появления сигнала разворота в основании белая свеча должна перекрыть предыдущую черную больше чем наполовину.

Длинная черная свеча на рисунке 4.33 означает, что 27 апреля медведям удалось продавить рынок до новых минимумов. На открытии следующих торгов цена опустилась еще ниже, но ненадолго. К закрытию торговой сессии на графике сформировалась белая свеча, поднявшаяся выше середины предыдущей черной. Таким образом, эти две свечи от 27 и 28 апреля образовали бычий просвет в облаках.

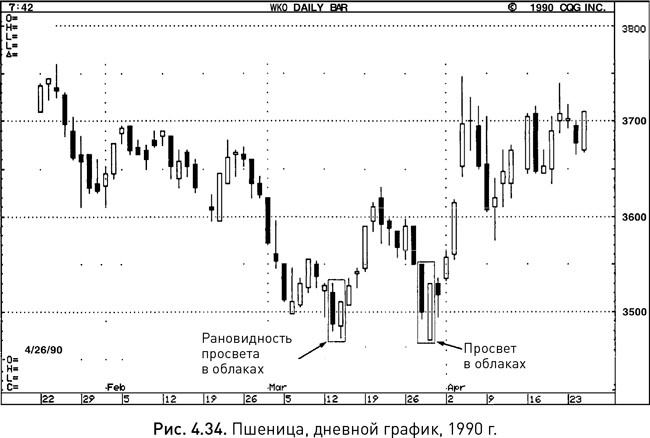

На рисунке 4.34 показан классический просвет в облаках, появившийся на графике в конце марта. После свечи с длинным черным телом возникла очень сильная белая свеча со срезанными основанием и вершиной. Цена в этот день на открытии обновила минимум, а к концу торгов поднялась до максимальных отметок, и в итоге белая свеча перекрыла черную больше чем наполовину. Игроки на понижение потеряли контроль над рынком, и падение цен, начавшееся с медвежьей модели поглощения от 19 и 20 марта, остановилось.

На этом же графике вы можете видеть еще одну разновидность просвета в облаках, образовавшуюся 13 и 14 марта. Здесь комбинация свечей несколько отличается от идеального варианта: у белой свечи цена открытия лежит ниже тела черной свечи, но все-таки выше минимальных отметок предыдущей сессии. Тем не менее вторая свеча перекрыла больше половины первой, так что данную комбинацию все равно следовало рассматривать как признак того, что нисходящий тренд ослабевает.

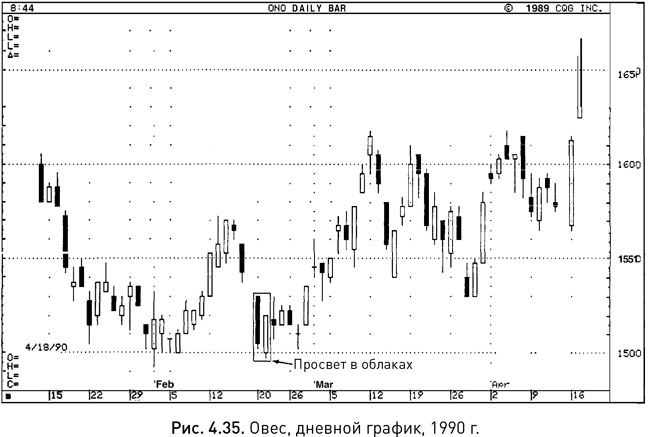

Рисунок 4.35 демонстрирует, как знание свечных моделей может помочь аналитику быстро оценить ситуацию на рынке. В конце февраля 1990 г. один брокер спросил меня, что я думаю о перспективах цен на овес. Я почти не слежу за этими ценами, но, взглянув на свечной график, представленный на данном рисунке, я предположил, что нисходящая тенденция, скорее всего, завершилась. Почему? Я заметил, что 20 и 21 февраля на графике сложилась почти классическая модель «просвет в облаках». Также я заметил, что формирование этой модели совпало с тестированием поддержки на уровне более ранних февральских минимумов – это повышало шансы на формирование двойного основания.

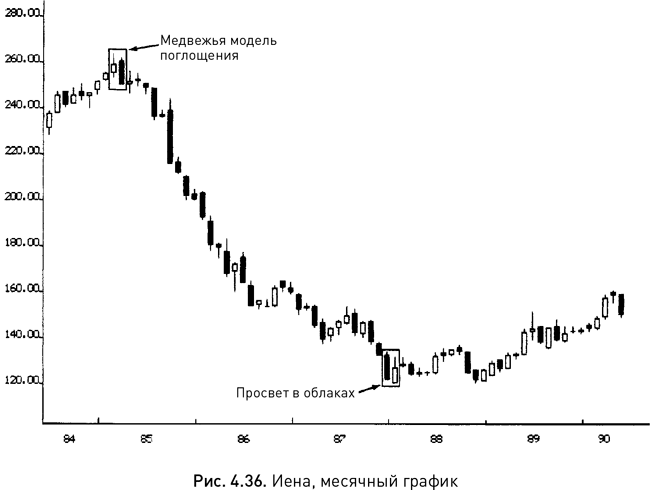

На рисунке 4.36 можно заметить, что нисходящая тенденция, начавшаяся с медвежьей модели поглощения в конце 1984 г., завершилась в середине 1987 г. формированием просвета в облаках. Этот сигнал разворота в основании не привел к восстановлению рынка, но очевидно, что давление продавцов ослабло. Еще почти год торги шли в боковом диапазоне, и лишь затем началось ралли.

Глава 5

Звезды (Stars)

Осторожность никогда не помешает.

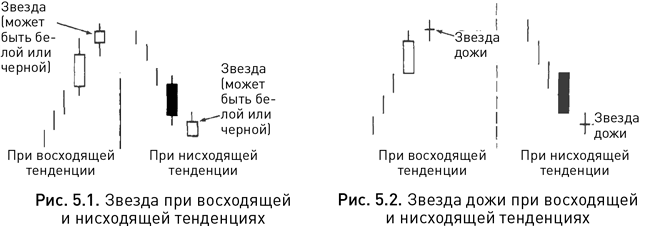

Одними из самых удивительных в свечном анализе являются модели разворота, в которые входит звезда. Так называется свеча с маленькими телом, возникающая после свечи с большим телом с образованием гэпа между телами (см. рис. 5.1). При этом не имеет значения, перекрывают ли друг друга тени свечей и какой у звезды цвет. Звезда появляется на вершине или в основании, в последнем случае ее иногда называют «капля дождя». Имеется особое название и у звезды, у которой почти отсутствует тело, – звезда дожи (см. рис. 5.2).

Появление звезды, особенно звезды дожи, предупреждает о возможном завершении предыдущего тренда. Так, если на бычьем рынке звезда возникает после длинной белой свечи, значит силы быков и медведей достигли некоего равновесия за счет ослабления позиций первых или усиления позиций вторых. Если же звезда образуется на медвежьем рынке, значит энергия, толкавшая цены вниз, ослабела, и падение вряд ли продолжится.

Звезды входят в состав четырех моделей разворота:

1. Вечерняя звезда;

2. Утренняя звезда;

3. Звезда дожи;

4. Падающая звезда.

Во всех этих моделях тело звезды может быть как белым, так и черным.

Утренняя звезда (Morning Star)

Как самая яркая звезда на утреннем небосклоне – планета Меркурий – предвещает восход солнца, так и модель утренняя звезда сигнализирует о грядущем повышении цен (см. рис. 5.3). Она является сигналом разворота в основании и состоит из свечи с длинным черным телом, за которой с гэпом вниз идет свеча с маленьким телом (эта комбинация представляет собой основную часть модели), а за ней – свеча с белым телом, перекрывающим значительную часть черного тела первого дня.

Чтобы понять, почему формирование утренней звезды может говорить о завершении медвежьего тренда, нужно посмотреть на каждый из компонентов этой модели в отдельности. Когда возникает первая свеча, парадом явно командуют медведи, однако маленькое тело следующей свечи наводит на мысль о том, что давление продавцов ослабевает, и, наконец, появление сильного белого тела на третий день подтверждает это предположение. В идеале на графике должны образоваться гэпы до и после среднего тела, но в реальности второй гэп возникает редко, что, впрочем, не влияет на силу бычьего сигнала.

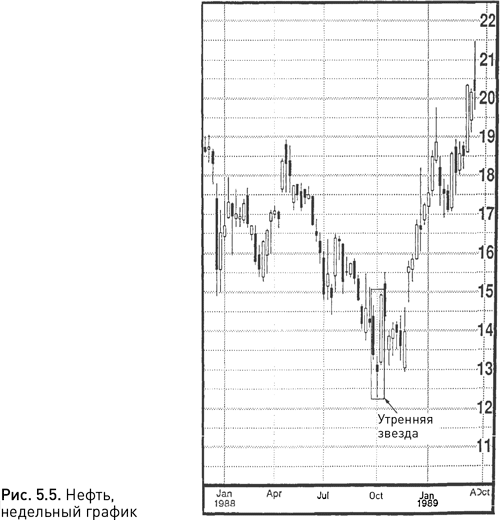

На рисунке 5.4 вы найдете утреннюю звезду, сформировавшуюся с 19 по 21 декабря. Начавшийся после нее подъем прекратился с появлением завесы из темных облаков 26 и 27 декабря. На рисунке 5.5 при образовании утренней звезды цены достигали многомесячного минимума. Обратите внимание, что черная свеча, идущая сразу за последней белой свечой утренней звезды, привела к образованию новой модели с медвежьим характером – завесы из темных облаков. Рост приостановился, тем не менее ниже минимумов утренней звезды рынок уже не опускался. На рисунке 5.6 показана одна из разновидностей утренней звезды: в нее входит не одна, а сразу три свечи с коротким телом. Примечательно, что третья свеча является молотом, а также образует с предыдущей свечой бычью модель поглощения.

Вечерняя звезда (Evening Star)

Вечерняя звезда является медвежьим двойником утренней, ее название напоминает нам о планете Венера – первой яркой звезде на вечернем небосклоне, предвещающей наступление темноты. Поскольку вечерняя звезда служит сигналом разворота на вершине, она формируется, как правило, после восходящего тренда. Первая свеча этой модели имеет длинное белое тело, вторая – короткое тело любого цвета, а третья – черное тело, перекрывающее значительную часть белого (см. рис. 5.7). Обычно я сравниваю вечернюю звезду с переключающимся светофором: сначала светит зеленый сигнал (это бычье белое тело первой свечи), затем загорается желтый (предупреждающий знак средней свечи), и, наконец, его сменяет красный (третье черное тело подтверждает окончание бычьего тренда).

В идеальной вечерней звезде, как в идеальной утренней, должны возникать гэпы между телами первой и второй, а также второй и третьей свечей. Однако мой опыт показывает, что второй гэп в этих моделях наблюдается редко и не является обязательным – гораздо важнее то, насколько сильно черное тело третьей свечи перекрывает белое тело первой.

При первом взгляде на рисунок 5.7 можно подумать, что вечерняя звезда ничем не отличается от островной вершины – модели разворота в западном техническом анализе (см. рис. 5.8). Но при внимательном рассмотрении вы поймете, почему вечерняя звезда чаще предупреждает о прекращении тренда. У этой модели нижняя граница тела 2 должна находиться выше верхней границы тела 1 (то есть значение имеют цены открытия и закрытия рынка, а не минимумы и максимумы), в то время как у островной вершины минимальная цена второго дня должна превышать максимальные цены первого и третьего дней.

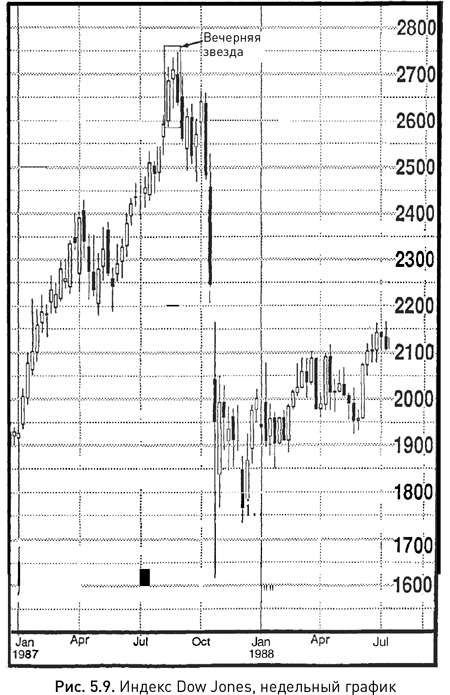

Вечерняя звезда на рисунке 5.9 возникла летом 1987 г., когда американский фондовый рынок достиг максимальных отметок, а затем обвалился. Интересно, заметили ли эту модель японские технические аналитики, которые, в отличие от западных, уже тогда прекрасно владели свечным анализом.

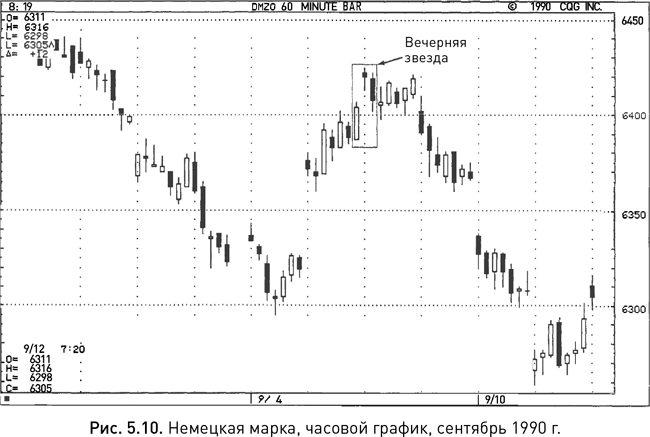

На рисунке 5.10 можно видеть, что за последний час торгов 5 сентября и первые два часа торгов следующей сессии сформировалась вечерняя звезда, которая при этом не является островной вершиной. Следовательно, сигнал разворота в данном случае можно было заметить только благодаря свечному анализу. Обратите также внимание на то, что подъем, завершившийся этой вечерней звездой, начался 4 сентября с появления утренней звезды.

Иногда вечерняя звезда образуется не в конце восходящего тренда, а в верхней части диапазона консолидации. В этом случае она тоже играет важную роль, если подтверждается каким-либо другим медвежьим сигналом. Например, на рисунке 5.11 вторая свеча вечерней звезды, возникшей в середине апреля, коснулась уровня сопротивления в районе $413, но не смогла его пересечь, что свидетельствовало о слабости быков. Кстати, ранее эта же самая отметка $413 служила уровнем поддержки, а одно из важнейших правил технического анализа гласит, что старый уровень поддержки часто становится уровнем сопротивления, и наоборот (более подробно о поддержках и сопротивлениях мы еще поговорим в главе 11).

На рисунке 5.12 вы можете видеть две вечерних звезды. Та, что сложилась в середине декабря, имеет классический вид: открывает ее свеча с длинным белым телом, а закрывает – свеча с вытянутым черным телом. В отличие от нее вечерняя звезда в середине ноября выглядит необычно, поскольку ее первая и третьи свечи не имеют длинных тел, к тому же первое тело не является белым. И все-таки есть основания считать ее моделью разворота на вершине – не только потому, что внешне она немного напоминает вечернюю звезду, но и потому, что в нее входит медвежья свеча «повешенный» от 21 ноября. Открытие торгов на следующий день ниже тела повешенного подтвердило, что подъем цен подошел к концу.

Вот несколько факторов, повышающих вероятность того, что вечерняя или утренняя звезда достоверно предупреждает о развороте рынка:

1. Если между телами первой и второй свечей, а также между телами второй и третьей свечей образуются гэпы;

2. Если тело третьей свечи перекрывает значительную часть тела первой;

3. Если при формировании первой свечи наблюдается небольшой объем торгов, а при формировании третьей – значительный, что говорит об ослаблении старого тренда.

Немного историиПолные названия вечерней и утренней звезд в переводе с японского языка звучат как «вечерняя звезда трех рек» и «утренняя звезда трех рек». Сначала я связывал эти упоминания о трех реках исключительно с тем, что в состав обеих моделей входит по три свечи, однако истинное объяснение оказалось куда менее тривиальным.

Однажды Нобунага Ода, один из трех военачальников XVI в. – объединителей японских земель (см. главу 2), вел важную битву за богатую рисовую провинцию. Поскольку рис в то время считался главным мерилом благосостояния, за эти земли он готов был сражаться так же отчаянно, как их хозяева – защищать свои владения. В той провинции протекали три реки, и войскам предстояло их перейти. Сделать это было крайне трудно, но лишь тогда, когда попытка удалась, Нобунага смог отпраздновать тяжелую победу. Таким образом, «три реки» в названиях моделей разворота напоминают нам о сложных препятствиях, которые должен преодолеть рынок, чтобы изменилось направление тренда.

Звезды дожи (Doji Stars)

Если на растущем рынке свеча типа «дожи» образуется с гэпом вверх по отношению к телу предыдущей свечи или на падающем рынке – с гэпом вниз, то ее называют звездой дожи. Ее появление свидетельствует о том, что предыдущая тенденция может измениться, однако для подтверждения этого сигнала разворота нужно дождаться еще одной свечи. На растущем рынке у этой третьей свечи должно быть длинное черное тело, перекрывающее значительную часть белого тела первой свечи. Такая модель называется вечерняя звезда дожи (evening doji star, см. рис. 5.13) и является разновидностью модели «вечерняя звезда». Различие между ними в том, что у первой модели в центре находится свеча типа «дожи», а у второй – обычная свеча с маленьким телом. Вечерняя звезда дожи является более сильным сигналом.

Появление звезды дожи на растущем рынке часто предвещает разворот на вершине, но имейте в виду, что если сразу после этой свечи с гэпом формируется свеча с белым телом (то есть не возникает модели «вечерняя звезда дожи»), то медвежий сигнал не подтверждается.

В свою очередь, на падающем рынке звезда дожи образуется после свечи с черным телом и должна быть подтверждена следующей за ней свечой с длинным белым телом, перекрывающей значительную черного. Такая модель предвещает разворот в основании и называется утренняя звезда дожи (morning doji star, см. рис. 5.14). Если вместо белой свечи появляется с гэпом свеча с черным телом, значит бычий сигнал не оправдался. В случае со звездами дожи всегда важно дожидаться одной или двух следующих свечей для подтверждения сигнала.

Иногда на растущем рынке звезда дожи формируется с гэпами между тенями до нее и после нее, образуя модель брошенный младенец на вершине (abandoned baby top, см. рис. 5.15). Это очень сильный сигнал разворота, но встречается он крайне редко. На падающем рынке может возникнуть модель, которая выглядит как зеркальное отражение брошенного младенца на вершине. Она называется брошенный младенец в основании (abandoned baby bottom, см. рис. 5.16), тоже является очень сильным сигналом разворота и тоже редко встречается на реальных графиках. Модели «брошенный младенец» подобны островным вершинам и основаниям, у которых центральная свеча представляет собой звезду дожи.

На рисунке 5.17 появление звезды дожи в начале июня остановило наблюдавшееся до этого снижение (напомним, что свеча считается звездой, даже когда ее тень перекрывает часть тела предыдущей свечи, как в данном примере). Следующая белая свеча подтвердила смену тренда и завершила формирование модели «утренняя звезда дожи».

Звезда дожи на рисунке 5.18 возникла в тот момент, когда цены пытались закрепиться ниже 85 центов – уровня поддержки, сложившегося в начале июля. Тот факт, что медведи не смогли удержать этот рубеж, дополнительно подтвердил бычий сигнал модели «утренняя звезда дожи», поэтому у трейдеров было сразу две причины ожидать разворота в основании.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «Литрес».

Прочитайте эту книгу целиком, купив полную легальную версию на Литрес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Сноски

1

Hill, Julie Skur. That's Not What I Said, Business Tokyo, August 1990, pp. 46–47.

2

Мэрфи Джон Дж. Технический анализ фьючерсных рынков. Теория и практика. – М.: Альпина Паблишер, 2011. – 616 с.

3

Smith, Adam. The Money Game, New York, NY: Random House, 1986, p. 154.

4

Tamarkin, Bob. The New Gatsbys, Chicago, IL: Bob Tamarkin, 1985, pp. 122–123.

5

Иногда его имя пишется как Сокю, а фамилия – Хонма: дело в том, что одни и те же японские иероглифы можно трактовать по-разному, поэтому окончательный выбор остается за переводчиком.