Полная версия

Партнёрские сети в сфере информационных технологий

К ситуативным также можно отнести проекты, в которых от дистрибьютора ожидаются редкие отдельные поставки нестандартных решений. В быстрых проектах дистрибьютору порой проще провести заказ по схеме субдистрибьюции, чем запускать с вендором долгий раунд переговоров и согласование/подписание контракта по дистрибьюции на территорию. Здесь в тему история §18.12. «Непробиваемый дистрибьютор».

Ещё к ситуативной субдистрибьюции можно отнести ситуацию с комплексной поставкой целого ряда решений, большая часть которых уже есть в линейке дистрибьютора, но чего-то не хватает. В этом случае также возможна субдистрибьюция, и прекрасно работает схема «конкурент/партнёр» (вчера дистрибьюторы были конкурентами, завтра сработают как партнёры, а послезавтра опять станут конкурентами и т.д.). Дистрибьюторы в России стараются больше помогать друг другу и быть партнёрами, нежели жёстко конкурировать и воевать. Хотя и жёсткая конкуренция также встречается.

§3.7. Особенности взаимодействия дистрибьюторов и вендоров

Сотрудничество всегда интересно лишь при обоюдности. Но подходы вендоров и дистрибьюторов при подборе друг друга довольно сильно разнятся.

§3.7.1. Принципы подбора вендоров со стороны дистрибьюторов

Инициаторами рассмотрения нового вендора для добавления в линейку дистрибьюторской компании обычно становятся либо технический, либо коммерческий департамент.

Технический блок рассматривает каждое новое решение со стороны технологий и их новизны/актуальности, видит плюсы и минусы решения, особый функционал и потенциал от интеграции с другими решениями.

Коммерческий блок может найти интересного вендора на основе запросов своих партнёров, с которыми идут проекты и есть обратная связь по потребностям конечных заказчиков. Там же могут оценить примерную востребованность решения и потенциальных заказчиков.

Бывает также, что дистрибьюторы приглашают конкретных вендоров в страну по просьбам отдельных заказчиков, уже понимающих смысл и востребованность конкретных решений.

Дистрибьюторы при подборе вендоров в свою линейку обычно ориентируются на ряд факторов:

• Решение должно быть интересным и востребованным для рынка при наличии спроса на его особые возможности.

• Уровень конкуренции предпочтителен на минимальном или даже нулевом уровне. Так бывает в случаях, когда продукт разработан для реализации конкретных специфичных задач или иностранное решение не имеет российских аналогов.

• Уровень зрелости вендора. Сотрудники вендора должны понимать, что такое дистрибьюция, зачем им дистрибьютор, а также иметь вполне чёткое представление о том, каким он должен быть и что от него ожидается.

• Возможности и функционал Value-add. Они возникают при отсутствии локальной компетенции по решению.

• Возможности интеграции с другими решениями в линейке решений дистрибьютора.

• Отсутствие блок-факторов, которые способны свести потенциальный бизнес «на нет». Например, у вендора основные потенциальные заказчики в государственном секторе, а вендор против любой сертификации своего решения в ФСТЭК и ФСБ. Или вендор настаивает на контроле за маржинальностью дистрибьютора и партнёров, удерживая её на очень низком уровне.

• Конкурентное пересечение с вендорами, которые уже добавлены в линейку решений дистрибьютора. Излишняя конкуренция внутри дистрибьютора обычно негативно сказывается на продажах и отношениях с вендорами.

• Готовность вендоров к особым условиям, которые дистрибьюторы нередко предъявляют к вендорам: эксклюзив, отсрочка платежей при размещении заказов, кредитная линия, специальный прайс-лист для территории и т. д.

При принятии решения о добавлении вендора в линейку дистрибьютора могут учитываться те или иные факторы, но несколько из них бывают ярко выраженными и преобладающими над другими (факторы-драйверы).

§3.7.2. Принципы подбора дистрибьюторов со стороны вендоров

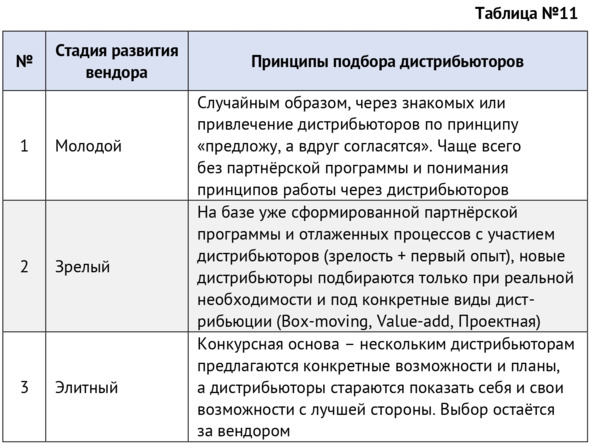

На разных стадиях развития вендоры подходят к выбору своих дистрибьюторов по-разному. Условно можно выделить три стадии:

1. Молодой вендор – яркая потребность в развитии продаж, обычно на фоне общей незрелости в проведении продаж через дистрибьюторов.

2. Зрелый вендор – есть зрелость в работе через дистрибьюторов, но объёмы продаж ещё невелики.

3. Элитный вендор – есть и зрелость в работе через дистрибьюторов, и объёмы продаж велики настолько, что требуются дополнительные дистрибьюторы для поддержки текущих продаж и стимулирования дальнейшего развития.

В зависимости от стадии применяются разные принципы подбора дистрибьюторов. Это связано со степенью осознанности и готовности описать те задачи, которые вендор готов поставить перед дистрибьюторами (см. таблицу №11).

Практика показывает, что молодые вендоры пытаются найти поддержку у дистрибьюторов, но на первых этапах чаще всего получают отказ в сотрудничестве. Связано это с тем, что при работе с молодыми вендорами большая часть нагрузки по продвижению, построению партнёрской сети и даже помощи в доработках продукта ложится на плечи дистрибьюторов. Для них это существенное вложение времени и иных ресурсов, которые должны монетизироваться со временем, иначе бизнес будет убыточном. А чтобы монетизация произошла, сам вендор должен быть стабилен, предсказуем и верен своим партнёрским взаимоотношениям с тем дистрибьютором, кто в него поверил.

К сожалению, известны случаи на российском рынке, когда молодые вендоры пользовались помощью своих первых дистрибьюторов, но через некоторое время, достигнув хорошей узнаваемости и первых значительных продаж, бросали их на этапе возврата инвестиций и неоправданных ожиданий заработать. Контрактные обязательства в этих случаях не помогли.

Так как же выбирать дистрибьюторов?

Прежде всего нужно опираться на виды и объёмы бизнеса.

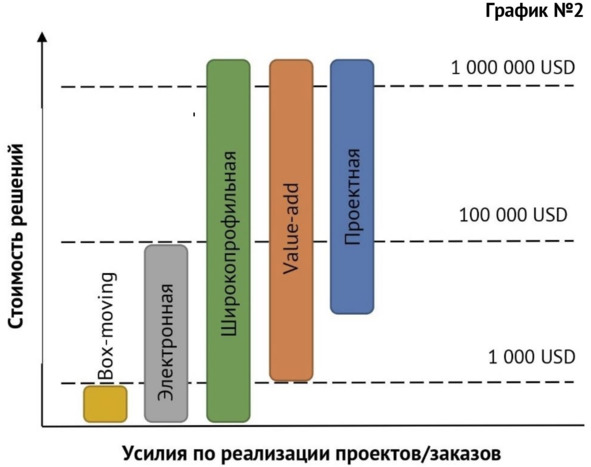

Например, если вендор подбирает дистрибьютора под поставки программного обеспечения, то можно оттолкнуться от рекомендаций на базе средней стоимости своего решения согласно приведённому графику №2 (график ориентировочный, цифры не абсолютные).

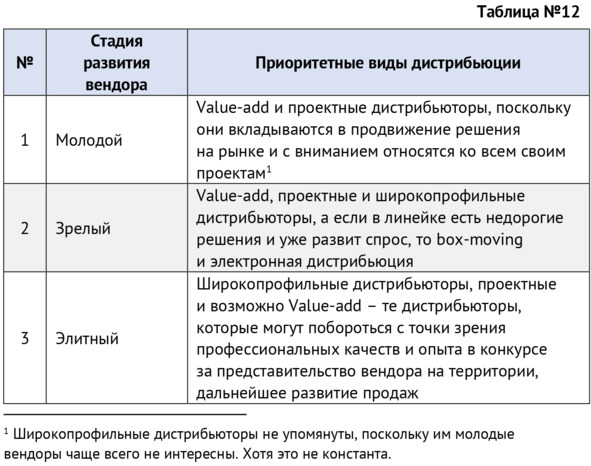

В зависимости от стадии развития вендора приоритеты при выборе дистрибьюторов могут быть разными. Подробнее в таблице №12.

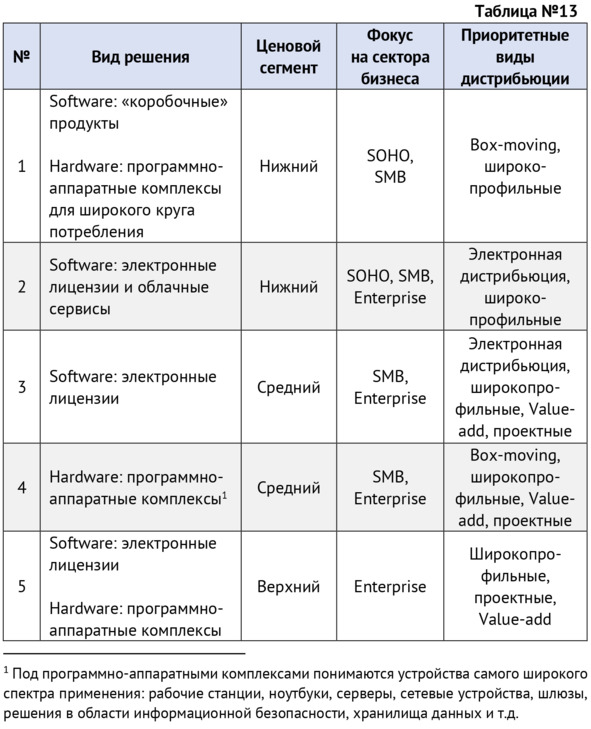

При выборе дистрибьютора правильно отталкиваться и от того, какое именно решение планируется продавать (дороговизна и сложность установки/настройки), а также в какой сектор бизнеса (SOHO, SMB, Enterprise) целится вендор. Подробнее в таблице №13.

Когда вендор задаётся вопросом, сколько именно дистрибьюторов ему нужно для наиболее эффективных продаж на территории, к сожалению, устоявшихся методик расчёта нет. Но есть несколько подходов с фокусом на:

1. Объём бизнеса: ориентировочный расчёт возможных объёмов на основе данных о количестве населения и городов-миллионников в выделенной территории. Пример приведён в главе «Оценка потенциального бизнеса в регионах».

2. Множество дистрибьюторов: чем их больше на выделенной территории, тем быстрее будут развиваться продажи через партнёров. В теории всё верно, но в жизни подход даёт сбой, поскольку дистрибьюторы болезненно относятся к излишней конкуренции и делают таких вендоров в своей линейке низкоприоритетными. На практике с таким подходом основные продажи генерируют сами вендоры.

3. Одного дистрибьютора: один эксклюзивный или мастер-дистрибьютор на регион. Подход действительно работает и мотивирует дистрибьютора вкладываться в развитие бизнеса. Также удобно, когда все проекты и платежи идут через конкретную группу людей. Однако есть риск на начальном этапе не распознать, что дистрибьютор не выставил должный максимальный приоритет, и через полгода-год прийти к негативным результатам со слабой воронкой проектов и невыполнением плана продаж.

4. Конкуренцию: она обязательно должна быть, поэтому необходимо авторизовать минимум двух дистрибьюторов в каждой территории. Такой подход тоже отлично работает, но тут важно найти баланс и не прийти к негативным последствиям, описанным в подходе №2.

5. Универсальность: внимательный и осторожный просчёт, исходя из множества факторов и реальных потребностей. Просто и ничего лишнего.

Важно помнить, что правильным будет тот подход, который станет работать достаточно эффективно и позволит реализовать поставленные планы.

§3.7.3. Процесс добавления новых вендоров в линейку решений дистрибьютора

Процесс выбора вендоров, которые по характеру своих решений и принципам ведения бизнеса хорошо вписываются в линейки тех или иных дистрибьюторов, остаётся на стороне определённых сотрудников. Они следят за наиболее интересными перспективными вендорами по выделенным направлениям, стараются иметь контакты с представителями вендорских компаний и бывать на тех мероприятиях, где они выступают и участвуют со своими стендами.

Тема выбора вендоров дистрибьюторами совершенно не описана ввиду того, что чаще всего вопросы партнёрства решаются на уровне персональных контактов отдельных сотрудников и в рамках конкретных потенциальных проектов, когда уже есть возможный заказчик.

Редко, но всё же бывает, когда вендор начинает работать в новом регионе и устраивает конкурс среди ведущих дистрибьюторских компаний за возможность стать их авторизованным дистрибьютором. В таких конкурсах в качестве аргументов могут выступать эффектность презентации о дистрибьюторе, содержимое заполненных анкет, а также готовность реализовать как можно больший план продаж на 1-2-3 года вперёд.

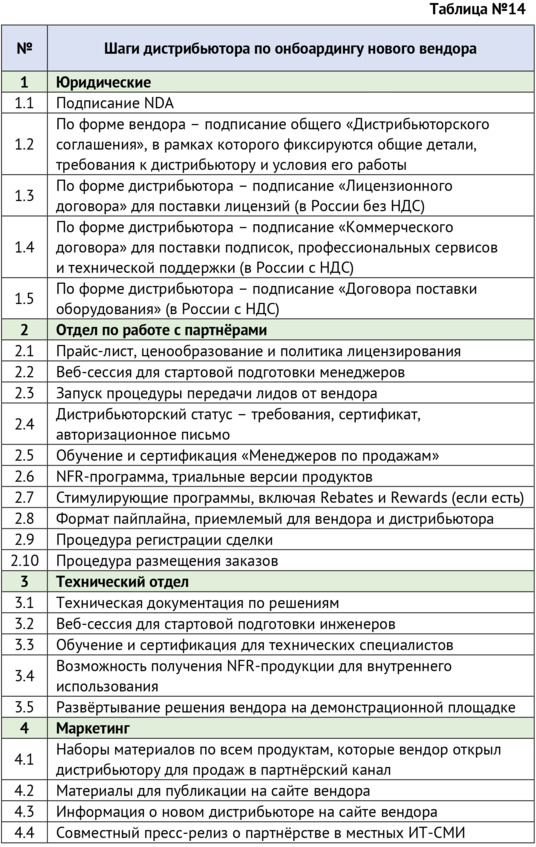

Процесс добавления нового вендора и его решений в собственную линейку продуктов принято называть термином «онбоардинг» (от англ. onboarding, что дословно переводится как «адаптация»). Онбоардинг по сути – это набор шагов по нескольким направлениям, которые необходимо сделать для полноценного продвижения новых решений в собственный партнёрский канал (см. таблицу №14).

Данный список не исчерпывающий, но содержит в себе основные вопросы для проработки с каждым новым вендором.

Дистрибьюторский договор обычно готовится на языке вендора или на одном из языков международного общения. Именно в нём прописываются все основные условия сотрудничества, включая коммерческие. Содержание этого договора чаще всего подпадает под жёсткие требования коммерческой тайны, запрещено его показывать кому-либо.

Если вендор зарубежный, то «Лицензионный договор», «Коммерческий договор» и «Договор поставки оборудования» обязательно идут со стороны дистрибьютора и должны учитывать местную специфику, требования ФНС, ФТС и банков. Это важно, чтобы в дальнейшем избегать сложностей с задержкой грузов и банковских транзакций.

Поскольку указанные три договора скорее всего будут предоставляться в местные учреждения как основание для проведения банковских транзакций и поставок, то их сразу нужно делать на двух языках (русском и родном языке для вендора), а также с учётом того, что эти договоры не должны подпадать под жёсткие требования коммерческой тайны.

Вопросы отдела по работе с партнёрами и технического блока необходимы для дистрибьютора, так как работа с партнёрами всегда строится на собственной компетенции и на основании подтверждённого дистрибьюторского статуса. Дистрибьютор первым должен выполнить требования вендора по авторизации и быть готовым к предметному общению с партнёрами, стать локальным центром компетенции.

Глава 4. Оценка потенциального бизнеса в регионах

Прежде чем начинать работать в новых территориях и/или заключать соглашения с дистрибьюторами, необходимо сделать оценку бизнеса и того, насколько данный шаг станет привлекательным для всех сторон: вендору, дистрибьютору (или дистрибьюторам), а также партнёрам.

Оценивать потенциал бизнеса в регионах можно по-разному, и мне близко видение Максима Николаевича Горбачёва1, который предлагает выделять пять вариантов:

• по численности населения (количество потенциальных потребителей);

• уровню личного совокупного дохода;

• ёмкости рынка, которая обычно считается по формуле: «Производство + Экспорт – Импорт»;

• стоимости доставки продуктов в регион (логистика);

• региональным особенностям дистрибьюции.

По первым пунктам всё достаточно просто и понято, можно опираться на публичную статистику. Стоимость доставки очень важна, когда вы поставляете оборудование и нужно использовать отдельную стратегию с местными складами и подменным фондом. А вот под региональными особенностями дистрибьюции понимается особая важность отдельных населённых пунктов, когда крупный региональный центр является «воротами» для распределения продукции по соседним областям. Примеры:

• Город Новосибирск является открытой региональной зоной в Сибирском регионе. Из Новосибирска товар может попадать в Барнаул, Томск, Кемерово и Новокузнецк, поскольку они находятся на расстоянии 200—300 км от столицы Сибирского федерального округа. В то же время город Красноярск, который находится на расстоянии 800 км от Новосибирска, является закрытой региональной зоной, и через него продукция распределяется только по Красноярскому краю.

• Минск как столица является открытой региональной зоной для всей Республики Беларусь.

• Казахстан имеет три открытые региональные зоны, поскольку формальной ИТ-столицей является город Алматы, Астана – это город для работы с государственными структурами, а город Атырау – место концентрации нефтегазовых компаний.

Оценка территорий по численности – самый простой и доступный для восприятия метод, который используется довольно часто.

Численность населения стран СНГ2 по данным Национальной статистической службы и UN Population Division на 2021—2022 года (см. таблицу №15).

Что показывают нам эти данные?

• По численности населения рынок стран СНГ (за исключением России) – это всего лишь 42%. А по реальным закупкам – примерно 20—30% от рынка России.

• По размерам рынков можно расставлять приоритеты и порядок развития продаж на данных рынках.

Взглянем на эти территории с ещё одной стороны: по городам-миллионникам (города, в которых живёт минимум один миллион человек), поскольку это места концентрации людей и бизнеса, именно там наиболее высокая вероятность найти потенциальных клиентов с выделенными бюджетами или готовностью их выделить под ИТ-решения.

Список городов-миллионников в Российской Федерации3 приведён в таблице №16.

Список городов-миллионников и столиц на постсоветском пространстве, за исключением Прибалтики,4 приведён в таблице №17.

На что стоит обратить внимание:

• Города-миллионники, по сути, это открытые региональные зоны, то есть ворота к продажам в их регионах.

• Центры, приведённые в таблице №17, стоит использовать в своих планах развития. В каждом из них нужно найти лояльных партнёров (для начала 1-го, затем 3, затем 10 и т.д.), а также подобрать дистрибьютора (ов), кто работает со всеми этими регионами.

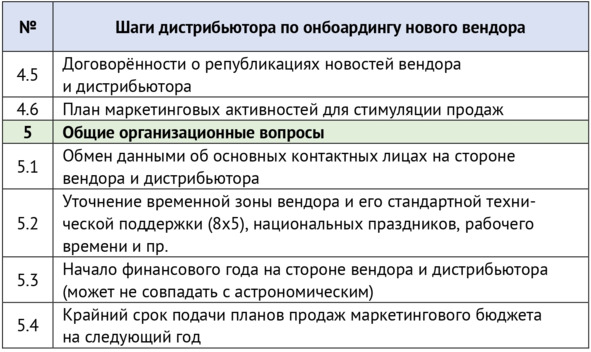

В некоторых российских компаниях с партнёрскими каналами продаж при распределении зон ответственности между менеджерами используют разделение по федеральным округам, что также имеет своё удобство (см. таблицу №18).

Данные о федеральных округах, используемые в работе с партнёрами, приведены в таблице №19.

Эти параметры показывают, что надлежит учитывать разницу в часовых поясах. Не совсем удобно и корректно звонить из Москвы в дневное время на Дальний Восток, где уже поздний вечер или ночь. Менеджерам, ответственным за конкретные федеральные округа, для увеличения эффективности рекомендуется учитывать рабочие временные окна, а также сдвигать свои рабочие графики в ту или иную сторону. Например, «жаворонкам» стоит отдавать в работу восточные территории, а «совам» – более западные.

Следует работать и на тех территориях, где мало населения или вообще нет городов-миллионников, поскольку обычно там есть специальные программы развития, о которых стоит узнать и подстроиться под закупки в рамках этих программ.

Вышеописанное по территориям позволяет понять, где и как расставить приоритеты, в дальнейшем выйти на выработку собственной стратегии развития продаж в регионах (подробнее в следующей главе). Однако не стоит забывать, что потенциальный бизнес нужно оценивать и в деньгах: размер рынка в целом, а также та его доля, к которой стоит стремиться в этом и в последующих годах. Чем более конкретные цифры, тем больше понимание целеполагания, тем больше шанс прийти к успеху.

Оценка потенциального бизнеса в регионах на примере.

Рассмотрим работу российской компании-разработчика решения класса SIEM (система управления информационной безопасностью и событиями безопасности). 2022-й год подходит к концу. Открытая статистика показывает, что в 2022-м году объем сегмента SIEM-систем в России составил 13,3 миллиарда рублей, при этом рынок за год увеличился на 30%. Таким образом:

1. Предполагается, что рост будет продолжаться на прежнем уровне. В 2023-м году объем сегмента SIEM-систем составит уже 17,3 миллиарда рублей.

2. Планируется, что в течение 2023-го года можно захватить 5% рынка SIEM. В деньгах это составит около 865 миллиона рублей.

3. Декомпозируется первичный план продаж по регионам, он приведён в таблице №20.

4. Оценивается средний объём типовой сделки на SIEM-решение. Он составит примерно 5 миллионов рублей. Значит, таргет на 2023-й год: 865 / 5 = 173 сделки.

5. Формируется соответствующая воронка продаж под 173 сделки, которые должны случиться. Обычно считают соотношение 1 к 10 (одна реализованная сделка к десяти проектам, взятым в разработку). Существуют методы, когда процент эффективности можно повысить до соотношения 1 к 5 или даже 1 к 2. Но в данном примере используется типовое соотношение: 1 к 10. Получается, что на вход воронки продаж нужно получить 1 730 проектов.

6. Генерируется необходимый объём проектов, а для этого нужна большая партнёрская сеть. Считать количество партнёров можно по-разному, но в расчётах стоит учитывать три подхода:

6.1. В каждом городе-миллионнике и регионе должно быть минимум 3 активно работающих партнёра. Таким образом, в активе 16 городов-миллионников +2 федеральных округа без городов- миллионников. Итого: 18. Это значит, что минимальное количество активно работающих партнёров должно составить 18*3 = 54.

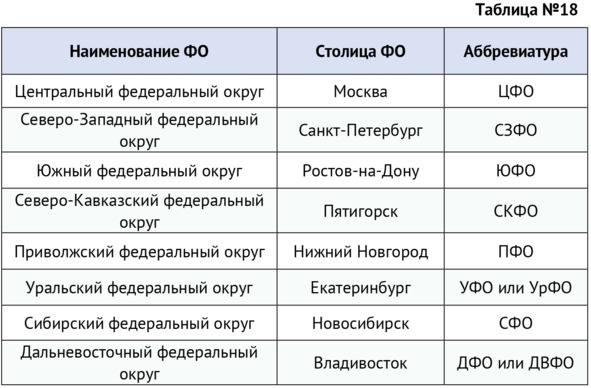

6.2. По правилу Парето, которое применимо к сфере работы с партнёрами, реальные проекты будут приносить только 20% партнёров, а остальные 80% будут оставаться пассивными. Значит, если 54 партнёра – это 20%, то нужно целиться в привлечение 270 авторизованных партнёров.

6.3. До процесса авторизации, в зависимости от условий партнёрской программы, доходит каждый 5-й партнёр, а в более «тепличных условиях» – каждый третий или даже второй. Будем считать, что на создание «тепличных условий» мало времени и нужно захватывать рынок, поэтому для реализации планов потребуется пообщаться с 270*5 = 1 350 партнёрами и постараться втянуть их в свою орбиту для совместного бизнеса.

7. Подбирается команда менеджеров, которые будут вести проекты, контролировать их жизненный цикл и доводить до продажи. Обычно при правильно построенной работе один менеджер может одновременно вести до 200 партнёров и/или контролировать до 100 проектов. При бо́льшем объёме эффективность сильно размывается, менеджер начинает допускать слишком много ошибок. При меньшей нагрузке эффективность реализации проектов повышается, поскольку проектам уделяется больше внимания. Исходя из средних цифр, для работы с таким объёмом проектов потребуется ~18 менеджеров.

Далее план можно декомпозировать в глубину и детализировать ровно настолько, насколько потребуется. Приведённый пример также можно использовать в любой интересующей области.

Здесь применима гениальная фраза из мультфильма: «Лучше один день потерять, но потом за 5 минут долететь». Лично для меня всегда был эталоном успешный проект японской компании по строительству небольшого города в пустыне на берегу моря. На проектирование потребовалось 1,5 года, а на реализацию – всего полгода. При этом все операции и прогресс строительства объекта полностью контролировались, вплоть до закручивания каждого конкретного болта. Технологии управления проектами при правильном применении сильно повышают шансы реализации сделок в сфере ИТ. Подробнее об этом можно узнать в разделе 16.1. «Управление проектами».

Глава 5. Основные стратегии и тактики развития в регионах

Термины «стратегия» и «тактика» берут своё начало в военной сфере, а именно из трактата Сунь Цзы «Искусство войны». С тех пор они применяются в самых разных областях, в том числе и в бизнесе. Для управления армией партнёров просто необходимо разобраться в этих терминах.

Стратегия – план действий, которого нужно придерживаться для достижения некоей конечной цели. Стратегия помогает формулировать долгосрочные цели и пути их достижения.

Тактика – отдельные шаги и действия, которые помогут выполнить стратегический план. В контексте бизнеса под тактикой подразумеваются конкретные действия команд по реализации инициатив, изложенных в общей стратегии.

Тактики и стратегии часто путают. Однако это происходит не намеренно, а по причине того, что стратегии формулируют люди, находящиеся на разных уровнях глобальной схемы планирования. Например, эксперты в области работы с дистрибьюторами могут вырабатывать собственную стратегию взаимодействия с дистрибьюторами, а маркетологи – стратегию в области маркетинга. Но для того, кто планирует развитие рынка на более высоком уровне, эти стратегии будут рассматриваться как локальные, в виде отдельных тактик по конкретным направлениям.

Также встречаются ситуации, когда на уровне вендоров используются интуитивные тактики, поскольку нет знания возможных вариантов, и выбор происходит сам собой: потому что другие вокруг так делают. В этом плане очень показательной является история §18.9. «А так можно было?».

Учитывая, что в направлении продаж через партнёров есть ограниченное количество вопросов, по которым уже существуют свои локальные тактики, нужно зафиксировать их основные варианты, что позволит получить вполне реальный инструмент для выработки осознанной стратегии.

Любая такая стратегия должна дать ответы на два принципиальных вопроса:

1. Какой объём бизнеса и за какое время необходимо получить?

2. Каким образом и с помощью чего будет наполняться воронка продаж?

Когда есть цель, тогда уже можно определить, какие тактики позволят прийти к результату наиболее эффективно. Например, стоит задача захватить часть рынка всего за 1 год. Срок может повлиять на выбор тактики: продавать клиентам напрямую или через партнёров. Потому что если двигаться через партнёров, то этого срока скорее всего хватит лишь на то, чтобы привлечь некоторое количество новых партнёров, обучить их и выйти на воронку с проектами. Продажи за такой короткий срок через новых партнёров будут минимальными. Но если приложить усилия для развития своего отдела продаж клиентам напрямую и (с оказией) через партнёров, то выполнить план продаж на базе собственного центра компетенций вполне реально, хотя это и потребует много ресурсов.

Конец ознакомительного фрагмента.