Полная версия

Финансовый менеджмент. Для руководителей

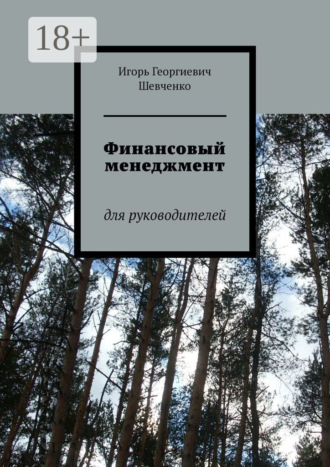

Удельный вес долга=Долги/Активы

Для текущего года этот показатель равен: 13,852/51,262=0,27. То есть, в каждом рубле ресурсов содержится 27 копеек заемного капитала.

Как видно из таблицы, имеет место тенденция снижения удельного веса долга. Это означает и снижение рисков бизнеса. Проблема в том, что риски и прибыльность бизнеса идут рука об руку. Большой прибыли без большого риска не бывает. Низкий риск связан с низкой прибылью. Таким образом, коэффициент удельного веса долга не должен быть слишком большим. В этом случае лавина рисков похоронит фирму. Слишком малый коэффициент означает недополученную прибыль и отсутствие развития.

Коэффициент удельного веса долга имеет выраженную отраслевую природу. Для торговли и банковской сферы 75%, иногда бывает и 97%. Но это уже прогулка по канату, повезет немногим. Для промышленности верхняя граница коэффициента 50%, нижняя 10%. В нашем случае торговая фирма имеет удельный вес долга характерный для промышленности. И это плохая примета!

Фирма не развивается и испытывает дефицит новых проектов. А когда не знаешь куда идти, начинаешь верить в чудо. В роли которого выступает проект интернет-торговли.

Складывается странная ситуация: фирма прибыльная, накапливает собственный капитал, который вытесняет капитал заемный. Денег девать некуда. Но есть дефицит новых проектов. И вот новый проект предполагается финансировать за счет эмиссии, то есть чужими деньгами. Со своими сначала разберитесь, господа!

У меня учились два слушателя из нефтедобывающей компании. В один прекрасный момент они решили организовать свой бизнес по производству одноразовой посуды. Время от времени такие идеи возникают у слушателей Академии. Для получения стартового капитала они обратились в банк за кредитом. Но оказалось, что в этом случае они будут работать не на известного олигарха, а на выплату банковских процентов. Как говорится хрен редьки не слаще.

Тогда начинающие бизнесмены сделали своё «народное» IPO: организовали акционерное общество и продали свои акции среди друзей и знакомых. Так был сформирован первоначальный капитал, и проект стал реальностью.

Эмиссия хороша, когда есть идея, но нет денег. Здесь с точностью наоборот: деньги есть, с идеями туго.

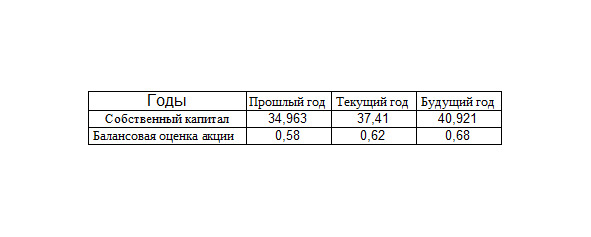

Следующий коэффициент – балансовая оценка акции. Определяется по формуле:

Собственный капитал/Количество акций

В нашем случае, для текущего года балансовая оценка акции равна: 37,410/60=0,62 доллара. Если фирма обанкротится, то владелец одной акции получит компенсацию равную балансовой оценке акции. Своего рода страховое возмещение на самый крайний случай.

Рассчитаем балансовую оценку акции для прошлого и планового года:

Имеет место тенденция роста балансовой оценки акции, что снижает риски для стратегических инвесторов. Делает фирму привлекательной для долгосрочного привлечения капитала.

А как рынок оценивает перспективы предприятия? По условию кейса – негативно. Рыночная цена акции снижается. Когда биржевая тенденция овладевает массами, тренды получают механизм саморазвития. Акции растут сегодня, потому что росли вчера. И падают, потому что вчера было падение. То что в течение года акция падала, позволяет сделать предположение о продолжении падения в плановом году. И в это время предприятие собирается выпустить на рынок дополнительное количество акций! Предложение увеличится, и рыночная цена упадет ещё больше.

Теперь собираем пазлы в единую картину. Бизнес хороший. Развиваться лениво, денег и так хватает. На фирму с интересом смотрит стратегический инвестор. Цена акций на бирже упала ниже плинтуса. Что будет делать стратегический инвестор? Правильно, скупит контрольный пакет и поменяет горе-команду менеджеров. Что собственно и произошло в реальной жизни…

Задачи для самопроверки

Задача 1

Оборачиваемость активов 1,8. Рентабельность активов 9%. Какую величину составляет рентабельность продаж?

Задача 2

Рентабельность активов выросла на 5%, оборачиваемость активов на 15%. На сколько процентов выросла рентабельность продаж?

Задача 3

Долги предприятия 250 млн. рублей, рентабельность собственного капитала 15%, а его величина в 2 раза больше долговых обязательств. Найдите величину рентабельности активов.

Задача 4

Собственный капитал вырос на 10 млн. рублей. Долги сократились на 2 млн. рублей.

На сколько изменились активы предприятия?

Задача 5

Собственный капитал предприятия на начало года 70 млн. рублей. Собственный капитал предприятия на конец года 80 млн. рублей. Продажи за год составили 200 млн. рублей. Найдите рентабельность продаж.

Глава 2. Денежные потоки

2.1 Формула капитала

Являются ли деньги в Вашем кармане капиталом? В чем отличие 1000 рублей в Вашем кармане от 1000 рублей в сберкассе? В том, что деньги в банке дают возможность получить дополнительный доход за промежуток времени. Простое средство обмена, обслуживающее движение товаров и услуг, превращается посредством ссудного процента в самодвижущуюся, возрастающую во времени субстанцию – деньги превращаются в капитал.

Если отбросить в сторону словесную эквилибристику, капитал – это возрастающие во времени деньги, а его необходимый атрибут – процентная ставка, характеризующая скорость данного процесса. Если процентная ставка равна нулю – движение капитала прекратилось. Он, подобно деревьям зимой, впал в летаргический сон, временно «умер», вернулся в своё исходное состояние. Снова стал просто деньгами.

Обозначим деньги, которым мы даем высокое предназначение стать капиталом, переменной Ko

Конец ознакомительного фрагмента.

Текст предоставлен ООО «Литрес».

Прочитайте эту книгу целиком, купив полную легальную версию на Литрес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.