Полная версия

Парадокс долга. Новый путь к процветанию без кризиса

Ричард Вейг

Парадокс долга. Новый путь к процветанию без кризиса

«Частный долг является необходимым и позитивным элементом экономики. Это один из основных компонентов роста, торговли, прибыли и инвестиций. Долг – это созидатель и разрушитель, герой и антигерой».

«Долг, особенно частный, представляет собой недооцененную и неправильно понимаемую, но при этом мощную экономическую силу, и поэтому методы и анализ, представленные в этой книге, можно считать дебютом новой дисциплины – экономики долга, которая может помочь нам эффективнее управлять экономикой в будущем. По мере того как мы – как общество – будем лучше понимать суть долга, появится возможность более точно прогнозировать экономические тенденции, предсказывать финансовые кризисы, формировать политические решения, понимать, как растет национальное богатство и, следовательно, как бороться с неравенством».

Ричард ВейгВ сущности, все модели неправильны, но некоторые из них полезны[1].

Джордж Бокс и Норман Дрейпер, 1987[2]Richard Vague

THE PARADOX OF DEBT

A New Path to Prosperity Without Crisis

Originally published in The UK by Swift Press, 2023

All rights reserved including the rights of reproduction in whole or in part in any form.

Published by arrangement with The Van Lear Agency LLC via Randle Editorial & Literary Consultancy

Научный редактор, к. ю. н., доцент; арбитр и независимый эксперт в сфере частного права Денис Микшис

Предисловие к русскому изданию доцента кафедры макроэкономической политики и стратегического управления экономического факультета МГУ им. М. В. Ломоносова Олега Буклемишева

© Richard Vague, 2023

© Поникаров Е. В., перевод на русский язык, 2023

© Издание на русском языке. ООО «Издательская группа «Азбука-Аттикус», 2024

Азбука Бизнес®

Предисловие к русскому изданию

Пронизывая буквально все сферы экономической деятельности на протяжении тысячелетий человеческой истории, долг по-прежнему заметно влияет на нашу повседневную жизнь. Но эффекты его использования двойственны, и именно этот парадокс вынесен в заглавие книги. Часто долг играет созидательную роль, позволяя индивидам и фирмам свободно распоряжаться финансами, преодолевая их текущие ограничения, и подобно машине времени перемещать денежные средства между настоящим и будущим. В свою очередь, государственный долг является естественным источником мобилизации масштабных ресурсов для решения множества насущных общественных проблем – от поддержания жизнедеятельности миллионов людей в период остановки экономики в пандемию до финансирования программ декарбонизации для борьбы с глобальным потеплением.

Нельзя забывать, что рынок всегда имеет две стороны: помимо заемщиков, на нем действуют кредиторы, – и среди них банковские вкладчики, держатели пенсионных сбережений, а также другие мелкие и крупные инвесторы, заинтересованные прежде всего не в краткосрочном выигрыше, а в устойчивых процентных поступлениях, а в конечном счете – в сохранении долгосрочной стоимости своих активов. Долговая составляющая стабилизирует рискованные инвестиционные портфели и не дает им вывалиться в убыток, когда фондовые рынки испытывают резкие курсовые колебания.

Но одновременно жесткая конструкция долга может быть и источником катастроф – как личных, так и национальных, и даже глобальных. Не случайно ведущие мировые религии издревле негативно относились к ростовщичеству, порождавшему имущественное расслоение и долговую кабалу. Любые финансово-экономические кризисы неизменно несут на себе отпечаток болезненных долговых неурядиц, дефолтов и банкротств. Нельзя сказать, что мировым сообществом эти уроки игнорируются: в частности, макропруденциальная политика для предотвращения системных угроз, принятая на вооружение после разрушительного глобального финансового кризиса 2008–2009 годов (он подробно рассматривается в книге) всеми ведущими государствами, в значительной степени направлена как раз на воспрепятствование безудержного накопления долговой нагрузки.

Автор задается вопросом, а можно ли устранить или хотя бы смягчить долговой негатив? Он даже выдвигает целый ряд предложений, которые, по его мнению, могут быть полезны для остановки неуклонного роста бремени личной, корпоративной и государственной задолженности. Часть этих инициатив, несомненно, могут стать предметом для серьезного обсуждения – причем не только в контексте обсуждения нынешней ситуации в США (например, чрезмерных объемов студенческого или государственного долга). Так, вычет по процентным выплатам из налога на прибыль, неявно стимулирующий долговое финансирование и дискриминирующий использование собственного капитала, вообще говоря, не имеет под собой никаких серьезных рациональных обоснований (помимо многолетней традиции) и давно заслуживает, если не полной отмены, то, по крайней мере, сокращения.

Работа Р. Вейга представляет собой честную попытку осмыслить долговой парадокс на современном материале и предложить меры по ограничению его разрушительного потенциала. Впрочем, недостатки долга и долгового финансирования, несомненно, во многом являются продолжением их достоинств. И не факт, что попытки государств ограничить заемные возможности граждан и корпораций, а также смягчить положение наиболее уязвимых заемщиков посредством регуляторного вмешательства приведут к желаемому результату – замедлению опасного нагромождения долга и облегчению участи должников, неповинных в собственной неспособности платить – без ограничения позитивных эффектов долгового инструментария.

В конце концов, главное рыночное снадобье от спекулятивных излишеств, многократно усиливаемых эффектом долгового рычага, – дороговизна денег или высокие процентные ставки. Сегодня, похоже, настает время болезненного сдутия финансовых пузырей, сформированных благодаря дешевому долгу на рынках акций, недвижимости и других активов (тех же криптовалют) в период господства низких ставок в начале нынешнего столетия. Читателю предлагается самостоятельно сформировать позицию по вопросу необходимости и степени государственного вмешательства в рыночные механизмы, для чего книга «Парадокс долга» является своевременным и хорошим подспорьем.

Олег Буклемишев, доцент кафедры макроэкономической политики и стратегического управления экономического факультета МГУ им. М. В. ЛомоносоваВведение

В 2020 году, в самые мрачные часы мировой пандемии коронавируса, правительство США потратило 3 трлн долларов на спасение экономики страны – а в какой-то степени и мира. Эти денежные вливания привели к увеличению государственного долга США и, как следствие, к снижению благосостояния государства почти на всю эту устрашающую сумму, что стало самым значительным снижением с основания государства. Безусловно, такое неблагоприятное для «бухгалтерского баланса» страны событие должно было иметь масштабные негативные финансовые последствия.

Так что же произошло с благосостоянием домохозяйств за тот же год? Оно выросло. Причем не на 3 трлн долларов, влитых в экономику государством, а на умопомрачительную сумму 14,5 трлн долларов, что является крупнейшим зарегистрированным ростом активов домохозяйств в истории. В целом богатство страны – ее домохозяйств, предприятий и государства, вместе взятых, – увеличилось на 11 трлн долларов.

Как и почему произошел такой необычный рост?

Чтобы понять этот парадокс, нам необходимо найти ответы на некоторые фундаментальные вопросы экономики. Что такое деньги? Что такое долг? Что приводит к росту благосостояния? Зачастую сложнее всего ответить на самые базовые вопросы. Они кажутся обманчиво простыми, но на самом деле сложны и жизненно важны.

Чтобы разобраться с этими проблемами, я предлагаю новый подход к анализу экономических данных для США. Затем я рассматриваю эти данные в контексте общего объема мировых денег и задолженностей, сравнивая США с шестью другими крупнейшими экономиками мира: Великобританией (Соединенным Королевством)[2], Китаем, Францией, Германией, Индией и Японией. Это позволяет получить представление о функционировании экономики США и одновременно предлагает обобщенную модель работы большинства экономик – даже если какие-то детали меняются от страны к стране. Таким образом, мы не только узнаем, что послужило причиной роста активов домохозяйств в 2020 году, но и получим более глубокое понимание мировых экономических тенденций и их политических последствий.

СОВРЕМЕННОЕ СОСТОЯНИЕ ДОЛГАДаже случайному наблюдателю, скорее всего, известно, что за последние полвека долг США и других крупных развитых стран стремительно рос. Это относится как к государственному долгу, который пристально изучают множество экономистов и политиков, так и к долгу частного сектора, который исследуется в меньшей степени, но является неотъемлемой частью роста и здоровья экономики. Задолженность частного сектора включает в себя все, начиная от обеспеченных долгов по недвижимости[3], таких как кредиты на жилье и коммерческую недвижимость, и заканчивая личными долгами – например, задолженности по кредитным картам, кредиты на обучение и медицинские расходы, которые выплачиваются со временем.

Тенденция роста долга характерна не только для США. С 2001 по 2021 год, когда мировой валовой внутренний продукт (ВВП) вырос более чем в два раза, мировой долг утроился, достигнув 230 трлн долларов. При этом более 60 % (145 трлн) – долг частного сектора, а 85 трлн – государственный долг.

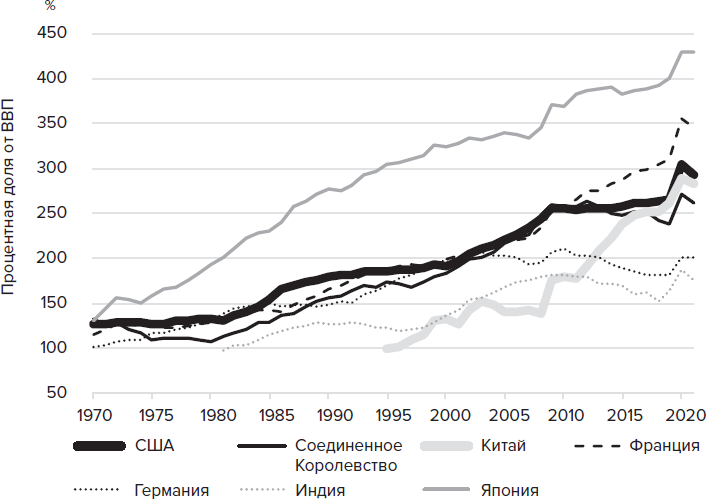

Рис. 0.1. Общий долг экономик «Большой экономической семерки», 1970–2021

По сути, за последние пятьдесят лет объем общего долга в процентах от ВВП существенно вырос во всех семи крупнейших экономиках мира. В совокупности на эти семь стран приходится 62 % (почти две трети) мирового ВВП и 75 % мирового долга. Для удобства я называю их «Большой семеркой»[4].

На рис 0.1 показано отношение общего долга к ВВП для стран «Большой экономической семерки» за период с 1970 по 2021 год. ВВП – это национальный доход и расходы, поэтому отношение долга к ВВП – это, по сути, отношение долга страны к ее доходу. Как высокое отношение долга к доходу вызывает беспокойство у какой-нибудь семьи, так и высокое отношение долга к ВВП, особенно долга частного сектора к ВВП, вызывает беспокойство в отношении экономики. Поразительной особенностью последних пятидесяти лет является неумолимый рост долга относительно ВВП для всех стран «Большой семерки».

Мировой долг сконцентрирован всего в двух странах: США и Китае. Часть долга, приходящегося на частный сектор, в значительной степени состоит из долгов по недвижимости. На рис. 0.2 показаны относительные величины общего долга стран «Большой семерки», а также относительные виды задолженностей – государственный долг по сравнению с ключевыми категориями частного сектора, например коммерческими долгами и задолженностями домохозяйств[5].

Рис. 0.2. Общий долг по странам и видам, 2021, в млрд долларов США

Эти экономические тенденции, безусловно, значимы, однако большинство экономистов – как и наиболее известные книги по экономике – уделяют мало внимания общему долгу. Политики и финансовые медиа также обходят вниманием общую величину долга. Либо роль долга в экономике отодвигается на второй план в пользу фокусирования на расходах и росте, либо обсуждение долга сводится исключительно к государственному долгу, когда игнорируется как размер, так и доля долга частного сектора. Но ведь частный долг гораздо больше государственного и поэтому должен вызывать большее беспокойство с точки зрения экономики. Изучение государственного долга без понимания роли частного подобно изучению сердца без понимания роли системы кровообращения[6]: да, оно полезно для устранения заболевания сердца, но если имеются более широкие проблемы с кровообращением, то это не вылечит пациента и не поможет ему выжить.

РАСПЛАТА ЗА ДОЛГВ этой книге я рассматриваю причины и последствия роста общего долга – государственного долга, который объединяется и анализируется совместно с частным долгом, а также объединяю изучение пассивов с изучением активов, которые в значительной степени состоят из долгов, причитающихся той или иной стороне. Это предполагает применение базовых правил финансового и хозяйственного учета к экономикам «Большой семерки». Хотя такой подход в экономической науке непривычен, он позволяет получить глубокое представление о сложных взаимосвязях, лежащих в основе экономики.

В деловом мире величины долга важны, но они являются лишь одним из элементов документа о финансовом состоянии компании – финансового отчета, который обычно называют бухгалтерским балансом[7]. Такой документ объединяет активы и пассивы бизнеса, демонстрируя чистую стоимость или капитал[8]; для получения полной картины финансового положения необходимо сравнить между собой активы и долги. В этом контексте, пожалуй, неудивительно, что в последние десятилетия деньги и долги росли с заоблачной скоростью: мировая денежная масса, составлявшая 16 трлн долларов в 2001 году, увеличилась до 82 трлн в 2021 году. При этом богатство[9] в целом росло быстрее, чем деньги и долг за тот же период.

К бухгалтерскому балансу добавляется не менее важный финансовый документ, который называется отчетом о финансовых результатах (или отчетом о прибылях и убытках); в нем отражаются доходы и расходы предприятия за определенный период времени. Отчет о прибылях и убытках и бухгалтерский баланс связаны между собой, так как увеличение чистой прибыли приводит к росту богатства. Оба эти документа обычно публикуют не реже одного раза в год.

Я взял экономические данные[10] по США в виде отчетов о прибылях и убытках и бухгалтерских балансов и проанализировал их для экономики США в целом и для каждого из ее основных подразделов, или макросекторов – домохозяйств, нефинансовых предприятий, финансовых учреждений, правительств и того сектора экономики, который представляет собой финансовые операции с «остальным миром» (ROW).

Экономическая статистика страны, по сути, представляет собой обычное суммирование всей финансовой информации по физическим лицам, предприятиям и организациям страны. Поскольку эти субъекты формально или неформально ведут документацию в виде отчетов о прибылях и убытках и бухгалтерских балансов, то рассмотрение этих показателей в совокупности – вполне подходящий и простой способ анализа экономического положения стран и мира в целом. Одни искомые данные получить легко, другие – сложнее, что отчасти объясняется более ограниченным интересом к документированию явлений, связанных с долгами частного сектора. Тем не менее я благодарен за то, что эти данные доступны. Именно благодаря значительным усилиям Федерального резервного банка США, Всемирного банка, Организации экономического сотрудничества и развития (ОЭСР), Банка международных расчетов (БМР) и других организаций мы с моими коллегами смогли провести представленный в этой книге анализ, который всего поколение назад был бы затруднительным, а то и вовсе невозможным.

По мере того как мы будем вместе совершать это уникальное экономическое путешествие, станет ясно, что долг, особенно частный, представляет собой недооцененную и неправильно понимаемую, но при этом мощную экономическую силу, и поэтому методы и анализ, представленные в этой книге, можно считать дебютом новой дисциплины – экономики долга, которая может помочь нам эффективнее управлять экономикой в будущем. По мере того как мы – как общество – будем лучше понимать суть долга, появится возможность более точно прогнозировать экономические тенденции, предсказывать финансовые кризисы, формировать политические решения, понимать, как растет национальное богатство и, следовательно, как бороться с неравенством.

НОВОЕ ПОНИМАНИЕ ДОЛГАЕсли отбросить специализированный инструментарий экономистов и воспользоваться традиционными привычными методами финансовых аналитиков и бухгалтеров, то можно обнаружить несколько вещей:

• Отношение долга к доходу в экономике почти всегда растет, что приводит к серьезным последствиям – как положительным, так и отрицательным.

• Деньги сами по себе создаются за счет долга.

• Для экономического роста необходимы новые деньги, а значит, и новый долг.

• Рост общего долга приводит к увеличению богатства домохозяйств и национального богатства или капитала. Основная часть богатства возможна только при наличии долга у других людей или организаций. Если богатство растет, должен расти и долг.

• В то же время рост долга приводит к усилению неравенства, в частности потому, что домохозяйства со средним и низким уровнем дохода несут непропорционально большую относительную долю долгового бремени всех домохозяйств[11]

Конец ознакомительного фрагмента.

Текст предоставлен ООО «Литрес».

Прочитайте эту книгу целиком, купив полную легальную версию на Литрес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

Это утверждение содержалось в книге Empirical Model-Building and Response Surfaces, которую авторы выпустили в 1987 году. Однако формулировка появилась еще в 1978 году в статье Джорджа Бокса “Robustness in the strategy of scientific model building” в сборнике Robustness in Statistics, а сама идея – еще раньше, в статье Бокса “Science and statistics” в журнале Journal of the American Statistical Association в 1976 году. (Прим. пер.)

2

В оригинале the UK («Соединенное Королевство»). В современной литературе наряду с официальным наименованием «Соединенное Королевство Великобритании и Северной Ирландии» (The United Kingdom of Great Britain and Northern Ireland) часто используется краткая форма «Соединенное Королевство» (the United Kingdom, the UK) или географическое понятие «Великобритания». (Прим. науч. ред.)

3

К данной категории долгов относятся кредиты, займы и другие формы денежных обязательств, обеспеченных залогом недвижимого имущества. (Прим. науч. ред.)

4

Автор вводит свой термин Big7 и имеет в виду семь крупнейших экономик мира (в порядке убывания): США, Китай, Япония, Германия, Великобритания, Индия, Франция. Не путать с неформальным международным клубом «Группа семи» (Group of Seven, G7), «Большой семеркой», в которую входят США, Великобритания, Франция, Германия, Канада, Италия, Япония. По тексту книги, чтобы не возникло путаницы, мы в основном переводим этот термин как «Большая экономическая семерка» или просто «семерка». (Прим. пер. и науч. ред.)

5

Для такого сравнения валюты других страны были конвертированы в доллары США по обменному курсу.

6

Уподобление денежного обращения кровообращению со времен книги Лилиенфельда La pathologie sociale («Социальная патология») (1896) стало общим местом политэкономии, и поколением позже Людвиг фон Мизес заметил, что такое сравнение «принесло экономической теории столько же пользы, сколько дало бы биологии уподобление крови деньгам, а кровообращения – системе денежного обращения» (Ludwig von Mises. Die Gemeinwirtschaft: Untersuchungen über den Sozialismus. Jena: Gustav Fischer Verlag, 1922; цит. по изданию: Мизес, Л. ф. Социализм. Экономический и социологический анализ. М., 1994. С. 186–187). (Прим. науч. ред.)

7

В этой книге я весьма специфически использовал некоторые экономические и финансовые термины. Среди этих терминов – «деньги», «капитал», «долг» и «бухгалтерский баланс». Я старался объяснить использование терминов, когда они вводятся в тексте. Читатели также могут обратиться к глоссарию в Приложении B.

8

Согласно принятой в России системе учета бухгалтерский баланс состоит из двух разделов: активов и пассивов, причем в составе первого выделяют оборотные и внеоборотные активы, а в составе последнего – капитал (например, уставный капитал юридического лица), резервы (например, банковский резерв на возможные потери по ссудам), а также долгосрочные и краткосрочные обязательства. (Прим. науч. ред.)

9

В данном случае автор подразумевает под «богатством» (wealth) т. н. «национальное богатство» – совокупность активов, являющихся собственностью индивидов или домашних хозяйств, за вычетом долговых обязательств. На макроуровне широко применяемым показателем общего богатства стран является показатель «реализуемого имущества» (marketable wealth), т. е. физических (недвижимость) и финансовых активов, обладающих относительно высокой ликвидностью. (Прим. науч. ред.)

10

Для сравнения балансов и отчетов о прибылях и убытках стран «Большой экономической семерки» мы с коллегами чаще всего использовали данные ОЭСР (Организации экономического сотрудничества и развития). ОЭСР собирает информацию от центральных банков всех стран и организует финансовые данные, используя Систему национальных счетов 2008 года – стандарт отчетности, опубликованный ООН, Европейской комиссией, Международным валютным фондом (МВФ) и Всемирным банком. Я также использовал данные Евростата, Национальной статистической службы Великобритании (ONS), некоторых коммерческих баз данных и других источников. Читателям следует с осторожностью относиться к статистике Народного банка Китая и Резервного банка Индии, поскольку центральные банки этих стран не являются независимыми от политических властей. Дополнительную информацию об источниках данных можно найти в Приложении A. Дополнительные инструменты для анализа, доступные онлайн, приведены в Приложении C.

11

Подробнее об этом см. в конце главы 3 настоящей книги, а также в книге французского экономиста Тома Пикетти «Капитал в XXI веке» (Le Capital au XXIe siècle) (2013, рус. перевод – 2015). Пикетти, опираясь на экономические данные по Европе и США за последние 250 лет, приходит к выводу о том, что концентрация богатства постоянно повышается и при этом не происходит какой-либо «естественной» коррекции. Он доказывает, что концентрация богатства будет возрастать, если уровень доходности капитала (r) выше, чем уровень экономического роста (g), что характерно для экономик с высокой долей фондовых рынков и вторичных финансовых инструментов. Пикетти основывает свою аргументацию на формуле, устанавливающей отношение между уровнем доходности капитала (r) (rate of return on capital) и уровнем экономического роста (g) (rate of economic growth), где (r) включает в себя прибыль, дивиденды, проценты, ренту и другие доходы на капитал; а (g) измеряется как прирост доходов (income) или выпуска продукции (output). Он утверждает, что в периоды, когда рост находится на низком уровне, богатство имеет тенденцию накапливаться быстрее от доходов на капитал, чем от доходов на труд, и тем самым концентрируется в руках т. н. «верхнего центиля», увеличивая неравенство. Таким образом, фундаментальный источник все большего неравенства богатства может быть выражен математическим неравенством: r > g. Чтобы решить эту проблему, им предлагается, в частности, перераспределение через прогрессивный всеобщий налог на имущество, как это практиковалось во Франции после Второй мировой войны. (Прим. науч. ред.)