Полная версия

Разумный трейдер. Полное руководство по прибыльной торговле акциями с помощью метода объема и цены

На биржах вся информация вводилась вручную, а затем передавалась на тикерные аппараты в брокерских конторах. С годами было изобретено сокращенное кодирование, чтобы как можно более кратко фиксировать подробности, но передавать всю необходимую информацию.

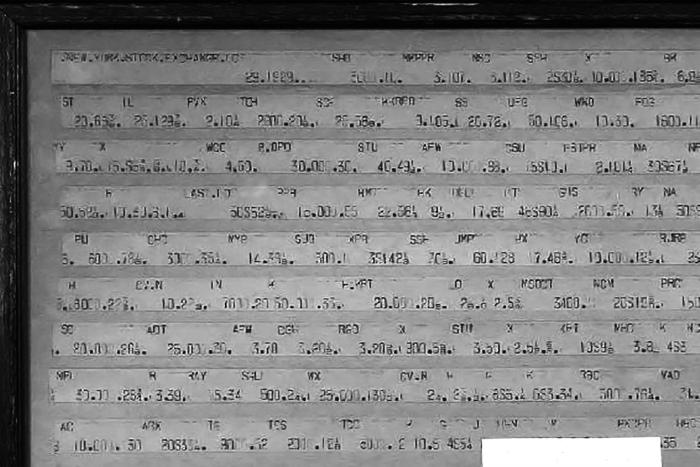

Рис. 1.11 – это, пожалуй, самый знаменитый или печально известный пример тикерной ленты, датированной утром 29 октября 1929 года, когда произошел крах Уолл- стрит.

Рис. 1.11. Тикерная лента обвала фондовой биржи на Уолл-стрит

Изображение на рис. 1.11 любезно предоставлено Музеем американских финансов, где можно увидеть оригинал.

В верхней строке указывается биржевой символ таких компаний, как Goodyear Tire (GT), United States Steel (X), Radio Corporation (R) и Westinghouse Electric (WX), с пометкой PR, показывающей, что продавались привилегированные, а не обыкновенные акции.

Ниже, во второй строке, указываются все цены и объемы торгов в сокращенной форме для ускорения процесса. Букву «S» часто использовали в котировочных ценах как пробел между количеством торгуемых акций и котировочной ценой, «S» значила то же, что и точка на ленте. Символ «SS» относился к небольшому числу акций, обычно менее 100. Наконец, в котировках часто не указывались нули, опять же ради скорости. Итак, если в примере выше найти US Steel (X), то в первой строке ленты мы увидим 10 000 акций по цене 185 3/4, а в конце ленты мы видим, что акции котировались по цене 2,5 1/2. Итак, 200 акций, но в такой день цена все еще составляла 185, или упала до 175, или даже 165, как это произошло со многими акциями.

Такую ленту знали и до тонкости понимали все знаменитые трейдеры. Как только они выучивали язык тикера, у ленты появлялась история, основанная на цене и объеме. Для долгосрочного анализа они представляли эту информацию в виде графика.

Что изменилось с тех пор? Честно говоря, очень мало.

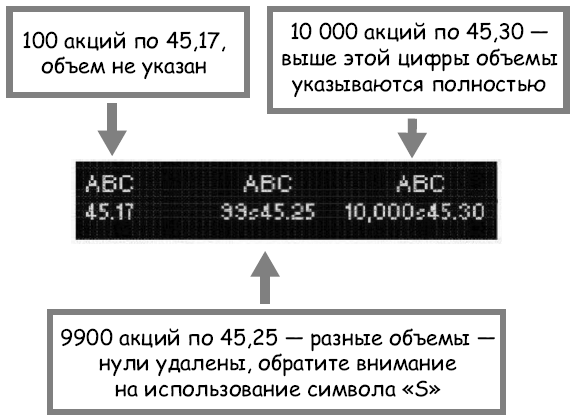

Нам повезло, мы используем графики, составляемые в электронном виде. Все движения цен и объемы поступают к нам секунда в секунду, тик-в-тик, но, чтобы показать, что тикерная лента все еще важна, ниже представлена более современная версия. Единственная разница в том, что это электронное изображение, но отображаемая информация та же самая.

Выглядит знакомо, не правда ли? И что же мы видим в этом очень простом примере на рис. 1.12?

Есть цена, которая выросла с 45,17 до 45,30, по-видимому, поддержанная большим объемом. На данном этапе мы не знаем, за какое время произошло изменение цены и являются ли объемы по этому инструменту низкими, выше среднего или высокими. А все это важные факторы.

Рис. 1.12. Электронный тикер

Хотя два примера похожи, есть одно ОГРОМНОЕ различие, и оно заключается во времени отображаемой информации. Можно только удивляться, как знаменитые трейдеры прошлого ухитрялись добиваться успеха, несмотря на задержки в данных на тикерной ленте, которые могли длиться от нескольких минут до нескольких часов. Сегодня вся наблюдаемая нами информация доступна в режиме реального времени, независимо от того, отображается ли она на электронном тикере, электронном графике или в экранном тикере с данными первого и второго уровней. Нам повезло, ведь нам сегодня торговать в разы легче.

Наконец, в этом введении в анализ объема и цены позвольте познакомить вас еще с одним из великих трейдеров, о котором вы, возможно, не так много знаете. Его наследие сильно отличается от наследия Доу, Ливермора и Уайкоффа, поскольку он был первым, кто разоблачил людей, которых сам же называл по-разному – «специалистами», «инсайдерами», и которых мы, возможно, назвали бы маркетмейкерами.

Ричард Ней (Richard Ney) родился в 1916 году, построив актерскую карьеру в Голливуде, стал известным инвестором, трейдером и писателем, раскрывавшим «внутреннюю кухню» фондового рынка, а также негласные соглашения между регулирующими органами, правительством, биржами и банками, которые допускали это. В этом отношении он был похож на Уайкоффа и как преподаватель стремился помочь мелким инвесторам понять, как устроена игра изнутри.

Его первая книга «Джунгли Уолл-стрит» (Wall Street Jungle) в 1970 году стала бестселлером по версии газеты New York Times, за ней последовали еще две – «Банда с Уолл-стрит» (The Wall Street Gang) и «Как выйти на рынок» (Making It In The Market). Их все объединяет одна основная тема, и, чтобы вы почувствовали колорит, позвольте привести цитату из предисловия к книге «Джунгли Уолл-стрит» сенатора Ли Меткалфа (Lee Metcalf):

«В главе, посвященной Комиссии по ценным бумагам и биржам, г-н Ней демонстрирует понимание тайных операций фондовой биржи. Операции контролируются в интересах инсайдеров, которые обладают специальной информацией и влиянием для получения прибыли от всех видов сделок, независимо от фактической стоимости торгуемых акций. Инвестор остается в стороне или является посторонним фактором. Фактическая стоимость акций, котирующихся на бирже, не имеет значения. Название игры – манипуляция».

Помните, что это слова современного сенатора, пишущего предисловие к книге. Неудивительно, что Ричард Ней считался защитником народа.

Книги Нея и сегодня есть в продаже, и они по-прежнему актуальны. Почему? Потому что все, о чем он писал, сегодня все еще происходит на всех рынках. И поверьте, я пишу не с точки зрения сторонника теории заговора. Я просто констатирую факт из жизни трейдера. Каждым рынком, на котором мы торгуем или инвестируем, так или иначе манипулируют. Это либо тайно делают маркетмейкеры на рынке акций, либо центральные банки на рынке Форекс, которые регулярно, а в некоторых случаях и весьма публично, проводят интервенции.

Однако есть нечто, что инсайдеры не могут скрыть. И это объем. Поэтому вы читаете эту книгу. Объем отражает деятельность. Объем раскрывает правду, стоящую за поведением цены. Объем подтверждает цену.

Позвольте привести заключительную цитату из «Банд с Уолл-стрит», которая, я надеюсь, прояснит суть, а также плавно подведет нас к следующей главе. В главе The Specialist's Use of the Short Sale («Как специалист использует короткие продажи») Ричард Ней пишет:

«Чтобы понять практику специалистов, инвестору надо научиться думать о специалистах как о продавцах, которые хотят продать определенный запас товаров по розничным ценам. Когда они избавляются от запасов на полках, то стремятся использовать свою прибыль для покупки большего количества товаров по оптовым ценам. Поняв эту концепцию, можно сформулировать восемь законов:

Как и продавцы, специалисты предполагают, что будут продавать в розницу то, что купили оптом.

Чем дольше специалисты остаются в бизнесе, тем больше денег они накапливают для покупки оптом того, что они затем хотят продать в розницу.

Расширение средств связи привлекает на рынок все больше людей, что ведет к увеличению волатильности цен, поскольку увеличивается соотношение спроса и предложения.

Чтобы покупать и продавать в огромных количествах, члены биржи ищут новые способы совершенствования методов продаж с помощью средств массовой информации.

Чтобы задействовать постоянно растущие финансовые ресурсы, специалистам приходится все больше снижать цены, чтобы избавляться от запасов.

На подъеме успехи должны быть более значительными, чтобы привлечь интерес публики к распределению постоянно растущих накопленных запасов.

Наиболее активным акциям, являющимся объектом ежедневных сделок, требуется больше времени для распределения.

В экономике случаются все более серьезные сбои, приводящие к инфляции, безработице, высоким процентным ставкам и нехватке сырья».

Так писал Ричард Ней, который в течение 1960-х, 70-х и 80-х годов правильно называл сменяющие друг друга пики и спады рынка. Он был бичом Комиссии по ценным бумагам и биржам и защитником мелких спекулянтов и инвесторов.

Таким образом, объем раскрывает истину, стоящую за цифрами. Независимо от того, торгуете ли вы на манипулируемых рынках, например на рынках акций или рынках Форекс, или на таких рынках, как рынки фьючерсов, где действуют крупные операторы, объем в мельчайших деталях отражает эти манипуляции и поток ордеров.

Маркетмейкеры на рынках акций не могут спрятаться, крупные банки, устанавливающие обменные курсы для валютных рынков, не могут спрятаться. На фьючерсных рынках, которые являются рынками чистой конкуренции, объем подтверждает цену и дает нам представление о спросе и предложении, а также о настроениях участников рынка и потоке ордеров по мере того, как крупные операторы приходят на рынки и уходят с них.

В следующей главе мы рассмотрим объем более подробно, но я начну со статьи, которую много лет назад написала для журнала Stocks and Commodities и которая перекликается с восемью законами Ричарда Нея. Это случилось задолго до того, как я познакомилась с Ричардом и его книгами, но сходство велико, и я привожу статью, чтобы еще раз подчеркнуть важность объема в трейдинге. Надеюсь, что донесла до вас суть, а если нет, то, возможно, следующая «притча» вас убедит!

Глава 2

Почему объем?

Главное – получать больше информации, чем другие, а затем правильно ее анализировать и рационально использовать.

Уоррен Баффет (1930–н. в.)Это статья, которую я много лет назад написала для журнала Stocks and Commodities и назвала «Притча дяди Джо». Я внесла несколько незначительных изменений, но суть статьи та же, как когда она была первоначально опубликована.

«Однажды после моего особенно неудачного торгового дня дядя Джо отвел меня в сторону и попытался утешить, приведя несколько неопровержимых фактов о том, как на самом деле работают рынки. Он рассказал такую историю.

Дело в том, что у дяди Джо была уникальная компания, благодаря чему он получал инсайдерскую информацию о том, как осуществляется управление движением цен на акции.

Его компания, Widgets & Co., единственная в штате продавала некие приборы и делала это по правительственной лицензии. Компания уже много лет их покупала и продавала. Приборы обладали внутренней ценностью, никогда не ломались, и в любой момент времени их количество в обращении оставалось практически стабильным.

Будучи весьма умным человеком с многолетним опытом управления бизнесом, мой дядя скоро посчитал, что просто покупать и продавать клиентам приборы – довольно скучное дело. Количество денег, которое он зарабатывал, покупая и продавая, было довольно небольшим, количество транзакций в день также было невелико.

Кроме того, он нес все текущие расходы по офису, складу и персоналу. Надо было что-то предпринять, чтобы улучшить положение.

Немного поразмыслив, он задался вопросом, а не сказать ли соседу, что эти приборы скоро будут в дефиците. Он знал, что сосед был ужасным сплетником, так что это было почти то же, что дать объявление в местную газету. Проверив склад, он также убедился, что его запасов хватит, чтобы удовлетворить любой возросший спрос.

На следующий день дядя встретил соседа на улице и небрежно упомянул о своих опасениях, попросив никому об этом не говорить. Сосед заверил его, что не произнесет ни слова и будет нем как рыба.

Прошло несколько дней, а продажи приборов оставались на прежнем уровне.

Но примерно через неделю продажи стали расти, и все больше людей приходило на склад, чтобы купить приборы в больших количествах. Казалось, план начинал работать, и все были довольны. Клиенты дяди были довольны, поскольку знали, что приборы скоро будут в дефиците, а значит, их стоимость возрастет. Дядя Джо был доволен, потому что продавал все больше приборов и с каждым днем зарабатывал все больше денег.

Затем он начал размышлять.

Учитывая, что все покупают приборы, что произойдет, если повысить цены? В конце концов, дядя Джо был единственным поставщиком, и спрос на тот момент был высок.

На следующий же день он объявил о повышении цен, но, поскольку его клиенты все еще считали, что скоро возникнет дефицит приборов, они продолжали покупать их все больше!

Шли недели, дядя продолжал повышать цены, но торговля шла хорошо. Некоторые наиболее проницательные клиенты начали возвращать приборы, получая прибыль, но дядя Джо не возражал, поскольку все еще было много желающих купить эти товары.

Все было в порядке, пока однажды дядя Джо с некоторой тревогой не осознал, что его склад значительно опустел. Он заметил, что объем продаж с каждым днем снижается. И решил продолжать повышать цены, чтобы все думали, что ситуация не изменилась.

Но возникла другая проблема. Первоначальный план оказался слишком хорош. Как, черт возьми, убедить всех клиентов вернуть ему приборы, чтобы он мог продолжать свой бизнес?

Несколько дней дядя Джо размышлял об этой проблеме и не находил нужного решения. Затем он снова совершенно случайно встретил в городе своего соседа. Тот отвел его в сторону и спросил, правдивы ли новые слухи. Спросив о слухах, дядя Джо узнал, что другая, гораздо более крупная компания по распространению этих приборов якобы открывает бизнес в этом районе.

Умный дядя Джо понял, что провидение преподнесло ему ответ на блюдечке. Притворившись удрученным, он признал, что слухи были правдивы и его бизнес сильно пострадает. Что еще важнее, приборы, скорее всего, резко упадут в цене.

Когда они расставались, дядя Джо посмеивался про себя над тем, что ему так повезло и он смог сообщить соседу полезную новость.

Через несколько дней у дверей его склада выстроились очереди покупателей, умолявших забрать их приборы. Поскольку приборы продавало так много людей, он быстро снизил цены, что побудило людей еще больше продавать приборы, пока они не обесценились!

Чем больше цены падали, тем больше покупателей поддавались давлению. Теперь дядя Джо выкупал огромное количество приборов. Через несколько недель панические возвраты закончились, так как мало у кого хватило смелости сопротивляться напору.

Теперь дядя Джо мог снова начать продавать приборы по прежним ценам со своего заполненного склада. Он не переживал, что несколько месяцев в торговле было затишье, поскольку быстро заработал много денег. Он мог позволить себе спокойно относиться к таким вещам. Накладные расходы покрывались, он даже смог выплатить сотрудникам солидную премию. Вскоре все забыли, как и откуда появились слухи, и жизнь вернулась в обычное русло.

Все было хорошо, но однажды дядя Джо задумался. Интересно, можно ли снова так поступить?»

Конечно, история дяди Джо, это вымысел. Она появилась до того, как я познакомилась с работой Ричарда Нея, но интересно, что мы оба используем одно и то же сравнение для описания инсайдеров, специалистов (членов фондовой биржи, зарегистрированных как специалисты по одному или нескольким видам ценных бумаг) или тех, кого большинство людей называют маркетмейкерами.

По моему мнению (и по мнению Ричарда Нея), это один из величайших парадоксов финансовых рынков. В то время как инсайдерские сделки со стороны частных лиц наказываются длительными тюремными сроками и крупными штрафами, то же самое внутри компании активно поощряется и лицензируется. Проблема для бирж и правительств заключается в том, что без маркетмейкеров, которые являются оптовыми торговцами на рынке и дают гарантию исполнения акций, рынок перестал бы функционировать. Когда мы покупаем или продаем на наличном рынке, наш ордер всегда исполняется. В этом заключается роль маркетмейкера. У них нет выбора. Они обязаны исполнять все ордера как на покупку, так и на продажу, а также соответствующим образом управлять своими книгами ордеров или товарными запасами.

Как говорит сам Ней, маркетмейкеры – это оптовики, не больше и не меньше. Они профессиональные трейдеры. Они лицензированы и регулируются, а также получают утверждение на создание рынка акций, которые вы хотите покупать и продавать. Обычно это крупные международные банковские организации, как правило, с тысячами или десятками тысяч сотрудников по всему миру.

Некоторые из них становятся известными, о других вы никогда не услышите, но у них есть общая черта – они зарабатывают огромные деньги. Что ставит маркетмейкера в такое уникальное положение, так это способность видеть обе стороны рынка. Другими словами, спрос и предложение. Положение на складе, если хотите.

Как и у дяди Джо, у них есть еще одно огромное преимущество – возможность устанавливать свои цены. Я не хочу, чтобы у вас сложилось впечатление, что весь фондовый рынок манипулируется. Это не так. В одиночку маркетмейкер не может манипулировать рынком.

Однако надо понимать, как они используют благоприятные возможности и различные торговые условия для манипулирования ценами. Они используют любую новость для изменения цен, независимо от того, адекватна она или нет. Задумывались ли вы когда-нибудь, почему рынки быстро реагируют на мировые события, которые не имеют к ним никакого отношения? Почему рынки падают при хороших новостях и растут при плохих?

Приведенное выше объяснение является чрезмерным упрощением, но принцип верен. На всех крупных биржах, таких как NYSE, AMEX и NASDAQ, есть специализированные компании, выступающие в качестве маркетмейкеров. Это такие фирмы, как Barclays plc (BARC) и Getco LLC, контролирующие торговлю акциями, которые часто называют Big Board (Нью-Йоркская фондовая биржа

Конец ознакомительного фрагмента.

Текст предоставлен ООО «Литрес».

Прочитайте эту книгу целиком, купив полную легальную версию на Литрес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

Примерно 620 000 рублей.