Полная версия

Ставка

ЦБ контролирует инфляцию при помощи двух инструментов – ставки, которая меняет баланс спроса и предложения на товары и товарную инфляцию, и денежной массы, которая может вызвать денежную инфляцию. Данная функция ЦБ называется денежно-кредитной политикой (ДКП). Мы будем называть её монетарной политикой, как это принято во всём мире. Основная её цель – борьба с инфляцией. Правило управления инфляцией очень простое. Как только появляются признаки и опасения, что она пойдёт вверх, то ЦБ повышает ставку и сокращает денежную массу, чтобы охладить спрос и снизить цены. И наоборот, как только инфляция идёт вниз, ЦБ опускает ставку и расширяет денежную массу, чтобы простимулировать спрос. ЦБ, управляя ставками, может существенно менять желание людей тратить. В среднем требуется 1—2 года, чтобы с помощью ставок привести инфляцию к целевому уровню. Горизонт планирования Банка России составляет 3 года.

В зависимости от того, какую монетарную политику выбирает ЦБ, различают голубиную и ястребиную. – мягкая денежная политика, при которой ЦБ снижает ставки и наполняет деньгами экономику, чтобы оживить её. Снижение ставки увеличивает спрос с помощью более дешёвых кредитов, мотивирует население делать выбор между накоплениями и затратами в пользу потребления. – ужесточённый вариант, при котором ЦБ поднимает ставки и изымает деньги из экономики, чтобы охладить её. Рост ставки снижает спрос на товары, разбивает порочный круг зарплатно-ценовой спирали и стерилизует излишнюю денежную массу у населения в высокодоходные депозиты. Такие меры носят контрцикличный характер, предотвращая существенные падения или охлаждая перегревы в экономике. Голубиная Ястребиная

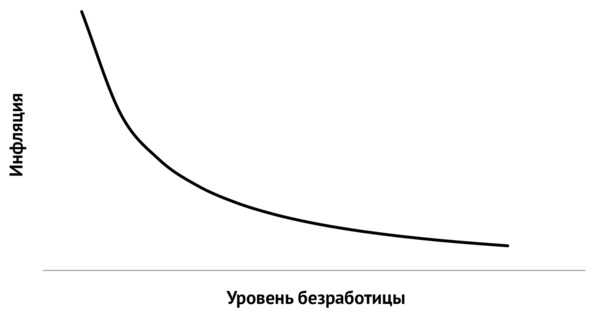

Кривая Филлипса

Во многих странах ЦБ преследует цель обеспечить не только ценовую стабильность, но и оптимальную занятость. При чём тут занятость населения? Зарплаты и инфляция связаны зарплатно-ценовой спиралью, поскольку именно доходы населения цементируют рост цен. Зарплаты, в свою очередь, представляют собой, по сути, цены на рынке труда. Эти цены корректируют спрос и предложение рабочей силы, так же как любого другого товарного актива или услуги. Если на рынке труда возникает дисбаланс и спрос на рабочую силу превышает количество доступных работников, то работодатели начинают повышать зарплаты, чтобы привлечь персонал. Рост зарплат, в свою очередь, цементирует и разгоняет инфляцию.

Помимо зарплатно-ценовой спирали, низкая безработица приводит к тому, что количество работающих людей увеличивается в абсолютном выражении, что усиливает платежеспособный спрос и, как следствие, приводит к росту цен. Высокая занятость является существенным проинфляционным фактором, который ЦБ не может обойти стороной и должен также контролировать.

В любой экономике существует естественный уровень безработицы. Сюда входят люди, которые уволились или были уволены с одной работы и находятся в поиске другой, те, у кого достаточно сбережений, чтобы отдохнуть или реализовать себя в чём-то другом, а также люди, не работающие по многим другим причинам. Естественный уровень безработицы особо не влияет на инфляцию. Безработица выше этого уровня уже сигнализирует о том, что в экономике есть проблемы и работы на всех не хватает, но это также не будет влиять на рост цен. Однако безработица, достигающая этого естественного уровня и опускающаяся ниже, приводит к тому, что компании начинают конкурировать за персонал, поскольку его физически недостаёт, а работники становятся более уверенными и требуют существенного повышения зарплат для перехода из одной компании в другую. Это приводит к тому, что во всех отраслях зарплаты начинают расти быстрее, чем производительность. Это, в свою очередь, приводит к инфляции. В таких случаях нужно охлаждать экономику и повышать ставки, поскольку она работает на завышенных оборотах, которые не могут быть обеспечены рабочей силой. Работы становится больше, чем населения, и работодатели начинают конкурировать за работников.

Подобно управлению денежной массой, невозможно филигранно управлять занятостью. Слишком много факторов на неё влияют. ЦБ может слишком перестараться и поднять ставки до такого уровня, что экономика просто остановится и начнёт уменьшаться. В таком случае безработица может подскочить до двузначных значений. ЦБ должен соблюдать баланс и регулировать ставку таким образом, чтобы поддерживать рост экономики и оптимальную занятость, которая не приводит к разгону цен. Поистине сложнейшая задача. Зависимость уровня безработицы и инфляции представлена в виде . кривой Филлипса

Кривая Филлипса

– Иллюстрация 5 Кривая Филлипса в общем виде, уровень

безработицы и инфляция в %

Идея кривой Филлипса достаточно проста и опирается на эффект зарплатно-ценовой спирали. При низком уровне безработицы переговорная позиция наёмных работников усиливается, и им становится легче требовать повышения зарплат в ответ на рост цен, что цементирует инфляцию быстрее. В результате у населения появляется больше денег, которые оно очень быстро потратит, что приведёт к инфляции. Чем круче кривая и ниже безработица, тем эффективнее работает спираль, которая перекладывает структурный и эпизодический рост цен в рост зарплат. Рост зарплат закрепляет рост цен, делая его перманентным. И так по кругу – спираль начинает раскручиваться.

При этом нужно понимать, что данная зависимость работает только в одном направлении: уровень занятости влияет на инфляцию, но не наоборот. Во второй половине XX века в США и в других странах звучали идеи, что можно снизить безработицу, разогнав инфляцию. Например, снизить ставку, увеличить государственные расходы или снизить налоги. Но эти идеи были ошибочны, поскольку такие решения приводят только к ещё бльшей инфляции и увеличивают безработицу. В следующих главах мы будем обсуждать это более детально. о

Поэтому обеспечение оптимальной занятости ставится в цели ЦБ наравне с обеспечением ценовой стабильности. Нельзя допускать низкой безработицы, поскольку она повышает эффективность работы зарплатно-ценовой спирали, так же как и нельзя чрезмерно повышать ставки, стагнируя экономику и повышая безработицу.

Таргетирование инфляции

Теперь давайте обсудим, как непосредственно ЦБ определяет величину ставки. Последние 30 лет порядка 50 центральных банков по всему миру устанавливают ставки, используя подход . Впервые данный подход был использован в Новой Зеландии в 1989 году. Принцип очень простой: сначала ЦБ определяет цель по инфляции, которую считает оптимальной для экономики, а затем публично озвучивает эту цель и делает всё, чтобы достичь этой цели. ЦБ начинает зомбировать всех и, как Кашпировский, даёт установку, какой должна быть инфляция. Таким образом, ЦБ формирует ожидания населения и бизнеса, надеясь, что все в неё поверят. Исходя из этих ожиданий, компании и население соответствующим образом планируют свою деятельность и принимают решения о потреблении и сбережениях. таргетирования инфляции

Инфляция частично является психологической проблемой и решается отчасти с помощью психологии. Например, при подготовке государственного бюджета и бюджетов коммерческих компаний часто делается оговорка: расходы не должны превышать ожидаемую инфляцию, определяемую ЦБ. Государство и компании, используя цель по инфляции, озвученную ЦБ, самопрограммируются и закладывают в бюджет целевой рост цен и затрат. В психологии данный процесс называется якорением, когда озвученная цифра инфляции является психологическим якорем, от которого начинается отсчёт. Аналогичный метод используется и на торгах, когда продавец сразу озвучивает высокую цену или покупатель – низкую, чтобы заякорить её. Для эффективной работы этого механизма очень важно доверие населения к ЦБ и возможность главного банка достигать своих целей. Чем больше доверия к ЦБ, тем больше эффективность таргетирования инфляции.

Довольно непривычно осознавать тот факт, что первая скрипка страны в финансах – Центробанк – так существенно опирается на психологические факторы и ожидания населения. Говорят, что инфляция у нас в головах и что она является сбывающимся пророчеством, или самореализующимся предсказанием. Государство, предприятия и население устанавливают цены, потребляют и инвестируют, исходя не только из текущего уровня цен, но, в первую очередь, из ожиданий их будущего изменения. Если население ждёт дальнейший рост цен, то люди будут совершать покупки сейчас, не дожидаясь роста цен. Аналогичным образом поступают компании и целые страны.

Самым наглядным примером влияния ожиданий на инфляцию стал резкий взлёт цен сразу после начала СВО. Многие страны, ожидая роста цен на нефть, газ и зерно, начали закупать эти товары впрок и пополнять свои стратегические резервы. Население стало массово скупать бытовую технику, автомобили и любые другие товары иностранного производства в ожидании их дефицита.

Аналогичным образом вёл себя бизнес, который закупал впрок торговые товары, расходные материалы и запчасти, которые могут стать дефицитными. Одно только ожидание того, что ещё не случилось, кратно увеличило спрос и, как следствие, цены.

Надёжный ЦБ, который исторически держал своё слово и выполнял цели, может двигать ожидания, озвучивая целевую инфляцию. В развитых странах ЦБ, который доказал свою приверженность к сдерживанию инфляции и делает всё, чтобы её усмирить, даёт веру населению, компаниям и государству в возможность снижения роста цен. Например, в 2023 году ФРС США продолжала придерживаться своей цели по инфляции в 2% и уверять всех, что достигнет её, несмотря на то, что по итогам 2022 года она составила 6,5%.

В России на фоне высокой исторической инфляции ожидания по ценам остаются пока высокими. Население и предприятия принимают решения, исходя из своего печального опыта жизни в условиях постоянного роста цен. Банк России пытается поменять эту психологию, что, в свою очередь, должно привести к корректировке принятия решений и, в конечном итоге, к снижению инфляции. Но заякорить определённую цифру у людей, которые прожили в современной России, сложно, особенно когда цены продолжают так сильно меняться из года в год. Поэтому у нас якорь по инфляции выше, чем в развитых странах, которые долгое время жили в комфортных финансовых условиях и у которых ожидания низкие и заякоренные.

Помимо якорения, в истории было ещё одно психологическое ноу-хау. В Бразилии, наряду с национальной валютой, ввели виртуальные деньги. Все цены в магазинах указывали в единицах виртуальной денежной валюты, они практически не менялись, но оплата проходила в национальной валюте по ежедневно меняющемуся курсу. Психологически, если каждый день глядеть на постоянные цены на полках магазинов, это помогает населению успокоиться и почувствовать стабильность в ценах, хотя бы виртуально. Заякоренные ожидания в итоге помогли побороть и саму инфляцию.

После определения целевой инфляции, установления психологического якоря ЦБ определяет нейтральную величину процентной ставки. Она тоже является своего рода якорем, ставка, которую ЦБ планирует поддерживать в случае достижения целевой инфляции и на которую бизнесу и населению стоит ориентироваться в долгосрочной перспективе. Что из себя представляет эта ставка? Эта ставка, как правило, на 1—2% выше целевой инфляции, чтобы держать инфляцию под контролем.

После этапа целеполагания начинается фактическая реализация монетарной политики. ЦБ регулярно мониторит инфляцию, фактическую и ожидаемую. Если она превышает целевую, то ЦБ начинает поднимать ставку выше нейтральной, пока инфляция не вернётся на целевой уровень, и наоборот. Здесь стоит рассказать, каким образом ставка, устанавливаемая ЦБ, превращается в ставку по нашим с вами потребительским кредитам и депозитам.

Технически ЦБ не кредитует напрямую население и предприятия. В современном обществе в качестве ростовщиков выступают коммерческие банки. Они собирают деньги у одной части населения и компаний в качестве депозитов и выдают кредиты другой части, оставляя себе разницу. ЦБ, в свою очередь, является банком банков и предоставляет кредиты коммерческим банкам по так называемой или, как её ещё называют, . При этом он не преследует цель получить прибыль, у него нет такой задачи. Его основная задача – поддерживать работоспособность финансовой системы страны и обеспечивать ценовую стабильность. Находясь в такой позиции, ЦБ располагает мощнейшим инструментом – ставкой рефинансирования. ставке рефинансирования, ключевой ставке

Ставкой рефинансирования называется ставка, которую монопольно устанавливает ЦБ и по которой он предоставляет кредиты коммерческим банкам – рефинансирует их – и принимает депозиты. В свою очередь, ставки по потребительским, ипотечным, коммерческим и прочим кредитам на рынке зависят от ключевой ставки и не будут существенно выше или ниже её. Это обеспечивается за счёт конкуренции между банками, которые в любой момент могут занять у ЦБ дешевле, если ставки на рынке высокие, и заработать прибыль или собрать деньги с рынка и положить их на депозит в ЦБ, если рыночные ставки низкие.

ЦБ достаточно регулярно и оперативно пересматривает величину ключевой ставки. Как определить эту величину? Существует достаточно простая формула в соответствии с . Её смысл сводится к тому, что стоимость денег нужно повышать, когда фактическая инфляция превышает целевую и/или фактически рост ВВП превышает целевой. И наоборот. Формула выглядит следующим образом: формулой Тейлора

Разберём данное уравнение на составляющие:

Как мы уже говорили, всё начинается с инфляции – она является фундаментов, и её мы видим самой первой в формуле. 1. Инфляция.

Уравнение предполагает, что, помимо инфляции, нужно ещё учитывать темпы роста экономики. Общий смысл сводится к тому, что рост экономики оказывает дополнительное давление на спрос и приводит к росту цен. В формуле используется 2%, поскольку во многих развитых странах и в среднем по миру рост ВВП составляет 2%. На практике добавляют 1—2%, как, например, у Банка России, у которого диапазон ставки составляет 5—6% против целевой инфляции в 4%. 2. 2%.

. Над инфляцией и ростом экономики надстраиваются модули управления инфляцией, которая часто отличается от целевой. Ведь ЦБ меняет ставку как раз для того, чтобы держать инфляцию под контролем. При отклонении инфляции от цели нужно корректировать ставку. 3. Отклонения от целей

Возьмём, к примеру, Россию. Банк России перешёл на режим таргетирования в 2014 году:

Целевая инфляция: 4%.

Долгосрочный нейтральный диапазон ставки: 5—6%.

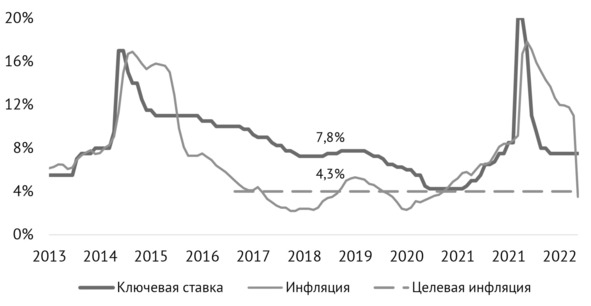

Ниже представлен график изменения ставки и инфляции за последнюю декаду.

– Иллюстрация 6 Ключевая ставка, фактическая и целевая

инфляция в России, в % с 03.2013 по 03.2023

Возьмём любой год, например, 2019-й, и посчитаем, какая должна была быть ставка. Фактическая инфляция составила 4,3%. Отклонение от целевой инфляции составляет 4,3% – 4% = 0,3%. Допустим, что рост ВВП находился в целевых значениях и отклонения не было. Добавляем 2% и получаем 4,3% +2% +0,3% = 6,6%. Однако фактическая ставка составляла 7,8%. Достаточно близко, но разница всё-таки больше 1%. В данном случае для расчёта мы использовали фактическое значение инфляции, когда нужно подставить ожидаемое значение, которое могло быть больше, что даст недостающий 1%.

Исторически данная формула показала себя как очень надёжная, но по факту центральные банки отказываются её использовать, поскольку потеряют власть, если отдадут контроль в руки формулы. В итоге они начинают руководствоваться субъективным мнением и различного рода аналитическими расчётами, подкрепляющими их решения. По факту ставки отличаются от инфляции на 1—2% в ту или иную сторону для того, чтобы контролировать её.

При этом ЦБ может совершать существенные ошибки при прогнозе инфляции, ВВП, занятости и переоценивать или недооценивать достаточность изменения ставки. Никто не может точно спрогнозировать инфляцию, и в ЦБ специалисты также ошибаются. Если прогноз был сделан некорректно, а инфляция по факту выросла, то недостаточное увеличение процентной ставки может её не остановить. В свою очередь, чрезмерный рост ставки приводит к сокращению потребления, профициту предложения, сжатию экономики и дефляции. Чрезмерное снижение ставки может вызвать непропорциональный рост спроса, к которому экономика ещё не готова, в ответ на который производители не успевают увеличить предложение и поэтому повышают цены.

На вышепредставленном графике видно, как ставка постоянно борется с инфляцией, зажимая её сверху и возвращая к целевому значению, подобно пастушьей собаке, не дающей стаду разбежаться и возвращающей его в загон. В итоге прогнозируемость инфляции осложняется ещё наличием человеческого фактора в результате монетарной политики. Даже если вы идеально спрогнозируете изменение инфляции, ЦБ может сделать ошибку и выбрать неверную монетарную политику, обесценивая ваш идеальный прогноз.

Отдельного внимания заслуживает вопрос целеполагания размера инфляции.

Дефляция

Давайте зададим себе вопрос – если инфляция такая плохая, зачем таргетировать её на уровне 1—3%, как это делается в США, Европе и других развитых странах? Почему не стремиться к 0%?

Во-первых, снижение цен, или , также опасно для экономики. Дефляция запускает порочный круг и приводит к не менее печальным последствиям, чем высокая инфляция. Если цены постоянно снижаются, то деньги растут в цене. Зачем тогда в принципе что-то покупать сейчас, если оно станет дешевле? Зачем инвестировать, если цены на товары будут снижаться и инвестиции не окупятся? Население и бизнес начнут откладывать покупки и инвестиции. дефляция

Как тогда сберегать деньги? Кто будет платить положительную процентную ставку, если цены снижаются? Ставка будет отрицательной. Если вы положите деньги на депозит, то получите меньше. Гораздо проще держать наличные деньги, которые сами постоянно растут в цене. Инвестиции начнут снижаться, за ними будет сжиматься производство и экономика. В итоге это приведёт к сжатию экономики и снижению предложения. Экономика будет стараться сбалансировать спрос и предложение. Возникнет дефляционная спираль, в которой ожидание снижения цен приведёт к откладыванию покупок, что, в свою очередь, повлечёт за собой снижение производства, а сниженный спрос вызовет дальнейшее снижение цен производителями, и это постепенно закрутится в ещё более сложную спираль, вовлекая людей и предприятия.

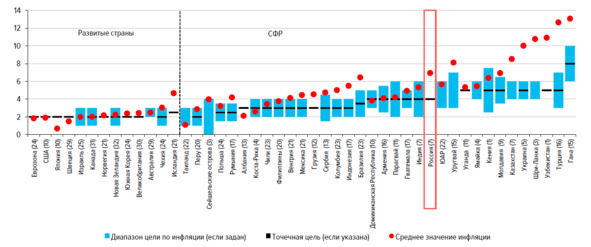

Во-вторых, методика расчёта инфляции не идеальна, поскольку в ней есть множество погрешностей и допущений, которые постоянно меняются. Поэтому, при расчётной инфляции 0%, из-за погрешности счёта фактические цены могут снижаться. Неопределённость ещё усиливается тем, что ставку устанавливают, исходя из прогнозов по инфляции, а, как мы уже много раз говорили, спрогнозировать её точно невозможно, поэтому нужно закладывать «подушку безопасности», чтобы фактическая не опустилась ниже 0%. Чтобы исключить погрешность в расчётах, инфляцию таргетируют минимум на уровне 1—2%. Ниже – статистика точности прогнозирования инфляции центральными банками многих стран.

Таргетирование инфляции

*СФР – страны с формирующимися рынками

– Иллюстрация 7 Результативность таргетирования инфляции по странам (отчёт ЦБ РФ)

В-третьих, должна быть хоть какая-то небольшая инфляция, чтобы у людей возникала потребность тратить деньги или заставлять деньги работать, а не лежать под подушкой. При дефляции экономика начинает идти вспять – никто не будет инвестировать, зная, что его сбережения растут в цене сами, за счёт снижения цен, и экономика начнёт сжиматься. Возникает логичный вопрос, почему при снижении цен нет обратного эффекта – роста спроса? Во-первых, потому что появятся ожидания дальнейшего снижения цен и может возникнуть обратный эффект, при котором покупки будут откладывать. Во-вторых, цены, как правило, являются следствием дисбаланса, а не наоборот, и если цены снизились, то вследствие падения спроса. Бизнес неохотно снижает цены, например, из-за того, что снизились затраты. Цены достаточно липкие, и чтобы их стянуть вниз, нужна сила конкуренции и дисбаланс спроса и предложения.

Печальный пример Японии подтверждает это. Потерянное десятилетие, двадцатилетие и тридцатилетие. Десять последних лет экономика Японии не растёт. Двадцать лет периодически наблюдается дефляция – цены не растут или падают. За тридцать лет стоимость акций практически не изменилась. Всё началось с банковского кризиса в 90-х годах. В это время банки перестали кредитовать население, и начался кризис. Это привело к снижению спроса и цен. ЦБ постоянно держал ставку низкой, но ничего не помогало. Во второй декаде XXI века Япония и Европа установили отрицательные ставки. Для человека, не посвящённого в тонкости финансовой сферы, сочетание «отрицательные ставки» звучит чудаковато. Становилось всё чудесатее и чудесатее. Но, понимая принципы монетарной политики, можно разобраться, зачем это было сделано. ЦБ таким образом пытается стимулировать население потреблять, а бизнес – инвестировать.

Почему мы чаще наблюдаем инфляцию, нежели чем дефляцию? Как было бы прекрасно, если бы цены постоянно снижались. Так ли это? Но ведь вы не согласитесь на добровольное снижение зарплат из-за снижения цен, верно? Поэтому и цены не могут снижаться систематически. Опять же, из-за существования инфляционной спирали зарплат и цен, которая, как трещотка или маховик, закрепляет повышение цен за счёт повышения зарплат и ограничивает возможность компаний снижать цены из-за невозможности снизить зарплаты. С другой стороны, если цены систематически снижаются, то рано или поздно они вплотную приблизятся к себестоимости. Сближение цены и себестоимости снижает прибыль собственников и заставляет самых неэффективных уходить с рынка. Предложение уменьшается, баланс начинает восстанавливаться, и цены перестают падать. Это ещё одна причина, которая сдерживает снижение цен.

Растущее население с постоянно увеличивающимся спросом создаёт дисбаланс спроса и предложения, двигая цены вверх, что, в свою очередь, стимулирует расширение производств, инвестиций, инноваций, новых продуктов и услуг. Если бы люди постоянно снижали своё потребление, становились более экономными и наслаждались скромной жизнью, то, наверное, цены бы снижались. Но хотим ли мы жить в таком мире, где постоянно себя нужно ограничивать? Всё происходит с точностью до наоборот. Из-за ограниченности ресурсов человек стремится потреблять как можно больше и жить принципом YOLO (you only live once): «Ты живешь только один раз». Поэтому умеренную инфляцию стоит благодарить за наш современный мир и рыночную экономику.

Краткий подытог монетарной политики. ЦБ, а не рынок, контролирует ставку. Принято считать, что ставкой можно корректировать инфляцию. ЦБ контролирует инфляцию через ставку и управление ожиданиями. При определении ставки ЦБ ориентируется на инфляцию. Мы снова пришли к тому же выводу, который обсуждали ранее, что инфляция определяет ставку. Ставка процента, в свою очередь, воздействует на инфляцию. В нормальной ситуации инфляция должна быть низкой – около 2%, но не 0%, а ставка – на 1—2% выше инфляции.

Покупка активов

Традиционными инструментами монетарной политики является регулирование ставки и эмиссия денег за счёт кредитования государства и банков. Однако в последнее время центральные банки всего мира стали активно использовать нетрадиционные инструменты монетарной политики. В XXI веке ЦБ многих развитых стран столкнулись с тем, что ставки были снижены до 0%, при этом инфляция и безработица оставались низкой. Но и темпы роста экономики оставались низкими. Традиционный инструмент стимулирования экономики в виде снижения процентной ставки достиг своего предела. Когда ставку снижать некуда, а банки не занимают у ЦБ для кредитования населения и бизнеса, то ЦБ принудительно наполняет экономику дополнительными деньгами, что должно активизировать кредитование, инвестиции и потребление. В таких случаях для дополнительного стимулирования экономики ЦБ многих стран начали использовать нетрадиционные инструменты – печатать деньги, скупая золото, иностранные валюты или облигации. Но в чём разница между покупками Центрального банка и нашими с вами?