Полная версия

Инвестирование в акции с помощью Профиля Объема

Скринер акций Finviz обладает тремя группами фильтров, которые используются при поиске и фильтрации акций. Этими группами являются: Фильтры по общим параметрам, Фундаментальные фильтры и Технические фильтры. Мы не будет использовать Технические фильтры, т.к. я думаю, что от них мало пользы. Вместо этих фильтров мы воспользуемся нашим инструментом – Профилем Объема.

В группах Фильтров по общим параметрам и Фундаментальным фильтров находится множество параметров и фильтров, которые помогут Вам сузить поиск акций. Некоторые из них полезны, некоторые – нет.

Наша цель – упростить наши операции, поэтому я не буду докучать Вам описанием каждого параметра из этого длинного списка. Это сделает процесс слишком утомительным и абсолютно бесполезным. Вместо этого я сконцентрируюсь на параметрах, которые считаю полезными и которыми пользуюсь сам.

Finviz: фильтры по общим параметрам

Данный фильтр в основном фокусируется на более крупной картине, чем на подробных данных о компании. Вот так он выглядит:

Все параметры, которые Вы можете настроить:

Биржа (Exchange) , Индекс (Index), Сектор (Sector), Индустрия (Industry), Страна (Country), Рыночная капитализация (Market Capitalization), Дивидендная доходность (Dividend Yield), Флоат Шорт (Float Short), Рекомендации аналитика (Analyst Recommendations), Опционные акции/Акции для короткой продажи (Optionable/Shortable), Дата доходов (Earnings Date), Средний объем (Average Volume), Условный объем (Relative Volume), Цена текущего объема (Current Volume Price), Целевая цена по аналитику (Analyst mean Target Price), Дата Публичного первого предложения (IPO Date), Размещенные акции (Shares Outstanding), Флоат (Float).

Уже утомились? Не бойтесь. Я здесь, чтобы рассказать Вам о том, какие параметры являются важными, и они составляют лишь небольшую часть.

Рекомендованные к использованию параметры:

• Рыночная капитализация

• Дивидендная доходность

• Сектор

• Индустрия

Ага, всего четыре. Очевидный вопрос – а что делать с остальными? Разве они не важны? Не особо. Возьмем, например, «Рекомендации аналитика» и «Целевую цену». Мы ничего не знаем об этих аналитиках, о используемых моделях, не знаем, кто эти парни. Мы не знаем ни-че-го. Эти ребята могут просто поставить палец на экран и записать цену, на которую попал палец. Кроме того, в конце концов, их целевая цена сильно отличается! Далее Finviz высчитывает среднее арифметическое из них. В этом просто нет смысла. Как будто Вы хотели синюю машину, Ваша жена – красную, а купили в итоге фиолетовую, т.к. именно этот цвет получается при смешении красного и синего.

Взглянем на другой пример – «Средний объем». Для инвестирования не так важно искать акции, которые торгуются при больших объемах.

Это необходимо для дневного трейдинга, но не для инвестирования. Также Finviz содержит только информацию об акциях, котируемых на крупнейших биржах США. Ни одна маленькая акция туда не доберется. Поэтому в установке этого параметра/фильтра нет смысла.

Еще один пример – параметр «Флоат». Он говорит о том, сколько акций доступны для продажи общественности. Это лишь интересная информация и… все. Я не вижу смысла выбирать акции, основываясь на этом факторе.

Другой пример: «Дата Публичного первого предложения». Этот фильтр говорит о том, когда акция впервые стала доступной общественности (когда она стала доступной для общественных торгов). По моему мнению, он тоже не важен. Конечно, Вы можете использовать данный фильтр, если хотите поискать старые и проверенные временем компании, и я не говорю, что это неправильный подход. Но в конечном счете, если мы хотим сосредоточиться на наиболее важных параметрах, этот нам не подходит.

Я бы сказал, что большинство этих параметром весьма интересные, но лишь небольшая часть является действительно эффективными.

Рассмотрим подробнее те, которые я нахожу полезными. Таковыми являются Рыночная капитализация, Дивидендная доходность, Сектор и Индустрия.

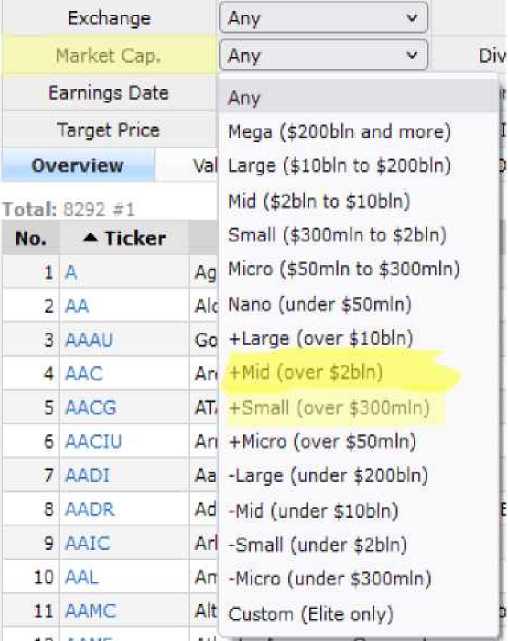

Рыночная капитализацияЯ рекомендую искать только те компании, чья рыночная капитализация превышает $300 млн. В Finviz их классифицируют как «Небольшие». Тем не менее, я предпочитаю компании побольше: от $2 млрд. и больше. Эти компании классифицируются как «Средние».

Многим нравится копаться в небольших (копеечные акции) компаниях в поисках спрятанного драгоценного камня, который однажды взлетит в цене и сделает его обладателя богачом. Я не говорю, что это невозможно; такие вещи происходят.

Но шансы на то, что Вы или я найдем этот бриллиант, невысок. Инвесторы, которые торгуют такими стратегиями «копеечных акций», как правило, покупают сотни или тысячи акций таких крошечных компаний, чтобы получить солидный шанс найти пару таких драгоценностей. Те несколько драгоценных камней должны оплатить оставшуюся часть копеечных акций, которые так и не окупили или обанкротились, а также биржевые сборы. Если инвестор достигает успеха, он получает дополнительные средства, которыми покрывает все расходы.

Я не говорю, что это плохая стратегия, но я бы ее не стал использовать. Мне кажется, это как будто ты вслепую выстреливаешь 1000 пуль, надеясь, что хоть одна или две попадут в цель. Я предпочитаю выстрелить 20, 15 из которых попадут в яблочко.

У более крупных компаний есть преимущество: они уже доказали, что обладают качественным продуктом и что их бизнес может расти. Также более крупные компании зачастую являются более старыми, что намекает на то, что они «проверены временем» или «в бою». Проще говоря, вероятность того, что они, а не более мелкие компании, потерпят неудачу, гораздо меньше.

Поэтому я рекомендую просмотреть акции более крупных и стабильных компаний. В Finviz такими бы стали компании с Рыночной капитализацией минимум больше $300 млн., а предпочтительно больше $2 млрд.

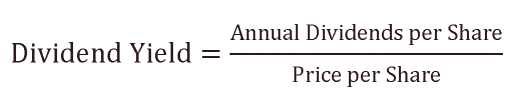

Дивидендная доходностьДивиденд – это часть прибыли, полученной компанией, распределяемая между акционерами.

Расчет: рассчитывается как последний годовой дивиденд, деленный на текущую цену акции. Если последний годовой дивиденд стоил $10 (на акцию), а цена акций составляет на данный момент (сегодня) – $100, тогда Дивидендная доходность: 10/100 = 10%.

Это формула передает важное сообщение: Дивидендная доходность опирается не только на дивиденды, которые компания выплачивает, но и на цену акций, по которой Вы купили акции. Чем дешевле Вы покупаете, тем больше будут дивиденды!

Позже я научу Вас, как лучше распланировать инвестиции в акции. Вы узнаете, что инвестировать лучшего всего при падении цены.

Когда цены падают, дивидендная доходность растет (взгляните на формулы выше)! Не чудесная ли причина для инвестирования при снижении рынка?

Мне нравятся компании, которые платят дивиденды. Минимум 2% для покрытия инфляции (или ее части).

Когда я ищу акции, я обычно устанавливаю фильтр дивидендов на отображение только тех компаний, которые выплачивают дивиденды больше 2%.

Между прочим, дивидендная доходность большей части акций S&P 500 варьируется от 1% до 2%.

Если захотите, Вы сможете получить и больше. Размер дивидендов в 3-4% также оптимален и надежен, никаких проблем. Если размер дивидендов выше, то в это сложно поверить.

Более высокая дивидендная доходность может быть ненадежной в долгосрочной перспективе. Помните, уравнение для расчета Дивидендной доходности использует только самые последние данные компании. Она не предоставляет Вам полную историю и прежний размер дивидендов.

Еще один вопрос, над которым стоит задуматься, выглядит следующим образом: когда компания зарабатывает деньги, у нее есть два варианта. Первый – держать деньги внутри компании, которая будет использовать их для роста; второй – для выплаты денежных средств акционерам.

Здесь нет хорошего или плохого вариант. (Кстати, это называется «Коэффициент выплаты дивидендов» = отношение между тем, сколько денег компания выплачивает акционерам, и тем, сколько оставляет себе).

Это довольно распространенная и целесообразная практика, когда расширяющаяся компания не выплачивает крупные дивиденды. Для расширения им нужны деньги (что в конечном итоге должно отразиться на росте цены акции).

С другой стороны, крупные компании, уже сформировавшие свой бизнеса и владеющие большой частью рыночной доли, имеют тенденцию к выплате более крупных дивидендов своим акционерам.

Это не черно-белая ситуация. Большие дивиденды не всегда являются признаком компании с хорошим управлением.

Также стоит отметить, что существуют компании, который в огромной степени зависят от цикла деловой активности, если это касается дивидендов. Это больше всего относится к ИФН компаниям (Инвестиционный фонд недвижимости).

Они-то и выплачивают огромные дивиденды (около 90% их дохода уходим акционерам!). Размер их дивидендов может варьироваться от 5% до 10%.

Однако они могут выплачивать такие дивиденды только при низкой ключевой процентной ставке, а это не кажется надежным. При повышении процентной ставки дела перестают казаться радужными, и таким компаниям приходится значительно сокращать размер дивидендов.

Я не говорю, что ИФН компании не достойны внимания, но я бы рекомендовал поискать более надежный источник дивидендной доходности.

И последнее замечание: следует сказать, что, если что-то кажется слишком хорошим, чтобы быть правдой, то есть вероятность, что Вы что-то упустили, или есть какая-то уловка, которую Вы не поняли. Но все будет в порядке, если Вы будете строго придерживаться диапазона в 2-4%.

СекторыСкринер Finviz распознает 11 секторов.

Этими секторами являются: Сырье, Услуги связи, Цикличное потребление, Устойчивое потребление, Энергетика, Финансы, Здравоохранение, Промышленные предприятия, Недвижимость, Технологии и Коммунальные услуги.

Рекомендуемые секторыСырье, Устойчивое потребление, Здравоохранение, Промышленные предприятия (в определенной степени) и Коммунальные услуги.

Нерекомендуемые

Финансовый, Технологический, Цикличное потребление (в определенной степени).

При скрининге акций Вам придется выбрать один сектор. Больше выбрать не получится. Поэтому, например, для начала Вы будете искать акции в секторе «Сырье». По окончанию работы с этим сектором Вы выберите другой, например, «Услуги связи» и снова запустите скрининг.

Рекомендую инвестировать в несколько секторов. «Складывать все яйца в одну корзину» может быть слишком рисковано. Тем не менее, я бы не рекомендовал сильно расширять свой портфель слишком большим количеством секторов. С таким же успехом Вы можете купить индекс, что было бы дешевле. Я советую выбрать 4-5 секторов и выбрать акции там.

Каждый сектор состоит из индустрий. Сейчас я расскажу Вам более подробно о каждом секторе и его индустриях:

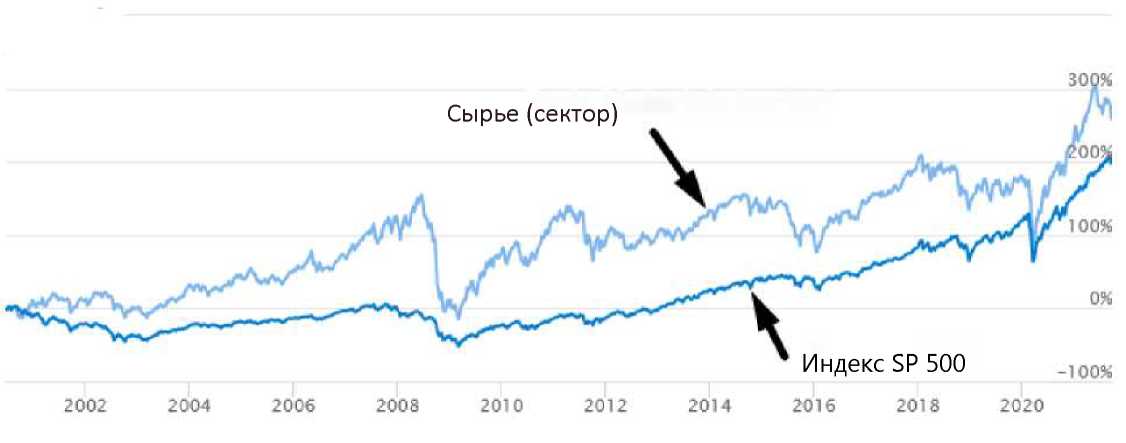

Сектор «Сырье» включает в себя компании, специализирующиеся на нахождении, добыче и обработки сырья.

Сырье – это природные ресурсы, такие как золото, серебро, железная руда, уголь, нефть, природный газ, каменные материалы и дерево.

Индустрии

• Факторы сельскохозяйственного производства

• Алюминий

• Строительные материалы

• Химические вещества

• Уголь

• Медь

• Золото

• Производство пиломатериалов и древесины

• Другие индустриальные, ювелирные и горнодобывающие предприятия

• Бумага и бумажная продукция

• Серебро

• Сталь

• Linde plc (LIN) – Специализация: химикаты, Великобритания

• BHP Group (BBL, BHP) – Промышленные металлы и горнодобывающая деятельность, Австралия

• Rio Tinto Group (RIO) – Промышленные металлы и горнодобывающая деятельность, Великобритания

• Vale S.A. (VALE) – Промышленные металлы и горнодобывающая деятельность, Бразилия

• The Sherwin-Williams Company (SHW) – Специальность: химикаты, США

• Ecolab (Inc. (ECL) – Специальность: химикаты, США

Особенности сектораЧувствителен к экономическому циклу

Компании данного сектора предоставляют материалы в основном тем компания, которые связаны со строительством. Поэтому сектор «Сырье» остро реагирует на экономический цикл.

Экономика расширяется – компании растут. Сейчас ведется множество строительных работ (жилищных, индустриальных и коммерческих, инфраструктурных и т.д.), что приводит к высокому спросу на сырье. В данном случае компании сектора «Сырье» будут процветать.

Но если экономика сталкивается с проблемами, тогда количество строек сократиться, а, соответственно, упадет спрос на сырье, что отрицательно скажется на компаниях данного сектора.

Легко схватить

За что я люблю этот сектор, так это за то, что он очень понятный, я имею в виду его бизнес модель. Ничего сложного здесь нет – компании просто находят и добывают сырье (дерево, уголь, камни), а затем обрабатывают и продают его. Бизнес модель проста, верно? Думаю, важно быть способным понимать основы того, как функционирует сектор. Что ж, думаю, в случае «Сырья» все достаточно очевидно.

Сложный и дорогой вход для компаний

Что меня еще привлекает, так это довольно сложный процесс входа в сектор «Сырье» для новых компаний и создание новой конкуренции. Новой компании крайне сложно проникнуть в данный сектор. Основная причина – его высокая стоимость. Например, создание и запуск компании по добыче и продажи нефти является очень сложным и дорогим предприятием. То же самое касается добычи золота, камня и т.д.

Это означает, что компании, уже находящиеся в секторе, скорее всего сохранят свою долю на рынке. Риск появления на рынке новых конкурентов и угрозы рыночных позиций компаний, занимающих лидирующие позиции, достаточно низок.

Отличная балансовая стоимость

Компании сектора «Сырье» должны обладать большим количеством материальных и дорогостоящих активов для осуществления своей деятельности (машинное оборудование, помещения, земля и т.д.). Это универсальный факт данного сектора. Наличие материальных активов указывает на том, что компания обладает отличной балансовой стоимостью.

Если так Вам проще понять, то можете представить балансовую стоимость в качестве какой-то «реальной стоимости».

Хороший инвестор должен быть в курсе балансовой стоимости. Почему? Потому что в худшем случае компания станет банкротом, а инвесторы потеряют все вложенные средства. Что произойдет: все активы компании будут проданы (машинное оборудование, помещения, земля, другая собственность), ее долги будут выплачен, а оставшиеся деньги вернутся к инвесторам. Чем больше балансовая стоимость, тем больше денег вернется к инвесторам.

Упрощенный пример: Рыночная стоимость компании равна $10 млрд. Компания владеет оборудованием, фабриками, помещениями и землей общей стоимостью $5 млрд. У нее также имеется задолженность в размере $1 млрд. Если компания обанкротится, акционерам вернут $4 млрд. из их инвестиций ($5 млрд. – $1млрд. = $4 млрд.).

Что это означает для Вас как для акционера? Это значит, что, как и другие акционеры, Вы получите свою долю. Насколько большой будет эта доля зависит от количества акций, которыми Вы владеете (размер принадлежащей Вам части компании). Если Вы владеете 1% компании, то получите $40 млн.

Коэффициент Ц/Б (Цена/Балансовая стоимость)

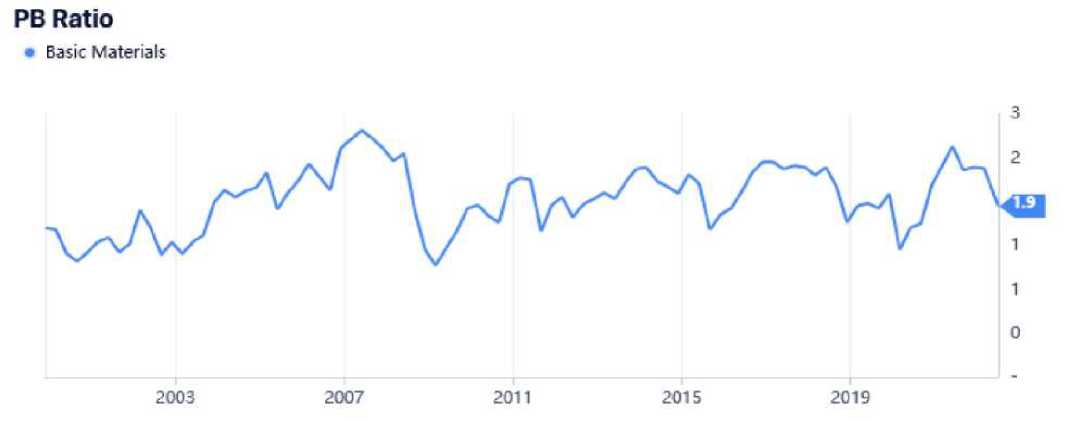

На сегодняшний день среднее значение коэффициента Ц/Б данного сектора составляет приблизительно 1,9 (август 2022 г.). Соответственно, цена акций в данном сектора в 1,9 раз больше Балансовой стоимость компании. Балансовая стоимость – это бухгалтерский термин, означающий вещи, которые компания может продать при неблагоприятном развитии событий (упрощенное определение, но суть его понятна). 1,9 – достаточно неплохое значение. Например, коэффициент Ц/Б технологического сектора равнялся приблизительно 5 всего месяц назад.

Ниже приведен долгосрочный график коэффициента Ц/Б во всем секторе «Сырье»:

Дивиденды

Средний размер дивидендов в данном секторе на текущий момент составляет 1,8%. Чтобы оставаться в курсе событий и получить самый свежие данные , посетите данный сайт: https://www.gurufocus.com/industry overview.php?sector=Basic-Materials®ion=USA.

Для сравнения большинство компаний индекса S&P 500 получают дивиденды в размере 1-2%.

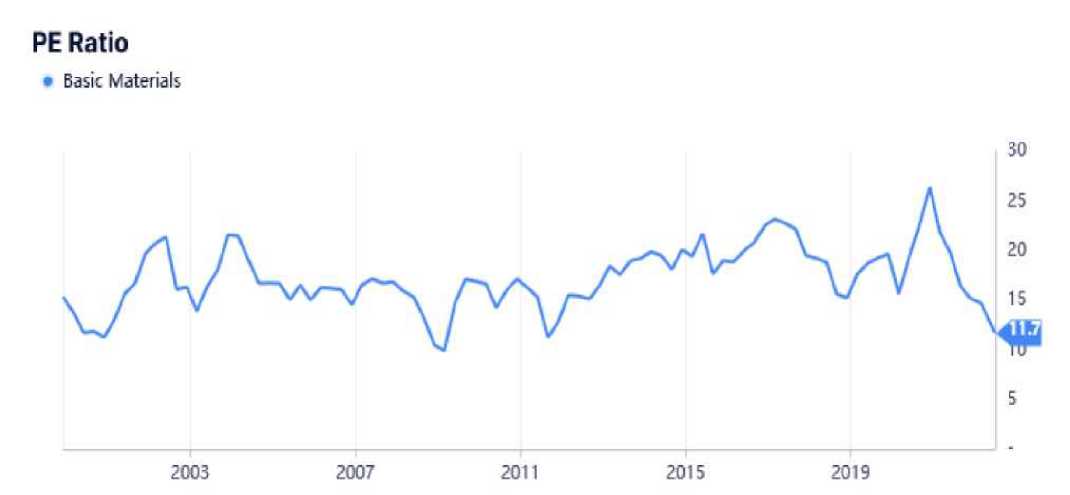

Коэффициент Ц/П (Цена/Прибыль)

Мы поговорим подробнее о коэффициентах позже, но сейчас хочется Вам вкратце рассказать о следующем: коэффициент Ц/П говорит о том, сколько Вам нужно заплатить сейчас, чтобы получить $1 от прибыли компании.

Вы можете взглянуть на это иначе: Сколько лет понадобится компании, чтобы заработать для Вас деньги, которые Вы использовали для покупки ее акций?

Пример: Акция стоит $100. Одна акция компании приносит прибыль $10 в год. В этом случае для покрытия Ваших инвестиций понадобится 10 лет. Через 10 лет компания заработает сумму, которую Вы в нее вложили ($100/$10) = 10 лет.

Средний размер коэффициента Ц/П в данном секторе на текущий момент составляет 12,4. Если Вы купили среднюю акцию данного сектора, Вам понадобится 12,4 лет (судя по текущей прибыли), чтобы получить свои деньги обратно. Другими словами, сейчас Вы платите $12,4, чтобы получить $1 от прибыли компании.

Коэффициент Ц/П для сектора «Сырье» не изменялся в течение долгого времени. Как Вы можете заметить на графике, сектор относительно стабилен:

Просто для сравнения средний долгосрочний коэффициент Ц/П всего индекса S&P 500 равен примерно 16.

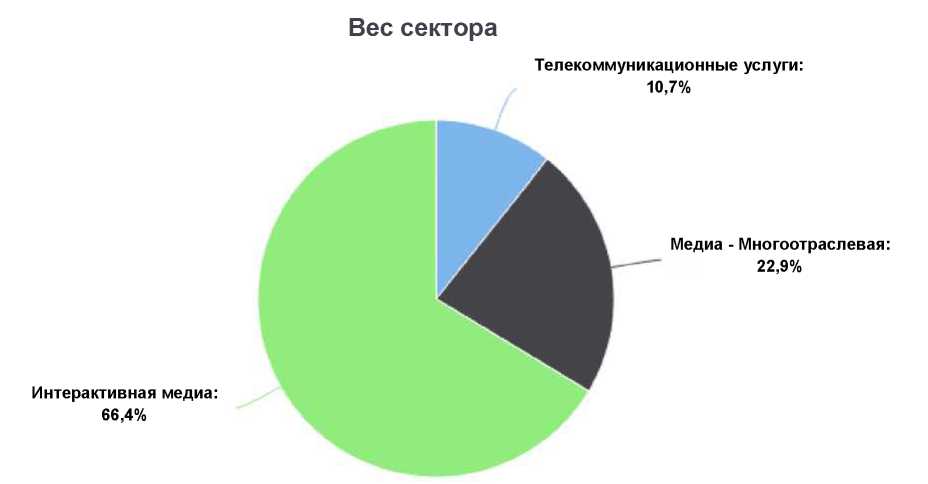

Услуги связиДанный сектор состоит из трех основных подсекторов. А именно – Телекоммуникационные слуги, Интернет медиа и Многоотраслевая медиа.

Компании подсектора Телекоммуникаций передают текст, аудио и видео, чтобы сделать связь доступной. Делают они это с помощью телефона, Интернета, используя проводные и беспроводные технологии (Verizon, AT&T и т.д.)

Многоотраслевая медиа включает в себя компании, предоставляющие интернет контент – в основном фильмы, телевидение и интернет вещание (Disney, Netflix, Comcast и т.д.).

Интерактивная медиа в большой степени образована всего двумя компаниями -Google и Meta.

Индустрии• Рекламные агентства

• Телерадиовещание

• Электронные игры и Мультимедиа

• Развлечения

• Интернет контент и информация

• Издательская деятельность

• Услуги связи

• Alphabet Inc = Google (GOOGL) – Интернет контент и информация, США

• Meta (FB) – интернет контент и информация, США

• The Walt Disney Company (DIS) – Развлечения, США

• Comcast Corporation (SMCSA) – Развлечения, США

• Netflix (NFLX) – Развлечение, США

• Verizon Communications (VZ) – Услуги связи, США

• AT&T (T) – Услуги связи, США

Особенности сектораНечувствителен к экономическому циклу

Что мне нравится в этом секторе, так это то, что он не сильно подвержен влиянию экономического цикла. Люди продолжат пользоваться телефонами, интернетом и смотреть телевизор вне зависимости от текущей экономической ситуации. Интерактивная медиа (Google, Meta) также представляет сильную тенденцию роста, так что я бы не ждал кардинальных перемен здесь – вне зависимости от фазы экономического цикла.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.