Полная версия

Азы инвестиций. Настольная книга начинающего инвестора

Алексей Бачеров

Азы инвестиций

Настольная книга начинающего инвестора

Серия #БизнесНаставник

Фотография автора, использованная в оформлении переплета книги, предоставлена порталом Finversia.ru

© Бачеров А. В., текст, 2022

© Иллюстрации, предоставлены автором, 2022

© ООО «Издательство АСТ», 2022

* * *Об авторе

Я окончил факультет экспериментальной и теоретической физики, кафедру физики плазмы Московского инженерно-физического института (МИФИ). Во время учебы занимался вопросами асимметричных мембран, которые в настоящее время компания Toyota Motors применила в водородных двигателях. Еще в институте увлекся экономикой, торговлей на бирже, и в 2002 году прошел курсы повышения квалификации по специальности «трейдер валютного и фондового рынков».

После института начал карьеру в инвестиционной сфере, работая инвестиционным консультантом и готовя инвестиционный бюллетень о текущем состоянии рынка. За время работы прошел путь от sales-менеджера до генерального директора управляющих компаний и собственного инвестиционного партнерства. На моем счету шесть управляющих компаний, часть которых были созданы с нуля, более десяти инвестиционных фондов с общей суммой активов более 10 млрд рублей, более 20 правил доверительного управления ПИФами и более 40 изменений в них.

Являюсь автором статей по вопросам управления капиталом, инвестиционных фондов, налогообложения и пенсионных накоплений. Кроме этого, регулярно провожу семинары, вебинары, мастер-классы и участвую в различных конференциях.

Вхожу в комиссию по приему Государственных экзаменов и дипломов Финансового университета при Правительстве Российской Федерации и преподаю в Высшей школе экономики.

С 2005 года инвестирую собственные средства. За 17 лет моя доходность составила более 17 % годовых, что эквивалентно десятикратному приросту капитала. Это в 3 раза больше, чем принесли бы депозиты.

Подробнее на http://bacherov.ru/

Благодарности

Прежде всего я хочу поблагодарить свои близких – маму Ирину Бачерову и отца Виктора Бачерова – за то, что они воспитали меня тем человеком, которым я стал. Своего брата Андрея Бачерова, потому что он всегда оказывал мне поддержку во всех моих начинаниях и в трудные периоды моей жизни. Мою жену Юлию Бачерову, за то, что она любит и терпит меня, спорит со мной и одобряет то, чем я занимаюсь, без такой поддержки я бы вряд ли достиг того уровня, на котором сейчас нахожусь.

Не могу не выразить свою признательность моему научному руководителю – профессору МИФИ – Писареву Александру Александровичу. Я считаю, что именно благодаря ему я научился правильно мыслить, видеть за столбиками данных и цифр подлинный смысл и стараться докапываться до сути и природы вещей.

Также я хочу выразить благодарность Лапину Алексею, который приложил массу усилий по созданию этой книги, а также продолжительное время помогал развивать бизнес, давал полезные советы и умело работал с информацией в Интернете, находя давно «забытые», но очень полезные материалы.

А еще всем своим друзьям, которые сыграли немалую роль в формировании моих взглядов и развитии моей личности!

ВСТУПИТЕЛЬНОЕ СЛОВО, ИЛИ НЕМНОГО О «ПРОСТОТЕ»

Я считаю, что простота в изложении материала должна присутствовать, но упрощать до бесконечности нельзя. В искусстве это приводит к результату, который виден на картинке, в точных и естественных науках это приводит к ошибкам, а в такой сфере, как инвестиции, – к искажениям на грани введения в заблуждение.

Инвестиции – это такая же профессиональная сфера, как и любая другая. Чтобы стать профессионалом, нужно учиться и нарабатывать опыт. В инвестициях есть некоторые несложные решения, инструкции, рецепты, которые помогают начинающим, но ошибочно считать, что следование только им – это единственно правильный путь.

Поэтому после долгих лет работы я создал курс по инвестициям, который носит броское название «ТРИ КИТА ИНВЕСТИЦИЙ». Этот курс можно сравнить с получением высшего образования, когда человек начинает понимать не только как инвестировать, но и почему инвестиции работают именно таким образом. Освоившие этот курс переходят на качественно новый уровень и становятся уже на 95 % лучше тех, кто называет себя профессионалами. Подробнее о программе курса вы можете прочесть в конце книги, там же будет дана ссылка для записи на него.

Я буду с вами предельно откровенен! Эта книга – не руководство по быстрому обогащению. Это «букварь», где я простым языком рассказываю об инвестициях, о том, зачем они нужны и какие основные финансовые инструменты доступны нам – обычным людям. Она вряд ли будет интересна профессионалам. Пусть эта книга послужит вам прологом в мир инвестиций, станет началом большого и интересного пути…

Глава 1

Что такое инвестиции и что стоит знать начинающему инвестору

Что такое инвестиции, цель инвестора

Академическое определение данного понятия есть в книге Уильяма Шарпа «Инвестиции»: «ИНВЕСТИРОВАТЬ означает расстаться с деньгами сегодня, чтобы получить бо́льшую их сумму в будущем».

На мой взгляд, оно не полное, потому что в таком определении нельзя отличить инвестиции от спекуляций (их называют в инвестиционной среде трейдингом), хотя интуитивно понятно, что между этими понятиями есть разница и не маленькая.

Бенджамин Грэм (Грэхем) – отец инвестиционного анализа и преподаватель одного из самых богатых инвесторов в мире – Уоррена Баффета, давал более точное определение этому понятию:

«ИНВЕСТИЦИЯ – это операция, основанная на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Все остальное признается спекуляцией. Владелец акций должен относиться к ним прежде всего как к своей доле в бизнесе».

Я же считаю, что наряду с замечательными определениями Шарпа и Грэма, в понятие «инвестиции» стоит добавить следующие дополнительные факторы:

• Цель.

• Временной горизонт достижения цели.

• Понимание основ инструментов, видов услуг, своих прав.

И как логично следует из этих дополнений, ответом на вопрос «С чего начинаются инвестиции?» будет являться заключение: «С постановки и формулирования цели». Именно цель является определяющей при выборе того или иного инвестиционного инструмента, а чаще всего и состава вашего инвестиционного портфеля.

Цель для подавляющего большинства инвесторов должна лежать в бытовой плоскости. Например: купить дом, квартиру, машину, накопить на образование детей, на старость и т. п. Цели типа «хочу удвоить капитал», «получить максимальный доход» и т. п. – крайне негативно сказываются на инвестиционном результате.

Цель для инвестиционных задач обладает двумя основными критериями:

• Она счетна – всегда имеет денежное выражение.

• Она определена во времени, имеет конкретный срок достижения.

Эти два параметра позволяют однозначно определить возможность ее достижения, при тех условиях, которыми ограничен инвестор.

Какие это условия?

• Начальная сумма инвестиций.

• Суммы, которые инвестор может вносить в течение срока достижения цели.

• Терпимость инвестора к риску.

Последний пункт существенен, потому что позволяет понять, на какую ожидаемую доходность может рассчитывать инвестор при его готовности к риску. Значения этих двух параметров жизненно необходимы для расчета возможности достижения цели. Через эти параметры цель связывается с инвестиционным портфелем, формируемым инвестором, а весь процесс постановки цели и ее расчетов называют финансовым планированием.

Для того чтобы понять, как можно рассчитать цель, нам придется немного позаниматься финансовой математикой, основы которой изложены в второй главе настоящей книги.

Чем инвестиции отличаются от спекуляций

В биржевой среде можно услышать такую шутку: «Инвестиция – это неудавшаяся спекуляция». На первый взгляд может показаться, что так оно и есть. Да и сама сделка, что с точки зрения спекуляции, что с точки зрения инвестиции выглядит одинаково – купить за X, продать за Х+n%.

Однако разница огромна!

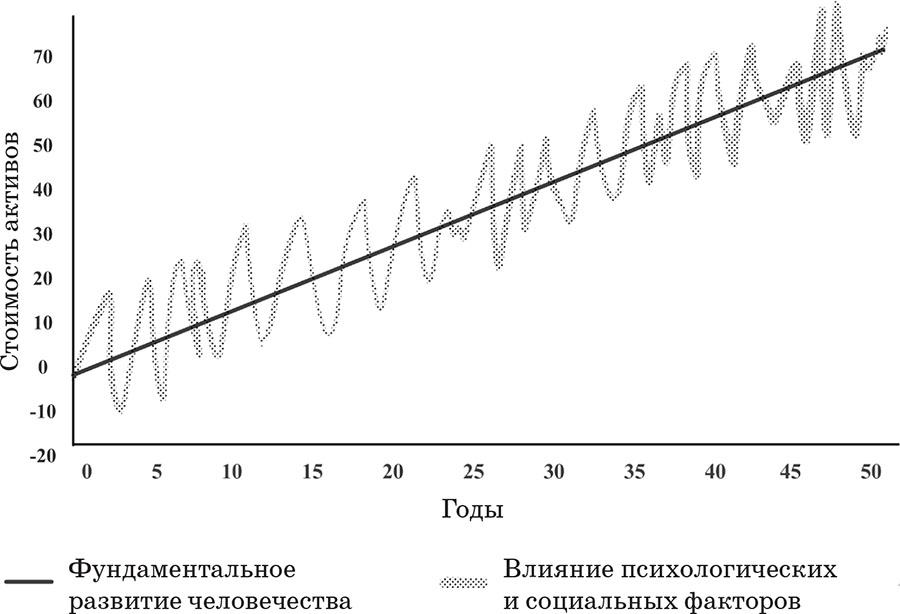

Уже упомянутый мной основатель фундаментального анализа и стоимостного инвестирования Бенджамин Грэм любил говорить: «В краткосрочной перспективе рынок – это машина для голосования, в долгосрочной – весы». Таким образом он подчеркивал, что при краткосрочном горизонте на цены активов влияют социальные факторы и человеческие пороки, такие как жадность или страх, а в долгосрочной перспективе существенными становятся действия экономических законов, развитие технологий, рост бизнеса и т. д. Если схематично изобразить этот принцип, то он выглядел бы, как показано на рисунке ниже, где прямая изображает фундаментальные факторы, а волнистая линия – человеческие представления о ценности.

Такое упрощенное представление подталкивает к мысли немного дополнить определение термина «инвестиции» и сформулировать понятие «спекуляции»:

• Инвестиции опираются на развитие и рост бизнеса и экономики и имеют достаточно большой горизонт.

• Спекуляции – это попытка предугадать настроение рынка, найти текущие ценовые перекосы в балансе спроса и предложения.

Многие люди не понимают и не видят разницы между инвестициями и спекуляциями (в немалой степени благодаря информационному шуму, о котором мы поговорим отдельно) и «приходят на биржу», чтобы разбогатеть. Но реальность такова – разбогатеть можно только за счет успешных спекуляций. Так как сделки с ценными бумагами совершаются на бирже, они выглядят очень простыми в исполнении. Человеку нет нужды бегать среди покупателей и продавцов, искать объявления в газетах или в Интернете, оформлять сделки у нотариусов, привлекать юристов и т. п. Достаточно запустить терминал или мобильное приложение брокера, выбрать финансовый инструмент и нажать кнопки «купить» или «продать», все остальное будет сделано за него. Такая простота не может не подкупать. Она же приводит к обманчивому представлению о том, что спекулировать легко. Кстати, чтобы снять негативной оттенок при использовании слова «спекуляции» в контексте сделок с ценными бумагами на бирже, их принято называть красивым словом «трейдинг». Но как ни называй этот процесс, статистика показывает, что разбогатеть за счет спекуляций/трейдинга удается меньше чем одному проценту.

Почему так происходит?Рассмотрим биржу как базар. В моменте на базаре есть ровно столько денег, сколько туда принесли покупатели. Задача спекулянта – встать между продавцом и покупателем, чтобы извлечь прибыль из разницы цен. Это значит, что происходит простое перераспределение денег между тремя категориями – покупателями, продавцами и спекулянтами. Спекулянт не обязан иметь много денег. Простой пример – спекулянт, приходя на базар со 100 рублями, использует их как залог – оставляет продавцу с условием придержать товар стоимостью 1000 рублей до обеда. После этого он старается найти покупателя и предлагает купить товар по «выгодной» цене – 1100 рублей. Если покупатель соглашается, то прибыль спекулянта составляет 100 рублей или 100 % на его собственный капитал. Если же спекулянт не найдет покупателя, то к середине дня он потеряет свои 100 рублей. Самое главное, что сумма денег на базаре не изменилась, она просто перераспределилась среди этих участников. В математике это назвали бы игрой с нулевой суммой.

Биржа, в отличие от базара, обладает массой инструментов для побуждения людей к спекуляциям, но основа механизма примерно та же. Чем больше участников-покупателей и участников-продавцов приходит на биржу, тем выше шанс спекулянта заработать, но чем больше самих спекулянтов, тем выше среди них конкуренция. Бывают ситуации, когда на бирже остаются практически одни спекулянты и тогда они торгуют между собой, пытаясь обыграть друг друга. Спекулянты – разные. Каждый из них обладает своим опытом, знаниями, умениями, величиной капитала и т. д.

Доходность спекулянтов с бо́льшим капиталом ниже, но за счет этого капитала они могут позволить себе бо́льшую серию убыточных операций. При постоянной игре это позволяет им оставаться в выигрыше. Поэтому большинство мелких спекулянтов теряет деньги. А ведь мы еще не учли различные издержки – оплату услуг тех же брокеров в виде комиссий, биржи, плату за заемные средства и т. п.

Почему я против спекуляций на бирже?Вот несколько простых причин:

• Первая – статистика: в 95 % случаев активные спекуляции приводят к полной или частичной потере капитала и точно – к потере времени.

• Вторая – активные спекуляции требуют полного вовлечения в процесс, что обесценивает многие профессиональные навыки спекулянта и лишает его постоянного источника дохода. Простыми словами – человек не сможет совмещать работу с активными спекуляциями.

• Третья – бо́льшая часть активных спекуляций построена на подходах технического анализа. Немалое количество исследований показало неэффективность наиболее распространенных и известных методов и индикаторов.

• Четвертая – спекуляции привлекают тем, что они могут дать очень хорошую доходность на собственный капитал. Это может достигаться за счет двух факторов:

– плеча – «leverage». В каких-то случаях это кредит, предоставленный брокером, в каких-то – особенности финансовых инструментов, которые обычно называют деривативами (подробнее о «плече» чуть дальше);

– высокой волатильности – каждодневного достаточно сильного изменения цен. Волатильность необходима спекулянту потому, что он играет на разности цен, и чем больше цена будет колебаться, тем ему выгоднее.

Необходимо отметить, что оба последних фактора могут работать как на пользу, так и во вред. При этом во вред – в большей степени.

Вот простой пример для наглядности:

Пусть у нас есть некий финансовый инструмент, который имеет ожидаемую доходность 5 %, а волатильность 10 %. Вероятность получить убыток свыше 50 % стремится к нулю. Если спекулянт будет использовать плечо, например, как во фьючерсном контракте (один из популярных деривативов) 1 к 10, то есть на каждый вложенный рубль он «условно» получит 10 рублей заемных, то его показатели доходности и волатильности увеличиваются в 10 раз – до 50 % и 100 % соответственно, а вероятность получить убыток свыше 50 % уже составляет 16 %. На внебиржевом рынке FOREX плечи огромные – обычно 100, но бывают и выше. Несложно догадаться, как растет вероятность потерять все.

Совокупность данных факторов лично для меня является достаточным основанием не пускаться в активные спекуляции. И вам не советую.

Откуда берутся обещания в 1000 % и что такое плечо

Людей завлекают на биржу обещаниями в сотни и даже в тысячи процентов доходности. Откуда берутся такие обещания, если речь не идет о мошенничестве в чистом виде?

Как можно получить доходность с двумя и тремя нулями, если, например, доходность по биржевому индексу IMOEX за 2019 год была всего 29 %, а с учетом дивидендов акций, которые в него входят, около 35 %. Конечно, можно было бы «нарисовать» какие-нибудь идеальные моменты продажи и покупки, но даже в этом случае вряд ли бы получилось что-то близкое если не к 100 % так уж к 1000 % точно.

Все дело в хорошо развитом на фондовых и финансовых рынках кредитовании. Его называют «leverage» или по-русски «плечо». Техника кредитования достаточно проста. На сумму средств, которые вы перечислили на счет брокера, может быть выдан кредит. Размер этого кредита зависит от степени квалифицированности инвестора, которую определил брокер, и на основании действующих ограничений в законодательстве. Для начинающих инвесторов самым распространенным является размер кредита, равный сумме собственных средств инвестора. Например, инвестор внес 100 тысяч, брокер может предоставить еще 100 тысяч. Таким образом, можно совершать сделки на 200 тысяч. Этот будет плечо 1 к 1 (1:1). Для квалифицированных инвесторов часто встречается плечо 1:4. Это значит, что на каждые 100 тысяч можно получить еще 400 тысяч. При этом если сделки купли-продажи будут закрыты на конец дня, то инвестор даже не заплатит процентов за пользование кредитными деньгами, если же сделка растянется на несколько дней, то придется заплатить проценты за пользование кредитом по ставкам брокера.

Наличие кредитного плеча позволяет существенно улучшить потенциальный результат инвестиций. Предположим, вы купили акции Сбербанка в начале дня по 250 рублей, а к концу дня они выросли до 260. Если вы использовали только свои средства, то заработали 10 рублей на акции или 4 %. Прекрасный результат за день! Но если бы вы воспользовались плечом 1:4, то ваш результат был бы в 5 раз больше, то есть 20 %. Фантастика! Доступность и легкость получения плеча крайне привлекательны для желающих спекулировать на ценных бумагах. Именно это привлекает новичков с небольшим собственным капиталом и создает видимость легкого обогащения. Но обратная сторона медали в другом: если бы цена упала на 10 рублей – до 240, то на своих деньгах вы бы получили убыток в 4 %, а с плечом уже 20 %! Как можно понять, вторую часть не используют в рекламных материалах.

Почему брокеры не боятся предоставлять такие кредиты?Все дело в том, что брокер очень хорошо контролирует риск его невозврата. Залогом по кредиту являются ваши денежные средства и/или ценные бумаги, которые были приобретены на вашу часть средств. Если вы купили с плечом 1:4 актив и цена пошла вниз, то брокер при падении примерно на 18–19 % продаст все активы, а убыток целиком покроет из ваших средств. Это называется «margin call». На примере в 100 тысяч собственных средств и 400 тысяч брокера убыток в 18 % от общей позиции в 500 тысяч составит 90 тысяч. Они и будут списаны с вашего счета. Таким образом, для вас этот убыток составит 90 %.

Использование плеча «убивает» большинство счетов! Помните статистику, о которой я писал ранее? Уоррен Баффет так говорил про использование заемных средств в инвестициях: «Представьте, что вы едете на большой скорости на автомобиле, а к рулю привязан нож, острием направленный на вас. Ощущения впечатляющие, но цена ошибки – ваша жизнь».

Не всегда плечо – это кредит. Оно может быть «вшито» в сам инструмент. Например, как во фьючерсах. Там для совершения сделки достаточно иметь примерно 10 %, а бывает и меньше, для гарантийного обеспечения. Суть же расчетов по такой сделке будет аналогична торговле с плечом.

Дилеры FOREX предоставляют плечи существенно больше – 1:25, 1:100 и даже 1:300. Представляете, насколько быстро трейдеры остаются без денег?

Я считаю, что использование плеча губительно для большинства частных инвесторов. Лучше синица в руках, чем журавль в небе, а сложный процент на длительном периоде сделает большую часть работы за вас.

Инвестор должен учитывать риск и волатильность

Я уже не раз упомянул такое понятие, как «волатильность». И вам, скорее всего, уже стало понятно, что это, по сути, мера колебаний цен. Пришла пора немного глубже разобраться с этим термином и его влиянием на инвестиционные решения.

Как ни парадоксально это звучит, но почти все начинающие инвесторы (и достаточно многие из опытных) при принятии инвестиционных решений ориентируются только на потенциальную доходность. В инвестиционной теории ее называют ожидаемой доходностью. Более того, очень многие инвесторы в качестве этого показателя берут историческую доходность, не понимая глубинный смысл этого понятия.

Обычная житейская логика нам подсказывает, что кроме доходности стоило бы использовать некую меру, которая позволяла бы нам оценить возможные потери, получив таким образом аналог любимого потребительского индикатора «цена/качество». И такой показатель в инвестициях есть, и он называется «риск». А любимый потребительский индикатор тогда превращается в инвестиционный аналог «ожидаемая доходность/риск».

Надо сказать, что измерений риска достаточно много, и они не всегда имеют одну природу. Например, риск банкротства компании не отражает риск волатильности (изменения цены под действием рыночной конъюнктуры). Риски могут быть взаимосвязанными, как, например, риск ликвидности (возможность быстро и без потерь обменять актив на деньги и обратно) с тем же риском волатильности.

В классическом академическом представлении под риском инвестиций обычно понимают волатильность (но и ее тоже могут измерять по-разному). Даже такое упрощенное понимание риска даст нам как инвесторам бо́льшее представление о финансовом инструменте или спекулятивной стратегии. Используя его наравне с ожидаемой доходностью, мы более взвешенно отнесемся к принятию инвестиционного решения.

Давайте посмотрим на академический вариант определения ожидаемой доходности и риска. Правильной трактовкой этих двух показателей будет следующая:

Пусть ожидаемая доходность инструмента 15 % годовых, а риск – 5 %. Тогда в 7 случаях из 10 наша ожидаемая доходность находится в пределе от 10 до 20 %, в 97/100 – от 5 до 25 %, а в 99/100 – от 0 до 30 %.

Уже из этого мы видим, что инвестировав свои сбережения в такой актив, мы имеем вероятность, пусть и маленькую, вообще не получить никакого дохода. Мастерство инвестора заключается именно в том, чтобы постараться так инвестировать свои сбережения, чтобы максимально повысить шансы на получение более высокой доходности, чем разместив свои деньги в инструмент с гарантированной доходностью, такие как депозит или облигации федерального займа (по крайней мере для большинства обычных людей).

Волатильность – очень важное понятие, и более того, из классического определения мы видим, что его можно трактовать как возможность не только потерять, но и получить существенно больший доход. Именно поэтому фондовые и финансовые рынки привлекают внимание желающих спекулировать, т. е. заработать на разнице цены покупки и продажи в краткосрочном периоде.

Подробный разговор на тему волатильности выходит за рамки данной книги. Здесь же я ограничусь общими представлениями, которых достаточно для обучения начинающего инвестора. Но у читателя наверняка возник вопрос: почему в инвестициях волатильность считается более существенным риском, чем банкротство? Это станет понятно, когда мы поговорим дальше о таком важном понятии, как диверсификация.

Давайте еще раз выделим существенное об инвестиционном риске.

Доходность по многим активам, которые может прибрести инвестор, не является гарантированной. Цена на них может изменяться под воздействием различных факторов, а в некоторых случаях актив может обесцениться вовсе – дом может рухнуть, компания – обанкротиться или не выплатить по своим долгам и т. п. Все это называется риском. Его обязательно надо учитывать при принятии инвестиционных решений. Волатильность является составной частью инвестиционного риска, а в условиях, когда активов у инвестора много (то есть у инвестора диверсифицированный портфель – очень важное понятие, которое мы рассмотрим в главе 5), волатильность будет превалирующей над остальными рисками.

Почему большинству подходят инвестиции в ценные бумаги

Теперь вы знаете о том, что такое инвестиции, почему стоит держаться подальше от спекуляций, почему важна инвестиционная цель. Но реальных объектов для инвестиций много, и возникает резонный вопрос, почему я предлагаю выбирать именно ценные бумаги.

Давайте посмотрим на самые известные объекты инвестиций:

• Банковский депозит.

• Недвижимость.

• Собственный бизнес.

• Прямое финансирование чужих проектов (займы или вложения в бизнес друзей, родственников и т. п.).

• Ценные бумаги.

Подходы к инвестированию в указанные объекты могут существенно различаться, а от инвесторов будут требоваться специфичные навыки и опыт.

Так почему именно инвестиции в ценные бумаги наиболее предпочтительны для большинства инвесторов?

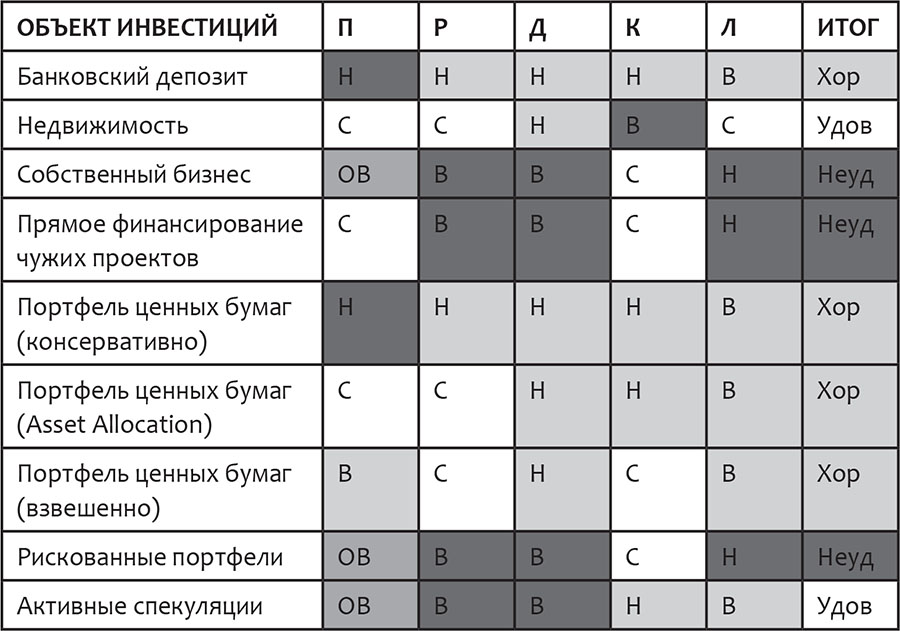

Посмотрите на таблицу, которую я называю «зачетка инвестора». Она наглядно демонстрирует плюсы и минусы различных видов инвестиций. Разобраться в ней легко.

Есть пять столбцов:

• П – ожидаемая доходность.

• Р – риск владения/ведения/конъюнктуры.

• Д – риск полной утраты/дефолт.

• К – капиталоемкость.

• Л – ликвидность.

Каждая ячейка таблицы может иметь одно из четырех потенциальных состояний:

• ОВ – очень высокая.

• В – высокая.

• С – средняя.

• Н – низкая.

При этом в одних случаях, например, В может быть хорошим показателем (скажем, для ожидаемой доходности), в другом – негативным (например, для риска дефолта). Для наглядности ячейки с положительными показателями залиты светло-серым фоном, с негативными – темно-серым, а нейтральные оставлены без фона. В столбце «ИТОГ» дана оценка по совокупности всех показателей, как в зачетке студента.