Полная версия

Руководство по Инвестированию в IPO

Анатолий Зятковский

Руководство по Инвестированию в IPO

Table of Contents

Дисклаймер

Введение

Что такое IPO

История и статистика IPO

Для чего компании становятся публичными?

Процесс IPO. Роль инвестиционных банков

Как инвестировать в IPO?

Период блокировки. Стратегии хеджирования

Как читать и анализировать проспект эмиссии?

Как выбрать лучший брокерский сервис для IPO?

Альтернативы IPO

Обратное слияние, или SPAC

Прямой листинг (Direct Public Offering)

IPO ETF и паевые инвестиционные фонды

Риски IPO-инвестирования

Заключение

Дисклаймер

Введение

Что такое IPO

История и статистика IPO

Для чего компании становятся публичными?

Процесс IPO. Роль инвестиционных банков

Как инвестировать в IPO?

Период блокировки. Стратегии хеджирования

Как читать и анализировать проспект эмиссии?

Как выбрать лучший брокерский сервис для IPO?

Альтернативы IPO

Обратное слияние, или SPAC

Прямой листинг (Direct Public Offering)

IPO ETF и паевые инвестиционные фонды

Риски IPO-инвестирования

Заключение

Дисклаймер

"Руководство по инвестированию в IPO" предназначено для инвесторов, которые обладают базовыми знаниями о процессе инвестирования в акции, фондовом рынке и о том, как управлять рисками.

Это руководство предназначено для образовательных и развлекательных целей.

Автор "Руководства по инвестированию в IPO" не дает никаких рекомендаций по покупке или продаже IPO.

При рассмотрении финансовых вопросов в любой из моих книг я приложил все усилия, чтобы обеспечить точность представляемой информации и ее способность улучшать вашу жизнь или развивать ваш бизнес. Тем не менее нет никаких гарантий, что вы получите какие-либо результаты или заработаете какие-либо деньги, используя любые идеи, инструменты, стратегии или рекомендации в любой части контента. Всегда помните, что актуальная информация, касающаяся брокерских услуг, требований к счетам, комиссий и т. д., может меняться со временем. Поэтому всегда проводите собственное исследование и аналитику, прежде чем принимать решение об инвестировании денег. Ничто в этой книге не является обещанием или гарантией заработка. Ваш уровень успеха в достижении подобных результатов зависит от ряда факторов, включая, в частности, ваши навыки, знания, способности, преданность делу, деловую хватку и финансовое положение. Поскольку эти факторы отличаются в зависимости от конкретных людей, я не могу и не гарантирую ваш успех, уровень дохода или способность получать доход. Вы один несете ответственность за свои действия и результаты в жизни и бизнесе.

Индивидуальный инвестор всегда должен понимать риски, связанные с инвестированием в акции с повышенным риском, включая IPO.

Всегда проводите свой собственный комплексный анализ, прежде чем инвестировать деньги в IPO. Не вкладывайте деньги, которые вы не можете позволить себе потерять.

Введение

2020 год принес много сюрпризов – глобальная пандемия, экономический спад, миллионы потерянных рабочих мест и так далее. Но он не замедлил динамику первичного публичного размещения акций (IPO) и тех, кто хочет получить прибыль от IPO.

2020 год был лучшим годом в истории IPO по количеству компаний и привлеченных средств, а также одним из самых инновационных с точки зрения растущего доверия к SPAC и прямым публичным размещениям. Согласно мировым тенденциям IPO, подавляющее большинство этих размещений пришлось на американские биржи, на долю которых пришлось 82 % сделок и 87 % выручки в третьем квартале 2020 года.

В мировом масштабе третий квартал 2020 года был самым активным за последние 20 лет по объему выручки и вторым по количеству сделок. Аналитики установили, что ликвидность рынка и настроения инвесторов были ключевыми факторами, стимулировавшими рост IPO в 2020 году. Технологичные, промышленные и компании в области здравоохранения и биотехнологий провели 537 IPO и привлекли в общей сложности 110,5 млрд долл. в 2020 году.

К числу наиболее заметных IPO в 2020 году относилась компания Casper Sleep Inc. (CSPR), Lemonade, Inc. (LMND), Snowflake Inc. (SNOW), Sumo Logic, Inc. (SUMO), American Well Corporation (AMWL), и Unity Software Inc. (U). А также Palantir Technologies Inc. (PLTR) и Asana, Inc. (ASAN) стали публичными посредством прямого листинга в сентябре 2020 года.

Array Technologies, Inc. (ARRY), которая является вторым по величине в мире поставщиком систем солнечного трекинга для зеленой энергетики, вышла на рынок в октябре. Компания Array, расположенная в штате Нью-Мексико, является крупнейшим IPO в истории штата.

Общие тенденции включают в себя рост бланковых компаний, успех «облачных» компаний и потребительских технологий, а также пару значительных компаний, вышедших на публичный рынок через прямой листинг в прошлом году. Рынок IPO не был лишен политики: мы также видели, как несколько китайских компаний, которые ранее могли получить листинг на биржах в США, не были одобрены регилятором.

Несмотря на глобальную пандемию, президентские выборы и многие факторы неопределенности, 2020 год был лучшим годом проведения IPO за всю историю. В четвертом квартале Airbnb и DoorDash вошли в число успешных компаний, вышедших на IPO.

Только за последние два календарных года 102 различные IPO дали инвесторам возможность быстро удвоить прибыль. А лучшие принесли прибыль в 864 %, 1021 % и 1393 %. Но если вы, как и многие, думаете, что прибыль от IPO зарезервирована за инсайдерами с миллионами в карманах, то вы ошибаетесь.

Так что, если у вас нет инсайдерских связей с Уолл-стрит, не стоит расстраиваться.

То, чем я хочу поделиться с вами – это совершенно новый способ получения прибыли от IPO обычными частными инвесторами. Любой инвестор с несколькими тысячами долларов может использовать этот метод, чтобы уже сегодня начать получать большую потенциальную прибыль от IPO.

Это важно, потому что 2021 год может быть самым прибыльным временем для IPO.

2021 год должен сделать рынок IPO еще сильнее. Тенденция держится на позитивной ноте, и вы также можете стать частью этой большой игры в IPO.

Данное руководство по инвестированию в IPO даст вам все ответы, необходимые для того, чтобы стать инвестором в IPO.

Что такое IPO

Начнем с ознакомления.

Итак, давайте выясним, что же такое IPO?

IPO – первичное публичное размещение или выход на фондовый рынок – это вид публичного размещения, при котором новые акции компании продаются институциональным инвесторам, а также, как правило, розничным (частным) инвесторам. IPO проводится одним или несколькими инвестиционными банками, которые также организуют листинг акций на одной или нескольких фондовых биржах. В ходе этого процесса, известного как «выход на публичный рынок», частная компания трансформируется в публичную компанию. Первоначальное публичное размещение акций может использоваться для привлечения нового акционерного капитала компаний, монетизации инвестиций частных акционеров, таких как учредители компаний или частные инвесторы, а также для облегчения торговли существующими пакетами акций или будущего привлечения капитала путем их публичного размещения на бирже.

После IPO акции обращаются на открытом рынке в так называемом свободном обращении. Фондовые биржи предусматривают минимальное количество акций в свободном обращении как в абсолютном выражении (общая стоимость, определяемая ценой акции, умноженной на количество акций, проданных публике), так и в процентном отношении к общему акционерному капиталу (т. е. количество акций, проданных публике, деленное на общее количество акций, находящихся в обращении). Несмотря на то, что IPO дает много преимуществ компаниям, оно сопряжено со значительными затратами, связанными с этим процессом, такими как банковские и юридические услуги, а также с постоянным требованием раскрывать важную, а иногда и конфиденциальную информацию.

Первичное публичное размещение акций (IPO) – это только один из видов публичного размещения. Не все публичные размещения являются IPO. IPO происходит только в том случае, если компания впервые предлагает свои акции (а не другие ценные бумаги) для публичного владения и торговли, что делает ее публичной компанией.

Однако публичное размещение акций может также осуществляться компаниями, которые уже являются публичными и чьи акции свободно обращаются на бирже. Компания выпускает дополнительные ценные бумаги для публичного размещения в дополнение к тем, которые в настоящее время торгуются. Например, котирующаяся на бирже компания с 10 миллионами акций может разместить публично еще 5 миллионов акций. Это публичное размещение, но не IPO. После завершения сделки у компании будет 15 миллионов акций в обращении. Такой вид размещения называется FPO (Follow-on public offering). Подробнее о всех видах публичных размещений можно узнать на моем телеграм-канале – Инвестиции на Миллион.

Другие виды ценных бумаг, помимо акций, также могут быть размещены публично. Облигации, варранты, ноты и многие другие виды долговых и долевых инструментов выпускаются и обращаются на публичных рынках.

Частная компания, не имеющая акций, котирующихся на бирже, все же может выпустить другие ценные бумаги для публичного обращения и выпустить их на биржу, при этом не переставая быть частной. Публичная компания может также предлагать и размещать другие ценные бумаги наряду со своими акциями.

Большинство публичных размещений происходит на первичном рынке, то есть сама компания-эмитент выпускает (эмитирует) ценные бумаги для общественности. Предлагаемые ценные бумаги затем выпускаются (распределяются) среди новых владельцев. Если речь идет о размещении акций, то это означает, что капитал компании растет. Если речь идет о размещении других ценных бумаг, то это влечет за собой создание или расширение обязательств (облигации, варранты и т. д.).

Однако реже публичное размещение происходит на вторичном рынке. Это называется SPO (Secondary Public Offering) – существующие владельцы ценных бумаг предлагают продать свою долю другим, новым владельцам, через фондовую биржу. Предложение на вторичном рынке – это все же публичное размещение с теми же самыми требованиями, включая проспект эмиссии.

История и статистика IPO

История IPO связана с появлением фондового рынка и ростом популярности привлечения капитала посредством размещения ценных бумаг. Первое упоминание об акционерном обществе уходит еще к временам Римской Республики. Как и современные АО (акционерные общества), римские publicani были юридическими лицами, чья собственность была разделена на доли. Имеются данные о том, что эти доли продавались инвесторам на внебиржевом рынке Римского Форума, рядом с Храмом Кастора и Поллукса. Акции колебались в цене, поощряя деятельность спекулянтов. Publicani прекратили существование во время падения Республики и подъема Империи. Самый ранний документ, свидетельствующий о выпуске акций, относится к 1288 году, когда шведская медедобывающая компания Стара Коппарберг (Stora Kopparberg, а в настоящее время – Stora Enso) стала публичной.

В середине 16-го века крупнейшие на то время и, по всей вероятности, первые в истории транснациональные торговые компании столкнулись с проблемой нехватки инвестиций для дальнейшего расширения своих торговых операций. Наиболее остро эта проблема затронула международных торговцев, которым не хватало капитала, сокращаемого Англией и Голландией. Для решения данной проблемы компании привлекали частные инвестиции в обмен на свои акции, по сути, впервые реализовав принцип IPO.

Свои ценные бумаги публично предложило английское акционерное общество "Торговцы-искатели приключений для открытия регионов, владений, островов и неизвестных мест". Это привело к появлению множества акционерных обществ во всех сферах торговли, а также в сфере морских перевозок. Финансировались "Торговцы-искатели приключений" государством с целью максимальной экспансии капитала на иностранные рынки. Но, как только государственных средств для этого оказалось мало, в компанию стали стекаться частные деньги.

Новый способ привлечения капитала привел к буму на рынке и появлению различных бирж, где происходила торговля не только ценными бумагами, но и традиционными товарами.

В начале 17-го века с целью исключения взаимной конкуренции между купцами, торгующими со странами Востока без посредников, а также совместного противостояния португальской, испанской и английской торговле, была создана голландская Ост-Индская компания (Verenigde Oostindische Compagnie, VOC). Это первая компания, которая была зарегистрирована на официальной бирже. А первое относительно современное IPO произошло в марте 1602 года, когда она предложила своим учредителям нести долевую ответственность (и, соответственно, принимать долевое участие в распределении прибыли). Это было связано с тем, что, по статистике, домой возвращалось только одно судно из трех, в то время как остальные становились жертвами форс-мажорных обстоятельств. При этом удачный рейс приносил огромную прибыль. Таким образом, процент возможной прибыли пайщика напрямую зависел только от суммы его вклада, мерой которого и становились первые в мире акции. Каждая акция вначале стоила 3 гульдена, за которые в то время можно было купить три воза пшеницы.

В США первым IPO было публичное размещение акций Bank of North America около 1783 года.

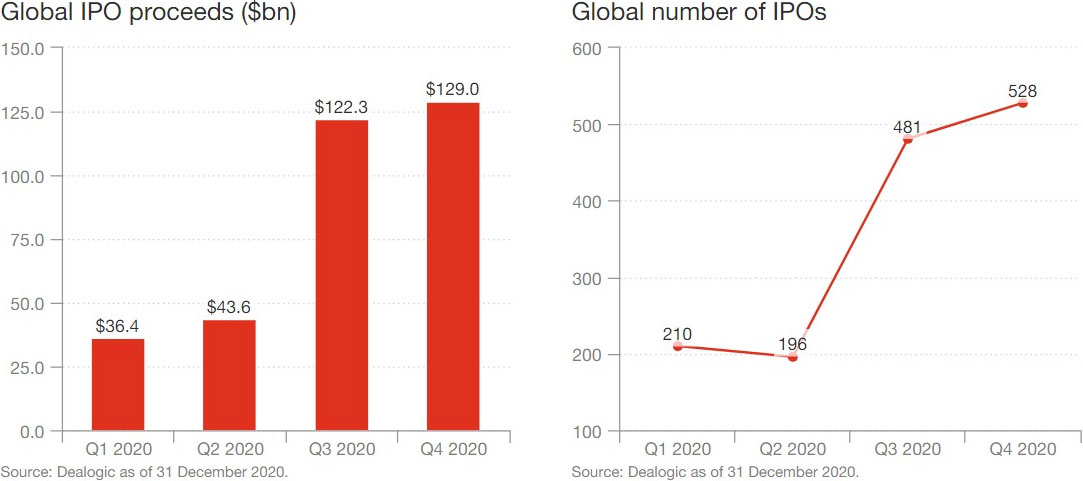

В 2020 «весеннее окно» IPO было прервано глобальной пандемией, однако по мере восстановления рынков акций и нормализации их волатильности во второй половине 2020 г. наблюдалось оживление рынка IPO, особенно в США и Азии. Примечательно, что ключевыми факторами, повлиявшими на активность IPO в 2020 г., стали IPO в области технологий, электронной коммерции и здравоохранения, а также возрождение активности бланковых компаний (SPAC) в США. Кроме того, количество сделок IPO, проводимых финансовыми спонсорами, в 2020 году увеличилось более чем в два раза по сравнению с предыдущим годом.

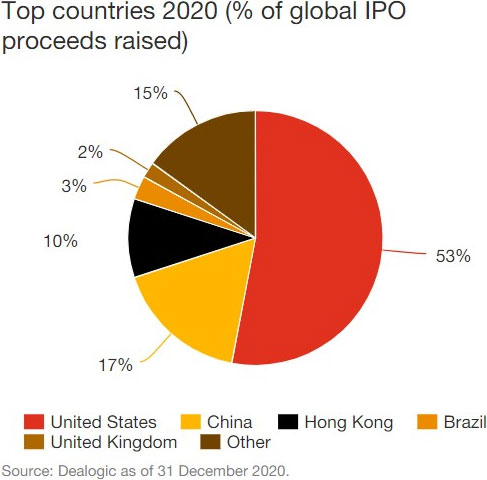

В мировом масштабе в 2020 г. было проведено 1 415 IPO, которые в общей сложности привлекли 331,3 млрд долл. США, что значительно больше по сравнению с 2019 г. с точки зрения количества сделок и выручки (2019 г.: 1 040 IPO привлечено 199,2 млрд долл. США). На Азиатско-Тихоокеанский регион приходилось 52 % всех глобальных сделок IPO с 36 % в Северной и Южной Америке.

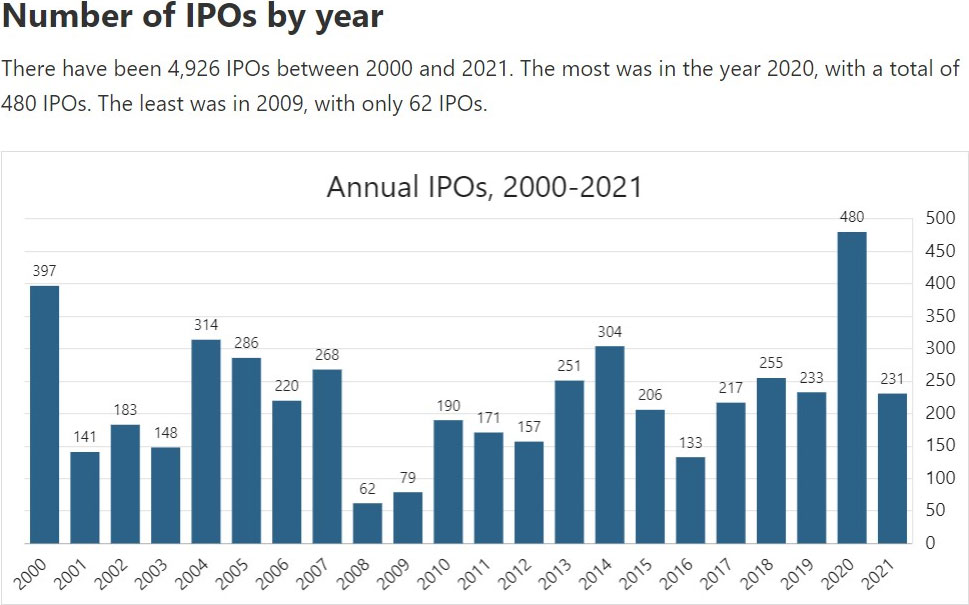

Источник: StockAnalysis.com

Источник: StockAnalysis.com

Несмотря на меньшее число сделок IPO по сравнению с Азиатско-Тихоокеанским регионом, на Америку пришлось 57 % (190,1 млрд долл. США) глобальной выручки от IPO.

В регионе EMEA показатели IPO выросли на 30 % по сравнению с 2019 г., однако выручка от них увеличилась лишь на $0,4 млрд (без учета IPO Saudi Aramco в размере $25,6 млрд, проведенных в 4 квартале 2019 г.).

Глобальные показатели были значительно выше, чем в 2019 году, 3 689 сделок привлекли 734,3 млрд долл.

В 2020 г. активность в Северной и Южной Америке была заметно выше: 1 484 компаний привлекли 317,7 млрд долл. В 2020 г. выручка от операций с ценными бумагами в регионе была на 47 % выше (216,3 млрд долл.).

Внедрение вакцин от коронавируса должно стать основой глобального экономического подъема в 2021 году, когда доходы корпораций могут вернуться к докризисным уровням. Это будет следствием того, что рынок акций выигрывает от длительного периода низких процентных ставок, низкой инфляции и государственного стимулирования, особенно в Европе и США. Однако сроки ожидаемого положительного воздействия на экономику, доходы корпораций и рынки капитала будут зависеть от прогресса программ иммунизации во всем мире.

В третьем и четвертом кварталах 2020 г. наблюдалось значительное увеличение числа компаний, планирующих провести IPO в 2021 г. Рынок ожидает более миллиарда долларов от IPO в 2021 г.

Технологические единороги, SPAC и компании в таких секторах, как возобновляемые источники энергии, электронная коммерция и здравоохранение, которые, как ожидается, останутся привлекательными для инвесторов, проводящих IPO.

Все большее число инвесторов, особенно на Западе, при принятии решений о вложении в ту или иную компанию учитывают ее влияние на экологию и общество. Один из принципов ответственного инвестирования – проверка компании на соответствие принципам ESG (англ. environmental, social, governance, отсюда и аббревиатура – ESG). Всего этих принципов 6, они закреплены в документе «Принципы ответственного инвестирования». Эту инициативу поддерживает ООН.

ESG-инвестирование подразумевает, что компания оценивается по трем направлениям: экология, социальное развитие, корпоративное управление.

Инвесторы все больше концентрируются на стратегии, целях и результатах деятельности в области ESG-инвестирования, и соответствующие условия в настоящее время рассматриваются как база для успешного проведения IPO, независимо от отрасли, в которой компания осуществляет свою деятельность.

Последствия смены политического руководства США, Brexit, а также беспрецедентные государственные стимулы в ответ на пандемию создают значительную неопределенность для глобальной экономической позиции. Вероятно, недавний оптимизм инвесторов только усилит уязвимость рынка к любым разочаровывающим новостям и потенциальным негативным сюрпризам по мере того, как администрация Байдена принимает на себя руководство в США, и правительства пытаются восстановить рост экономики после пандемии.

Крупнейшие в истории IPO:

1. Saudi Aramco – 29,4 млрд

Прошедшее в начале декабря 2019 г. IPO нефтяного гиганта Saudi Aramco стало крупнейшим в истории. В ходе первичного размещения было продано 1,5 % компании за $25,6 млрд ($8,53, или 32 риала за штуку) и еще $3,45 в виде опциона доразмещения.

Исходя из цены размещения, капитализация компании составила $1,7 трлн – существенно выше таких гигантов, как Apple ($1,19 трлн) и Microsoft ($1,15 трлн).

2. Alibaba Group – 25 млрд

В сентябре 2014 г. китайский интернет-гигант Alibaba Group предложил рынку 13,3 % своих акций по цене $66–68 за штуку. Высокий спрос позволил не только разместиться по верхней границе диапазона, но и спровоцировал рост акций в дебютный торговый день более чем на 40 % к цене размещения – до $98 за одну акцию. Из-за ажиотажного спроса в течение четырех дней было размещено еще 1,7 % акций. В результате общая сумма привлеченных в ходе IPO средств достигла $25 млрд.

Чуть более чем за 5 лет акции выросли в три раза, обеспечив инвесторам среднегодовую доходность около 23,4 %.

3. Softbank Corp. – $23 млрд

В декабре 2018 г. компания SoftBank Corp., телекоммуникационное подразделение японской корпорации SoftBank Group Corp., привлекла на IPO 2,6 трлн иен, или чуть более $23 млрд по актуальному курсу. По информации Bloomberg, 90 % покупателей составили физические лица – «миссис Ватанабэ» – так прозвали эту категорию инвесторов, используя наиболее популярную в стране фамилию. Только 10 % были распределены среди институциональных инвесторов.

4. Agricultural Bank of China – $22,1 млрд

В 2010 г. другой китайский банк потеснил ICBC с лидерских позиций по объему первичного размещения. IPO Agricultural Bank of China принесло $19,2 млрд, и еще 2,9 млрд были получены за счет реализации опционов доразмещения. Всего было продано 53 млрд акций, или 15 % акционерного капитала на биржах в Гонконге и Шанхае.

Примечательно, что для реализации опциона цена на акции должна была в течение месяца находиться выше цены размещения.

Более чем за 9 лет акции выросли чуть менее чем в 1,5 раза и обеспечили инвесторам среднегодовую доходность около 4,2 % без учета дивидендов.

5. ICBC – $21,9 млрд

Китайский банк Industrial and Commercial Bank of China привлек в 2006 г. $21,9 млрд в ходе первичного размещения, включая опционы доразмещения. Объем спроса по верхней границе ценового диапазона превысил предложение более чем в 18 раз и составил порядка $400 млрд. В первый торговый день акции подорожали на открытии на 14,9 %, а капитализация составила $156,5 млрд, что позволило банку войти в пятерку крупнейших банков мира.

За 13 лет акции ICBC обеспечили инвесторам среднегодовую доходность 3,6 % без учета дивидендов.

6. General Motors – $20,1 млрд

Размещение автомобильного концерна прошло в ноябре 2010 г. и позволило привлечь $20,1 млрд за счет продажи 478 млн обыкновенных и 87 млн конвертируемых привилегированных акций. Размещение стало крупнейшим в истории США и потеснило с лидерских позиций IPO Visa. Это IPO стало примечательно еще и тем, что General Motors всего за год до размещения прошла процедуру банкротства, в результате которого была пересмотрена структура активов, что позволило повысить эффективность и провести успешную сделку.

Спустя 9 лет акции General Motors торгуются чуть ниже цены первичного размещения.

7. Visa – $19,1 млрд

В марте 2008 г. платежная система Visa разместила на NYSE 406 млн акций класса А по цене $44 за акцию, что было на $2 выше изначального ценового диапазона $37–42. Сумма сделки составила $17,9 млрд, и еще около $1,2 млрд было выручено за счет реализации опциона доразмещения. Тогда IPO VISA стало самым крупным размещением на американском рынке.

За неполные 11 лет акции VISA выросли в цене более чем в 4 раза, обеспечив инвесторам среднегодовую доходность около 12,8 % без учета дивидендов.

Для чего компании становятся публичными?

Чтобы лучше понять процесс IPO и как из него извлечь выгоду, вы должны знать, почему компании стремятся стать публичными.

И в чем разница между частной и публичной компанией?

Частная компания или закрытая корпорация – это корпорация, которая не принадлежит государству, неправительственным организациям и относительно небольшому числу акционеров или членов компании, которая не предлагает и не торгует своими акциями (долями) компании широкой общественности на фондовых биржах. Но скорее акции компании предлагаются, принадлежат и торгуются или обмениваются частным или внебиржевым способом (внебиржевые или внебиржевые торги проводятся непосредственно между двумя сторонами без надзора со стороны биржи).

Хотя частные компании менее заметны, чем их коллеги, торгующие на бирже, они играют важную роль в мировой экономике. В 2008 году 441 самая крупная частная компания в США имела доход в размере 1 800 000 000 долларов США (1,8 триллиона долларов США), и в ней работало 6,2 миллиона человек, по данным Forbes. В 2005 году 339 компаний продали товаров и услуг на триллион долларов (44 %) и трудоустроили четыре миллиона человек. В 2004 году, по данным Forbes, количество частных американских предприятий с оборотом не менее 1 миллиарда долларов составило 305 компаний.

Частная собственность на производственные активы отличается от государственной или коллективной (как в компаниях, принадлежащих работникам). Коллективная форма собственности часто встречалась в бывших коммунистических странах.

В Соединенных Штатах термин "частная компания" чаще используется для обозначения коммерческих предприятий, акции которых не обращаются на фондовом рынке.

В странах с публичными фондовыми рынками под частным бизнесом обычно понимается компания, акции или интересы которой не являются публичными. Часто частные компании принадлежат основателям компании или их семьям и наследникам или небольшой группе инвесторов. Иногда сотрудники также владеют акциями частных компаний.

Большинство предприятий малого бизнеса находятся в частном владении.

Дочерние компании и совместные предприятия открытых акционерных обществ (например, General Motors), если акции самой дочерней компании не котируются напрямую и имеют характеристики как частных компаний, так и открытых акционерных обществ. На такие компании обычно распространяются те же требования к отчетности, что и на частные компании, но их активы, обязательства и деятельность также включаются в отчетность материнских компаний, как того требуют правила бухгалтерского учета и правила отрасли ценных бумаг, относящиеся к группам компаний.