Полная версия

Предоплаченные инструменты розничных платежей – от дорожного чека до электронных денег

Следующие шаги. Банкам, заинтересованным в выпуске предоплаченных карточек, необходимо ознакомиться со «Справочником по предоплаченным продуктам для региона СЕМЕ А» и заполнить бланк заявки, который можно получить в представительстве VISA International в Вашей стране.

Аспекты осуществления программы. Эмиссия предоплаченных карточек VISA осуществляется по тем же правилам, что и выпуск карточек VISA Electron и Виртуальных Счетов VISA.

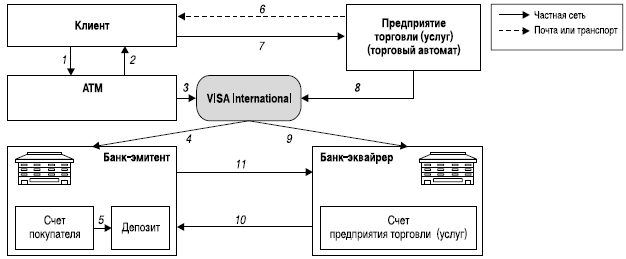

Система VISA Cash

VISA International (далее по тексту – VISA), крупнейшая в мире сервисная ассоциация по обслуживанию операций, совершаемых с использованием банковских карт, разработала и внедрила свою собственную предоплаченную загружаемую карту (VISA Cash) в 1995 г. Карта была выпущена по лицензии и с использованием технологии датской фирмы Danmont (рис. 2).

Рис. 2. Система VISA Cash[9]:

1, 2- клиент через банкомат (ATM) посредством обычной банковской кредитной (дебетной) карты данной платежной системы загружает свою карту VISA Cash; 3, 4- информация о денежных средствах (лимите), которые клиент загрузил на карту VISA Cash поступает через VISA International в банк, обслуживающий данного клиента (банк-эмитент); 5 – сумма, эквивалентная сумме загруженных средств, списывается со счета клиента в пользу банка-эмитента; 6, 7 – оплата товаров (работ, услуг): на стоимость приобретенных товаров (работ, услуг) уменьшается лимит карты; 8, 9 – данные о приобретенных товарах (работ, услуг) через VISA International поступают в банк, обслуживающий предприятие торговли (услуг) – банк-эквайрер; 10, 11 – взаимозачеты осуществляются между счетом предприятия и депозитным счетом покупателя.

В начале октября 1995 г. VISA начала испытания системы в своем головном офисе в Калифорнии, а также, в более ограниченных масштабах, в Атланте, штат Джорджия. По случаю проведения в Атланте в 1996 г. летних Олимпийских Игр масштабы испытаний были расширены. Поставленная задача предусматривала участие 5 тыс. магазинов розничной торговли и продажу 2 млн карт. На тот момент это было крупнейшее из когда-либо проводимых в мире испытаний новых систем расчетов, в связи с чем оно привлекло к себе пристальное внимание. К окончанию Олимпиады карты принимались в 1500 отделениях пятидесяти компаний розничной торговли, большинство из которых – предприятия быстрого питания и автозаправочные станции. Количество выданных карт не было обнардованно. Выдача осуществлялась тремя крупнейшими банками южной части США – Wachovia Bank, Nations Bank и First Union Bank. Предлагались карты двух типов: загружаемые, реализуемые через банки, и одноразовые, реализуемые через торговые автоматы.

Для загружаемых карт, которые испытывались головным офисом VISA, был установлен верхний предел загружаемой суммы 100 долл. Что касается испытаний в Атланте, то здесь такой предел должны были установить банки, реализующие карты. Одноразовые карты имели номинал 5, 10, 20, 50, 100 долл., что, очевидно, и сделало VISA Cash инструментом оплаты недорогих покупок. Карта VISA Cash может быть перезагружена путем перевода на нее денег[10] с личного банковского счета через сеть ATM посредством банковской карты данной платежной системы. Следует отметить, технология расчетов отличается от Mondex, поскольку данная технология исключает использование VISA Cash для взаиморасчетов между двумя частными лицами. Система VISA Cash предполагает осуществление сделки через существующую финансовую сеть VISA, позволяющую оперировать крупными суммами. Поскольку технология Системы VISA Cash базируется на централизованной обработке каждой операции, совершаемой с использованием указанных карт, то, как уже отмечалось выше, принцип анонимности при проведении данных операций может быть нарушен. VISA International совместно с MasterCard International (далее – MasterCard), еще одной крупной компанией по выпуску банковских карт, и Europay International, компанией распространяющей MasterCard в Европе, разработали для своих приложений на смарт-картах стандарт EMV (по первым буквам названий трех компаний). Начиная с 1997 года производится замена существующих кредитных карт с магнитной полосой на смарт-карты и таким образом стимулируется глобальное распространение VISA Cash.

MasterCard International

С того момента, как Совет директоров MasterCard впервые принял правила для эмитентов предоплаченных карт, программы эмиссии предоплаченных карт шагнули далеко вперед. В течение последних лет эмитенты запускают новые программы предоплаченных карт. Термина «Предоплаченная карта» обычно обозначает, что держатель карты вносит наличные авансом, а не использует кредитную линию. Программы эмиссии предоплаченных карт подразумевают множество разнообразных сценариев взаимоотношений клиента и банка. Предоплаченные карты могут использоваться в роли подарочных карт, использоваться в социальных программах, а также использоваться, как первый банковский продукт клиентов, которым банк не может выпустить кредитную карту.

Эмиссия предоплаченных карт позволяет банкам добиться определенных коммерческих целей: сфокусировать усилия на привлечении и обслуживания определенных клиентских групп, предоставив им эксклюзивные продукты, повышающие лояльность клиентов, которые невозможно предоставить на основании других карточных програм.

Можно выделить некоторые наиболее интересные программы эмиссию предоплаченных карт:

а) подарочные карты;

б) зарплатные карты;

в) карты для студентов;

г) молодежные карты;

д) карты для путешественников

Подарочные карты – перспективная замена традиционным бумажным гифт-сертификатам, широко используемых магазинами.

Первая подарочная карта была выпущена сетью дорогих универмагов Neiman Marcus, еще в 1994 г., карточная программа имела значительный успех, и универмаг даже отказался от подарочных сертификатов, используемых ранее. Подарочные карты торговых и сервисных предприятий развивались, еще долгое время как небанковские, хотя уже сразу было видно, что это перспективный продукт. В настоящее время уже разработано огромное количество разнообразных продуктов на базе этих карт, включающие пополняемые карты, карты с индивидуальным дизайном, когда клиент может поместить любое изображение на лицевой стороне карты. Рынок подарочных карт в США оценивается в более чем 13 миллиардов долларов. В России такие программы пока не получили широкого развития и позволит банку, начавшему этот бизнес стать его лидером (рис. 3).

Рис. 3. Подарочная карта

Использование предоплаченных карт в качестве зарплатных карт, позволяет привлечь на обслуживание в банк, низкооплачиваемых рабочих, которые до сих пор получают заработную плату наличными. Указанной категории банки не решаются выдать традиционные карточные продукты, но предоплаченная карта полностью безопасна, так как средства на ней авансируются заранее. Для предоплаченных карт нет необходимости открывать счет, тем самым снижая затраты банка не необходимость открытия и ведения счетов клиентов. Рынок выплаты заработной платы наличными до сих пор огромен, использование предоплаченных карт, позволит перевести его на банковское, а значит законное направление.

Предоплаченные карты идеальный продукт для их продажи студентам. С одной стороны студенты составляют многомиллионную армию, слабо охваченную банковскими услугами, которые готовы к новинкам и сотрудничеству с Банками. Также инвестиции в сегодняшних студентов, завтра позволяет получить лояльных высококлассных клиентов. Банк, который начинает работать со своими клиентами со студенческой скамьи – инвестирует также в свое будущее. С другой стороны предоплаченные карты лишены традиционных рисков для Банка, возникающих при использовании карточных, а особенной кредитных продуктов.

Молодежные карты – прекрасный инструмент, позволяющий привлекать подростков в банк. Молодежные предоплаченные карты позволяют родителям осуществлять контроль за всеми расходами своих детей, а также дать разрешение потратить только заранее авансированную сумму, не допуская перерасхода. Такой продукт значительно более безопасный для родителей, чем кредитная карта. Предоплаченные карты можно ограничить по использованию только в определенных торговых предприятиях, тем самым вводя дополнителный контроль за расходами детей. Также использование карточных продуктов подростками выполняет образовательную функцию, обучая детей использовать в будущем традиционные карточные продукты.

Предоплаченные карты предоставляют путешественникам непревзойденный уровень безопасности и надежности хранения и перемещения наличных денег. Карты для путешественников на основе технологии предоплаченных карт, существуют уже достаточно давно. Ключевым игроком на этом рынке является компания Travelex и их предоплаченная карта VISA Travel Money Cash Passport. Успешное и долгосрочное существование этого продукта говорит о перспективе выпуска карт для путешественников на основании продуктов MasterCard.

В 2002 г. в Швейцарии стартовал проект по выпуску карты системы MasterCard для путешественников «Travel Card», призванной стать альтернативой дорожным чекам (рис. 4)[11].

Рис. 4. Карта системы MasterCard для путешественников «Travel Card»

Система Mondex

Предпосылки и история создания системыСоздание системы Mondex было инициировано сотрудниками National Westminster Bank в 1990 г. Целью ее создания был выпуск в обращение нового электронного платежного средства, реализованного посредством смарткарт, как для осуществления розничных платежей, так и для электронной коммерции, способного полностью имитировать обращение наличных денежных средств, но с некоторыми важными дополнениями:

♦ электронные наличные (электронные деньги) должны вести себя как обыкновенные наличные;

♦ электронные наличные должны позволять осуществлять дистанционные операции (по телефону или с использованием компьютерных сетей);

♦ все платежи и расчеты должны осуществляться одномоментно непосредственно между двумя картами Mondex[12];

♦ носитель электронных денег должен быть реализован на микропроцессоре, что предполагает обеспечение надежного хранения и безопасности при их передаче.

Первая опытная эксплуатация системы, реализующей обращение электронной стоимости Mondex, была осуществлена в National Westminster Bank в 1992 г. Годовой оборот составил около 2,7 млн долл., произведено более 2 млн платежных операций и более 200 тыс. банковских операций. Таким образом, объем банковских операций с использованием карт Mondex сократился по отношению к объему банковских операций при обслуживании обычных банковских карт в 10 раз.

Первая открытая коммерческая реализация проекта Mondex была начата в городе Свиндон (Великобритания) в 1995 г. В проекте участвовали более 13 тыс. загружаемых смарт-карт Mondex, более 700 торговых предприятий. Более 25 % клиентов двух банков, участвующих в проекте, приобрели карты Mondex.

Второй пилотный проект осуществлялся на территории студенческого городка Экситер, в 270 км от Лондона. В проекте участвовали 11 тыс. человек – студенты и преподаватели университета.

Сферы применения карт Mondex в университете Экситера:

♦ для покупки продуктов и напитков в магазинах, кафе, барах, столовых, а также в автоматах по продаже напитков и др. товаров, установленных на территории университета;

♦ для оплаты покупок в нескольких магазинах города, которые принимают карты Mondex;

♦ в качестве идентификационной студенческой карты при пользовании библиотекой;

♦ для оплаты услуг: при ксерокопировании материалов, оплате телефонных разговоров; пользовании системой Интернет через университетские компьютеры;

♦ в качестве средства голосования при участии в выборах органов студенческого управления;

♦ в качестве ключа для входа в некоторые закрытые для общего пользования помещения университета и квартиры, где проживают студенты.

С 1996 г. начинается интенсивное внедрение системы Mondex, франшизные права по распространению этой технологии приобретены более чем 50 государствами по всему миру, среди которых Великобритания, США, Канада, Австралия, Новая Зеландия, Южная Африка, Китай, Израиль, Гонконг и др. Эквивалент максимальной суммы электронных наличных, который загружается на карту клиента, колеблется в зависимости от правил, устанавливаемых оригинатором (эмитентом) каждой валюты, от 20 до 750 долл.

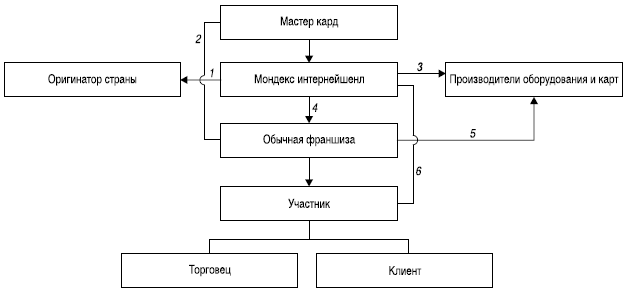

Организационная структура компании MondexКомпания Mondex International была основана в июле 1996 г. В феврале 1997 г. 51 % акций компании Mondex International был приобретен всемирно известной ассоциацией MasterCard International. Остальными 49 % акций владеют более двадцати банков и компаний: Общая сумма активов учредителей Mondex по оценкам некоторых экспертов составляет 1,5 трлн долл. (рис. 5).

Рис. 5. Организационная структура компании Mondex:

1 – лицензии оригинаторам; 2 – заключение соглашения; 3 – промышленные лицензии; 4 – соглашение о франшизе; 5 – развитие соглашения; 6 – лицензия, технология и соглашения

Функции Ассоциации Mondex International:

♦ системная поддержка продукта и разработка новых технологических решений;

♦ определение внутрисистемных правил и стандартов;

♦ разработка и построение внешних интерфейсов системы;

♦ взаимодействие с поставщиками программно-аппаратных средств;

♦ разработка и администрирование системы безопасности;

♦ разработка системы контроля рисков при обращении электронной стоимости Mondex;

♦ организационно-правовое обеспечение распространения продукта;

♦ распространение продукта путем продажи франшизных прав;

♦ адаптация технологических решений Mondex под национальные требования.

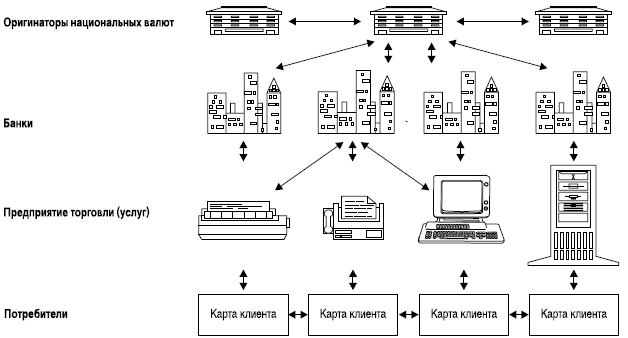

Схема обращения электронных денег MondexНа распространение электронной стоимости Mondex, выраженной в одной из каких-либо валют, компания Mondex International продает только одну франшизу Это значит, что ответственным за эмиссию электронной стоимости Mondex, выраженной в этой валюте, является только одно юридическое лицо – оригинатор валюты. Оригинатор электронной стоимости Mondex, выраженной в другой валюте, может приобрести у оригинатора первой валюты необходимую сумму на условиях, определяемых двусторонним соглашением, и уже затем продавать ее своим банкам, которые в свою очередь в системе Mondex выполняют функции распространителей электронных денег. Потребители, являющиеся владельцами карт Mondex, загружают электронные суммы на свои карты через банкоматы (ATM) или по телефону Mondex. Все платежи и переводы денежных средств в системе осуществляются непосредственно с карты на карту без централизованной обработки каждой операции (рис. 6). При продаже клиентам товаров или услуг предприятия торговли (услуг) сальдируют платежи клиентов и перечисляют их одной суммой в обслуживающий их банк, который в свою очередь зачисляет денежные средства в эквиваленте перечисленных электронных денег на банковский счет предприятия торговли (услуг).

Рис. 6. Схема обращения электронной стоимости Mondex

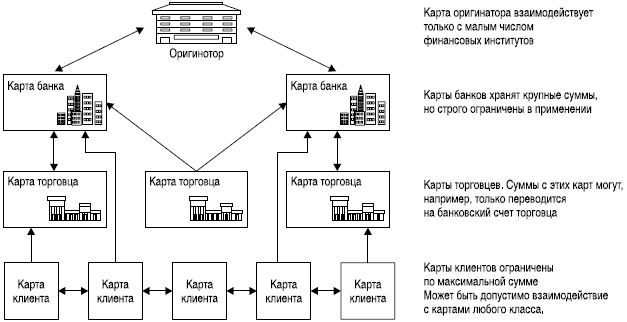

Каждый из участников расчетов, включая оригинатора, банки, предприятия торговли (услуг) и клиентов, являются держателями карт соответствующего класса, максимально допустимая сумма которых и перечень операций, которые возможно совершать с использованием этих карт, определяются правилами оригинатора. Правила взаимодействия карт в зоне ответственности оригинатора каждой валюты устанавливаются управляющим органом оригинатора в соответствии с требованиями национального законодательства (рис. 7).

Рис. 7. Пример организации взаимодействия карт различных классов.

Принципы технологической реализации обращения электронных денег MondexТехнологическая реализация обращения электронных денег Mondex базируется на концепции электронной наличности, описанной ранее[13], и преследует следующие основные цели:

♦ сокращение затрат на создание инфраструктуры по обслуживанию карт Mondex путем адаптации существующей сети банкоматов и торговых терминалов;

♦ снижение операционных затрат всех участников, связанных с осуществлением расчетов по операциям с использованием карт Mondex путем сальдирования платежей и предоставления возможности проведения платежей «карта-карта»;

♦ предоставление клиентам возможности осуществлять различного вида платежи, денежные переводы, расчеты друг с другом и операции по банковскому счету в режиме самообслуживания с обеспечением высокой степени безопасности при хранении и передаче электронной стоимости.

Единые открытые протоколы обмена позволяют всем без исключения производителям участвовать в процессе доработки существующего торгового и банковского оборудования, а также в процессе создания новых технических средств, предоставляющих дополнительный сервис при обращении карт Mondex.

Технические средства, используемые в настоящее время в процессе обращения электронной стоимости Mondex:

♦ индивидуальный недорогой считыватель – позволяет определить остаток средств на карте и валюту карты;

♦ электронный бумажник, оснащенный дисплеем и автономным питанием– позволяет просмотреть журнал платежей, остатки всех валют, показать активную валюту карты, осуществить передачу электронной стоимости с карты на карту, блокировать/разблокировать карту, устанавливать и изменять личный код. Электронный бумажник может быть подключен к персональному компьютеру, модему, телефону. Электронный бумажник может быть использован как недорогой торговый терминал в любом пункте продажи товара или услуг. Стоимость бумажника – около 50 долл.

♦ телефон Mondex – телефонный аппарат, реализующий в себе все функции электронного бумажника и, кроме того, позволяющий осуществлять денежные переводы между банковским счетом держателя и картой, т. е. покупку/продажу электронной стоимости, оплату коммунальных услуг и т. п., расчеты в электронных магазинах. Телефон Mondex может также быть использован как универсальный платежный терминал;

♦ торговые терминалы – принимают к оплате карты Mondex наряду с классическими картами;

♦ банкоматы – работают в двух режимах. Комбинированный режим позволяет осуществлять продажу электронной стоимости за наличные, а также осуществлять денежные переводы между банковским счетом держателя и картой. Безналичный режим работы банкомата позволяет реализовывать те же функции, что и телефон.

Кроме перечисленного оборудования производители различных торговых автоматов, копировального оборудования и т. п. адаптируют свое оборудование к приему платежей с карто Mondex.

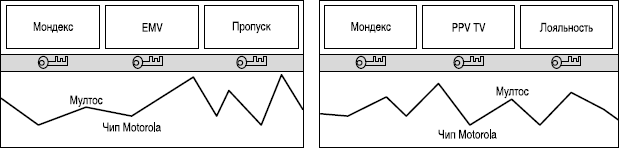

Стратегические направления развития продуктов MondexКомпания Mondex International специально разработала операционную систему MULTOS, позволяющую реализовать на одной карте несколько приложений и обеспечить защиту каждого из активизированных на карте приложений от несанкционированного доступа (рис. 8). Операционная система MULTOS обеспечивает независимость приложений, реализуемых в технологии Mondex от конкретного чипа, производимого различными фирмами-поставщиками, что позволяет исключить отрицательное влияние на развитие системы монополизма производителя.

Многофункциональная операционная система MULTOS позволяет независимым компаниям производить разработку собственных приложений, исключающих неавторизованный доступ одного приложения к другому. Эта система позволит реализовать на одной карте совмещение нескольких функций, таких, как страховой полис, удостоверение личности, пропуск, доступ к платному телевидению, в Интернет, различные схемы отношений с банком (как, например, кредит, отложенный дебет и др.), т. е. области применения карт могут быть неограничены.

Рис. 8. Операционная система MULTOS Приложения Мултос

Система CyberCoin

Владельцем системы CyberCoin является компания CyberCash, которая была основана в августе 1994 года и имеет штаб-квартиру в Вирджинии. Компания CyberCash предлагает систему услуг по осуществлению платежей через сеть Интернет – the Secure Internet Payment System, которая включает следующие службы: Credit Card Service, CyberCheck и CyberCoin, служащие соответственно заменой кредитных карт, чеков и наличных денег. CyberCash приступила к оказанию услуг в сентябре 1996 г.

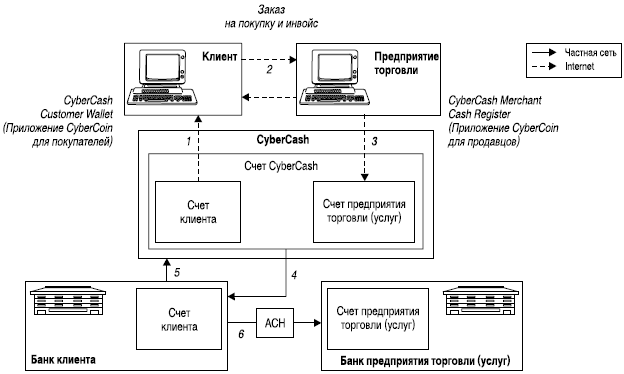

Система CyberCoin предназначена для осуществления мелких платежей через сеть Интернет (например покупка книжных страниц), верхний предел которых установлен в размере 10 долл., и предполагается, что большинство сделок будет осуществляться на сумму менее 1 долл. В начале операции покупатель должен открыть условный счет под названием CyberCash Account и зачислить на него электронные деньги CyberCoin в размере, равном эквиваленту денежных средств, находящихся на его банковском сберегательном счете. Электронные деньги CyberCoin имеют характеристики платежного средства, сходные с характеристиками VISA Cash. Затем покупатель загружает на свой персональный компьютер программное обеспечение для покупателей (CyberCash Consumer Wallet), активизируя тем самым CyberCoin. При покупке товаров или услуг, пользователь посылает электронные деньги CyberCoin через Интернет на приложение для продавцов (CyberCash Merchant Cash Register), инсталлированное на персональном компьютере предприятия торговли (услуг). Следует отметить, что в конечном итоге расчеты между участниками сделки осуществляются в безналичном порядке, путем перевода денежных средств с банковского счета покупателя на банковский счет предприятия торговли (услуг) через банковскую систему и автоматизированные клиринговые палаты (АСИ) (рис. 9)[14].

Рис. 9. Система CyberCash[15]:

1 – «Электронные деньги» CyberCoin пересылаются персональный компьютер клиента, на котором инсталлированно специальное программное обеспечение «CyberCash Customer Wallet», предназначенное для осуществления платежей; 2 – оплата клиентом товаров (работ, услуг). «Электронные деньги» CyberCoin поступают на «CyberCash Merchant Cash Register» – приложение CyberCoin для предприятия торговли (услуг), которое инсталлировано на его персональном компьютере; 3 – предприятие торговли (услуг) переводит сумму оплаты в «электронных деньгах» на CyberCash; 4, 5- после заключения «мини-сделок» CyberCash посылает запрос (подтверждение) на денежный перевод в банк клиента; 6 – Взаиморасчеты осуществляются между банком клиента и банком предприятия торговли (услуг) через АСН

Для пользователей, хорошо знакомых с системой электронной оплаты, CyberCash уже предоставляет обслуживание по сделкам, совершаемым с использованием кредитных карт (Credit Card Service). Весной 1997 г. фирма начала оказывать услуги электронной системы чековой оплаты CyberCheck. Таким образом, компания CyberCash активно и широко внедряет услуги по осуществлению платежей через сеть Интернет.

Система E-cash

Компания DigiCash, которая является владельцем системы E-cash, была основана в Нидерландах в 1989 г. В 1994 г. DigiCash объявила о создании системы E-cash, которая служит альтернативой наличным деньгам и доступна через Интернет. В октябре того же года начались испытания в районе западного побережья США. Так же как и электронные деньги Mondex, они способны циркулировать вне банковских сетей. В декабре 1995 г. банк Mark Twain Baneshares, штаб-квартира которого расположена в Миссури, принял новую систему и тут же предложил услуги, которые привлекли около 1000 клиентов и 90 магазинов розничной торговли.

По своей сути электронные деньги (e-cash) – это бессрочные денежные обязательства на предъявителя, эмитированные банковской или иной структурой в форме электронных (цифровых) сертификатов, которые могут быть использованы для расчетов через сеть Интернет и обеспечиваются обыкновенными денежными средствами в момент предъявления обязательства его эмитенту.

Механизм проведения операций с e-cash следующий (см. рис. 10). Пользователь электронных денег инсталлирует на своем персональном компьютере программное обеспечение компании DigiCash. Затем открывает банковский счет в кредитной организации, осуществляющей эмиссию электронных денег e-cash и одновременно виртуальный счет для электронных денег (MINT). После того как пользователь зачислит на банковский счет денежные средства, он запрашивает кредитную организацию на предоставление e-cash в обмен на денежные средства, находящиеся на его банковском счете. Банк, получив соответствующий запрос, перечисляет электронные деньги на виртуальный счет пользователя (MINT). В конечном итоге электронные деньги переводятся со счета MINT на персональный компьютер пользователя, который может осуществлять с ними различные операции: платежи своему контрагенту за предоставленные товары (работы, услуги), передачу их другим пользователям, обналичивание в банке и т. д. Фактически пользователь с ними может производить любые операции.