Полная версия

Как создать стратегию работы с врачами. Практические советы

– Требования к уровню образования. Некоторые крупные компании с западными штаб-квартирами по-прежнему нанимают только выпускников медицинских институтов. Во многих случаях эта политика сегодня просто не имеет никакого смысла, особенно при найме на работу представителей, которые преимущественно работают с аптеками. Дело здесь, как мне кажется, в непонимании нанимающими компетенций и деталей работы представителя. Имею отличный опыт найма людей без медицинского и фармацевтического образования, число таких доходило до 30% крупного отдела продаж. Даже кардиологи – на что привередливые люди – никогда отрицательно не реагировали на таких представителей. Научная дискуссия – это не область визита представителя, такие вещи надо переносить на встречи с медицинскими советниками (если таковые имеются), или на ключевых лидеров мнения. При отличной подготовке понятных и внятных материалов для специалистов любой медицинской профессии образование медицинского представителя на визите не играет ключевой роли. Главная роль принадлежит умению коммуницировать, и пользоваться материалами отдела маркетинга. Правда, с одной принципиальной оговоркой – материалы должны быть понятны всем участникам коммуникации.

– Различная оплата труда. Уровень оплаты труда за одну и ту же работу медицинского представителя (если за работу считать выполнение им норматива по выполненным за период времени визитам, приведенным к общей средней цифре) разнится в разы. Законодателями мод являются иностранные компании, изначально сильно задравшие планку оплаты труда ещё в кризисные 90-е годы. Тогда это было оправдано – разница между зарплатой врача и представителя порой доходила до десяти раз, и именно из врачебной и фармацевтической среды можно было быстро набрать умных, порядочных, отлично подготовленных, профессиональных с точки зрения медицины людей. Подавляющее большинство из них сделало себе неплохую карьеру в фармбизнесе и не вернулось больше в медицину. Сейчас в отрасли работает большое количество российских компаний, оплата труда в которых ощутимо ниже, чем в западных. И до сих пор работа в западной компании считается более престижной вещью, чем работа в российской. Полагаю, что дело, в основном, в уровне заработной платы и прочих льготах.

– Нормативное количество визитов в день. Видел и 8, видел и 16. Кто во что горазд. Иногда хочется авторов максимального норматива попросить самих сделать такое количество визитов. Ведь работа представителя очень непростая как по моральным, так и по физическим параметрам. Откуда тогда 14 – 16 визитов? Кто может качественно сделать такую работу? Зачем людей подталкивать к тому, что они начнут фальсифицировать отчетность и прибавлять себе пару-тройку посещений, или все-таки делать этот адский норматив, но с крайне низким КПД. Как пошутила одна моя слушательница на семинаре: «Пришел-поздоровался-ушел».

– Формы и виды отчетности. Тут тоже – полная самостоятельность. CRM – система в каждой компании своя, поэтому любой опытный представитель, освоивший систему отчетности, принятую в одной компании, должен быть переучен на работу в другой CRM в другой компании.

– Методы контроля. Иногда вполне нормальным считается неожиданное появление линейного менеджера на визите представителя без всякого предупреждения. Где-то вокруг этого годами идут дебаты – унижает личное достоинство подчиненного, визит должен быть согласован с сотрудником. Где-то начинать можно и в 10 с хвостиком, а где-то в 9—00 уже надо заходить в кабинет к врачу. Где-то процедуры и правила только пишутся, где-то замаешься с ними знакомиться, так все занормировано и запротоколировано. У кого-то есть комплайенс, запрещающий всё на свете, у кого-то сам этот термин ещё пока вызывает вопросы.

– Система оценки труда каждого сотрудника. Даже внутри одной компании порой нет принятых сквозных ключевых показателей эффективности, что уж говорить о разных производителях. Кто-то измеряет только норматив по визитам, кто-то – загрузки в аптеку. Кто-то – долю рынка и данные IMS Health (в настоящее время IQVIA™ (www.iqvia.com), DSM Group (www.dsm.ru) или Like Pharma (www.like-pharma.com) по динамике продукта или конкурентной группы… Многообразие, которое делает честь индустрии. Хорошо это или плохо? Не знаю, но это данность. И это при том, что представители и менеджеры среднего звена, чья работа чаще всего измеряется вышеописанными показателями, работают по 2—3 года в компании, а потом почему-то меняют работу. Нет ли вклада измерения результатов работы сотрудников в это явление? Неприятно чувствовать себя отстающим не из-за работы, а из-за качества измерения результатов этой работы. Как в афоризме времен Сталина: « Не важно, как голосуют, важно, как считают». Работающий не всегда может догнать считающего, вот через пару лет марафона и возникает желание поработать в другом месте.

– Работа с врачами – то, о чем мы будем говорить в этой книге более подробно. Здесь тоже очень много разного. Есть специализированные линии или юниты, которые работают только с врачами. Такое разделение более-менее понятно, так как проще и в постановке задач сотрудникам, и в подготовке представителей, и в выполнении ими своей работы. Остаются ещё актуальными модели, в которых представитель работает и с аптекой, и с врачом. При этом часть дня ему надо демонстрировать одни навыки, вторую часть – другие. Плюс переключаться между задачами. Довольно трудное занятие. Рано или поздно при анализе визитной активности таких представителей обнаруживается «сваливание» их в более удобную плоскость – то на врачей, то на аптеки.

В середине 90-х годов, да и в начале 2000-х во многих компаниях были абсолютно универсальные сотрудники. Представитель сам себе был, что называется, и швец, и жнец, и на дуде игрец. Потом из этих представителей получились менеджеры, которых ничем уже нельзя было испугать – они сами умели все делать: и переговоры вести, и в аптеки ходить, и врачей посещать, и конференции организовывать, и лидеров мнения отбирать, и ещё много чего. Это были реально универсальные представители. Честнее их тогда было называть КАМ от английского « Key Account Manager» – менеджер по работе с ключевыми клиентами. Но чем дальше развивался бизнес, тем больше он специализировался.

На мой взгляд, крайне узкая специализация отделов внутри компании не оправдана: такое разделение функций напоминает мне известную интермедию Аркадия Райкина « Кто сшил костюм?»: «…Я прихожу к директору, я говорю: – Кто сшил костюм? Кто это сделал? Я ничего не буду делать, не буду кричать, я только хочу в глаза ему посмотреть. Выходит сто человек. Я говорю: – Ребята, кто сшил костюм? Они говорят: – Мы! Я говорю: – Кто это «мы»? Они говорят: – У нас узкая специализация. Один пришивает карман, один – проймочку, я лично пришиваю пуговицы. К пуговицам претензии есть?..»

Такого рода узкая специализация требует крайне высокой степени организации управления, кто-то должен постоянно получать информацию от всех отделов, консолидировать её, вносить коррективы, давать новые задания. Постоянно нужно направлять всех в единое русло, находить компромиссы между интересами разных отделов. Это трудно выполнить на практике: сильно мешает местечковая философия руководителей отделов – подразделений – групп и иных субподразделений.

Но специализация медицинских представителей необходима, особенно в условиях дробления функций между отделами. Те представители, которые работают с врачами, должны работать только с врачами. Тогда можно и найм нужных по профилю людей обеспечить, и подготовку организовать, и задачи поставить, и результат измерить. Первую специализацию «Врачи-аптеки» я провел в 2002 году и за все последующие годы ни разу не разуверился в правильности направления такого развития. Безусловно, в маленьких компаниях или в небольших городах будут оставаться представители, которые посещают и врачей, и аптеки. Это – неизбежность, с этим придется смириться. Но если появляется возможность иметь даже в небольшом городе 2 представителя разных линий – это нужно делать.

Если что-то забыл – дополните сами. Как бы утомительно не выглядело это мое описание «пестроты» рынка, оно, на мой взгляд, было необходимо. Ведь разные подходы к организации работы, к стандартам профессии и к оценке результатов ведут и дальше – к разным подходам к работе с клиентами. Как с аптеками, о которых я писал в своей предыдущей книге, так и с врачами.

Вот, собственно и всё, что я планировал рассказать о рынке, на котором нам с вами предстоит разрабатывать стратегию работы с врачами. Думаю, что информации привел много, если что-то было лишним – можно просто пролистнуть. Остальные 200 страниц обязуюсь посвятить разработке стратегии.

Но без знания особенностей фармы трудно будет создать адекватную и работающую систему взаимодействия с профессионалами здравоохранения. Особенно, если мы хотим её индивидуализировать.

ГЛАВА 2. СТРАТЕГИЯ РАБОТЫ С ВРАЧАМИ

С чего должна начинаться разработка стратегии работы с врачами?

Сама стратегия должна начинаться с описания порядка и набора действий при работе с врачом, и предположительно включает в себя следующие пункты:

§1. Определение потенциала территории, на которой компания собирается работать. Выбор приоритетных территорий.

§1.1. Кластерная модель.

§1.2. Модель « Привлекательность и результативность».

§1.3. Оценка потенциала по лечебно-профилактическим учреждениям,

заболеваемости в территории и прочим параметрам.

§1.4. Покрытие территории в зависимости от региональной структуры компании

§1.5. Маркетинговые инструменты для понимания потенциала территории: «Пять сил конкуренции» Портера, цифровой SWOT – анализ, Декартов квадрат.

§2. Актуальный портрет врача. Психотипы по Марстону. Диффузия инноваций. Основные заблуждения в работе с врачами.

§2.1. Психотипы по Марстону.

§2.2. Диффузия инноваций Роджерса.

§2.3. Основные заблуждения в работе с врачами.

§3.Выбор врачей нужных специальностей для продвижения того или иного препарата, или как не ходить ко всем подряд с одним продуктом?

§4.Определение потенциала врача. Цели и задачи при работе с врачами разных категорий. Взаимодействие представителей врачебной и аптечной линий.

§4.1.Определение потенциала врача.

§4.2. Цели и задачи при работе с врачами разных категорий.

§4.3.Взаимодействие представителей врачебной и аптечной линий.

§5. 360 градусов в работе с врачом. Детальное описание каждого инструмента, входящего в эту стратегию.

§5.1.Роль отдела маркетинга в системе 360 градусов работы с врачом.

§5.2. Работа с ключевыми лидерами мнения (KOL – Key Opinion Leader).

§5.3. Конференции и круглые столы.

§5.4. Визит медицинского представителя.

§5.4.1. Визит к врачу – до /во время/ после.

§5.4.2. Детейлинг

§5.4.2.1. Некоторые методики проведения визита.

§5.4.2.2. Ошибки врачебного детейлинга.

§5.4.2.3. Персональные ошибки представителя при проведении детейлинга.

§5.4.2.4. Аргументация и работа с возражениями.

§5.4.2.5. Алгоритм проведения визита – шпаргалка.

§5.5. Интернет и дистанционное взаимодействие с врачом.

И следующие главы:

ГЛАВА 3. Создание Цикловой книги

ГЛАВА 4. Особенности продвижения безрецептурных препаратов у врачей.

ГЛАВА 5. Создание персональной стратегии работы с врачом.

ГЛАВА 6.KPIs медицинского представителя, работающего с врачом.

§1. Определение потенциала территории, на которой компания

собирается работать. Выбор приоритетных территорий

Начнем « от печки». Как корректно выбрать территорию, на которой имеет смысл работать с врачами и набирать для этой работы сотрудников отдела продаж? Подробно свой взгляд на определение потенциала территории я описал в своей предыдущей книге «Как создать стратегию работы с аптекой. Практические советы». Кое-какие общие вещи повторю.

Для начала советую приобрести карту Российской Федерации. Когда в 2002 году я был назначен на должность Руководителя отдела продаж и стал отвечать за всю страну, подробная карта стала первым очень нужным приобретением. Можно, безусловно, её заменить любым электронным продуктом на компьютере, но главное одно: только с помощью карты можно узнать, что далеко не все города страны связаны между собой дорогами, особенно железными. Что при создании маршрута медицинского представителя важно знать, какова величина расстояния между ЛПУ его базы, разбросанными по региону. И понимать, что командировка, в которую он рвется, иногда не имеет смысла с точки зрения бизнеса, так как в городке на 20 тысяч населения нет врачей нужной нам специальности. Или есть одно ЛПУ, но врачи из этого ЛПУ часто бывают на различных конференциях в соседнем областном центре, где с ними вполне можно встретиться. География в таком деле, как выбор потенциальной территории для работы, имеет очень большое прикладное значение, особенно в России. При наличии небольшого отдела продаж медицинские представители должны быть сосредоточены в крупных городах (или агломерациях) и не тратить своё время на посещение городов с населением менее 300 тыс. человек. А вот если отдел продаж большой, то знание географии очень поможет правильно присоединять небольшие города к более крупным для увеличения охвата. Полезной может оказаться даже эта небольшая табличка, сделанная по данным на 01 января 2016 года 13:

Становится понятным, что при наличии, например, 50 медицинских представителей, которые работают только с врачами, охватить можно будет 15 крупнейших городов, это при том, что в Москве имеется деление на округа, и необходимо присутствовать в каждом округе. А если эти представители будут ещё и аптеки посещать, то задача серьезно усложнится, и пятидесяти сотрудников может оказаться недостаточно.

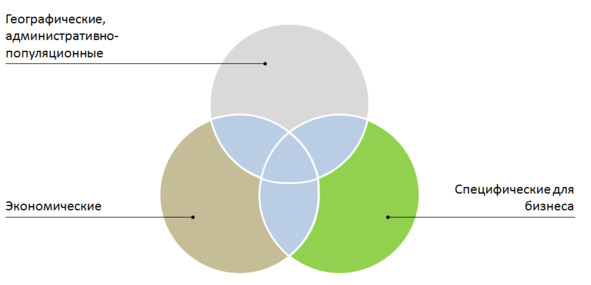

Всего о любой территории, на которой собирается работать компания, нужно знать три группы сведений: географические и административно-популяционные, экономические и специфические – для конкретного бизнеса.

К географическим характеристикам относятся: месторасположение региона, климат, виды существующего транспортного сообщения в регионе.

К административным: число населенных пунктов, структура населенных пунктов по числу жителей, система администрирования региона.

Популяционные характеристики включают в себя: количество населения, городское и сельское население, его половой состав, возрастной состав, структуру трудоспособного населения, этнический состав населения.

Экономические характеристики выглядят следующим образом: наличие крупной промышленности, наличие градообразующих предприятий, бюджет региона (в т.ч. социальный), розничный товарооборот в регионе. Кроме того: оптовый и розничный оборот в конкретном виде бизнеса, доходы населения (на душу), покупательская способность населения, потребление товаров и услуг на душу населения, стоимость так называемой « потребительской» корзины, наличие бюджетных программ, доступность рекламы, наличие и активность конкурентов, различные косвенные экономические показатели – например, совокупный остаток доходов населения (особенно важный для ОТх).

Что касается специфических характеристик (в нашем случае – для фармацевтического рынка Rx и OTx препаратов), то они выглядят следующим образом:

– заболеваемость населения по нозологиям

– бюджеты регионов на приобретение препаратов на нужды льготных программ; наличие таких программ

– объем рынка рецептурных лекарств и лекарств OTx

– данные о потреблении лекарств на душу населения

– количество амбулаторных ЛПУ всех типов и подразделений внутри их

– количество стационаров, механизмы приобретения лекарств в них

– количество врачей по целевым специальностям

– наличие профильных ВУЗов и ФУВов (факультетов усовершенствования специалистов) – факультетов пост-дипломного образования (ПДО)

– наличие ведущих лидеров мнения разных уровней

– наличие неформальных ассоциаций пациентов (например, ассоциация больных сахарным диабетом)

– количество дистрибьютеров – филиалов национальных и наличие вторичных

– структура сбытовых подразделений конкурентов

Какие-то данные из собранных могут и не понадобиться, но в любом случае большое количество информации даст возможность проводить многоплановые анализы и выбирать те факторы, которые действительно нужны для локального бизнеса конкретной компании. Практически все данные имеются либо в свободном доступе, либо официально приобретаются у компаний, работающих на фармацевтическом рынке с огромными базами данных, таких как IMS Health, DSM Group, Like Pharma, AlphaRM (www.alpharm.ru) и других. Безусловно, полевые силы тоже должны внимательно наблюдать за изменениями на рынке и вовремя информировать своё руководство и сотрудников отдела маркетинга.

Желательно полученные данные свести в общие таблицы или создать отдельную информационную панель. Это значительно упрощает работу по анализу потенциала тех или иных территорий при сравнении их друг с другом или с заведомо принятой за 1 по всем параметром территорией, например, Москвой.

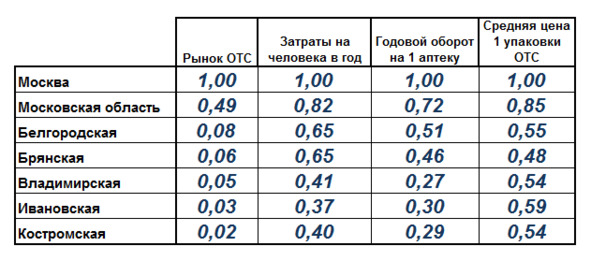

Ниже в таблице я привожу подобный пример для рынка безрецептурных препаратов, где все параметры Москвы приняты за 1, а параметры некоторых областей Центральной России – за долю от Москвы (данные IMS Health). Как видно из таблицы, рынок Московской области более, чем в 2 раза, меньше рынка Москвы, но является явно доминирующим в сравнении с остальными рынками приведенных областей. Так, например, костромской рынок меньше рынка Московской области почти в 25 раз. И стоимость средней упаковки на препарат тоже значительно ниже – покупают какие-то более дешевые вещи. Естественно, такую таблицу можно сделать как по рынку Rx, так и по госпитальному рынку, по отдельным классам АТС (анатомо-терапевтической классификации). Здесь важен принцип: Москва – 1, а все остальное измеряется от нее, так как практически нет производителей, которые не стремились бы работать в Москве при наличии мало-мальски приличного по объёму бизнеса. Этот же принцип можно использовать и для локальных (региональных) мелких производителей, только за «1» принимать самый важный локальный рынок. А остальные территории для регионального расширения считать от него.

Можно выбирать любые сопоставимые критерии и по территориям, особенно, если информация будет собрана в одном месте. Прикладное значение всех этих упражнений одно – становится возможным очень точно распределить усилия отдела маркетинга и полевых сил. Так, если у Вас в компании небольшой отдел продаж, до Костромы может быть и не нужно доезжать, а вполне правильным станет сосредоточение усилий в крупных субъектах типа Москвы, Московской области и, например, Белгородской (если смотреть на приведенную в качестве примера таблицу). Что важно для менеджмента – появляется адекватный инструмент для распределения усилий и прекращения «размазывания» по стране инвестиций. Фокусировка – то, о чем постоянно говорят, но на практике не всегда делают. Важно и то, что при сравнении многие субъекты смотрятся иначе, чем при простом умозаключении, например, разнице в популяции. Так, например, по популяции Брянская область больше Ивановской только на 20%, а по рынку – в 2 раза.

Безусловно, можно просто ориентироваться на динамику конкурентной группы на рынке и доли своего продукта за определенный период времени и бросать в бой все новые и новые батальоны в тех местах, где рынок растет, а доля продукта падает. Методика очень простая, но, на мой взгляд, довольно опасная, напоминающая не системную работу, а пожаротушение.

Очень интересная книга по ошибкам менеджмента вышла из-под пера Сидни Финкельштейн « Ошибки топ-менеджеров ведущих корпораций». Один из описанных случаев использования доли рынка как основного критерия эффективности своей работы описан так 14: « Западня непоказательного показателя, или неправильный выбор единиц для измерения успеха. Когда руководители придают излишне большое значение второстепенным аспектам делового процесса, они рискуют причинить подвластной им организации серьезный ущерб. Наиболее типичным примером непоказательного показателя может служить доля рынка. Безусловно, во многих случаях рыночная доля является важным индикатором успеха той или иной компании. Однако её размеры ничего не говорят ни о том, какую стоимость создает организация, ни о том, какую стоимость она получает.

Когда Sony приобрела Columbia Pictures, главным критерием для оценки деятельности киностудии была избрана доля рынка, что отодвинуло на второй план все остальные аспекты кинопроизводства, в том числе и уровень расходов, необходимый для достижения вожделенного результата. В итоге Columbia выпустила на экран ряд фильмов, которые собирали гигантские аудитории, но при этом оставались глубоко убыточными из-за своей небывалой дороговизны…».

Поучительная история. И в моей практике я встречался с тем, что компании пытались ставить планы своим сотрудникам, работающим в городах России, по достижению доли рынка в конкурентной группе в конкретном городе. Естественно, такой параметр измеряют организации, например, IMS Health и DSM Group, сведения которых о продажах компании в территории точные и исчерпывающие, но не всегда идеальные. Вопрос – в экстраполированных данных, которые вынужденно используются всеми компаниями, измеряющими продажи на розничном рынке, и которые будут отличаться от собранных абсолютных данных из каждой аптеки (что нереально сделать в условиях такой огромной страны, как Россия!). Любой измеритель имеет погрешность, ещё в институте меня научили тому, что ошибка даже у обычных весов составляет половину цены деления, т.е. если шкала весов имеет цену в 10 грамм, то 5 грамм – цена ошибки, которую эти весы будут допускать при измерении.

Но в моём примере план аналитиками компании представителям выставлялся в абсолютных величинах (деньгах или упаковках), которые и составляли далее предполагаемый рост доли рынка. То есть, если, например, в текущем году я на территории области N продал 1 000 упаковок какого-то продукта, то это по данным IMS Health или DSM Group соответствовало, например, моим 20% доли в конкурентной группе, так как вся группа продавалась в количестве 5 000 упаковок. Отлично. Теперь надо планировать следующий год. По логике, ставится задача достичь 25% доли на рынке – то ли эту территорию подтянуть к среднероссийской, то ли просто агрессивно завоевать своё место на рынке. Если группа не будет расти и останется такой же – 5 000, то мне надо продать 1 250 упаковок, на 250 упаковок больше. А если будет падать, то мне может и 1 000 хватить. А если сильно расти …. И начинается бессмысленное гадание на кофейной гуще, так как я либо план в упаковках выполню, но не достигну доли рынка, либо с долей всё будет ок, но план в упаковках не выполнится.

Довелось как-то недолго поработать в такой парадигме: из 60 субъектов страны только у нескольких тенденция выполнения плана и достижения доли рынка по одному из брендов двигались синхронно в одну сторону: к минусу или плюсу. У всех остальных стабильно выполнялся только один из параметров. Это примерно так же, как решать вечную проблему с рабочим днём представителя, которого хотят «измерить» по двум параметрам: 12 визитов в день или работа с 9 до 18.

Никто, включая кофейную гущу, не знает, что будет делать сегмент рынка, на котором могут появиться новые игроки, или старые игроки вдруг кинутся инвестировать в эту группу препаратов и разгонят рынок; что-то случится с производством у одного из игроков и рынок просядет. Кроме того, такая методика вызывает у полевых сил отторжение ввиду своей «5D» – составляющей. Поверьте – нет ничего хуже, чем постановка размытых задач исполнителям и непонятных критериев измерения их результата.

В случае ориентации только на долю рынка можно попасть в следующую ситуацию. Например, Ваша компания работает на рынке только в двух классах по АТС, например, «респираторные заболевания» – 6,7% от рынка РФ (по данным DSM Group, приведённым ранее), и «препараты для лечения заболеваний кожи» – 8,8% соответственно. Таким образом, компания работает только на 15,5% рынка. Если считать долю рынка компании от всего рынка, цифра будет не очень большая; а вот если указывать только те рынки, на которых компания работает, то доля может стать и ничего: можно иметь 5% в респираторных и 20% в дерматологии, что даст неплохой результат для демонстрации. А теперь представьте, что Ваша компания вывела на рынок новый препарат в группу «пищеварительный тракт и обмен веществ», занимающий 8,1% рынка. Вроде как теперь компания работает на 23,6% рынка, только доля Вашего нового продукта в новой для компании группе АТС – 0,1%. То есть для демонстрации успехов рынок для работы вырос, а суммарная доля компании на нём – упала.