Полная версия

Переговоры на розничном фармацевтическом рынке

«Сложный», наверное, лучше, чем «простой», но с ним я общался все эти годы исключительно вокруг его продукта, который он пытался продать компании, где я начальствовал. «Сложным» я стал, скорее всего, потому, что задавал ему «сложные» вопросы – он продавал мне продукт, который для меня не имел никакой персонификации, для моих нужд он был не интересен без дополнительной модификации под текущие задачи. А это сделать было то ли нельзя, то ли не очень хотелось. И каждый раз получалось, что именно я ставил «крест» на сделке.

Куда проще было бы один раз хоть что-то изменить под мой запрос – пусть какую-то относительно несложную опцию. А так – произошел обычный перенос моей «сложной» позиции в переговорах на мою персону.

Это то, что КАМ не должен никогда делать – позиция в переговорах и личность переговорщика ничего общего не имеют. Стоит только один раз спутать позицию и личность, и договориться не получится – ни сразу, ни в последующем.

Ориентация на клиента (внутреннего и внешнего). Почти всё уже описал ранее, хочу только ещё раз обратить внимание на то, что любое подразделение, в котором работает КАМ, не является отдельной компанией. От работы КАМа зачастую зависят не только результаты других подразделений (например, отделов продаж), но и материальное благополучие сотрудников этих подразделений.

Если в компании примерно 70% розничного бизнеса приходится на аптечные сети, курируемые КАМами, и только 30% – на сотрудников отдела продаж, легко понять, что любая неудача КАМов отразится и на других отделах. Особенно тогда, когда в компании нет сквозного KPI для сотрудников всех отделов, а есть диаметрально противоположные показатели эффективности, например, загрузка в аптечные сети (для КАМов) и разгрузка из этих сетей (для сотрудников отдела продаж).

Неоднократно наблюдал ненормальную картину, при которой КАМы совершали загрузку в аптечную сеть в конце последнего месяца квартала, получали за это премию, а сотрудники отдела продаж, сидевшие с дефектурой по ряду наименований первые месяцы квартала, за считанные дни ничего сделать не успевали и не получали премию. Такую ситуацию иначе, как «игнорирование интересов внутреннего клиента», назвать нельзя. Опять, видимо, слово «менеджер» в названии должности такого КАМа – лишнее.

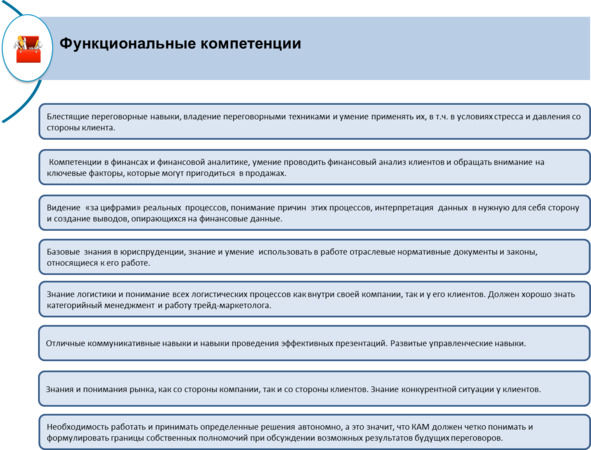

Осталось привести только те функциональные компетенции, которыми должны обладать КАМы для выполнения своих должностных обязанностей.

Если не повторять в подробностях то, что указано в таблице, КАМ должен быть «подкован» в:

– переговорном процессе и переговорных техниках;

– финансах и финансовой аналитике (для своей индустрии);

– юриспруденции относительно рынка, на котором он работает;

– логистике (для своей индустрии);

– умении создавать и проводить презентации;

– умении осуществлять деловую переписку.

Особняком стоит указанная в таблице последней функциональная компетенция, которую можно назвать «автономная работа».

У каждого КАМа должен быть оговорённый диапазон переговорных полномочий как общего, так и финансового характера; работать и принимать решения такой сотрудник должен самостоятельно, без попыток утрясти все мелочи со штаб-квартирой или своим непосредственным руководителем путём бесконечных телефонных переговоров и потока электронных писем.

Партнёры должны понимать, что КАМ имеет определённые полномочия и является полноценным представителем компании, а не просто неким «передаточным» звеном. В противном случае все решения партнёры предпочтут принимать с руководителями КАМа за спиной у него, что обесценивает саму идею менеджмента ключевых клиентов.

С кем ведутся переговоры? Понятие «ключевой клиент»

Зачем необходимо разобраться в данном понятии? Работать со всеми клиентами на рынке не получится – просто не хватит ни финансовых, ни временных, ни людских ресурсов. По этой причине необходимо каким-то образом сегментировать своих потенциальных партнёров так, чтобы основное внимание уделять тем из них, кто наиболее целесообразен с точки зрения ведения бизнеса.

Кто же такой «ключевой клиент»? Приведу довольно простое и понятное определение, которое опишу подробнее [1]

Это – клиент, который способен существенно повлиять на доход компании. Основные характеристики ключевого клиента выглядят примерно так:

– даёт компании ключевой оборот (30—50%);

– приносит хорошую прибыль;

– является надежным партнером;

– планирует долгосрочное сотрудничество;

– оказывает влияние на рост продаж;

– дает возможности для новых способов заработка;

– может влиять на репутацию компании.

Есть и несколько иная классификация ключевых клиентов, основанная на их влиянии на бизнес:

Итак, «Кормильцы». Это – те, кто обеспечивает основной оборот компании или КАМа, имеющего индивидуальный план товарооборота. Относятся к «старым клиентам», с которыми съеден не один пуд соли. Предсказуемость отношений с таким клиентом может быть внезапно испорчена конкурентами, постоянно изучающими ваших «кормильцев» с целью перевести их в группу своих «перспективных», и прилагающими для этого серьёзные финансовые усилия. В чистом виде «Кормильцев», работающих в категориях только с продуктами одних производителей, на фарме не доводилось видеть.

«Перспективные». Те, кто «кормит» конкурентов, а хорошо было, если бы работал с нами. Пусть для начала не по всему портфелю и не всеми инструментами, но когда-то начинать надо. Такие клиенты требуют достаточно приличных вложений и относятся к «новым клиентам» компании. Они должны появляться у каждого КАМа и у компании с завидной регулярностью, так как иногда с помощью только одних «кормильцев» по тем или иным обстоятельствам можно перестать выполнять «повышенные капиталистические обязательства».

У участников рынка должны быть ещё довольно свежи воспоминания о ситуации с сетью «A.V.E.», занимавшей долю более 30% в Москве в пору произошедших негативных событий с её задолженностью перед производителями. В той ситуации от прекращения поставок этому должнику выиграли именно те компании, у кого в запасе были «перспективные» клиенты, на плечи которых удалось частично или полностью «переложить» цифры выполнения плана товарооборота, планировавшегося с «A.V.E.». А вот те, у кого «все яйца были сложены в одну корзину», показали «изумительный» результат с невыплатой премий сотрудникам разных отделов – слишком ригидной и недальновидной оказалась система менеджмента.

«Лидеры мнения». Это – клиенты с именем, создающие репутацию тому или иному производителю на рынке. Поскольку рынок достаточно кулуарный, по нему с огромной скоростью перемещаются позитивные и негативные истории и рассказы. И не только об отдельных представителях компании, но и о ней самой.

Именно поэтому КАМам очень важно оценивать репутационные риски, которые могут возникнуть в результате их взаимодействия с ЛПР (лицами, принимающими решение) аптечных сетей или другими сотрудниками фармрозницы.

«Эксперты, влияющие на правила и стандарты работы рынка». В любой индустрии среди собственников и управляющих розничными продажами есть такие люди.

Они активно принимают участие в работе различных ассоциаций, комитетов, объединений, где отстаивают свои интересы и интересы других участников индустрии. С ними имеет смысл поддерживать доброжелательные деловые отношения.

Что нам может подсказать о классификации ключевых клиентов рынок FMCG? Распределение ключевых клиентов по их вкладу в бизнес на этом рынке выглядит примерно так:

20% клиентов приносят примерно 20% выручки, 15% – 65%, а вот огромное число оставшихся партнёров (65%) доставляют в копилку компании лишь 15% оборота. Не густо, если учесть, что без нормальной классификации КАМы тратят свои усилия и время на работу и с этими 65% партнёров.

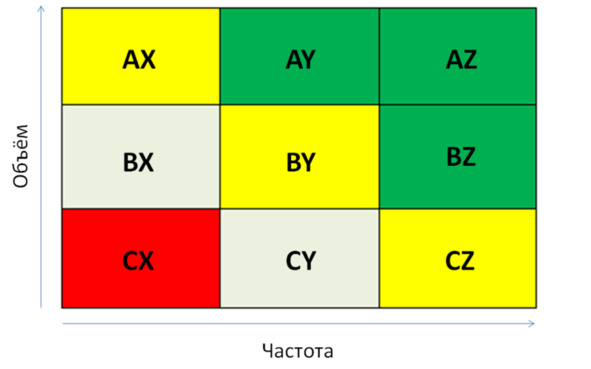

Следовательно, чтобы более продуктивно работать с теми ключевыми клиентами, которые является действительно «ключевыми» для бизнеса, нужна определённая классификация. Один из видов классификации я привожу ниже – это так называемая классификации по объёму закупок и частоте их совершения.

Такая классификация довольно проста и понятна – в соответствии с ней наиболее привлекательными являются те клиенты, которые помногу и часто покупают. Естественно, те партнёры, которые находятся в квадратах «AY-AZ-BZ», будут наиболее важными для компании. Потом – те, кто попадает в жёлтые квадраты. А вот на тех, кто и берёт мало, и делает это редко (красный квадрат) много времени тратить жалко.

Классификация неплохая, но она не даёт понимания того, насколько каждый отдельный клиент привлекателен для компании с точки зрения доходности. Можно часто брать и помногу, требуя за это также часто и помногу вложений со стороны производителя, что делает бизнес «демонстративным», но «непривлекательным».

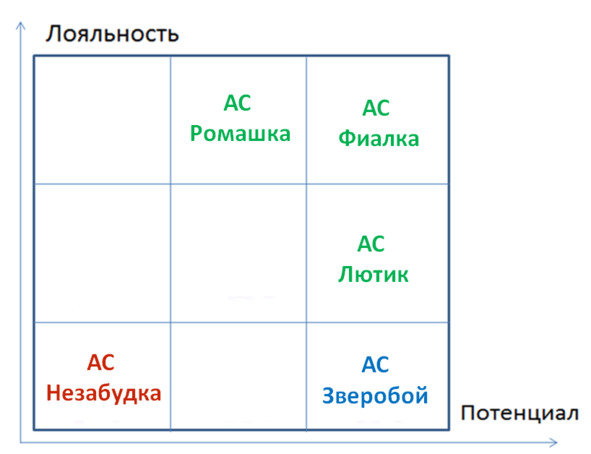

На фармацевтическом рынке при работе с аптеками и аптечными сетями, которые являются основными партнёрами компаний-производителей, можно использовать несколько иные классификации, например, те, которые основаны на традиционных для фармы параметрах «потенциал-лояльность». Очень важно уяснить, что будет входить в эти понятия.

Остановлюсь на примере классификации некой вымышленной аптечной сети (АС).

Допустим, что «Потенциал» АС – это общий оборот продукции / продукции компании / отдельных категорий продукции за определённый период времени.

«Лояльность» – это то, как на рынке работает аптечная сеть, как она работает с производителем, и её условная «рентабельность» – MRE (Marketing Revenue to Expense).

Коэффициент MRE позволяет понять, какую часть своего дохода вы тратите на маркетинговую деятельность с аптечной сетью. Формула выглядит так: MRE = Затраты на маркетинг за какой-то период / Доход за тот же период. Под «доходом» подразумевается общий оборот с этой сетью, высчитанный во «внутренних» корпоративных ценах.

Теперь необходимо создать пропорции параметров, характеризующие как «Потенциал», так и «Лояльность». В моём примере «Потенциал» будет выглядеть как некая совокупность следующих параметров:

– общий товарооборот аптечной сети, в рублях, за год;

– товарооборот по портфелю фармпроизводителя, в рублях, за год;

– разница между долей товарооборота компании в общем товарообороте сети и среднерыночной долей компании, в %.

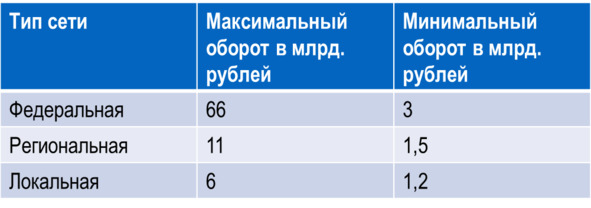

По данным, например, за 2018 год (такие данные будут и за последующие годы, только несколько позднее; пока же речь идёт о примере и принципе создания модели) общий товарооборот аптечных сетей находится примерно в таких диапазонах:

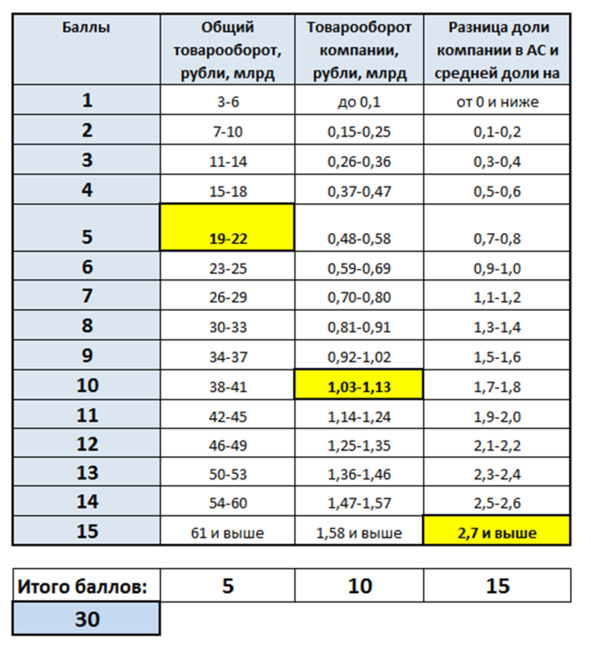

Тогда для построения матрицы «Потенциал» можно использовать следующий подход, который я уже описывал в книге «Как создать стратегию работы с аптекой. Практические советы», когда необходимо было оцифровать разные параметры для приведения их в единую систему:

Предположим, например, что все три параметра имеют равный вес. Тогда данные можно свести в одну таблицу, для каждого из параметров взять свой интервал, соответствующий определённому количеству баллов.

Например, если общий товарооборот сети находится в интервале «19—22» млрд. рублей в год, то данная сеть за этот оборот получает 5 баллов (из возможных 15 для «61 млрд. и выше»). Товарооборот компании в интервале «1,03—1,13» млрд. рублей в год даст ещё 10 баллов. Для небольших компаний интервалы собственного оборота могут быть изменены, общая сумма будет меньше, чем в моём приведённом примере.

Важен и третий параметр – разница между долей продаж компании в конкретной сети в сравнении со среднерыночной долей компании на розничном рынке страны. Тут используем такой принцип: чем выше положительная разница между этими величинами, тем больше баллов она приносит. В моём примере сеть хорошо работает с товаром компании, поэтому она получает заслуженные 15 максимальных баллов за «2, 7 и выше».

Итого: по данной сети суммарный результат по параметру «Потенциал» в баллах составляет 30 (5 +10 +15) из 45 максимально возможных. Вполне неплохо, если учесть, что сама сеть небольшая (по параметрам в примере).

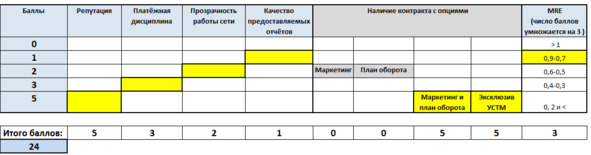

Для определения «Лояльности» будем использовать тот же принцип, только изменим факторы. Параметры для определения «лояльности» выглядят так (например):

– репутация сети и собственников на рынке;

– платёжная дисциплина и «кредитная история» с вашей компанией;

– прозрачность работы сети;

– качество отчётов;

– наличие контракта с опциями:

– маркетинг

– план оборота

– маркетинг и план оборота

– эксклюзив;

– уСТМ;

– MRE.

Тогда матрица «Лояльность» по данным параметрам будет выглядеть следующим образом:

Максимальное количество баллов по параметру – «5», есть «0» (вполне может быть, что репутация сети, платёжная дисциплина, прозрачность и качество отчётов такое, что больше, чем «0», дать нельзя; да и по тратам сеть может просто «убивать» бизнес компании, торгуя «платиновым» для производителя товаром). Остальные баллы – «1,2,3» и до «5» (без четвёрки, чтобы был больший разрыв между средней оценкой в «3» балла и максимальной в «5»).

В моём примере сеть получает 24 балла: у неё отличная репутация на рынке, хорошая средняя платёжная дисциплина, не очень высокая прозрачность работы и плохие по качеству отчёты.

У сети есть контракт на маркетинг и план товарооборота, за что сеть получает 5 баллов. Если бы «Лояльность» определялась только по наличию контрактов «на маркетинг» или «на оборот», то сеть получила бы за каждый из них только по 2 балла (на диаграмме они затушёваны серым цветом, так как есть всеобъемлющий контракт и на то, и на другое).

У сети есть препараты на УСТМ, что тоже даёт 5 баллов. Оговорюсь – наличие УСТМ способствует не столько бизнесу, сколько «плотности» сотрудничества с производителем, что для параметра «Лояльность» имеет значение. Однако, по параметру «MRE» сеть обходится компании очень недёшево – огромные расходы по сравнению с доходами.

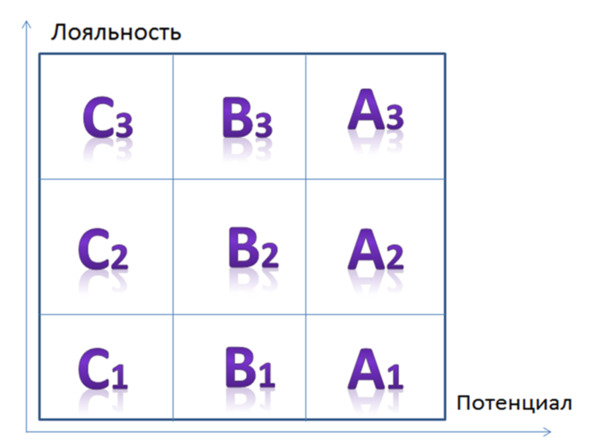

Аналогичным образом классифицируются и все остальные клиенты КАМа. Затем они распределяются по таблице «Потенциал – Лояльность» по 9-и квадратам, что даёт нам 9 разных типов ключевых клиентов.

Естественно, такая схема классификации сетей пригодна для тех КАМов, у кого сетей от 5—6 и больше. Если у КАМа 2 сети, то они обе для него критично важны; единственное, что не нужно забывать, так это – считать экономику работы и MRE. Звание «золотой партнёр» не означает, что он должен обходиться компании дороже золота!

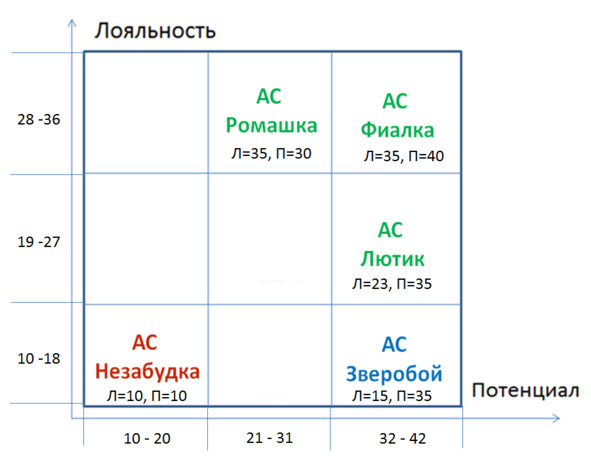

Примерная схема распределения сетей по 9 квадратам представлена на схеме ниже (сети «Ромашка», «Фиалка», «Лютик», «Незабудка» и «Зверобой»).

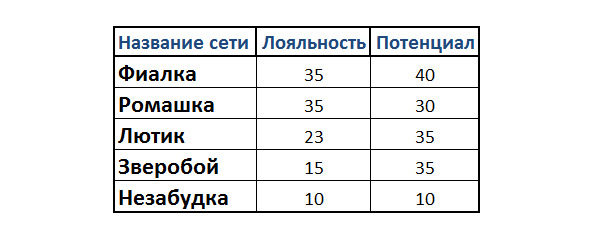

Довольно частый вопрос со стороны КАМов: как создать саму шкалу и правильно определить цену деления на каждой шкале? Разберём случай с нашими пятью «цветочными» героями. Сводим в одну таблицу уровень потенциала и лояльности (в баллах) для всех пяти сетей:

Максимальный уровень лояльности – 35 баллов, минимальный – 10. Так как у нас матрица содержит по 3 квадрата для каждого параметра, цена деления шкалы считается следующим образом: от максимума (35) надо отнять минимум (10) и поделить на 3. (35—10) /3, что даёт нам шаг примерно «8». Следовательно, первый квадрат в параметре «Лояльность»: от 10 (наименьшее значение) до 18 (10 +8 – как шаг на шкале), второй – от 19 до 27, третий – от 28 до 36.

Максимальный уровень потенциала – 40 баллов, минимальный – 10. Аналогично: (40—10) /3 = 10. Следовательно, первый квадрат в параметре «Потенциал»: от 10 до 20, второй – от 21 до 31, третий – от 32 до 42.

Указываем интервалы на осях X и Y. Распределяем сети по квадратам.

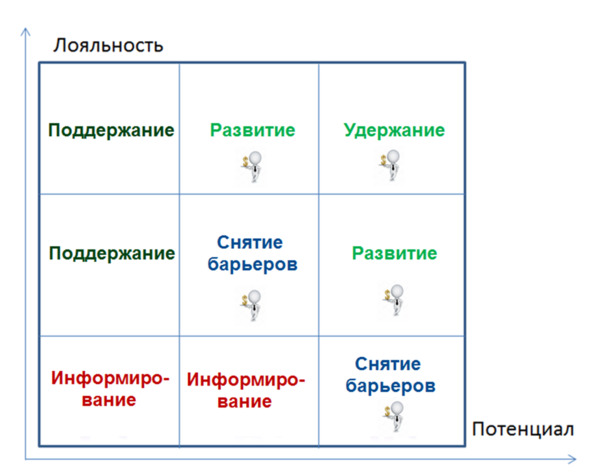

Теперь можно применить обычный подход к стратегии, и выбрать ту, которая при работе с аптечной сетью будет проводиться в жизнь менеджером по работе с ключевыми клиентами. Подобные схемы применяются при работе и с другими клиентами фармацевтических компаний, например, с врачами.

В зависимости от того, к какому квадрату относится клиент, в работе с ним применяется различная стратегия взаимодействия:

Набор мероприятий в соответствии с выбранной стратегией выглядит следующим образом (комментарии к диаграмме выше).

Стратегия «Удержание»: применима для аптечных сетей с высоким потенциалом и высокой лояльностью. Таких, как правило, немного. Из-за своего высокого потенциала они являются целью для работы многих конкурентов, работающих в аналогичном с нами сегменте рынка.

Для работы с такими сетями надо разрабатывать стратегию «дополнительного сервиса» от компании и разработку совместных мероприятий: от проведения различных акций для потребителей до рекламы друг друга в СМИ и участии в программах корпоративной социальной ответственности, таких, например, как благотворительность. Видел несколько таких примеров, где сеть оказывала благотворительную помощь малоимущему населению, а компания давала дополнительно и свои препараты. При этом проводился совместный PR.

Главное – не потерять такую сеть, которая не только лояльна к компании и её продуктам, но и имеет возможность реализации этой лояльности в связи с высоким потенциалом.

Стратегия «Развитие»: потенциал есть, и лояльность есть, но нет достаточного уровня того и другого. Необходима разработка комплекса мероприятий по убеждению администрации сети приобретать продукты компании чаще, чем она это делает. Для этого имеет смысл работа с УСТМ, ТМА (трейд-маркетинговые активности) по отдельным взаимоинтересным продуктам и т. д.

Стратегия «Снятие барьеров»: потенциал велик, но препараты компании плохо закупаются. Основная причина, как правило, кроется в существовании неких барьеров, мешающих закупать продукты компании. Примеров много:

– недостаточность информации о продуктах и работе компании;

– крайне невыгодные условия от компании при низкой маржинальности и невысокой популярности товара;

– наличие прямых конкурентов с более привлекательными контрактами;

– отсутствие позитивного опыта работы с препаратами, наличие негативного;

– предыдущий негативный опыт общения с сотрудниками компании;

– недостаточный срок присутствия продукта компании на рынке, поэтому сети сложно правильно составить прогноз для корректных продаж и остатков.

Задача КАМа – понять барьеры, изучить их, и для устранения каждого барьера разработать свою тактику и мини-стратегию.

Стратегия «Поддержание»: сети нравится работа с продуктами компании, у неё высокая лояльность, но, к сожалению, очень невысокий потенциал. Стратегия работы с такими сетями – поддержка их выбора. Для этого имеет смысл проведение различных совместных акций; активности трейд-маркетинга, повышающие лояльность определённых потребителей (например, «подарок за покупку»), организация трафика от ближайших ЛПУ по рецептурным препаратам и т. д.

Стратегия «Информирование»: пригодна для тех, у кого нет ни достаточной лояльности, ни достаточного потенциала. Однако, игнорировать работу полностью с ними нельзя, так как таких маленьких сетей много. Требуется информирование фармацевтов этих сетей в рамках проведения фармацевтических конференций, фармкружков, с помощью электронной рассылки и т. д.

Подготовка к переговорам

Подготовка к переговорам является одним из основных этапов, если не основным.

Речь идёт о создании карты клиента, которая делается один раз, но пополняется на регулярной основе актуальной информацией. Также до переговоров готовится аналитика по рынку и истории взаимодействия. Определяются лица, принимающие решение у ваших партнёров, формируются и предполагаются позиции сторон, параметры обмена и точки компромисса, производится выбор стратегии ведения переговоров и переговорных тактик. На мой взгляд, львиная доля успеха в проведении переговоров принадлежит именно данному этапу.

Формализация данного этапа (при том, что сделано всё вышеописанное) выглядит так:

• Определение вопросов, ограничений и организационной политики переговорного процесса.

• Исследование возможных вариантов, решений и прецедентов. Прогнозирование реакций партнёров, восприятия ими ситуации, их отношения к переговорному процессу и предполагаемому решению.

• Поиск вопроса, по которому стороны могут сойтись во мнении. Очень важный пункт, так как от именно от него при достижении определённого согласия сторон можно двигаться дальше.

• Определение цели переговоров, установка границ переговорного процесса и выбор стратегии.

• Получение гарантий поддержки и предоставления полномочий на ведение переговоров от руководства.

Очень часто КАМы, выходя на переговоры, не имеют чёткой картины достаточного уровня полномочий, широты своих полномочий или рамок полномочий, полученных от начальства. Приходится либо переносить часть переговоров «на потом», либо начинать звонить своему руководству и просить о помощи. Таких вещей легко избежать, если до выхода на переговоры КАМ составляет план, который демонстрирует (или высылает в электронном виде – как у кого принято) своему руководству. То есть, делает краткий доклад о подготовке к переговорам.

При таком сценарии подготовки руководство заранее очерчивает границы полномочий своего менеджера по работе с ключевыми клиентами, что даёт возможность конструктивно самостоятельно вести переговоры в большинстве ситуаций.

С чего нужно начать подготовку к переговорам?

Первый шаг – определение предмета переговоров. Иногда слово «предмет» заменяют словом «проблема», но, как правило, это вызывает приличную путаницу: вроде как есть предмет, в чём же тогда проблема? Поэтому предлагаю остановиться на предмете переговоров, то есть на том, с чём каждая из сторон входит в переговорный процесс.

Это ответственный этап в подготовке к переговорам – правильно определить их предмет.

Для этого существует простая и очень эффективная методика переформулирования утверждения в вопрос. То есть вы работаете не с утверждением, а с вопросом, который сами себе задаёте, переформулировав ваше же утверждение.

Например, вы сформулировали предмет переговоров так: «Нужно ввести в матрицу сети 2 новых SKU». Это – утверждение. Попробуем переформулировать его в вопрос: «Что нужно сделать, чтобы ввести в матрицу аптечной сети 2 новых SKU?».

Вы спросите – чем вопрос лучше утверждения? Ответ лежит на поверхности: после того, как вами сформулирован вопрос на основании утверждения, у вас появляется желание набросать на бумаге последовательность действий, в моём примере – посвящённых включению в матрицу двух новых SKU.

Вы начинаете отвечать на вопрос: «А что нужно сделать …?» в рамках того, что вы себе обозначили как цель – «включение в матрицу новых SKU». Фактически, с помощью такого несложного переформулирования появляется план действий, который затем ложится в основу переговорного процесса.

Приведу простой бытовой пример.

Например, я хочу приготовить борщ. Если я застряну на мысли: «Я хочу приготовить борщ» и всё, то никакой борщ я не приготовлю – есть желание, но непонятно, что нужно делать.