Полная версия

Финансовый анализ отчетности: ключевые коэффициенты и интерпретация

Тимур Али-Заде, CFA, Александр Вальцев

Финансовый анализ отчетности: ключевые коэффициенты и интерпретация

В создании этого учебного материала использовались данные с таких онлайн-ресурсов, как MyAccountingCourse.com, AccountingCoach.com и Investopedia.com. Внимание уделялось сверке материала с информацией на сайте международных стандартов финансовой отчетности (МСФО) – Iasplus.com. Также для демонстративных целей использовалось большое количество финансовых данных реальных компаний.

Предисловие

Финансовый анализ является неотъемлемой частью работы финансового аналитика или финансового менеджера компании. Эти люди должны разбираться в бухгалтерском учете и финансовом анализе компании, без чего полное представление о хозяйственной деятельности компании, ее вероятном развитии и рисках невозможно. Умение проводить финансовый анализ компании также весьма полезно для предпринимателей и владельцев компаний, так как позволяет им получить полное представление о количественных характеристиках своей компании и спрогнозировать возможности роста на базе существующих процессов.

Финансовый анализ компании строится на прочном фундаменте знаний бухгалтерского (финансового) учета. Для того чтобы извлечь максимальную пользу из учебного материала, вам необходимо знать бухгалтерский учет хотя бы на среднем уровне. В частности, нужно понимать, какие основные формы бухгалтерской отчетности существуют, помнить в общих чертах, как они формируются, знать динамику отчетностей и связь между ними. В идеале на данном этапе вы должны уметь строить простейшие отчетности на основе первичных данных и понимать, как они могут меняться в зависимости от внешних факторов. Если вы не соответствуете вышеописанным требованиям, я рекомендую закрыть этот документ и заняться изучением фундаментальных тем в финансовом учете.

Если же вы чувствуете, что готовы приступить к изучению финансового анализа, вы должны усвоить одну простую истину: финансовый анализ – это не священный грааль, позволяющий определить источник проблем. Запомнив некоторое количество показателей, метрик, отношений и мультипликаторов, вы не станете вдруг зрить в корень и находить ошибки в отчетностях компаний, как это делал Бен Аффлек в боевике «The Accountant». Проведение финансового анализа – это первый шаг к решению корпоративных проблем: приведение цифр в порядок, перевод количественных данных на «человеческий язык». Вы сможете думать о показателях, метриках, отношениях и мультипликаторах как о финансовых KPI компании, которые дают оценку результатам ее хозяйственной деятельности. Благодаря финансовому анализу вы можете понять, где нужно «копать» и как. Почему же польза финансового анализа ограничена? Ответ прост: финансовый анализ зиждется на бухгалтерском (финансовом) учете, который описывает деятельность компании в цифрах.

Важно понимать, что бухгалтерский учет берет во внимание лишь исторические данные, которые сформировались благодаря финансовым транзакциям. Те, в свою очередь, являются последствием реальной активности компании, деятельности ее сотрудников. Финансовый анализ не отвечает на вопросы: «Почему этот набор действий был совершен?» или «Зачем менеджмент компании решил заняться этим проектом?». Ответы на эти вопросы – прерогатива финансового планирования и других направлений в бизнесе. Финансовый анализ использует индикаторы и дает указания по ведению дальнейшей аналитической работы.

Продукт финансового анализа (в идеале) – серия рекомендаций для управленцев и дорожная карта по каждой предлагаемой инициативе. Именно за это рынок готов платить финансовым профессионалам и давать им работу вновь и вновь. Работая с цифрами, важно не «скатываться» до уровня калькулятора и не заигрываться с математикой. За цифрами стоят решения, и эти решения далеко не всегда связаны с той или иной математической моделью. Таким образом, фокусируйтесь на решении проблемы, а не на рабочих инструментах, связанных с этим процессом.

Повторение

Перед тем как перейти к финансовому анализу, давайте кратко повторим отчетность и связь между ее формами, чтобы избежать недоразумений при прочтении этого материала:

– Существуют три основные формы отчетности: Отчет о финансовых результатах (Income Statement – ОФР), Отчет о движении денежных средств (Cash Flow Statement – ОДДС) и Балансовый отчет (Balance Sheet – Баланс).

– Как правило, эти формы отчетности подготавливаются (согласно определенным стандартам – РСБУ, МСФО, US GAAP и т.д.) к определенной отчетной дате – как минимум раз в квартал.

– В МСФО (международных стандартах финансовой отчетности – IFRS), кроме основных форм, присутствуют еще две дополнительные отчетности – Отчет об ином совокупном доходе (Other comprehensive income – OCI) и Отчет об изменениях в капитале (Statement of changes in Equity). Они не будут рассматриваться в рамках данного материала.

– Отчет о финансовых результатах показывает все источники экономической выгоды для компании (выручка и неоперационная прибыль) и статьи расходов (разного рода затраты и неоперационные убытки). ОФР строится по принципу начисления, т. е. доходы и расходы записываются в отчетность вне зависимости от того, когда были или будут получены или израсходованы компанией денежные средства (и затрагиваются ли вообще денежные средства в рамках той или иной операции). Иными словами, ОФР – это отчетность в виде таблицы результатов, которые компания показала за отчетный период (как дневник в школе). ОФР начинается с выручки и заканчивается чистой прибылью (исключение – спаренная форма с Отчетом об ином совокупном доходе – OCI, когда результатом является совокупный доход – Comprehensive Income (CI)).

– Отчет о движении денежных средств показывает все источники денежных средств и их расходование компанией за отчетный период. Так как отчет о финансовых результатах строится по принципу начисления, полученный результат (чистая прибыль или убыток) почти никогда не сходится с реальным движением денежных средств на расчетном счете компании. Более того, ОФР не показывает изменений в оборотном капитале компании, капитальные затраты и ее финансовую деятельность за период. Без этой информации было бы невозможно построить балансовую отчетность компании на конец периода (исключение: если у вас есть оборотно-сальдовая ведомость, «самолетики» или список транзакций на крайний случай). Отчет о движении денежных средств бывает двух типов: построенный косвенным методом (Indirect Method) и прямым методом (Direct Method). В рамках РСБУ принято использовать прямой метод, а в рамках МСФО – косвенный (хотя IAS 7, наоборот, поощряет использование прямого метода, но большинство компаний считают косвенный более информативным для пользователей).

– Вне зависимости от используемого метода ОДДС состоит из трех секций: операционный денежный поток (Cash from Operations – CFO), инвестиционный денежный поток (Cash from Investing Activities – CFI) и финансовый денежный поток (Cash from Financing Activities – CFF). Главное отличие косвенного метода от прямого состоит в презентации (внешнем виде) первой секции – денежного потока от операционной деятельности (CFO).

– Операционный денежный поток показывает денежную прибыль компании (Cash Net Income), которая получается путем нормализации чистой прибыли (или доналоговой прибыли), полученной из ОФР, благодаря корректировкам неденежных доходов и расходов, а также реклассификации некоторых статей (путем перевода из секции CFO в секции CFI или CFF). Кроме этого, из скорректированной денежной прибыли вычитаются изменения в операционных активах и обязательствах (иными словами, инвестиции в оборотный капитал). Это нужно для того, чтобы показать, сколько денег из прибыли компания вернула в бизнес в отчетном периоде, чтобы продолжать деятельность. В результате мы получаем денежный поток от операционной деятельности (Cash from Operations). Как правило, операционный денежный поток для здоровой компании положителен. В противном случае ее владельцы (акционеры и кредиторы) платят за то, чтобы она просто «держала свои двери открытыми», а это невозможно в долгосрочной перспективе без дополнительных инвестиций, так как денежные средства на балансе будут быстро «сожжены».

– За операционным денежным потоком следует инвестиционный денежный поток (CFI), который показывает, как компания инвестировала деньги в отчетном периоде. При этом инвестирование в данном случае чаще всего обозначает покупку и продажу основных средств или нематериальных активов, а не финансовых активов (естественно, все зависит от типа компании: если это финансовая организация, то ее главные активы – это ценные бумаги, т. е. финансовые активы, а не оборудование или недвижимость). В большинстве случаев инвестиционный денежный поток отрицателен, так как компания тратит деньги на обновление основных средств, нематериальных активов, а также покупку финансовых активов для управления ликвидностью и получения дополнительной прибыли. К тому же эти затраты в большинстве случаев превышают денежные притоки от продажи тех или иных активов.

– Последняя секция – денежный поток от финансовой деятельности – показывает взаимоотношения компании и владельцев (акционеров/учредителей и кредиторов). В CFF можно увидеть, как компания привлекала финансирование (получение кредита, привлечение акционерного капитала) или его возвращала (дивиденды, выкуп акций на казначейский счет компании, погашение кредита). Так как операционный денежный поток далеко не всегда удовлетворяет инвестиционные потребности компании (покрывает «минус» в CFI), менеджменту приходится работать с инвесторами, чтобы привлекать дополнительные средства. Таким образом, для быстрорастущих компаний CFF обычно имеет положительный баланс, тогда как компании, которые имеют стабильные операционные денежные потоки, покрывающие потребности в оборотном капитале и в капитальных затратах, могут возвращать оставшиеся денежные средства инвесторам. В таких случаях CFF имеет отрицательное сальдо (компания возвращает больше денег владельцам, чем принимает от них в отчетном периоде).

– Отчет о движении денежных средств заканчивается расчетом баланса денежных средств на расчетных счетах компании по следующей формуле:

Конечный баланс денежных средств в периоде = Начальный баланс денежных средств в периоде + Операционный денежный поток + Инвестиционный денежный поток + Финансовый денежный поток.

Последняя строка ОДДС является первой строкой балансового отчета (если тот имеет стандартный вид: краткосрочные активы, долгосрочные активы, краткосрочные обязательства, долгосрочные обязательства, капитал).

– Очевидно, что, если компания в каждом периоде теряет деньги (сальдо денежных потоков за период отрицательное), она долго не продержится, так как при прочих равных денежные средства на расчетных счетах закончатся через несколько кварталов.

– Балансовый отчет компании показывает ее финансовое состояние на отчетную дату. В отличие от предыдущих двух отчетностей он не является динамичным. Скорее, можно сравнить баланс компании с фотофинишем, который отображает положение объекта (например, гоночного автомобиля на трассе) в момент времени. Кроме этого, баланс компании является кумулятивным результатом ее производственно-хозяйственной деятельности: баланс не обнуляется в конце периода, в отличие от ОФР и ОДДС. Благодаря этому свойству данной формы отчетности, мы можем проследить финансовый успех компании на продолжительном промежутке времени и проанализировать его, сравнивая ее финансовое состояние с более ранними периодами (также можем сравнить исторические ОФР и ОДДС, но это, скорее, требования стандартов финансовой отчетности).

– Балансовый отчет компании состоит из двух крупных секций: активов и пассивов. Активы – это все имущество компании, а пассивы – это источники финансирования имущества. Пассивы делятся на две части: обязательства (кредиты и задолженности) и капитал владельцев (по сути, обязательства компании перед учредителями/акционерами). Каждая категория, за исключением капитала, делится на текущую и долгосрочную. Текущие активы или обязательства имеют срок годности – один финансовый год, а долгосрочные – более длительный срок. Кроме этого, активы компании можно разделить на ликвидные и неликвидные, где ликвидность – вероятная скорость превращения этих активов в денежные средства. Обязательства компании можно разделить на три категории: операционные (перед поставщиками, партнерами, сотрудниками, клиентами), финансовые (кредиты и их разновидности, финансовый лизинг) и иные (налоги, пенсионные обязательства, резервы по обязательствам и т. п.).

– Как правило, балансовый отчет имеет вертикальную форму: начинается с активов (профильтрованных по ликвидности и «сроку жизни»), продолжается обязательствами (текущими, затем долгосрочными) и заканчивается капиталом владельцев. Обычно финансовое положение компании на конец определенного отчетного периода сравнивается с прошлыми данными (на конец предыдущего периода или более раннего).

– Капитал владельцев в рамках балансового отчета состоит из следующих счетов: уставный капитал (Common Stock), эмиссионный доход/добавочный капитал (Additional Paid-In Capital), привилегированные акции (Preferred Shares), нераспределенная прибыль (Retained Earnings), казначейские акции (Treasury Stock), накопленный иной совокупный доход (Accumulated Other Comprehensive Income) и неконтролирующие доли (Non-Controlling Interest/Minority Interest). Далеко не все перечисленные счета обязаны присутствовать в капитале владельцев компании: всё зависит от размера компании, ее статуса и сложности операционной структуры, а также структуры капитала. Однако минимальный набор для любой компании таков: уставный капитал и нераспределенная прибыль.

– Баланс активов всегда равен балансу пассивов. Это фундаментальное бухгалтерское уравнение (Активы = Обязательства + Капитал владельцев, Активы = Пассивы). Каждый элемент имущества компании должен иметь понятное финансовое происхождение.

– Чистая прибыль из ОФР закрывается в счете нераспределенной прибыли на балансе компании по следующей формуле:

Конечный баланс нераспределенной прибыли = Начальный баланс нераспределенной прибыли + Чистая прибыль или чистый убыток –Дивиденды, начисленные в периоде

– Связь между формами отчетности, обозначенная выше, позволяет разместить их на одном листе и изучать, анализируя вертикально. Таким образом, отчетность удобнее всего анализировать в следующей последовательности:

Отчет о финансовых результатах (Income Statement);

Отчет о движении денежных средств (Cash Flow Statement);

Балансовый отчет (Balance Sheet).

Именно поэтому мы классифицируем показатели, метрики, отношения и мультипликаторы в соответствии с основными формами отчетности компании и сохраняем последовательность анализа:

Income Statement / Cash Flow Statement:

– Profitability Ratios

– Coverage Ratios

Balance Sheet:

– Liquidity Ratios

– Solvency Ratios

Mixed:

– Efficiency Ratios

Market Multiples and Ratios:

– Market Capitalization/Per share items

– Enterprise Value multiples

Некоторые показатели, метрики, отношения и мультипликаторы задействуют данные одновременно из нескольких форм отчетности. Поэтому мы сначала изучим те, которые касаются ОФР и ОДДС, а затем перейдем к показателям, метрикам, отношениям и мультипликаторам, использующим цифры из балансового отчета.

Profitability Ratios

Profitability ratios (коэффициенты рентабельности) – количественные метрики, показывающие рентабельность (эффективность) компании на разных этапах создания ценности для клиентов.

Как правило, коэффициенты рентабельности затрагивают данные из Отчета о финансовых результатах (Income Statement). Однако, понимая значимость Отчета о движении денежных средств, можно модифицировать коэффициенты рентабельности, используя, например, скорректированную чистую прибыль или операционный денежный поток. Один коэффициент из списка также использует данные из балансовой отчетности.

Мы рассмотрим следующие коэффициенты рентабельности:

Маржа валовой прибыли (Gross Profit Margin).

Маржа EBITDA (EBITDA Margin).

Маржа операционной прибыли (Operating Margin).

Маржа чистой прибыли (Net Income Margin).

Маржа свободного денежного потока (Free Cash Flow Margin).

Рентабельность собственного капитала (Return on Equity (ROE)).

Кроме этого, мы познакомим вас с таким инструментом, как DuPont Analysis (анализ Дюпона), который раскладывает показатель Return on Equity на составляющие и позволяет идентифицировать главные факторы, влияющие на итоговый результат.

Gross Profit Margin

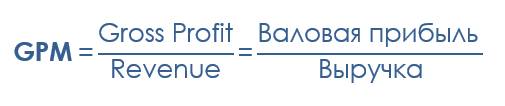

Gross Profit Margin (GPM) – маржа валовой прибыли – коэффициент, показывающий, сколько процентов выручки остается «в кармане» компании после прямых затрат на создание и реализацию продукта (переменные издержки).

Считается по формуле:

Следует отметить, что во всех расчетах коэффициентов, затрагивающих выручку, можно использовать как «грязную» выручку, так и чистую (т.е. «грязную» выручку за вычетом НДС, скидок, резервов по сомнительным долгам и возврата товаров). «Грязная» выручка позволяет более детально анализировать ценовую политику компании, качество обслуживания клиентов и продаваемых товаров. Компании редко показывают детальные расчеты продаж, предпочитая презентовать чистую выручку. Всегда можно попробовать найти более детальную информацию по расчету чистой выручки в примечаниях к финансовой отчетности. Важно контролировать последовательность расчетов, чтобы не делать ошибочных выводов.

Маржа не может превышать значение в 100% от выручки, при этом она может быть отрицательной.

Gross Profit / Валовая прибыль = Revenue / Выручка – Cost of Goods Sold / Себестоимость товаров (услуг).

Что входит в себестоимость товаров:

стоимость материалов (за вычетом НДС);

стоимость человеко-часов, потраченных на создание продукта / реализацию услуги;

амортизация оборудования / нематериальных активов, которые понадобились для создания единицы продукции;

затраты на коммунальные услуги (электричество, вода, свет и т. д.);

затраты на входящую логистику.

Как используется этот коэффициент.

Маржа валовой прибыли – первый индикатор того, как успешно компания ведет бизнес. Чем выше маржа валовой прибыли, тем лучше.

Чтобы определить, какой уровень GPM является хорошим для компании, необходимо проводить сравнительный анализ с конкурентами, а также изучать, как этот показатель менялся в истории компании.

Нет смысла сравнивать маржу валовой прибыли между компаниями из разных индустрий, так как структура расходов и доходов, а также их классификация в ОФР могут сильно отличаться (например, сравнивать авиалинии с банками или охранное предприятие с ритейлом).

Для публичных компаний информация по валовой прибыли находится в открытом доступе – достаточно посмотреть отчетность. Однако, когда речь идет о частных компаниях, необходимо тщательно изучить структуру расходов и доходов компании, чтобы составить правильное представление о валовой прибыли предприятия, так как не все компании имеют четкую учетную политику и постоянство в презентации результатов.

Пример

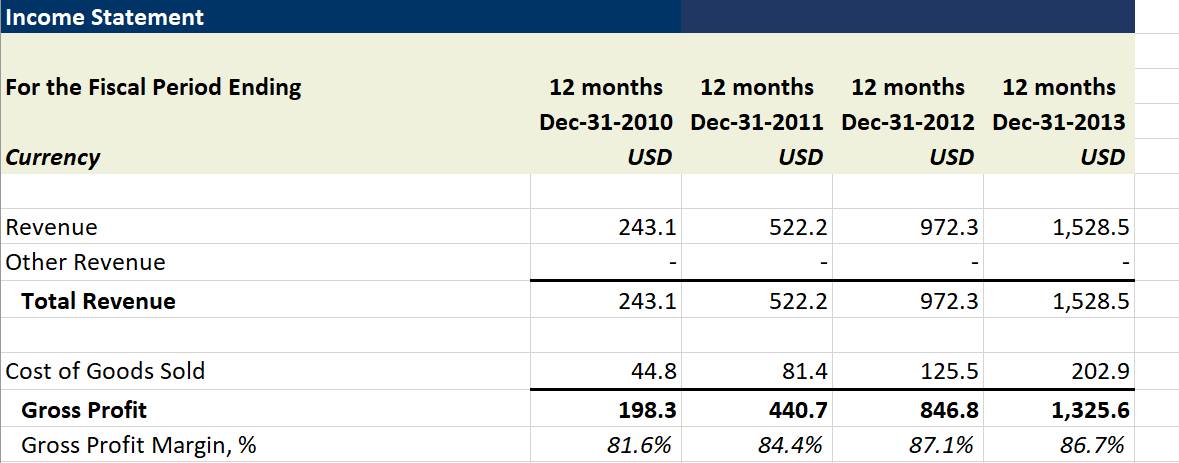

Рассмотрим исторические значения валовой прибыли и ее маржи для LinkedIn Corp (сейчас часть Microsoft Corporation):

(Источник: Capital IQ)

Мы видим, что валовая прибыль компании растет не только в абсолютном значении, но и в процентах от выручки. Это хороший знак, если, конечно, компания не меняла за эти четыре финансовых года учетную политику и не переносила некоторые издержки на строки ниже, что маловероятно.

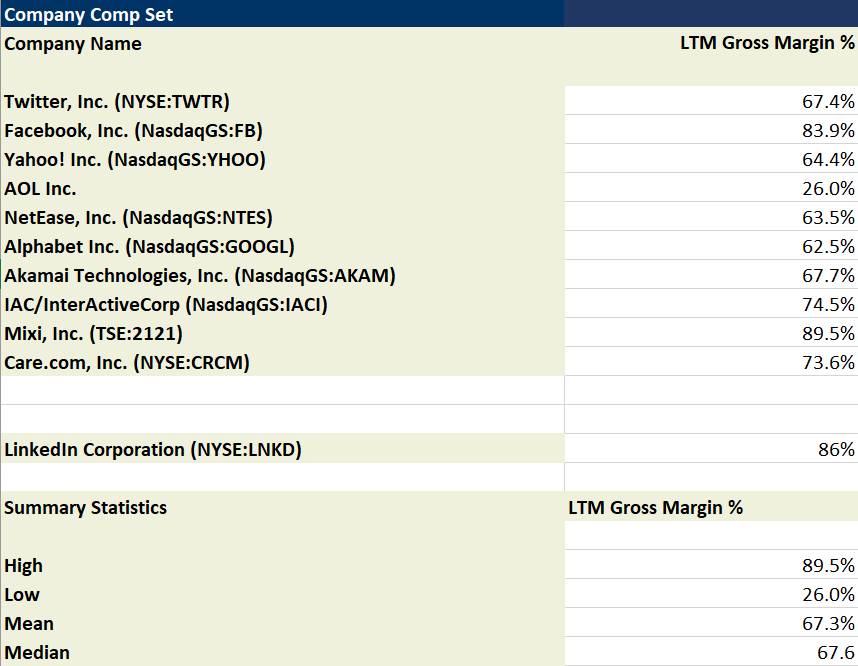

Давайте сравним маржу валовой прибыли LinkedIn Corp с конкурентами (данные за 2015 г.):

(Источник: Capital IQ)

Из таблицы выше мы видим, что маржа валовой прибыли LinkedIn Corp за последние 12 месяцев (LTM – last twelve months) 2015 г. была выше среднего и медианного значения и стояла на втором месте в списке после Mixi, Inc. С одной стороны, при прочих равных более высокая валовая прибыль обычно позитивно влияет на оценку компании (т.е. компания оценивается по более высоким мультипликаторам, чем средний конкурент).

С другой стороны, нужно учитывать два момента. Во-первых, валовая прибыль не является идеальным фундаментом для сравнения компаний между собой, так как в ней (по большей части) не учитываются фиксированные издержки, которые могут существенно влиять на всю экономику компании (в зависимости от индустрии, в которой работает компания). Во-вторых, бывает очень сложно подобрать компании-конкуренты для сравнительного анализа. Например, в данном случае мы с натяжкой можем назвать Alphabet Inc., Yahoo Inc. и Care.com прямыми конкурентами LinkedIn Corporation. Основной бизнес Alphabet Inc. и Yahoo Inc. – поисковые системы, а Care.com – это платформа поиска воспитателей для детей, инструкторов для животных и сиделок для пожилых. В свою очередь, LinkedIn Corporation – социальная сеть для деловых людей. Таким образом, структура выручки и затрат между этими четырьмя компаниями может сильно различаться. Именно поэтому не следует слепо делать выводы на основе ограниченных количественных данных, пример которых мы видим в таблице.

EBITDA Margin

EBITDA Margin – пожалуй, самый знаменитый показатель операционной эффективности компании, основанный на нестандартной метрике (non-GAAP) под названием «прибыль до вычета процентов по кредитам, налога на прибыль и амортизации по основным средствам и нематериальным активам» (Earnings Before Interest, Tax, Depreciation and Amortization – EBITDA).

EBITDA Margin показывает самую реалистичную прибыль компании без поправок на не операционные факторы деятельности предприятия (налог на прибыль, который компания не регулирует; амортизация, которая задается налоговым кодексом и практиками индустрии, при этом не влияет на коммерческий успех компании; проценты по кредитам, которые не связаны с коммерческой деятельностью компании, а относятся, как правило, к финансированию капитальных затрат. Кроме этого, амортизация, как правило, – самая крупная не денежная издержка в ОФР компании).

Считается по формуле:

Маржа не может превышать значение в 100% от выручки, при этом она может быть отрицательной.

Чтобы посчитать этот показатель, нужно сначала понять, как получить значение для EBITDA, так как его нет в официальной отчетности компании. Есть два способа посчитать EBITDA: отталкиваясь от выручки или отталкиваясь от чистой прибыли. Рассмотрим оба:

EBITDA (1) = Net Income + Income Tax Expense + Interest + Depreciation & Amortization = Чистая прибыль + Начисленный налог на прибыль + Начисленные проценты по кредитам + Амортизация основных средств и нематериальных активов

Все данные в формуле можно найти либо в ОФР, либо в ОДДС (например, амортизация).

В чем плюсы этой формулы:

легко запомнить (очевидно из названия)

легко найти данные и сложить их

прозрачная схема расчетов

В чем минусы этой формулы:

чистая прибыль может быть сильно «загрязнена» не операционными расходами и доходами, а также едино разовыми убытками и прибылью. Чтобы этого избежать, необходимо корректировать формулу;

корректировка формулы занимает лишнее время, и всегда можно совершить ошибку;

в некоторых случаях к чистой прибыли добавляются не операционные элементы, такие как прибыль или убыток от финансовых вложений (Non-controlling Interest Income/Loss) и пр., не имеющие отношения к коммерческому успеху компании;

менеджмент компании, используя эту формулу, любит приукрашивать финансовый результат путем постоянных его корректировок (Adjusted EBITDA).

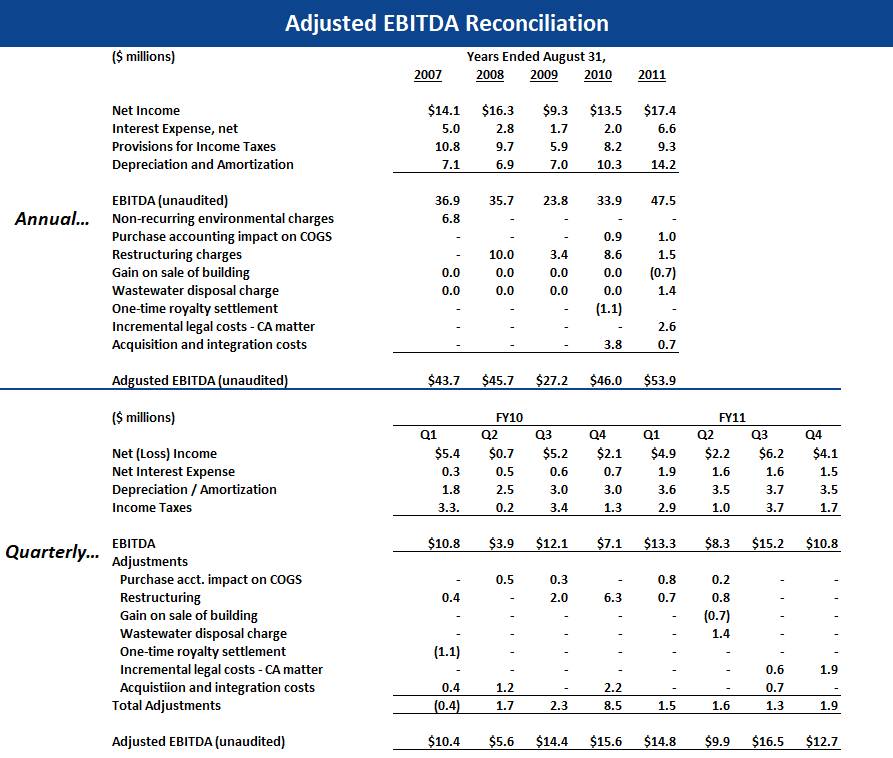

Вот пример:

(Источник: getfilings.com)

Как видно из таблицы выше, скорректированная EBITDA (Adjusted) обычно на 30-40% выше, чем базовая EBITDA (Unaudited). Это обычная практика в индустрии.

Очевидно, что минусы подхода bottom-up (расчет «снизу-вверх», начиная с чистой прибыли компании) перевешивают плюсы. Таким образом, эта формула не подходит для получения точных аналитических данных.

EBITDA (2) = Revenue – Cost of Goods Sold (Cost of Revenue) – Selling, General, and Administrative Expenses + Depreciation & Amortization = Выручка – Себестоимость товаров/услуг – Коммерческие, административные и общие расходы +Амортизация основных средств и нематериальных активов