Полная версия

Финансовые услуги для всех? Стратегии и проблемы расширения доступа

Анализ роли государства в облегчении доступа к финансовым услугам представлен в главе 4, которая начинается с обсуждения вопроса о важности создания институциональной инфраструктуры по улучшению доступа к финансам в частности и финансовому развитию в целом. Далее речь идет о мерах по увеличению возможностей рынка, повышению конкуренции и эффективности, обсуждаются вопросы регулирования, препятствующие эксплуатации и принятию неблагоразумных решений. Затем переходят к влиянию, которое может оказывать правительство через поставщиков финансовых услуг или через их субсидирование. В качестве примера приводятся схемы гарантирования кредитов со стороны государства. Также в главе рассматриваются основные вопросы стратегии доступа к финансовым услугам с точки зрения экономики.

Хотя препятствия к доступу в разных странах различны, все же в странах с более открытыми и конкурентными банковскими системами их меньше. Такие системы характеризуются наличием частных банков, в том числе и иностранных, развитой правовой системой, развитой информационной системой и хорошей инфраструктурой (например, телекоммуникациями и сетью дорог), методами регулирования и контроля, которые опираются на рыночную дисциплину, а также значительной прозрачностью и свободой слова.

Препятствия к доступу значительно различаются в разных странах.

Однако индикаторы доступа остаются всего лишь индикаторами. И пока они связаны с политикой, то не рассматриваются как переменные. Таким образом, создание индикаторов является лишь первым шагом в аналитической работе. Исчерпывающая информация о доступе к финансовым услугам и их использовании домохозяйствами и предприятиями необходима для понимания влияния доступа на экономику страны и разработки политики государственного вмешательства. Анализ более полных данных поможет понять, какие из финансовых услуг – сбережение, кредитование, платежи или страхование – наиболее важны для развития как домохозяйств, так и предприятий, и соответственно сократить количество межстрановых индикаторов, которые в дальнейшем надо будет отслеживать в динамике.

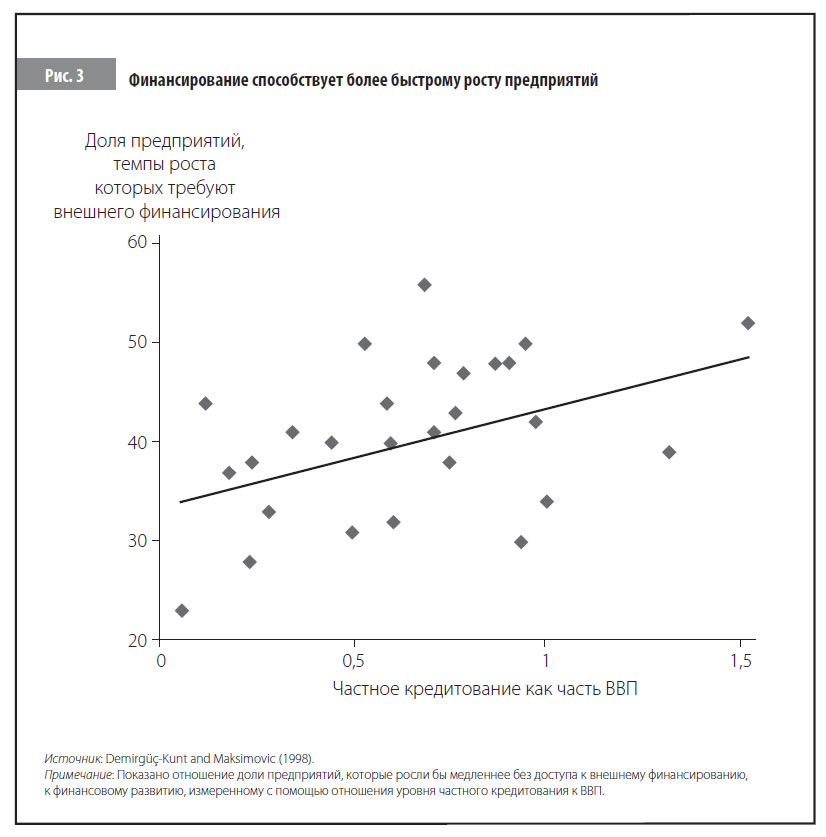

Оценка влияния доступа к финансам на развитие предприятий

Кредитование наиболее перспективных предприятий рассматривают как один из важных каналов финансирования бизнеса (рис. 3). Многие владельцы предприятий, особенно небольших, жалуются, что отсутствие доступа к финансам тормозит развитие бизнеса. Исследования на уровне предприятий, как и результаты опросов, напрямую указывают на обоснованность таких жалоб. Действительно, ограниченный доступ к финансам сдерживает рост предприятий. Эти выводы подтверждают и данные, полученные в ходе переписи, и анализ отдельных случаев кредитования.

Доступность финансов и институциональная поддержка благоприятно влияют на показатели развития предприятий. Улучшение функционирования официального сектора экономики может уменьшить финансовые ограничения для предприятий малого бизнеса и других фирм, сталкивающихся с трудностями самофинансирования и поиска частных либо неофициальных источников финансирования.

Исследования показывают, что доступ к финансам особо важен для новичков на рынке: именно такие фирмы действуют более активно и предлагают инновации. Страны, сдерживающие их рост с помощью финансовых барьеров, не только теряют потенциал развития этих предприятий, но и рискуют упустить возможности диверсификации в новые области, что могло дать им определенные преимущества. Доступ к финансам позволяет предприятиям развиваться быстрее, в полной мере используя все возможности роста и инвестирования. Кроме того, более легкий доступ к финансам позволяет предприятиям выбирать более эффективные портфели активов и находить для себя лучшие организационные формы, в том числе и такие, как корпорация.

Доступ к финансам будет способствовать выходу на рынок новых фирм, их росту, инновациям, оптимизации размеров предприятий и сокращению рисков, что пойдет на пользу экономике в целом.

Сильная финансовая система сможет способствовать выходу на рынок новых фирм, их росту, внедрению инноваций, более оптимальным размерам предприятий и снижению рисков, и это неизбежно улучшит агрегированные экономические индикаторы. Однако изменения в финансировании не улучшают эти показатели равномерно, они скорее трансформируют структуру экономики, влияя на разные типы предприятий по-разному. На любом из уровней финансового развития меньшие по размеру предприятия сталкиваются с бóльшими трудностями при доступе к внешнему финансированию, чем крупные компании. Но с финансовым развитием и улучшением доступа к внешнему финансированию у таких предприятий появятся новые возможности. Исследования показывают, что предприятия малого бизнеса получают наибольшие преимущества от финансового развития – с точки зрения и возможности выхода на рынок – и более быстрого роста. Таким образом, создание всеохватывающего финансового сектора особо важно для структуры и характера конкуренции предпринимательского сектора.

Предприятия находят инвестиции и финансируют операционную деятельность множеством способов, и это связано с различными внутренними и внешними факторами, индивидуальными для каждого предприятия.

Использование современных инструментов кредитования помогает охватить больше предприятий, но кредитование на условиях партнерства будет сохранять свою роль в условиях неформальной экономики.

Доступность внешнего финансирования зависит не только от положения конкретного предприятия, но и от политики и институциональной среды, поддерживающей законную силу и ликвидность контрактов, связанных с финансированием предприятий. На него также оказывает влияние эффективность работы посреднических фирм, которые помогают найти друг друга инвесторам и пользователям средств. Банковские кредиты обычно являются основным источником внешнего финансирования для предприятий всех размеров. Современные тенденции в области кредитования сделок предполагают, что повышение информационной доступности (например, через развитие кредитных реестров) и развитие технологий анализа данных (например, с помощью автоматического одобрения кредитов), скорее всего, улучшит доступ к финансам для предприятий малого и среднего бизнеса. При наличии соответствующих законов кредитование под обеспечение активами (например, факторинг), кредитование под обеспечение основными средствами и лизинг также будут рассматриваться как технологии, которые могут принести существенные финансовые потоки даже малым и непрозрачным фирмам.

Однако кредитование на условиях партнерства (которое учитывает тесное взаимодействие между заемщиком и кредитором и основано на понимании бизнеса заемщика, а не просто на наличии обеспечения или механической оценке кредитоспособности) сохраняет свои позиции в условиях слабой финансовой инфраструктуры и развитой неформальной экономики. Правда, кредитование на условиях партнерства довольно дорого для кредитора: оно требует или высокого спреда, или больших объемов. Если кредитоспособность клиента оценить трудно, тогда, возможно, нет альтернативы кредитованию на условиях партнерства. Ограниченный доступ к кредитам в сложных ситуациях можно объяснить нежеланием посредников заниматься кредитованием на условиях партнерства в небольших масштабах.

Роль иностранных банков в улучшении доступа к финансам всегда расценивалась неоднозначно, в том числе и по политическим причинам.

Иностранные банки повышают доступность финансирования для малых и средних предприятий.

К росту на рынке доли банков, имеющих иностранных собственников, в странах с развивающейся и переходной экономикой приводит ряд факторов, в том числе и приватизация государственных банков, и продажа банков, рухнувших в результате банковских кризисов (часто после реструктуризации, проведенной за счет правительства). Иностранные владельцы приносят с собой капитал, технологии, ноу-хау, они не зависят от местного бизнеса и политической элиты, но заявить с уверенностью о том, что они улучшают доступ к финансовым услугам, пока нельзя. Большинство иностранных банков сравнительно велики, и кредитование малого и среднего бизнеса не входит в их приоритеты: они уделяют больше внимания потребностями крупных фирм и лиц с крупным капиталом. Однако с выходом на рынок иностранных банков высокая конкуренция за клиентов может вынудить местные банки уделять больше внимания ранее игнорируемым сегментам. Практика показывает, что страна, позволяющая иностранным банкам работать на ее территории, со временем улучшит доступ к финансам для малых и средних предприятий, даже если иностранные банки будут ограничиваться кредитованием крупных фирм и правительства. По контрасту показатели деятельности государственных банков в данном направлении обычно бывают слабыми.

Небанковское финансирование не столь важно, как банковское, для большинства развивающихся стран, но оно может играть важную роль для снижения цен и лучшего доступа к долгосрочному финансированию для более мелких заемщиков. Например, хорошей альтернативой банковскому финансированию может стать облигационное финансирование. Появление рынка внешнего капитала требует более жесткого соблюдения прав инвесторов. Там, где они есть, приток иностранного капитала может значительно улучшить доступ к финансовым услугам и понизить стоимость капитала, что даст положительный побочный эффект для малого бизнеса. Это относится также к портфельному инвестированию в собственный капитал, прямым иностранным инвестициям и частному капиталу, которые, вероятно, в будущем приобретут больший вес.

Роль небанковского финансирования растет.

Оценка влияния доступа к финансам на домохозяйства

В долгосрочном плане экономический рост помогает сократить бедность и повысить благосостояние большинства домохозяйств. Исследования показывают, что улучшение доступа к финансам не только способствует росту, но и уменьшает неравенство доходов (рис. 4), что отвечает интересам малоимущих. Насколько важно с этой точки зрения прямое обеспечение финансовыми услугами бедных домохозяйств и малоимущих граждан? Согласно имеющимся данным, можно предположить, что косвенный эффект улучшения доступа к финансам через более эффективный рынок продуктов и труда окажет более серьезное воздействие на положение бедных слоев населения, чем прямой доступ к финансам.

Обобщенная регрессия требует более устойчивых результатов ослабляющего влияния доступа к финансам на неравенство и бедность, в то время как микроисследования, не учитывающие побочные эффекты, дают менее полную картину. Подобным образом калиброванные модели равновесия, учитывающие влияние на рынок труда, предполагают, что основное воздействие финансов на неравенство доходов происходит благодаря включению большей части населения в официальную экономику и более высоким зарплатам. Следовательно, прямое обеспечение финансовыми услугами бедных слоев населения, возможно, играет не такую большую роль с точки зрения сокращения бедности и неравенства доходов. Таким образом, стимулирование более эффективного распределения капитала с помощью конкурентных и открытых финансовых рынков должно оставаться важной политической целью, и оно столь же важно для сокращения бедности и неравенства, как и для общего экономического роста.

Однако во многих странах доступ к финансовым услугам ограничен: ими охвачено лишь 20–50 % населения, причем их лишены даже лица, которые не относятся к беднейшим слоям населения, а также малые и средние предприятия. В таком случае повышения качества услуг и эффективности, с которой они предоставляются, без расширения доступа к финансам недостаточно: значительные сегменты населения остаются неохваченными, а инновационные возможности – невостребованными. Обеспечение улучшенного доступа к финансам для предпринимателей, занимающихся микро– и малым бизнесом, может оказать благоприятное косвенное воздействие на бедные слои населения. Следовательно, необходимо улучшать доступ к финансам не только для бедных, но для всех, не охваченных финансовыми услугами лиц. Это не означает, что вопрос улучшения прямого доступа для бедных слоев населения следует игнорировать. Преимущества, скорее всего, будут скромными в долгосрочном плане, но могут появиться незамедлительно.

Лишены доступа к финансам во многих странах не только бедные.

Существует множество причин для ограничения доступа людей к финансовым услугам, особенно малоимущих. Например, они могут не знать о таких услугах или не понимать условий, на которых их предоставляют. Отсутствие образования может затруднять составление заявлений на выдачу кредита, а из-за небольшого числа транзакций, которые они, скорее всего, будут совершать, сотрудники, выдающие кредиты, могут считать неразумным предлагать им эти услуги. Поскольку финансовые учреждения чаще располагаются в районах, где живут обеспеченные люди, отдаленность отделения также играет роль – рядом с местом жительства бедняков может просто не оказаться банков. Но даже если офисы поставщиков финансовых услуг будут расположены поблизости, малоимущие клиенты могут столкнуться с предубеждением: например, их просто-напросто могут не пустить в офис банка. Обычно малоимущие клиенты сталкиваются с двумя проблемами при получении доступа к услугам кредитования. Во-первых, у них, как правило, нет обеспечения и они не могут взять кредит под будущие доходы, поскольку у них нет постоянной работы или потока доходов, которые могут отследить кредиторы. Во-вторых, обслуживание мелких транзакций дорого для финансовых учреждений.

Создающиеся в настоящее время специализированные микрофинансовые структуры, обслуживающие малоимущих, пытаются решить эти проблемы инновационными способами. На должность сотрудников, выдающих кредиты, берут людей, вышедших из той же среды, и сами идут к бедным вместо того, чтобы ждать, когда малоимущие придут к ним. Схемы группового кредитования повышают стимулы выплаты кредитов и мониторинг со стороны членов группы, а также способствуют построению сетей поддержки и обучению заемщиков. Увеличение размера кредита по мере того, как клиенты демонстрируют свои возможности вовремя выплачивать кредиты, сокращает процент просроченных платежей. Эффективность таких инноваций еще обсуждается, но за последние несколько десятилетий микрофинансовые учреждения смогли обслужить миллионы клиентов при исключительной дисциплине погашения. Хотя микрофинансирование часто требует субсидий, исследователи изучают возможность получения прибыли при оказании финансовых услуг наиболее бедным жителям планеты. Ведущие банки мира стали применять некоторые из методов, используемых микрофинансовыми учреждениями, и выходить на те же рынки. Однако самой заманчивой перспективой микрофинансирования является возможность сокращения бедности без постоянных субсидий.

Групповое кредитование и стимулирование выплат могут увеличить круг клиентов, но влияние микрофинансирования на благосостояние все еще остается неясным.

Справятся ли микрофинансовые учреждения с этой задачей? Хотя приводится множество воодушевляющих примеров – от трущоб Дакки до таиландских деревень и жителей сельской местности в Перу, до сих пор нельзя сказать, насколько значительное влияние оказывает микрофинансирование на бедность в целом. Методологические трудности оценки такого влияния, в том числе характер отбора клиентов, не позволяют сделать надежных выводов. Пока данные микроэкономических исследований не позволяют однозначно говорить о сокращении бедности. Для того чтобы убедить скептиков, необходимы дополнительные исследования – в идеале с экспериментами на местах.

Одним из наиболее противоречивых вопросов микрофинансирования является размер субсидий, необходимых для обеспечения доступа к финансовым услугам. Хотя групповое кредитование и другие методы используются для преодоления препятствий, связанных с обеспечением бедных финансовыми услугами, тем не менее эти механизмы слишком затратны, поэтому высокий процент погашения кредитов не всегда гарантирует прибыль. В целом значительная часть микрофинансового сектора – особенно обслуживание счетов малоимущих – по-прежнему в значительной степени зависит от грантов и субсидий. Последние исследования подтверждают наличие компромисса между прибыльностью и обслуживанием наиболее бедных слоев населения.

Значительная часть микрофинансового сектора опирается на гранты и субсидии.

В рамках микрофинансирования традиционно уделяют основное внимание кредитованию малоимущих предпринимателей: считается, что микрофинансирование дает реализоваться производительному потенциалу этих заемщиков, ведет к увеличению производительности и росту их бизнеса. Однако микрокредиты используются не только для инвестиций. Значительная их часть идет на потребительские нужды. И этот вопрос – не второстепенный. Для бедных домохозяйств кредит не является единственно необходимой или приоритетной финансовой услугой: услуги сбережений и платежей (как внутри страны, так и международных), а также страхование порой более необходимы. Возможно, одной из причин, по которой бедные не превращают накопления в финансовые активы, является отсутствие подходящих продуктов сбережения.

Бедные нуждаются и в других услугах, кроме кредитования.

Следовательно, вопрос состоит из двух частей: следует ли субсидировать доступ к финансам для неимущих и, если да, является ли микрофинансирование лучшим способом такого субсидирования? Чтобы ответить на этот вопрос, необходимо сравнить расходы и доходы от субсидий в финансовом секторе и других областях, таких как образование и инфраструктура. Явная необходимость последнего заставляет задуматься, стóит ли скудные общественные средства направлять на субсидирование доступа к финансовым услугам. Внутри финансового сектора субсидирование услуг сбережения и платежей, которые можно рассматривать в качестве основных услуг, необходимых для участия в современной рыночной экономике, кажется более необходимым, чем субсидирование кредитов. Субсидирование процентной ставки при кредитовании не кажется удачной идеей, поскольку высока вероятность, что значительная часть субсидий будет направлена не на целевую группу. К тому же такое субсидирование не стимулирует погашение кредита и негативно воспринимается поставщиками услуг, не получающих субсидии и только начинающих оказывать услуги микрокредитования. Более многообещающей выглядит политика, поощряющая выход на рынок в целом, в том числе и способствующая развитию новых видов финансовых услуг (например, с использованием мобильных телефонов). Внедрение таких услуг позволяет снизить себестоимость обслуживания малоимущих.

Малоимущим требуются субсидии для обеспечения доступа к финансовым услугам.

Стратегии по расширению доступа к финансам

Пожалуй, более важным является тот факт, что улучшение доступа к финансам для бедных слоев населения требует стратегии, выходящей за рамки кредитования домохозяйств. Поскольку расширение доступа остается важной задачей даже в развитых странах, недостаточно сказать, что рынок сам о себе позаботится. Неудачи на рынке, связанные с недостатком информации, координацией действий и концентрацией усилий, означают, что правительство играет важную роль в построении всеохватывающей финансовой системы любой страны. Однако не все действия правительств одинаково эффективны, непродуманная политика в сфере финансов может привести к обратному эффекту. Прямое вмешательство правительства в поддержку доступа к финансовым услугам требует тщательного анализа, а его, как правило, не проводят. Наше обсуждение – выборочно: в нем излагаются принципы эффективной политики, выводы, сделанные в ходе исследования, приведены примеры, иллюстрирующие решение тех или иных проблем.

Даже наиболее эффективные финансовые системы с хорошей информационной базой и сильной инфраструктурой сталкиваются с ограничениями. Не все предполагаемые заемщики кредитоспособны, и существует множество примеров, когда слишком мягкая кредитная политика вела к подрыву национального благосостояния. Доступ к официальным услугам платежей и сбережений с развитием экономики может стать практически неограниченным. Однако не каждый должен – или будет – иметь возможность получить кредит.

Важно ставить реальные цели.

Институциональные реформы, гарантирующие прежде всего соблюдение имущественных прав, являются основополагающим, хотя и предварительным условием хорошо функционирующей финансовой системы. Признание приоритетности некоторых реформ помогло бы сконцентрировать усилия и оказать положительное влияние на доступ к финансовым услугам в кратко– и среднесрочном плане. Исследования показывают, что информационная инфраструктура особо важна для стран с низким доходом, в то время как в странах с высоким доходом более важную роль играет контроль соблюдения прав кредиторов. Согласно полученным данным, в странах с плохо развитой институциональной средой для стимулирования банковского кредитования большее значение имеют процедуры, позволяющие кредиторам взыскивать долги по контрактам (например, связанные с обеспечением кредитов), чем процедуры, касающиеся разрешения конфликтов между истцами (такие как законы о банкротстве). Учитывая, что потенциально легче создать реестр кредитов и реформировать процедуры, связанные с их обеспечением, чем вводить изменения в области контроля соблюдения прав кредиторов и в закон о банкротстве, эти данные особо важны для определения приоритетности в проведении реформ.

Реформирование институтов.

Развитие инфраструктуры (особенно в области сохранения информации и взыскания долгов) и использование в работе финансового рынка технологий, которые могут снизить стоимость транзакций, более результативно, чем институциональное строительство. Оно предполагает формирование кредитного реестра или присвоение индивидуальных идентификационных номеров, помогающих создавать кредитную историю и отслеживать ее изменения; снижение стоимости регистрации или сокращение затрат при изъятии залога, а также принятие соответствующего законодательства в поддержку современных финансовых технологий, в том числе лизинга и факторинга, электронных и мобильных финансов.

Развитие финансовой инфраструктуры, которая позволит воспользоваться технологическими новинками.

Поощрение открытости и конкуренции также помогает улучшить доступ к финансовым услугам, так как это побуждает финансовые институты искать прибыльные способы предложения услуг ранее не охваченным этими услугами сегментам населения и способствует внедрению новых технологий, улучшающих доступ к финансам. Как говорилось выше, здесь велика роль иностранных банков.

Поощрение конкуренции и правильное стимулирование.

В этом процессе основной задачей будет правильное стимулирование частного сектора. А еще нужны разумные регулятивные меры. Конкуренция, способствующая более широкому доступу к финансам, может привести к не самым лучшим результатам, если не будет сдерживаться нормативными рамками. А с введением все более сложных механизмов банковского регулирования, таких как Базель II, направленных на минимизацию риска на мировом уровне, важно проследить, чтобы соблюдение этих требований не поставило в невыгодное положение мелких заемщиков. Такое может произойти, если банки не станут учитывать потенциальные преимущества объединения рисков при включении кредитов малым и средним предприятиям в свой кредитный портфель. Результаты исследований показывают, что в настоящее время банки, выдающие мелкие кредиты, вынуждены держать большие резервы на покрытие высоких ожидаемых убытков и, следовательно, устанавливать более высокую процентную ставку для покрытия этих рисков.

Для поддержки более широкого доступа к финансовым услугам необходимы и другие меры регулирования. При этом наиболее эффективными могут стать не самые очевидные меры. Так, потолок процентной ставки не обеспечит адекватную защиту от хищнического кредитования. Более логичным будет повышение прозрачности и формализация, т. е. контроль за выполнением обязанностей кредиторов, а также поддержка лиц, взявших чрезмерные кредиты (например, помощь в разработке плана урегулирования претензий или схем официального банкротства частных лиц). Однако обеспечение этих мер может потребовать значительных административных ресурсов.

Область прямого вмешательства правительств для улучшения доступа к финансовым услугам менее широка, чем принято считать. Согласно собранной информации, усилия государственных финансовых учреждений по обеспечению кредитами редко бывают успешными. Прямое вмешательство через налоги и субсидии может быть эффективным при определенных обстоятельствах, но практика показывает, что в финансовом секторе такое вмешательство скорее может привести к нежелательным последствиям, чем в других секторах. Например, в связи с дискредитацией прямых и косвенных программ кредитования в последние годы в качестве частичной гарантии кредитов предлагался прямой механизм интервенции, продвигаемый активистами кредитования малых и средних предприятий. Однако такие механизмы часто плохо структурированы, включают в себя скрытые субсидии и выгодны главным образом тем, кто в этих субсидиях не нуждается. В отсутствие тщательной экономической оценки большинства таких схем их чистый эффект в смысле затрат и результатов тоже остается неясным.