Полная версия

Курс активного трейдера

Для совершения любой биржевой сделки трейдер должен отдать соответствующий приказ (заявку; также используют термин «ордер») своему брокеру. В наш век высоких технологий для этого уже не нужно звонить в брокерскую контору: все приказы передаются по интернету использованием специализированных программных средств – торговых терминалов (платформ) – путем заполнения специальных экранных форм.

Биржевые приказы (как на покупку, так и на продажу) для удобства трейдеров и обеспечения возможности реализации различных торговых стратегий бывают разных видов.

Простейшим из них является приказ на совершение покупки или продажи по текущей рыночной цене (по рынку) без каких-либо ограничений. Это так называемый рыночный ордер (или маркет-ордер), который ничем не отличается от привычной всем нам операции покупки на обычном рынке. В таком приказе вы сообщаете брокеру лишь название интересующего вас актива, направление сделки (что именно вы хотите сделать – купить или продать) и объем сделки в лотах[5] (количество акций, облигаций, фьючерсов и т. п.). Все точно так же, как на обычном базаре, когда вы выбираете понравившиеся вам помидоры и, не торгуясь, просите взвесить пару килограммов. Но отличия все же есть, и заключаются они не только в том, что на бирже вас не обвесят.

Основное отличие от ситуации на обычном базаре состоит в том, что рыночный ордер гарантирует вам сделку, но не гарантирует цену сделки. Если вы продаете или покупаете приличный объем актива, то, возможно, ваш приказ будет исполняться в несколько этапов. Допустим, вы видите, что цена последней сделки составляет 30 руб., и отдаете приказ купить по рыночной цене 1000 лотов актива. При этом на рынке имеются следующие встречные заявки на продажу: 500 лотов по 30 руб., 300 лотов по 30,5 руб. и 250 лотов по 31 руб. В этом случае ваша заявка будет выполняться последовательно. Сначала вы получите 500 лотов по лучшей цене 30 руб. После этого лучшей ценой станет цена 30,5 руб., и вы заберете все 300 лотов, выставленных на продажу по этой цене. Поскольку для полноценного выполнения вашего приказа не будет хватать еще 200 лотов, вам их дадут по цене следующей заявки уже третьего продавца и по его цене 31 руб. Таким образом, ваша заявка будет выполнена тремя сделками, на совершение которых потребуются доли секунды. При этом цена выполнения, как говорят трейдеры, «проскользит» с 30 до 31 руб., и, несмотря на то, что на момент подачи заявки рыночная цена составляла 30 руб. ровно, в среднем цена каждого купленного вами лота составит 30,35 руб.

В каких случаях нам пригодится данный вид заявки? Маркет-ордер необходим прежде всего для экстренного закрытия вашей торговой позиции. Не важно, длинной или короткой. Сделка по рынку нужна, когда ее цель – закрытие позиции – оправдывает использование средства, не дающего вам ценовых гарантий.

Теперь вернемся на наш базар и представим, что жена снова послала вас за двумя килограммами помидоров, но на этот раз строго-настрого наказала, чтобы вы купили их по цене не выше 200 руб. за килограмм.

Как видите, на этот раз в заказе появилось ценовое условие. Супруга установила для вас ценовой лимит. В биржевой торговле такие приказы как раз и называются лимитными. Лимитный ордер – в случае его исполнения – гарантирует, что вы купите или продадите нужный вам актив по цене не хуже указанной вами. То есть цена будет либо ровно такой, какую вы указали, либо более выгодной для вас. Выставив лимитную заявку на покупку по 200 руб., вы, возможно, получите нужный вам актив за 199,99 руб. или ниже, но точно не за 200,01 руб. и выше.

Удобно, правда? Есть одно но. На рынке всегда присутствуют продавцы и покупатели, но никто из них не обязан продавать вам или покупать у вас актив по желаемой вами цене. Продавцы выставляют свою цену – цену предложения (ask, или аск), покупатели объявляют свою цену – цену спроса (bid, или бид), а ваши пожелания, выраженные в лимитной заявке, могут не вписываться в сложившиеся ценовые рыночные условия. Таким образом, лимитная заявка, в отличие от маркет-ордера, гарантирует вам цену сделки, но не гарантирует само исполнение сделки. Если рыночный ордер исполняется всегда, то лимитный ордер может остаться неисполненным.

Лимитная заявка применяется в том случае, когда вы точно знаете, чего хотите. И это понимание у вас, несомненно, будет, если вы сумеете воспитать в себе дисциплинированного трейдера. Когда вы будете понимать, куда движется цена актива и где находятся ключевые ценовые уровни, вы будете знать и то, по какой лимитной цене вам следует выставлять свои заявки для открытия и закрытия торговых позиций, вместо того чтобы хватать или отдавать активы по рынку не торгуясь.

Еще одной разновидностью торговой заявки, необходимой дисциплинированному трейдеру, является стоп-ордер. Данный тип заявки отличается тем, что: а) ее исполнение происходит в два этапа и б) в отличие от лимитного, стоп-ордер позволяет совершать сделку по цене хуже текущей. Возникает резонный вопрос: почему трейдеру может потребоваться покупать по более высокой цене или продавать по более низкой? Ответ прост: потому что человек не робот, он не может и не должен следить за любым изменением цены каждого из интересующих его активов.

Когда вы научитесь определять и использовать ценовые уровни, потребность совершать сделки по цене, отличающейся от текущей в худшую сторону, будет возникать у вас регулярно. И тогда вы уже точно поймете, что стоп-ордер – это очень удобный инструмент.

Простой пример: вы определили границы канала, в котором движется цена актива. При этом видите, что в данный момент цена подходит к верхней границе канала. Эта граница представляет собой сильный уровень, и, как описывалось выше, поведение цены относительно такого уровня является определяющим. Цена может пробить сильный уровень и сформировать мощный восходящий тренд, а может в очередной раз отбиться от этого уровня и снова отправиться к нижней границе. Вы не знаете, какой из сценариев будет реализован, но вы не в казино, чтобы делать ставку наугад. Вы хотите совершить такую сделку, которая даст вам хорошие шансы на успех при любом варианте развития событий.

Выставление условий для входа в позицию – это один из тех случаев, когда используется стоп-ордер. Вы можете выставить заявку на покупку, которая сработает только в том случае, если цена актива поднимется выше ключевого уровня – то есть если состоится пробой границы канала. Например, текущая рыночная цена актива составляет 199,5 руб. При этом значение ключевого уровня – 200 руб. Вы хотите купить актив лишь в том случае, если ключевой уровень будет пробит вверх. Тогда ваш стоп-ордер можно было бы описать следующим образом: купить столько-то лотов актива, если его рыночная цена достигнет уровня 200,1 руб. Да, цена покупки при этом будет выше относительно той, что была до пробития уровня, но при этом сделка будет совершена по сигналу, то есть в нужный, соответствующий вашей торговой стратегии момент. В данном случае более важным для совершения покупки условием было не конкретное значение цены, а ее положение относительно ключевого уровня. При этом сделка по стоп-приказу будет совершена автоматически, вне зависимости от того, сидите вы в этот момент за монитором или отправились на прогулку. В данном случае стоп-ордер – это тот самый инструмент, который позволяет вам торговать по сценарию даже без вашего непосредственного участия.

Второй вариант использования стоп-ордера является менее приятным, но абсолютно необходимым. Данная разновидность стоп-ордера называется стоп-лосс (stop-loss), что переводится как «ограничение убытков». Убытки – неизбежное зло трейдинга. От них нельзя избавиться, но благодаря такому инструменту, как стоп-лосс, их можно автоматически ограничивать. Один из главных принципов дисциплинированной биржевой торговли состоит в том, что выставление стоп-лосса является обязательным условием для входа в сделку. Скажу больше: само решение о входе в сделку принимается на основе имеющихся в конкретной ситуации возможностей для выставления стоп-лосс приказа. Коротко этот принцип можно сформулировать так: всегда торговать от стопа. Эта мысль будет повторяться в тексте книги неоднократно вовсе не потому, что Герчик стал заговариваться, а потому, что соблюдение этого принципа действительно поможет вам сохранить свои деньги. Как рассчитать уровень ограничения убытка, подробно описано в соответствующей главе, посвященной риск-менеджменту. Сейчас же рассмотрим лишь схему, по которой работает данный тип торговой заявки.

Допустим, вы купили некие акции, после чего их цена пошла вниз. По вашему портфелю образуется убыток, который до того момента, пока вы не закроете свою позицию и не зафиксируете убыток, принято называть бумажным. Вы как настоящий оптимист сохраняете надежду на то, что рынок вот-вот одумается и развернется в вашу сторону, позволив вам все-таки продать купленные акции с прибылью. Но слово «оптимист» не синонимично понятию «хороший трейдер», и ваш убыток с дальнейшим падением цены продолжает расти. Причем расти он может как у вас на глазах, так и тогда, когда вы выключаете компьютер, утратив способность спокойно смотреть на то, как улетучиваются ваши деньги.

Проблема заключается не в том, что вы совершили неудачную сделку – от этого никто не застрахован, – а в том, что ваш убыток является неконтролируемым. Поставить его под контроль как раз и позволяет торговая стоп-лосс-заявка, которую вы – будучи не только оптимистом, но и дисциплинированным трейдером – должны были выставить сразу после покупки.

Допустим, вы совершили покупку акций по цене 200 руб. Тогда ваш стоп-лосс-приказ брокеру можно было бы описать следующим образом: продать все купленные акции в том случае, если их рыночная цена опустится до уровня 199,6 руб. С этого момента ваш убыток оказывается под автоматическим контролем. Теперь вы знаете, сколько денег можете потерять, если рынок, вопреки ожиданиям, пойдет против вас.

Технически срабатывание стоп-ордера происходит в два этапа. На первом этапе, когда рыночная цена касается установленного вами стоп-уровня или пересекает его, срабатывает «триггер», который выставляет уже обычную рыночную или лимитную заявку по заранее заданной вами цене.

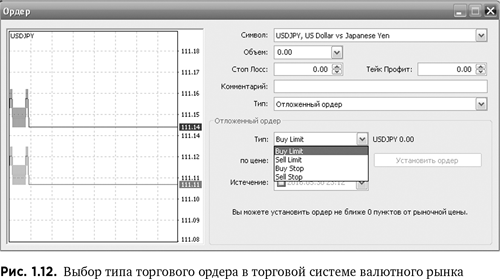

Как было отмечено выше, в настоящее время для подачи любых видов торговых приказов уже не требуется связываться с брокером лично и на словах или на пальцах описывать ему, какую именно сделку и при каких ценовых условиях вы хотели бы совершить. Все эти возможности зашиты в функционал используемых трейдерами торговых платформ. Давайте кратко рассмотрим типы торговых ордеров, которые можно выставлять в современных электронных торговых платформах (системах) применительно к различным рынкам.

Типы ордеров валютного рынкаСтоп-лосс (stop-loss – ограничение убытков) – указание закрыть позицию при достижении определенного ценового уровня. При этом изменение цены происходит против вашей позиции (то есть в невыгодную для вас сторону).

Тейк-профит (take-profit – фиксация прибыли) – указание автоматически закрыть позицию при достижении заранее определенного ценового уровня, когда движение цены происходит в выгодную для вас сторону. При этом закрытие позиции произойдет по более выгодной цене с фиксацией прибыли.

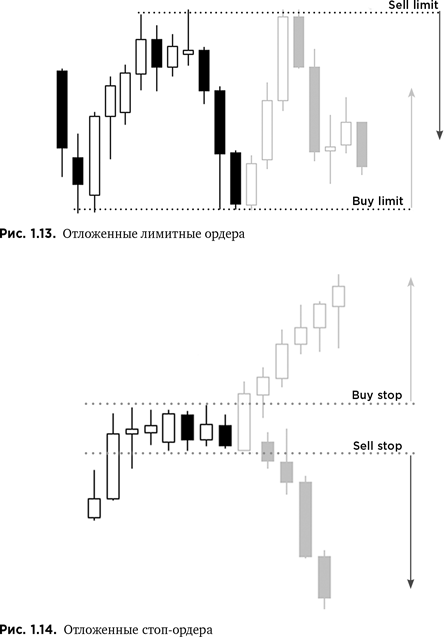

Buy limit – отложенный ордер на покупку финансового инструмента при понижении цены до указанного в ордере уровня. Исполняется по цене предложения (ask) и может быть установлен только ниже текущей цены предложения.

Sell limit – отложенный ордер на продажу финансового инструмента при повышении цены до указанного в ордере уровня. Исполняется по цене спроса (bid) и может быть установлен только выше текущей цены спроса.

Buy stop – отложенный стоп-ордер на покупку финансового инструмента при повышении цены до указанного в ордере уровня. Исполняется по цене ask и может быть установлен только выше текущей цены предложения.

Sell stop – отложенный стоп-ордер на продажу финансового инструмента по цене ниже текущего уровня: продать дешевле, чем сейчас. Исполняется при равенстве будущей цены bid указанному в заявке значению.

Типы ордеров российского фондового рынка (на примере платформы QUIK)

По своей сути торговые приказы, используемые на российском фондовом рынке (будь то секция акций, валюты или срочных контрактов), ничем не отличаются от тех, что применяются на валютном рынке. И все же они требуют краткого описания.

Как уже было сказано выше, стоп-заявки исполняются автоматически при выполнении заданных в них ценовых условий. В торговом терминале QUIK применяется несколько видов таких заявок.

Стоп-лимит – стоп-заявка, порождающая при своем срабатывании (то есть при достижении установленного ценового уровня) новую лимитную заявку с заранее определенными параметрами.

Назначение заявки: ограничение величины убытков при изменении цены купленного актива в сторону, противоположную ожидаемой.

Стоп-цена по другой бумаге – заявка, работающая по тому же принципу, что и стоп-лимит, однако в данном случае условие достижения стоп-цены проверяется по одному биржевому инструменту, а выставление лимитной заявки в случае выполнения заданного условия происходит для другого инструмента.

Назначение заявки: используется в специфических торговых стратегиях, например, когда условием стоп-заявки по срочному контракту является цена базового актива.

Со связанной заявкой – это сразу две заявки, выставляемые по одному и тому же инструменту с одинаковым объемом. Первая заявка – это заявка вида стоп-лимит, вторая – лимитная заявка. Особенность данного типа заявки состоит в том, что при исполнении одной из заявок вторая автоматически снимается.

Назначение заявки: данный тип предназначен для закрытия позиции при любом развитии рыночных событий. Стоп-заявка используется для фиксации убытков в случае неудачи, а лимитная заявка – для фиксирования прибыли в случае, если цена пошла в нужном вам направлении. Преимуществом связанной заявки является то, что блокировка активов, обеспечивающая исполнение выставленных заявок, происходит однократно и при закрытии позиции в одну сторону связанная с ней заявка автоматически снимается. Эта особенность предохраняет трейдера от совершения незапланированных сделок в тех случаях, когда рынок штормит и цена актива резко изменяется то в одну, то в другую сторону.

При исполнении стоп-заявки связанная с ней лимитная заявка снимается полностью.

Данный тип заявки действителен только до конца текущей торговой сессии. На срочном рынке FORTS стоп-заявка действительна также до конца текущей торговой сессии, а связанная с ней лимитная заявка, если она выставлена в период вечерней торговой сессии, остается активной и может быть исполнена на следующий торговый день.

При частичном исполнении связанной заявки стоп-заявка может либо сниматься полностью, либо уменьшаться на величину исполненной части связанной заявки, в зависимости от выбранных вами параметров при выставлении данного ордера.

Тейк-профит – это заявка, условие которой описывается следующим образом: «исполнить при ухудшении цены на заданную величину от достигнутого максимума (при продаже) или минимума (при покупке)». Рассмотрим принцип работы заявки данного вида на примере заявки на продажу: при достижении ценой актива установленного в заявке уровня начинается проверка на отклонение цены каждой последующей сделки в сторону снижения от достигнутого максимума. Если цена последней сделки снижается от максимума на величину, превышающую установленный в заявке отступ, то автоматически создается лимитная заявка с ценой, уступающей цене последней сделки на величину защитного спреда, опять же задаваемого вами в параметрах заявки. Величины отступа и защитного спреда могут указываться как в абсолютных ценовых величинах, так и в процентах.

Назначение заявки: закрытие позиции по инструменту с максимальной прибылью.

Тейк-профит и стоп-лимит – это заявка, срабатывающая при выполнении одного из двух задаваемых условий. Фактически она просто объединяет в себе два рассмотренных выше вида заявок: тейк-профит на случай, если цена последней сделки после достигнутого максимума ухудшится на величину, превышающую установленный отступ, и стоп-лимит, если цена последней сделки ухудшится до заданного уровня.

В случае срабатывания одного из условий проверка второго условия стоп-заявки прекращается. Если оба условия заявки удовлетворены одновременно, то заявка исполнится по параметрам, указанным для тейк-профита.

Назначение заявки: фиксация максимальной прибыли с одновременным ограничением величины убытков.

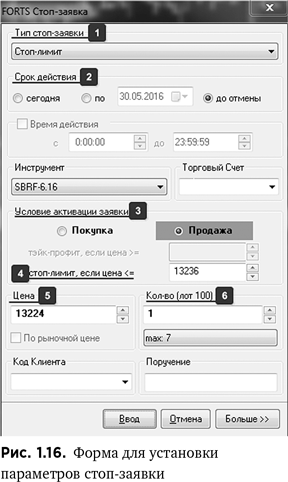

Для наглядности рассмотрим выставление стоп-заявки в торговой платформе QUIK на примере фьючерсного контракта на акции Сбербанка.

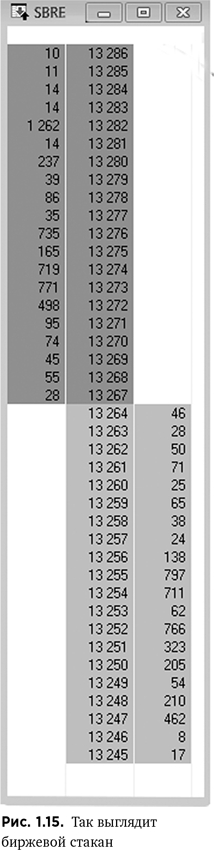

Предположим, что вы открыли длинную позицию (купили контракт) по цене 13 260, при этом вы хотите поставить стоп-лосс на уровне 13 236. Для этого достаточно, находясь в окне стакана с котировками фьючерсных контрактов Сбербанка, либо нажать клавишу F6, либо щелкнуть правой кнопкой мыши и в появившемся контекстном меню выбрать пункт «Новая стоп-заявка».

В открывшемся окне необходимо указать параметры и условия выполнения стоп-приказа.

В поле «Тип стоп-заявки» (1) должно стоять «стоп-лимит». В поле «Срок действия» (2) ставим «до отмены». В поле «Условие активации заявки» (3) ставим «Покупка» или «Продажа»; в нашем случае будет продажа, так как мы открыли лонговую позицию. В поле «стоп-лимит, если цена <=» (4) указываем цену, при достижении которой должно произойти срабатывание стоп-заявки. В нашем случае это 13 236. Выше мы говорили о том, что выполнение стоп-заявки происходит в два этапа. Соответственно, в поле «Цена» (5) мы ставим цену лимитной заявки, которая будет активирована при выполнении ценового условия стоп-заявки. Здесь необходимо учесть возможное проскальзывание, то есть тот факт, что сразу после исполнения условия стоп-заявки цена спроса может еще ухудшиться. Чтобы повысить вероятность исполнения лимитной заявки, необходимо предложить рынку меньшую цену. Заложим допуск на проскальзывание в размере еще 12 пунктов. Таким образом, худшая цена, по которой может произойти закрытие нашей позиции при срабатывании стоп-лосса, составит 13 224 пункта.

В поле «Кол-во (лот 100)» (6) указываем количество контрактов для сделки. Я категорически рекомендую оперировать в процессе обучения не более чем одним контрактом. Это позволяет вам освоить все необходимые функции торговой платформы, сократив до минимума уровень риска.

Далее нажимаем кнопку «Ввод», и сразу после этого ваша заявка начнет отображаться в таблице стоп-заявок и будет ожидать либо выполнения заданных в ней ценовых условий, либо отмены.

Типы ордеров американского фондового рынкаТехнология торговли на американском рынке сильно отличается от условий работы на валютном рынке. На рынке Forex достаточно выставить тейк-профит, в то время как на американском рынке нужно выставлять противоположный ордер. Например, если у вас открыта длинная позиция, то, чтобы зафиксировать прибыль, вам нужно будет выставить ордер на продажу на уровне цены, по достижении которой вы хотите выйти из позиции. Обращаю ваше внимание на тот факт, что у некоторых брокеров лимитные ордера не переносятся на следующий торговый день. То есть выставленные вами лимитные заявки, которые служили страховкой для вашей позиции, а именно ваши стоп-ордера, будут отменены и ваша позиция на открытии торговой сессии останется без защитного контроля над величиной убытка!

Также хочу отметить, что на американском рынке заявки вида тейк-профит – это лимитные заявки. Если на рынке Forex при срабатывании стоп-лосса и закрытии позиции автоматически отменяются все связанные с ней заявки (тейк-профит), то на американском рынке заявка на продажу или покупку инструмента с целью фиксации прибыли останется висеть, несмотря на то что в вашем портфеле уже нечего фиксировать. Эти заявки придется убирать вручную.

Типы торговых ордеров, применяемые на американском рынке, в основном являются аналогами уже рассмотренных нами биржевых заявок, но все же имеют некоторые особенности. Кроме того, повторение, как известно, мать учения.

Market Order (рыночный ордер) – этот ордер исполняется по наилучшей цене, имеющейся на рынке в момент размещения заявки. В результате исполнение ордера происходит практически сразу.

Limit Order (лимитный ордер) – этим ордером вы указываете брокеру максимальную цену, по которой готовы купить, или минимальную цену, по которой готовы продать выбранный актив.

Важно понимать: для лимитного приказа цена на покупку должна быть ниже текущей рыночной цены, а на продажу – выше, иначе лимитный ордер будет исполнен сразу по рыночной цене.

Stop Order (стоп-ордер, стоп-лосс) – это ордер, который становится рыночной заявкой, как только достигнута установленная цена (стоп-цена). Чаще всего стоп-ордер применяется для закрытия позиции.

Take-profit (тейк-профит), наоборот, представляет собой поручение закрыть позицию при повышении цены. Например, если вы поставите стоп-ордер на уровне 10 %, то акция, которую вы купили за $10, будет продана при снижении цены до $9. В случае же с тейк-профитом при выборе того же параметра заявки в 10 % закрытие позиции произойдет при росте цены до $11.

Stop Limit Order (стоп-лимитный ордер) – это стоп-ордер с функцией лимита цены исполнения. В случае, если рыночная цена достигла заданного в приказе значения стоп-цены, выставляется лимитный ордер. При этом лимитная цена может как совпадать, так и отличаться от стоп-цены. Чаще всего такой ордер используется для подстраховки от проскальзывания при резких движениях цены актива.

По способу исполнения на американском рынке выделяют следующие типы ордеров:

Limit on Open Order (LOO) – ордер исполняется на открытии рынка только по заданной или лучшей цене.

Market on Open Order (MOO) – ордер исполняется по первой цене на открытии рынка.

Market Close Order (MOC) – ордер исполняется по последней цене на закрытии рынка. В течение всего торгового дня биржи накапливают MOC-ордера и объединяют их в последней сделке торгового дня. По правилам NYSE[6] MOC-ордер не может быть отменен в последние 15 минут торговой сессии.

Глава 2

Идентификация ценовых уровней

Как Земля вертится вокруг своей оси, так и все рыночные движения происходят вокруг ценовых уровней, с той лишь разницей, что в отличие от земной оси таких уровней у каждого инструмента не один, а много. Ценовые уровни имеют массу полезных для практического применения свойств, поэтому данная тема является для трейдера одной из самых важных. Уровни, как дорожные знаки, выступают ориентирами, позволяют нам оценить запас хода и дают представление о направлении рыночного движения. Это как раз та информация, которая нам нужна для подготовки к сделке. Поскольку мы торгуем только то, что видим на графике, именно уровни обеспечивают нам отправные точки для любых наших рыночных действий.

Ценовые уровни существуют и работают для любых рыночных инструментов. Чтобы убедиться в этом, достаточно взглянуть на любой биржевой график. Мало кто, однако, задумывается над тем, откуда берутся ценовые уровни. И напрасно, потому что понимание происхождения ценовых уровней ведет к созданию эффективных систем торговли. Поэтому далее я постараюсь дать вам это понимание. Начну с примера, показывающего, что возникновение ценовых уровней является закономерным явлением и что торговать от уровней наиболее безопасно. Для этого используем несколько пар графиков, на которых для разных инструментов показана ценовая дневка (первый график) и соответствующие ей данные горизонтального объема торгов (второй график). (Графики горизонтального объема взяты с ресурса Volfix.net)