Полная версия

Торговые стратегии с высокой вероятностью успеха: Тактики входа и выхода на рынках акций, фьючерсов и валют

Почти все книги и курсы по трейдингу, которые попадались мне в течение последних 20 с лишним лет, пестрят примерами того, как индикаторы тренда, предлагаемые их авторами, определяют направление тренда, но при этом гораздо позже того, как тренд уже установился. В таком случае не составит труда показать установившийся тренд на любом графике. Но как нам определить направление тренда на его начальных стадиях? Как понять, когда установившийся тренд вступает в свою позднюю стадию и приближается к развороту? Без подхода, помогающего увидеть, на каком участке тренда, предположительно, находится рынок, стандартный анализ тренда обычно бывает либо преждевременным, либо запоздалым и не сможет принести пользу в дальнейшем.

Легко заполнить книгу примерами трендов из прошлого. Линии тренда, скользящие средние, каналы, индикаторы моментума и многие другие методики могут показывать тренд на исторических данных. К сожалению, ни один из этих методов не может надежно предупредить вас о начале нового тренда или о завершении действующего тренда. Они могут только идентифицировать установившийся тренд, обычно с большим опозданием после его возникновения, когда оптимальный момент для входа остался давно позади.

Конечно, можно сказать, что пробой линии тренда указывает на то, что тренд завершился и произошел разворот. Но на каждый пример такого пробоя, после которого произошел разворот тренда, я могу привести пример ложного пробоя, после которого старый тренд продолжился. Общеизвестно, что пересечение скользящих средних способно подать ложный сигнал о развороте тренда.

Фактически большинство методов идентификации ценового тренда обречены на провал при использовании в практических стратегиях трейдинга из-за того, что они подают ложных сигналов о развороте не меньше, чем подтвержденных. Это смелое утверждение, но полагаю, что оно верно. Хватит безумствовать, пора заняться реальным состоянием тренда. Я обращаюсь ко всем преподавателям трейдинга: представьте доказательства, что ваш так называемый индикатор тренда последовательно подает точные сигналы о состоянии и развороте тренда, причем делает это своевременно – так, чтобы их могли использовать трейдеры.

Что позволяет мне делать такое заявление? Давайте не будем подчиняться мнению толпы и поразмышляем сами, не забывая о логике. Что представляют собой линия тренда, линии канала, скользящая средняя или любой другой индикатор? Скользящая средняя, канал и любой другой индикатор основаны на данных об исторических ценах. Они могут представлять только то, что уже произошло; или текущее положение рынка относительно обозримого периода в прошлом. Такая оценка сама по себе обладает небольшой прогнозной ценностью. Она всегда будет запаздывающим индикатором состояния тренда и никогда – путеводным индикатором грядущих событий.

Почему же некоторые из этих методик раз за разом раскручиваются как «индикаторы тренда», полезные для принятия практических решений? Потому что очень легко находится множество графиков в подтверждение того, насколько необходим предлагаемый автором каждый из таких индикаторов ценового тренда. В ответ на это я могу предложить следующее пари. Назовите мне любой индикатор тренда на любом рынке и в любом таймфрейме, приведенный вам в качестве точного определителя тренда, и я найду пару противоположных примеров, когда он вскоре начинал давать сбой.

Каждая из этих методик, будь то линия тренда, канал волатильности, пересечение скользящих средних или индикатор моментума, может быть полезной частью всеобъемлющего торгового плана, но ни одна из них по отдельности не принесет много пользы при идентификации вероятного направления тренда в будущем. Раз за разом вы будете сталкиваться с тем, что разворот цены не совпадает с разворотом индикатора тренда. Как я упоминал ранее, на каждый хорошо подобранный пример, взятый из прошлого, я быстро найду по крайней мере два, когда индикатор тренда не смог вовремя идентифицировать разворот тренда.

Однако существует способ, с помощью которого некоторые из этих индикаторов можно использовать для распознавания высокоперспективных сетапов.

В данной главе вы узнаете, как использовать практически любой индикатор моментума в качестве индикатора тренда, позволяющего определять направление тренда уникальным, но вполне логическим путем, которому вас, вероятно, прежде не учили. При этом нас не интересует точное определение колебаний цен вверх и вниз от тренда. Лучше мы займемся идентификацией сделок в направлении тренда, т. е. как открывать их вблизи начальных стадий тренда и избегать на поздних стадиях. Стратегия «Моментум множественных таймфреймов», которую вам предстоит изучить, является самой сильной стратегией для анализа любого рынка с целью определения направления тренда и создания сетапов для трейдинга. Я не только считаю, что стратегия «Моментум множественных таймфреймов» позволяет наилучшим образом применять индикаторы в стратегиях трейдинга, но и полагаю, что это единственная практическая стратегия на основе индикаторов, пригодная для реальной торговли.

Стратегия «Моментум множественных таймфреймов» не является автономной торговой системой (хотя она, вероятно, намного лучше большинства «систем», продаваемых за тысячи долларов), но если ее использовать как часть плана сделки вместе со стратегиями времени, цены и модели, которые вы также изучите в данной книге, то в вашем распоряжении окажется крепкий торговый план. С его помощью вы сможете не только определять высокоперспективные сетапы при минимальной угрозе для капитала, но и получать предупреждения о приближении тренда к концу и вероятности его коренного разворота.

Я использую термин «угроза для капитала» при описании того, что многие преподаватели трейдинга называют «риском». Риск – это вероятность того или иного события. Угроза для капитала – подразумевает сумму денег (капитал), которая может быть потеряна, если рынок повернется против вас. Позднее я расскажу об угрозе для капитала гораздо подробнее.

Начнем же с концепций тренда и моментума, прежде чем обратимся к графикам или правилам стратегии «Моментум двух таймфреймов».

Что такое моментум?

В мире трейдинга существуют сотни индикаторов моментума (их также называют осцилляторами). Большинство этих индикаторов используют одну и ту же информацию – «открытие – максимум – минимум – закрытие» ценового бара и представляют примерно одно и то же – скорость изменения цены. Во всем этом нет ничего таинственного, волшебного или уникального. Все индикаторы цены «оглядываются» назад на определенный период, называемый ретроспективным периодом, перерабатывают ценовые данные и сравнивают недавнее положение цены с ее положением в течение ретроспективного периода. Различные индикаторы манипулируют результатами и показывают их по-разному, но все основанные на цене индикаторы представляют примерно одно и то же – скорость изменений или скорость движения ценового тренда. Развороты индикатора отражают изменения моментума – увеличение или уменьшение скорости изменения ценового тренда. Поэтому вы можете использовать для стратегии «Моментум множественных таймфреймов», описываемой в этой главе, практически любой индикатор цены.

Первая и наиболее фундаментальная концепция заключается в следующем: индикаторы моментума не отражают тренды цены. Индикаторы моментума отражают тренды моментума. Это должно быть очевидно, но невозможно подсчитать, сколько трейдеров-новичков годами раз за разом ожидают разворота цены, когда разворачивается индикатор моментума. Но толку от этого никакого, потому что такой индикатор не отражает тренд цены. Иначе эта книга была бы объемом примерно в три страницы, поскольку от нас потребовалось бы лишь разворачивать свою позицию каждый раз, когда развернется индикатор моментума, и мы делали бы деньги быстрее, чем размножаются кролики, подсевшие на виагру.

К сожалению, не все так просто. Цена и моментум не всегда двигаются вместе. Например, индикатор моментума может сделать медвежий разворот и пойти вниз в то время, как ценовой тренд продолжит движение вверх. Почему это становится возможным? Потому что скорость изменения ценового тренда уменьшается, даже если цена продолжает расти. Бычий тренд просто замедляется, поэтому индикатор моментума – медвежий, хотя тренд цены продолжает оставаться бычьим. Как результат, ценовой тренд и тренд моментума двигаются в противоположных направлениях.

Позвольте повторить эту основополагающую и чрезвычайно важную концепцию: индикаторы моментума отражают тренды моментума, а не тренды цены. Никогда не рассчитывайте на то, что цена развернется вслед за разворотом индикатора. Нередко и цена, и моментум разворачиваются вместе, но иногда они расходятся, потому что ценовой тренд просто замедляется, заставляя разворачиваться индикатор.

Это положение нужно отчетливо осознать, но подавляющее большинство трейдеров просто не вникают в него. Поэтому позвольте повторить еще раз: индикаторы моментума отражают тренды моментума, а не тренды цены. Цена и моментум могут двигаться в разных направлениях. Не каждый разворот моментума совпадет с разворотом цены.

Можно делать деньги только на ценовых трендах, по крайней мере, пока кто-то не придумает торговать контрактами на моментум! Но хотя тренды моментума и цены часто двигаются в разных направлениях, вы скоро узнаете, как можно просто и удобно использовать тренды моментума в качестве первичного индикатора сетапов на направление и исполнение сделки. Вы также узнаете, как, встраивая тренды моментума двух таймфреймов во всеобъемлющий торговый план, включающий также время, цену и позицию модели на рынке, можно определить, когда рынок достиг точки разворота ценового тренда или приблизился к ней.

Стратегия «Моментум множественных таймфреймов»

За более чем 20 лет моего участия в трейдинге и обучении трейдеров, начиная с середины 1980-х гг., стратегия «Моментум множественных таймфреймов» стала самым сильным способом управления и исполнения сделки из числа включенных мной в свои планы трейдинга и преподавания.

В течение, по крайней мере, первых 10 лет своего трейдинга я вообще не использовал индикаторы. Я был в основном чистым чартистом, использующим время, цену и модели для определения сетапов и целей сделки. Моя стратегия основывалась на Ганне, Эллиотте и Фибоначчи. В 1989 г. я выпустил первый, как мне представляется, самоучитель торговли фьючерсами, получивший название «Самоучитель трейдинга по У. Ганну» (W. D. Gann Home Study Trading Course) и основанный на торговых стратегиях с применением принципов Ганна, Эллиотта и Фибоначчи. Этот курс в настоящее время отсутствует в продаже.

Только в конце 1980-х гг. я обзавелся компьютером с программой для построения графиков. Я много изучал индикаторы и обнаружил, что всегда мог найти какой-нибудь индикатор или внести изменение в ретроспективный период или другой параметр индикатора, чтобы подтвердить любое отклонение ценового тренда. На моих графиках никогда не было ни одного индикатора просто потому, что все, что я читал или тестировал применительно к стратегиям на основе индикаторов, казалось, не работало и я никак не мог найти индикаторам логического или практического применения.

Примерно в середине 1990-х гг. по просьбе одного из моих учеников я начал изучать, как индикатор моментума мог бы помочь в подтверждении позиции модели и цены. Потребовалась пара лет, чтобы создать работоспособные стратегии, позволившие включить индикатор моментума в действующий торговый план. Затем, несколько лет назад, я начал работать со стратегиями моментума, используя множественные таймфреймы, и был поражен тем, насколько ценными они оказались в рамках торгового плана для определения направления и исполнения сделки, а также для подтверждения потенциального разворота цены на целевых уровнях времени или цены. Как и всё, чему я учу в этой книге, эти стратегии могут использоваться применительно к любому таймфрейму и любому рынку, от дневной до позиционной торговли.

Основная стратегия «Моментум двух таймфреймов»

Сначала я расскажу о концепции и применении стратегии моментума с использованием двух таймфреймов. Позже я приведу примеры того, как использовать больше двух таймфреймов, но и двух вполне достаточно. Вы узнаете, как интегрировать эту стратегию в план сделки.

Перейдем к базовой стратегии – стратегии «Моментум двух таймфреймов». Она настолько проста и логична, что вы удивитесь, почему не использовали эту стратегию начиная со своей первой сделки!

СТРАТЕГИЯ «МОМЕНТУМ ДВУХ ТАЙМФРЕЙМОВ»• Трейдинг в направлении моментума большего таймфрейма.

• Исполнение сделки после разворота моментума меньшего таймфрейма.

Все очень просто и логично. Не имеет значения, какие таймфреймы вы используете. Если вы позиционный трейдер, ищущий сделки, которые длятся от нескольких недель до нескольких месяцев, то будете использовать недельные и дневные тренды моментума. Если вы трейдер на колебаниях (свинг-трейдер), ищущий сделки, которые длятся несколько дней, то будете использовать дневные и часовые данные. Внутридневные трейдеры будут, вероятно, использовать 60-минутные и 15-минутные данные или еще меньшие таймфреймы.

Разобьем стратегию «Моментум двух таймфреймов» на части, чтобы научиться определять сетап на направление и исполнение сделки.

Тренд моментума большего таймфрейма определяет направление сделкиМы знаем, что тренд моментума не всегда совпадает с направлением ценового тренда. Но хороший индикатор с правильным ретроспективным периодом обычно двигается в том же направлении, что и цена, и разворачивается на расстоянии считаных баров от разворота цены. Если цена и моментум расходятся, как, например, в случае бычьего тренда цены и медвежьего тренда моментума, медвежий моментум большего таймфрейма будет удерживать нас от сделок, когда ценовой тренд замедляется. Конкретные стратегии трейдинга, которые вы изучите в одной из последующих глав, как правило, будут удерживать вас от сделок, когда тренд моментума расходится с ценовым трендом, что, по крайней мере, ограничит потери по убыточным сделкам. И не забывайте: потери у вас будут, поэтому стратегия, минимизирующая потери по убыточным сделкам, является необходимым компонентом успеха в трейдинге.

Правило № 1 для «Моментума двух таймфреймов»: торгуйте только в направлении тренда моментума большего таймфрейма, за исключением тех случаев, когда позиция моментума находится в зоне перекупленности или перепроданности.

Исключения, связанные с перекупленностью и перепроданностью, я опишу чуть ниже.

Позиция моментума большего таймфрейма определяет направление сделки. Это не означает, что сделка должна быть исполнена, а лишь указывает направление возможной сделки, длинной или короткой. Сигнал о развороте моментума меньшего таймфрейма должен поступить прежде, чем сделку вообще можно будет рассматривать. Разворот моментума меньшего таймфрейма не означает автоматического исполнения сделки, он только завершает выполнение условий, необходимых для того, чтобы начать рассматривать возможность исполнения сделки.

Исполняйте сделку после разворотов моментума меньшего таймфреймаГлавным в стратегиях моментума является использование, по меньшей мере, двух таймфреймов – большего для идентификации направления сделки и меньшего для сетапов на исполнение сделки. Мы открываем сделку только в том случае, если минимум два таймфрейма моментума двигаются в одном и том же направлении, что значительно увеличивает шансы сделки на успех. Эта очень простая и логичная стратегия должна быть частью плана сделки для каждого трейдера.

Если трейдер учитывает позицию моментума только одного таймфрейма, он оказывается в очень невыгодном положении. Моментум может долго двигаться в одном направлении, не совершая разворотов, но в рамках данного тренда моментума цена обычно совершает коррекции, иногда значительные, без разворота моментума. Или же скорость ценового тренда может нарастать и спадать, не вызывая разворота моментума. Не лучше ли уметь определять в течение ценового тренда, когда возникает вероятность завершения даже незначительной коррекции или увеличения скорости тренда? Именно это достигается при использовании стратегии «Моментум двух таймфреймов».

Правило № 2 для «Моментума двух таймфреймов»: исполнение сделки может быть осуществлено после разворота моментума меньшего таймфрейма в направлении тренда моментума большего таймфрейма.

Первоначальные условия для открытия сделки считаются соблюденными, когда моментум меньшего таймфрейма совершает разворот в направлении тренда моментума большего таймфрейма. Это дает нам наилучшие шансы на то, что ценовой тренд совершит резкую подвижку, и нам удастся использовать ее с минимальной угрозой для капитала.

Развороты моментума

Разворот моментума происходит тогда, когда индикатор моментума меняется с бычьего на медвежий или с медвежьего на бычий. Индикатор моментума, имеющий две линии, например стохастик или индекс относительной силы, совершает разворот моментума, когда быстрая линия пересекает сверху или снизу медленную линию. Быстрая линия в большинстве индикаторов с двумя линиями обычно отражает необработанные данные; медленная линия обычно представляет собой скользящую среднюю быстрой линии. Когда быстрая линия пересекает медленную линию, вероятно изменение тренда моментума. Пересечение линий моментума подобно пересечению скользящих средних, за исключением того что пересечение линий моментума отражает значения индикатора, а не ценовые данные. У некоторых индикаторов о развороте моментума сигнализирует пересечение линиями моментума сверху или снизу зон перепроданности или перекупленности, если индикатор имеет такие зоны.

Другие индикаторы могут иметь иные признаки, отражающие разворот моментума. При появлении индикатора схождения-расхождения скользящих средних (MACD), когда бары становятся выше или ниже сигнальной линии или пересекают ее, скорость моментума изменяется. У каждого индикатора существуют свои признаки разворота моментума, но все они сигнализируют примерно об одном и том же: тренд цены или разворачивается, или замедляется, или ускоряется. Далее мы рассмотрим примеры графиков, иллюстрирующие развороты моментума, но, прежде чем взяться за изучение графиков с индикаторами, вы должны полностью освоить эти концепции. Первоочередное осознание концепций является ключом к созданию специальных стратегий трейдинга для любого рынка и любого таймфрейма, при любых рыночных условиях.

Разворот моментума меньшего таймфрейма в направлении моментума большего таймфрейма является сетапом «Моментума двух таймфреймов» на сделку. Это предварительное условие, которое должно быть выполнено прежде, чем вы даже начнете думать о сделке. Стратегия «Моментума двух таймфреймов» послужит вам лучшим фильтром для идентификации оптимальных сделок. Она может применяться и как самостоятельная стратегия, но мы используем ее как часть торгового плана, который также учитывает цену, модель и время для выявления перспективных сетапов с приемлемым риском для капитала.

Торгуйте в направлении моментума большего таймфрейма. Приступайте к исполнению сделки вслед за разворотом моментума меньшего таймфрейма. Это условия сетапа, которые должны быть выполнены еще до рассмотрения сделки.

Ну а теперь пришло время взглянуть на несколько графиков, иллюстрирующих то, что вы уже узнали, с тем чтобы в любое время вы могли создать график любого рынка с любым таймфреймом и почти мгновенно определить, находится ли рынок в достаточно благоприятном состоянии, чтобы рассматривать возможность сделки.

Большинство ценовых индикаторов отражают скорость изменения

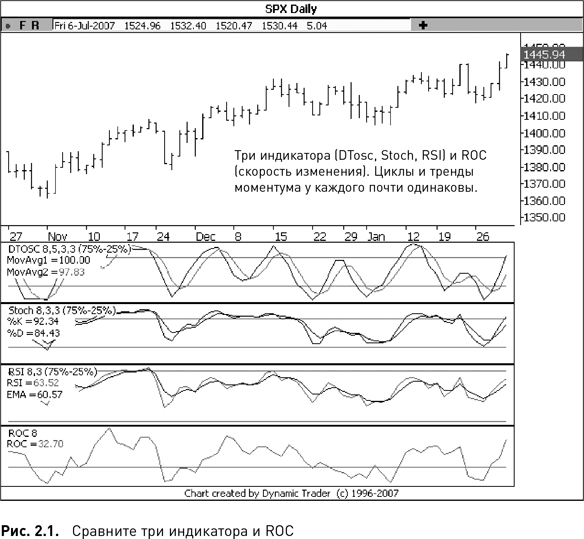

На рис. 2.1 показаны три различных индикатора, барный график плюс простой индикатор скорости изменения (ROC). Три индикатора включают стохастик (Stoch), индекс относительной силы (RSI) и осциллятор DT (DTosc), который является комбинацией RSI и Stoch. Все четыре индикатора используют данные за восемь прошлых периодов (баров).

Тренды моментума, обрисованные всеми тремя индикаторами, почти одинаковы. Хотя на черно-белых скриншотах это видно не очень хорошо, развороты моментума у каждого индикатора, когда быстрая линия пересекает медленную линию, происходят в пределах одного-двух баров друг от друга.

В чем суть этого сравнения? Большинство основанных на цене индикаторов показывают примерно одно и то же, т. е. что циклы моментума совершаются и вызывают ответную реакцию примерно в одно и то же время. Параметры настройки любого индикатора, включая ретроспективный период, можно подстраивать для различных рынков и таймфреймов так, чтобы получать наиболее надежные сигналы. Но, как вы можете судить по рис. 2.1, даже без подстройки параметров все индикаторы отражают циклы моментума одинаково хорошо. Далее в этой главе вы узнаете, как выбрать лучшие параметры настройки любого индикатора для любого рынка и таймфрейма.

Рис. 2.2 представляет собой другой скриншот. На нем только два индикатора – Stoch и DTosc – и меньше данных, поэтому циклы моментума видны более отчетливо. Я начертил в окне индикаторов толстые вертикальные линии там, где происходит каждый бычий и медвежий разворот моментума, т. е. где быстрая линия пересекает медленную линию.

Развороты моментума у обоих индикаторов происходили на удалении плюс-минус один бар друг от друга. Как Stoch, так и DTosc одинаково полезны для идентификации разворота моментума на этих данных. Не попадайтесь на удочку, покупая какие-то там таинственные или магические индикаторы для торговли на моментуме! Все индикаторы моментума отражают одни и те же циклы моментума, и большинство совершает разворот почти одновременно. Жулики, продающие «закрытые» системы («черные ящики»), утверждают, что предлагают секретный, абсолютно надежный индикатор, но более чем вероятно, что это один из индикаторов, уже включенных в вашу программу построения графиков.

Существует не так уж много способов интерпретации ценовых баров (открытие – максимум – минимум – закрытие). Большинство вариаций дают примерно одинаковый результат и могут быть одинаково полезными.

Тренды моментума и цены нередко расходятся

Помните, я говорил ранее, что цена и моментум не всегда двигаются вместе? Будь это иначе, моя книга была бы почти закончена. Однако на практике, когда ценовой тренд замедляется, но не разворачивается, тренд моментума нередко совершает разворот и начинает двигаться в направлении, противоположном цене. Рассмотрим пример.

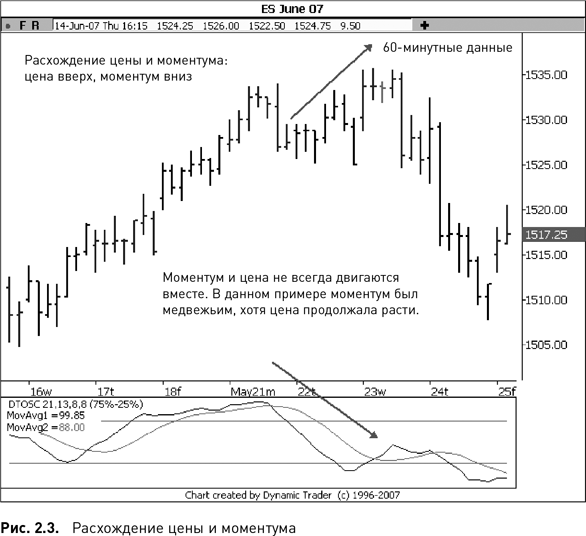

На рис. 2.3 показаны 60-минутные данные ES-0607. Я пометил расхождение между ценой и моментумом стрелками.

Вблизи максимальных значений этих данных ценовой тренд продолжил движение к новому максимуму, а тренд моментума совершил медвежий разворот и пошел вниз, хотя цена продолжала повышаться. Как может такое происходить? Скорость увеличения цены замедлилась, хотя цена продолжала расти. Большинство основанных на цене индикаторов моментума представляют скорость тренда, а скорость тренда в данном случае замедлилась, поэтому моментум изменился на медвежий, хотя цена устремилась к новому максимуму.

Рассмотрим еще один пример расхождения цены и моментума.

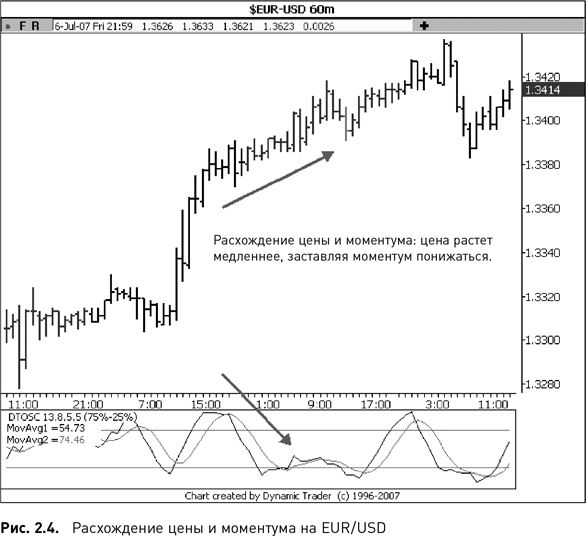

Рис. 2.4 представляет 60-минутный график Forex EUR/USD. Я прочертил стрелки, чтобы показать период, где разошлись цена и моментум. Цена продолжила движение вверх, а моментум повернул вниз. Почему? Хотя цена продолжала расти, скорость ее роста замедлилась, и это заставило моментум на некоторое время стать медвежьим.

Каждый индикатор время от времени расходится с ценой. Именно поэтому я требую, чтобы подсевшие на индикаторы наставники могли на примере любого рынка доказать, что всякая система трейдинга, основанная на единственном индикаторе, постоянно приносит доход. Как видите, я снова бросаю вызов, а мы все еще в самом начале книги. Не могу избежать этого, потому что вижу и читаю в специализированных изданиях много бессмыслицы о так называемых системах моментума с оптимизированными параметрами настройки исторических данных – системах, которые якобы приносят удивительные результаты.

Я также видел целые торговые планы, основанные на стратегиях расхождения цены и моментума, со многими хорошо подобранными примерами. Но никогда не видел, чтобы хотя бы один из этих планов фактически позволял делать деньги, однако такие системы продаются наивным трейдерам, которые не утруждают себя проверкой, насколько полезны (или бесполезны) эти сетапы в действительности. Я почти гарантирую, что на каждый пример расхождения цены и моментума, приведшего к развороту тренда, смогу найти на тех же данных один, два, а то и больше случаев, когда разворота тренда не последовало. Не упомню всех случаев, когда, читая в специализированном издании очередную статью о стратегии на основе расхождения моментума, я на том же графике, который автор использовал для иллюстрации возникновения сетапа на основе расхождения цены и моментума и разворота цены, видел другие идентичные сетапы, которые вели к убыткам, но автор просто их игнорировал!