Полная версия

Руководство богатого папы по инвестированию

Роберт Кийосаки

Руководство Богатого Папы по инвестированию

Перевод с английского выполнил О. Г. Белошеев по изданию: GUIDE TO INVESTING (What the Rich Invest In, That the Poor and Middle Class Do Not!) by Robert T. Kiyosaki, 2012.

© 2012 by CASHFLOW Technologies, Inc. This edition published by arrangement with Rich Dad Operating Company, LLC

© Перевод. Издание на русском языке. Оформление. OОО «Попурри», 2012

* * *Совет богатого папы по инвестированию

Много лет назад я спросил своего богатого папу: «Какой совет вы дали бы среднему инвестору?»

«Не быть средним», – ответил он.

Правило денег 90/10

Многие из вас наверняка слышали о правиле 80/20. Другими словами, 80 процентов нашего успеха создаются 20 процентами наших усилий. Это правило, впервые сформулированное итальянским экономистом Вильфредо Парето в 1897 году, также известно как принцип наименьших усилий.

Богатый папа признавал справедливость правила 80/20 в достижении успеха во всех областях, кроме денег. В этом случае он верил только в правило 90/10.

Заметив, что 10 процентов людей владеют 90 процентами всех денег, богатый папа говорил, что в мире кино 10 процентов актеров получают 90 процентов всех денег, а 10 процентов всех спортсменов делают 90 процентов всех денег. То же самое можно сказать и о музыкантах.

Правило 90/10 применимо и к миру инвестирования. Именно поэтому богатый папа советовал не быть средним.

Недавно напечатанная в «The Wall Street Journal» статья подтвердила его точку зрения. В ней говорится, что 90 процентов всех акций корпораций в Америке принадлежат лишь 10 процентам населения.

В данной книге объясняется, как некоторые инвесторы, входящие в эти 10 процентов, получили 90 процентов всех богатств и как вы могли бы сделать то же самое.

Выражение признательности

Книга «Богатый папа, бедный папа» вышла в свет 8 апреля 1997 года. Мы напечатали тысячу экземпляров, думая, что этого количества книг нам хватит по крайней мере на год.

А потом – десятки миллионов экземпляров, причем на формальную рекламу не пошло ни одного доллара. Такой успех книг «Богатый папа, бедный папа» и «Квадрант денежного потока» не перестает нас изумлять. Книги расходились в основном благодаря самому лучшему виду маркетинга – устной молве.

«Руководство богатого папы по инвестированию» – это благодарность всем вам за то, что вы сделали книги «Богатый папа, бедный папа» и «Квадрант денежного потока» такими успешными.

У нас появилось множество новых друзей, и некоторые из них внесли значительный вклад в создание данной книги. За эту помощь мы хотели бы сказать спасибо лично каждому из вас.

Особую благодарность мы выражаем членам нашей сплоченной команды «Rich Dad».

Роберт и Ким КийосакиВведение

Чему вы научитесь, прочитав эту книгу

Согласно правилам Комиссии по ценным бумагам и биржам США (КЦББ), статус аккредитованного инвестора могут получить категории лиц, имеющие:

• не менее 200 тысяч долларов годового дохода;

• не менее 300 тысяч долларов годового дохода на супружескую пару;

• не менее миллиона долларов собственного капитала.

КЦББ ввела эти требования, чтобы защитить среднего инвестора от самых худших и самых рискованных в мире инвестиций. Однако данные правила ограждают среднего вкладчика от самых лучших в мире инвестиций, и в этом заключается одна из причин, по которым богатый папа советовал среднему инвестору не быть средним.

Как начать с нуля

Эта книга начинается с момента моего возвращения из Вьетнама в 1973 году. В моем распоряжении оставалось менее года до увольнения из Корпуса морской пехоты. Это означало, что вскоре я останусь без работы, без денег, без активов и мне придется все начинать с нуля.

В 1973 году у меня не было ничего, кроме мечты о том, что в один прекрасный день я разбогатею и стану инвестором, имеющим право осуществлять инвестиции, доступные только богатым. Это инвестиции, о которых мало кто слышал, о которых не пишут в финансовых газетах и которые не продают всем подряд инвестиционные брокеры. После возвращения из Вьетнама у меня не было ничего, кроме мечты и моего богатого папы, который учил меня тому, как стать инвестором.

Данная книга будет полезна вам независимо от того, сколько у вас сегодня денег для инвестирования и сколько вы о нем знаете. Суть очень сложного предмета излагается в ней настолько просто, насколько это вообще возможно. Эта книга предназначена для всех желающих стать более информированными инвесторами независимо от того, каким количеством денег они располагают.

Если это ваша первая книга по инвестированию и вы опасаетесь, что она окажется слишком сложной, – не волнуйтесь. Все, о чем я прошу, – это чтобы вы проявили готовность учиться и осознанно прочитали эту книгу от начала до конца. Если некоторые места будут вам непонятны, просто читайте текст, ничего не пропуская и не останавливаясь. Даже если вам будет непонятно все, что написано в этой книге, дочитав ее до конца, вы будете знать о предмете инвестирования больше, чем многие из тех, кто сейчас занимается инвестированием на рынке. Скажу даже, что, прочитав всю книгу, вы будете знать об инвестировании намного больше, чем те люди, которые дают платные советы в этой области. Книга начинается с самых простых вопросов и постепенно переходит к более сложным, особо не вдаваясь в детали и нюансы. В каком-то смысле эта книга достаточно простая, хоть и включает в себя некоторые очень сложные инвестиционные стратегии. Это история о том, как богатый человек направляет молодого неопытного человека, стараясь с помощью рисунков и схем объяснить ему обширную и местами запутанную науку инвестирования.

Правило денег 90/10

Мой богатый папа высоко ценил открытое итальянским экономистом Вильфредо Парето правило 80/20, известное также как принцип наименьших усилий. Но когда речь шла о деньгах, богатый папа предпочитал использовать правило 90/10, которое гласит, что 10 процентов людей делают 90 процентов всех денег.

Меня волнует то обстоятельство, что все больше семей рассчитывают на то, что инвестиции будут поддерживать их в будущем. Однако, несмотря на то что все больше людей занимаются инвестированием, лишь очень немногие из них являются опытными инвесторами. А когда рынок рухнет, что станет со всеми этими новичками в инвестиционном бизнесе? Федеральное правительство Соединенных Штатов защищает сбережения своих граждан от катастрофических потерь, но оно не защищает их инвестиции. Вот почему, когда я спросил богатого папу: «Какой совет вы дали бы среднему инвестору?», он ответил: «Не быть средним».

Как не быть средним

Я заинтересовался инвестированием, когда мне исполнилось 12 лет. Раньше меня эта тема не занимала. Голова у меня была забита бейсболом и американским футболом, а мыслям об инвестировании в ней просто не было места. Я слышал это слово, но не обращал на него особого внимания, пока не увидел, какую силу представляет собой инвестирование. Помнится, я как-то шел по маленькому пляжу с человеком, которого называю своим богатым папой, и его сыном Майком, моим лучшим другом. Богатый папа показывал нам недвижимость, которую он только что купил. Хотя мне было всего 12 лет, я понял, что отец Майка только что приобрел один из самых ценных объектов недвижимости в нашем городе. Несмотря на юный возраст, я понимал, что выходящий к океану участок с песчаным пляжем ценился выше, чем участок без пляжа. Моей первой мыслью было: «Как папа Майка может позволить себе купить такой дорогой участок?» Волны омывали ступни моих босых ног, а я стоял и смотрел на ровесника своего настоящего отца – человека, который сделал одно из самых больших финансовых вложений в своей жизни. Я с благоговением смотрел на него, размышляя о том, как он смог позволить себе приобрести такой участок земли. Я знал, что мой отец зарабатывал намного больше денег, потому что был высокооплачиваемым правительственным чиновником. Но я также знал, что он никогда не смог бы позволить себе купить землю прямо на берегу океана. Почему папа Майка мог позволить себе купить эту землю, а мой не мог? Я еще не понимал, что в этот самый момент, когда я осознал могущественную силу, заключенную в слове «инвестирование», началась моя карьера профессионального инвестора.

Теперь, когда со дня той прогулки прошло около 40 лет, слушатели моих курсов инвестирования задают мне вопросы, похожие на те, которые я начал задавать своему богатому папе:

• «Как я могу заниматься инвестированием, когда у меня нет денег?»

• «У меня есть 10 тысяч долларов для инвестирования. Куда бы вы посоветовали мне их вложить?»

• «Во что вы рекомендуете инвестировать: в недвижимость, во взаимные фонды или в акции?»

• «Могу ли я купить недвижимость или акции без денег?»

• «Для того чтобы делать деньги, нужны деньги, разве не так?»

• «Является ли инвестирование рискованным занятием?»

• «Как вы получаете такие высокие доходы при таком незначительном риске?»

• «Могу ли я инвестировать вместе с вами?»

Люди начинают осознавать мощную силу, скрытую в слове «инвестирование». Многие хотят узнать, как заставить ее работать на себя. Я надеюсь, что, прочитав данную книгу, вы получите ответы на многие из этих вопросов, а если нет, то она побудит вас искать ответы, которые будут работать на вас. Более 40 лет назад богатый папа пробудил у меня любопытство к инвестированию. Интерес возник у меня, когда я осознал, что папа моего лучшего друга – человек, который зарабатывал меньше денег, чем мой настоящий папа, – делал такие инвестиции, которые могли себе позволить только богатые люди. Я понял, что мой богатый папа обладал какой-то силой, которой не было у моего родного отца, и мне тоже захотелось иметь такую силу.

Многие люди боятся этой силы и стараются держаться от нее подальше, а многие даже становятся ее жертвами. Но вместо того, чтобы бежать от этой силы или осуждать ее, говоря что-то вроде «Богатые эксплуатируют бедных», «Заниматься инвестированием слишком рискованно» или «Я и не стремлюсь быть богатым», я стал проявлять к ней интерес, который вместе с желанием обрести силу, которую дают знания и умения, побудил меня выбрать путь обучения. Этим путем я следую всю свою жизнь.

Инвестировать нужно так, как это делают богатые

Эта книга не даст вам тех конкретных ответов, которых вы, возможно, ждете. Она лишь поможет получить представление о том, как многие из богатейших людей, достигших всего своими силами, делали деньги и продолжали преумножать их, сколачивая огромные состояния. Когда в возрасте 12 лет я стоял на пляже и смотрел на только что приобретенный богатым папой участок земли, мой разум открылся навстречу целому миру возможностей, которых не было у меня в отчем доме. Я понял, что богатого папу успешным инвестором сделали не деньги, а склад мышления, противоречащий, а подчас и прямо противоположный складу мышления моего настоящего отца. Мне стало ясно, что если я хочу обрести такую же финансовую силу, какой обладал богатый папа, то мне нужно будет понять, как он думает. Я знал, что если научусь думать так же, как он, то буду богатым до конца своих дней. Но если этого не произойдет, то я никогда не стану по-настоящему богатым, независимо от того, сколько денег у меня будет. Отец Майка только что вложил деньги в один из самых дорогих участков земли в нашем городе, хотя денег у него не было. Я понял, что богатство – это образ мышления, а не количество долларов в банке. Именно с этим образом мышления богатых инвесторов я хочу познакомить вас в данной книге.

Ответ богатого папы

Стоя на пляже 40 лет назад, я наконец набрался мужества и спросил богатого папу: «Как вы смогли позволить себе купить эти 10 акров очень дорогой земли на побережье, когда даже мой папа не может себе этого позволить?» И отец Майка дал мне ответ, который я запомнил на всю жизнь. Он обнял меня за плечи, и мы пошли вдоль берега по самой кромке воды. Богатый папа начал по-дружески разъяснять мне основы своих представлений о деньгах и инвестировании: «Я тоже не могу позволить себе купить эту землю. Но мой бизнес может». В тот день я, Майк и его отец гуляли по пляжу целый час. Так начались мои уроки по инвестированию.

Несколько лет назад я проводил трехдневный курс по инвестированию в Сиднее. Первые полтора дня я занимался обсуждением деталей создания бизнеса. В конце концов один из слушателей с раздражением поднял руку и сказал:

– Я пришел учиться инвестированию. Почему вы тратите столько времени на разговоры о бизнесе?

Я ответил:

– На то есть две причины. Причина номер один: то, во что в конечном счете мы инвестируем, – это бизнес. Инвестируя в акции или облигации, вы инвестируете в бизнес. Если вы покупаете объект недвижимости, такой как многоквартирный дом, то этот дом – тоже бизнес. Поэтому для того, чтобы быть хорошим инвестором, вы в первую очередь должны хорошо разбираться в бизнесе. Причина номер два: лучший способ вложения капитала – это когда ваш бизнес покупает инвестиции за вас. Худший способ – инвестировать как частное лицо. Средний инвестор знает о бизнесе очень мало, поэтому часто вкладывает капитал как частное лицо. Вот почему я уделяю так много времени бизнесу на своих курсах по инвестированию.

В данной книге я тоже уделю внимание теме строительства бизнеса и анализу его эффективности, а также теме инвестирования с помощью бизнеса, потому что именно так учил меня вкладывать деньги богатый папа. Как он сказал мне 40 лет назад, «я тоже не могу позволить себе купить эту землю. Но мой бизнес может». Другими словами, правило богатого папы было таким: «Мой бизнес покупает мне инвестиции. Большинство людей не являются богатыми, потому что они инвестируют как частные лица, а не как владельцы бизнеса». Из этой книги вы узнаете, почему большинство из самых богатых людей мира владеют бизнесами, через которые они инвестируют, – и как вы можете делать то же самое.

В ходе занятий упомянутый слушатель понял, почему я уделил столько времени бизнесу. По мере продвижения вперед он и все остальные начали понимать, что самые богатые инвесторы не покупают инвестиции, а создают их. Те, кому нет еще и тридцати лет, становятся миллиардерами не потому, что покупают инвестиции. Они создают инвестиции, которые называются бизнесом, и пробуждают у миллионов людей желание их купить.

Почти каждый день я слышу, как люди говорят: «У меня есть идея нового продукта, который принесет миллионы». К несчастью, большинство из этих креативных идей никогда не превратятся в огромные состояния. Тем не менее 10 процентов людей превращают свои идеи в многомиллионный и даже многомиллиардный бизнес, в который инвестируют другие инвесторы. Вот почему богатый папа потратил столько времени, чтобы научить меня строить и анализировать бизнес, в который я собираюсь инвестировать. Так что если у вас есть идея, которая, по вашему мнению, может сделать вас богатыми или даже помочь вам войти в ряды инвесторов 90/10, тогда эта книга окажет вам неоценимую помощь.

Купи, держи и молись

Богатый папа всегда подчеркивал, что разные люди понимают под инвестированием разные вещи. Сегодня я часто слышу, как они говорят:

• «Я только что купил 500 акций компании XYZ по цене 5 долларов за акцию. Цена поднялась до 15 долларов, и я их продал. Я сделал 5 тысяч долларов меньше чем за неделю».

• «Мы с мужем покупаем старые дома, ремонтируем их, а потом продаем с прибылью».

• «Я торгую товарными фьючерсами».

• «У меня больше миллиона долларов на пенсионном счете».

• «У меня диверсифицированный портфель».

• «Я инвестирую на длительный срок».

Как говорил богатый папа, «разные люди понимают под инвестированием разные вещи».

Приведенные выше фразы касаются различных видов инвестиционных объектов и процедур, но ни один из этих способов инвестирования богатый папа не использовал. Он говорил: «Большинство людей – не инвесторы. Они либо спекулянты, либо азартные игроки. Большинство людей имеют менталитет “купи, держи и молись, чтобы цена пошла вверх”. Они живут в надежде на то, что рынок будет держаться, и в страхе, что он обрушится. Истинный инвестор делает деньги независимо от направления рынка. Он делает деньги независимо от того, выигрывает он или проигрывает, действуя как в долгосрочном, так и в краткосрочном режиме. Средний же инвестор не знает, как это делать, поэтому большинство инвесторов являются средними, составляющими те 90 процентов, которые делают лишь 10 процентов всех денег».

Больше чем просто купить, держать и молиться

Инвестирование означало для богатого папы нечто большее, чем купить, держать и молиться, поэтому в данной книге раскрываются следующие темы:

1. 10 средств управления, способных снизить риск и повысить прибыли инвестора.

Богатый папа говорил: «Заниматься инвестированием не рискованно. Рискованно не уметь управлять».

2. Пять фаз плана богатого папы, позволившего мне от полного безденежья перейти к инвестированию большого количества денег.

Первый этап плана богатого папы состоял в том, чтобы ментально подготовить меня к превращению в богатого инвестора. Это простая, но очень важная фаза для каждого, кто хочет уверенно вкладывать свои деньги.

3. Налоговые законы для каждого типа инвесторов.

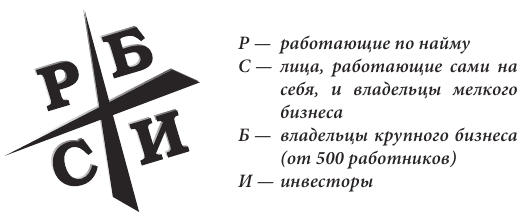

В книге «Квадрант денежного потока» я рассказываю о четырех различных категориях людей, встречающихся в мире бизнеса.

Богатый папа призывал меня инвестировать из квадранта Б, где существуют благоприятные налоговые законы. Он постоянно говорил: «Налоговые законы несправедливы. Они написаны богатыми для богатых. Если хочешь быть богатым, то должен использовать те же налоговые законы, которые используют состоятельные люди».

Одной из причин, по которым 10 процентов людей контролируют большую часть богатств, является то, что только они знают, как использовать налоговые законы. В 1943 году федеральное правительство перекрыло большинство налоговых лазеек для всех наемных работников, а в 1986 году – для представителей квадранта С (врачей, юристов, бухгалтеров, инженеров и архитекторов).

Другими словами, еще одна причина, по которой 10 процентов инвесторов делают 90 процентов денег, состоит в том, что только они знают, как вкладывать капитал из разных квадрантов, чтобы получать различные налоговые преимущества. Средний инвестор чаще всего инвестирует только в одном квадранте.

4. Почему и как истинный инвестор делает деньги как на растущем, так и на падающем рынке.

5. Разница между фундаментальным и техническим инвестированием.

6. Пять типов инвесторов высшего уровня.

В книге «Квадрант денежного потока» я подробно охарактеризовал пять уровней инвесторов. Но, кроме того, инвесторы двух верхних уровней делятся на пять категорий:

– аккредитованные инвесторы;

– квалифицированные инвесторы;

– искушенные инвесторы;

– инсайдеры;

– инвесторы высшей категории.

Прочитав эту книгу, вы будете знать, какими практическими навыками и теоретическими знаниями должен обладать инвестор каждой из перечисленных категорий.

7. Разница между нехваткой денег и избытком денег.

Многие говорят: «Когда я сделаю много денег, мои финансовые проблемы закончатся». Они не понимают, что иметь слишком много денег – такая же большая проблема, как иметь их в недостаточном количестве. Из этой книги вы узнаете, в чем заключается разница между двумя видами финансовых трудностей. Одна проблема – это нехватка денег, а другая – избыток. Мало кто осознает, какой серьезной может быть проблема слишком большого количества денег.

Одна из причин того, что, разбогатев, люди часто разоряются, заключается в том, что они не знают, как справиться с проблемой избытка денег.

Из этой книги вы узнаете, как разбогатеть, а затем решить проблему избытка денег. Другими словами, вы научитесь не только делать много денег, но и сохранять их. Как сказал мой богатый папа, «что толку делать много денег, если потом все потеряешь?».

Один мой друг, биржевой брокер, однажды сказал: «Средний инвестор не способен сколотить состояние на рынке. Я постоянно вижу, как многие инвесторы, сделав деньги, в следующем году их теряют».

8. Как сделать намного больше 200 тысяч долларов, чтобы достичь минимального уровня дохода, позволяющего начать инвестировать так, как это делают богатые.

Богатый папа говорил: «Деньги – это лишь точка зрения. Как ты можешь стать богатым, если считаешь, что 200 тысяч долларов – это большие деньги? Если ты хочешь быть богатым инвестором, то должен понять, что это минимальная сумма для регистрации в качестве аккредитованного инвестора». Именно поэтому так важна первая фаза данной книги. Ее цель – подготовить ваш разум к тому, чтобы стать богатым инвестором. В конце каждой ее главы предлагаются небольшие тесты на интеллект, направленные на то, чтобы заставить вас думать и, если нужно, обсуждать ответы с близкими вам людьми. Подобные вопросы использовал мой богатый папа, чтобы помочь мне заниматься самоанализом и находить ответы, которые я искал. Другими словами, многие из ответов, касающихся инвестирования, которые я искал, на самом деле были скрыты во мне самом.

Что делает инвестора 90/10 особенным?

Один из важнейших аспектов данной книги связан с различиями в менталитете среднего инвестора и менталитете инвестора 90/10. Богатый папа часто повторял: «Если хочешь быть богатым, выясни, что делают все остальные, и сделай прямо противоположное». Читая эту книгу, вы увидите, что большинство различий между 10 процентами инвесторов, делающих 90 процентов всех денег, и 90 процентами, которые делают только 10 процентов денег, заключаются не в том, во что они инвестируют, а в том, как они думают. Например:

• Большинство инвесторов говорят: «Лучше не рисковать». Богатый инвестор рискует.

• Большинство инвесторов говорят: «Нужно диверсифицировать». Богатый инвестор сосредоточивается на чем– то одном.

• Средний инвестор старается минимизировать долги. Богатый инвестор увеличивает долги, чтобы извлечь из них выгоду.

• Средний инвестор старается уменьшить расходы. Богатый инвестор знает, как увеличивать расходы, чтобы становиться еще богаче.

• Средний инвестор имеет работу. Богатый инвестор создает рабочие места.

• Средний инвестор трудится в поте лица. Богатый инвестор работает все меньше и меньше, чтобы зарабатывать все больше и больше.

Обратная сторона монеты

Во время чтения этой книги постарайтесь отмечать те моменты, когда ваши мысли будут на 180 градусов расходиться с основополагающими идеями моего богатого папы. Он говорил: «Одна из причин того, что так мало людей становятся богатыми, заключается в том, что они зацикливаются на одном образе мышления. Им кажется, будто существует только один способ думать о чем-то или делать что-то. В то время как средний инвестор думает: “Нужно играть наверняка и не рисковать”, богатый должен думать также и о том, как повысить свое мастерство, чтобы можно было брать на себя больше риска». Богатый папа называл такой стиль мышления умением думать об обеих сторонах монеты. Он говорил: «Богатый инвестор должен обладать более гибким мышлением, чем средний. К примеру, как средний, так и богатый инвестор должен думать о безопасности, но богатый инвестор должен также думать и о том, как позволить себе больше риска. Если средний инвестор думает о том, как избавиться от долгов, то богатый думает о том, как их увеличить. Если средний инвестор живет в страхе перед возможным обвалом рынка, то богатый ждет этого с надеждой. Средний инвестор считает, что это противоречит логике, но именно это противоречие делает богатого инвестора богатым».

Читая книгу, не забывайте о противоречиях между мышлением средних и мышлением богатых инвесторов. Как говорил богатый папа, «истинный инвестор никогда не забывает о том, что у каждой монеты есть две стороны. Средний же инвестор видит только одну сторону. Но именно та сторона, которой не видит средний инвестор, делает его средним, а богатого – богатым». Об этой обратной стороне монеты как раз и пойдет речь во второй части книги.

Вы хотите быть больше чем средним инвестором?

Это не просто книга об инвестировании с советами и магическими формулами. Одна из ее главных целей – сформировать у вас другую точку зрения на инвестирование. Начинается эта книга с моего возвращения из Вьетнама в 1973 году и подготовки к тому, чтобы начать инвестировать как богатый инвестор. В 1973 году богатый папа начал учить меня, как приобрести такую же финансовую силу, какой обладал он, – силу, о существовании которой я впервые узнал в 12 лет. Стоя 40 лет назад на песчаном пляже и глядя на недавно сделанную инвестицию моего богатого папы, я понял, что, когда речь шла об инвестировании, разница между богатым папой и моим отцом заключалась не только в том, сколько у каждого из них было денег для инвестирования. Главное отличие состояло в глубинном стремлении человека стать больше чем просто средним инвестором. Если у вас есть такое стремление, тогда читайте дальше.