Полная версия

Инновационный продукт. Инструменты маркетинга

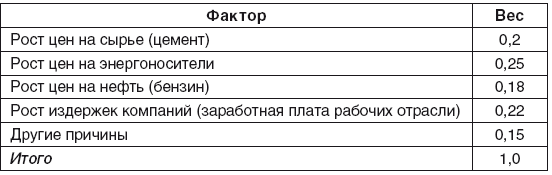

Таблица 1.2

Факторы, влияющие на изменение цен

По данным Госкомстата РФ, в 2006 г. российский рынок кровель оценивался в 2,92 млрд кв. м, из них примерно 1,52 млрд кв. м занимали плоские кровли и 1,4 млрд кв. м – скатные.

Рынок материалов для скатных кровель продолжает расти. При этом значительно увеличилось количество новых материалов.

Крупнейшими производителями шифера являются: ОАО «Себ-ряковский комбинат асбестоцементных изделий», г. Михайловка Волгоградской области (в 2006 г. произвел 21,2% всего российского шифера); ОАО «Белгородасбестоцемент», г. Белгород (17% общего объема шифера по Российской Федерации). Далее идут ОАО «ЛАТО», п. Комсомольский, Республика Мордовия (8,9% отечественного шифера) и ОАО «Красный строитель», г. Воскресенск (7,3%). «Ульяновскшифер» занимает 6-е место по результатам 2006 г. с долей в 6%, и «Сухоложскасбоцемент», Свердловская обл. с долей 4,7% – на 7-м месте.

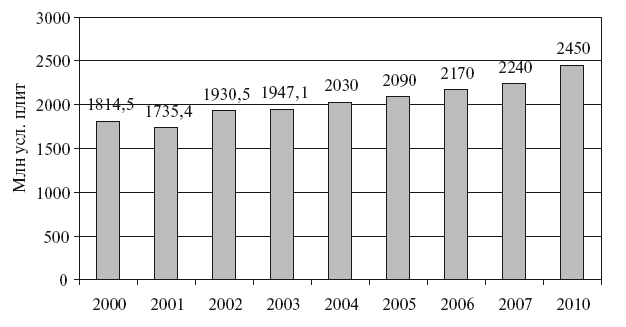

В среднем по России в ближайшей перспективе будет наблюдаться рост рынка с постепенным смещением от традиционного серого шифера и асбоцементных плиток к окрашенной продукции, из центра на периферию. До 2009 г., по оценкам, рост составит в среднем 3—5% ежегодно (рис. 1.7).

Рис. 1.7. Прогноз развития рынка шифера до 2010 г.

Прирост выпуска продукции будет обеспечен новыми видами изделий: окрашенными волнистыми крупноразмерными и мелкоразмерными листами, в том числе полуволнистыми, плоскими прессованными плитками различного профиля, плитами для навесных вентилируемых фасадов.

Основными сегментами, в которых применение шифера занимает значительную долю в общем объеме, являются промышленные предприятия (25%), реконструкция жилого фонда (20%), строительство частных сельских домов, сельскохозяйственных предприятий и садовых участков (по 15%). Данные по регионам различны в зависимости от объема инвестиций, развития региона, платежеспособности населения.

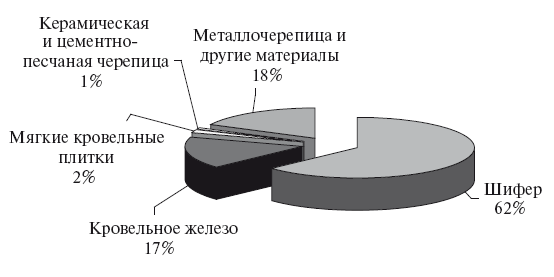

По данным Госкомстата РФ, в 2006 г. российский рынок скатных кровель оценивался в 1,4 млрд кв. м.

Согласно статистическим данным, приводимым рядом экспертов, по итогам 2006 г. суммарный объем потребления кровельных материалов для скатных крыш превысил 210 млн кв. м. Самым значительным видом из числа этих материалов был шифер – 62%-ная доля рынка (рис. 1.8).

Рис. 1.8. Структура потребления кровельных материалов для скатных крыш в 2006 г.

При этом значительно увеличилось количество новых материалов. В целом, за последние 2 года прирост рынка новых видов кровельных материалов – около 4% ежегодно.

На первых местах по представленности в посреднических фирмах находятся металлочерепица, мягкая кровельная черепица, рулонные кровельные материалы и шифер. Несмотря на то что новые кровельные материалы чаще встречаются в ассортименте торговых и строительных фирм, шифер определенно лидирует в объемах продаж во всех рассматриваемых регионах.

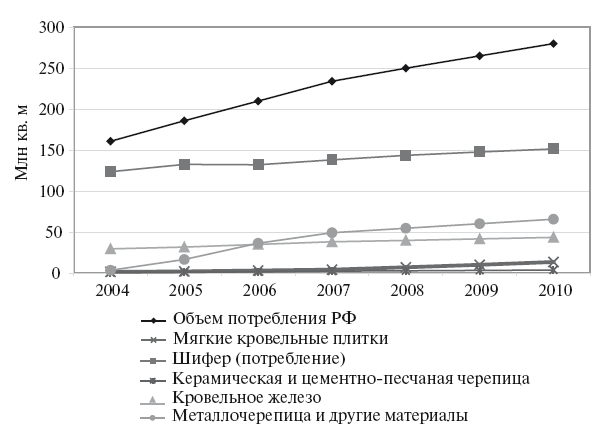

В целом можно с уверенностью говорить о том, что в 2009 г. более современные кровельные покрытия потеснят традиционные материалы. Их доля, по прогнозам специалистов, составит 22— 25% общего объема отечественного рынка материалов для скатных кровель (рис. 1.9, табл. 1.3).

Таким образом, можно утверждать, что еще около трех лет шифер будет достаточно востребован, особенно в регионах РФ и среди сельских жителей.

Рис. 1.9. Тенденции развития рынка кровельных материалов на период до 2010 г.

Таблица 1.3

Тенденции развития рынка кровельных материалов на период до 2010 г.

Прогноз роста в объемах составляет суммарно 23% до 2009 г., несмотря на потерю доли рынка с учетом развития современных материалов.

Наиболее «опасными» товарами – заменителями шифера с точки зрения снижения доли рынка и объемов продаж являются:

• мягкие кровельные плитки отечественного производства по зарубежной технологии (при условии снижения цен);

• листовая кровля (при условии использования в производстве новых, более долговечных и надежных сплавов).

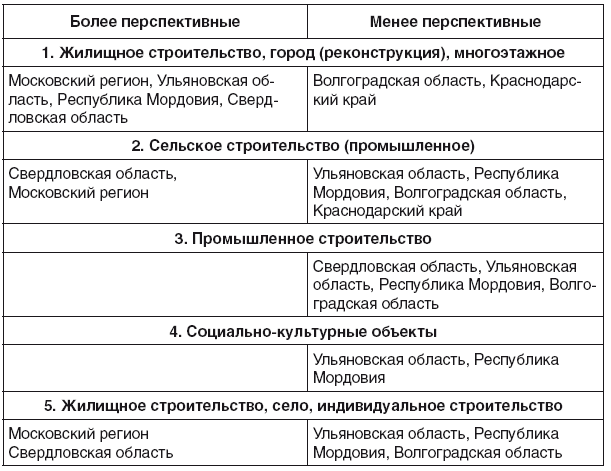

При проведении исследования анализировались регионы, определенные техническим заданием: Московский регион, Краснодарский край, Волгоградская область, Свердловская область, Ульяновская область, Республика Мордовия. Внутри каждого региона определялись наиболее перспективные целевые сегменты с точки зрения перспективности работы и наличия потенциала для увеличения рынка сбыта.

Результаты отражены в табл. 1.4.

Таблица 1.4

Наиболее перспективные регионы по результатам сегментации

Московский регион

Мнения по прогнозу применения шифера в Московском регионе неоднозначны. Большинство респондентов прогнозируют стагнацию рынка шифера, в меньшей степени это касается сельских районов, поскольку определяющим фактором при выборе ими материала остается цена. По мнению экспертов, применение шифера в области останется на прежнем уровне или вырастет на 3—5% за счет использования окрашенного шифера.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Краснодарский край

Рост рынка шифера участниками не прогнозируется. Без перехода на новую модернизированную продукцию долю рынка асбоцементных материалов будут постепенно забирать новые материалы.

Новая стабильная позиция – по трубам для кабельной канализации. Связисты используют только асбоцементные, так как все остальные не устраивают по срокам эксплуатации и защите. Основное преимущество – защита от грызунов и только асбоцементные трубы способны противостоять крысам. Объемы потребления труб будут расти ориентировочно на 15—20% в год.

Еще одна неиспользованная возможность для продвижения шифера в регионе появляется за счет того, что: большое строительство ведется в районе побережья; металл и другие материалы не выдерживают длительного воздействия морской соли и влажности; только шифер эксплуатируется достаточно долго. Но проблема внешнего вида заставляет потребителей (гостиницы, отели, кафе и т.д.) обращаться к новым материалам.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• кабельная канализация (связь);

• системы канализации и мелиорации.

Ульяновская область

Две трети из числа опрошенных экспертов уверены, что в ближайшие 5—10 лет ситуация в отрасли в корне не изменится и шифер по-прежнему будет востребован. Основанием для столь уверенных заявлений служит низкий социальный уровень жизни населения области. Поскольку оно является основным потребителем шифера, а экономическая ситуация в области по-прежнему напряженная, то и проблемы сбыта товара не будет. Производством шифера в регионе занимается ООО «Ульяновскшифер», поэтому соседние области и республики по-прежнему активно закупают шифер для своих нужд. Прогноз на перспективу свидетельствует о том, что объем вывоза шифера за пределы области останется на уровне 2006 г.

Необходимо особо отметить, что, несмотря на сложную экономическую ситуацию в регионе правительство области выделяет средства на строительство и ввод в эксплуатацию объектов социально-культурного назначения и здравоохранения.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• социально-культурные объекты;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Республика Мордовия

Проблема строительства нового жилья и ремонта существующего жилого фонда по-прежнему актуальна. Для ремонта кровли активно используется шифер. Прогнозируется рост строительства промышленных и сельхозобъектов. Шифер производит в регионе ОАО «ЛАТО» (Республика Мордовия), имеющее широкий ассортимент асбоцементных изделий.

В большинстве случаев экстерьер не играет существенной роли для потребителя, поэтому здесь шифер остается востребованным. Крупнейшими потребителями шифера были и остаются частные застройщики. Этот сектор будет стабильно развиваться; по оценкам экспертов, рост потребления шифера составит около 5% в год.

Так же как и в Ульяновской области, здесь вводятся в действие объекты социально-культурного назначения и здравоохранения. Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• социально-культурные объекты;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Волгоградская область

Большинство опрошенных фирм говорят о стабильности рынка шифера. Рост продаж новых материалов, конечно, отберет какую-то часть рынка, но скорее всего произойдет перераспределение долей между мягкими материалами и металлочерепицей, не затрагивая доли шифера, поскольку в промышленном, сельскохозяйственном и бюджетном строительстве альтернативы шиферу пока нет. Рост рынка в регионе прогнозируется на уровне 5—7% в год. При предложении частным застройщикам окрашенного шифера различной цветовой гаммы, динамика роста может увеличиться.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Свердловская область

На селе в ближайшем будущем изменений не предвидится, основным материалом по-прежнему останется шифер. В городах области (Урал традиционно силен в обработке металлов) возможно увеличение доли металлочерепицы с различными защитными покрытиями. Это в большей степени касается только вновь возводимых зданий. Доля шиферных крыш в городах останется на прежнем уровне, а при ремонте крыш, как правило, не меняют тип материала.

Общий прогноз по области – стабилизация спроса на шифер; в случае вывода на рынок новых видов шифера – рост 4—5% в год. Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло- и водоснабжение.

Наименее экономически развитые регионы являются наиболее привлекательными с точки зрения долгосрочной перспективы развития рынка асбоцементного шифера, рекламных вложений, развития сбытовой сети. Потребление шифера в глубинке России еще долго будет достаточно активным.

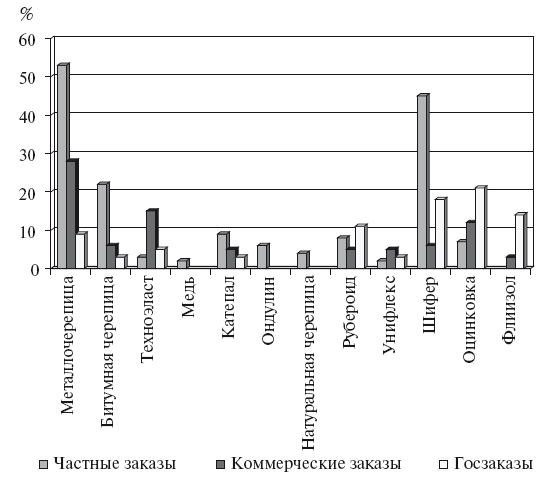

По результатам опроса, наиболее часто используемые материалы в частных заказах – металлочерепица, шифер, битумная черепица. В коммерческих заказах предпочтение отдается металлочерепице, техноэласту и оцинковке. При строительстве государственных объектов наиболее популярные материалы – оцинковка, шифер, флиизол, рубероид (рис. 1.10).

Рис. 1.10. Кровельные материалы, чаще всего используемые на заказах

В ходе опроса торгующих организаций в выбранных целевых регионах было выявлено, что большинство работает с продукцией местного производителя, не предъявляя к нему особых требований. Определяется это как правило налаженными долголетними деловыми связями и выгодностью сотрудничества.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.