Полная версия

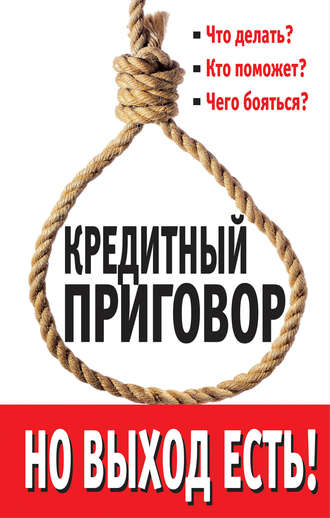

Кредитный приговор. Но выход есть!

1) В первом случае используются «опустившиеся люди» (наркоманы, алкоголики и пр.), которые согласны за некоторое вознаграждение оформить на себя кредит. У них нет постоянного дохода, однако имеется паспорт. Им оформляют поддельные справки о доходах. После получения кредита на подставное лицо мошенник исчезает. Разыскать после этого его весьма сложно.

2) Следующий вид мошенничества – предъявление чужого паспорта. В этом случае предъявляются украденные либо потерянные документы, также они могут быть получены обманным путем. Причем это может быть не только паспорт, но и другая документация, например, справки о доходах. В случае похищения документов либо их утери мошенник может использовать различные приемы маскировки (к примеру, грим), чтобы добиться сходства с фотографией. Некоторые получают паспорта под предлогом оформить по ним людей из других стран и регионов, а также от лиц, не получивших регистрацию. Зачастую обманутому за предоставление паспорта на короткое время оплачивается небольшая сумма в качестве вознаграждения.

Практика оформления кредита на подставное лицо не является тайной для кредитных организаций, однако она не изжита и по сей день. Несмотря на якобы серьезную проверку документов, сотрудники банков продолжают допускать ошибки и оформлять кредиты по документам без присутствия владельца. И ни в чем не повинные люди оказываются в кредитной кабале под гнетом сотрудников банка, служб взыскания и прочих инстанций. Прояснить ситуацию возможно только через суд и специальные проверки, которые докажут отсутствие владельца документов при оформлении кредита.

Организованные преступные группыДействовать в одиночку нелегко, поэтому некоторые мошенники предпочитают создавать коалиции, распределяя обязанности между собой. Один из участников является юридическом лицом, как правило, индивидуальным предпринимателем. Другому отводится роль потенциального заемщика, остальные (если они имеются) оформляют временную регистрацию в чужой квартире. Если речь идет о крупной сумме денег, то мошенники понимают, что с плохой кредитной историей или вовсе отсутствующей получить займ будет нелегко, поэтому кредитная история нарабатывается.

Заемщик сначала получает небольшой кредит, вовремя или заранее его выплачивает. Потом лимит увеличивается и ситуация повторяется. Стоит отметить, что местом работы данного заемщика является ИП его «соратника», который подтверждает трудоустроенность в своей организации. Причем зная, что сотрудники банка предпочитают получать подобные подтверждения по стационарному телефону – с городским номером, мошенники приобретают у операторов мобильной связи подобные номера, нередко оформленные на «дядю Петю».

Когда кредитная история выглядит идеально, заемщик подает заявку на необходимую сумму и благополучно получает кредит, платит первый ежемесячный взнос и пропадает «с радаров». Мобильный телефон выбрасывается, прибыль делится, а «сотрудник, работавший в ИП, оказывается уволенным», и так как генеральный директор ИП поручителем не является, то ответственности не несет.

Поддельные справки 2-НДФЛ, временные регистрации в чужих квартирах, одноразовые сим-карты, различные схемы и сценарии – все это успешно используется мошенниками и по сей день. Отношение к банкам у этих людей резко отрицательное. Они убеждены в том, что банки обкрадывают население, и не считают зазорным совершить то же самое по отношению к ним.

Профессиональные мошенники хорошо знают законы, касающиеся кредитования физлиц. Их не напугаешь уголовной ответственностью, потому что она не применима к должникам по кредитам.

Изобретательности наших соотечественников может позавидовать даже «продвинутый Запад». Русские не сдаются, даже если сдавать уже нечего. Наш гипертрофированный инстинкт выживания сильнее правил, законов и принципов. Познав «сладкую жизнь взаймы», большинство заемщиков потеряло способность жить вне кредита.

Деньги к деньгам

Кто и зачем выдает кредиты?

Caveat emptor! (Покупатель, будь бдителен!)

Латинская поговоркаУроженец Новосибирска умудрился набрать кредитов на 80 миллионов рублей. Для убедительности в качестве залога и подтверждения своих серьезных бизнес-намерений он предоставлял банкирам склады и помещения, не принадлежавшие ему в реальности, но временно переписанные на него его же подельниками. В результате обман его раскрылся, однако в тюрьме он отсидел всего полтора года. Окружение афериста, узнав об этом, утверждало, что готово так же отсидеть в тюрьме, лишь бы найти способ виртуозно обмануть банкиров.

(Реальный случай из жизни)Очевидно, что ситуация с кредитованием населения не просто крайне тяжелая, а уже по большому счету аховая. История полна примеров, когда на безработных заемщиков, не работавших никогда, оформлялось до 26 кредитов. И вопрос не в том, почему банк выдал 25-й кредит, а почему выдал третий?..

Несмотря на то что типажи заемщиков разнообразны, всех их объединяет одно: желание получить деньги без лишних усилий. Потребность в финансовых средствах всегда будет актуальной, чем с удовольствием пользуются банки, микрофинансовые организации, а также различные «кредитные специалисты».

С тех пор как был принят закон «О банках и банковской деятельности», «короли» финансового мира разгадали потребности простого и вечно голодного люда, распознав их уязвимые места, и весьма успешно манипулируют потребителями, предлагая все более привлекательные способы кредитования.

Исторически первой формой кредита стал ростовщический кредит, когда ссуды предоставлялись за очень высокую плату. У ростовщика процент обычно превышал 100% и часто достигал 300–500% годовых. Все мы помним старуху-процентщицу из «Преступления и наказания» Ф. М. Достоевского и несчастного Родиона Раскольникова, который скрывался от нее, будучи должным ей денег. Его мучения и ненависть к ней способны понять многие современные россияне, оказавшиеся в кредитном рабстве. И это неудивительно, ведь банки и кредитные организации прилагают максимум усилий, чтобы привлечь заемщиков и подтолкнуть их к получению кредита.

Невозможно пройтись по улице и не наткнуться на бесконечные предложения кредитования. Нет такого столба в городе, где бы не красовалось объявление о выдаче кредита. Создается впечатление, что главная цель современного россиянина – взять побольше кредитов и «обустроить» таким образом свое «светлое будущее». Банки, банки, банки, повсюду одни банки, любезно предлагающие получить кредит на «выгодных» условиях.

Кроме того, не обязательно выходить из дома, чтобы увидеть объявление о предоставлении кредита. Реклама в Интернете оказывается не менее эффективной для привлечения заемщика. Назойливые предложения «выгодного кредита» заманивают на сайт того или иного банка, который в свою очередь позаботился о том, чтобы интерфейс сайта вселил надежду в потенциального заемщика. Целая команда веб-дизайнеров, психологов и маркетологов корпела над тем, чтобы глаза заемщика загорелись от желания получить деньги на заветную покупку.

Сайты оформляются так, чтобы заемщику изначально было психологически комфортно: выбираются определенные цвета, которые в психологии относятся к позитивным, радостным или успокаивающим. В основном преобладают зеленый, синий, голубой, оранжевый и красный. Важные разделы оформляются желтым цветом, особенно это относится к клавишам «оставить заявку на кредит», потому как, нажав на нее, заемщик может даже из любопытства оставить свои контактные данные.

Сложно найти сайт банка, выполненный в черном или коричневом цвете, ведь потенциальные заемщики обладают разными степенями тревожности, а темные цвета могут усугубить эти состояния и оттолкнуть человека. А так как миссия любого сайта банка – это привлечь максимум клиентов, то акцент в оформлении должен быть сделан на решении всех проблем одним кликом.

На большинстве банковских сайтов изображен импозантный мужчина в солидном костюме. Эта картинка – хороший психологический прием. Мужчина, подающий заявку на кредит, подсознательно ассоциирует себя с изображенным солидным индивидом, потому как финансовое благополучие – одна из важнейших составляющих современного успешного человека. Даже если заемщик понимает, что сильно отличается от мужчины на главной странице сайта, то в душе все равно теплится надежда, что полученный кредит сможет помочь ему стать лучше, успешнее и солиднее.

Данный образ убаюкивающе и в то же время возбуждающе действует и на женский пол. Красивый, ухоженный и состоявший мужчина в дорогом костюме – мечта чуть ли не каждой россиянки. Солидность, на которую делается акцент, бессознательно подкупает женщину и вселяет в нее надежду на лучшую жизнь, которая непременно наступит, если она получит необходимую ей сумму денег, потратит их на себя любимую, и может, наконец «принц со страницы сайта» придет в ее реальную жизнь.

Гениальный ход! Если бы вместо мужчины была изображена женщина, то это воздействовало бы только на мужскую половину заемщиков, вызывая зависть у женской. Кроме того, изображение деловой женщины в костюме отталкивало бы потенциальных заемщиков, так как образ бизнес-леди все еще не прижился в нашей стране и является раздражающим фактором для заемщиков-мужчин.

Помимо изображения мужчины, на сайтах любят размещать фотографии детей, что является не менее эффективным приемом для клиентов, имеющих семьи. Дети всегда были любимой манипуляцией в сфере рекламы. Каждый родитель желает своему отпрыску счастья и благополучия и, увидев смеющегося ребенка на сайте, автоматически думает о своем ребенке. Желание видеть свое чадо счастливым, сильная мотивация для взятия кредита, особенно если изображения детей сопровождаются надписями: «А ты хороший родитель?» Данный провокационный вопрос – половина успеха рекламы. И если с документами и кредитной историей «семейных заемщиков» все в порядке, то получить кредит на улучшение качества жизни любимого чада не составит особого труда.

Сайт банка – это его лицо, поэтому оформляется он «дружественно», акцентируется внимание на положительных аспектах получения кредита. Понимая основные потребности клиента, банк выделяет следующие виды кредитов.

На неотложные нуждыПонятие очень расплывчатое, ведь нужды у всех свои, и степень неотложности может определить только сам заемщик. Это дает ему некую свободу выбора, ведь данный кредит является нецелевым и не требует отчета перед банком за потраченные деньги.

На отдыхБанкиры и кредиторы прекрасно знают, как важно хорошо и красиво отдыхать. Пара-тройка недель на Мальдивах прекрасно восстанавливает нервную систему. Правда, на свой отдых они тратят явно не кредитные деньги, но это не мешает им манипулировать уставшим «вкалывать» населением и предлагать им перевести дух под «райским солнцем» Турции. Особенно актуальным является этот кредит для тех, кто за всю свою жизнь ни разу не выезжал за «бугор». Срабатывает принцип «а я что, рыжий?», и человек решается в кои-то веки потратить время и деньги на заслуженный отдых.

На ремонтДанный кредит является не менее актуальным, чем предыдущие, ведь хрущевские квартиры невечны и со временем начинают буквально рассыпаться по частям. Замены прогнивших систем канализации и отопления стоят как «крыло от самолета» и никак не вписываются в расходы среднестатистического россиянина. Однако у каждого из нас, так или иначе, возникает мысль, что надоело жить в разрухе, хочется комфорта, уюта, чистоты и порядка. Ремонт – это святое и делается для себя. А значит, почему бы не взять кредит для этой благой цели?

Медицинские услугиОтечественная медицина – самая лучшая, особенно если платная. Частные клиники расплодились как грибы после дождя и пользуются не меньшей популярностью, чем банки. У всех у нас в памяти прочно укоренились воспоминания длинных очередей в государственных поликлиниках и больницах. Духота, ворчания и постоянные споры о том, кто последний в очереди, рождают не самые приятные ассоциации. Кроме того, сам процесс бесплатного лечения временами не только не приводит к выздоровлению, но и ухудшает состояние пациента. То ли дело частные клиники, где все чистенько, симпатично, врачи улыбаются, и все это за какие-то несколько тысяч рублей. Однако современный россиянин нередко мечется между тем, чтобы оплатить лечение и сделать ремонт. Заботливые банки в этом случае готовы помочь и предоставить кредит, ведь здоровье – это самое главное.

Экспресс-кредиты и микрокредитыЭти кредиты наиболее популярны в наше время, потому как подразумевают получение небольшой суммы денег при предоставлении паспорта. Если заемщику отказали в кредите на большую сумму, он пытается найти хоть какой-то выход из ситуации, потому что остро нуждается в деньгах. Обиженный и разочарованный заемщик готов обратиться в любую микрофинансовую организацию или банк с тем, чтобы добиться своей цели. Но при этом он оказывается в еще более сложной ситуации: получив небольшую сумму денег, он вынужден выплачивать поистине грабительские проценты. Именно из-за отсутствия у кредитных организаций требования подтверждения платежеспособности заемщика ставки по микрокредитам просто огромные – в год доходит до 730%, ведь зачастую ставка насчитывается на каждый день пользования кредитом и находится в пределах 2%. А в случае, если платеж будет просрочен, заемщику выставляются дополнительные высокие штрафные санкции за каждый день. Стоит отметить, что МФО охотно кредитуют население. А деньги, полученные заемщиками, приносят больше нервотрепок, чем их отсутствие.

«Гениев» мира кредитных манипуляций не останавливает ничего. Желание привлечь максимальное количество заемщиков побуждает их придумывать новые виды кредитов и способы их предоставления. Помимо того что кредиты выдаются без «обеспечения», справок с места работы и данных о заработной плате, в наши дни существуют кредиты для населения, которое априори не в состоянии работать по объективным причинам.

Кредит на декретЭто новейшее изобретение кредитных организаций – просто высший пилотаж. Ребенок еще не успел родиться, а на него уже берут кредит. «Кредит с пеленок» – идеальное название для данного вида кредитования.

Ни для кого не секрет, что демографический спад во многом связан с финансовой несостоятельностью потенциальных родителей. Молодые семьи не торопятся заводить ребенка, понимая, что не смогут элементарно его прокормить. Однако светлые головы кредиторов нашли «выход» и из этой ситуации. Кредит на декрет «поможет» молодой семье приобрести все необходимое для новорожденного. Идея, конечно, замечательная: банк получает новых заемщиков, а наша необъятная родина – новых членов общества. Правда, банки выдают подобные кредиты ранее работавшим женщинам, а безработные по-прежнему вынуждены ждать лучших времен. Забота о демографии получается весьма неоднозначная, особенно если учесть тот факт, что банки любят выдавать кредиты без «обеспечения» и справок с работы.

Пенсионный кредитНе секрет и то, в каком плачевном положении находятся российские пенсионеры. Нередко в продуктовых магазинах можно увидеть одиноких старушек с полупустыми корзинками. Глядя на них, ужасаешься, как они еще живы. Большинство покупателей, стоящих рядом, не обращают на них внимания, руководствуясь известным принципом «моя хата с краю». Однако многие финансовые организации и учреждения начали развивать активное взаимодействие и кредитовать пенсионеров. Воистину чудо! Если учесть, что гражданам предпенсионного возраста с неохотой дают кредиты, то поразительно, как «повезло» пенсионерам!

А подвох, оказывается, вот где: для данного вида кредитования при оформлении кредитного договора приоритетом для организации-кредитора является не финансовый доход пенсионера, а наличие третьих лиц, готовых выступить в качестве поручителей. Им может выступать любое лицо трудоспособного возраста, которое состоит в родстве с заемщиком, имеет официальное трудоустройство и может предоставить справку о доходах за прошедший период (как правило, за полгода). Если возраст заемщика свыше 80 лет, банк потребует предоставить двоих поручителей.

Так же применяется практика залогового кредита, когда в роли залога может быть недвижимое имущество, денежный вклад, транспортное средство. Непонятно только одно, для чего обеспеченному поручителями пенсионеру (как правило, это родственники) и обладающему, скажем, денежным депозитом и имуществом брать кредит, сумма которого априори не может быть крупной, как указано в условиях кредитного договора? Кому нужнее этот кредит – банку или пенсионеру?

Кредит для студентовСудя по направленности данного кредита, возникает ощущение, что «гении-кредиторы» намерены принять всех в сладкое кредитное рабство. Достаточно обратить внимание на аннотацию к данному виду кредита, размещенную на одном из популярных банковских сайтов:

«Одним из самых многочисленных общественных слоев современного общества, несомненно, являются студенты. Они активно посещают модные клубы, тусовки, магазины, приобретают всевозможные современные гаджеты, но отличаются довольно низкой платежеспособностью, и поэтому вопрос финансового обеспечения для них является наиболее актуальным.

Обычно молодые люди во время своей учебы стремятся найти возможность получения дополнительного заработка, некоторым из них финансовую поддержку оказывают родители, но и в том, и в другом случае наличные деньги у молодежи, как правило, надолго не задерживаются и заканчиваются в самый неудачный момент. Порой студенты остаются и вовсе без копейки в кармане и вынуждены ждать стипендии, денежного перевода либо заработной платы. Чтобы не попасть впросак и не остаться без средств к существованию, можно воспользоваться кредитной карточкой, то есть одолжить немного денег у банка на весьма выгодных условиях и получить возможность продолжить радостную, веселую и беззаботную студенческую жизнь. Но такая карточка имеется не у каждого современного студента.

Это ли не повод заняться вопросом собственного обеспечения денежными ресурсами и стать независимым и полноценным членом общества? Ответ на этот вопрос, несомненно, утвердителен – конечно, да! Почему бы самые первые шаги во взрослую и серьезную жизнь не начать с оформления собственной кредитной карты?! Ее наличие принесет сплошные преимущества. Теперь станет возможно самостоятельно и оперативно решать часто возникающие финансовые вопросы. Кредитка также даст возможность рационально распоряжаться заемными средствами и научит грамотно планировать расходы в столь молодом возрасте, а наличие таких положительных личностных качеств, несомненно, окажет только позитивное влияние на будущее».

Такое предложение мало кого из современных студентов оставит равнодушным. Обратите внимание на акценты, расставленные в данном тексте. Тусовки, модные клубы, магазины и гаджеты – это, по мнению кредиторов, и есть нужды студентов. При этом и кредиторы, и студенты-заемщики понимают, куда и на что пойдут полученные деньги. Это явно будут не учебники и газировка. Все это прикрыто красивой ширмой самостоятельности, ответственности и благополучия.

Какова бы ни была цель, все, что требуется от клиента – это заполнить анкету онлайн и ждать решения банка. Ну а если возникли какие-либо вопросы, то на сайте банка всегда имеется бесплатная горячая линия, при помощи которой услужливые и вежливые консультанты ответят на все вопросы, ведь помимо информационных функций сотрудники банка выполняют и психотерапевтические, потому что «ваш звонок очень важен для них».

Доброжелательная установка на первых порах работы с клиентом очень важна. Поэтому после одобрения заявки сотрудник банка оптимистичным голосом пригласит вас в офис банка для оформления кредита. Вас будут называть по имени и отчеству, каждый раз указывая на то, как вы важны для банка. Вам предложат присесть в уютное креселко, нальют казенного чая или кофе и начнут обрабатывать вас, дабы «впарить» вам кредит с максимально завышенной процентной ставкой. Банковские работники засыплют вас большим количеством сложных терминов, вроде – «пролонгация», «реструктуризация», «аннуитет», прекрасно понимая, что большинство заемщиков слышит эти слова в первый и последний раз.

Они создадут ощущение, что все находится под контролем и банк, находящийся на рынке много лет, никогда не обманет вас, потому что бережет и клиента, и свою репутацию.

Хотите норковую шубу, новую машину, большой плоский телевизор, съездить в жаркие страны – садитесь за столик к кредитному инспектору, предъявите паспорт и подпишите документы, и вы уже владелец вожделенной вещи или пользуетесь желанной услугой.

К сожалению, большинство жителей нашей страны не обладает достаточным уровнем финансовой грамотности для обращения в кредитные организации. Банки обещают кредит частным лицам на выгодных условиях. Как правило, реальная ситуация отличается от той, что описана в рекламных материалах. Пользуясь финансовой неграмотностью и невнимательностью клиентов, специалистам удается замотивировать человека и подписать кредитный договор, который взваливает тяжкое бремя на плечи желающего взять потребительский кредит.

Банки не стремятся никого обманывать, они продают услуги, настоящие условия которых оглашены официально, но шрифт их настолько мал, что никто не обращает внимание. В наше время некоторые заемщики уже осведомлены о наличии мелкого шрифта в договоре, однако даже это не спасает ситуацию, потому как акценты, расставленные сотрудниками банка, действуют на них пьяняще.

Минимум документовБюрократическая возня утомит кого угодно. Негативные воспоминания о бесконечном сборе документов, справок, подтверждений и печатей, свойственном отечественному бюрократическому аппарату, вызывают аллергию практически у всех граждан РФ. А когда речь стоит о срочном получении денег, все эти сборы десятков «ненужных» бумаг могут стать только препятствием к достижению заветной цели заемщика. Финансовые проблемы всегда были и будут срочными, потому как они напрямую связаны с жизнью людей. Поэтому естественное желание любого человека – собрать минимум документов и получить максимум результатов. Банки пользуются желанием людей не тратить время на сбор бумажек и предлагают условия с минимальным пакетом документов. Данная «лояльность» выгодна и самим банкам, потому как они никогда не предложат вам выгодных условий в силу того, что они не изучили вас досконально и не могут ручаться за возврат кредита. Результат – высокие процентные ставки. Человек, оказавшись в трудной финансовой ситуации, как правило, не вникает в особенности кредитного договора, потому что единственной его целью является срочное получение кредита. Или, оказавшись в ситуации «выбора без выбора», потенциальный заемщик смиряется с высокими процентными ставками, надеясь на то, что со временем сможет разобраться с данной ситуацией, как только устранит свои остро строящие финансовые проблемы.

Низкий процентКредиторы и банкиры прекрасно понимают, что если в рекламном предложении обозначить высокую процентную ставку, то многие потенциальные заемщики испугаются и не станут оформлять кредит. Поэтому в кредитных предложениях нередко упоминается предлог «от» маленьким шрифтом и более крупным упоминается стартовое значение процентной ставки. Кроме того, особые условия получения столь выгодного кредита также прописывают мелким шрифтом. Нередко во время подписания кредитного договора клиент узнает, что необходимо оплачивать ежемесячную комиссию за обслуживание, что существенно увеличивает процентную ставку. Все это, разумеется, прописано в договоре и не так бросается в глаза. Стоит отметить, что с точностью посчитать переплату можно и самостоятельно, однако многие на это не способны. И желание скорее получить деньги на руки затмевает рассудок.

Без поручителей и залога«Обеспеченный» кредит снижает риски невозврата, потому как гарантируется залогом или поручителем. Если вы не вернете долг, то банк заберет себе залоговое имущество или обязательство возврата кредита перейдет к вашему поручителю. Стоимость займов с обеспечением ниже, чем без него. Однако современный россиянин, оказавшийся в трудной финансовой ситуации, как правило, не имеет залога и платежеспособных поручителей, готовых прийти к нему на выручку в сложную минуту. Никому не хочется отвечать за проблемы других и подвергать свою жизнь какому-либо риску. Кредиторы прекрасно это понимают и пользуются случаем, предоставляя подобные кредиты населению. Поэтому самыми востребованными становятся кредиты, которые не требуют залога и поручителя.

Быстрое рассмотрение и оформление заявкиКак описывалось ранее, потенциальный заемщик не любит тратить время на сборы документов и так же не любит долго ждать решения банков. Поэтому излюбленным лозунгом кредитных организаций и банков становится «быстрое рассмотрение заявки». Как правило, ответ на заявку может прийти в течение 5 минут в виде СМС, в котором вас осведомят о положительном решении по вашему вопросу. Однако данное оповещение – это еще не гарантия получения кредита. Теперь ваш номер телефона будет в базе данных. При личной беседе с сотрудником банка вам могут отказать в заявленной сумме, но спустя некоторое время неосведомленные сотрудники банка будут названивать вам, предлагая новый «выгодный» кредит на меньшую сумму, но с высокой процентной ставкой.