Полная версия

Кредиторы vs дебиторы. Антикризисное управление долгами

Иван Рыков

Кредиторы vs дебиторы. Антикризисное управление долгами

© ООО Издательство «Питер», 2016

© Серия «Деловой бестселлер», 2016

О книге

Эта уникальная практическая книга о том, как правильно управлять дебиторской задолженностью. Первопричина более чем 60 % банкротств в России – ошибки в ходе работы с дебиторкой. Поэтому на каждом предприятии важно выстроить систему, работающую на предотвращение случаев неисполнения контрагентами обязательств, из-за которых в вашей организации могут возникать кассовые разрывы и случаи невозврата долгов.

Советы и рекомендации, которые вы найдете в книге, просты в применении и многократно проверены на практике автором, которого нередко называют антикризисным управляющим № 1.

После прочтения книги вы забудете, что такое бегать за должниками и вести нескончаемые разговоры о возврате денег, которые вам должны. Вы перестанете тратить время и деньги на коллекторов и адвокатов, потому что в большинстве ситуаций сможете взыскать деньги самостоятельно и раньше, чем потребуется помощь юриста.

Автор рекомендует, прочитав эту книгу один раз, использовать ее как практическое руководство при возникновении первых сигналов нежелания вашего дебитора платить по долгам. Ведь никто не застрахован от недобросовестных контрагентов, и нужно быть постоянно готовыми показать дебитору, что с вами шутки плохи.

Еще одно обстоятельство, которое придает исключительную ценность этому изданию, – оно «нафаршировано» кейсами из многолетней практики автора и его клиентов. Несмотря на сложность темы, книга написана простым живым языком и отлично структурирована.

Воплотив рекомендации автора в своей компании, вы перестанете нести финансовые потери и научитесь управлять дебиторской задолженностью.

Прочесть книгу настоятельно рекомендуется владельцам и руководителям компаний, начальникам юридических департаментов, финансовым директорам, главам отделов сбыта, кредитным специалистам, бухгалтерам, менеджерам по продажам и всем, кто сталкивался в жизни и работе с невозвратом дебиторской задолженности.

Об авторе

Иван Юрьевич Рыков – эксперт по работе с долгами, антикризисный управляющий № 1.

Помог многим компаниям применить на практике антикризисные меры. Одной из важных антикризисных мер часто становится организация системы управления дебиторской задолженностью на предприятии.

Иван Рыков ведет активную общественную и образовательную деятельность. Он является ведущим лектором учебного центра, выступает на крупных конференциях, форумах и семинарах, посвященных работе с проблемными долгами, а также вопросам антикризисного и арбитражного управления. Сотрудничает с федеральными телеканалами и радиостанциями, выступая в качестве эксперта в популярных передачах.

Главная мысль, красной нитью проходящая через публикации и выступления Ивана Рыкова, – важность организации системы управления дебиторской задолженностью. Усилия автора как эксперта по работе с долгами направлены на то, чтобы помочь каждой компании и каждому бизнесмену справиться с теми проблемами, которые мешают им стабильно работать и своевременно получать деньги за проданные товары, выполненные работы или оказанные услуги.

Иван Рыков является практикующим антикризисным управляющим и часто сталкивается с тем, что на предприятиях отсутствует четкая система работы с дебиторской задолженностью, что нередко приводит к их несостоятельности. Многие бизнесмены, которым он помогал выйти из кризиса, имели успешный продукт, были мастерами своего дела и имели массу благодарных клиентов, однако бессистемная работа с дебиторской задолженностью ставила их бизнес на грань краха. Поэтому Иван Рыков разработал собственную методику управления дебиторской задолженностью, способную обеспечить своевременное получение денег от клиентов за счет системной работы с дебиторами.

Методика демонстрирует высокую эффективность, получила признание у специалистов, а также приобрела широкую популярность на многих российских предприятиях. Специалист активно занимается продвижением методики работы с дебиторской задолженностью на семинарах, конференциях, в статьях и книгах, а также в практике антикризисного управления.

Десятки компаний, которые обратились за помощью к Ивану Рыкову как к антикризисному управляющему, благодаря использованию системы управления дебиторской задолженностью смогли повысить эффективность возврата денег более чем в два раза.

Введение

Оценивая причины кризиса во множестве компаний, которые я консультировал, могу с уверенностью заявить, что нередко предприятия становятся неплатежеспособными из-за не взысканной вовремя дебиторской задолженности. К сожалению, многие компании не всегда задумываются о первопричине невозврата им долгов, которой нередко является неправильный выбор контрагента.

Сегодня ситуация на рынке очень нестабильна. Согласно данным статистики, число компаний, сообщивших о своем банкротстве, в период кризиса вырастает в 1,5 раза. Поэтому сейчас крайне важно ответственно подходить к данному вопросу, тщательно анализируя тех клиентов и поставщиков, с которыми заключаете договоры.

Я давно хотел написать эту книгу, потому что еще на заре карьеры столкнулся с тем, что на рынке профессиональной литературы почти нет изданий, содержащих практический план действий, который помог бы руководителям и финансовым директорам предприятий правильно организовать работу с дебиторской задолженностью. За последние 10 лет у меня накопилось множество кейсов из практики, а также примеров из деятельности участников моих вебинаров. И вот настало время.

Я хочу научить всех правильно работать с дебиторской задолженностью. Следуйте моим советам, и вы поймете, что добиться этого намного проще, чем кажется. Важно придерживаться системы.

Я часто становлюсь свидетелем того, как, казалось бы, успешные предприятия имеют десятки и сотни миллионов рублей невзысканных долгов. Иметь на балансе просроченную дебиторскую задолженность для компаний стало нормой. И это печальнее всего.

Работая арбитражным управляющим, я постоянно вижу в перечне дебиторов до нескольких десятков и даже сотен должников. И меня всегда посещает простая мысль: если бы все долги взыскивались своевременно, то предприятие могло бы и не стать неплатежеспособным. Поэтому я и разработал эффективный комплекс мер по управлению дебиторкой. Не могу утверждать, что каждое действие в нем придумано именно мной. Это опыт многих юристов, бизнесменов, адвокатов, коллекторов, который я объединил в систему.

Вероятно, вам кажется, что взыскивать долги очень сложно. Если это так, умоляю вас не закрывать книгу. Это не сложно, пожалуйста, поверьте мне. Уверяю, после того как вы внедрите систему, результаты это докажут.

Да, нередко мне не верят и задают вопрос: «Как система может заставить всех платить вовремя?» Однако такой скепсис нисколько не влияет на мою уверенность в том, что правильная, системная работа со своими контрагентами позволяет нивелировать проблему невозврата долгов за счет того, что вы заранее определяете, с какими контрагентами работать и каким образом обеспечить возврат долга в будущем. Все просто!

Сам я тоже раньше ошибался. Переломным периодом стал август 2011 года, когда со мной не рассчитался крупный должник. Я глубоко проанализировал причины этого и понял, где действовал неверно. В последующем никому из моих должников не удавалось меня одурачить, настолько ценную мотивацию для меня дал опыт потери денег!

Я проверил систему на себе и своих клиентах, после чего понял: если запишу свои рекомендации на бумаге, они помогут сотням и тысячам людей. И нисколько не сомневался, что книга позволит многим избавиться от проблемы долгов. Тем не менее, продумывая изложение метода в виде книги, я опасался неудачи. Я провел самостоятельное маркетинговое исследование, и результаты оказались не слишком ободряющими. В ответ на свои вопросы я слышал: «Как книга может заставить клиентов рассчитываться вовремя?», «Как книга может помочь моему бизнесу стабильно работать и получать деньги от контрагентов?».

В ходе консультаций и практики антикризисного управления иногда становится очевидно, что бизнесмен неправильно понял смысл моих действий или сделанный мною акцент. Сидя лицом к лицу, мне проще убедить человека исправить ошибки в ведении бизнеса. При чтении книги он не может задать мне вопрос, а я не могу понять, насколько человек усвоил метод. К счастью, мои сомнения оказались напрасными – методика помогает. Это доказывают благодарственные отзывы и многочисленные «спасибо» на сайте.

Да, в зависимости от отрасли подходы к работе с контрагентами различаются. Однако основополагающие принципы системы работы с дебиторской задолженностью эффективны во всех видах бизнеса.

Система работает! Единственная сложность – уговорить клиента перестроить привычное ведение бизнеса и внедрить систему работы с дебиторской задолженностью. А убедить управленца старой закалки начать делать что-то новое – задача не из простых.

Обычно для взыскания дебиторской задолженности представители компаний обращаются к адвокатам и коллекторам. Моя задача – сделать так, чтобы до этого не дошло. Ведь адвокаты и коллекторы не понимают бизнес так, как понимаю его я – практикующий антикризисный управляющий. Их методы сводятся или к переговорам, или к подаче иска. При этом они не отвечают за результат и не сильно беспокоятся о том, чтобы долги не возникали в будущем. Долги – это их хлеб. Поэтому они никогда не научат вас не допускать появления новых долгов, так как останутся без работы.

Вспоминается старый анекдот: опытный врач объясняет молодому коллеге, что не нужно быстро вылечивать пациентов, так как здоровый человек не нуждается в докторах и не платит им денег. Проводя аналогию, я в этой ситуации выступаю не доктором, а пропагандистом здорового образа жизни. Я своей задачей вижу не только и не столько взыскание долга, сколько внедрение системы, устраняющей проблему долгов в будущем.

Я не питаю иллюзии, что вы поверите мне прямо сейчас, но к тому моменту, как прочтете книгу, вы переосмыслите свое отношение к методам работы с дебиторкой. Даже внедрение отдельных методик из системы позволит существенно снизить риски невозврата долга, а внедрение всей системы даст возможность отодвинуть проблему невозврата дебиторской задолженности на второй план.

Чем раньше вы установите правильный порядок работы с дебиторской задолженностью в своей компании, тем лучше для вашего бизнеса!

Поехали!

Глава 1

Когда нужно начинать взыскивать долг

Долги – это хорошо или плохо?

Как вы думаете, долги – это хорошо или плохо? С одной стороны, долги создают психологический дискомфорт и у того, кто должен, и у того, кому должны.

Кто-то из великих сказал: «Если у должника озноб, кредитора трясет лихорадка». Конечно же, это происходит потому, что кредитор опасается, что должник может попросту не вернуть долг, и поэтому кредитор сильно вовлекается в деятельность должника.

Пытаясь вернуть долг, кредитор может делать все новые и новые одолжения, тем самым зачастую неся еще большие потери. Тем не менее страх потерять деньги, которые должен вернуть дебитор, заставляет его рисковать еще больше. Известны случаи, когда банки во избежание дефолта заемщика предоставляли дополнительные кредиты. Как вы думаете, помогало это им вернуть деньги?

С другой стороны, утверждать, что долги – это зло, тоже нельзя, поскольку в гражданском обороте, в процессе хозяйственной деятельности любой компании долги являются неизбежными спутниками. И поскольку долги – непременные спутники бизнеса, они будут погашаться и снова возникать, и так по кругу.

Невозможно работать в любой экономической ситуации, не доверяя своему контрагенту. Например, по договору поставки бизнесмен или компания доверяет контрагенту поставить товар. Причем обычно в такой ситуации сначала идет поставка товара, а затем на основании накладных производится оплата. Но бывает и наоборот: сначала вносится предоплата, а уже потом происходит поставка товара. То есть в любой ситуации в каждый момент кто-то оказывается должен кому-то.

Невозможно всегда совершать поставку одномоментно с платежом, как в розничном магазине. Поэтому долги – это абсолютно нормальная ситуация. К работе с долгами не стоит подходить эмоционально, говоря должнику разные грубости и тая в душе обиду, – нужно выстраивать системную работу с ним. Именно в наличии системы работы с долгами кроется секрет того, как своевременно и эффективно их взыскивать и перестать бегать за контрагентом. Необходимо не допускать того, чтобы они переходили в категорию токсичных, но об этом мы поговорим чуть позже.

Виды дебиторской задолженности

Как еще называют долги? Задолженность – это термин, употребляемый в юридической и бухгалтерской литературе, она бывает дебиторская и кредиторская. Если должны вам – это дебиторская задолженность, если должны вы – это кредиторская задолженность.

В этой книге я описываю систему работы с долгами. Чтобы вы лучше поняли природу долгов, для начала расскажу, какими они бывают.

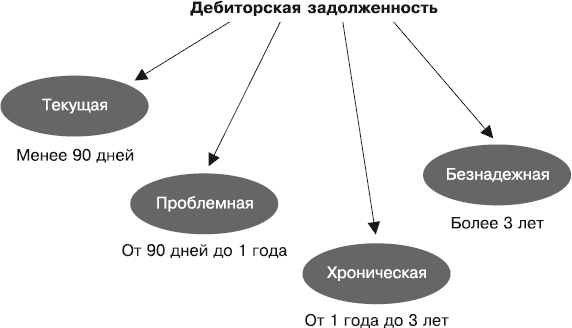

Одна из основных классификаций долгов – по времени просрочки. Выделяют текущую, проблемную, хроническую и безнадежную просроченную задолженность. Текущей задолженностью считается та, срок которой не превышает 90 дней. Проблемной является задолженность сроком от 90 дней до одного года. К категории хронической задолженности относится долг с просрочкой от одного до трех лет. Безнадежной считается задолженность, просроченная более чем на три года.

С чем связана эта классификация? Срок 90 дней используется в бухгалтерском учете при формировании резервов по сомнительным долгам. Кроме того, когда долг просрочен более чем на 90 дней, появляются признаки банкротства. Признание задолженности безнадежной объясняется истечением трехлетнего срока исковой давности, предусмотренного гражданско-правовым законодательством.

В последнее время очень часто используется термин «токсичный долг». Этот термин применяется в отношении как кредиторской, так и дебиторской задолженности. Что же такое токсичный долг?

Токсичным долгом признают задолженность, выплата которой может привести к полной финансовой несостоятельности, банкротству.

В отношении дебиторской задолженности применяется также термин «токсичность». Если размер долга превышает определенный порог и вследствие этого у кредитора возникают трудности с расчетами по своим обязательствам, такую дебиторскую задолженность называют токсичной. Поэтому дебиторский долг – это зачастую актив лишь на бумаге.

В своей практике я повидал тысячи случаев банкротств и поэтому могу уверенно утверждать, что непринятие своевременных мер по взысканию дебиторской задолженности – это одна из основных причин банкротства многих организаций. Нередко встречались компании, у которых кредиторская задолженность составляла, например, 500 млн рублей и дебиторская задолженность – также 500 млн рублей, а иногда даже превышала размер кредиторской задолженности. Тем не менее даже при наличии таких активов предприятие является неплатежеспособным, потому что очень сложно таким бумажным активом, как дебиторская задолженность, погасить кредиторскую задолженность. Нужны реальные деньги как связующий элемент.

Что же нужно делать, чтобы получить деньги? Конечно, взыскивать долг! Причем чем раньше, тем лучше, так как при увеличении срока просрочки возможность взыскания долга существенно снижается.

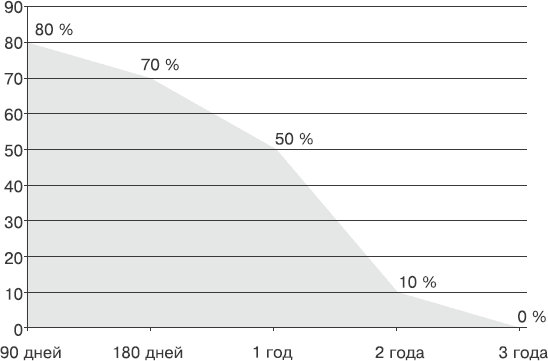

Вероятность взыскания долга (в процентах)

Например, даже когда просрочка составляет менее трех месяцев, вероятность возврата долга уже не 100 %. Потому что любая просрочка говорит: у предприятия есть проблемы.

При просрочке долга до одного года, как показывает практика, вероятность взыскать долг падает примерно наполовину. При просрочке долга три года и выше вероятность взыскания долга близка к нулю.

КОММЕНТАРИИ ЭКСПЕРТОВАлексей Малашенков, начальник департамента судебной работы коллекторской компании «Кредит Коллект Менеджмент»:

«Проблема взыскания часто может приводить к банкротству компании. Если не контролировать задолженность, то она будет расти с каждым днем и у нашей компании будут отсутствовать денежные средства, что, в свою очередь, подрывает погашение наших обязательств, развитие бизнеса. Поэтому пускать ситуацию с задолженностью дебиторов на самотек никак нельзя.

Приведу пример. В моей практике была крупная компания, которая занималась строительным бизнесом. У нее постоянно велись какие-то работы, как правило, оплачивались они несвоевременно. Но компания боялась потерять эти контракты, поэтому закрывала глаза на то, что контрагенты либо не вовремя оплачивают оказанные им услуги, либо вообще не оплачивают. Постепенно такая политика привела к тому, что у компании образовалась многомиллионная дебиторская задолженность. И в конечном итоге настал момент, когда компания по своим кредитным обязательствам не смогла расплатиться, что привело ее к банкротству.

Часто бывают ситуации, когда компании не спешат взыскивать долг, так как не хотят подрывать отношения с постоянными клиентами или опасаются потерять крупные контракты».

Александр Федоров, генеральный директор ООО «Быстрые судебные решения»: «В компаниях, которые имеют маленькую маржинальность, проблема невзыскания долгов может привести к банкротству, поскольку им особенно необходимо постоянное поступление денежных средств от компаний-контрагентов. Когда возникает кризис неплатежей, появляются и такие компании, которые банкротятся из-за того, что не «дожали» своих дебиторов.

Что тут можно предпринять? Если появляется неудобный должник, с которым есть личные связи, необходимо передавать его дела (долги) либо сторонним организациям, либо своим сотрудникам, которые личных отношений с ним не имеют.

Если должник является ключевым поставщиком или просто ключевым клиентом, нужно стремиться к компромиссу, а самое главное – выяснить причину неоплаты. Потому что если выяснится, что должник собирается дальше работать, то терять важного клиента нет смысла, нужно пойти навстречу, пообещать скидку на будущие услуги и т. д. Если же затягивание означает, что клиент готовится к уходу с рынка, значит, нужно максимально активно взыскивать деньги и думать, кем его потом заменить».

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.