Полная версия

Личные налоги: экономия. Всё о минимизации и возврате

Наталья Юрьевна Смирнова

Личные налоги: экономия. Всё о минимизации и возврате

Введение

Если провести опрос на улицах города и задать прохожим несколько вопросов на тему личных финансов, можно сразу определить примерный уровень финансовой грамотности нашего населения. Попробуйте и вы – вот несколько вопросов, на которых можно протестировать ваших коллег по работе, знакомых и близких либо просто прохожих на улице:

• Какие налоги уплачиваются с дохода по депозиту?

• Можно ли получить налоговый вычет в отношении расходов по программе добровольного пенсионного обеспечения НПФ?

• Какой налог вы заплатите при изъятии средств из ПИФа?

• Какова величина ставки единого социального налога и куда идет эта сумма?

• Как можно сэкономить на ипотеке, воспользовавшись налоговыми вычетами?

• Какой налог вам придется заплатить, если родитель подарит вам квартиру стоимостью 10 млн руб.?

А теперь посмотрите, сколько дано верных ответов, а также какая часть опрошенных вообще поняла хотя бы половину вопросов. Знали ли вы ответы на все эти вопросы?

На самом деле – вопросы не самые сложные, и все они касаются грамотного управления личными финансами (УЛФ).

Управление личными финансами – достаточно молодая сфера деятельности в России, но не менее важная, чем, например, сфера здравоохранения, образования и т. д. Эта область знаний и навыков позволяет вам грамотно распоряжаться своими средствами, принимать обоснованные и взвешенные финансовые решения:

• куда вкладывать деньги;

• сколько тратить в месяц;

• брать кредит сейчас или лучше накопить недостающую сумму;

• как повысить свою пенсию;

• как защитить семью от всевозможных материальных рисков и т. д.

Как правило, такие решения принимаются нами спонтанно. Есть у меня одна клиентка, которая, имея остаток долга по 5-летнему кредиту в 250 тыс. руб. под 25 % годовых, хранила 400 тыс. руб. на депозите под 8 % годовых вместо того, чтобы погасить кредит, изъяв часть средств с депозита. Это было в высшей степени нерациональное решение в ее финансовой ситуации, но тем не менее она была уверена, что поступает правильно, ведь она получала по депозиту ежегодно доход в размере 32 тыс. руб. И неважно, что ее платежи по кредитам в год составляли при этом более 57 тыс. руб.! Таким образом, ежегодно она теряла более 25 тыс. руб., хотя могла легко этого избежать. С чем связано такое поведение? Все дело в том, что люди не всегда компетентны в вопросах личных финансов. Неэффективные решения в области УЛФ могут привести к экономическим кризисам, особенно при массовом характере. Финансовая грамотность населения, в то же время, может способствовать более динамичному развитию экономики страны; более целесообразные, рациональные решения граждан идут на пользу и банковской, и пенсионной системе и т. д.

В принципе, можно подумать, что вас это не касается, но ведь сфера УЛФ затрагивает всех, кто как-либо связан с деньгами, а это значит – всех и каждого. И особенно сейчас, когда на рынках финансовая нестабильность, а финансовых продуктов становится все больше и больше, очень велик шанс сделать ошибку. Именно поэтому грамотное управление своими финансами приобретает все большее значение.

Сфера УЛФ включает в себя не только контроль расходов и повышение доходов от инвестиций. Это еще и управление рисками, с которыми можете столкнуться вы и ваши близкие, и пенсионное обеспечение, и управление кредитами, и многие другие аспекты, в том числе управление вашими налоговыми расходами.

Налогообложение – очень специфичный раздел личных финансов. По какой-то странной причине люди относятся к управлению налоговыми расходами как к слишком незначительному, не стоящему усилий или слишком сложному и трудоемкому, «не для средних умов» занятию либо как к чему-то не слишком законному, чем обычно занимаются весьма состоятельные граждане с капиталами более миллиона, причем не рублей. На самом деле подобный подход к сокращению расходов на налоговые выплаты не совсем правильный: практически каждый может уменьшить (причем на абсолютно законных основаниях) свои расходы на налоговые платежи, если только уделит этому вопросу немного внимания. И оно того стоит – без сомнения.

Зачем это нужно? В своей практике независимого финансового советника я еще не встречала ни одного человека, который отказался бы от возвращаемых государством 15,6 тыс. руб. из суммы уплаченных налогов ежегодно плюс один раз подаренных 260 тыс. руб. И можно было бы вернуть еще больше, если бы только человек захотел. Таким образом, реально получить от государства около полумиллиона рублей и даже больше, причем на законных основаниях, если грамотно управлять своими личными финансами в отношении налогообложения.

500 тыс. руб. – много это или мало? У меня был один клиент, который 3 года назад приобрел программу добровольного пенсионного обеспечения за 20 лет до выхода на пенсию и в это же время оформил ипотеку на 20 лет. И все цели у него, на первый взгляд, были достигнуты: имея достаточно стабильный высокий доход, к ипотеке он подготовился заранее и накопил средства на довольно значительный первоначальный взнос по кредиту, отчислений в пенсионную программу ему, по расчетам, хватало на обеспечение себе достойной пенсии, но одна задача так и оставалась нереализованной. И вот сейчас, когда прошло 3 года, у клиента родился сын, которому через 17 лет поступать в вуз, и накопить на его образование уже не удавалось, несмотря на достаточно высокий заработок. Клиенту нужно было за 17 лет накопить дополнительно еще 500 тыс. руб., чтобы оплатить сыну 5 лет обучения в хорошем вузе в размере 2,5 млн руб. в будущих ценах. Откуда взялась сумма в 2,5 млн руб.? Это текущая стоимость обучения примерно в 70 тыс. руб. за год с учетом годовой инфляции в 10 %.

У клиента получалось, по всем расчетам, накопить только около 2 млн руб., так как нужно было еще заботиться о собственной пенсии и оплачивать взносы по ипотеке. Так, ничего не делая, а только воспользовавшись полагающимися ему налоговыми вычетами, клиент спокойно мог вернуть себе как раз около 500 тыс. руб. за эти 17 лет и тем самым достигнуть всех своих целей.

Самое главное в отношении управления налоговыми расходами – это возможность законно получить от государства некоторые, порой весьма существенные, денежные средства, при этом ничего дополнительно не оплачивая, а просто возвращая себе часть расходов на налоговые платежи, которые уже произведены. Эта процедура носит название «получение налоговых вычетов».

Помимо этого, вы можете не только вернуть часть ваших расходов, но и сократить сами выплаты, причем тоже законно и без ограничений вашего стиля и образа жизни.

Таким образом, если есть возможность изучить налоговое законодательство и не переплачивать лишнего, почему бы этим не воспользоваться, тем более что налоговое законодательство само стимулирует сокращать налоговые платежи и возвращать себе часть уплаченных налогов?! Дело за малым – изучить эти законы, чтобы просто начать пользоваться тем, что вам дано по праву. Именно этому посвящена данная книга.

В книге доступным языком, с примерами рассматривается система налогообложения физических лиц в России, освещаются основные виды налогов, их сущность, процентные ставки по ним и методика расчета налоговых платежей. Кроме того, в книге даны конкретные рекомендации по уменьшению расходов на выплату налогов. Во второй части описаны основные варианты налоговых вычетов, их возможные суммы и условия получения. В завершение даны общие рекомендации по оптимизации налогообложения ваших личных финансов.

Часть 1

Базовые налоги физических лиц

Как устроена система налогообложения и какие налоги вам предстоит платить

Прежде чем говорить о том, как получить до 500 тыс. руб. от государства в качестве компенсации за излишне уплаченные налоги, необходимо сначала разобраться: как устроена налоговая система в России, какие существуют основные налоги, с которыми сталкивается большинство людей, каковы ваши права как налогоплательщика, а также каковы ваши обязанности, с какими штрафами вы можете столкнуться, если не будете их выполнять.

Иными словами, чтобы что-то получить, нужно знать: куда идти и что сказать.

Сначала определимся, что такое налогообложение, какие основные понятия оно включает в себя.

Налогообложение – это раздел УЛФ, связанный с расчетом, осуществлением и управлением налоговыми платежами. УЛФ затрагивает в основной своей массе именно налогообложение физических лиц, так как большая часть населения – это все же наемные работники, а не владельцы крупных международных корпораций. Налогообложение организаций их не совсем касается, и управлять им они не могут, разве что в качестве главных бухгалтеров корпораций. Поэтому в данной книге будет рассмотрено налогообложение физических лиц.

Теперь что касается налогов. Без понимания данного термина идти и требовать 500 тыс. руб. будет, как минимум, сложно. Итак, что такое налог и зачем он нужен? Налог – это обязательный, индивидуально безвозмездный платеж, который взимается с организаций и физических лиц в виде части принадлежащих им денежных средств. Соответственно, теперь понятны основные характеристики налогов:

• Они обязательны. Таким образом, чтобы потом получить что-то от государства, будь то 500 тыс. руб. или другая сумма, нужно эти деньги сначала заплатить в виде налогов. А уже потом вы сможете воспользоваться налоговыми вычетами (о них речь пойдет в части второй) и вернуть себе часть произведенных платежей. Мораль – если желаете получить вычет, нужно быть примерным налогоплательщиком.

• Налоги безвозмездны, то есть взамен их вы официально ничего не получаете. Хотя на самом деле с этим можно поспорить, ведь налоги составляют существенную статью доходов бюджета государства, которое обязано заботиться о благосостоянии населения своей страны, и о том, на что, собственно, расходует эти средства. Так что в принципе в обмен на исправные налоговые платежи вы должны получать развитую систему образования, здравоохранения, безопасности государства и т. д. Получаете вы это или нет – данную дискуссию оставим за пределами этой книги.

• Налоги взимаются в денежном эквиваленте, то есть вы не платите их квадратными метрами, лошадиными силами, продукцией, производимой предприятием, где вы работаете, паями ПИФов и т. д. Налоги всегда уплачиваются в деньгах.

Теперь перейдем к другим понятиям налогообложения, связанным с налогом: налоговой базе, объекту налогообложения, налоговому периоду, налоговой ставке. Итак, чтобы правильно рассчитывать и вовремя уплачивать налоги, нам нужно знать, в каких случаях и с чего взимается налог, какую сумму, когда и как часто нужно платить. Именно для этого и нужны эти понятия:

• Объект налогообложения (когда берется налог) – юридические факты, действия, обстоятельства, события,

обусловливающие возникновение обязанности заплатить налог. Проще говоря, это событие, после которого необходимо платить налог. Например, получили доход (официально) – заплатили с него налог на доходы физических лиц. Или получили в наследство от соседа квартиру – с этого тоже придется заплатить налог на наследство, если, конечно, сосед вам не приходился близким родственником.

• Налоговая база (с чего берется налог) – количественная оценка предмета, в отношении которого совершаются действия, приводящие к обязательной уплате налога. Иными словами, это размер вашего дохода, если речь идет о налоге на доходы физических лиц, либо оценка полученного наследства. Сразу стоит сказать, что оценка может быть не обязательно в денежном эквиваленте, ведь есть налоги, которые устанавливаются в зависимости от технических параметров (например, от мощности двигателя). Так что налоговая база может измеряться и в рублях, и в других единицах.

• Налоговый период (за какой период нужно платить налог) – срок, в течение которого формируется налоговая база и окончательно определяются масштабы налогового обязательства. Каждый налог нужно рассчитывать за определенный период, по окончании которого необходимо производить оплату. Например, налоговый период по налогу на доходы составляет календарный год, и отчитаться по полученным доходам нужно как раз по окончании года.

• Налоговая ставка (какую сумму нужно заплатить) – сумма налога, подлежащая уплате, приходящаяся на единицу налогообложения. Она рассчитывается как процент либо как некая фиксированная величина на единицу налоговой базы. Например, если говорить о налоге на доходы физических лиц, то налоговая ставка равна 13 % на каждый рубль дохода.

Таким образом, чтобы посчитать и заплатить налог, нам нужно:

• определить объект налогообложения;

• уточнить налоговый период;

• оценить налоговую базу за налоговый период;

• уточнить налоговую ставку;

• рассчитать сумму налога за налоговый период, используя налоговую ставку и налоговую базу;

• заплатить налог по окончании налогового периода;

• отчитаться за уплату налога за налоговый период.

Соответственно, начинать нужно именно с определения – когда же платить налоги, а для этого нужно знать: какие налоги бывают, кто их устанавливает и где можно познакомиться с их описанием.

Итак, какие же в России действуют налоги. Все они перечислены в Налоговом кодексе РФ и федеральных законах, но в рамках данной книги мы остановимся на следующих основных налогах физических лиц:

• налог на доходы физических лиц (НДФЛ);

• единый социальный налог;

• транспортный налог;

• налог на имущество, переходящее в порядке наследования или дарения;

• налог на имущество физических лиц;

• земельный налог.

В таком разнообразии нетрудно запутаться, поэтому налоги, как правило, подвергают разнообразным классификациям. В данной книге будут рассмотрены два основных варианта классификации налогов.

Вариант первый – разделение налогов по уровню управления на федеральные, региональные и местные, в зависимости от уровня законов, устанавливающих обязанность и условия уплаты. Федеральные налоги устанавливаются Налоговым кодексом и обязательны для уплаты гражданами на всей территории РФ. Региональный или местный налог вводится в действие Налоговым кодексом и соответствующими законами региональных или местных властей, а обязанность и условия его уплаты устанавливаются каждым регионом самостоятельно. Налоговый кодекс задает рамки, в которых могут действовать региональные и местные власти, устанавливая налоговые требования.

• К федеральным налогам относятся:

1. налог на добавленную стоимость;

2. акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

3. налог на прибыль (доход) организаций;

4. налог на доходы от капитала;

5. подоходный налог с физических лиц;

6. взносы в государственные социальные внебюджетные фонды;

7. государственная пошлина;

8. таможенная пошлина и таможенные сборы;

9. налог на пользование недрами;

10. налог на воспроизводство минерально-сырьевой базы;

11. налог на дополнительный доход от добычи углеводородов;

12. сбор за право пользования объектами животного мира и водными биологическими ресурсами;

13. лесной налог;

14. водный налог;

15. экологический налог;

16. федеральные лицензионные сборы.

• К региональным налогам относятся:

1. налог на имущество организаций;

2. налог на недвижимость;

3. дорожный налог;

4. транспортный налог;

5. налог с продаж;

6. налог на игорный бизнес;

7. региональные лицензионные сборы.

При введении в действие налога на недвижимость прекращается действие на территории соответствующего субъекта Российской Федерации налога на имущество организаций, налога на имущество физических лиц и земельного налога.

• К местным налогам относятся:

1. земельный налог;

2. налог на имущество физических лиц;

3. налог на рекламу;

4. налог на наследование или дарение;

5. местные лицензионные сборы.

Есть и вторая классификация налогов: по способу взимания их разделяют на прямые и косвенные. Их различие заключается в следующем:

• Прямые налоги устанавливаются непосредственно на объекты налогообложения, в данном случае не существует посредника между государством и налогоплательщиком.

• Косвенные налоги взимаются в процессе реализации товаров, работ и услуг в виде надбавки к цене товара. Такие налоги оплачиваются покупателем. Типичный пример – налог на добавленную стоимость (НДС), а также акциз.

Итак, налогов, как уже понятно, достаточно много, и не все можно сразу запомнить хотя бы по названию, а тем более запомнить для каждого из них налоговые ставки, налоговые базы и прочую информацию – почти нереально, если вы не работаете в этой сфере. Поэтому очень важно знать, к каким законам можно обратиться, чтобы уточнить описание того или иного налога.

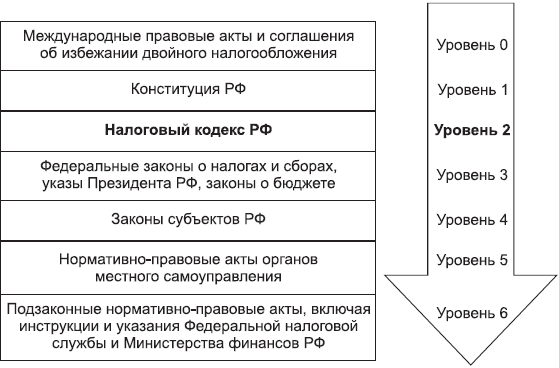

Логично предположить, что самым главным документом в этом смысле является Налоговый кодекс Российской Федерации (НК РФ), именно в нем содержатся описания налогов, налоговых ставок. Приоритет над НК РФ имеют только Конституция России и международные законы, которые стоят выше НК РФ. На самом деле большинство вопросов касательно налогообложения физических лиц не поднимается выше уровня НК РФ, поэтому для вас он, скорее всего, будет основным документом, к которому можно обратиться, чтобы посмотреть информацию по тому или иному налогу.

Если опускаться уровнем ниже, то, помимо НК РФ, информацию по налогам также содержат и федеральные законы о налогах и сборах, указы Президента РФ, законы о бюджете. И если с федеральными законами все достаточно понятно, так как они вводят изменения в текущее налоговое законодательство, как и указы Президента, то с законами о бюджете не все ясно: какое отношение бюджетное законодательство имеет к налогам? На самом деле это части одного целого, так как налоги, как уже говорилось, являются важной составляющей доходной части госбюджета. Именно законы о бюджете регулируют, платежи по каким налогам пойдут в тот или иной бюджет – федеральный, региональный или местный, поэтому эти законы очень важны, особенно если вы хотите понять и изучить, куда именно поступают те средства, что вы платите по налогам.

Уровнем ниже – законы субъектов РФ. Их основная роль – прописывать, какие будут действовать налоговые ставки и льготы для федеральных налогов на территории конкретного субъекта РФ.

Еще ниже – законы местных органов власти, прописывающие то же, но уже на местном уровне.

Финальный уровень налогового законодательства – это уровень подзаконных актов, например, инструкций и писем Минфина РФ и Федеральной налоговой службы. Эти документы регулируют такие аспекты, как правильное разъяснение налогового законодательства, утверждение правил заполнения различных отчетных форм и т. д. Иными словами, документы этого уровня носят больше тактический, чем стратегический характер, они помогают применять те аспекты налогового законотворчества, которые устанавливают законы более высокого уровня.

Схематично система налогового законодательства, по уровням, представлена на рис. 1.

Рис. 1. Схема налогового законодательства РФ

Когда система налогового законодательства ясна, логично перейти к тем, кто эти законы придумывает, утверждает и контролирует их исполнение, то есть – к налоговым органам РФ.

В России за введение, изменение и упразднение налогов отвечают власти федерального и регионального уровней. Чтобы внести изменения в существующую систему налогообложения в РФ, принимается соответствующий федеральный закон. Сначала его принимает Госдума РФ, после утверждения ею проект закона должен быть принят Советом Федерации и уже в финале подписан Президентом РФ. После того как проект закона о введении, изменении или упразднении налога всеми согласован, подписан Президентом, он публикуется официально в «Российской газете». Но фактически, если вы увидите новый закон в этом издании, это не значит, что он уже вступил в силу. Опубликованный официально закон вступит в действие только через месяц после публикации и не раньше чем 1-го числа следующего налогового периода для соответствующего налога, которому посвящен закон.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.