Полная версия

Финансовый менеджмент. Стоимостной подход: учебное пособие

Вячеслав Баранов, И. В. Иванов

Финансовый менеджмент. Стоимостной подход: учебное пособие

Рецензенты:

Е.Н. Хоботов

доктор технических наук, профессор кафедры комплексной автоматизации производства МГТУ им. Н.Э. Баумана

С.А. Александров

кандидат экономических наук, доцент кафедры экономики и управления производством МГТУ «Станкин»

Редактор Н. Величенко

Технический редактор Н. Лисицына

Корректоры О. Богачева, Е. Чудинова

Компьютерная верстка М. Поташкин, Ю. Юсупова

Художник обложки Ю. Гулитов

© Иванов И.В., Баранов В.В., 2008

© ООО «Альпина Бизнес Букс», 2008

Все права защищены. Никакая часть электронной версии этой книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, для частного и публичного использования без письменного разрешения владельца авторских прав.

* * *

Введение

В условиях глобализации экономики эффективность деятельности предприятия зависит от умения гибко реагировать на рыночные потребности покупателей. Поэтому его конкурентная стратегия должна предусматривать увеличение стоимости бизнеса, что позволит обеспечить высокий имидж предприятия, привлечь дополнительные объемы финансовых ресурсов, а также использовать другие факторы эффективности.

Такой подход предполагает создание механизмов, направленных на увеличение доходов и снижение расходов предприятия, минимизацию рисков. Часто эти механизмы нерезультативны без использования инновационных технологий, повышения качества производимой продукции при одновременном снижении ее себестоимости, привлечения и эффективного использование новых, зачастую нетрадиционных, финансовых инструментов рынка капитала. В этой связи важным элементом повышения эффективности становится диверсификация, в том числе производственной деятельности, капитала и направлений вложения финансовых ресурсов в активы предприятия.

В данном учебном пособии изложены теория и практика обоснования принимаемых предприятием финансовых и инвестиционных решений, формирования его финансовой стратегии и стоимости. Рассматриваемые инструментарий и методы расчета основных финансово-экономических показателей служат основой для принятия эффективных финансовых решений. Это решения о привлечении финансовых ресурсов в той или иной форме, вложении их в активы или, наоборот, об отказе от финансирования какого-либо направления деятельности предприятия.

Отдельные положения и понятия, а также большинство экономико-математических моделей в пособии проиллюстрированы расчетными примерами, которые позволят легче усвоить материал.

Основной целью пособия является изучение теоретических положений, объясняющих:

• правила обоснования финансовых и инвестиционных решений, принципы формирования финансовых стратегий предприятия;

• механизм формирования стоимости бизнеса, т. е. стоимости действующего предприятия, а также стоимости отдельных элементов его активов и капитала.

Исходя из этого в пособии рассматриваются:

• теоретические подходы, объясняющие закономерности управления финансами предприятия;

• инструменты подготовки финансовых и инвестиционных решений, а также процедуры выполнения необходимых для этого расчетов;

• принципы и инструментарий проектирования финансовых стратегий предприятия;

• теоретические подходы и методы оценки стоимости, объясняющие закономерности и принципы ее образования;

• механизмы формирования и способы расчета нормы дисконта и ставки капитализации.

Материал пособия позволит сформировать практические навыки решения вопросов управления и оценки стоимости капитала и активов предприятия, разработки эффективных финансовых и инвестиционных стратегий с учетом действия внешних и внутренних факторов. Доступно изложены:

• основные проблемы финансового менеджмента, его базовые понятия и требования, которые в современных условиях предъявляются к финансовому менеджменту;

• методологические основы оценки временных различий ценности финансовых ресурсов;

• цели финансового управления и основные его параметры, определяющие тип и способы финансирования предприятия;

• виды финансовых стратегий предприятия и процедуры их диагностики;

• механизмы финансового прогнозирования и планирования на предприятии;

• структура и источники формирования собственного и заемного капитала предприятия;

• стратегия и тактика финансового управления на основе бюджетирования и финансового мониторинга;

• инструменты долгосрочного и краткосрочного финансирования предприятия;

• основные экономико-математические модели, применяемые при разработке финансовых стратегий предприятия и оценке его стоимости;

• методы расчета потоков денежных средств на предприятии;

• особенности оценки объектов интеллектуальной собственности, включая нематериальные активы и ноу-хау;

• механизмы оценки стоимости пакетов акций предприятия, сущность используемых при этом скидок и премий.

Материал пособия дает возможность выработать практические навыки, необходимые для решения задач финансового управления предприятием и оценки его бизнеса, в том числе учат:

• формировать цели финансового управления, моделировать финансовую систему предприятия, осуществлять ее декомпозицию и диагностику для целей совершенствования или разработки новой финансовой стратегии;

• определять основные параметры, характеризующие тип финансирования предприятия, включая анализ структуры капитала, расчет его средневзвешенной стоимости и величины эффекта финансового рычага;

• выполнять анализ безубыточности деятельности предприятия, рассчитывать показатели маржинального дохода, прибыли и т. д. и, используя метод капитализации прибыли, определять стоимость бизнеса;

• разрабатывать финансовые планы, исходя из условий деятельности предприятия;

• организовывать процесс бюджетирования и разрабатывать операционные и финансовые бюджеты предприятия;

• выбирать эффективную амортизационную стратегию и рассчитывать величины амортизационных отчислений при разных способах начисления амортизации;

• составлять схемы и рассчитывать их основные параметры при погашении предприятием банковских кредитов;

• проводить финансовую диагностику и на основе полученных результатов делать выводы об эффективности реализации финансовой стратегии, разрабатывать мероприятия по ее совершенствованию, выбирать метод оценки и вид оцениваемой стоимости;

• выбирать метод расчета нормы дисконта и ставки капитализации при использовании операций дисконтирования и компаундирования;

• рассчитывать дисконтированные денежные потоки и на основе метода дисконтирования денежных потоков определять стоимость бизнеса;

• при расчете стоимости предприятия, элементов его активов и капитала выявлять и оценивать основные факторы, формирующие стоимость;

• с использованием различных методов рассчитывать стоимость объектов интеллектуальной собственности, величины их функционального и экономического устаревания;

• анализировать структуру дебиторской задолженности, рассчитывать коэффициенты ее инкассации и рыночную стоимость;

• делать оценку рыночной стоимости активов и капитала предприятия, включая оценку чистых активов, финансовых вложений в ценные бумаги, пакетов акций предприятия.

В пособии принята во внимание специфика деятельности предприятия, т. е. учтены факторы, определяющие его конкурентную стратегию. В частности, в особую группу выделены высокотехнологичные предприятия, целью которых является эффективное производство сложной наукоемкой продукции за счет инновационной деятельности. Таким образом, пособие даст возможность с позиций стоимостного подхода формировать реалистичную и эффективную финансовую стратегию деятельности предприятия, учитывающую все многообразие факторов внешней и внутренней среды.

Предисловие

Предлагаемое вашему вниманию учебное пособие является фундаментальным исследованием финансово-экономических процессов, протекающих в российской экономике. Авторы излагают новые подходы к решению проблемы повышения эффективности функционирования отечественных предприятий в социально-экономической ситуации, когда ориентация на инновационные факторы рассматривается как одно из приоритетных направлений развития.

Предложенные в учебном пособии решения особенно актуальны для предприятий, находящихся в удаленных от центральной части России регионах. Это в первую очередь предприятия Дальнего Востока, Сибири и Забайкалья. Рекомендации авторов по созданию особых экономических зон, использованию механизмов государственночастного партнерства, механизмов управления интеллектуальным капиталом и т. д. позволят предприятиям этих жизненно важных для России регионов повысить уровень капитализации и эффективность своей деятельности.

Деятельность современного предприятия, особенно относящегося к наукоемкой отрасли экономики, – это совокупность сложнейших бизнес-процессов. Но чтобы эти бизнес-процессы были эффективны, должна существовать экономическая основа их реализации. Эта основа – соответствующий потенциал предприятия, отвечающий современным требованиям к качеству производимой продукции.

Сейчас ключевым фактором успеха стало стратегическое управление, охватывающее все сферы деятельности предприятия. К сожалению, многие российские руководители не уделяют должного внимания стратегическим вопросам финансового и инвестиционного менеджмента. Однако без грамотного планирования процессов привлечения и использования капитала эффективное управление предприятием невозможно. Авторы восполняют этот пробел, предлагая конкретные механизмы финансового управления предприятием, включая сферу его инновационной деятельности. Описанные в учебном пособии механизмы основаны на современных тенденциях финансового управления, включая стоимостный подход к управлению бизнесом, построение систем менеджмента качества, управленческого учета и бюджетирования.

Это учебное пособие является не только серьезным научным исследованием, но и имеет несомненную практическую ценность. Собранный в нем материал – это не просто теоретические разработки, а обобщенный личный опыт авторов, полученный в процессе внедрения на российских предприятиях новых подходов к формированию стратегии управления финансовыми и интеллектуальными ресурсами.

Думается, что это учебное пособие заинтересует как научных работников, так и менеджмент предприятий различных отраслей российской экономики.

М.В. Терский,директор Тихоокеанского центра стратегических разработок,д. э.н., профессорК читателю

Если вы взяли в руки эту книгу, значит, вас волнует, как повысить эффективность деятельности отечественных предприятий в новых экономических условиях, существенно повысить качество производимой продукции и оказываемых услуг. Решению именно этих проблем и посвящено данное учебное пособие.

Авторы, исследуя проблемы повышения эффективности деятельности отечественных предприятий, предлагают конкретные пути их решения. Эти пути многообразны и охватывают достаточно широкий спектр финансово-экономических и организационных инструментов. Во-первых, авторы предлагают формировать конкурентную стратегию, учитывая специфику предприятия. Это особенно актуально для предприятий наукоемких отраслей экономики, деятельность которых сопряжена с высоким уровнем риска. Во-вторых, при управлении предприятием рекомендуется акцентировать внимание на эффективном использовании материальных, финансовых и интеллектуальных ресурсов. Предлагаемые в связи с этим в учебном пособии инструменты включают особые экономические зоны, государственно-частное партнерство и т. д.

Не остались без внимания в учебном пособии и проблемы, касающиеся повышения эффективности инновационной и инвестиционной деятельности предприятий. Авторы рекомендуют использовать такие хорошо зарекомендовавшие себя в мировой практике инструменты, как венчурное и проектное финансирование. Материал пособия следует рассматривать в контексте стоимостного подхода к управлению. Такой механизм решения возникших проблем правомерен, поскольку в современных условиях именно ориентация на рост рыночной стоимости предприятия за счет активизации инновационных факторов, совершенствования системы финансово-экономического управления позволяет существенно повысить конкурентоспособность всей российской экономики.

Совокупность рассматриваемых в учебном пособии вопросов исследуется как с макроэкономических, так и с микроэкономических позиций. В этом кроется несомненное достоинство и оригинальность учебного пособия, так как формируется целостное восприятие проблемы повышения эффективности деятельности отечественных предприятий и способов ее решения.

Авторы, предлагая новые подходы к организации управления экономическими и финансовыми процессами, дают конкретные рекомендации и приводят практические примеры, позволяющие эффективно усвоить излагаемый материал. Именно органичный синтез теории и практики управления предприятиями как традиционных, так и наукоемких отраслей экономики выгодно отличает это учебное пособие от аналогичной литературы.

М.А. Портной,заведующий отделом Института США и Канады РАН,д. э.н., профессорГлава 1

Финансовый менеджмент как составная часть процесса управления предприятием

1.1. Финансовая стратегия как составляющая конкурентной стратегии предприятия

В условиях глобализации экономики конкурентная среда отечественных предприятий значительно изменилась. Теперь она охватывает не только внутренние, но и международные рынки. Это приводит к тому, что число возмущающих факторов внешней среды, воздействующих на отечественные предприятия, существенным образом увеличивается. К числу таких факторов в первую очередь следует отнести:

• жесткое конкурентное давление со стороны не только отечественных, но и зарубежных производителей, часто обладающих более широкими финансовыми и производственными возможностями для удовлетворения потребностей общества в высококачественных товарах и услугах;

• повышение мобильности факторов производства, включая капитал, трудовые ресурсы и т. д.

• уменьшение объемов государственных субсидий, направляемых на финансовую поддержку производства сложной наукоемкой продукции, и т. д.

Кроме того, на деятельность предприятия продолжают влиять и традиционные возмущающие факторы внешней среды, связанные с колебанием спроса и цен на потребляемые ресурсы и производимую продукцию, изменениями в действующем законодательстве.

Все это приводит к тому, что на современном этапе развития экономики России одной из основных задач является создание условий и механизма эффективного функционирования отечественных предприятий. Эти условия и механизмы создаются как на макроэкономическом уровне, так и на уровне отдельного предприятия.

Действие факторов макроэкономического уровня в конечном итоге приводит к формированию благоприятного инвестиционного климата в стране. Эти факторы связаны с научно-технической политикой государства, обеспечивающей поддержку приоритетных отраслей народного хозяйства и наукоемких технологий; стимулированием экономики, в том числе развитием рынка лизинговых и трастовых операций, ипотечного кредитования, переходом на ускоренные методы начисления амортизации, развитием особых экономических зон и государственно-частного партнерства в рамках концессионных соглашений и т. д.; стимулированием механизма привлечения инвестиций, как отечественных, так и иностранных, в реальный сектор экономики за счет активизации финансовых механизмов, включая предоставление государственных гарантий, таможенных и налоговых льгот, развитие системы страхования различных рисков и т. д.; стимулированием процессов создания крупных холдингов и финансово-промышленных групп, в первую очередь в оборонных отраслях промышленности, имеющих высокий инновационный и интеллектуальный потенциал; государственной поддержкой банковской системы России, включая стимулирование процессов возврата российского капитала в страну и предотвращение его дальнейшей утечки и т. д.

На микроэкономическом уровне факторы эффективности формируются в первую очередь за счет использования современных технологий управления бизнес-процессами, включая сферу разработки, производства и сбыта продукции. В конечном итоге именно эти факторы во многом предопределяют эффективность реализации конкурентной стратегии предприятия. Эта стратегия, с одной стороны, в наибольшей мере учитывает рыночные факторы, а с другой – реальные возможности предприятия, определяемые наличием у него необходимых ресурсов разного вида. Поэтому конкурентную стратегию рассматривают как детально сформулированную концепцию достижения предприятием успеха на определенном рынке или в намеченной области за счет разработки и внедрения различных инвестиционных проектов.

На основе сформированной конкурентной стратегии с помощью методов стратегического планирования разрабатываются конкретные стратегические планы, которые реализуются через соответствующие функциональные стратегии предприятия (маркетинговую, производственную, инновационную, финансовую, кадровую и т. д.). Стратегическое планирование представляет собой процесс отбора областей и видов деятельности корпоративной (например, предприятия) или групповой (например, холдинга или финансово-промышленной группы) структуры с учетом реальных условий рынка, а также разработку мероприятий, направленных на достижение успеха в этих областях и видах деятельности.

Стратегическому планированию предшествует постановка стратегических целей и их структуризация. На уровне предприятия при разработке конкурентной стратегии в качестве стратегических целесообразно использовать цели, обеспечивающие:

• максимизацию рыночной стоимости предприятия;

• максимизацию чистой выручки и объема продаж продукции в натуральном выражении в пределах сложившегося уровня диверсификации производственно-хозяйственной деятельности предприятия;

• максимизацию чистой прибыли предприятия;

• минимизацию текущих издержек, формирующих уровень себестоимости производимой предприятием продукции;

• максимизацию уровня рентабельности реальных и финансовых инвестиций предприятия и т. д.

В качестве ограничений на сформированную в рамках конкурентной стратегии систему целей выступают, во-первых, ограничения на ресурсы предприятия, а во-вторых, ограничения на параметры финансового состояния предприятия.

В общем случае стратегическое планирование процесса разработки конкурентной стратегии предприятия охватывает изучение и оценку факторов внешней и внутренней среды и включает в себя следующие основные элементы:

• анализ рынка, конкурентов, существующего и потенциально возможного портфеля заказов предприятия;

• анализ сильных и слабых сторон предприятия, его возможностей и угроз, на основе которого определяются ключевые факторы успеха и ключевые компетенции предприятия;

• анализ инновационного, технологического, финансово-экономического и кадрового потенциала предприятия;

• разработку механизма формирования необходимого объема ресурсов, в том числе финансовых, и оценку направлений их вложения.

Разрабатывая конкурентную стратегию диверсифицированных предприятий и групповых структур, следует учитывать, что цели и финансово-экономические интересы ряда субъектов этих структур могут быть противоречивыми. Такая же ситуация может возникнуть при реализации инвестиционных проектов, когда представления о доходности и риске у отдельных инвесторов не совпадают. Поэтому для обеспечения требуемой эффективности проекта вначале необходимо согласовать интересы инвесторов. Особенно это актуально при разработке стратегии венчурного финансирования инновационных проектов. В этой связи бизнес, реализуемый тем или иным субъектом в рамках сложной корпоративной или групповой структуры, должен, во-первых, иметь независимую (автономную) финансовую и экономическую оценку, а во-вторых, его локальные критерии оценки и показатели эффективности должны быть согласованы со стратегическими целями, критериями и показателями эффективности функционирования всей структуры.

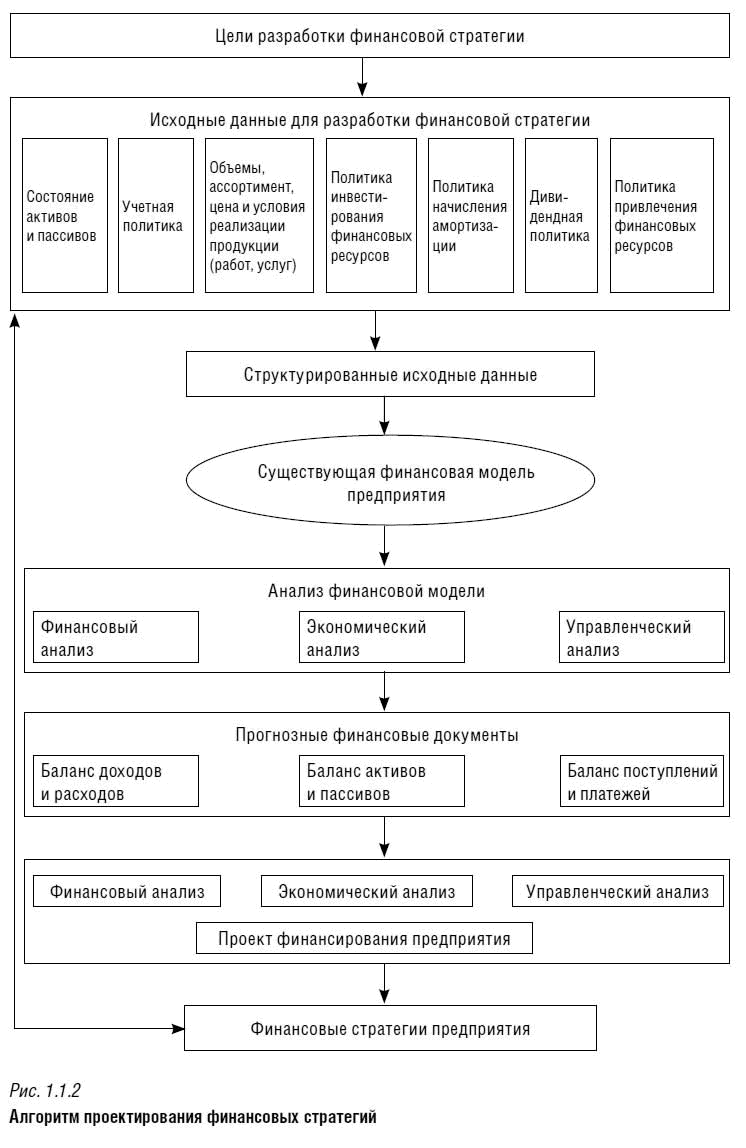

В рамках декомпозиции конкурентной стратегии предприятия возможна детализация стратегии, т. е. выделение функциональных стратегий, а в рамках этих стратегий – составных элементов стратегии. Например, финансовая стратегия представляет собой детально проработанную концепцию привлечения и использования финансовых ресурсов предприятия, включая конкретный механизм формирования требуемого объема финансирования за счет различных источников и форм, а также механизм эффективного вложения этих ресурсов в активы предприятия (рис. 1.1.1 и 1.1.2). В рамках формирования финансовой стратегии предприятия целесообразно рассмотреть такие элементы, как управление основным, оборотным, собственным и заемным капиталом, текущими и инвестиционными издержками, использованием нетрадиционных источников финансирования и т. д.

Поэтому, формируя финансовую стратегию, необходимо иметь устойчивые способы и методы воздействия на механизм движения финансовых ресурсов предприятия, обеспечивая эффективность использования собственных и заемных средств предприятия, его внеоборотных и оборотных активов, финансового и интеллектуального капитала.

Таким образом, финансовый менеджмент как составная часть процесса управления предприятием в этих условиях становится приоритетным направлением. Использование принципов, обеспечивающих эффективность финансового менеджмента, предполагает создание системы управления финансовыми ресурсами предприятия, а также финансовыми отношениями, возникающими в процессе движения финансовых ресурсов. Следовательно, финансовый менеджмент можно охарактеризовать как систему принципов, методов, форм и приемов управления финансовым механизмом предприятия с целью повышения эффективности, конкурентоспособности и устойчивости функционирования предприятия.

Финансовый менеджмент охватывает совокупность взаимосвязанных процессов по выработке системы стратегических и тактических целей управления финансами и разработке альтернативных вариантов стратегий достижения этих целей с помощью конкретных финансовых методов и рычагов. Важным элементом финансового менеджмента является разработка принципов, показателей, критериев и конкретных экономико-математических моделей оценки финансовых стратегий с целью выбора оптимального варианта стратегии для предприятия. Часто вследствие действия большого числа трудно формализуемых факторов выбрать оптимальный вариант финансовой стратегии практически невозможно. В этом случае оптимизация предполагает выбор квазиоптимального варианта стратегии.

Таким образом, целью финансового менеджмента является достижение требуемого уровня финансового состояния предприятия как неотъемлемого элемента рыночной инфраструктуры, в том числе его финансовой устойчивости и платежеспособности. Эта цель достигается путем разработки и реализации соответствующей финансовой стратегии, включающей в себя совокупность стратегических и бизнес-планов предприятия.

При разработке финансовой стратегии необходимо рассчитать не только потребности предприятия в финансовых ресурсах, но и величину средневзвешенной стоимости капитала. В связи с этим:

• принимается решение об источниках финансирования, в наибольшей степени соответствующих интересам предприятия в данный момент времени, т. е. определяется структура капитала;

• устанавливается стоимость каждого источника финансирования, т. е. определяются затраты на привлечение капитала;

• рассчитывается средневзвешенная стоимость капитала.

Далее по соответствующим критериям оцениваются альтернативные варианты финансирования. К таким критериям, в частности, относятся величина издержек предприятия, связанных с привлечением финансовых ресурсов, величины процентных ставок и условия их выплаты, возможность привлечения финансовых инструментов рынка капитала и т. д. Кроме того, при оценке вариантов финансирования учитывается время, необходимое для привлечения капитала, и время, в течение которого предприятие погашает финансовые обязательства, например полученные кредиты. Анализируются также вероятные ограничения в поступлении кредитов, связанные с изменением параметров финансового состояния предприятия в будущем. В первую очередь во внимание принимается изменение параметров финансовой независимости предприятия, оценивается риск перехода контроля над предприятием к внешним инвесторам.